Esta é a segunda parte do terceiro artigo dedicado à série da Reforma, o principal objetivo financeiro.

No artigo inicial apresentámos o programa da série e desenvolvemos o cenário base e o cenário alternativo que iremos usar ao longo da mesma.

No segundo artigo, vimos de quanto dinheiro vamos precisar para vivermos durante a nossa reforma.

Neste artigo analisamos a importância da alocação de ativos na acumulação de capitais para a reforma, associando-a ao esforço que teremos de fazer para chegarmos àqueles valores pretendidos.

Na primeira parte analisámos o efeito sobre os capitais acumulados para a reforma.

Nesta segunda parte iremos ver as alocações preferidas pelos especialistas e investidores.

Assumimos que o investidor seleciona fundos índice, indexados ou ETF, sob os principais índices de mercado, o que nos permite usar as rendibilidades médias passadas como as esperadas, considerando o largo horizonte de investimento da reforma.

Esta série sobre a reforma surge na sequência de outros artigos muito anteriores já publicados sobre este tema.

Considerámos que era importante desenvolvermos uma série estruturada sobre este tema, dado tratar-se do principal objetivo do plano financeiro e de investimento da maioria das pessoas.

Nestes artigos dispersos abordámos a importância da reforma enquanto objetivo financeiro, o número de anos que precisamos para viver na reforma, e o dinheiro que precisamos para termos uma reforma tranquila.

Vimos o grau de dependência das pensões públicas dos atuais reformados, as taxas de substituição destas pensões (relação entre o último salário e a primeira pensão), os anos de duração dessas mesmas pensões relacionando-as com a longevidade, para concluirmos que não podemos viver só das pensões públicas.

Por isso, analisámos a necessidade de planeamento da reforma e a situação de como vivem atualmente os reformados.

Na pasta Ferramentas, encontramos calculadoras de reforma muito úteis, incluindo a das necessidades de capitais na reforma e de avaliação dos rendimentos disponíveis na reforma da Vanguard, assim como as da Bankrate, Marketwatch, e Flexible Planner.

Qual a alocação de ativos recomendada pelos especialistas?

O portefólio tradicional 60 /40, com 60% de ações e 40% de obrigações, é o mais usado pelos investidores em planos de reforma.

Usando as taxas de rendibilidade históricas de muito longo prazo este portfólio corresponde a uma taxa composta de 8,7%.

Olhando para a tabela anterior vemos que à taxa de 8% corresponde um valor de capitais acumulados de 621 mil dólares ao longo de 40 anos.

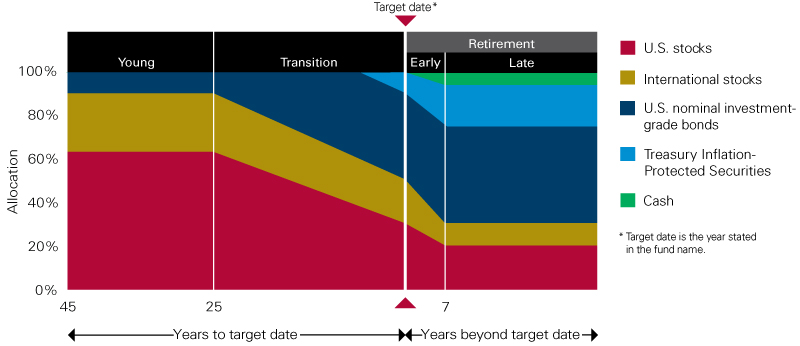

Os especialistas em reforma defendem uma alocação dinâmica ao longo da vida ativa, integrando-a nos seus fundos objetivo de reforma ou de data-alvo (“target retirement funds” ou target dated funds”).

Também conhecidos como fundos de ciclo de vida, estes fundos são projetados para oferecer uma carteira diversificada que reequilibra automaticamente para estar mais focada no rendimento ao longo do tempo:

Nos primeiros anos a alocação é de 90% a ações e 10% a obrigações, começando a decair aos 25 anos para o fim da reforma em direção aos 50% em cada ativo.

Nestes termos, a percentagem média de alocação a ações é ainda superior, a que corresponde uma rendibilidade histórica de quase 10%.

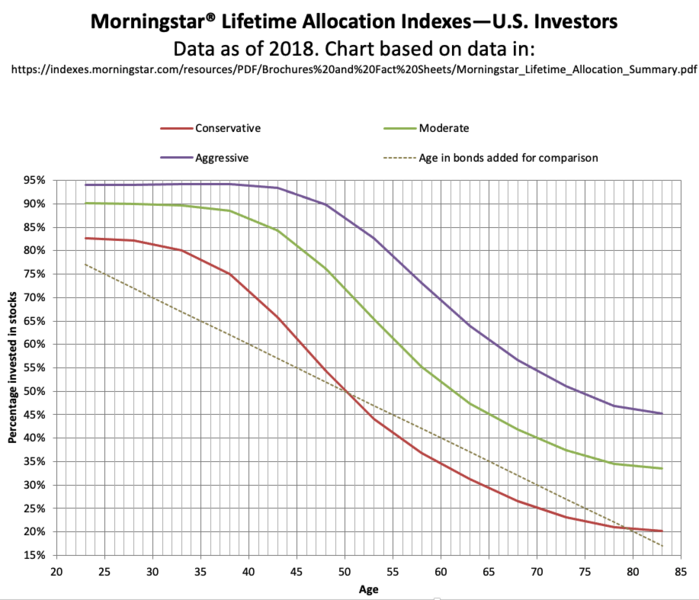

A Morningstar afinou estas alocações de data-objetivo, ajustando-as em função do perfil de risco:

A alocação começa por ser de entre 80% a 95% a ações nos primeiros 10 anos, caindo depois para entre 65% e 75% nos 20 anos seguintes nos perfis mais conservadores, e terminando nos 30% a 60% aos 65 anos de idade.

Num artigo subsequente analisaremos os “target-dated funds” em mais detalhe.

Qual a alocação de ativos escolhida pelos investidores?

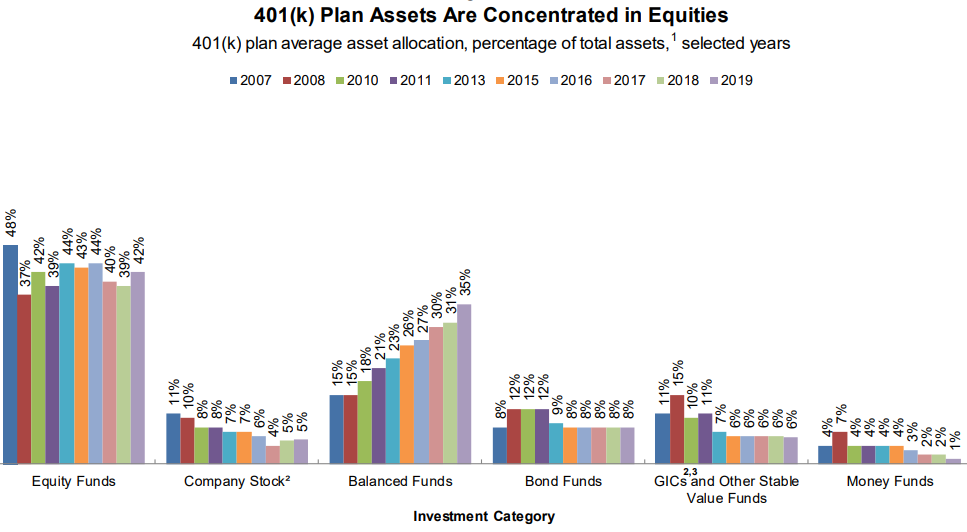

O estudo mais recente do “Employee Benefit Research Institute” (EBRI) sobre os principais planos privados de pensões nos EUA, os planos 401k, baseado em informação de 73,312 planos com 0.9 biliões de ativos de 11.1 participantes (estima-se que os planos 401k abranjam um total de 60 milhões de participantes e 6,3 biliões de dólares) mostra que a maior parte dos ativos de 401k estão investidos em ações:

No final de 2019, 68% dos ativos dos participantes dos planos 401k estavam investidos em ações, seja através de fundos de investimento de ações, de fundos mistos ou de ações das empresas em que trabalham.

E 29% dos ativos estava investido em obrigações, seja em fundos de obrigações, fundos estáveis, do mercado monetário ou fundos mistos.

No final de 2019, 31% dos ativos dos planos 401k foram investidos em fundos de data-alvo e 60% dos participantes detinham fundos de data-alvo:

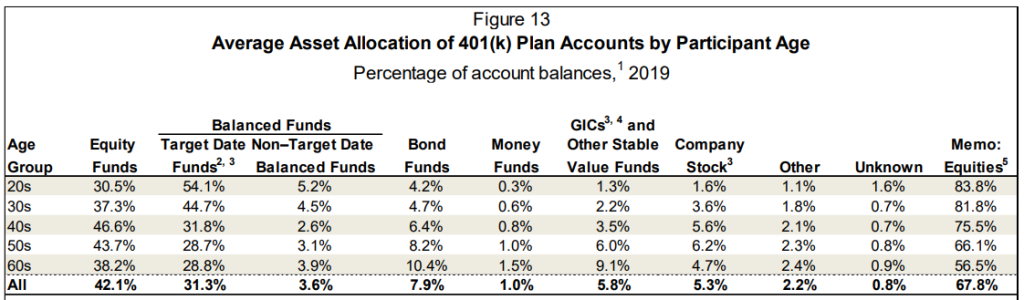

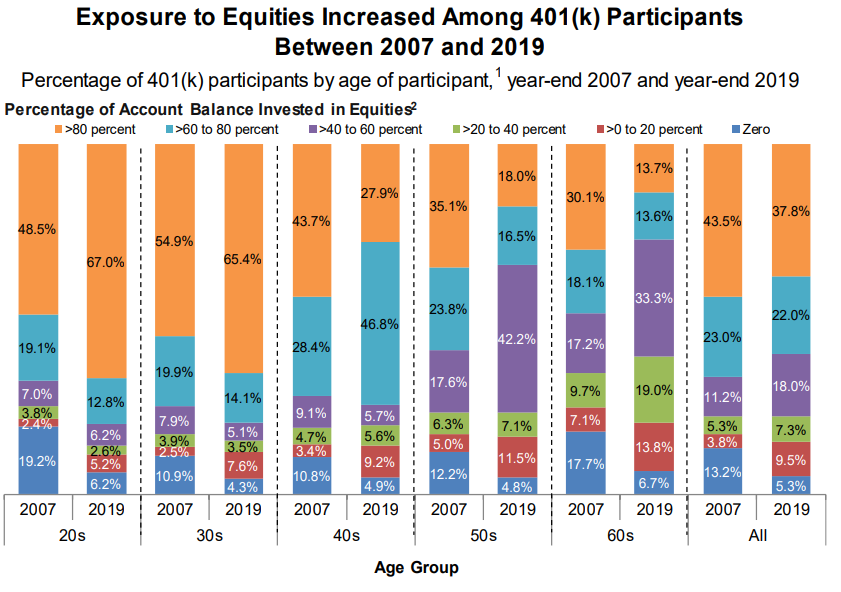

Como era esperado, a exposição a ações diminui com a idade, e tem vindo a aumentar nos grupos mais jovens:

A alocação a ações pelas gerações mais jovens (dos vinte aos quarenta anos de idade) é da ordem dos 70%-80%, enquanto os investidores dos cinquenta aos setenta têm alocações de 50%-60%.

Vemos também que entre 2007 e 2019 as gerações mais jovens aumentaram significativamente a exposição a ações e as mais velhas reduziram um pouco.

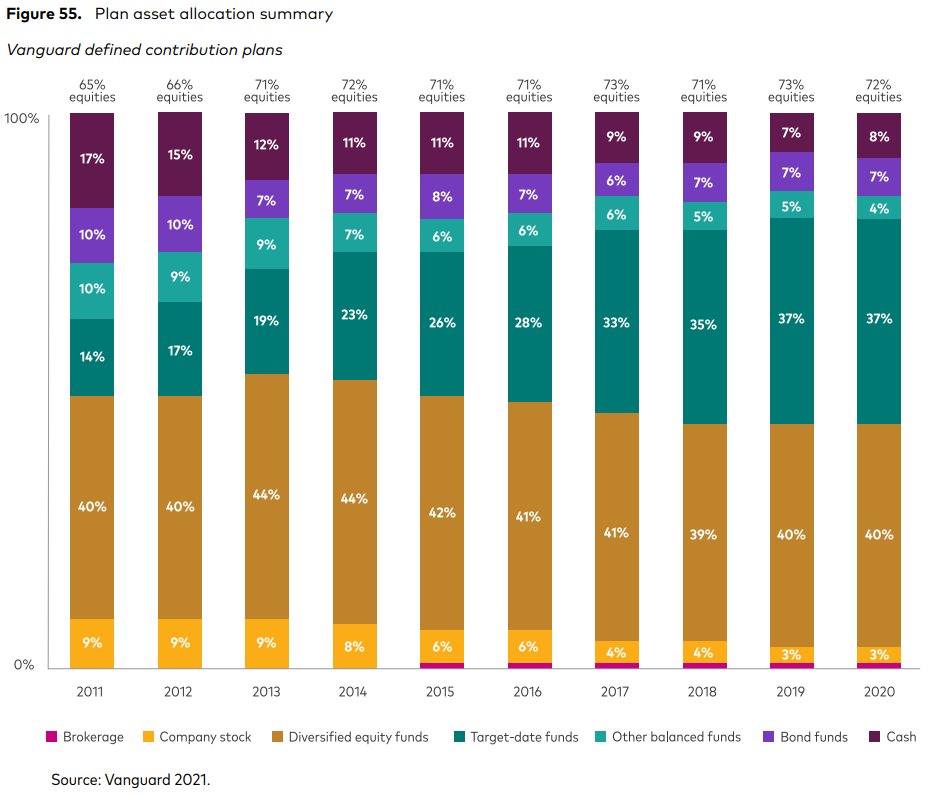

O estudo da Vanguard How America Saves de 2021, cobrindo informação de 4,7 milhões de participantes em planos de pensões de contribuição definida, mostra que a percentagem dos ativos investidos em ações em 2020 era de 72%:

A afetação a ações inclui os fundos de investimento em ações, e as componentes de ações dos fundos mistos e dos fundos de data-alvo.

Em 2011 a dotação a ações era de apenas 65% em 2011, pelo que cresceu 7 pontos percentuais, devido ao desempenho dos mercados acionistas e à melhoria da construção de carteiras de participantes.

Em 2020, os investimentos em estratégias equilibradas atingiram 41%, incluindo 37% em fundos de data-alvo e 4% noutras opções equilibradas.

O crescimento dos fundos de data-alvo tem vindo a reformular os padrões de investimento do plano de contribuição definida, aumentando as dotações entre ações e obrigações adequadas à idade e reduzindo as dotações extremas.

Oitenta por cento de todos os participantes usavam fundos de data-alvo.

E dois terços dos participantes que detêm fundos de data-alvo tinham toda a sua conta investida num único fundo de data-alvo.

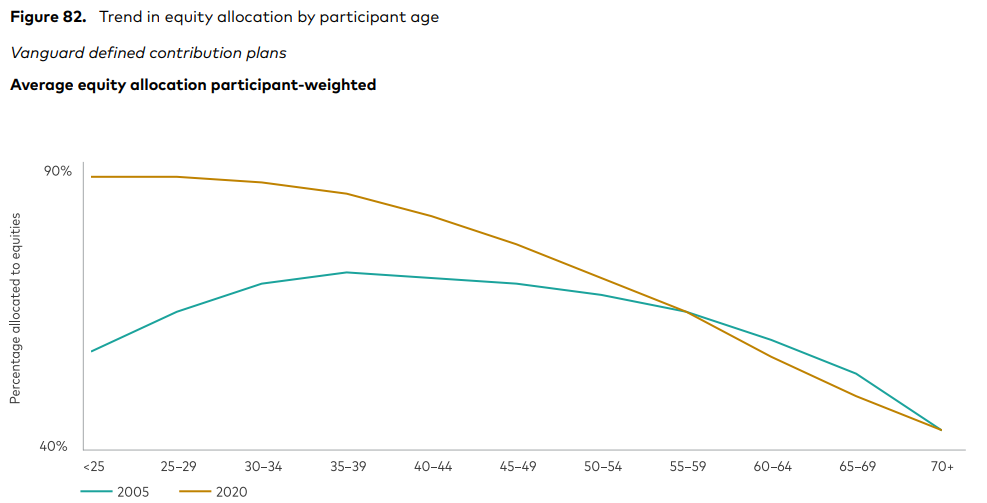

A alocação média a ações pelos participantes de diferentes idades era a seguinte:

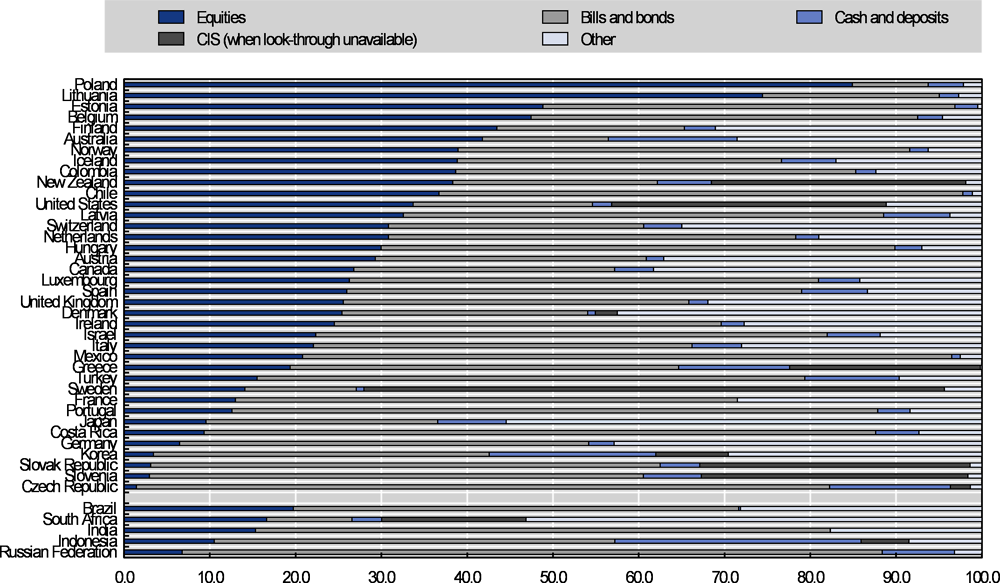

Relativamente a outros países, a informação é mais escassa.

A OCDE publica anualmente um relatório obre a situação dos maiores fundos de pensões privados e dos fundos de pensões públicos.

Na edição relativa a 2020 a alocação dos maiores fundos públicos era a seguinte:

A proporção de ações e obrigações variou consideravelmente entre os países no final de 2020.

Embora tenha havido uma maior preferência por obrigações, em geral, o inverso verificou-se em 11 países da OCDE e na África do Sul, onde as ações superaram as obrigações (por exemplo, 41,8% a 14,7% na Austrália, 74,4% a 20,6% na Lituânia).

As obrigações e as ações também foram as classes de ativos predominantes nas carteiras dos fundos públicos.

Os 22 fundos que reportaram investiram 46,2% de seus ativos em obrigações e 30,2% em ações.

Houve um maior apetite por ações em alguns fundos públicos, o que provavelmente reflete sua maior autonomia de investimento e as perspetivas de investimento de longo prazo.

Os maiores exemplos são o fundo de pensões da Noruega, o “Superannuation Fund” da Nova Zelândia e o fundo de investimento em pensões do Japão

Em contrapartida, os fundos de pensões públicas no Chile, Polónia e Portugal, por exemplo, investiram muito mais em obrigações do que em ações cotadas.

O caso extremo é o dos fundos públicos dos EUA, que por lei está totalmente investido em títulos do governo.