Esta es la segunda parte del tercer artículo dedicado a la serie de la Jubilación, el principal objetivo financiero.

En el artículo inicial presentamos el programa de la serie y desarrollamos el escenario base y el escenario alternativo que utilizaremos a lo largo de la misma.

En el segundo artículo, analizamos cuánto dinero necesitaremos para vivir durante nuestra jubilación.

En este artículo analizamos la importancia de la asignación de activos en la acumulación de capital para la reforma, asociándola con el esfuerzo que tendremos que hacer para alcanzar esos valores deseados.

En la primera parte analizamos el efecto sobre el capital acumulado para la jubilación.

En esta segunda parte veremos las asignaciones preferidas por expertos e inversores.

Asumimos que el inversor selecciona fondos indexados, indexados o ETF, bajo los principales índices del mercado, lo que nos permite utilizar los rendimientos promedio pasados como se esperaba, considerando el amplio horizonte de inversión de la reforma.

Esta serie sobre la reforma es la continuación de otros artículos mucho más antiguos ya publicados sobre este tema.

Sentimos que era importante desarrollar una serie estructurada sobre este tema, ya que es el objetivo principal del plan financiero y de inversión de la mayoría de las personas.

En estos artículos dispersos hemos abordado la importancia de la jubilación como objetivo financiero, la cantidad de años que necesitamos para vivir en la jubilación y el dinero que necesitamos para tener una jubilación sin problemas.

Hemos visto el grado de dependencia de las pensiones públicas de los pensionistas actuales, las tasas de sustitución de estas pensiones (relación entre el último salario y la primera pensión), los años de duración de estas mismas pensiones relacionándolas con la longevidad, para concluir que no podemos vivir sólo de las pensiones públicas.

Por lo tanto, analizamos la necesidad de una planificación de la jubilación y la situación de cómo viven actualmente los pensionistas.

En la carpeta Herramientas, encontramos calculadoras de jubilación muy útiles, incluidas las necesidades de capital de jubilación y la evaluación de ingresos disponibles en Vanguard, así como las de Bankrate, Marketwatch y Flexible Planner.

¿Cuál es la asignación de activos recomendada por los expertos?

La cartera tradicional 60/40, con un 60% de acciones y un 40% de bonos, es la más utilizada por los inversores en planes de jubilación.

Utilizando las tasas históricas de rendimiento a muy largo plazo, esta cartera corresponde a una tasa compuesta del 8,7%.

Mirando la tabla anterior vemos que la tasa del 8% corresponde a un valor de capital acumulado de 621 mil dólares a lo largo de 40 años.

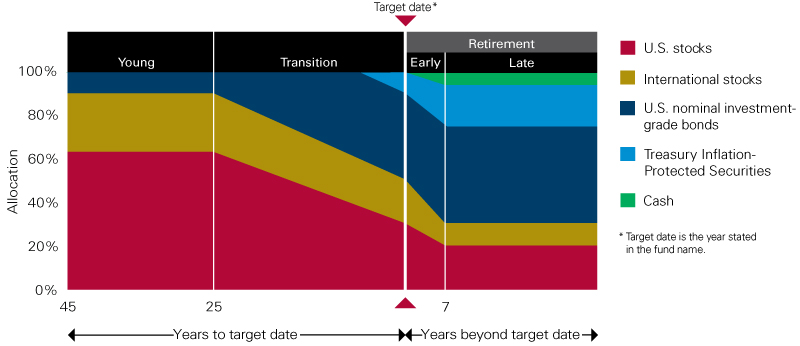

Los expertos en jubilación abogan por una asignación dinámica a lo largo de la vida laboral integrándola en sus fondos de jubilación objetivo o fondos con fecha objetivo.

También conocidos como fondos de ciclo de vida, estos fondos están diseñados para ofrecer una cartera diversificada que se reequilibra automáticamente para centrarse más en el rendimiento a lo largo del tiempo:

En los primeros años, la asignación es del 90% a acciones y del 10% a bonos, comenzando a disminuir a la edad de 25 años hacia el final de la reforma hacia el 50% en cada activo.

En estos términos, el porcentaje medio de asignación a acciones es aún mayor, lo que corresponde a una rentabilidad histórica de casi el 10%.

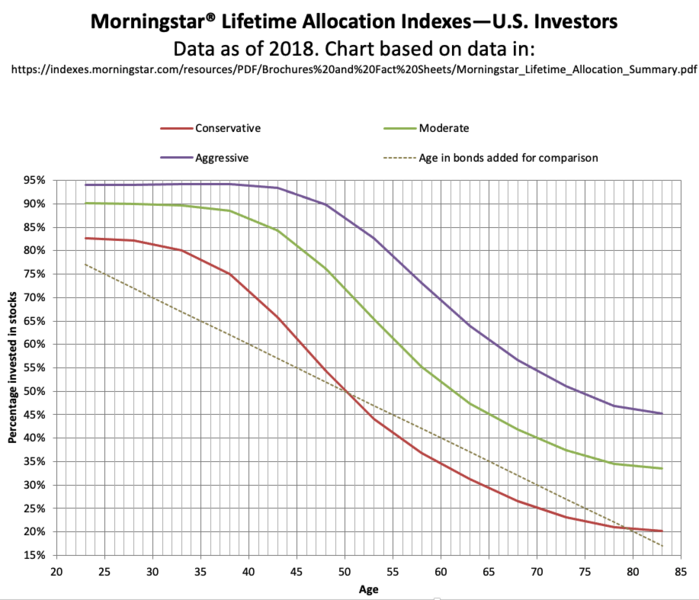

Morningstar ha ajustado estas asignaciones de fechas objetivo, ajustándolas para el perfil de riesgo:

La asignación comienza con 80% a 95% a acciones en los primeros 10 años, luego cae a entre 65% y 75% en los siguientes 20 años en los perfiles más conservadores, y termina en 30% a 60% a los 65 años.

En un artículo posterior veremos los fondos con fecha objetivo con más detalle.

¿Cuál es la asignación de activos elegida por los inversores?

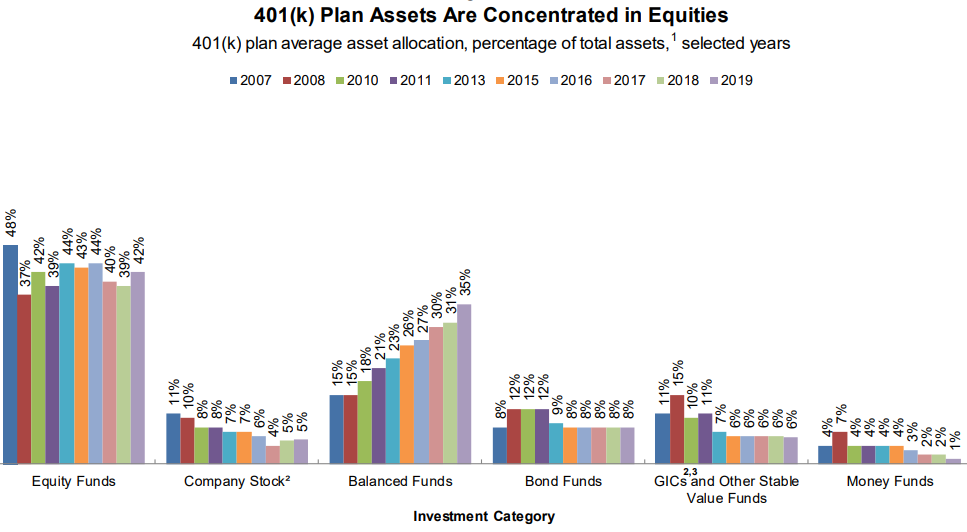

El estudio más reciente del Instituto de Investigación de Beneficios para Empleados (EBRI) de los principales planes de pensiones privados en los Estados Unidos, los planes 401k, basado en información de 73,312 planes con 0.9 billones de activos de 11.1 participantes (se estima que los planes 401k cubren un total de 60 millones de participantes y $ 6.3 billones) muestra que la mayoría de los activos 401k se invierten en acciones:

A finales de 2019, el 68% de los activos de los participantes del plan 401k se invirtieron en acciones, ya sea a través de fondos de inversión de capital, fondos mixtos o acciones de las empresas para las que trabajan.

Y el 29% de los activos se invirtieron en bonos, ya sea en fondos de bonos, fondos estables, fondos del mercado monetario o fondos mixtos.

A finales de 2019, el 31% de los activos del plan 401k se invirtieron en fondos de fecha objetivo y el 60% de los participantes tenían fondos de fecha objetivo:

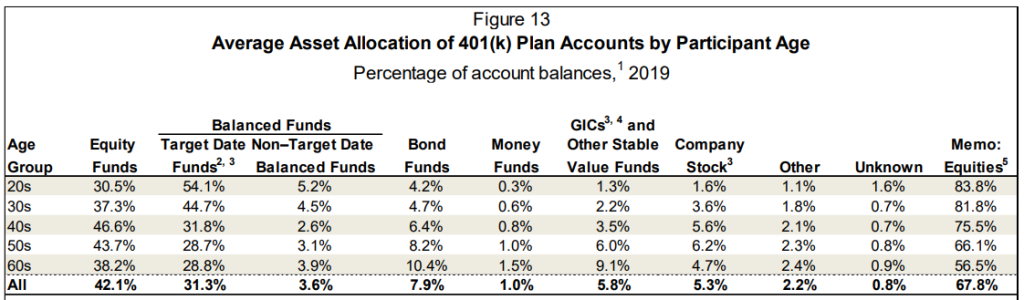

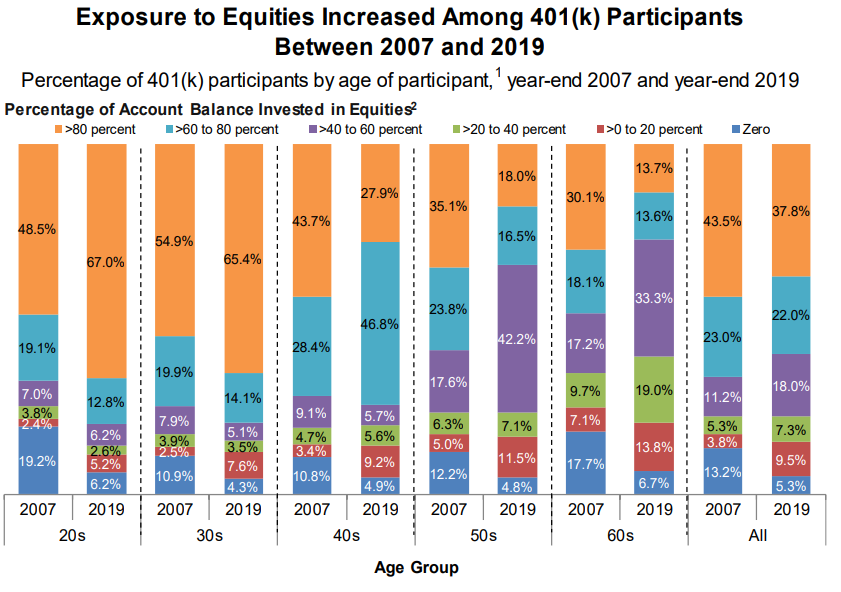

Como era de esperar, la exposición a las acciones disminuye con la edad, y ha ido aumentando en los grupos más jóvenes:

La asignación a acciones por parte de las generaciones más jóvenes (de veinte a cuarenta años de edad) es del orden del 70%-80%, mientras que los inversores de cincuenta a setenta tienen asignaciones del 50%-60%.

También vemos que entre 2007 y 2019 las generaciones más jóvenes aumentaron significativamente su exposición a las acciones y las mayores se redujeron un poco.

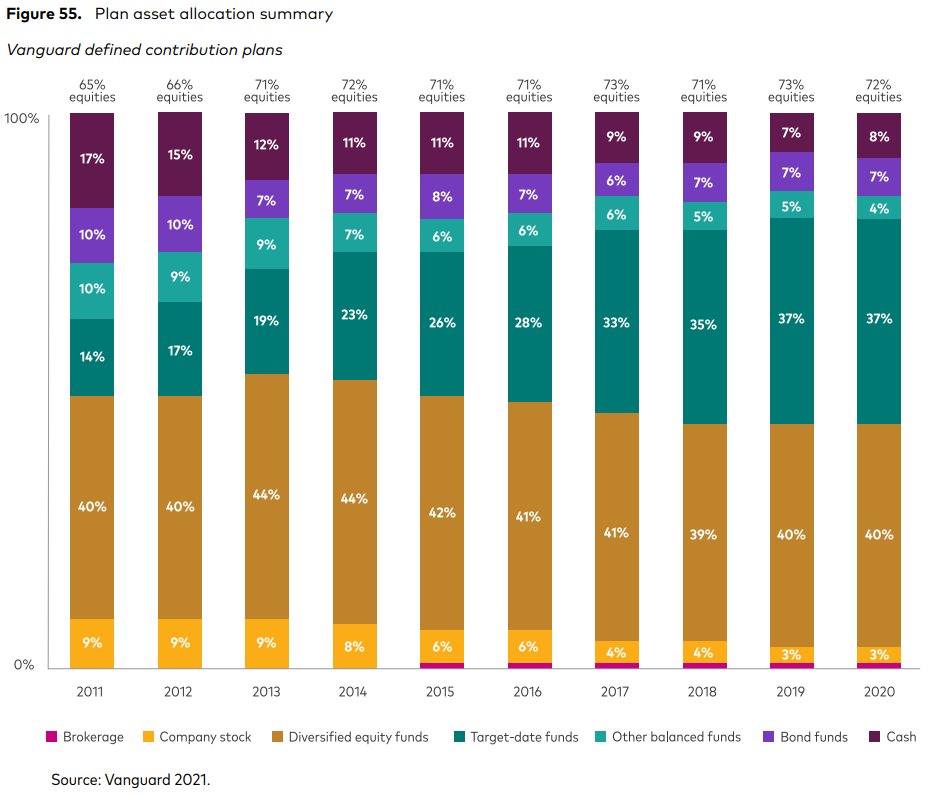

El estudio How America Saves 2021 de Vanguard, que abarca información de 4,7 millones de participantes en planes de pensiones de contribución definida, muestra que el porcentaje de activos invertidos en acciones en 2020 fue del 72%:

La asignación a acciones incluye fondos de inversión de capital y los componentes de capital de fondos mixtos y fondos de fecha objetivo.

En 2011 la dotación de renta variable fue sólo del 65% en 2011, por lo que creció 7 puntos porcentuales, debido al comportamiento de los mercados de renta variable y a la mejora en la construcción de carteras de los participantes.

En 2020, las inversiones en estrategias equilibradas alcanzaron el 41%, incluido el 37% en fondos objetivo y el 4% en otras opciones equilibradas.

El crecimiento de los fondos de fecha límite ha estado remodelando los patrones de inversión del plan de contribuciones definidas, aumentando las asignaciones entre acciones y obligaciones apropiadas para la edad y reduciendo las asignaciones extremas.

El ochenta por ciento de todos los participantes utilizaron fondos de fecha objetivo.

Y dos tercios de los participantes que tenían fondos de fecha objetivo tenían toda su cuenta invertida en un solo fondo de fecha objetivo.

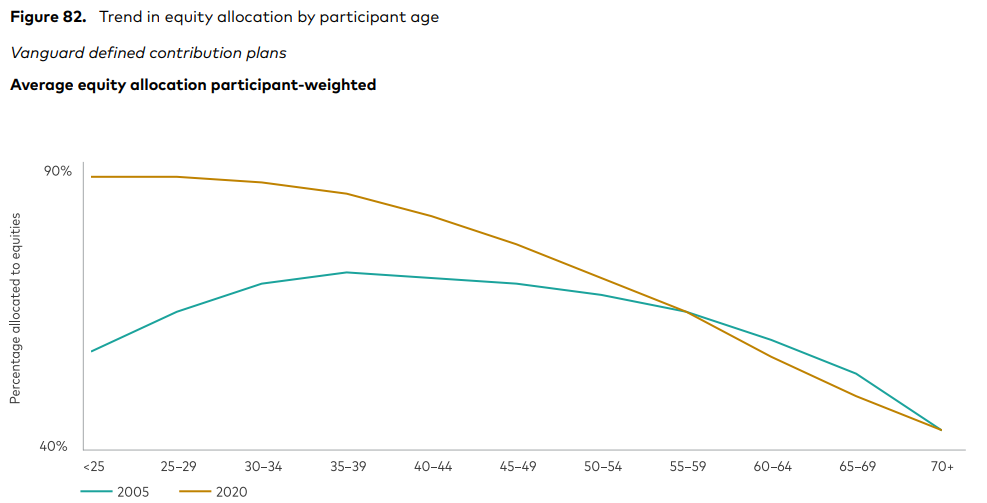

La asignación media a las acciones por parte de participantes de diferentes edades fue la siguiente:

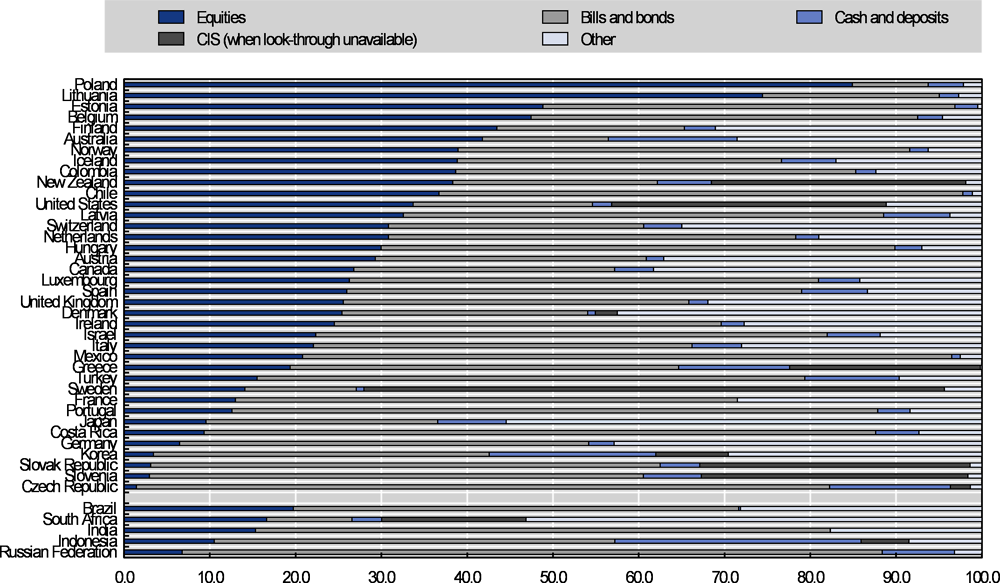

Para otros países, la información es más escasa.

La OCDE publica un informe anual sobre la situación de los mayores fondos de pensiones privados y fondos de pensiones públicos.

En la edición de 2020 la asignación de los mayores fondos públicos fue la siguiente:

La proporción de acciones y bonos varió considerablemente entre países a fines de 2020.

Si bien hubo una mayor preferencia por los bonos, en general, lo contrario fue cierto en 11 países de la OCDE y Sudáfrica, donde las acciones superaron a los bonos (por ejemplo, 41.8% a 14.7% en Australia, 74.4% a 20.6% en Lituania).

Los bonos y las acciones también fueron las clases de activos predominantes en las carteras de fondos públicos.

Los 22 fondos que informaron invirtieron el 46,2% de sus activos en bonos y el 30,2% en acciones.

Ha habido un mayor apetito por las acciones en algunos fondos públicos, lo que probablemente refleja su mayor autonomía de inversión y perspectivas de inversión a largo plazo.

Los ejemplos más importantes son el fondo de pensiones de Noruega, el Fondo de Pensiones de Nueva Zelanda y el fondo de inversión de pensiones de Japón.

Por el contrario, los fondos públicos de pensiones en Chile, Polonia y Portugal, por ejemplo, han invertido mucho más en bonos que en acciones cotizadas.

El caso extremo es el de los fondos públicos estadounidenses, que por ley están totalmente invertidos en bonos del gobierno.