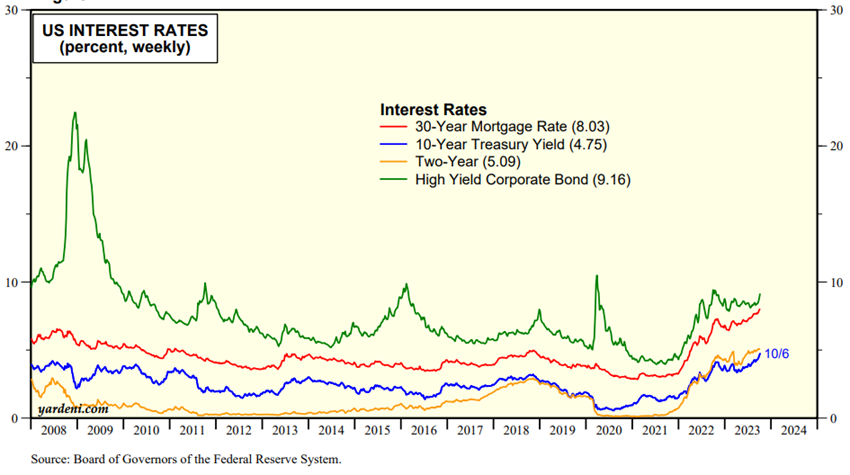

La continua subida del tipo de interés a 10 años en EE. UU., actualmente por encima del 4,5%, la más alta de los últimos 15 años, ha estado detrás de la corrección de las bolsas, y cabe preguntarse hasta dónde puede llegar.

Se considera que por encima del 5% ya podría tener un efecto significativo en los mercados. Recientemente, Jamie Dimon, presidente y consejero delegado de JP Morgan, admitió el riesgo y la posibilidad de una subida hasta el 7%, lo que tendría un gran impacto en los mercados.

Los factores que condicionan este movimiento de los tipos de interés son de carácter económico, financiero y político (incluso geopolítico): coste de financiación del elevado déficit público (actualmente en el 7%), ratio de deuda pública del 120%, posibilidad de cierre del gobierno, estabilidad del rating, inflación aún elevada y rígida, guerra en Ucrania, precios del petróleo y creciente fragmentación del comercio internacional.

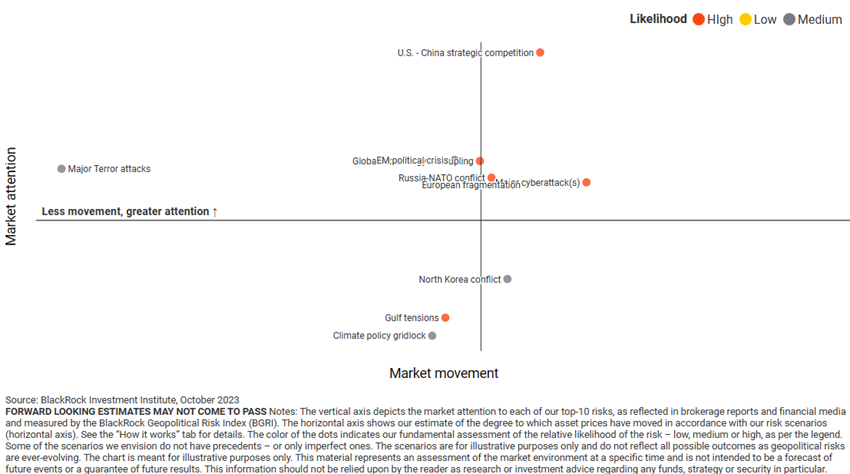

En los últimos días, el conflicto de Israel ha surgido en respuesta al ataque terrorista de Hamas, que aumenta la inestabilidad global y también agrava los riesgos de inflación y tasas de interés.

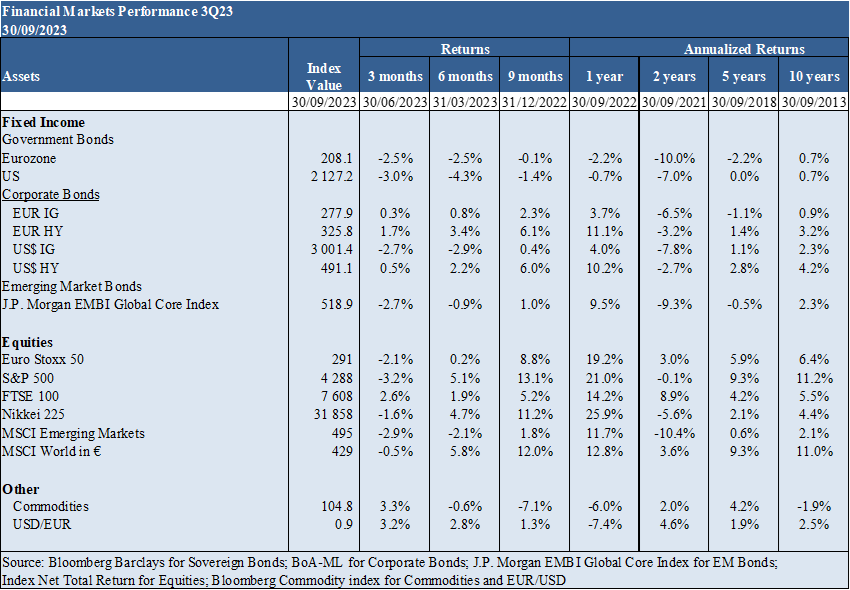

Desempeño de los mercados en el 3T23 : Los mercados de renta variable y renta fija se encuentran en un movimiento lateral y sin una dirección definida, en un periodo típico de iliquidez.

Contexto macro: Bajos niveles de crecimiento económico mundial. Una inflación más ajustada de lo esperado dificulta nuevos descensos. El crecimiento económico en China es menor de lo esperado, con un elevado desempleo juvenil, problemas en el sector inmobiliario y en los productos de ahorro envuelto. El dólar se mantiene fuerte.

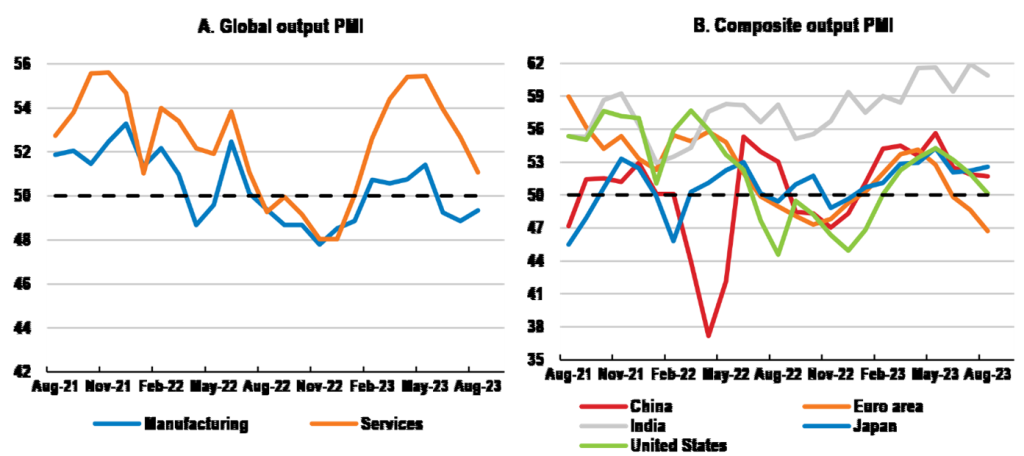

Microcontexto : Los principales indicadores económicos instantáneos y avanzados se estabilizan en niveles bajos en todo el mundo.

Políticas económicas: Los bancos centrales de Estados Unidos y Europa mantendrán las tasas de interés altas durante mucho tiempo.

Mercados bursátiles: El mercado bursátil estadounidense se encuentra en un callejón sin salida, tras el repunte de las “mega capitalizaciones” estadounidenses en la primera mitad del año, sin mucho seguimiento por parte del resto de capitalizaciones, y a la espera de indicios de la temporada de resultados que ahora comienza.

Mercados de bonos : Los rendimientos de la deuda pública a largo plazo en EE. UU. y Europa se encuentran en máximos de 15 años, y los diferenciales de crédito se mantienen en niveles históricamente bajos.

Oportunidades clave: Término negociado de la guerra en Ucrania, con muy baja probabilidad.

Principales riesgos : Posibilidad de recesión económica en Europa debido a los elevados costes de la energía y los elevados tipos de interés, agravados por el aumento de la fragmentación económica mundial. La desaceleración de China. Súbita inestabilidad del conflicto en Israel.

Los tipos de interés a largo plazo situados en máximos de 15 años en los países occidentales favorecen las inversiones en bonos, especialmente en EE. UU., Reino Unido y Europa, y la disminución de la incertidumbre económica mejora las perspectivas de inversión en acciones de empresas de calidad con ventajas competitivas duraderas.

Comportamiento de los mercados financieros 3T23: Mercados de renta variable y renta fija en movimiento lateral y sin una dirección definida, en un periodo típico de baja liquidez.

Mercados de renta variable y renta fija sin rumbo en un trimestre de bajos volúmenes y con los tipos de interés a largo plazo en máximos de 15 años

La temporada de resultados del 2T fue moderada, tras el repunte del 1T de las grandes empresas tecnológicas y las vinculadas a la inteligencia artificial.

Todos los principales índices bursátiles cayeron ligeramente.

Bitcoin también sufrió ligeras pérdidas.

Contexto macroeconómico: Bajos niveles de crecimiento económico mundial. Una inflación más ajustada de lo esperado dificulta nuevos descensos. El crecimiento económico en China es menor de lo esperado, con un elevado desempleo juvenil, problemas en el sector inmobiliario y en los productos de ahorro envuelto. El dólar se mantiene fuerte.

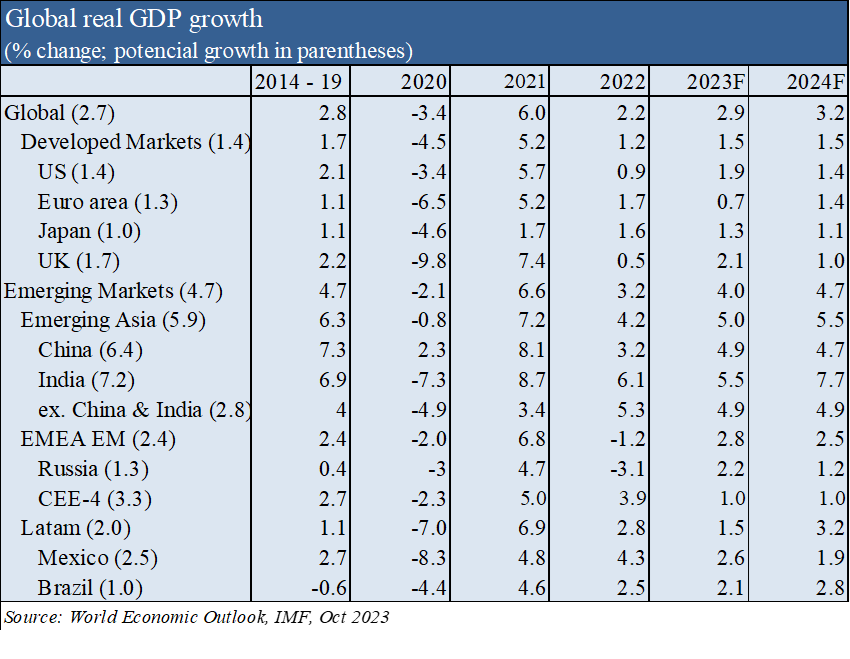

Las previsiones de crecimiento económico mundial se mantienen en el 3,0% en 2023 y el 2,9% en 2024, con un 1,9% y un 1,4% en EE. UU., un 0,7% y un 1,4% en la zona euro, un 4,9% y un 4,7% en China, respectivamente, por debajo de la media a largo plazo.

La eurozona se quedó a las puertas de una recesión técnica en el primer semestre del año, y es cada vez más probable que este escenario se materialice a corto plazo. Sin embargo, la cuestión central no es la posibilidad de una recesión, sino si la profundidad de la misma será tan baja como se esperaba, ya que el desempleo se encuentra en niveles históricamente muy bajos y las empresas están bien capitalizadas.

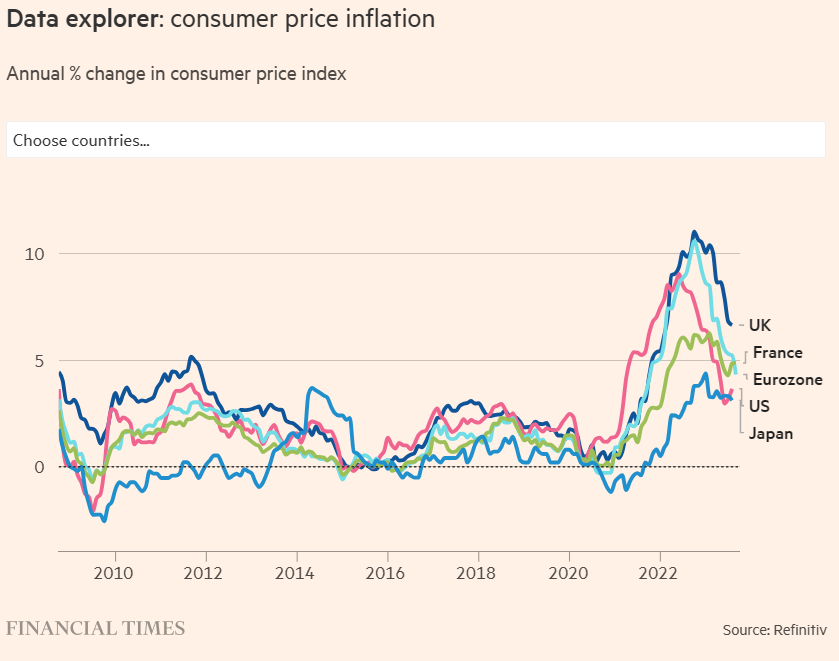

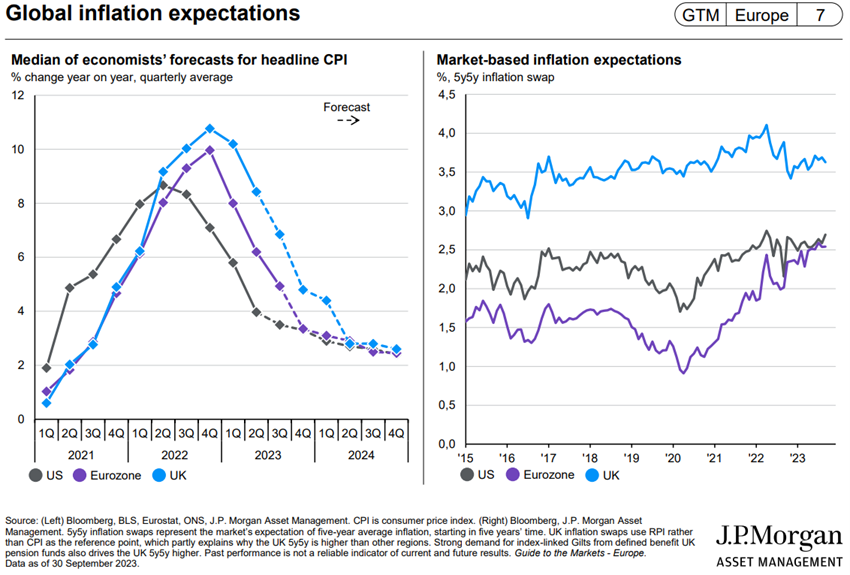

La senda descendente de la inflación subyacente en EE. UU. y Europa se detuvo en el trimestre debido a los aumentos de los precios de la energía y los servicios, los elevados márgenes en algunos sectores y la presión sobre el mercado laboral.

La inflación subyacente sigue siendo elevada, del 3,7% en Estados Unidos y de alrededor del 5% en Europa, y más persistente de lo esperado por los responsables políticos.

Según el FMI, se espera que la inflación general disminuya del 9,2% en 2022 al 5,3% en 2023 y al 4,8% en 2024.

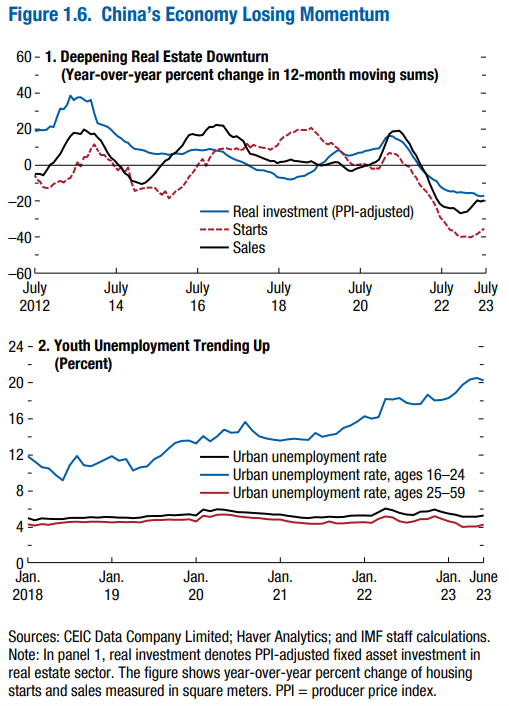

China se encuentra en una encrucijada, con un crecimiento inferior al 5% e inferior al previsto por las autoridades, y muy lejos de la media del 9% anual de las últimas cuatro décadas.

Además, tiene un alto desempleo juvenil, y un empeoramiento del riesgo de dos importantes fuentes de riqueza, el sector inmobiliario (caída de los precios de los inmuebles y de la solvencia de las grandes empresas) y el sector financiero (pérdidas en los préstamos bancarios e impagos de los productos de ahorro envueltos).

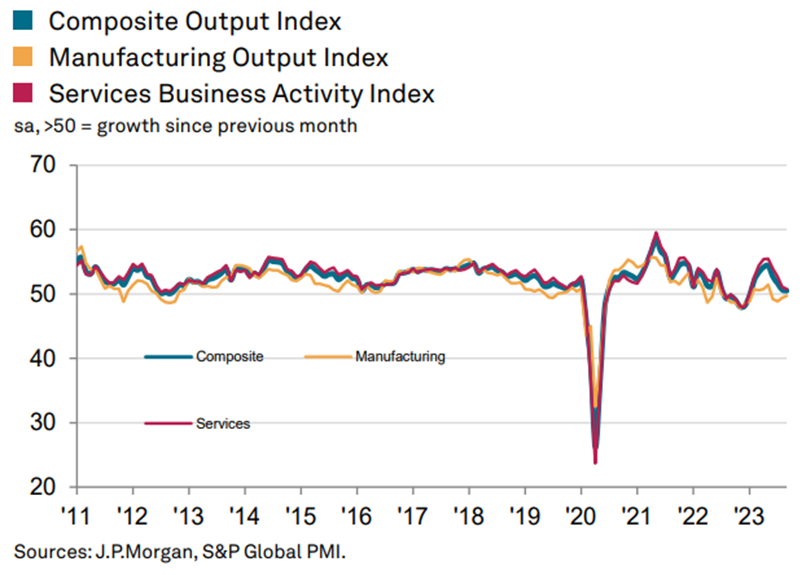

Contexto microeconómico: La instantánea adelantada y los indicadores económicos adelantados se estabilizan en niveles bajos en todo el mundo.

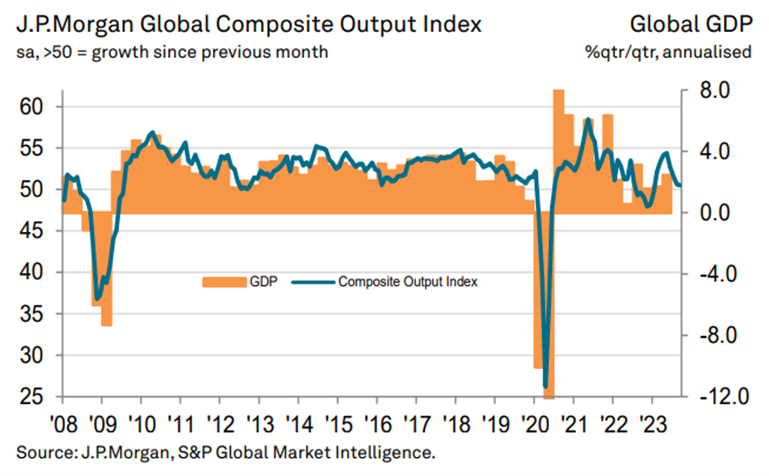

La producción industrial siguió siendo el principal lastre para el crecimiento económico mundial, contrayéndose por cuarto mes consecutivo.

El sector de servicios globales también se desaceleró en septiembre a su nivel más bajo en ocho meses.

8 de los 13 países que componen el PMI global mostraron expansión, entre ellos Rusia, Japón, China y Estados Unidos.

La debilidad se concentró en gran medida en la zona del euro, donde la producción cayó por cuarto mes consecutivo, en particular Alemania, Francia e Italia. El Reino Unido y Brasil también registraron descensos.

La tasa de desempleo en Estados Unidos se sitúa en el 3,8%, niveles cercanos a los mínimos.

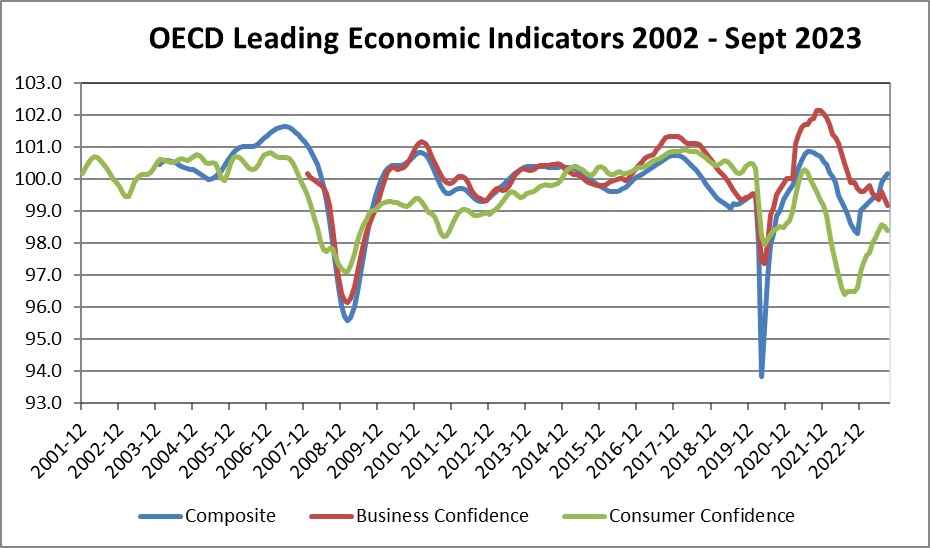

La confianza de las empresas y los consumidores en los países de la OCDE ha mejorado.

Las empresas y los hogares estadounidenses muestran solidez y resiliencia financiera.

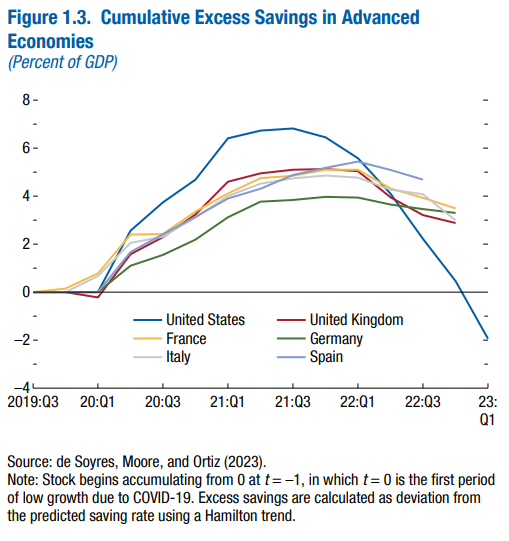

El exceso de ahorro generado en la pandemia sigue apuntalando la resiliencia de los hogares ante la crisis del aumento del coste de la vida en las economías avanzadas.

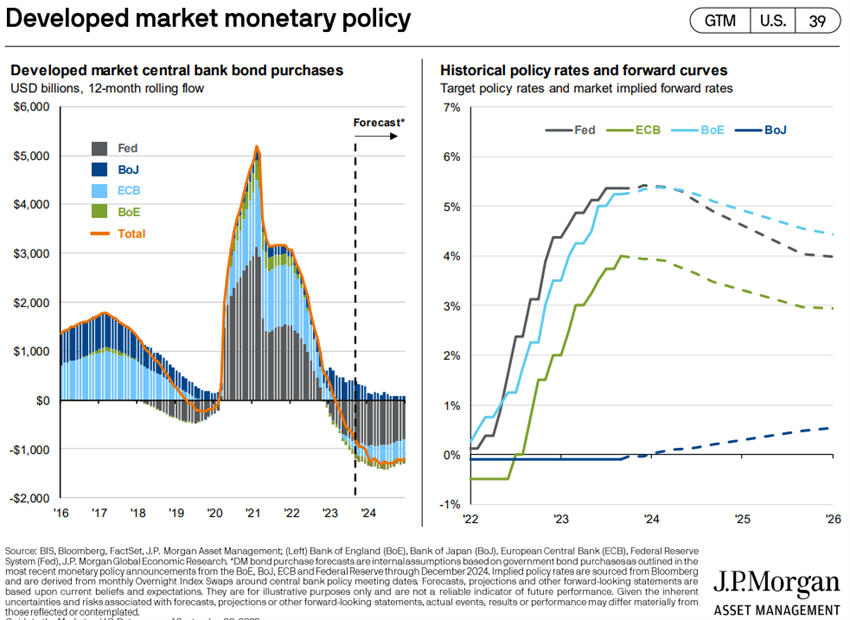

Políticas económicas: Los bancos centrales de Estados Unidos y Europa mantendrán las tasas de interés altas durante mucho tiempo.

Los bancos centrales de EE. UU. y Europa dicen que mantendrán las tasas de interés oficiales en un nivel alto durante un período prolongado, debido a las mayores dificultades para continuar la senda de descenso de la inflación desde los niveles actuales hasta la meta del 2%.

La Fed mantuvo sin cambios el tipo de interés oficial en septiembre, fijándolo en el 5,25%%-5,5%

Las proyecciones de la FED apuntan a un aumento de esta tasa al 5,6% a finales de 2023, al 5,1% en 2024, al 3,9% en 2025 y al 2,9% en 2026. Admite que el desempleo podría alcanzar el 4,1%, frente al 4,5% de marzo.

El Banco de Inglaterra mantuvo el tipo de interés oficial en el 5,25%.

El BCE elevó el tipo de refinanciación hasta el 4,5%. Prevé una inflación del 5,6% en 2023, del 3,2% en 2024 y del 2,1% en 2025.

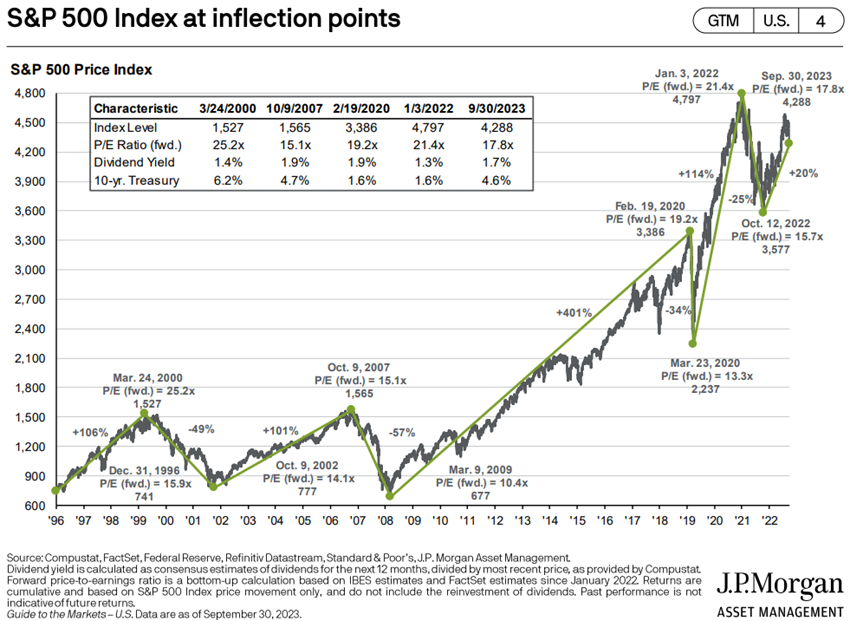

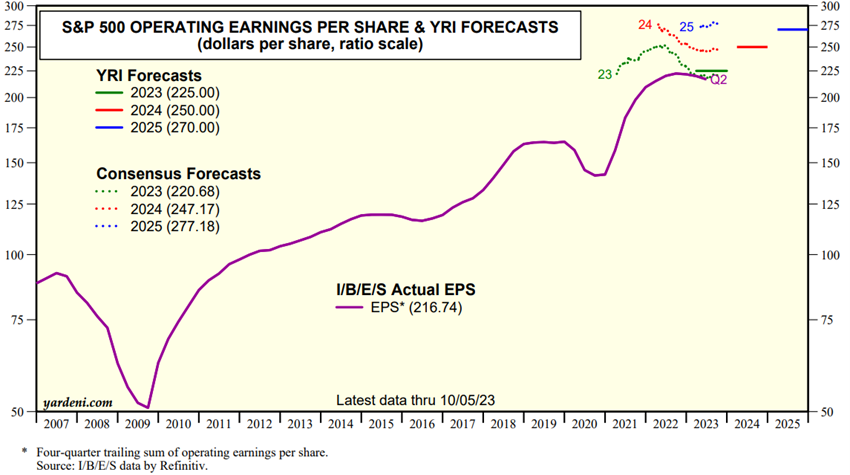

Valoración de los mercados bursátiles: La bolsa estadounidense se encuentra en un callejón sin salida, tras el repunte de las “mega capitalizaciones” estadounidenses en el primer semestre del año, sin seguimiento de las capitalizaciones restantes, y a la espera de indicios de la temporada de resultados que ahora comienza.

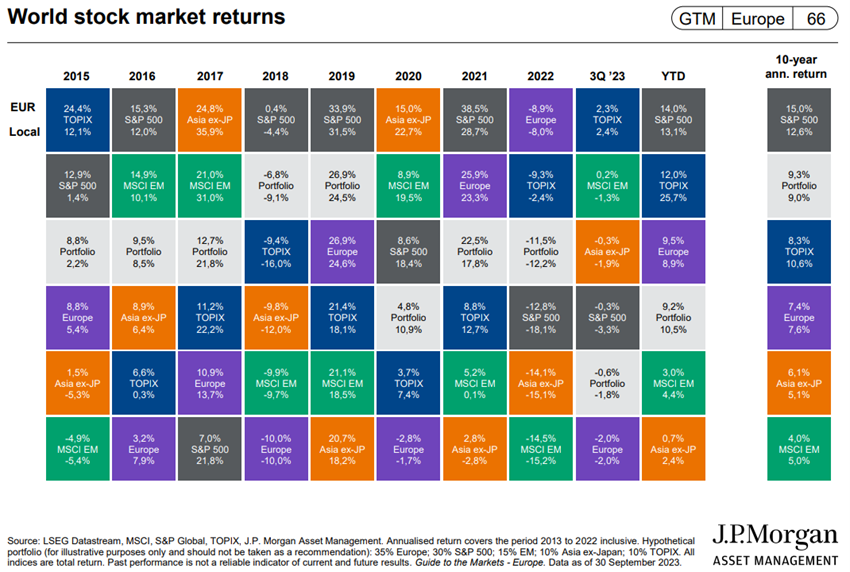

Los mercados de renta variable cayeron en el tercer trimestre después de repuntar en los primeros 6 meses del año debido a la subida de los tipos de interés.

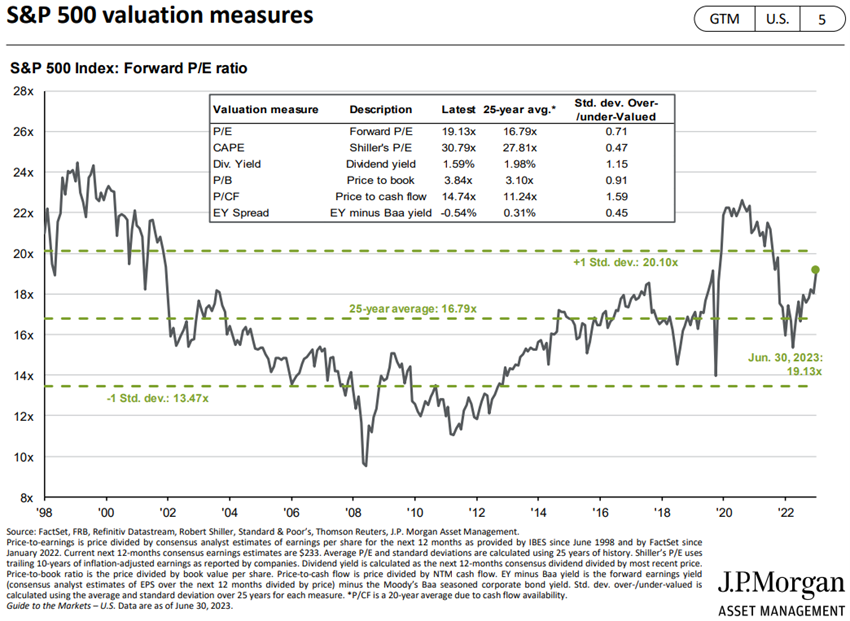

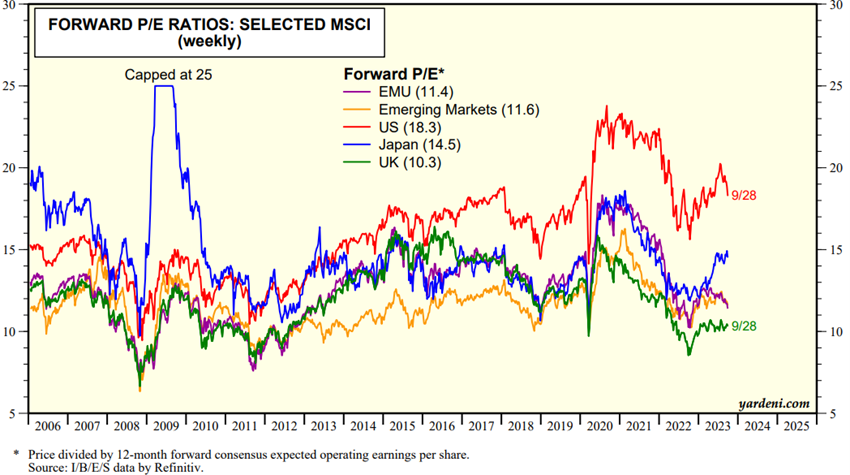

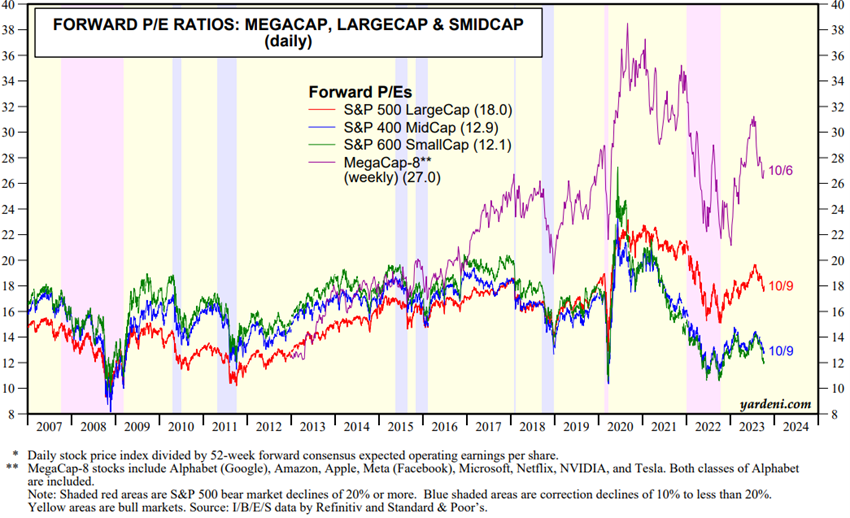

El PER a futuro de 18,3 veces para los EE. UU. está por encima del promedio a largo plazo, cayendo a 16 veces sin el FAANGM o MegaCaps.

El PER del resto de regiones disminuyó ligeramente hasta 11,4 veces en la zona euro, 14,5 veces en Japón, 10,3 veces en el Reino Unido y 11,6 veces en los mercados emergentes, todos ellos por debajo de la media histórica.

El PER de las acciones estadounidenses de mediana y pequeña capitalización se sitúa en 12,9 y 12,1 veces, respectivamente, por debajo de la media a largo plazo.

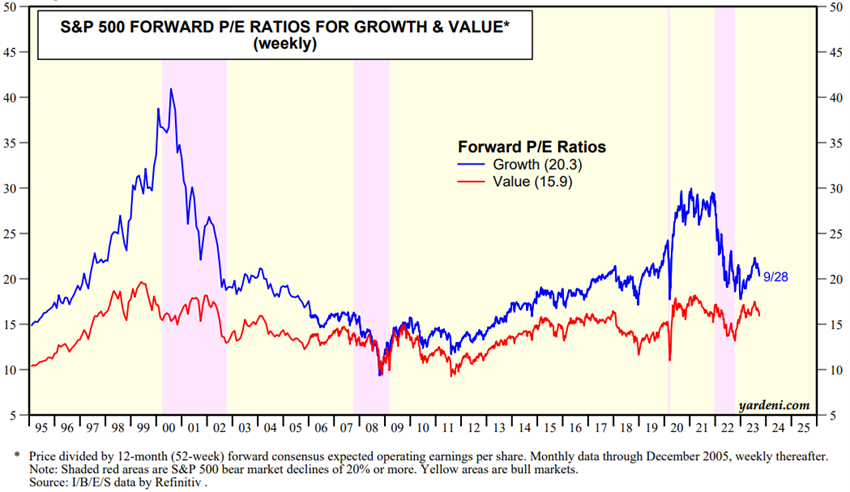

El PER de las acciones estadounidenses de crecimiento es de 20,3 veces y el de las acciones de valor es de 15,9 veces.

Mercados estadounidenses sin sentido definido, en proceso de ajuste de gestores e inversores a tipos de interés más altos durante más tiempo, en un contexto de robustez y resiliencia financiera de hogares y empresas, y alta concentración de índices (peso del 30% de las mayores capitalizaciones del S&P 500).

Fuente: Global Index Briefing: MSCI Forward P/E, Yardeni Research, 4 de octubre de 2023

Fuente: Pronóstico de ganancias del YRI S&P 500, Yardeni Research, 9 de octubre de 2023

Fuente : Stock Market Briefing: Selected P/E Ratios , Yardeni Research, 9 de octubre de 2023

Fuente: Stock Market Briefing: Selected P/E Ratios, Yardeni Research, 9 de octubre de 2023

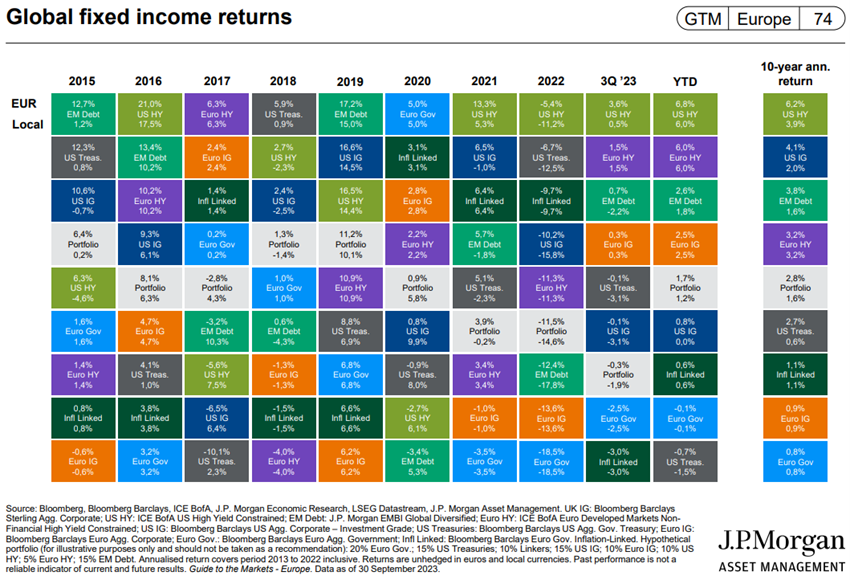

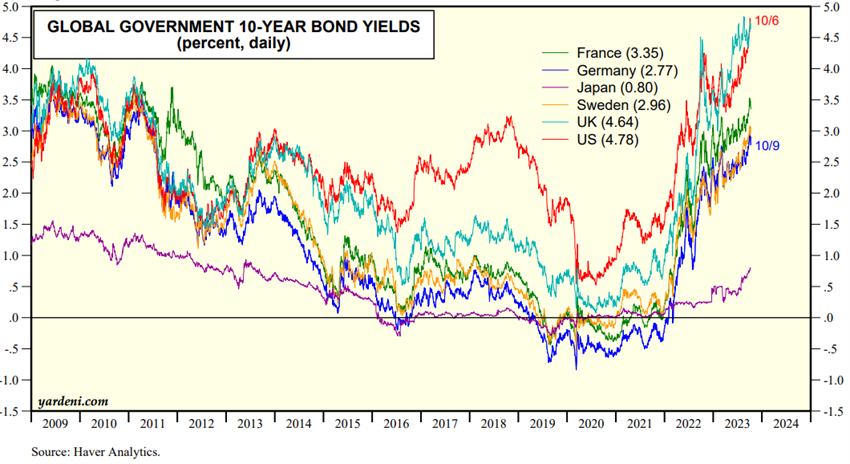

Evaluación del mercado de bonos: Los rendimientos de la deuda pública a largo plazo en EE. UU. y Europa se encuentran en máximos de 15 años y los diferenciales de crédito se mantienen en niveles históricamente bajos.

Los tipos de interés libres de riesgo a largo plazo siguieron subiendo en Estados Unidos, el Reino Unido y la zona del euro, alcanzando nuevos máximos de 15 años, lo que provocó ligeras devaluaciones de las inversiones en bonos.

Los tipos de interés de los bonos del Tesoro estadounidense a 10 años subieron del 3,3% en abril al 4,5% actual (y los bonos a 2 años del 3,8% al 5,5%), y también aumentaron en los países europeos más grandes (2,8% en Alemania, 3,3% en Francia y 4,3% en el Reino Unido).

Las tasas de interés de la deuda pública estadounidense a 30 años se sitúan en el 4,7%, las más altas desde 2007.

Los diferenciales de crédito en Estados Unidos y Europa se mantuvieron estables.

Los bonos estadounidenses y europeos con grado de inversión cotizan a niveles interesantes a medio y largo plazo.

Los segmentos menos líquidos del mercado crediticio siguen siendo vulnerables.

Fuente: Market Briefing: Global Interest Rates, Yardeni Research, 9 de octubre de 2023

Fuente: Market Briefing: US Bond Yields, Yardeni Research, 7 de octubre de 2023

Oportunidades clave: Término negociado de la guerra en Ucrania, con muy baja probabilidad.

Principales riesgos: Posibilidad de recesión económica en Europa debido a los altos costes de la energía y los elevados tipos de interés, agravados por el aumento de la fragmentación económica mundial. La desaceleración de China. Súbita inestabilidad del conflicto en Israel.

Aumento de la probabilidad de recesión en Europa a corto plazo, debido a la elevada inflación, los elevados tipos de interés, la prolongación de la guerra en Ucrania y la determinación de las autoridades monetarias de mantener los tipos de interés altos durante más tiempo.

Desaceleración del crecimiento económico en China debido a problemas en el sector inmobiliario.

Existe la posibilidad de una espiral inflacionista a través del aumento de los salarios en EE. UU., dada la presión sobre el mercado laboral.

Las constantes amenazas de cierre en Estados Unidos, con una creciente polarización política en previsión de las elecciones del próximo año, en el contexto de un déficit del 7% y una relación deuda pública/PIB del 120%, aumentan la probabilidad de una revisión de la calificación crediticia de la economía estadounidense.

Los principales riesgos geopolíticos son la competencia estratégica entre EEUU y China y el posible conflicto OTAN-Rusia.

El repentino conflicto de Israel derivado del ataque terrorista de Hamas tiene desarrollos que aún son inciertos, pero son un nuevo factor de inestabilidad.

La fortaleza del dólar aumenta los riesgos de los mercados emergentes.