Résumé

Performance 4T21: Les marchés boursiers des pays développés à des sommets historiques, après 3 années consécutives de rendements supérieurs à 20% aux États-Unis, près de 2 ans de pandémie et de fortes mesures économiques dans le monde

Statut Covid-19: Pandémie mieux maîtrisée par les taux de vaccination dans les pays développés, bien que l’épidémie de la variante omicron se propage dans le monde entier et connaisse des taux d’infection très élevés

Contexte macroéconomique: Forte croissance économique retrouvant les niveaux d’activité d’avant le virus, avec des taux d’inflation élevés et une durée plus longue que prévu

Micro Contexte: Les principaux indicateurs économiques avancés continuent de baisser légèrement après les records historiques établis au deuxième trimestre

Politiques économiques: Retrait progressif des mesures de relance liées à la pandémie, avec la fin des politiques budgétaires en faveur de la reprise, l’inversion du programme d’achat d’actifs et l’annonce des premières hausses de taux d’intérêt par le FED, tandis que les autres banques centrales maintiennent la relance monétaire

Marchés boursiers: Les marchés boursiers à des sommets historiques dans les pays développés, avec une faible volatilité, en raison d’une bonne croissance des résultats par action et de faibles taux d’intérêt

Marchés obligataires: Les marchés à rendement fixe ont maintenu une performance plus volatile en raison des fluctuations des taux d’intérêt souverains à long terme associées aux pressions inflationnistes, mais avec la compression des écarts de crédit due à la diminution des risques de faillite

Principales opportunités: Croissance des résultats des entreprises supérieure aux attentes des analystes en raison d’un contrôle accru de la pandémie mondiale (dépassant l’endémie) et de la reprise de la consommation aux niveaux d’avant la pandémie

Principaux risques: Hausse plus élevée des taux d’intérêt aux États-Unis et réduction de la croissance économique en Chine en raison de la crise du logement

Cette phase de transition du cycle, avec de bons niveaux de croissance économique et des changements dans les politiques économiques vers un registre moins expansionniste, continue de favoriser les marchés boursiers par rapport aux marchés des intérêts et du crédit.

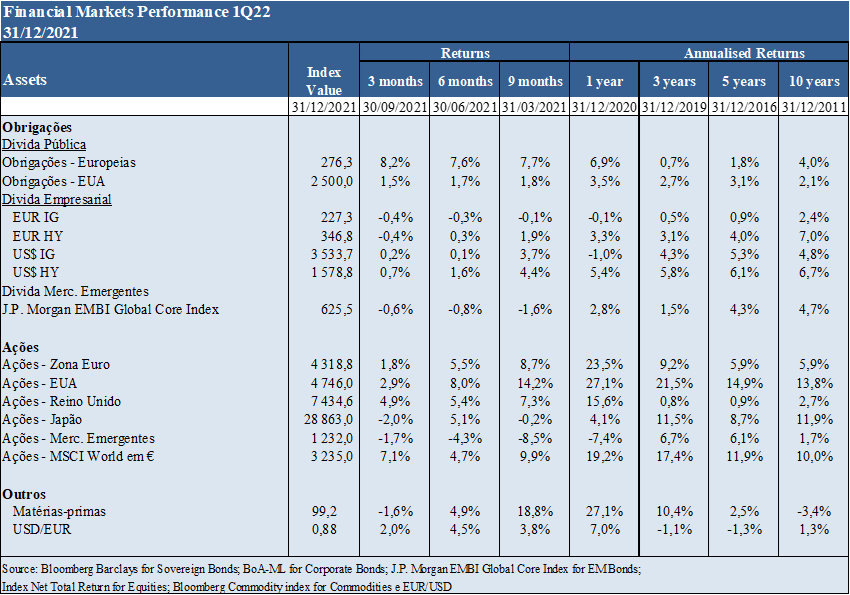

Performance des marchés financiers 4T21

Les marchés boursiers des pays développés à des sommets historiques après 3 années consécutives des gains supérieurs à 20% aux États-Unis, près de 2 ans de pandémie et de fortes mesures économiques dans le monde entier

Les marchés boursiers des pays développés ont atteint des sommets historiques, avec des gains de plus de 20% sur l’année, en raison d’une bonne croissance des résultats et de politiques économiques fortement expansionnistes, mais avec des performances négatives dans les marchés émergents.

Troisième année consécutive de rendements annuels supérieurs à 2 chiffres dans les pays développés.

Les marchés obligataires des pays développés ont enregistré des résultats légèrement négatifs sur les obligations du Trésor, mais positifs sur les titres spéculatifs, en raison de la hausse des taux d’intérêt longs et de la compression des spreads.

La capitalisation boursière totale des crypto-monnaies a considérablement augmenté et a dépassé la valeur de 2 milliards de dollars, avec le prix du Bitcoin à 20% des sommets de l’année.

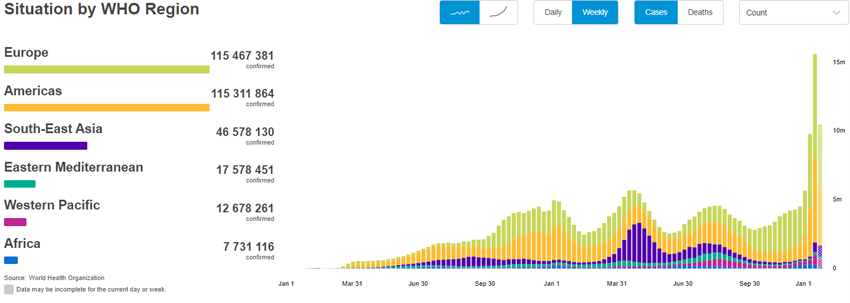

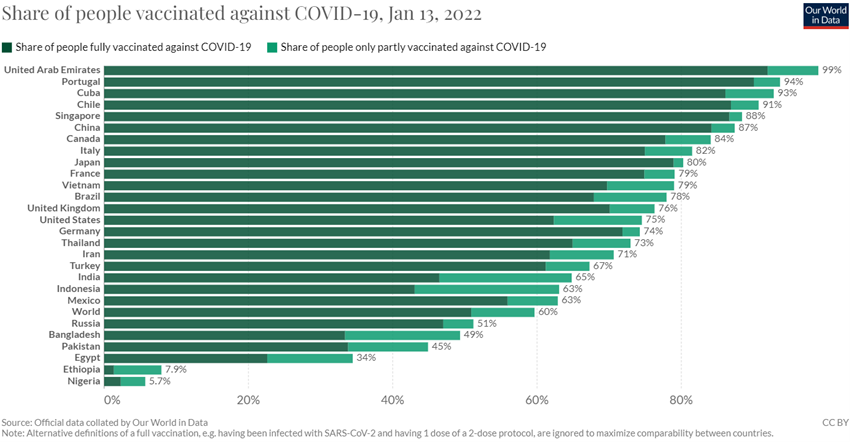

Covid-19

Pandémie mieux contrôlée par les taux de vaccination dans les pays développés, bien que l’épidémie de la variante omicron se propage dans le monde entier et ait des taux d’infection très élevés

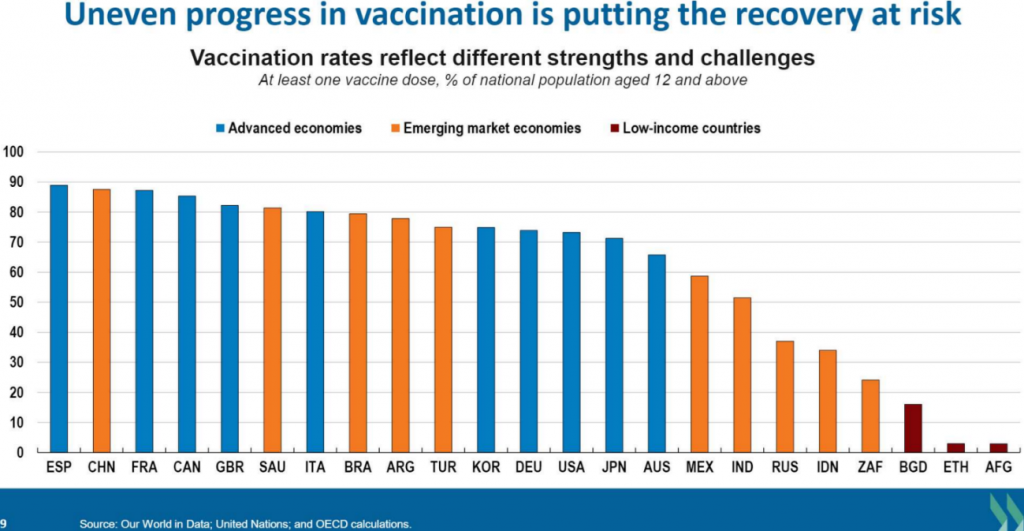

Le virus Covid-19 a déjà dépassé les 250 millions d’infectés et les 5 millions de morts. 5 milliards de doses de vaccins ont déjà été administrées.

Pandémie plus contrôlée principalement dans les pays développés, et l’épidémie de la variante omícron fortement contagieuse a été combattue par la vaccination.

Les taux de vaccination élevés et les nouveaux traitements plus efficaces permit passer a l’endémie cette année.

Source : OMS, 14 janvier 2022

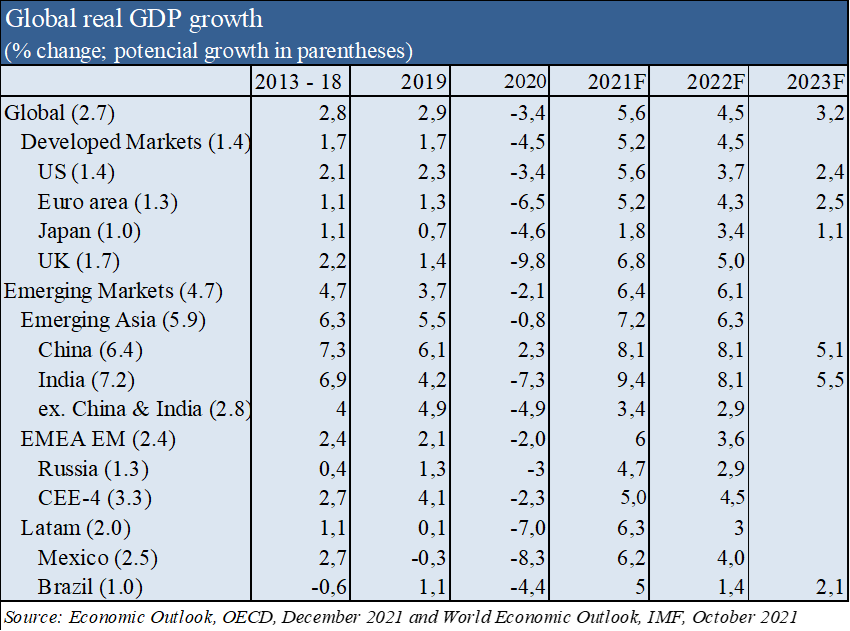

Contexte macroéconomique

Prévision de croissance économique mondiale de +5,6% en 2021, +4,5% en 2022 et 3,2% en 2023, avec respectivement +5,2%, +4,5% et 3,0%, dans les économies avancées, et +6,4%, +6,1% et +5,0, respectivement, dans les économies émergentes, selon les dernières données de décembre de l’OCDE et d’octobre du FMI.

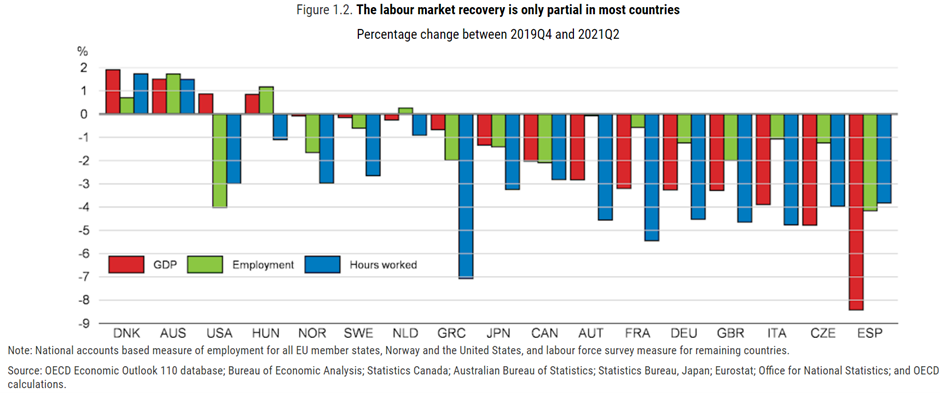

Ainsi, des taux de croissance économique élevés et ralentissants sont attendus dans le monde entier, avec la reprise des niveaux d’activité pré-pandémie rendue possible par des taux de vaccination élevés dans les pays développés.

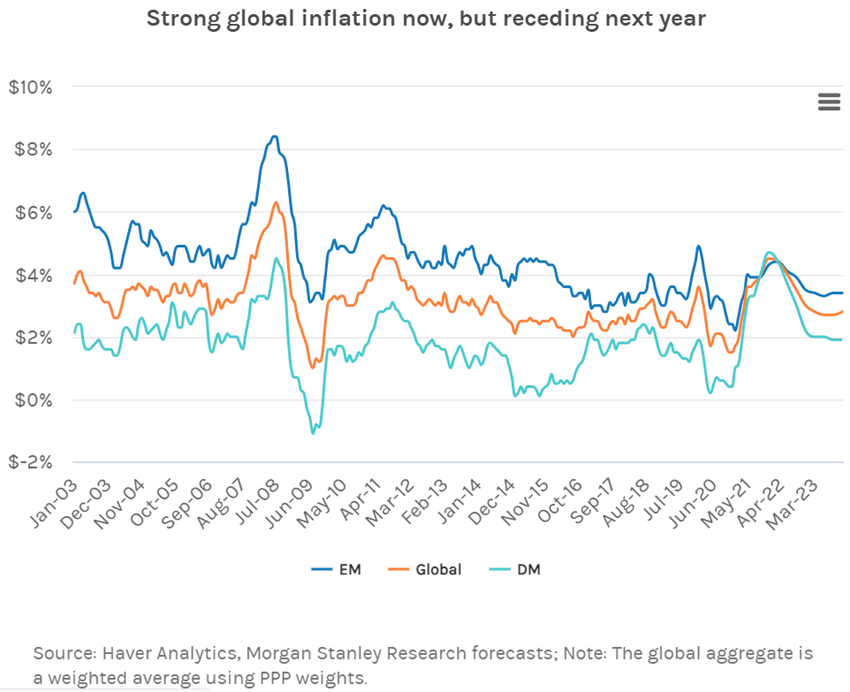

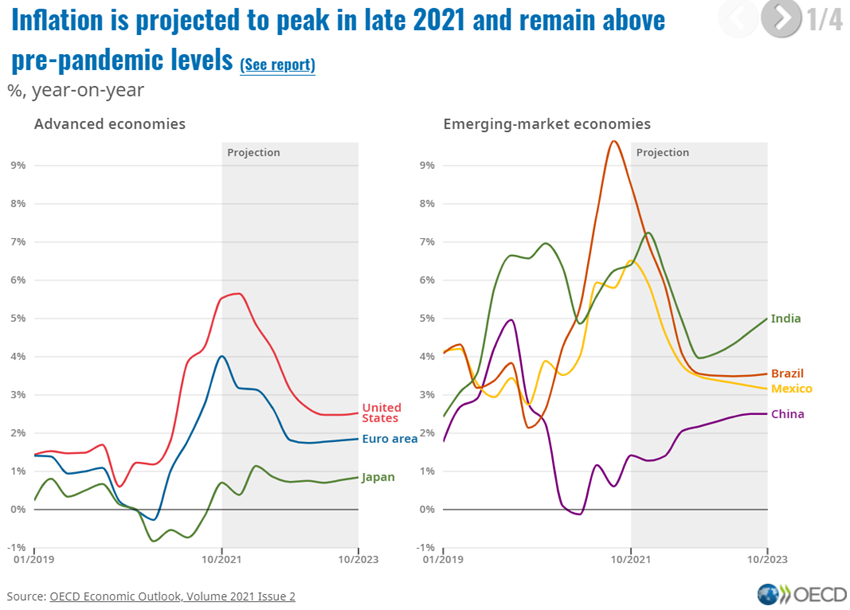

L’inflation continue d’atteindre des sommets historiques des dernières décennies et bien au-dessus des niveaux de référence des banques centrales américaines et européennes, restant plus longtemps que prévu initialement par les autorités, mais ralentissant cette année.

Source : OCDE, Perspectives économiques, décembre 2021

Contexte micro-économique

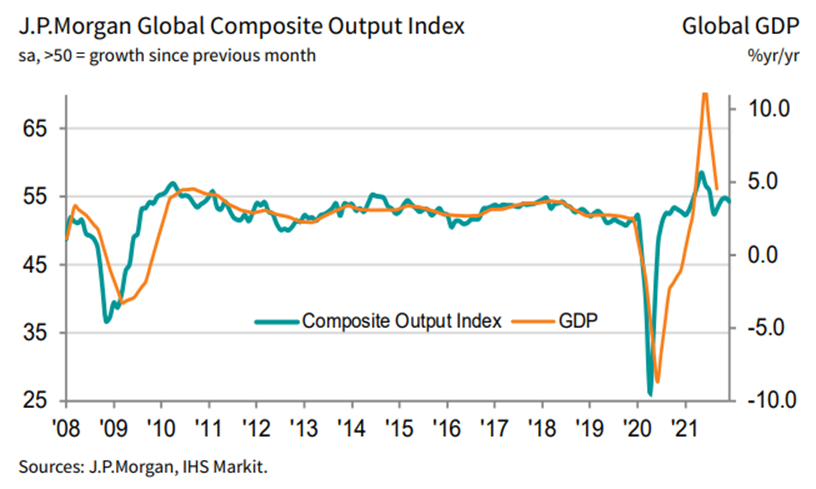

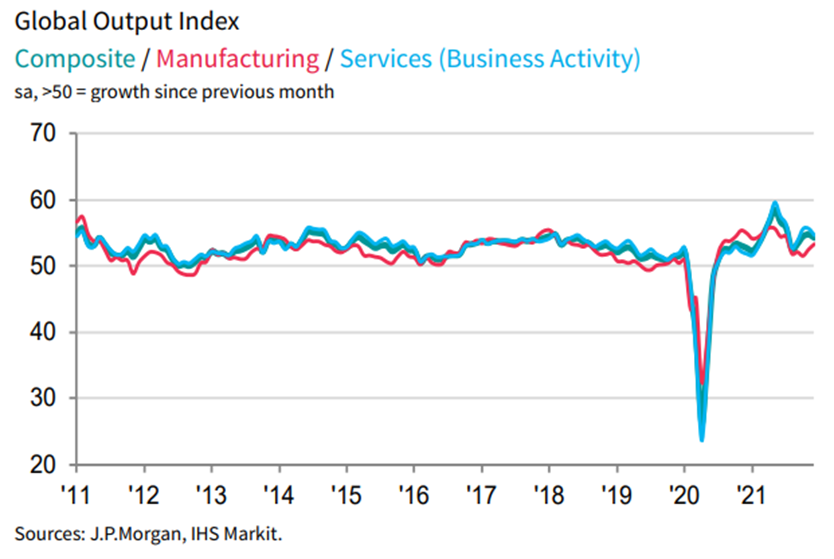

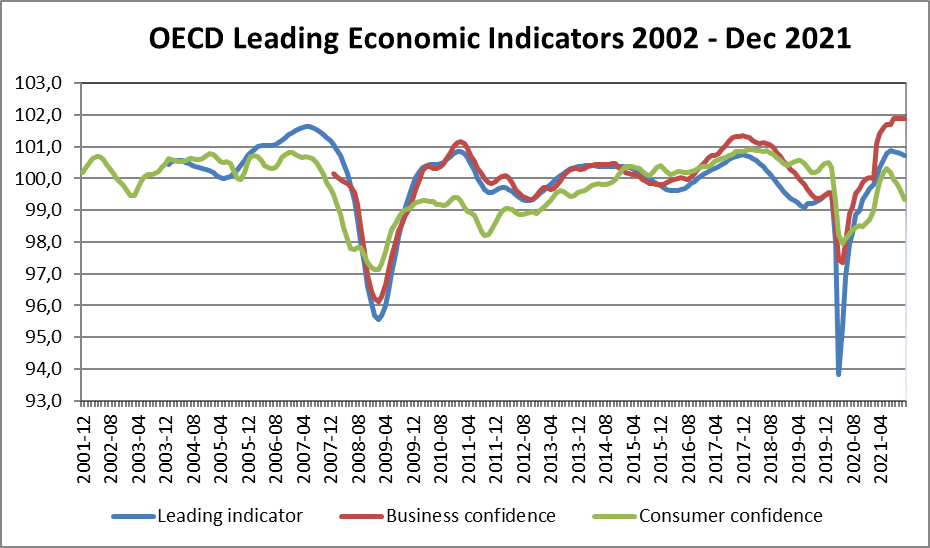

La Global Composite Output a atteint 54,8 points en décembre, enregistrant un léger ralentissement au cours des 3 derniers mois de l’année et augmentant à 18 mois consécutifs la période d’expansion de l’activité économique.

Tous les pays, à l’exception de l’Allemagne, se sont développés, avec les meilleures performances aux États-Unis, en Irlande et en Inde et la plus forte croissance en Chine. Il y a eu une légère amélioration du commerce international et quelques signes de baisse des pressions inflationnistes.

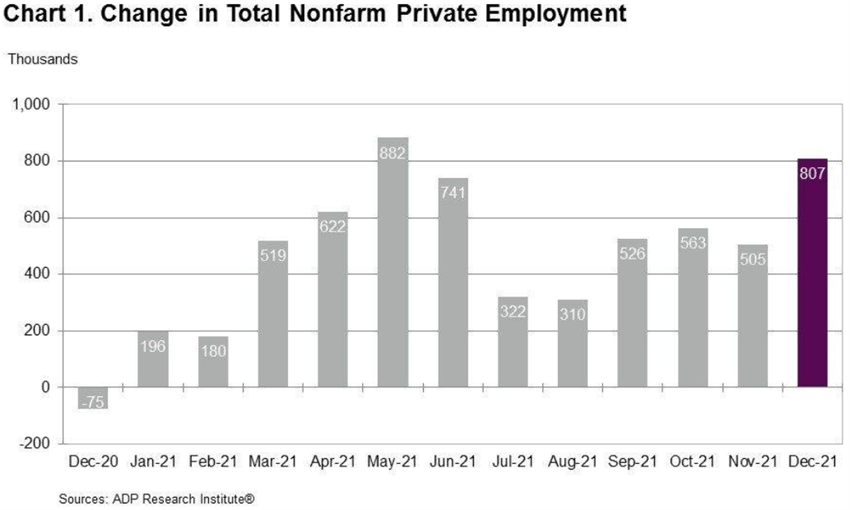

Le taux de décembre aux États-Unis continue de chuter à 3,9 %, se rapprochant des niveaux de 3,5 % avant la pandémie.

La confiance des entreprises et des consommateurs dans les pays de l’OCDE a légèrement diminué.

Politiques économiques

Les pays développés ont mis fin aux programmes de relance budgétaire pour soutenir une reprise extraordinaire de l’activité et de l’emploi.

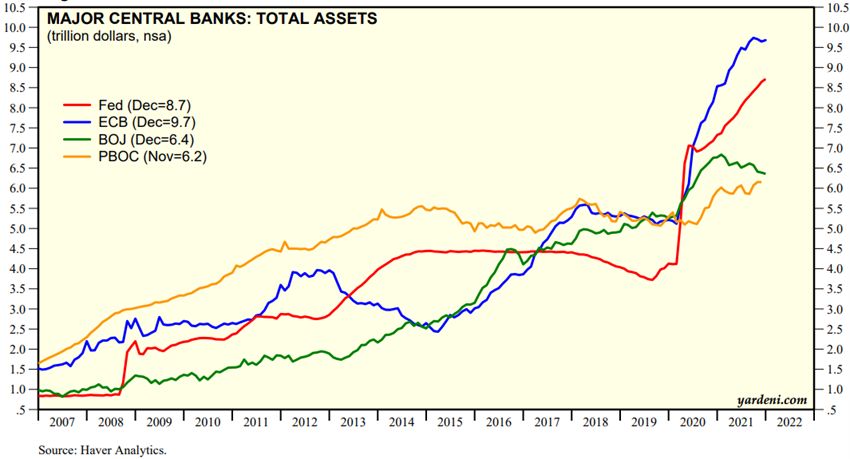

Le FED retire la relance monétaire (processus connu sous le nom de « tapering »), après avoir annoncé l’objectif de relever les taux d’intérêt officiels et de réduire les actifs du bilan pour lutter contre l’inflation actuellement supérieure à 7 % (plus haut depuis 1982). Les autres banques centrales, la BCE, la Banque du Japon et la Banque d’Angleterre, maintiennent une politique monétaire expansionniste pendant encore un certain temps.

Depuis mars 2020, la création monétaire a été de plus de 4 milliards de dollars aux États-Unis et de 2 milliards de dollars dans la zone euro, finançant en grande partie les besoins budgétaires de ces économies.

Source : Actifs totaux des grandes banques centrales, Yardeni Research, 13 janvier 2022

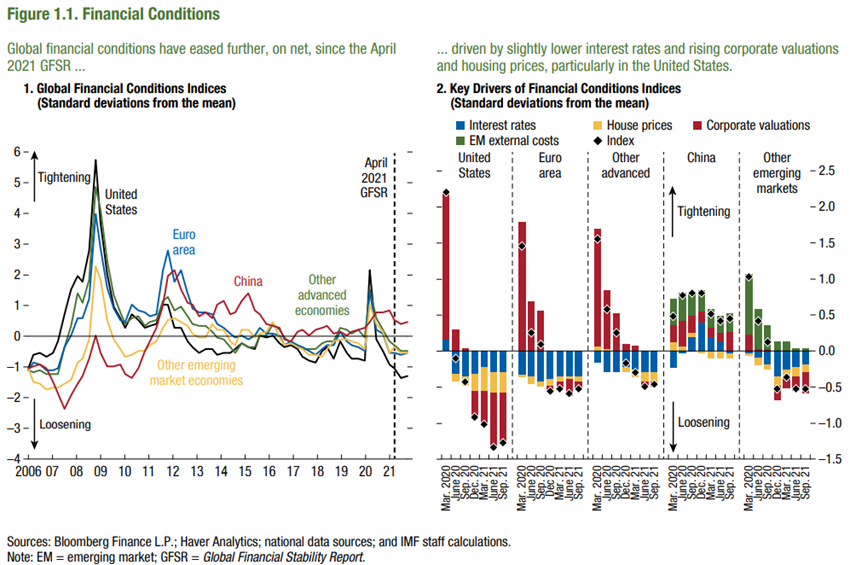

Les conditions financières restent positives dans les pays développés et en raison des actions des gouvernements et des banques centrales du monde entier et de la bonne performance des marchés financiers, et négatives en Chine par la dégradation des risques liés aux actifs.

Dans les pays développés, les conditions financières restent favorables en raison de la hausse des cours des actions, de la faiblesse des taux d’intérêt, de la compression des écarts de crédit et de la hausse des prix de l’immobilier.

Dans les pays émergents, les conditions financières se sont détériorées, notamment en Chine en raison du problème des faillites dans le secteur immobilier, et au Brésil en raison du ralentissement de l’activité économique.

Source: Global Financial Stability Report, IMF, October, 2021

Évaluation des marchés boursiers

Le marché boursier a gagné plus de 20% en 2021 dans les pays développés, avec 27% aux États-Unis et 20% dans la zone euro, contrairement à ce qui s’est passé dans les marchés émergents.

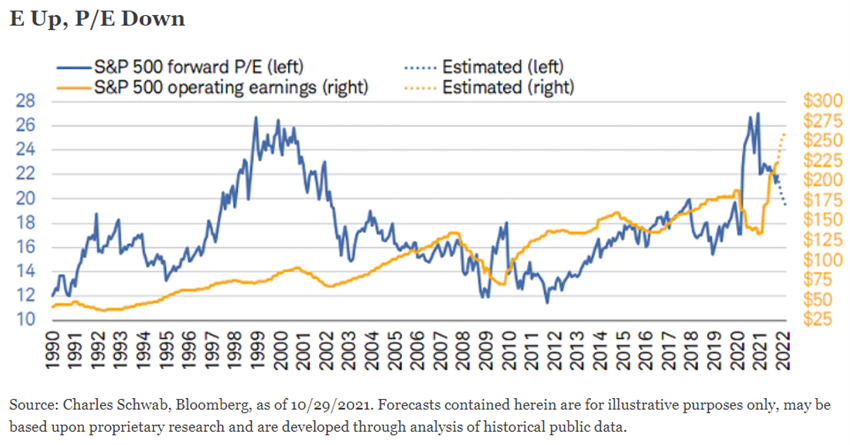

Il s’agit de la troisième année consécutive des gains supérieurs à 20 % aux États-Unis, les entreprises continuant d’afficher les meilleurs résultats jamais enregistrés.

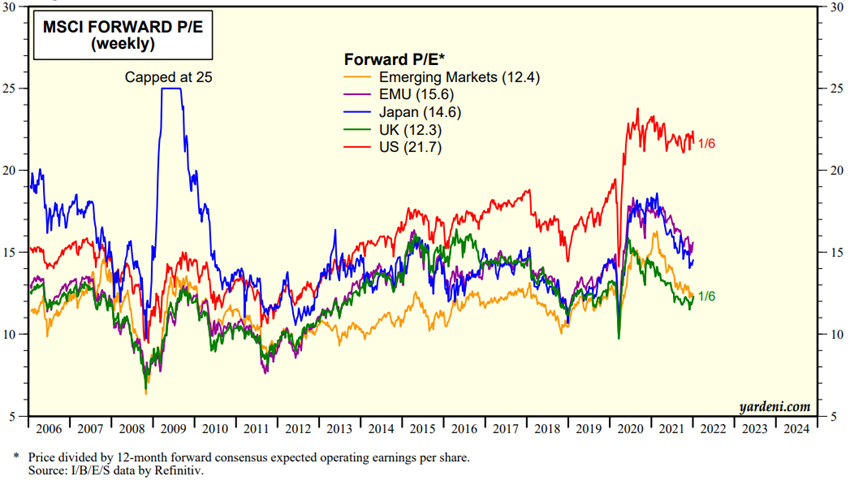

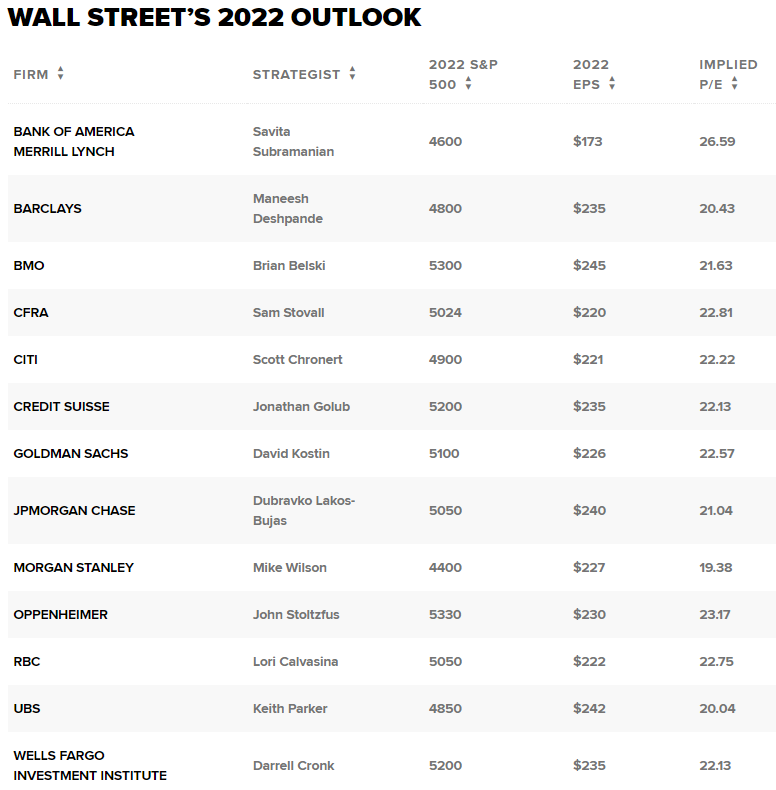

La valorisation du marché mondial des actions et dans les différentes régions est supérieure à la moyenne à long terme. Le PER de 21,7 x pour les États-Unis a connu une légère baisse, mais reste bien au-dessus de la moyenne. Le PER de 15,6 x dans la zone euro, de 14,6 x au Japon et de 12,4 x dans les marchés émergents est également supérieur à la moyenne et a chuté plus fortement.

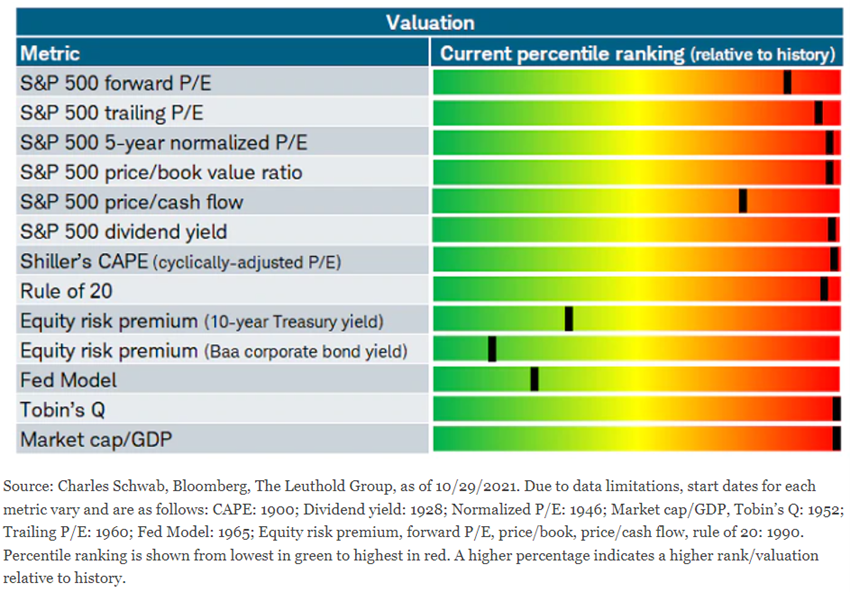

La valorisation du S&P 500 est excessive en termes de multiples, mais contenue en termes de méthodes de taux d’intérêt qui la comparent à l’attractivité avec les obligations, ce qui augmente sa sensibilité à la hausse de celles-ci.

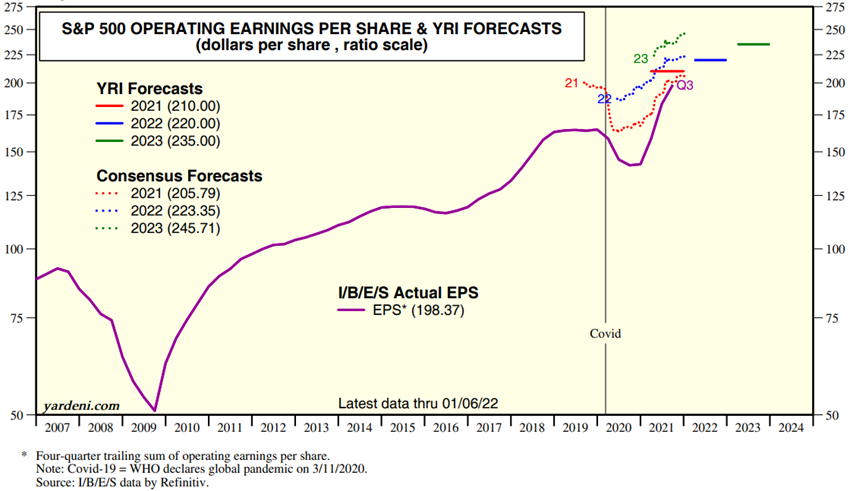

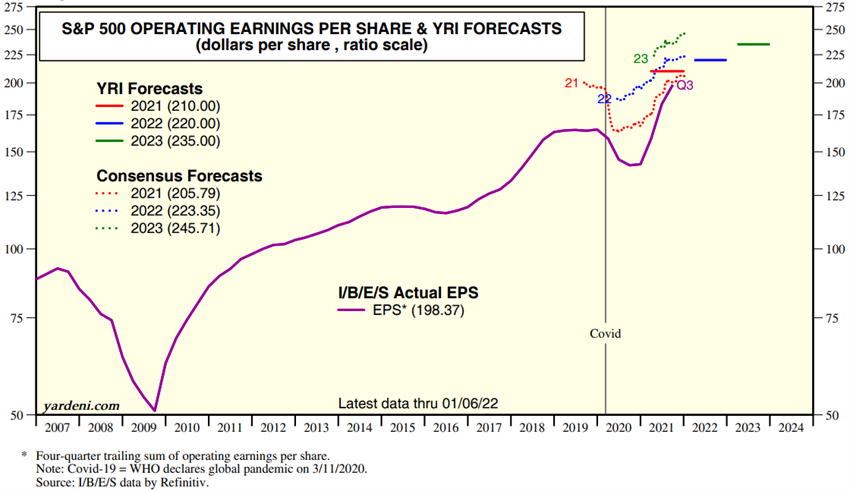

Les résultats américains par action dépassent déjà de loin les niveaux antérieurs aux États-Unis, mais les estimations pour l’année prochaine ont été révisées à la baisse, d’autant plus que la réduction a commencé.

Les prévisions des analystes pour le S&P 500 sont en hausse de 5% à 7%.

Source : Prévisions de bénéfices YRI S&P 500, Yardeni Research, 10 janvier 2022

Source : Global Index Briefing : MSCI Forward P/Es, Yardeni Research, 12 janvier 2022

Source : Prévisions de bénéfices YRI S&P 500, Yardeni Research, 10 janvier 2022

Évaluation des marchés obligataires

Les marchés à rendement fixe ont maintenu une performance plus volatile en raison des fluctuations des taux d’intérêt souverains à long terme associées aux pressions inflationnistes, mais avec la compression des écarts de crédit en diminuant les risques de faillite

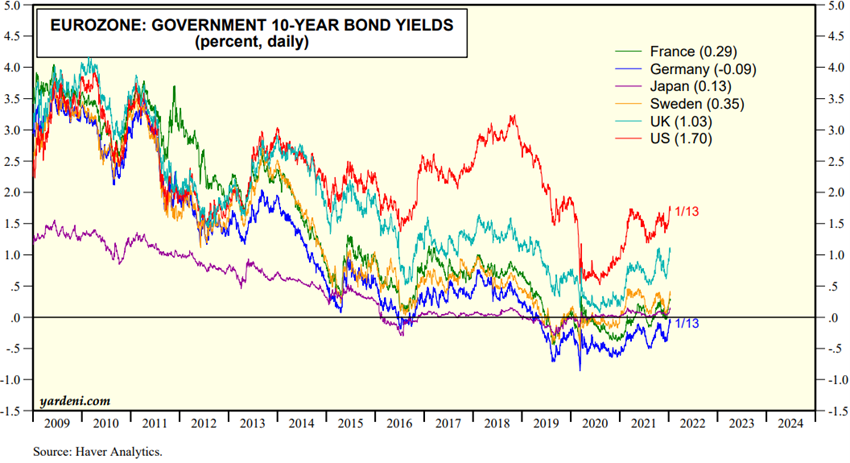

Les décisions de politique monétaire et la hausse des taux d’inflation aux États-Unis et dans la zone euro ont entraîné l’évolution des taux d’intérêt.

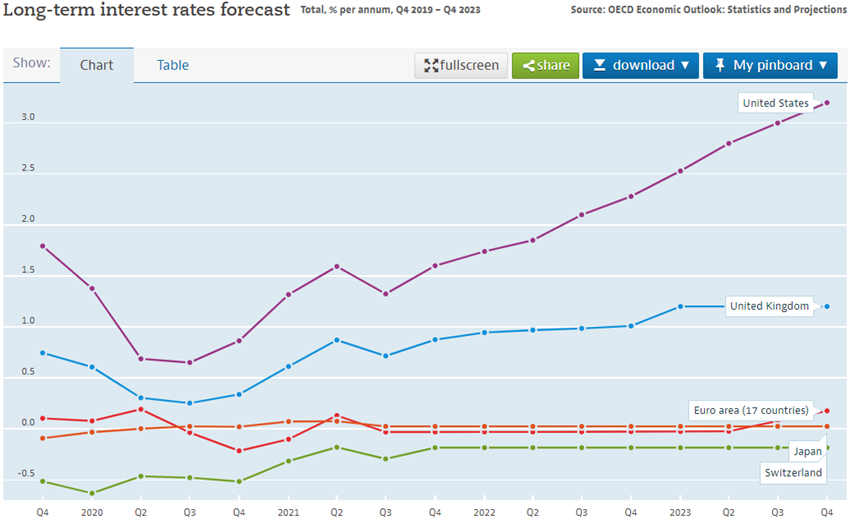

Les taux d’intérêt à moyen et long terme sur les obligations du Trésor sont à des niveaux historiques très bas, mais ils ont commencé l’année en hausse, en particulier aux États-Unis.

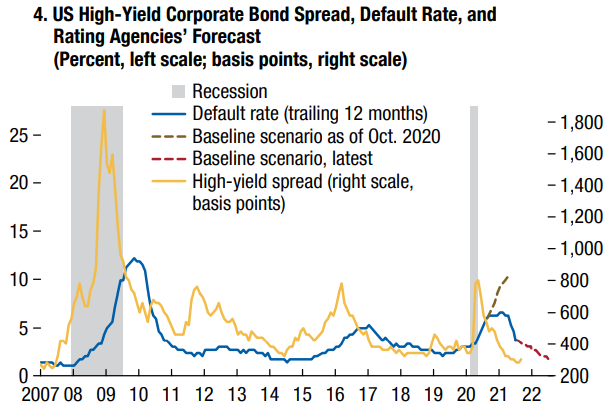

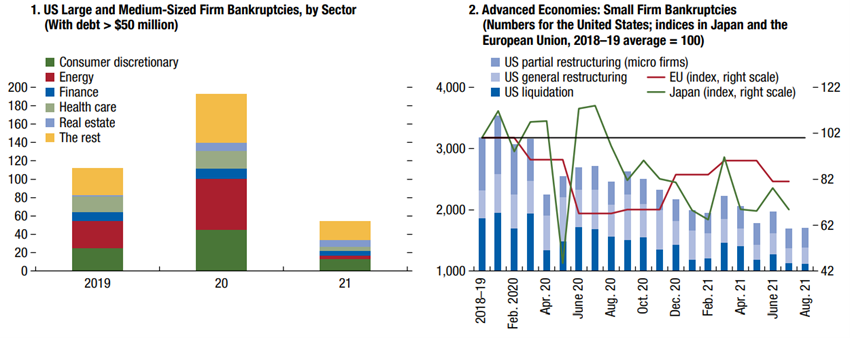

En 2021, il n’y a pas eu une augmentation des faillites des entreprises qui était attendu en raison des actions du gouvernement pour le soutien de l’activité.

Source : Market Briefing: Global Interest Rates, Yardeni Research, 14 janvier 2022

Source: Global Financial Stability Report Update, IMF, Oct 2021

Source: Global Financial Stability Report Update, IMF, Oct 2021

Principales opportunités

Le taux de vaccination en cours et la forte propagation de la variante omicron dans le monde pourraient accélérer la voie vers l’endémie, augmenter le commerce international, la consommation et le produit mondial.

Principaux risques

Une hausse plus élevée et plus rapide des taux d’intérêt officiels aux États-Unis en réponse à des pressions inflationnistes plus élevées, résultant de la hausse des prix de l’énergie ou de retards dans la restauration des chaînes d’approvisionnement, et qui pourrait porter les taux d’intérêt à 10 ans, passant de 1,7% actuellement à des valeurs supérieures à 2%, aura un impact sur les valorisations boursières.

Une croissance économique plus faible que prévu en Chine due à la crise du logement nuira aux conditions financières des marchés émergents.

Source : Perspectives économiques de l’OCDE, décembre 2021

Source : OCDE, Prévisions des taux d’intérêt à long terme, 14 janvier