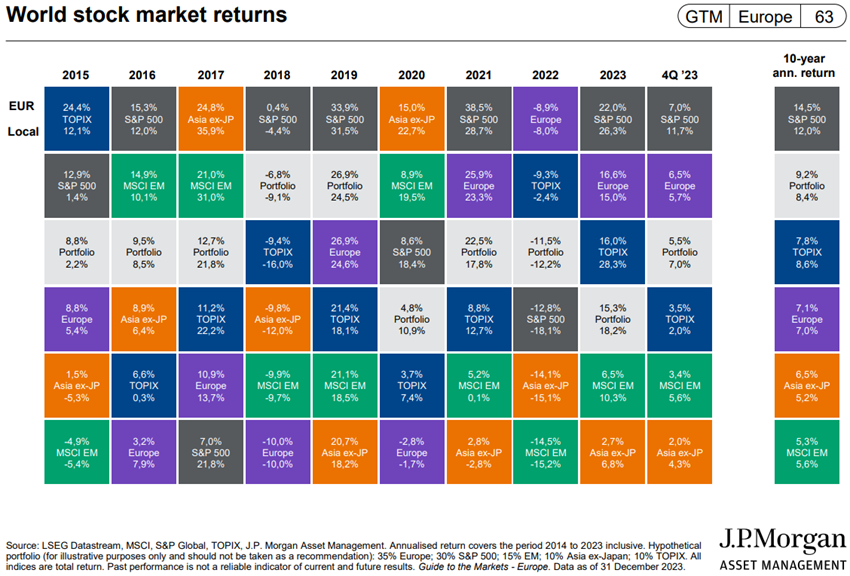

2023 a été une année exceptionnelle pour les marchés actions, en particulier aux États-Unis. Le S&P 500 a augmenté de 24 %, effaçant les pertes de 2022. Le Nasdaq 100 a gagné 54%, son meilleur depuis 1999.

Mais les obligations américaines et européennes se sont également bien comportées, en particulier au cours du dernier trimestre, alors que les taux d’intérêt ont fortement baissé.

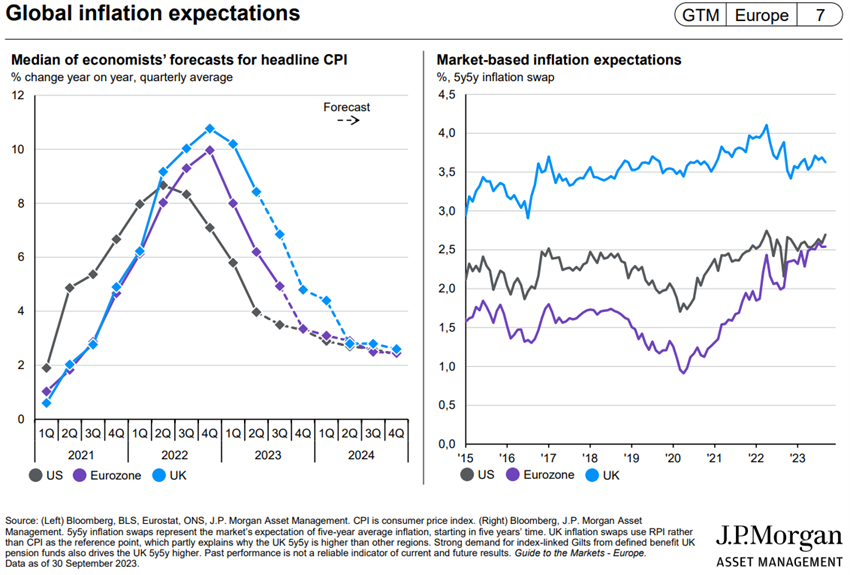

L’attention des analystes et des investisseurs se porte sur les trajectoires de baisse de l’inflation et des taux d’intérêt officiels, en particulier aux États-Unis.

Les marchés des actions et des obligations se négocient à des niveaux équitables.

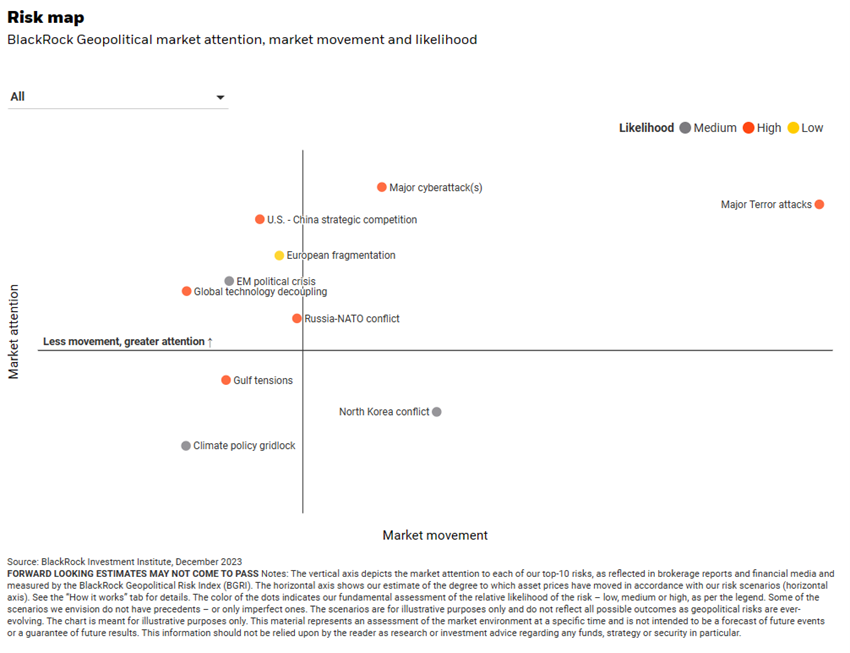

Les plus grandes incertitudes sont centrées sur l’évolution de la situation en Chine, les élections américaines et les deux grandes guerres en cours.

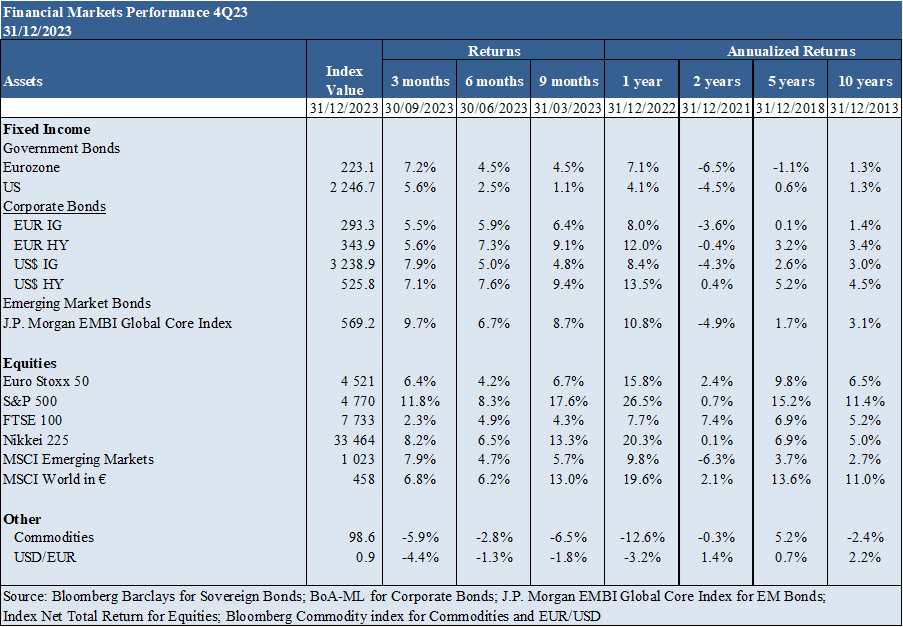

Performance des marchés au 4T23 : Les marchés boursiers ont connu l’une des meilleures années de leur histoire, tandis que les marchés obligataires se sont bien comportés, en particulier au dernier trimestre, en raison de la baisse des taux d’intérêt longs.

Contexte macro : Les niveaux de croissance économique mondiale restent faibles et en baisse. L’inflation continue de baisser, mais à un rythme incertain. La croissance économique en Chine reste beaucoup plus faible que prévu, avec un taux de chômage élevé des jeunes, des problèmes dans le secteur immobilier et dans les produits d’épargne enveloppés.

Micro Contexte : L’aperçu avancé et les indicateurs économiques avancés sont à des niveaux bas dans le monde entier.

Politiques économiques : Les banques centrales des États-Unis et d’Europe commenceront à abaisser les taux d’intérêt officiels, après la hausse la plus rapide depuis des décennies.

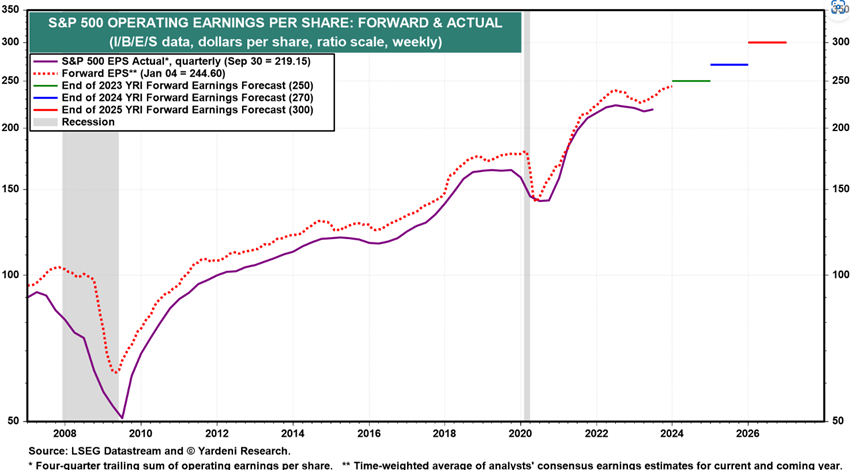

Marchés boursiers : Le marché boursier américain est proche de ses sommets, se négociant à des prix équitables en prévision d’une croissance des bénéfices de 11 % pour cette année, ce que la saison des résultats qui commence maintenant pourrait aider à clarifier.

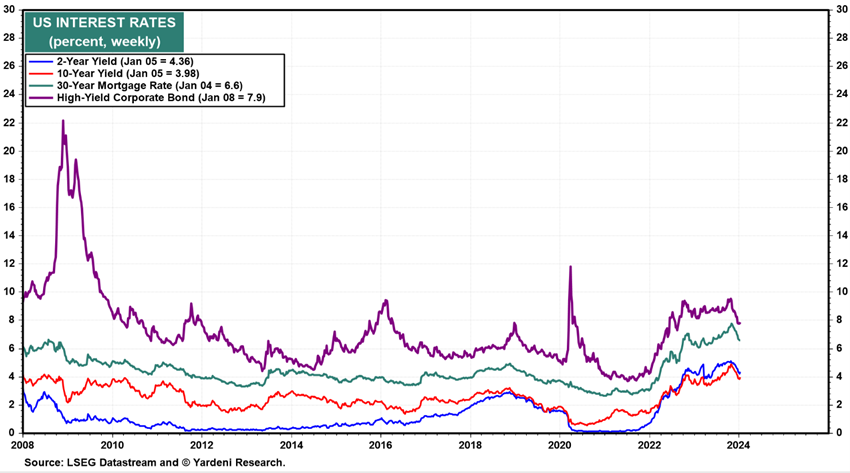

Marchés obligataires : Les rendements des bons du Trésor à long terme aux États-Unis et en Europe chutent de près de 1 % après avoir atteint leur plus haut niveau en 15 ans au début d’octobre, les écarts de crédit demeurant à des niveaux historiquement bas.

Principales opportunités : une croissance économique plus élevée que prévu en Chine grâce à la correction des déséquilibres existants et à des changements dans son modèle de développement, et une fin négociée de la guerre en Ukraine, bien qu’avec une probabilité très faible.

Principaux risques : Aggravation du ralentissement économique en Europe en raison des coûts élevés de l’énergie et des taux d’intérêt élevés, aggravée par une fragmentation accrue de l’économie mondiale. Extension du conflit israélo-palestinien au-delà de la bande de Gaza.

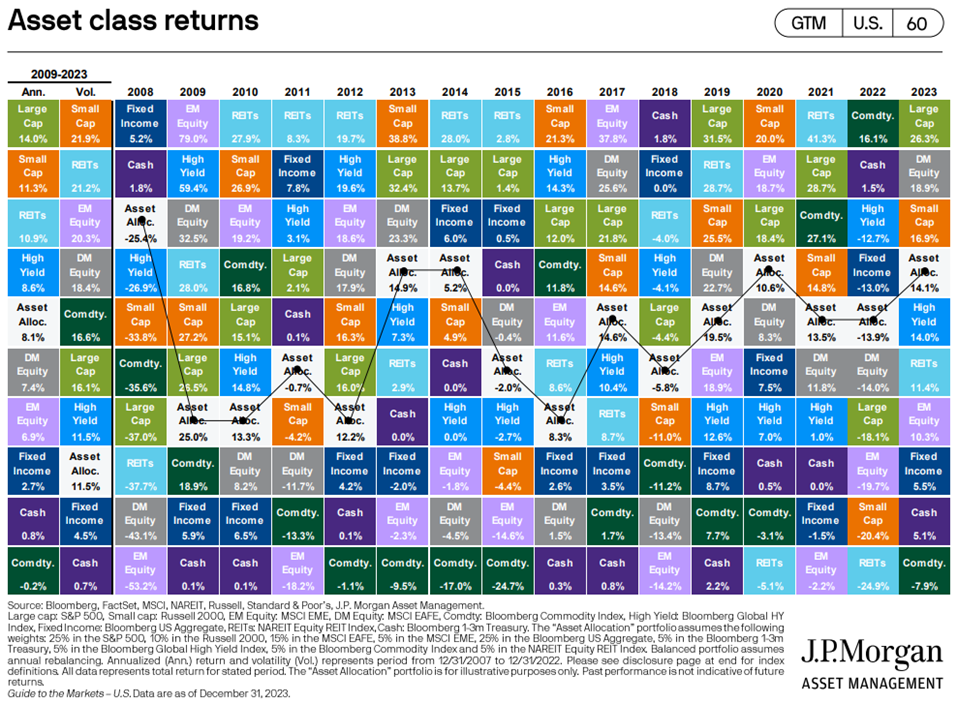

La trajectoire baissière de l’inflation et des taux d’intérêt à long terme à des niveaux élevés dans les pays occidentaux favorise les investissements dans les actions américaines et japonaises, ainsi que dans les obligations, en particulier aux États-Unis.

Fin novembre, nous avons publié les Perspectives pour l’année 2024. Après 1,5 mois, nous avons mis à jour puis développé les perspectives trimestrielles.

Performance des marchés financiers au 4T23 :

Les marchés boursiers connaissent l’une des meilleures années de leur histoire, tandis que les marchés obligataires se portent bien, en particulier au dernier trimestre, en raison de la baisse des taux d’intérêt longs

Les marchés boursiers américains ont connu l’une des meilleures années de leur histoire. Le S&P 500 a augmenté de 24 %, effaçant les pertes de 2022. Le Nasdaq 100 a gagné 54%, son meilleur depuis 1999. Les marchés de la zone euro et du Royaume-Uni ont gagné plus de 15 %.

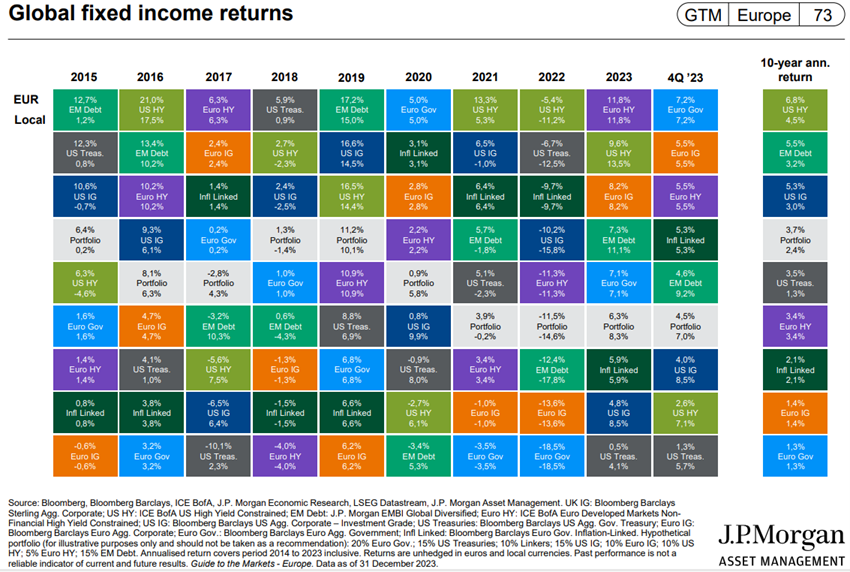

Les marchés obligataires des pays occidentaux se sont appréciés entre 5 % et 7 %, principalement en raison de la baisse des taux d’intérêt à long terme au dernier trimestre.

Par conséquent, le portefeuille traditionnel 60/40 aux États-Unis s’est très bien comporté, à environ 15 %.

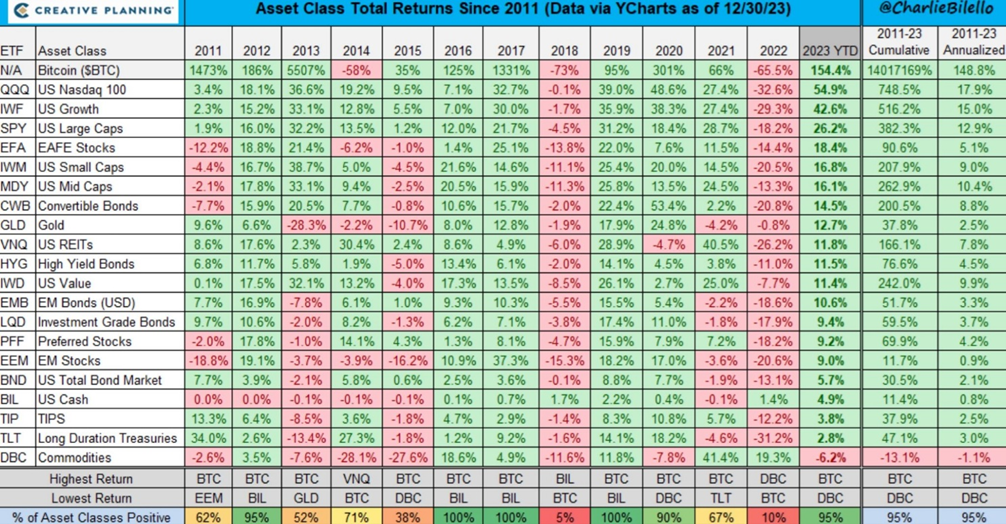

Le bitcoin s’est apprécié de plus de 150% sur l’année, en particulier au 2ème semestre de l’année, associé à l’attente d’une autorisation réglementaire pour le lancement des premiers fonds d’investissement ETF aux États-Unis.

Contexte macroéconomique :

Les niveaux de croissance économique mondiale restent faibles et en baisse. L’inflation continue de baisser, mais à un rythme incertain. La croissance économique en Chine reste beaucoup plus faible que prévu, avec un taux de chômage élevé des jeunes, des problèmes dans le secteur immobilier et dans les produits d’épargne enveloppés.

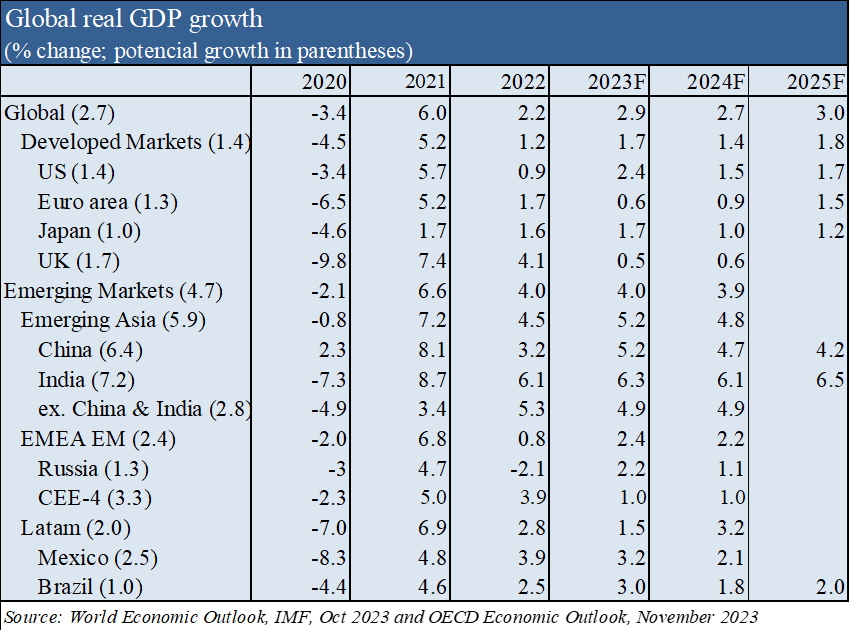

Les prévisions de croissance économique mondiale sont maintenues à 2,9 % en 2023 et 2,7 % en 2024, avec 2,4 % et 1,5 % aux États-Unis, 0,6 % et 0,9 % dans la zone euro, 5,2 % et 4,7 % en Chine, respectivement, en dessous de la moyenne de long terme.

La zone euro est pratiquement stagnante et proche de la récession.

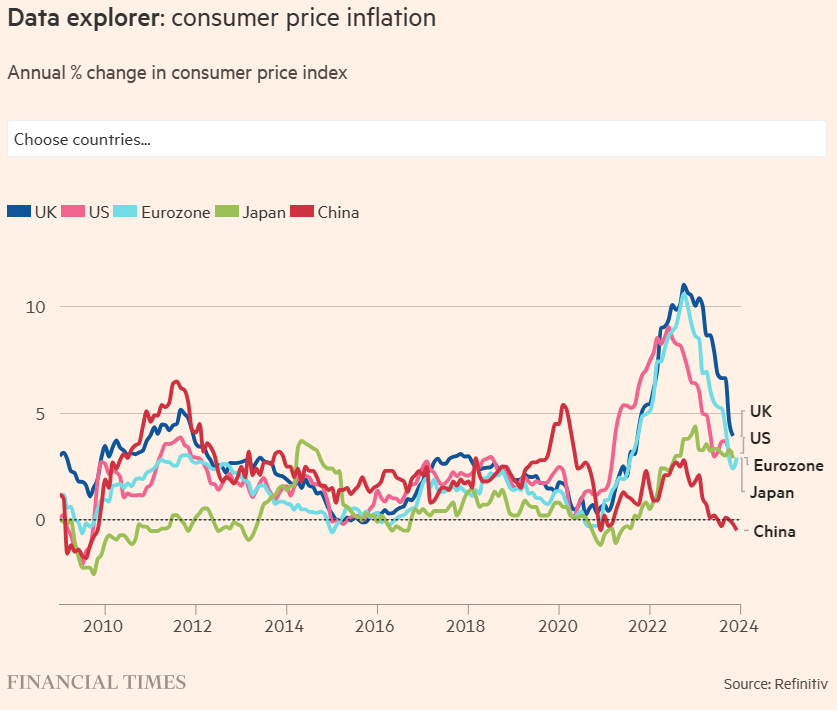

L’inflation mesurée par l’indice de référence aux États-Unis et en Europe a repris sa baisse au dernier trimestre en raison de la baisse des prix de l’énergie et des services.

La Chine est à la croisée des chemins, avec une croissance de 5% et inférieure à celle prévue par les autorités, et loin de la moyenne de 9% par an des 4 dernières décennies.

Contexte microéconomique :

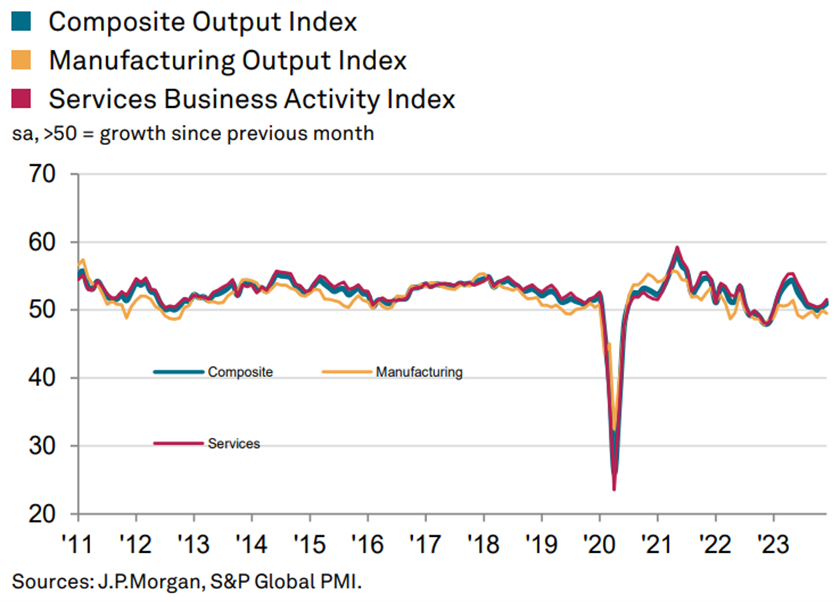

Les indicateurs économiques avancés instantanés et avancés se stabilisent à des niveaux bas dans le monde

L’activité des entreprises dans le secteur des services a augmenté pour le onzième mois consécutif en décembre, le taux de croissance atteignant son plus haut niveau en cinq mois. Le ralentissement de l’industrie s’est prolongé pour un septième mois consécutif en décembre.

Les données PMI nationales ont indiqué que la zone euro, le Canada et l’Australie ont été les principaux vents contraires à l’activité économique mondiale en décembre, avec une baisse de la production. Le Japon a connu une légère croissance, après une légère contraction en novembre. La croissance s’est accélérée aux États-Unis, en Chine, au Royaume-Uni et en Russie.

Le taux de chômage aux États-Unis est de 3,8 %, des niveaux proches des creux.

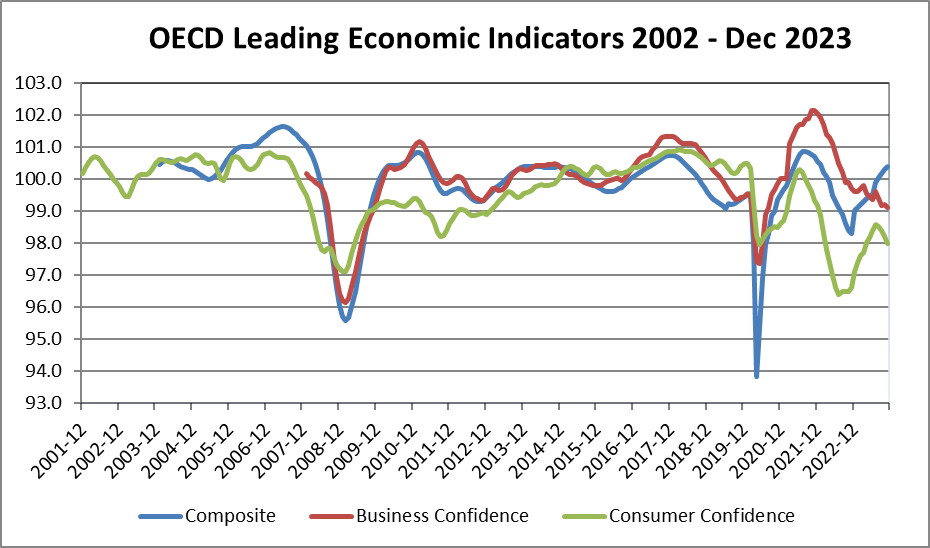

La confiance des entreprises et des consommateurs dans les pays de l’OCDE s’est améliorée.

Les entreprises et les ménages américains continuent de faire preuve de solidité financière et de résilience.

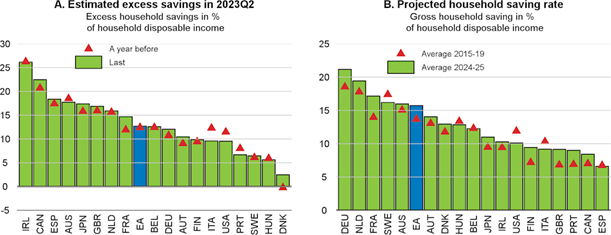

Les taux d’épargne projetés pour 2024-2025 sont nettement supérieurs à leur moyenne de 2015-2019 pour l’ensemble de la zone euro, ce qui implique de nouveaux ajouts au stock d’épargne excédentaire.

Cela contraste avec le maintien des faibles taux d’épargne prévus aux États-Unis, où l’épargne excédentaire continue de diminuer tout au long de 2024 et 2025.

Politiques économiques :

Les banques centrales des États-Unis et d’Europe commenceront à abaisser leurs taux d’intérêt officiels après la hausse la plus rapide depuis des décennies

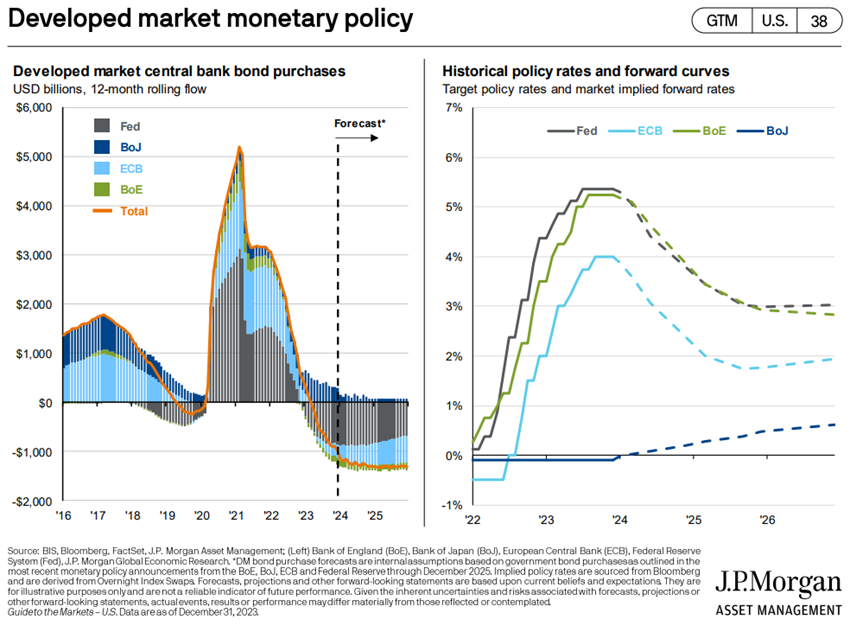

La banque centrale américaine a déjà indiqué qu’elle abaisserait les taux d’intérêt cette année, conformément à la trajectoire de l’inflation qui passera des niveaux actuels à la cible de 2 %.

Les projections de la Fed indiquent que ce taux passera de 5,25 % actuellement à 4,6 % en 2024, 3,5 % en 2025 et 2,5 % en 2026. La Fed a abaissé ses projections pour sa mesure préférée de l’inflation – l’indice des prix à la consommation privée (PCE) – à 2,4 % en 2024, 2,2 % en 2025 et 2 % en 2026.

Le procès-verbal de la dernière réunion de la Fed est disponible sur le lien suivant :

https://www.federalreserve.gov/monetarypolicy/fomcminutes20231213.htm

La BCE a maintenu le taux de refinancement à 4,5 %. Il prévoit une inflation de 5,4 % en 2023, 2,7 % en 2024 et 2,1 % en 2025.

La Banque d’Angleterre a maintenu le taux d’intérêt officiel à 5,25%.

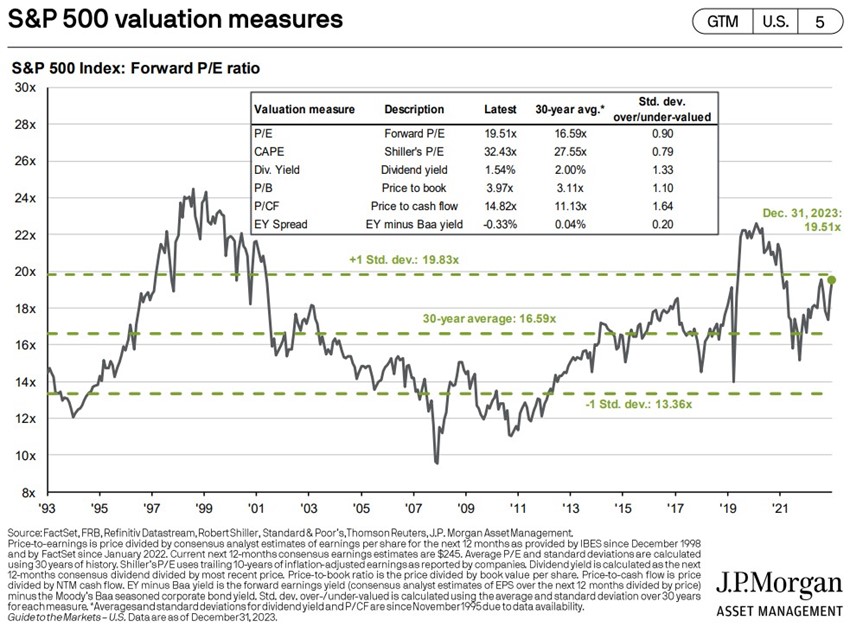

Évaluation des marchés boursiers :

Le marché boursier américain est proche de ses sommets, se négociant à des prix équitables en prévision d’une croissance des bénéfices de 11 % pour cette année, ce que la saison des résultats qui commence maintenant pourrait aider à clarifier

Le marché boursier américain s’approche de ses sommets, avec des gains de 24 % pour le S&P 500 et de 40 % pour le Nasdaq 100, ainsi qu’une appréciation généralisée de diverses actions au cours du dernier trimestre, en raison de la baisse des taux d’intérêt.

Le marché japonais est également à un niveau record, tandis que l’Europe et le Royaume-Uni ont enregistré des gains d’environ 10 %.

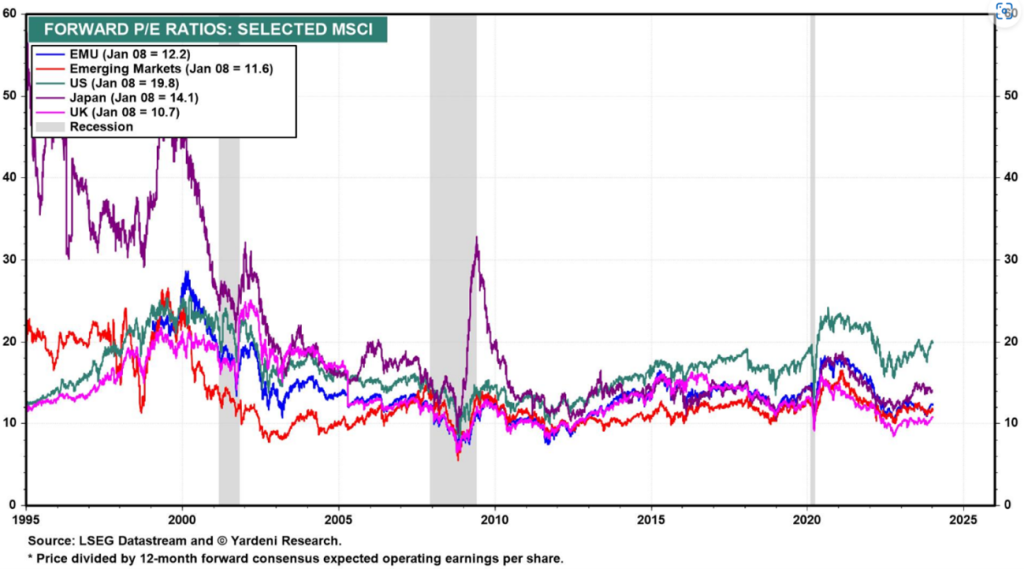

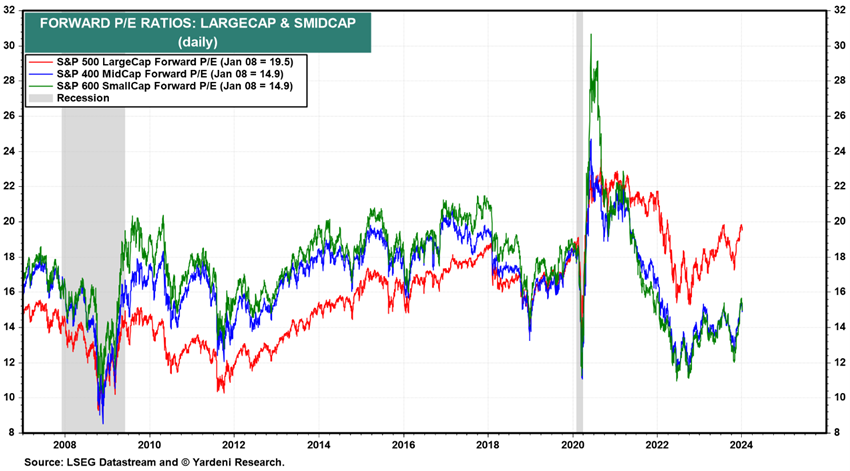

Le PER prévisionnel de 19,5x pour les États-Unis est supérieur à la moyenne à long terme, tombant à 17,7x sans les 8 mégacapitalisations.

Le PER des autres régions a légèrement baissé pour s’établir à 12,2 fois dans la zone euro, 14,1 fois au Japon, 10,7 fois au Royaume-Uni et 11,6 fois dans les marchés émergents, tous inférieurs à la moyenne historique.

Le ratio PER des actions américaines à moyenne et petite capitalisation se situe entre 14,9 et 12,1 fois, ce qui est inférieur à la moyenne à long terme.

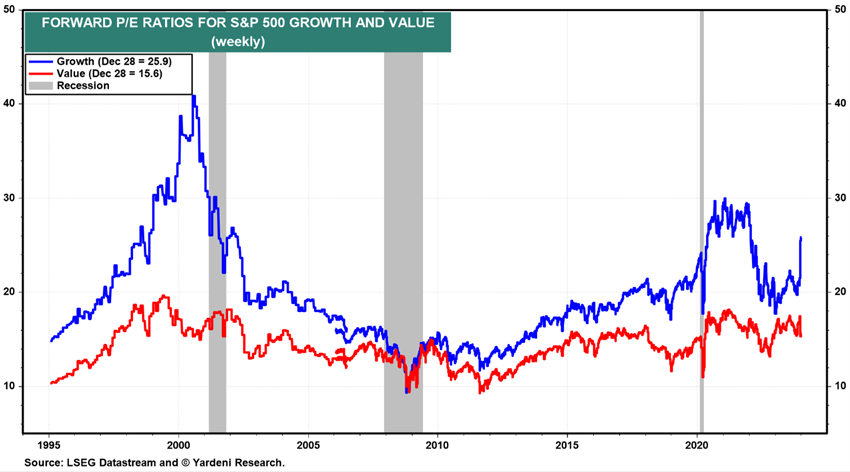

Le ratio PER des actions de croissance américaines est de 25,9x et celui des actions de valeur de 15,6x.

Le marché nord-américain continue d’être plus attractif (aux côtés du Japon) malgré des multiples de valorisation plus élevés, avec une croissance annuelle des bénéfices attendue de 11 %.

L’Europe est menacée de récession, ou du moins de stagnation, tandis que la Chine est aux prises avec l’épuisement et la fracturation du modèle de développement, ce qui pourrait profiter à l’Inde en tant que l’un des principaux paris des marchés émergents.

Valorisation des marchés obligataires :

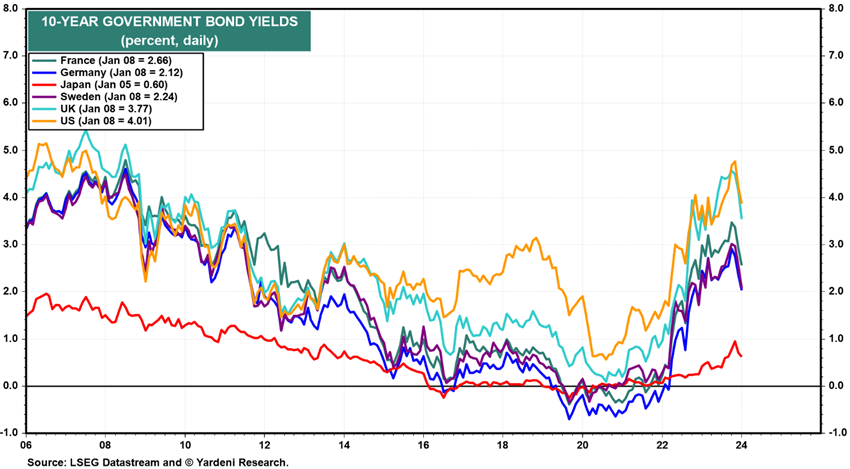

Les taux d’intérêt sur les obligations d’État à long terme aux États-Unis et en Europe chutent de près de 1 % après avoir atteint leur plus haut niveau en 15 ans au début d’octobre, les écarts de crédit demeurant à des niveaux historiquement bas.

Les taux d’intérêt sans risque à long terme ont baissé de 1 % aux États-Unis et dans la zone euro au dernier trimestre, après avoir atteint des sommets de 15 ans atteints en octobre, ce qui a entraîné des gains importants dans les investissements obligataires au dernier trimestre.

Les taux d’intérêt des bons du Trésor américain à 10 ans sont passés de près de 5 % en octobre à 4 % aujourd’hui (et les rendements à 2 ans de 5,2 % à 4,3 %), et ont également baissé dans les plus grands pays européens (à 2,2 % en Allemagne, 2,7 % en France et 3,8 % au Royaume-Uni).

Les taux d’intérêt sur la dette du gouvernement américain à 30 ans s’établissent à 4,1 %, en baisse par rapport à 5,1 % en octobre dernier.

Les écarts de crédit aux États-Unis et en Europe sont demeurés stables.

Avec des taux d’intérêt longs bien supérieurs à la moyenne des 15 dernières années, les obligations américaines et européennes de qualité investment se négocient à des niveaux intéressants à moyen et long terme.

Principales opportunités :

Une croissance économique plus forte que prévu en Chine, en raison de la correction des déséquilibres existants et des changements dans son modèle de développement, et d’une fin négociée de la guerre en Ukraine, bien qu’avec une probabilité très faible.

Il en résulte des faillites dans les plus grandes entreprises de construction (qui pèsent 25 % du PIB), qui se répercutent sur les pertes des banques publiques et ont un effet doublement négatif sur le patrimoine des ménages, à travers la chute des prix de l’immobilier et les pertes sur les produits d’épargne packagés très rémunérateurs (comptes d’épargne canalisés vers les crédits de construction).

La Chine tente de passer à un modèle de développement basé sur la consommation privée, ce qui pourrait conduire à une croissance plus dynamique.

L’éventualité d’une échéance négociée dans la guerre en Ukraine, avec une très faible probabilité en raison des élections en Russie, serait évidemment un facteur de surprise très positif pour les marchés.

Principaux risques :

Aggravation de la récession économique en Europe en raison des coûts élevés de l’énergie et des taux d’intérêt élevés, aggravée par la fragmentation croissante de l’économie mondiale. Extension du conflit israélo-palestinien au-delà de la bande de Gaza.

Stagnation, voire récession en Europe à court terme, en commençant par l’Allemagne, la France et le Royaume-Uni et s’étendant au reste des pays, en raison de l’inflation élevée, des taux d’intérêt élevés et de la prolongation de la guerre en Ukraine.

L’instabilité du gouvernement américain liée aux élections de novembre, avec le candidat républicain Donald Trump, qui est toujours en tête dans les sondages, mobilisant ses membres du Congrès pour bloquer les politiques intérieures et étrangères.

Le conflit entre Israël et la bande de Gaza risque de s’étendre à l’ensemble de la région du Moyen-Orient et de déclencher des actions terroristes dans le monde entier.

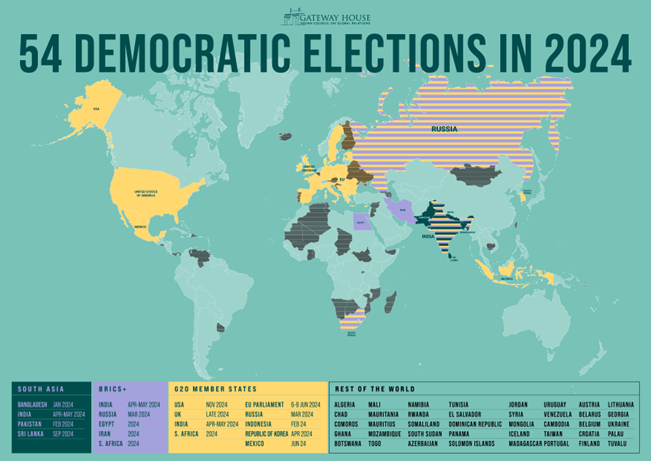

En 2024, il y aura 57 élections dans le monde, les plus importantes étant celles des États-Unis, du Royaume-Uni, de l’Inde (et de nombreux pays voisins), de Taïwan, du Mexique et de la Russie.