Après l’approbation des vaccins, et les résolutions des élections américaines et du Brexit, il y a une course à l’efficacité de la vaccination Covid avec des autorités vigilantes et solidaires

Index

Performance des marchés financiers

Résumé

Performance 20202020 a été la pandémie la plus grave des 100 dernières années, une agressivité sans précédent de la politique économique, une récession et une reprise fortes et abruptes, la découverte de vaccins la plus rapide de tous les temps, de bonnes performances des marchés boursiers et des obligations en général, avec le S&P 500 et le nasdaq 100 à des sommets historiques.

Statut Covid-19: La deuxième vague de la pandémie touche le monde entier et en particulier l’Europe, avec un taux d’infection plus élevé, mais une mortalité plus faible, et le processus de vaccination commence.

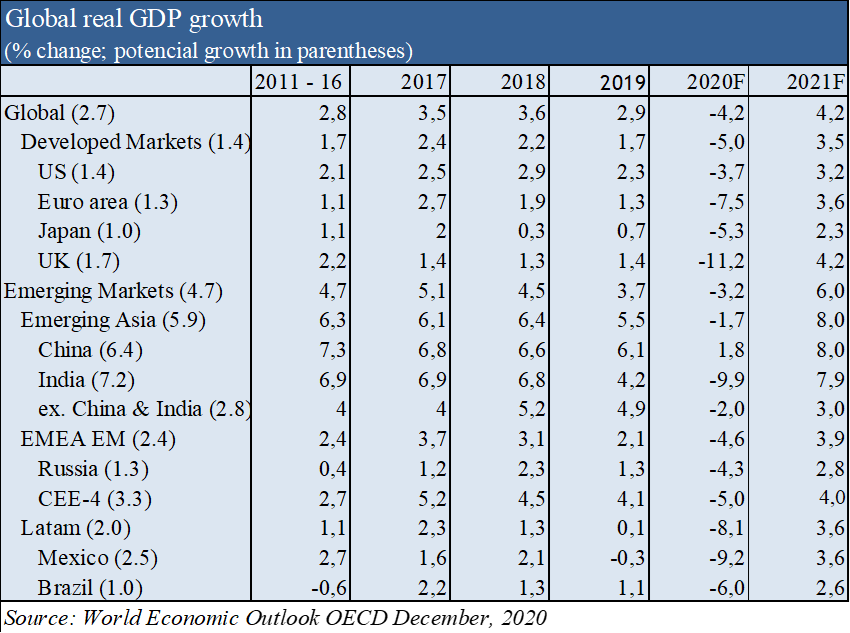

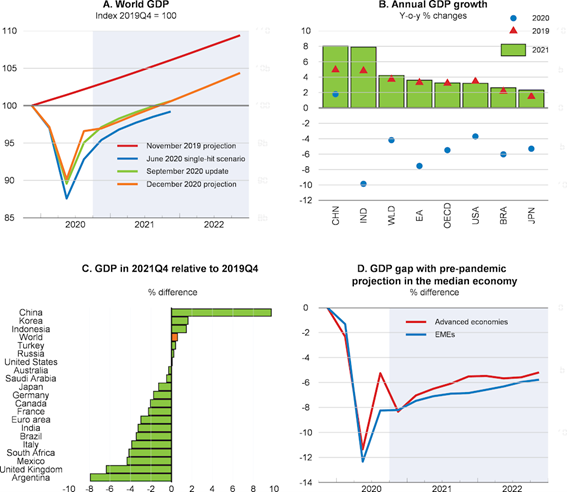

Contexte de macro: La contraction économique du PIB mondial de -4,2% en 2020 et la croissance de +4,2% en 2021 devraient être respectivement de -5,0% et +3,5% dans les économies avancées, et de -3,2% et +6,0% dans les économies émergentes, selon les dernières prévisions de l’OCDE du 1er décembre.

Micro Contexte: Les indicateurs économiques instantanés et avancés publiés en décembre indiquent une accélération de l’activité et une reprise des niveaux d’emploi dans les grandes économies, à l’exception de certains pays européens les plus touchés par la pandémie.

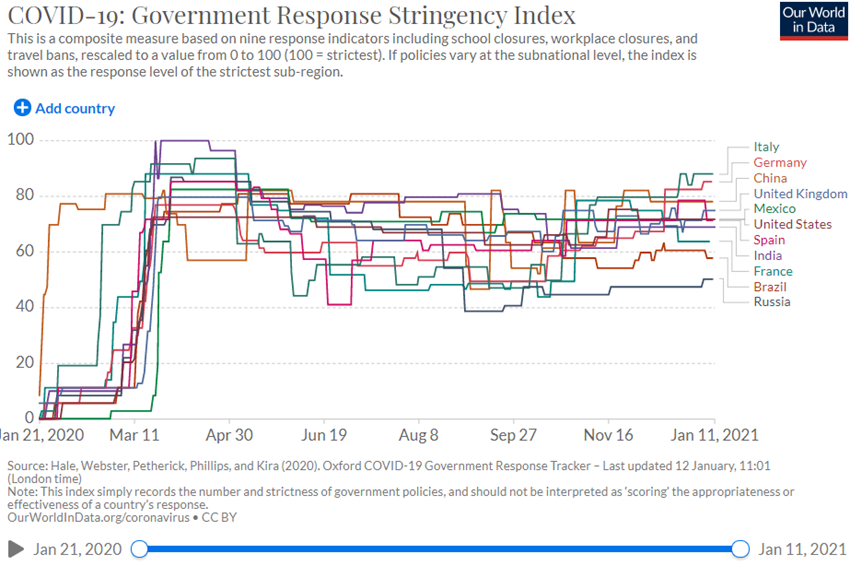

Politiques économiques: Les gouvernements et les autorités monétaires des différents pays réagissent rapidement et agressivement à des politiques économiques expansionnistes sans précédent en faveur des familles et des entreprises touchées, en cherchant à éviter les coûts d’une nouvelle fermeture et en aggravant les soldes budgétaires et monétaires à moyen terme.

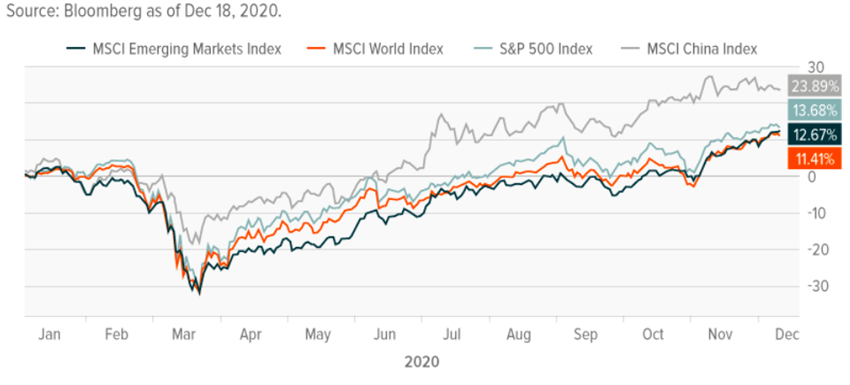

Marchés boursiers: Les marchés boursiers ont connu une reprise rapide et bonne après la forte chute initiale, soutenue par des mesures de politique économique et anticipant une amélioration des données économiques, avec des multiples en expansion et le S&P 500 et le Nasdaq 100 à des sommets historiques.

Marchés obligatairesLes marchés du crédit ont également connu des variations similaires en raison de l’intervention des autorités, avec une réduction significative des écarts de risque, en particulier des notations de qualité des investissements; Les taux d’intérêt des trésors dans les plus grandes économies se poursuivent à des niveaux historiquement bas en raison de la demande d’actifs refuges (comme l’or).

Principales opportunités: Poursuite des politiques économiques expansionnistes dans un cadre plus stable en termes de santé publique et de géopolitique.

Principaux risques: Ralentissement de la croissance économique en raison de l’aggravation de la crise et/ou des retards dans l’obtention de l’immunité collective par la vaccination, et ralentissement de la reprise des niveaux d’emploi dans des secteurs spécifiques.

Dans ce scénario de moindre incertitude avec la vaccination en cours et l’atténuation de certains risques politiques, le soutien fort et persistant des politiques économiques favorise les marchés boursiers par rapport aux marchés des taux d’intérêt et du crédit.

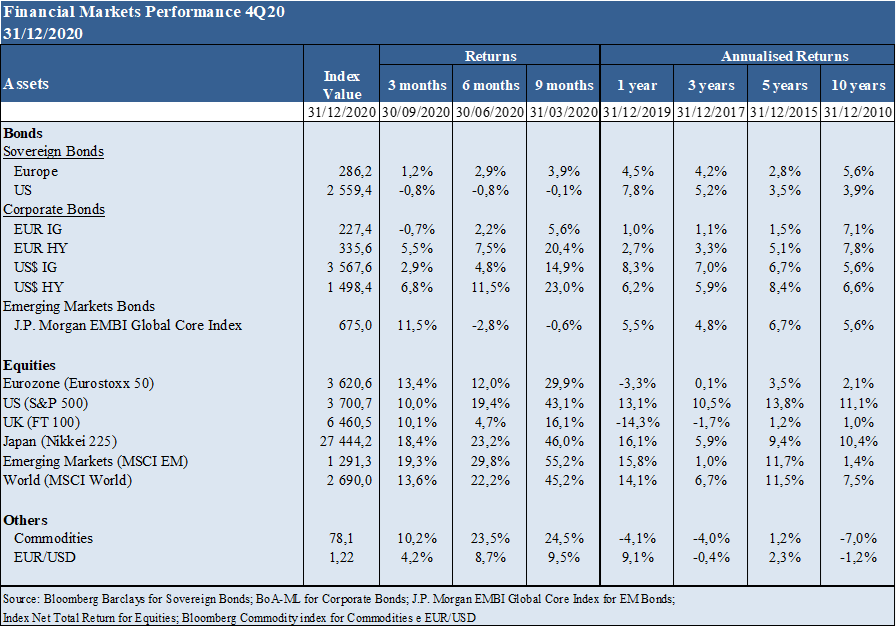

Performance des marchés financiers 4T20

2020 a été une année remarquable, avec la pandémie la plus grave des 100 dernières années, une agressivité sans précédent de la politique économique, une récession et une reprise fortes et abruptes, la découverte de vaccins la plus rapide de tous les temps, de bonnes performances des marchés boursiers et des obligations en général, avec le S&P 500 et le nasdaq 100 à des sommets historiques.

2020 a été une année inoubliable en matière de santé, de plans sociaux, économiques et financiers.

La pandémie la plus grave depuis la grippe espagnole de 1918 et la découverte de vaccins en moins de 1 an raccourcissant considérablement la durée moyenne de 10 à 15 ans.

L’arrêt de l’activité économique au premier semestre s’est produit avec une réaction immédiate et agressive des politiques monétaires et budgétaires.

Récession et reprise annuelles du PIB mondial très prononcées au 1er et au 2ème semestre, respectivement, entraînant une contraction annuelle de plus de 4% en 2020 et la perspective d’une reprise du même ordre en 2021.

Les marchés obligataires et les actionnaires connaissent de fortes fluctuations, avec des baisses de 30% à 40% entre mars et mai, et des hausses d’ampleur similaires d’ici la fin de l’année, avec des indices tels que le S&P 500 et le Nasdaq 100 à des sommets historiques.

Status Covid-19

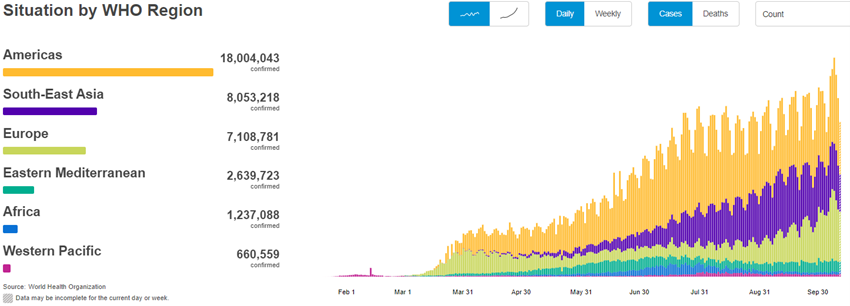

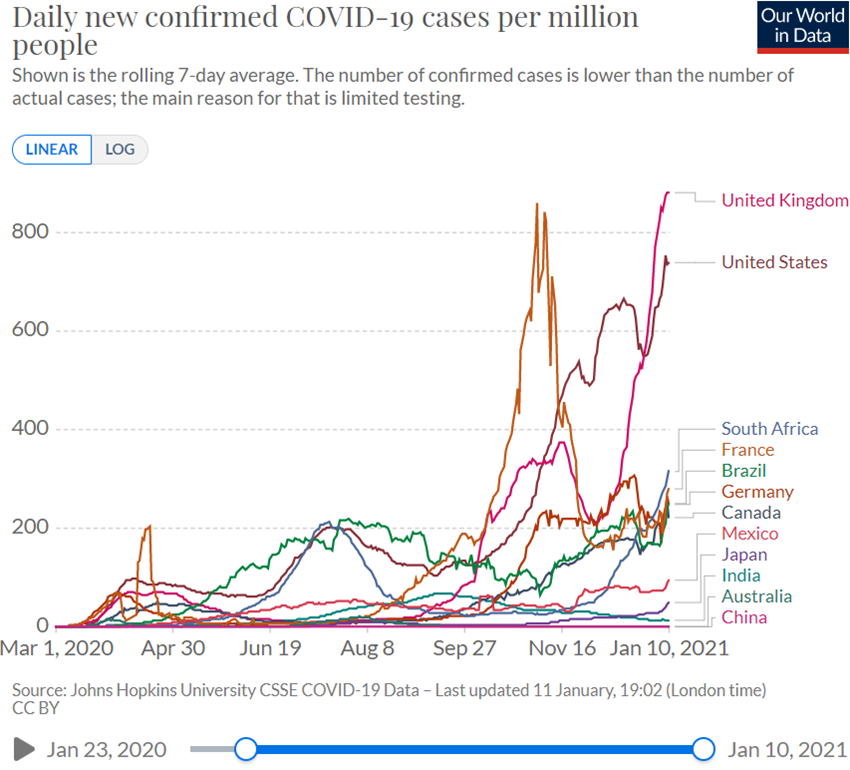

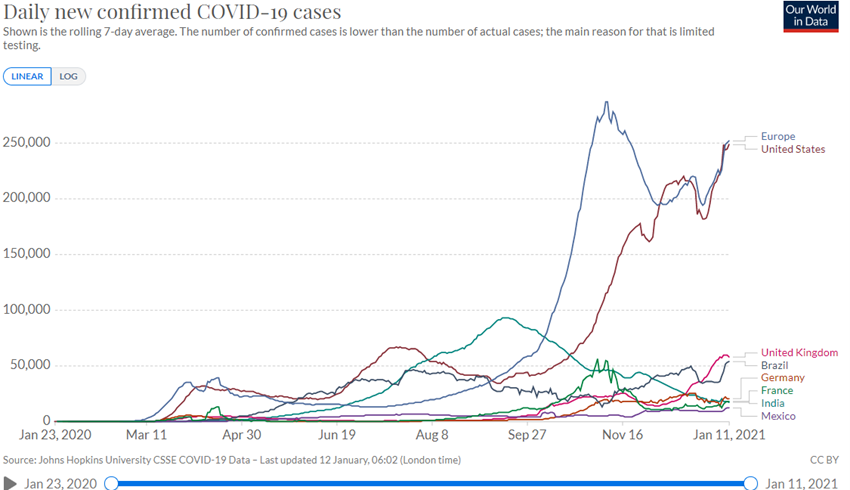

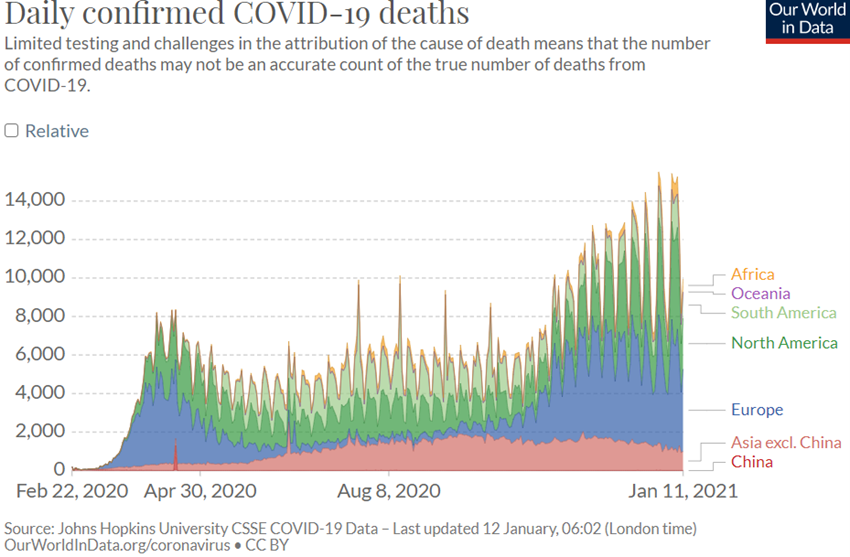

Le virus Covid-19 a déjà dépassé les 90 millions d’infectés et fait près de 2 millions de morts.

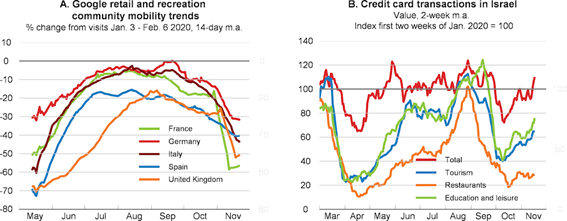

Après la première vague au deuxième trimestre de 2020, l’été a apporté un peu de calme, mais depuis l’automne est venue une deuxième vague, avec des mutations du virus entraînant un taux d’infection plus élevé, mais moins de létalité, atteignant le monde entier, mais avec une plus grande intensité en Europe, aux États-Unis et en Amérique du Sud.

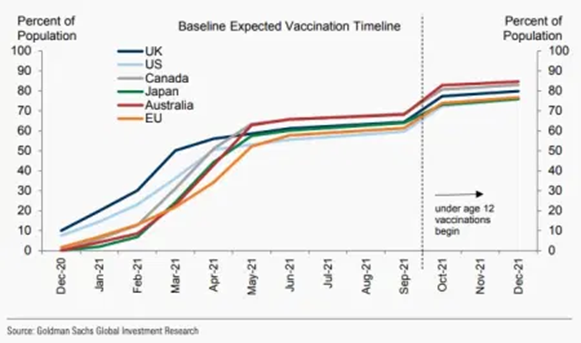

En décembre, les vaccins Pfizer/BioNtech et Moderna ont été découverts et approuvés, avec un total de vaccinations dans certains pays européens et aux États-Unis.

Évolution du virus déterminée par de meilleures connaissances et pratiques de santé publique pour contenir la propagation et le traitement.

Actuellement, la course est en cours entre l’efficacité du processus de vaccination pour atteindre l’immunité de groupe et la plus grande virulence de la deuxième vague, les gouvernements ajustant continuellement les mesures de confinement.

Contexte macroéconomique

Selon les dernières prévisions de l’OCDE du 1er décembre dernier, l’économie mondiale devrait se contracter fortement à -4,2% en 2020 en raison des effets du confinement pour contenir la pandémie sur l’activité économique, et se redresser de +4,2% en 2021, avec une grande incertitude associée à la sévérité des mesures de confinement et à l’efficacité du processus de vaccination.

Les risques de cette prédiction sont orientés à la baisse, puisqu’à la date à laquelle le vaccin a été fabriqué a été obtenu, mais la mutation et la plus grande virulence de la 2ème vague pandémique étaient inconnues.

Les économies européennes, les plus durement touchées par la deuxième vague, mettent en place des mesures d’endiguement avec des restrictions plus importantes sur l’activité économique en raison de la surcharge des systèmes de santé.

Cependant, ces risques resteront équilibrés si les autorités de politique économique aux États-Unis et en Europe poursuivent l’objectif de faire tout ce qu’il faut pour respecter ces restrictions.

L’inflation est contrôlée dans le monde entier, mais elle augmente aux États-Unis.

Contexte micro-économique

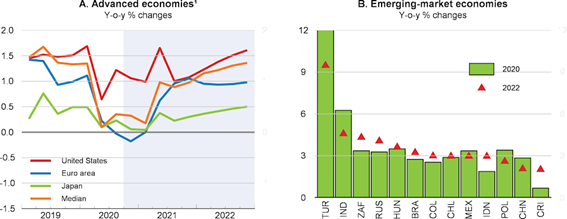

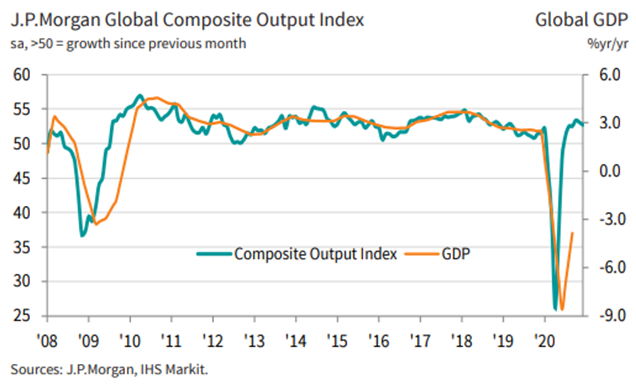

La forte contraction des indicateurs économiques instantanés et avancés de mars à mai, associée à l’arrêt de l’activité, a fait suite à une amélioration générale tout aussi forte de leur reprise, qui a été plus marquée au dernier trimestre.

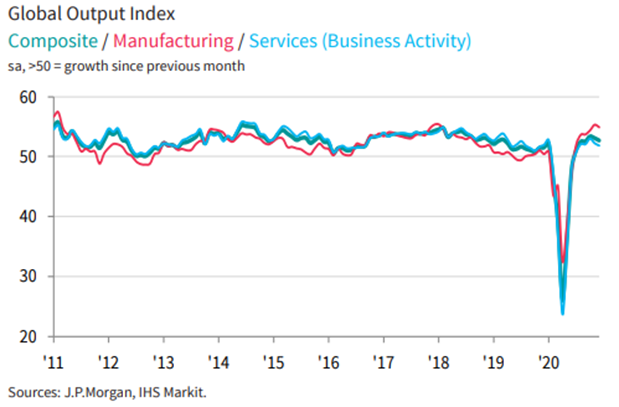

L’indice Global Composite PMI s’est amélioré depuis les creux de 36,3 atteints en mai à 52,7 en décembre, en expansion aux États-Unis, en Chine, en Allemagne, en Inde, au Brésil, en Australie et toujours en contraction dans la moyenne de la zone euro, au Japon et en Russie.

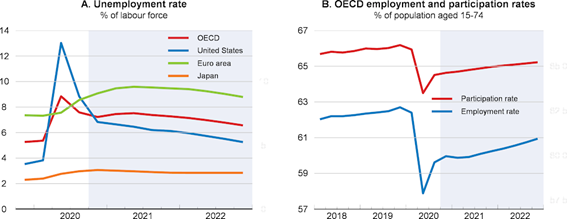

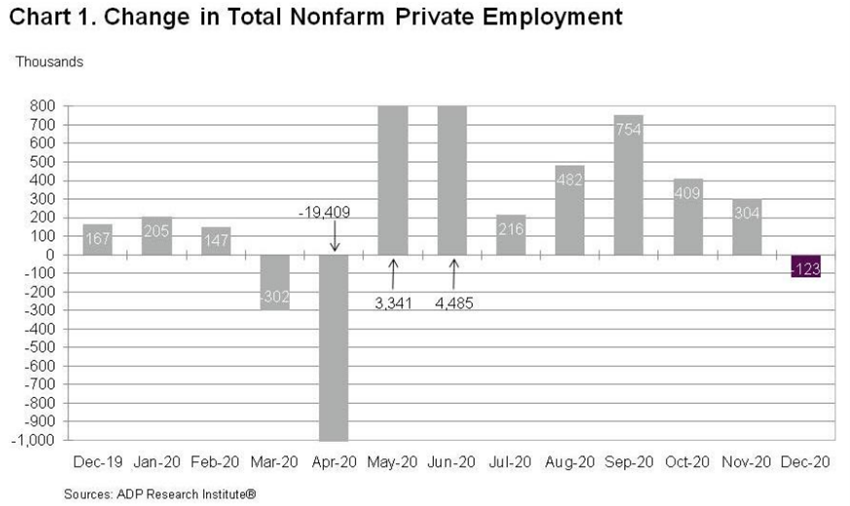

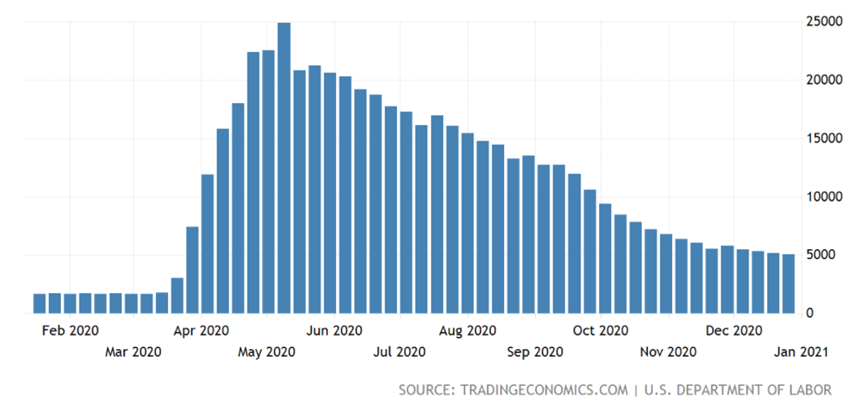

Les indicateurs du chômage, notamment les demandes de chômage continu aux États-Unis aux États-Unis, sont passés de 25 millions de chômeurs en mai à 5 millions à la fin de décembre, mais la création d’emplois a diminué récemment.

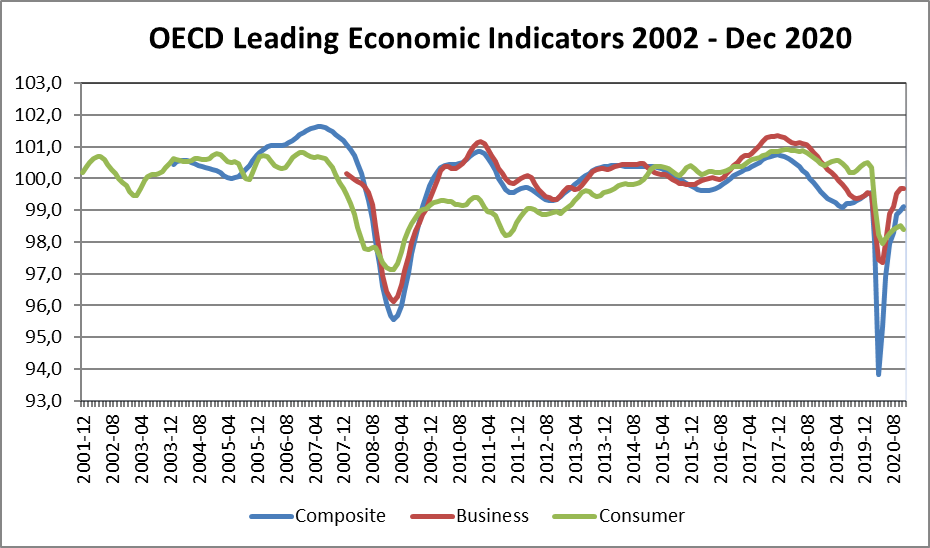

Les derniers indicateurs de confiance des entrepreneurs et des consommateurs de l’OCDE reflétaient également les brusques fluctuations de l’arrêt et de la reprise de l’activité.

Source: US Continuing Jobless Claims 1Y, US Department of Labor, 11/01/21

Politiques économiques

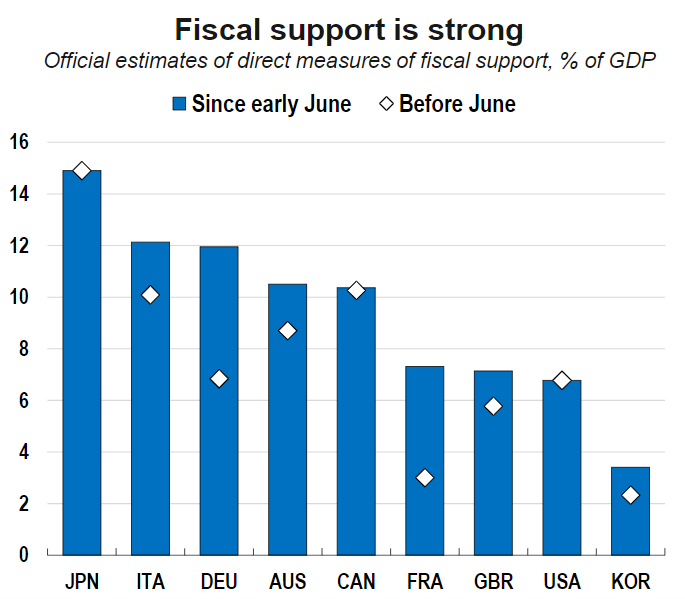

Partout dans le monde, les décideurs économiques ont mis en œuvre des mesures budgétaires, monétaires et financières fortes et substantielles pour soutenir les ménages et les entreprises touchés jusqu’à la normalisation de l’activité :

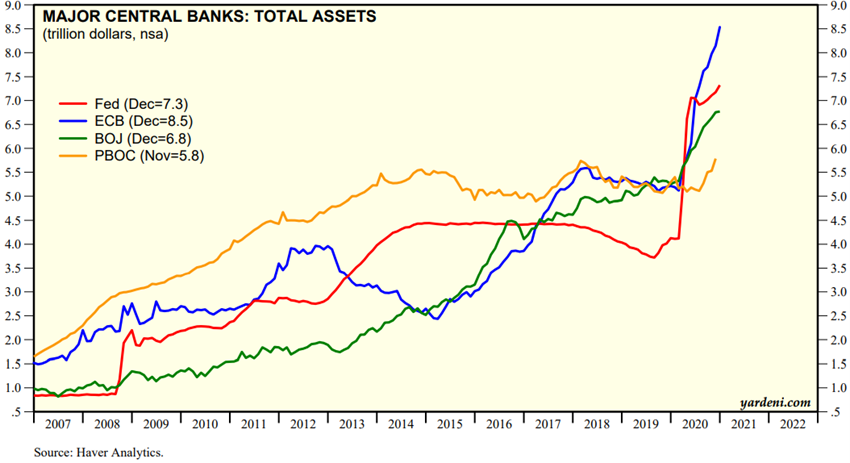

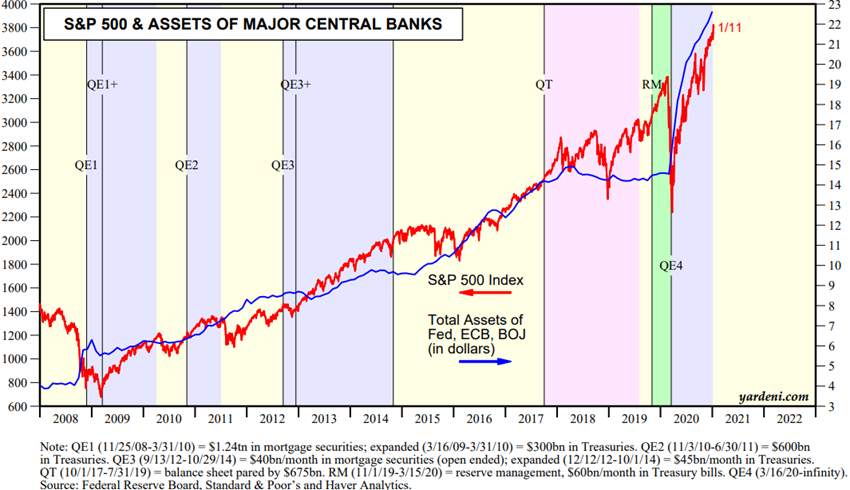

– Réduction des taux d’intérêt directeurs à des niveaux proches de zéro et même renforcement négatif et fort des programmes d’achat d’actifs par les banques centrales du monde entier.

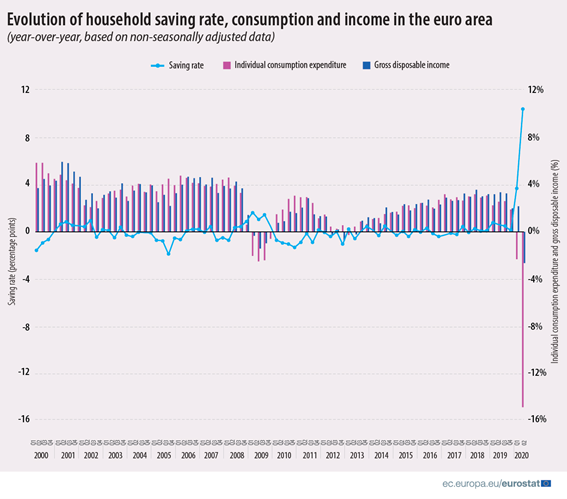

– Programmes visant à maintenir les revenus et l’emploi, avec l’amélioration des allocations de chômage, le soutien financier accordé aux entreprises et les concessions de moratoire sur le paiement des prêts et des loyers.

– des programmes de relance économique fondés sur de forts investissements publics à moyen terme, tels que le programme européen NextGen EU 2021/2027, d’un montant total de 750 milliards d’euros (dont 560 milliards d’euros sont destinés à la relance et à la résilience).

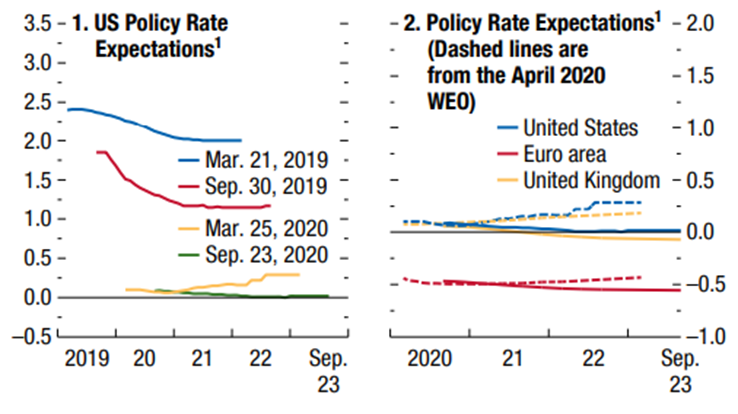

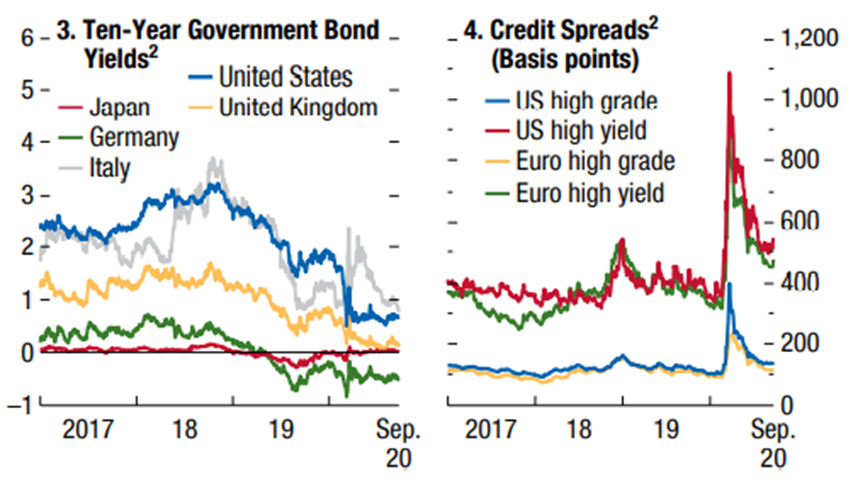

Les taux d’intérêt à court terme sont négatifs dans la zone euro, au Japon et en Suisse, et ont fortement baissé aux États-Unis. Les taux d’intérêt sur les bons du Trésor à 10 ans sont proches de zéro dans la zone euro, au Japon et en Suisse, et les plus bas aux États-Unis et au Royaume-Uni.

Les taux d’intérêt de référence des banques centrales devraient rester très bas dans la zone euro et aux États-Unis à moyen terme.

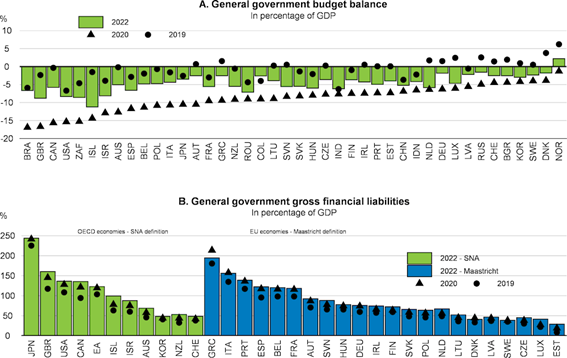

Ainsi, il y a eu un énorme transfert de fonds publics vers le secteur privé, financé en grande partie par la création monétaire, aggravant considérablement les déséquilibres budgétaires et monétaires.

Source: World Economic Outlook Update, IMF, October, 13, 2020

Source: Major Central Bank Total Assets, Yardeni Research, January, 12, 2021

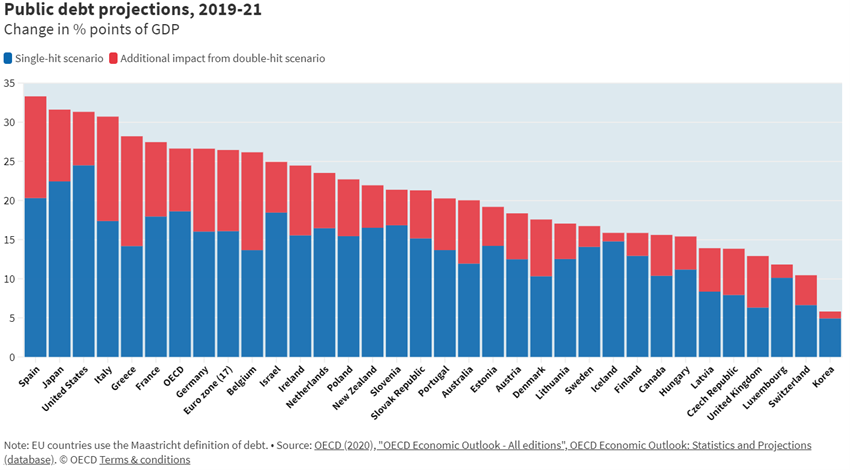

Source: OECD Economic Outlook, September 2020

Source: OECD Economic Outlook, June 2020

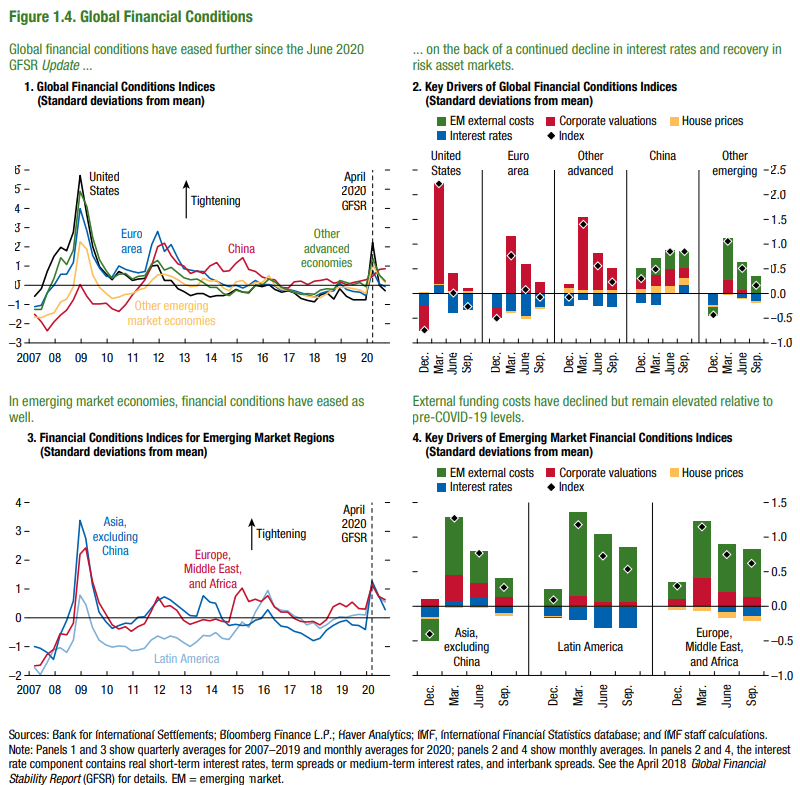

Les conditions financières se sont améliorées grâce à la reprise des marchés et à l’action forte et audacieuse des gouvernements et des banques centrales du monde entier.

La réponse immédiate et forte des gouvernements et des banques centrales du monde entier a amélioré les conditions financières et, dans certains pays, a même augmenté le revenu disponible et l’épargne des ménages.

La reprise des prix des actifs à risque à la suite de la chute et la baisse des taux d’intérêt de référence ont également entraîné une amélioration globale des conditions financières.

Source: Global Financial Stability Update, IMF, Oct 2020

Source: Central Banks:Monthly Balance Sheets, Yardeni Research, January, 12, 2021

Évaluation des marchés

Les marchés boursiers ont fortement chuté de 30% en deux mois et ont repris cette baisse aux États-Unis et en Europe en réaction à des politiques économiques fortes et en prévision d’une amélioration des données économiques.

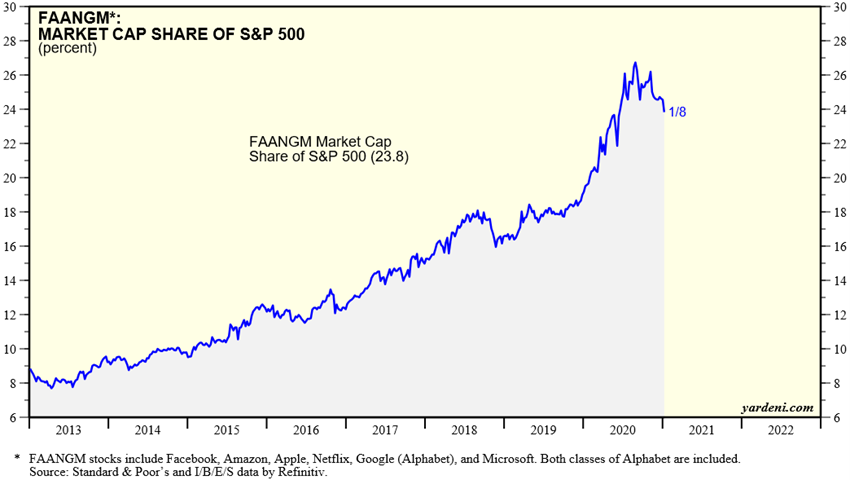

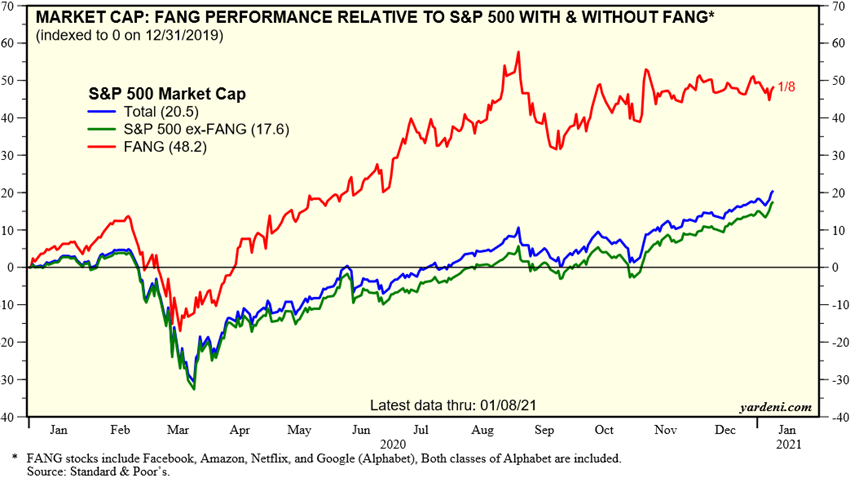

Ce mouvement est soutenu par les politiques économiques, l’augmentation de la prime de risque et la rotation des actifs associée à des taux d’intérêt bas (« Il n’y a pas d’alternative »), et une forte appréciation des entreprises du secteur technologique et en particulier de FANG/FAAMG jusqu’au dernier trimestre de l’année.

Les indicateurs de volatilité tels que le VIX aux États-Unis se sont stabilisés de 30 points après avoir atteint 80 points au plus fort de la crise.

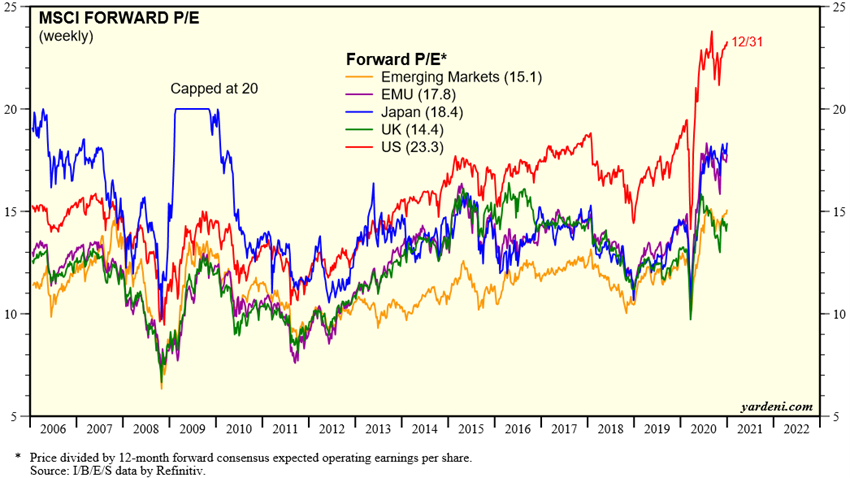

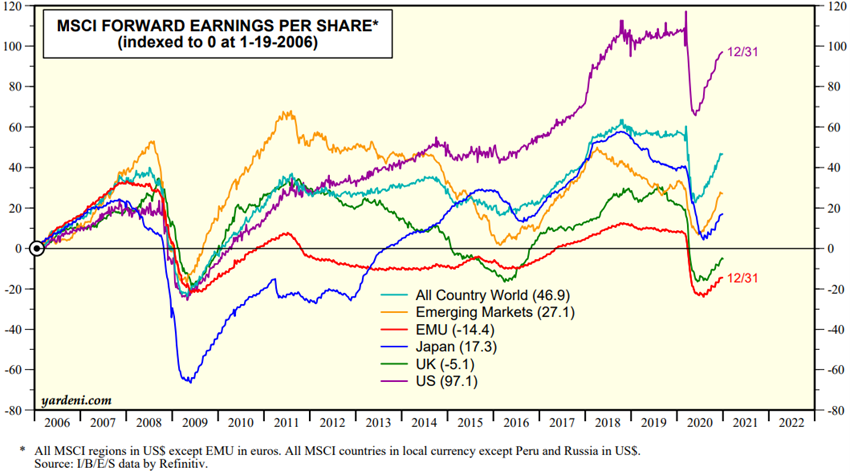

La valorisation du marché mondial des actionnaires et dans les différentes régions est supérieure à la moyenne à long terme. Le PER de 23,3x pour les États-Unis est bien au-dessus de la moyenne et proche des sommets. Les PER de 17,8x dans la zone euro, 18,4x au Japon et 15,1x dans les marchés émergents sont également supérieurs à la moyenne.

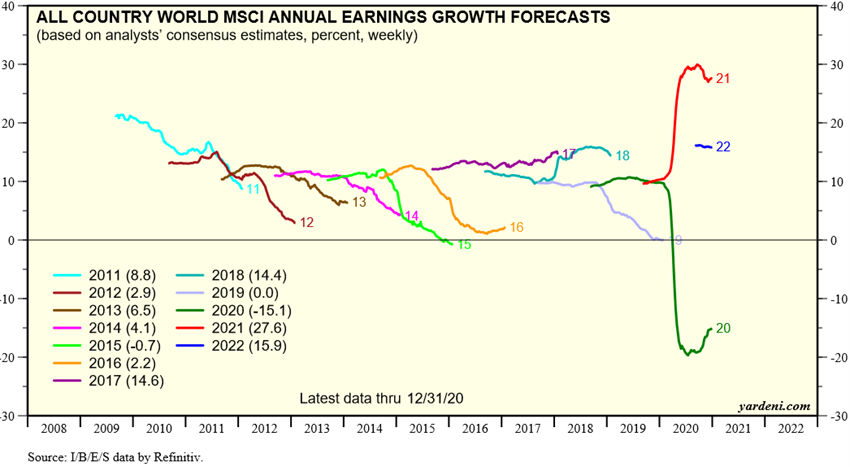

Le consensus prévoit des taux de croissance de résultats négatifs et une valeur de -20% pour le marché mondial des actionnaires en 2020, et des taux positifs de +21% pour 2021.

La saison des résultats du quatrième trimestre aux États-Unis, qui commence bientôt et durera les 3 prochaines semaines (en Europe, elle commence à la fin du mois), apportera des indications importantes.

Source: Industry Indicators: FANGs, Yardeni Research, January, 8, 2021

Source: Global Index Briefing: MSCI Forward P/Es, Yardeni Research, January, 6, 2021

Source: Global Index Briefing: All Country World MSCI, Yardeni Research, January, 6, 2021

Source: Global Index Briefing: MSCI Metrics Comparisons, Yardeni Research, January, 6, 2021

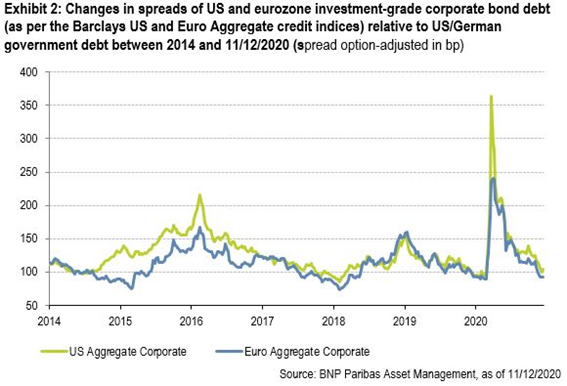

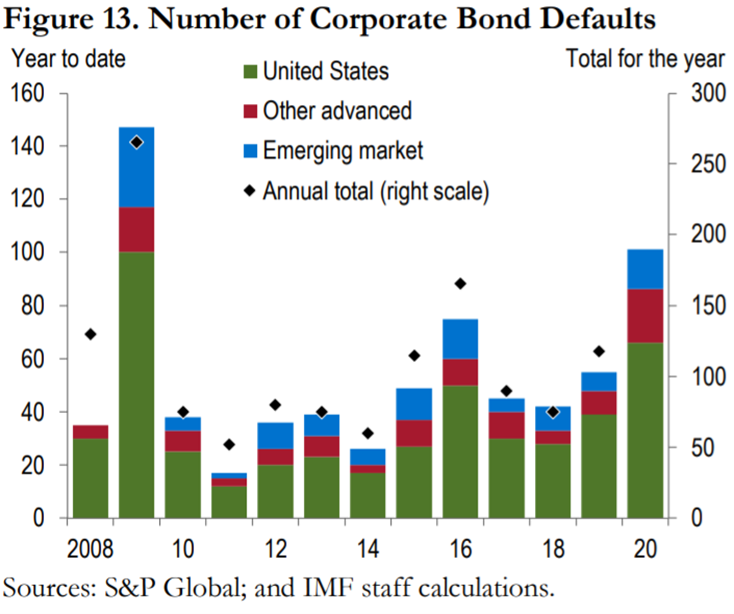

La pandémie a d’abord eu un impact énorme sur les marchés du crédit avec des écarts de risque implicites qui ont plus que doublé par rapport aux valeurs jamais vues après GCF dans le segment de la qualité des investissements et avec une plus grande prépondérance dans le segment spéculatif, puis s’est améliorée avec l’intervention des autorités, en particulier du FED.

Les taux d’intérêt à moyen et à long terme sur les obligations du Trésor américain et européen sont à des niveaux historiquement bas en raison de la demande d’actifs refuges (tels que l’or).

Les notations de crédit des différentes agences au niveau des pays et des entreprises se sont détériorées, en particulier les plus déséquilibrées, les plus dépendantes du pétrole et du tourisme. Fitch a dégradé la note de 33 pays (dont le Canada, le Royaume-Uni et Hong Kong) au premier semestre (un nombre qui n’avait jamais été atteint en une année complète) et en a placé 40 dans une perspective négative.

Source: World Economic Outlook, IMF, October, 13, 2020

Source: Global Financial Stability Report Update, IMF, June 2020

Principales opportunités

Le FED et la BCE, ainsi que les gouvernements des différents pays, ont maintenu des politiques monétaires et budgétaires très expansionnistes, énonçant systématiquement leur objectif de faire tout ce qu’il faut pour soutenir l’activité économique.

Les progrès dans les traitements et en particulier la découverte et l’approbation des vaccins Pfizer/BioNtech, Moderna et AstraZeneca/Johnson & Johnson, ainsi que d’autres, améliorent les perspectives de récupération et de normalisation plus rapides de l’activité.

Qui a dit que l’immunité mondiale des groupes ne sera atteinte qu’en 2022, compte tenu de la nécessité d’atteindre un pourcentage de vaccination très élevé et de la disponibilité des vaccins actuels. Les pays développés devraient atteindre l’immunité de groupe à l’automne.

Le résultat des élections américaines et l’accord commercial sur le Brexit atténuent les risques géopolitiques.

Principaux risques

La croissance économique dépend beaucoup de l’efficacité du processus de vaccination et de l’endiguement du taux d’infection, et l’incertitude est élevée.

La pandémie a créé de nombreux chômeurs et faillites dans des secteurs spécifiques associés au tourisme et aux loisirs, dont la reprise est encore très incertaine.