Este é o terceiro artigo dedicado à série da Reforma, o principal objetivo financeiro.

No artigo inicial apresentámos o programa da série e desenvolvemos o cenário base e o cenário alternativo que iremos usar ao longo da mesma.

No segundo artigo, vimos de quanto dinheiro vamos precisar para vivermos durante a nossa reforma, ou seja, quanto devemos acumular de capitais no nosso plano pessoal de reforma para termos uma pensão associada aos investimentos.

Neste artigo iremos analisar o esforço que teremos de fazer para chegarmos àqueles valores pretendidos, e a importância da alocação de ativos na acumulação de capitais para a reforma.

Nesta primeira parte analisaremos o efeito sobre os capitais acumulados para a reforma.

Na segunda, iremos ver as alocações preferidas pelos especialistas e investidores.

Vamos assumir que o investidor seleciona fundos índice, indexados ou ETF, sob os principais índices de mercado, o que nos permite usar as rendibilidades médias passadas como as esperadas, considerando o largo horizonte de investimento da reforma.

Esta série sobre a reforma surge na sequência de outros artigos muito anteriores já publicados sobre este tema.

Considerámos que era importante desenvolvermos uma série estruturada sobre este tema, dado tratar-se do principal objetivo do plano financeiro e de investimento da maioria das pessoas.

Nestes artigos dispersos abordámos a importância da reforma enquanto objetivo financeiro, o número de anos que precisamos para viver na reforma, e o dinheiro que precisamos para termos uma reforma tranquila.

Vimos o grau de dependência das pensões públicas dos atuais reformados, as taxas de substituição destas pensões (relação entre o último salário e a primeira pensão), os anos de duração dessas mesmas pensões relacionando-as com a longevidade, para concluirmos que não podemos viver só das pensões públicas.

Por isso, analisámos a necessidade de planeamento da reforma e a situação de como vivem atualmente os reformados.

Na pasta Ferramentas, encontramos calculadoras de reforma muito úteis, incluindo a das necessidades de capitais na reforma e de avaliação dos rendimentos disponíveis na reforma da Vanguard, assim como as da Bankrate, Marketwatch, e Flexible Planner.

A importância da alocação de ativos na acumulação de capitais de reforma

Num artigo anterior, vimos que a alocação de ativos – a combinação entre ações e obrigações – determina em mais de 90% o desempenho da carteira de investimento.

Num outro artigo, também vimos que a alocação escolhida por cada investidor deve ser a que considere o prazo do objetivo financeiro, assim como a sua situação financeira e a tolerância ao risco.

Isto porque quanto maior for o prazo de investimento, menor será o risco do impacto das flutuações do mercado de ações de curto prazo, claramente mais volátil, mas proporcionando simultaneamente mais rendibilidade a médio e longo prazo.

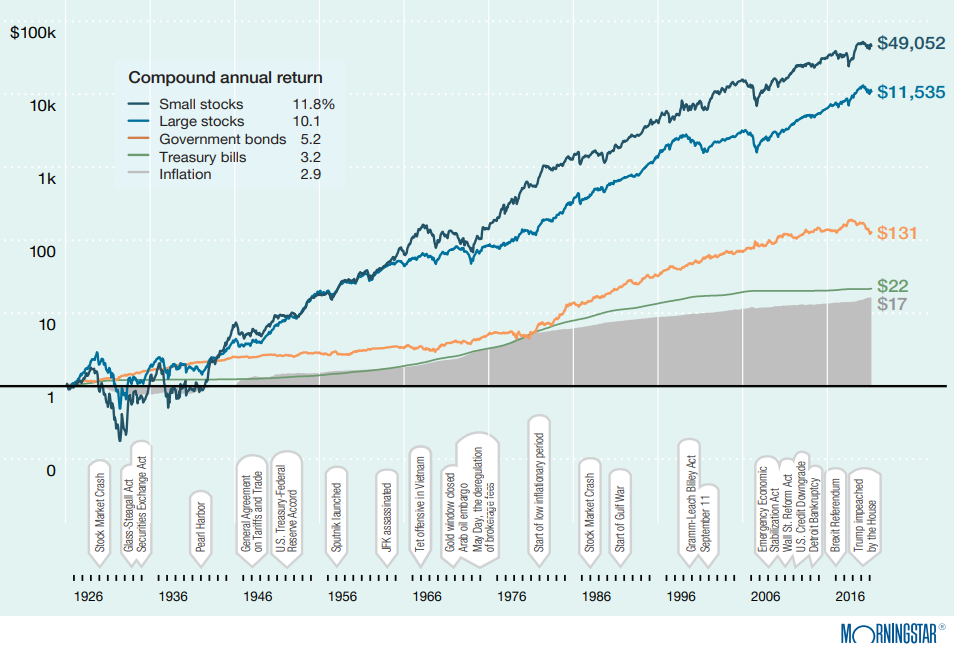

Os gráficos seguintes evidenciam a maior rendibilidade, mas também o maior risco (volatilidade ou perda), das ações comparativamente às obrigações.

No primeiro gráfico são apresentadas as taxas de rendibilidade anuais dos investimentos em pequenas empresas, grandes empresas, obrigações do tesouro a 10 anos e bilhetes do tesouro a 6 meses nos EUA entre 1926 e 2022 (aferidas pelos respetivos índices do mercado):

O investimento em ações de pequenas empresas é o que proporciona as maiores taxas de rendibilidade anuais, de 11,8%, seguido do investimento em ações das grandes empresas, de 10,1%. Em seguida, surgem os 5,1% das rendibilidades das obrigações do tesouro a 10 anos e os 3,2% dos bilhetes do tesouro a 6 meses.

Neste gráfico vale a pena observar também o forte impacto da capitalização, bem visível nesta informação de muito longo prazo, em que aparentemente pequenas diferenças de rendibilidade resultam em grandes diferenças de acumulação de capitais.

O caso mais evidente – até pela ordem de grandeza dos valores – é o da comparação das rendibilidades entre as ações de pequenas e de grandes empresas.

Menos de 2 pontos percentuais anuais de diferença (ou de 20%) resultam em capitais acumulados ao fim de 97 anos de $49k e $11,5k, ou seja, em 4 vezes mais, para um investimento de partida de $1.

Mas a diferença do investimento em títulos do tesouro também é muito expressiva, para valores muito mais baixos.

Os 3 pontos percentuais de diferença anual (equivalentes a 2,5 vezes) resultam em capitais de $131 e $22, uma diferença de mais de 6 vezes, para o mesmo $1 investido no início.

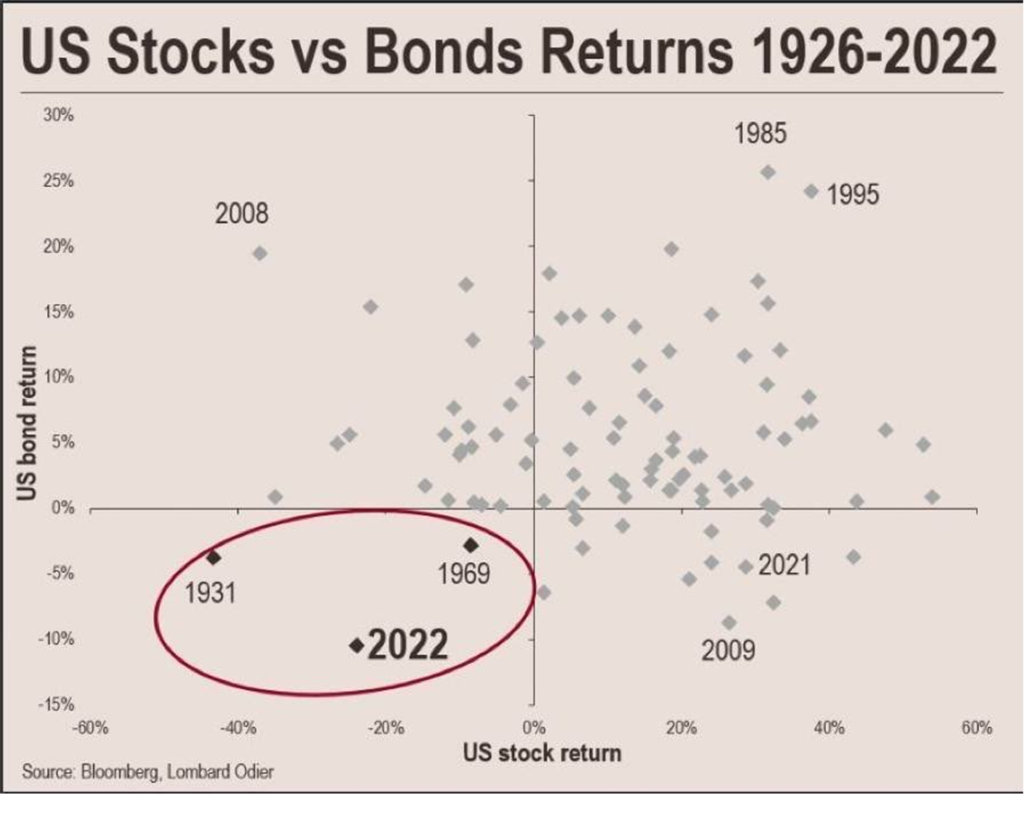

O segundo gráfico mostra a distribuição das rendibilidades anuais das ações e obrigações americanas (dadas pelo índice S&P 500 e as obrigações do tesouro a 10 anos entre 1926 e 2022:

Esta apresentação permite observar a dispersão das rendibilidades.

Na maioria dos anos, houve rendibilidades positivas das ações e das obrigações (quadrante superior direito).

Houve alguns anos em que as rendibilidades das ações e das obrigações divergiram em sentidos contrários (quadrante superior esquerdo e inferior direito).

Por fim, só se registaram rendibilidades negativas das ações e obrigações em 3 anos (quadrante inferior esquerdo).

Também é fácil notar que as rendibilidades das ações são muito mais voláteis do que as das obrigações.

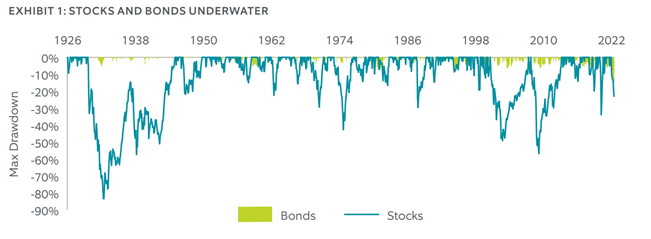

O terceiro gráfico mostra as maiores flutuações negativas (ou “drawdown”) dos investimentos em ações e obrigações americanas, usando as mesmas referências do anterior:

É fácil ver-se que as ações estão sujeitas a descidas ou quedas muito mais acentuadas do que as obrigações

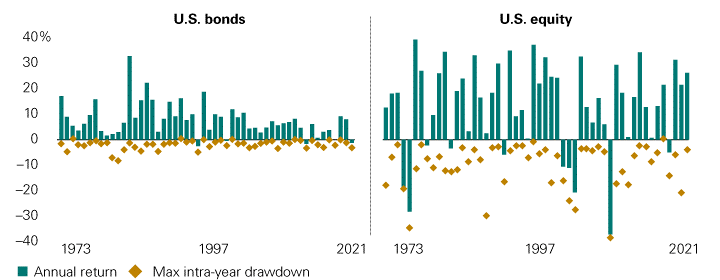

O quarto e último gráfico apresenta a distribuição das rendibilidades e as maiores quedas anuais destes dois ativos (mais uma vez, usando, respetivamente, o índice S&P 500 e as obrigações do tesouro a 10 anos) nos EUA entre 1973 e 2021:

Neste período mais curto de 50 anos, é mais uma vez evidente a maior rendibilidade das ações, e também o seu maior risco, aferido pelas quedas mais acentuadas.

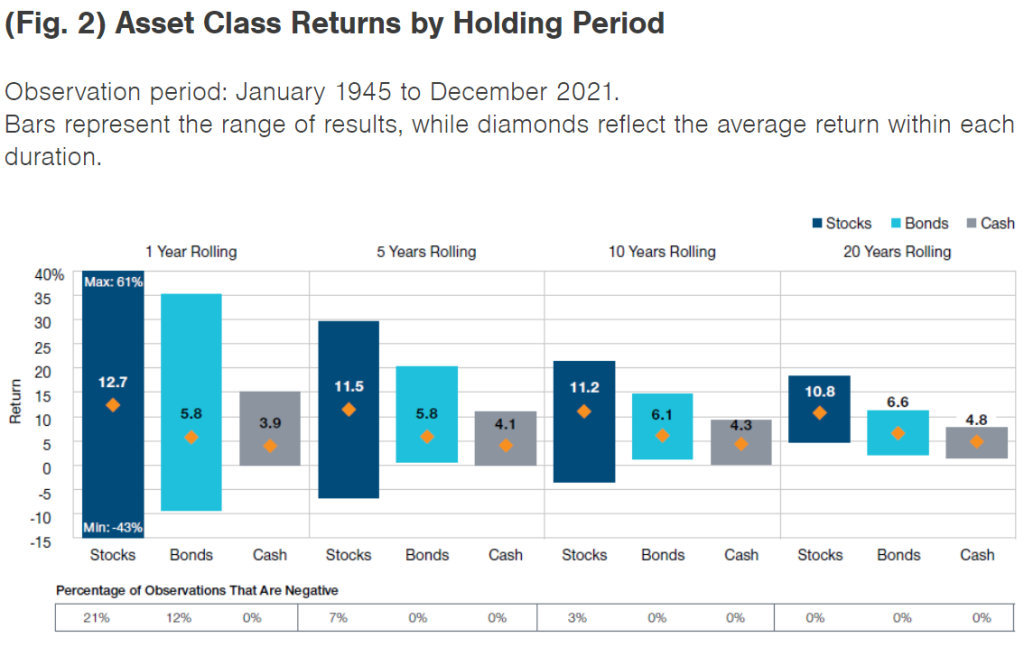

O gráfico seguinte é útil para ilustrar as vantagens dos investimentos em ações no médio e longo prazo.

Este gráfico posiciona a distribuição das rendibilidades do investimento em ações, obrigações e liquidez por períodos de investimento de 1, 5, 10 e 20 anos, para os EUA entre 1945 e 2021 (usando as mesmas referências anteriores, e os bilhetes do tesouro a 6 meses para a liquidez):

Resulta claro que a prazos superiores a 10 anos, as ações são o ativo financeiro mais interessante, proporcionando rendibilidades mais atrativas com um risco moderado.

Ora, o prazo do investimento para a reforma é um dos mais longos entre os vários objetivos financeiros dos investidores.

Dum modo geral, começamos a trabalhar por volta dos 20 anos de idade e atingimos a reforma aos 65 anos. Ou seja, na perspetiva de quem começa agora a trabalhar, o prazo total para a reforma é de 45 anos.

Só o objetivo financeiro genérico de valorizar o património para o transmitir às gerações futuras, por herança, tem um prazo superior.

Este muito longo prazo permite-nos assumir uma alocação de ativos com maior rendibilidade esperada e maior risco financeiro:

Além do prazo, devemos também considerar o perfil de risco do investidor, porque o investidor tem de saber viver com as flutuações esperadas do mercado.

Ao longo do largo prazo do investimento para a reforma, haverá altos e baixos, sendo muito importante que o investidor mantenha o rumo.

Há investidores que nos períodos de maior volatilidade deixam de investir e desistem, prejudicando a acumulação de capitais para a reforma.

O perfil de risco do investidor é também influenciado pela sua situação ou capacidade financeira, na medida em que quanto maior taxa de esforço do investidor, mais avesso será à perda.

Neste artigo vamos calcular o impacto da alocação de ativos, quer no capital acumulado para a reforma e quer nas pensões anuais associadas a esse capital.

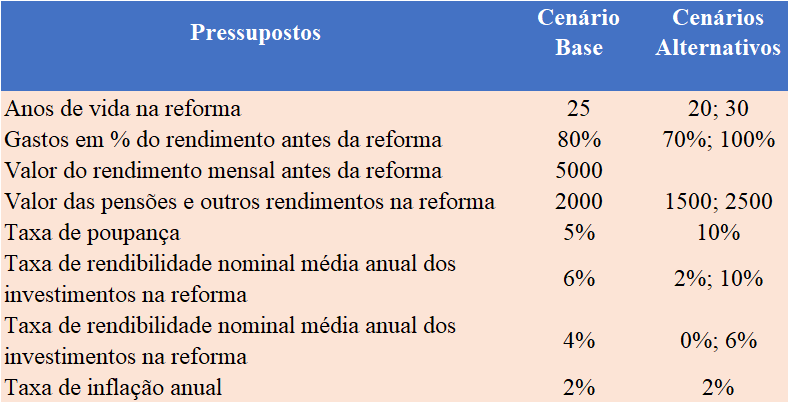

Recordatório: Pressupostos

Tal como fizemos no artigo anterior, começamos por recordar os principais pressupostos que estabelecemos no artigo inicial da série.

Na tabela seguinte sintetizamos os pressupostos usados:

Vamos usar taxas de rendibilidade médias anuais de 0% a 12% ao ano durante a vida ativa, que como vimos são um pressuposto razoável tendo em conta as rendibilidades históricas de longo prazo das ações e obrigações nos principais países desenvolvidos.

E assumimos que a taxa de inflação é de 2% ao ano.

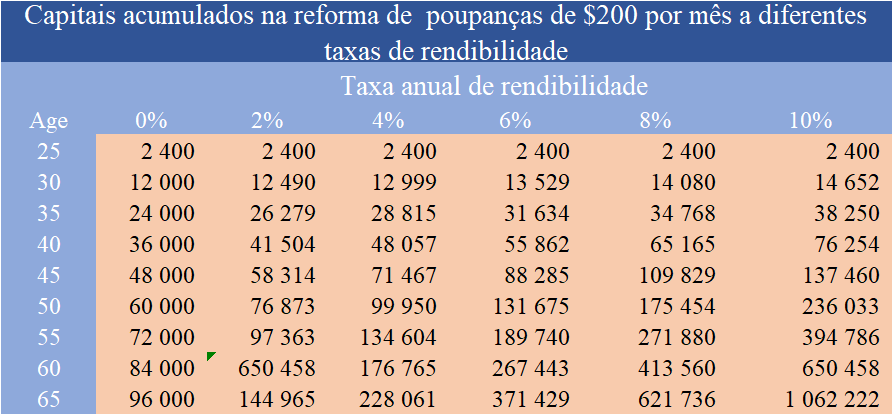

Os capitais acumulados com investimento de 200 por mês durante 40 anos para taxas de rendibilidade de 0% a 10%

Para analisarmos o efeito da alocação de ativos precisamos de estabelecer o período do investimento, o valor dos capitais investidos e as taxas de rendibilidade dos ativos.

Neste artigo vamos considerar um período de investimento até 40 anos, para muitos o prazo normal de trabalho para a reforma.

Vamos também considerar o investimento de um valor de capitais constante de 200 euros por mês ao longo desse período.

200 euros por mês correspondem a uma taxa de poupança de 10% ou 5% para salários mensais de 2.000 e 4.000 respetivamente.

Nos EUA, há estudos que apontam para um nível objetivo de taxa de poupança superior, entre 10% e 15%.

Se quisermos saber o que resultaria com valores diferentes de capitais basta aplicar os respetivos múltiplos.

Os valores dos capitais acumulados na reforma para as diferentes taxas de rendibilidade nominais são os seguintes:

Se precisássemos de poupar 300 por mês em vez de 200, basta multiplicar aqueles valores pelo fator de 1,5x.

Temos consciência que esta situação é uma aproximação e que a realidade resulta em muitos casos do ciclo de vida financeiro.

Muito poucas famílias poupam o mesmo montante e de uma forma constante.

Normalmente, não começam a investir tão cedo.

É também frequente que não haja um investimento regular e constante, mas antes momentos em que se fazem maiores contribuições e outros menores.

Geralmente, os valores dos capitais investidos são mais baixos nos primeiros anos e vão crescendo ao longo do período de acumulação, aumentando com o crescimento dos rendimentos.

As pessoas podem fixar e destinar uma percentagem do seu rendimento como poupanças para os investimentos de reforma.

Aquela tabela permite-nos extrair a informação para uma grande variedade de outras situações.

Se quisermos saber quais os capitais que acumularíamos se começássemos a poupar para a reforma mais tarde, só temos de ajustar o prazo do investimento.

Por exemplo, se começarmos aos 30 anos, os capitais aplicáveis são os que constam da linha dos 55 anos, 10 anos antes do final do prazo.

Para uma taxa de rendibilidade anual de 6%, se começarmos a poupar aos 20 anos acumulamos 371 mil dólares, mas se começarmos 10 anos mais tarde, apenas acumulamos 189 mil dólares.

Noutros artigos abordaremos muitas destas situações.

Veremos as diferenças entre começar cedo ou tarde, em mais detalhe.

E apresentaremos também os resultados de poupanças em percentagem do rendimento.

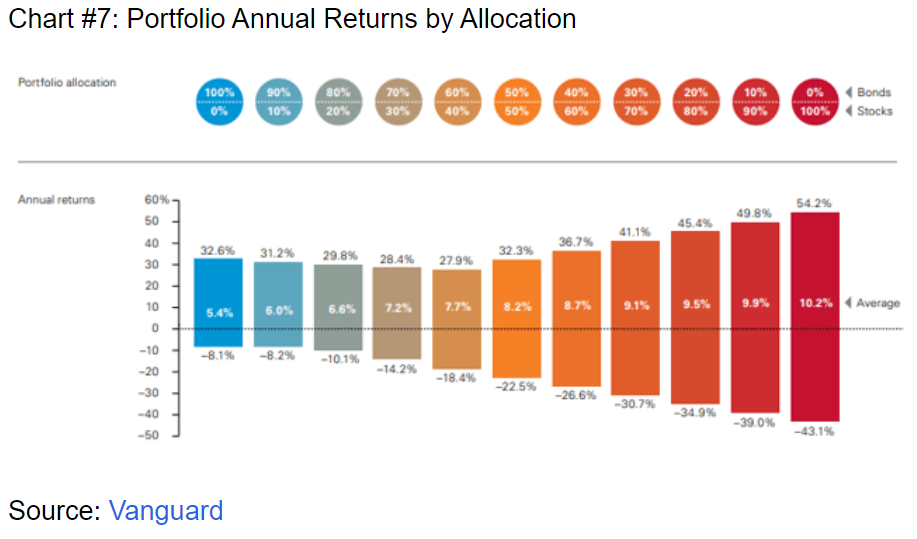

Na segunda parte deste artigo veremos quais as alocações de ativos recomendadas pelos especialistas, assim como as escolhidas pela generalidade dos investidores individuais nos seus planos de reforma.