Encrucijada económica: el crecimiento se recupera, la inflación cae, las tasas de interés caen, el empleo resiste, pero la inflación está demostrando ser más rígida de lo esperado, y el endurecimiento puede durar más tiempo.

Encrucijada de los mercados: Las acciones y los bonos se aprecian, con la caída de las tasas de interés a largo plazo, el S&P 500 cotiza a una resistencia de banda estrecha de 3.600 y 4.100 puntos desde octubre.

Más riesgos emergen de los excesos financieros del pasado reciente, como las quiebras bancarias en los Estados Unidos y el rescate de Credit Suisse, que tendrán un efecto desinflacionario a través de la contracción del crédito, y surgirán otros, porque todavía hay algunos focos de exageración en los mercados.

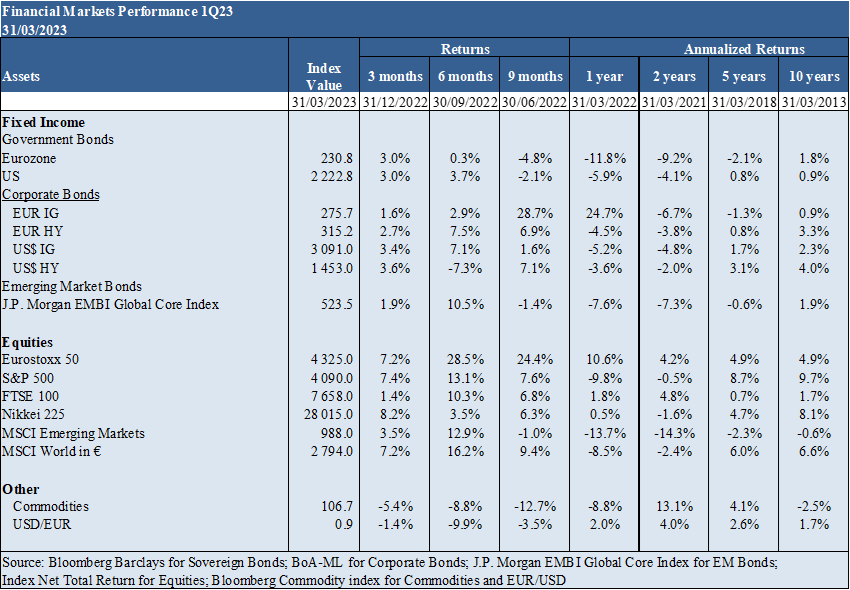

Mercados de Desempeño 1T23: Los mercados de renta variable repuntaron entre un 7% y un 10% en el trimestre, liderados por el crecimiento y la tecnología. Mercados de bonos se benefician de la caída de los tipos de interés, y los diferenciales de los bonos de alto rendimiento se están ampliando, asociados con las quiebras en los bancos estadounidenses y el rescate de Credit Suisse.

Contexto macro: Mejora del crecimiento económico debido a la reapertura de China y cierta inflación. La inflación cae en todo el mundo, de forma diferenciada, pero es más rígida de lo previsto por las autoridades

Microcontexto: los indicadores económicos clave instantáneos y avanzados mejoran en todo el mundo

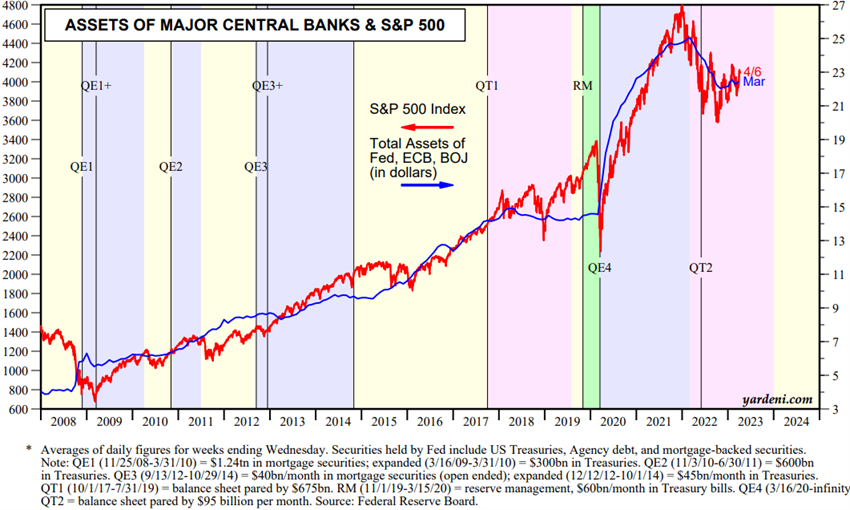

Políticas económicas: Las políticas monetarias restrictivas de los bancos centrales de todo el mundo continúan con las tasas de interés oficiales subiendo a un ritmo más lento

Mercados de renta variable: Los mercados de renta variable repuntan entre un 5% y un 10% en el trimestre, con el S&P 500 cotizando en una estrecha banda de 3.700 a 4.100 puntos desde octubre pasado; Las valoraciones siguen estando por encima del nivel adecuado al contexto actual de desaceleración económica, inflación y tipos de interés

Mercados de bonos : Los bonos se benefician de la caída de las tasas de interés en Estados Unidos y Europa, pero se ven afectados por un aumento en los diferenciales de riesgo crediticio debido a las quiebras de los bancos estadounidenses y Credit Suisse.

Oportunidades clave : Menos incertidumbre, precios más bajos de las materias primas y resiliencia y crecimiento del empleo en los Estados Unidos.

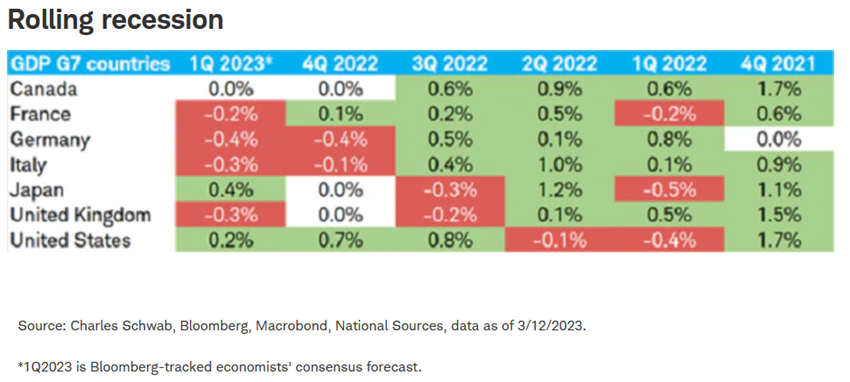

Principales riesgos: posibilidad de recesión económica en Europa y aparición de más riesgos por excesos pasados, como quiebras bancarias

Esta fase de cambios en el ciclo económico y la política monetaria privilegia la protección de los activos financieros y las inversiones defensivas, en acciones de valor o dividendos, y en bonos gubernamentales a mediano y largo plazo. Debe seguir evitándose la exposición a deuda calificada de baja calidad.

Desempeño del mercado financiero 1T23

Los mercados de renta variable repuntaron entre un 7% y un 10% en el trimestre. Los mercados de bonos estadounidenses se benefician de la caída de las tasas de interés, pero los diferenciales se están ampliando en general, especialmente en los bonos de alto rendimiento, asociados con las quiebras bancarias estadounidenses y el rescate de Credit Suisse.

Los mercados de acciones y bonos se recuperan con la caída de la inflación, la reapertura de China, la resistencia económica en Estados Unidos y la perspectiva de poner fin al aumento de las tasas de interés.

Mejoran las perspectivas de que Estados Unidos pueda controlar la inflación evitando una recesión económica.

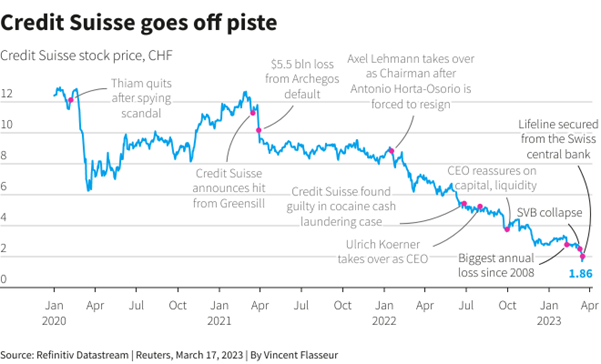

Las quiebras de Silicon Valley Bank y Signature Bank en EEUU y el rescate de Credit Suisse en Europa son consecuencia de los excesos financieros del pasado y son un ejemplo de las vulnerabilidades que aún existen en el mercado.

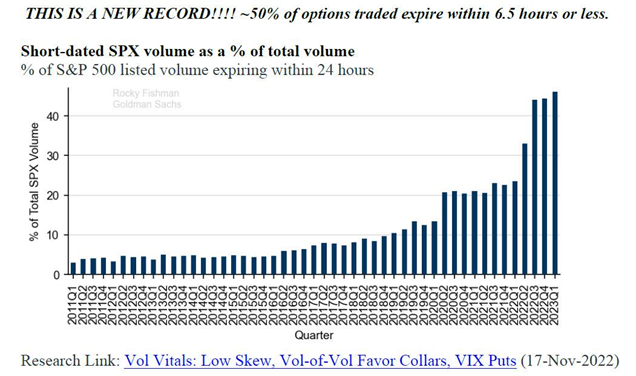

Otros ejemplos recientes han sido la quiebra de FTX, los efectos inmediatos de Trusseconomics en la libra esterlina y los bonos del gobierno británico, las acciones de memes, el volumen de negociación de opciones de alto riesgo o con fecha cero.

Fuerte subida de los precios de las criptomonedas, cuyos precios parecen evolucionar en contraciclo con los riesgos del sistema financiero.

Contexto macroeconómico

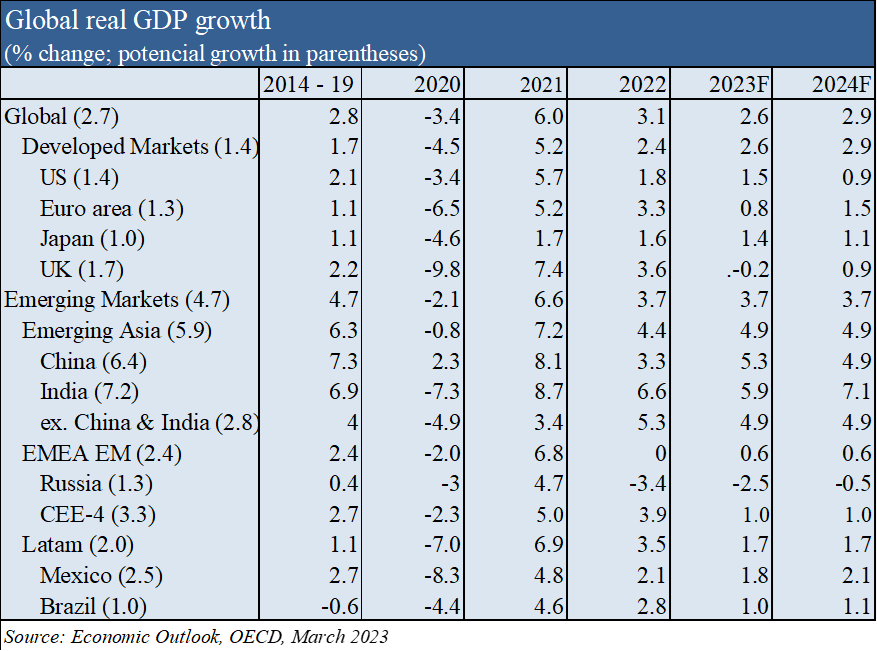

Mejora de las previsiones de crecimiento económico general hasta el 2,6% en 2023 y el 2,9% en 2024, y desde el 1,5% y el 0,9% en EE. UU., desde el 0,8% y el 1,5% en la zona euro, y el 5,3% y el 4,9% en China en 2022 y 2023, respectivamente, debido al menor impacto en los ingresos de una menor inflación.

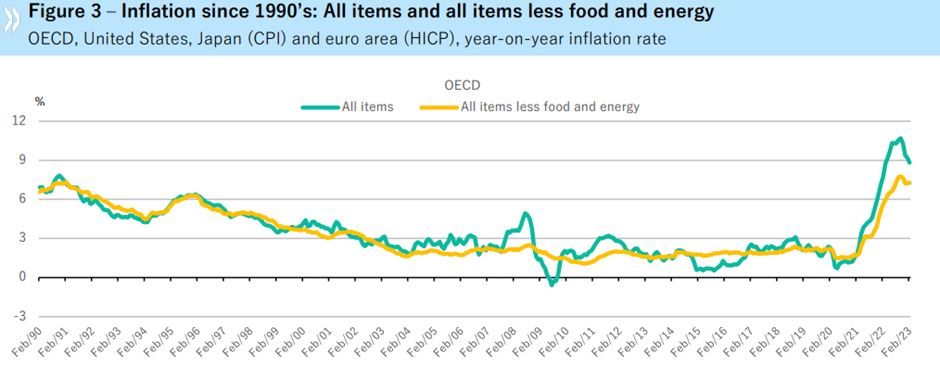

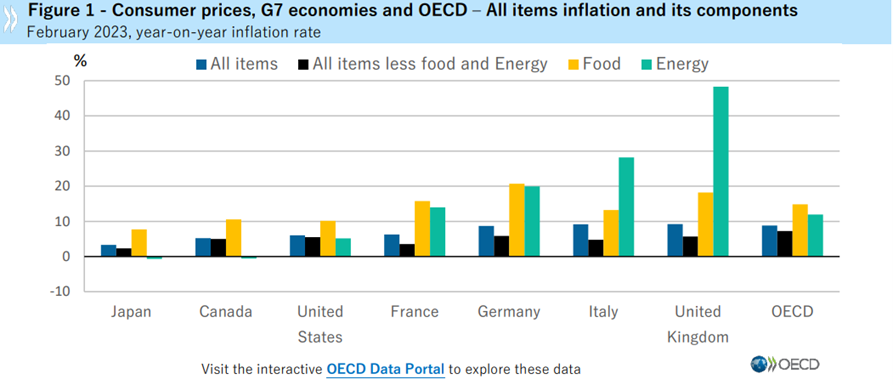

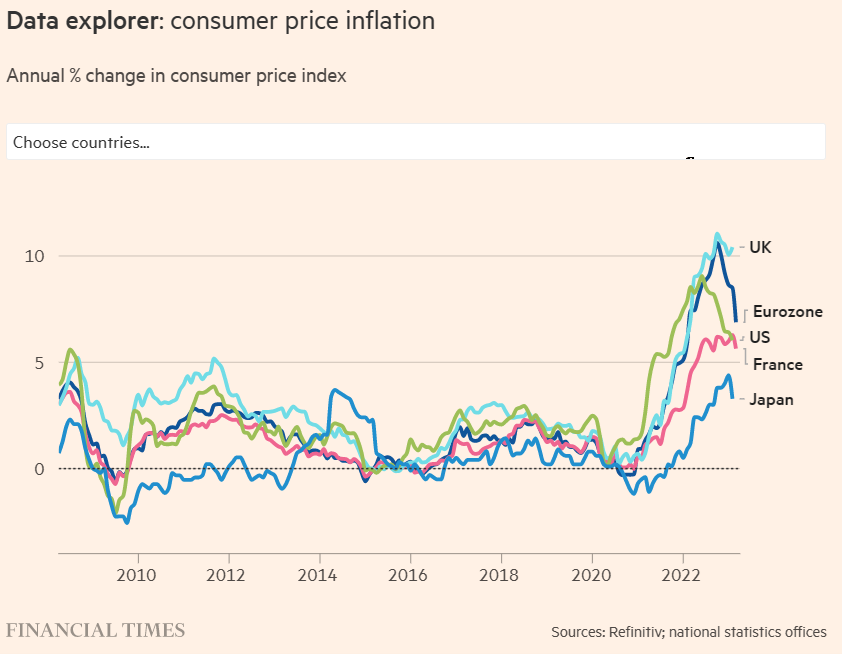

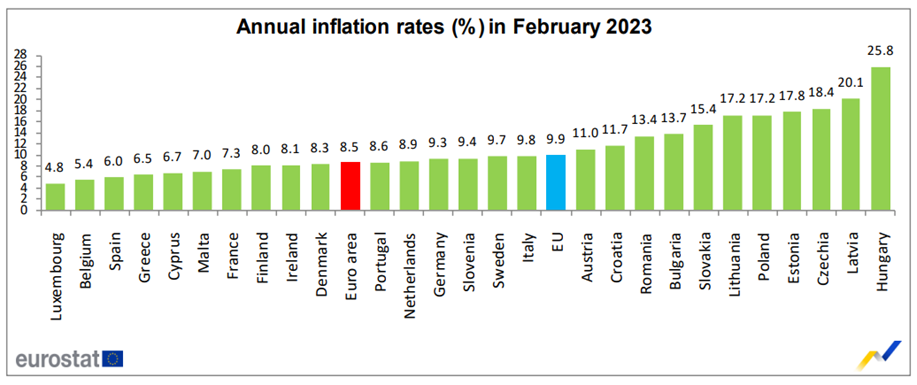

La inflación comienza a caer gradualmente en los países desarrollados, al reducir el precio de la energía y otros bienes.

Sin embargo, la inflación subyacente sigue siendo elevada y más estricta de lo esperado por las autoridades debido a los precios de los servicios, los elevados márgenes en algunos sectores y la presión del mercado laboral.

Según la OCDE, se prevé que la inflación disminuya del 8,1% en 2022 al 4,5% en 2024 en los países avanzados, con una inflación subyacente del 4,0% en 2023 y del 2,5% en 2024.

Contexto microeconómico

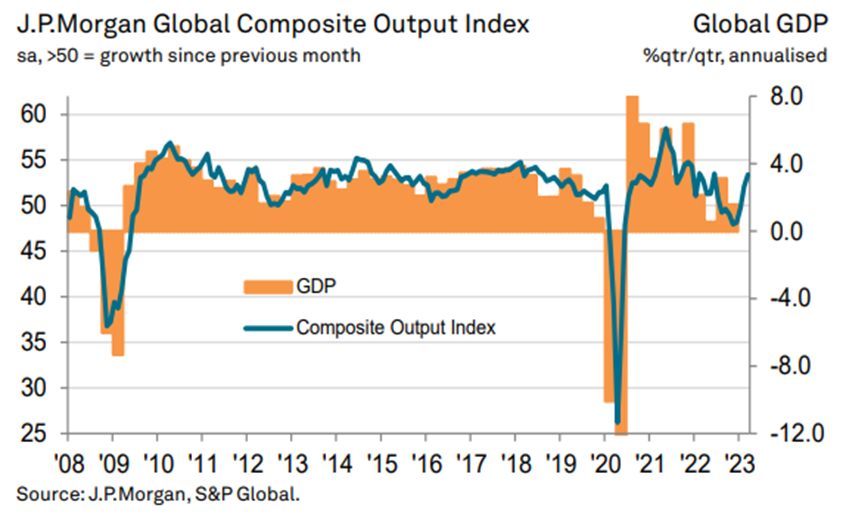

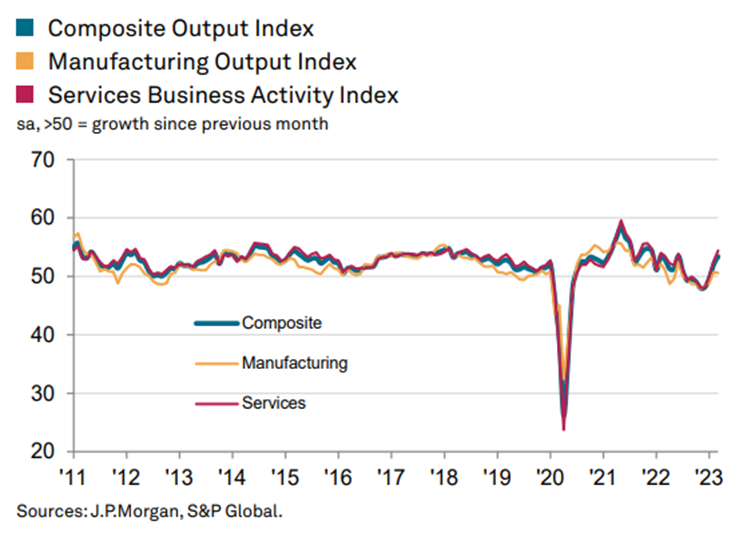

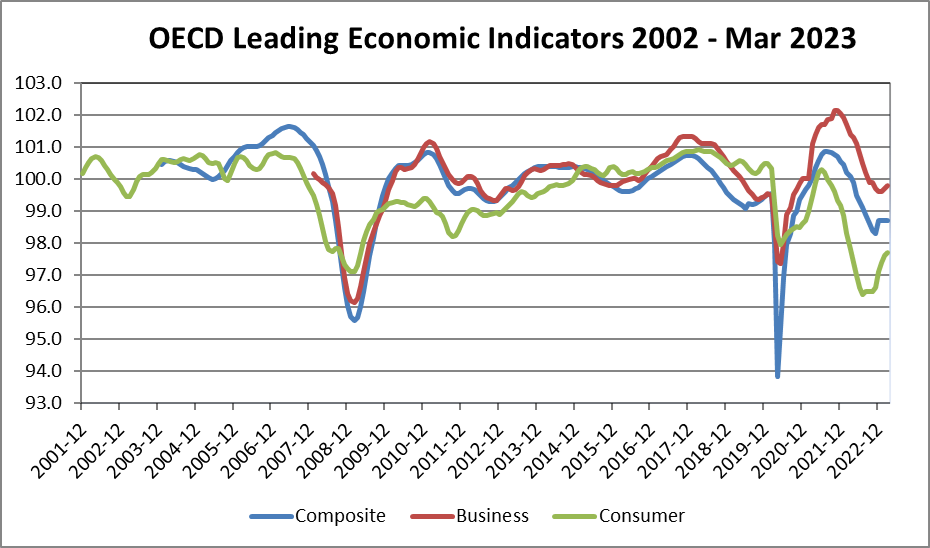

Los indicadores económicos clave instantáneos y avanzados mejoran en todo el mundo

El índice de producción compuesta global de J.P. Morgan avanzó 53.4 en marzo, más alto que el 52.1 de febrero, y el mejor nivel en los últimos 9 meses.

Este indicador fue impulsado por los servicios, que alcanzaron el nivel de 54,4, el más alto en los últimos 15 meses, mientras que la industria se mantuvo débil.

India, China, Rusia, España e Italia registraron un crecimiento superior a la media de la actividad económica. Japón y Estados Unidos estuvieron por debajo del promedio, pero alcanzaron el nivel más alto en los últimos 9 meses.

La tasa de desempleo en Estados Unidos se sitúa en el 3,6 por ciento, niveles muy cercanos a los mínimos.

La confianza de los empresarios y consumidores en los países de la OCDE también ha mejorado.

Políticas económicas

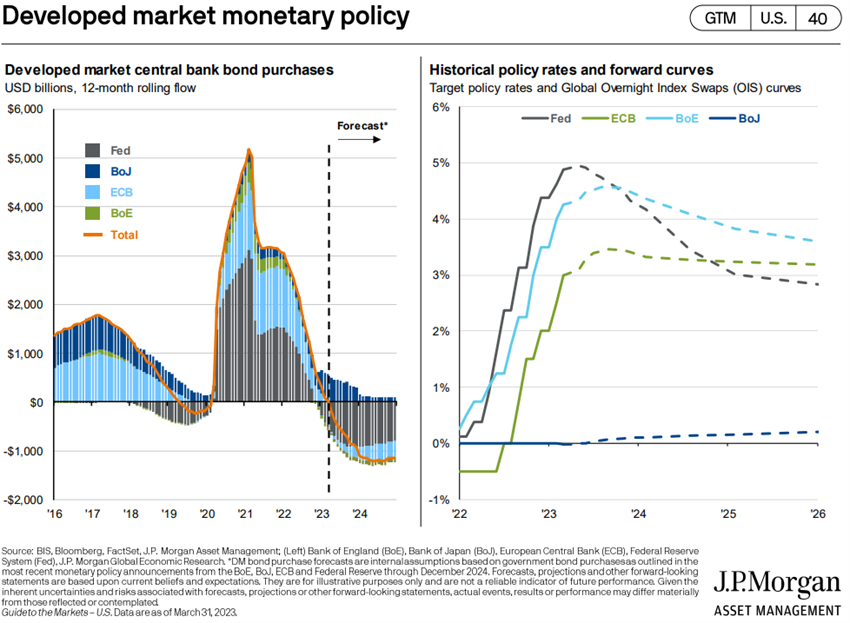

Los bancos centrales están decididos a combatir la inflación que es más dura de lo esperado.

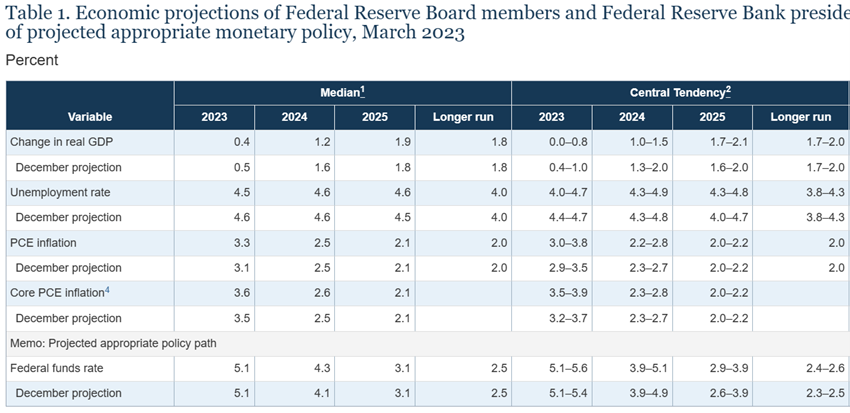

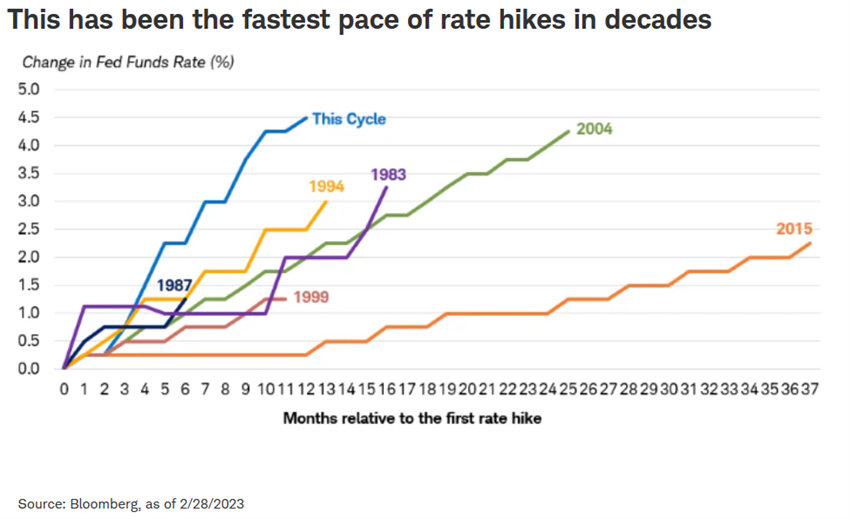

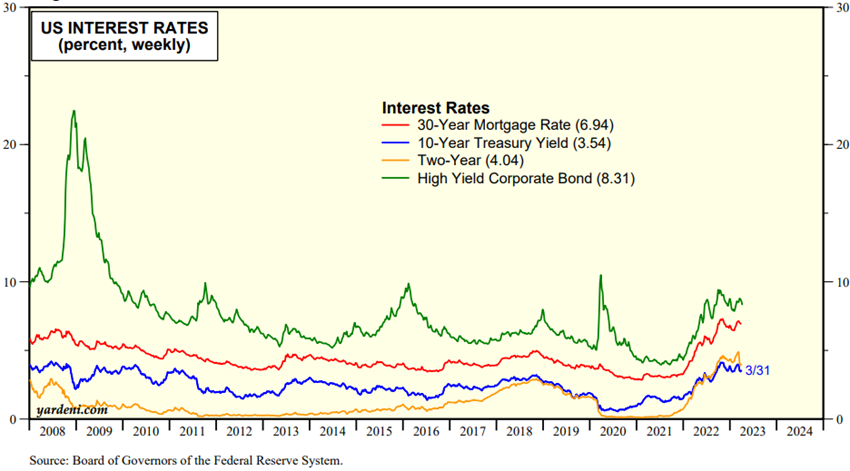

La Fed elevó la tasa de interés oficial en un 0,25% en marzo, situándola en 4,75%-5,0%, el aumento más rápido en la memoria viva.

Reafirmó su firmeza en esta estrategia, contrariamente a la opinión de muchos analistas que creen que una pausa (o incluso una inflexión) sería más apropiada para salvaguardar la estabilidad del sistema financiero y reaccionar ante el efecto desinflacionista esperado como resultado de la contracción del crédito.

Las proyecciones de la Fed apuntan a que esta tasa aumentará a 5.1% a fines de 2023, 4.1% en 2024, 3.1% en 2025 y 2.5% a largo plazo. Admite que el paro podría alcanzar el 4,4%.

El Banco de Inglaterra elevó la tasa de interés oficial a 4.25%.

El BCE elevó la tasa oficial en un 0,5% a 3%-3,5% y decidió no reinvertir 15.000 millones de euros al mes en bonos con vencimiento en junio. Prevé una inflación del 5,3% en 2023, del 2,9% en 2024 y del 2,1% en 2025.

Las condiciones financieras han mejorado en los países desarrollados y las economías emergentes

Las condiciones financieras mundiales mejoraron con la caída de las tasas de interés y la apreciación del mercado, y la volatilidad disminuyó.

Evaluación de los mercados de valores

Los mercados de renta variable se recuperaron entre un 5% y un 10% en el trimestre, la segunda subida consecutiva, lo que los sacó del mercado bajista.

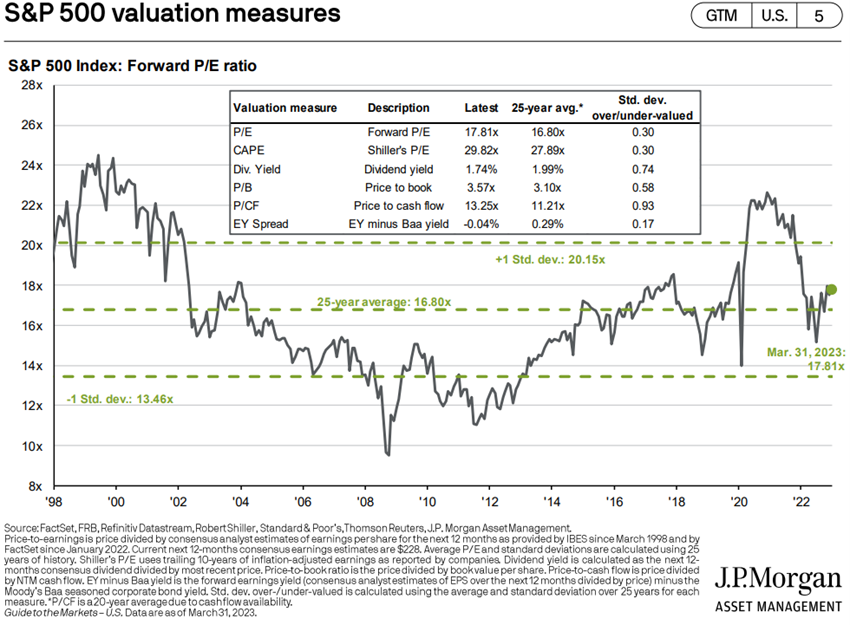

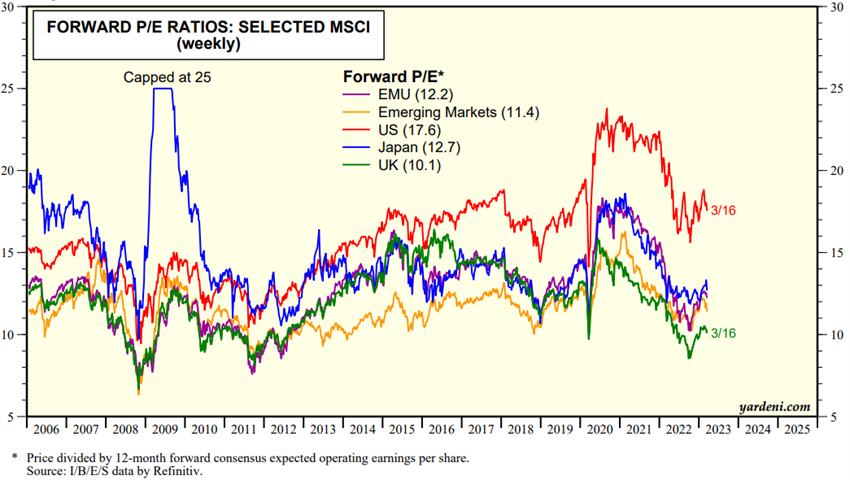

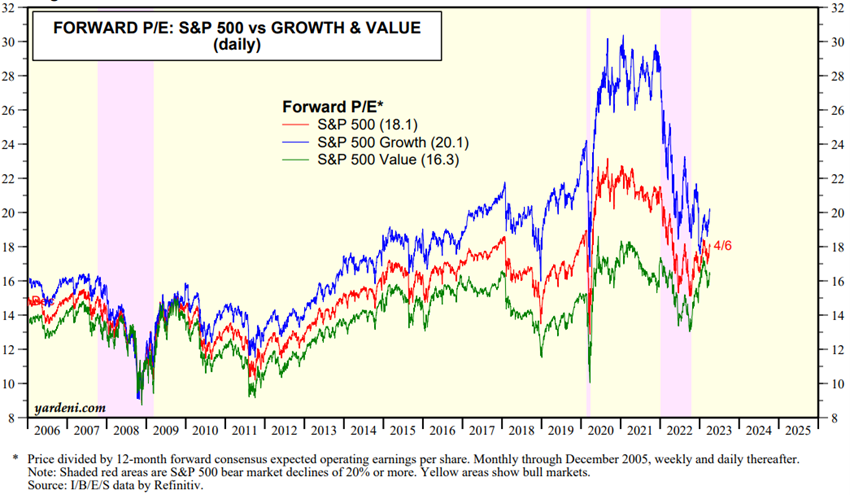

El PER a plazo de 17.6x a los Estados Unidos está por encima del promedio a largo plazo.

Los PER en las regiones restantes cayeron a 12,2x en la zona euro, 12,7x en Japón, 10,1x en el Reino Unido y 11,4x en los mercados emergentes, por debajo del promedio histórico.

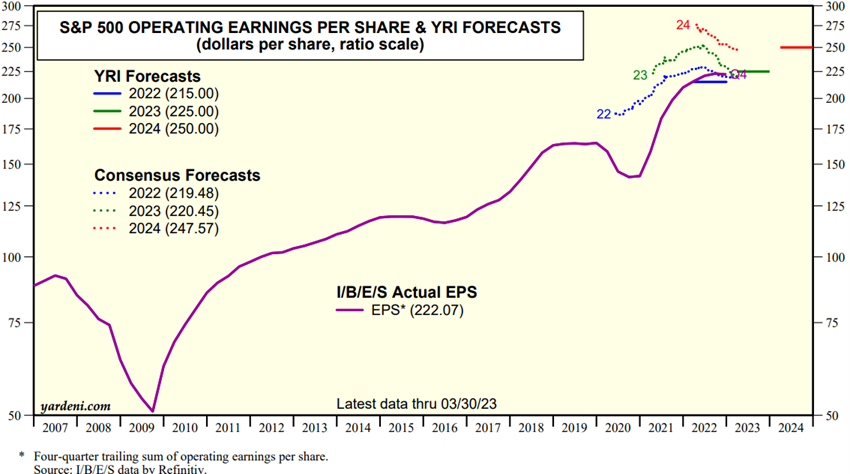

Las empresas y los analistas continúan revisando a la baja las previsiones de ganancias para el final del año.

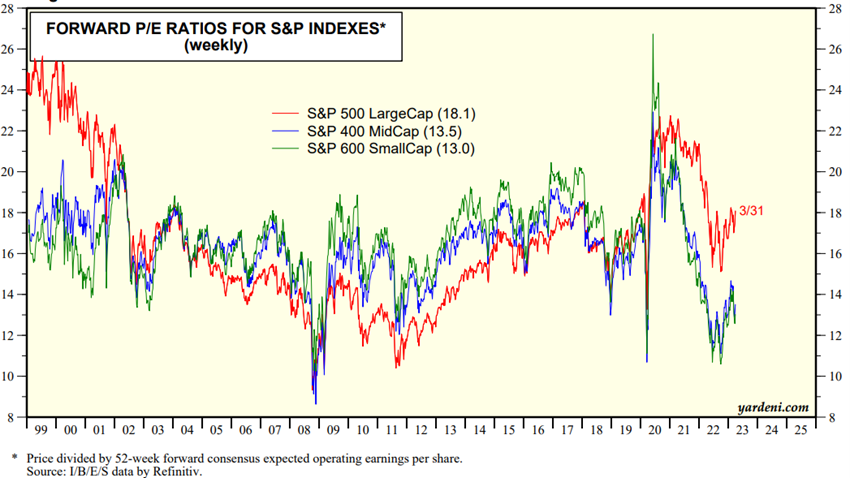

El PER de las acciones estadounidenses de pequeña y mediana capitalización es de aproximadamente 13.5x a 13x, por debajo del promedio a largo plazo, mientras que el 28x de las megacapitalizaciones está muy por encima.

El PER de las acciones de crecimiento de Estados Unidos está en 20.2x y el valor en 16.5x, por encima del promedio a largo plazo.

Fuente: Global Index Briefing: MSCI Forward P/ES, Yardeni Research, 7 de abril de 2023

Fuente: YRI S&P 500 Earnings Forecast, Yardeni Research, 3 de abril de 2023

Fuente: Activos totales de los principales bancos centrales, Yardeni Research, 7 de abril de 2023

Fonte: Style Guide: LargeCaps vs SMidCaps, Yardeni Research, April, 4, 2023

Fonte: Style Guide: Style Guide: S&P 500 Growth vs Value, Yardeni Research, April, 7, 2023

Evaluación de los mercados de bonos

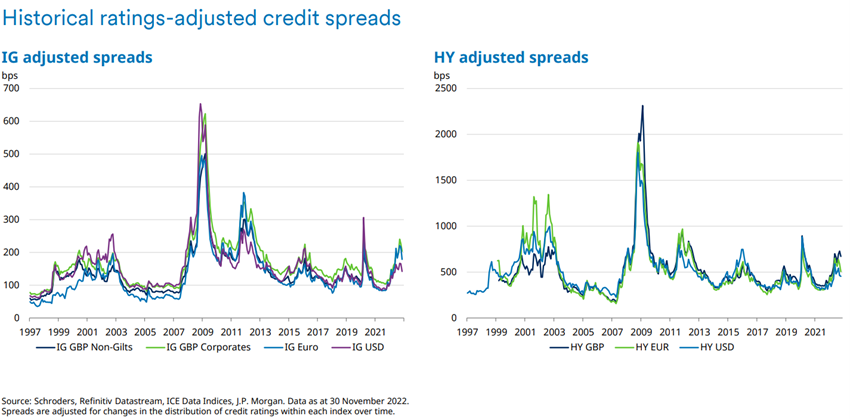

Los bonos se benefician de la caída de las tasas de interés en Estados Unidos y Europa, pero se ven afectados por un aumento en los diferenciales de riesgo crediticio debido a las quiebras de los bancos estadounidenses y Credit Suisse.

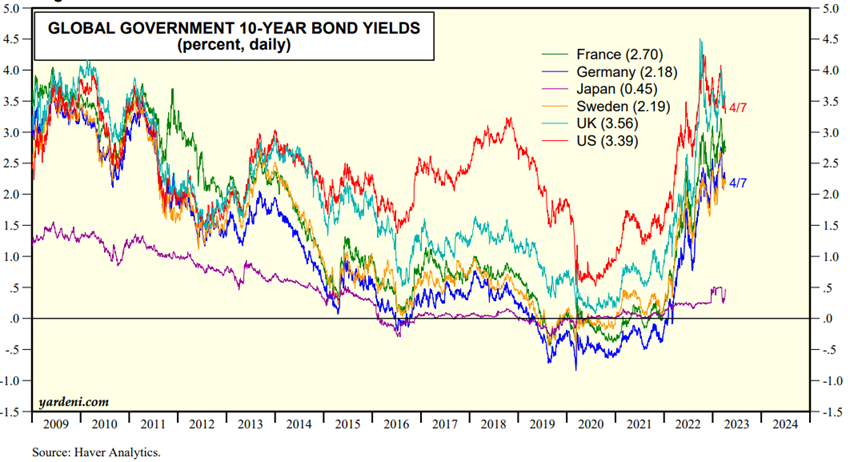

Las tasas de interés sin riesgo a largo plazo han caído bruscamente en los Estados Unidos, el Reino Unido y la eurozona, valorando los bonos.

Los bonos del Tesoro de Estados Unidos a 10 años cayeron del 4,2% en noviembre al 3,3% hoy (y el de 2 años del 5,1% al 3,8%), y más del 0,5% en los países europeos más grandes.

Los diferenciales de crédito se ampliaron principalmente debido a los riesgos de peor calidad, a saber, los altos rendimientos, debido a las quiebras de los bancos en los Estados Unidos y al rescate de Credit Suisse.

Los bonos europeos de calidad de inversión están empezando a cotizar a niveles interesantes, manteniendo el ritmo de lo que predijimos para Estados Unidos el pasado mes de septiembre.

Los segmentos menos líquidos del mercado crediticio continúan mostrando vulnerabilidad.

Fuente: Market Briefing: Global Interest Rates, Yardeni Research, 7 de abril de 2023

Fuente: Market Briefing: US Bond Yields, Yardeni Research, 7 de abril de 2023

Fuente: Schroders Credit Lens, diciembre de 2022

Principales oportunidades

Europa evita la recesión y el mundo reanuda el crecimiento sostenido

La eventualidad de un término negociado en la guerra en Ucrania, con baja probabilidad, sería obviamente un factor sorpresa muy positivo para los mercados.

Principales riesgos

La alta inflación puede persistir más de lo previsto, causando una pérdida de ingresos disponibles y una disminución del crecimiento económico, o recesión, al menos en Europa.

En términos generales, los mercados han estado descontando el final de la subida de tipos e incluso su inflexión al final del primer semestre, lo que probablemente no sucederá.

Los mercados financieros muestran signos de vulnerabilidades asociadas a excesos del pasado reciente de dinero barato y que, de un momento a otro, pueden convertirse en riesgos de impacto significativo.

Los ejemplos recientes son muchos.

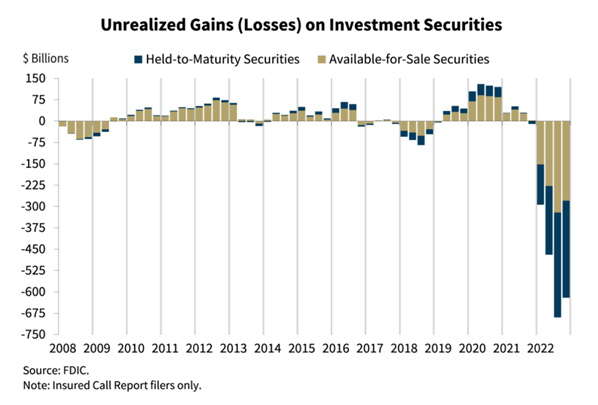

Las quiebras de los bancos en los EE.UU. debido a las pérdidas en las ventas forzadas de carteras de bonos para la liquidez.

La situación de Credit Suisse mencionada en otra perspectiva y que llevó a su rescate.

La euforia de las criptomonedas que también mencionamos en otro artículo, y tuvimos las bancarrotas de FTX y otros.

La burbuja en las acciones de memes, y la posterior bancarrota de Bed Bath and Beyond, etc., también se anticiparon.

Los mercados están corrigiendo algunos de estos excesos, pero otros permanecen.

Hay varios ejemplos. El creciente volumen de opciones sobre acciones de alto riesgo o “con fecha cero”, y la velocidad de los retiros de depósitos de los bancos en los Estados Unidos impulsados por las redes sociales están revelando las vulnerabilidades y los riesgos del mercado.

Podemos ver otros bancos regionales o incluso globales en dificultades, problemas en el mercado inmobiliario residencial y comercial, quiebras de empresas “zombies” altamente endeudadas, empeoramiento de la situación de países en dificultades (alta inflación en Argentina, Turquía, etc.), en un contexto de altas tasas de interés e inflación, endeudamiento público y altos déficits comerciales, e incapacidad de reacción oportuna de las autoridades.

Y por lo general, los riesgos más inesperados son los más graves.