Quel est le biais de la mémoire récente ou courte?

Comment l’asymétrie de la mémoire récente se manifeste-t-elle dans les investissements?

Comment surmonter le biais? Rien n’est aussi bon que vous le pensez ou aussi mauvais qu’il n’y paraît

Quel est le biais de la mémoire récente ou courte?

La littérature et les études montrent qu’il s’agit de l’un des principaux, sinon du plus grand biais comportemental. En fait, nous avons la mémoire courte. Nous voulons que tout soit instantané, pour l’instant.

Nous vivons dans l’instant présent, hier et aujourd’hui. Nous oublions le passé et laissons l’avenir pour plus tard. Nous sommes emportés par les vagues de l’immédiat, du présent, du passé récent et du passé très récent.

Nous oublions les expériences passées et vécues, racontées ou l’histoire. Nous sommes myopes, nous voyons de très près et maléfiques au loin.

L’asymétrie de la mémoire récente est le principal type d’erreur cognitive qui arrive au cerveau humain. Il se produit lorsque les gens se souviennent et mettent en évidence plus en évidence les événements et les observations récents que ceux du passé proche ou lointain.

Ce biais favorise les événements récents sur l’histoire. Il accorde plus d’importance à l’événement le plus récent, en tant que plaidoirie finale de l’avocat qu’un jury entend avant de partir délibérer.

Vous avez probablement un très bon souvenir des choses que vous avez apprises en dernier ou plus récemment. Habituellement, il faut aussi avoir un bon souvenir des premières choses qui ont été apprises. L’information la plus difficile à retenir est l’information au milieu de la session d’apprentissage.

Comment l’asymétrie de la mémoire récente se manifeste-t-elle dans les investissements?

C’est l’une des erreurs qui afflige de nombreux investisseurs, analystes et investisseurs. L’esprit humain a tendance à se souvenir des données récentes qui se produisent dans nos vies et à oublier ce qui s’est passé il y a longtemps.

Les humains ont la mémoire courte en général, mais les souvenirs sont particulièrement courts quand il s’agit de cycles d’investissement.

Au cours d’un cycle de marché à la hausse, les gens ont tendance à oublier les cycles du marché bas.

En ce qui concerne la mémoire récente, le marché devrait continuer à augmenter comme il l’a été ces derniers temps. Les investisseurs continuent donc d’acheter des actions, se sentant bien dans leurs perspectives. Ainsi, les investisseurs augmentent la prise de risque et peuvent ne pas penser à la diversification ou à la prudence de la gestion de portefeuille.

Ensuite, lorsque vous arrivez à un cycle de marché d’automne, au lieu d’y être préparé avec des amortisseurs ou des stabilisateurs dans vos portefeuilles, les investisseurs subissent plutôt une baisse massive de leur valeur nette et peuvent vendre des actions lorsque le marché est en baisse.

Ainsi, l’asymétrie de la mémoire récente ou courte peut amener les investisseurs à ne pas évaluer avec précision les cycles économiques, ce qui les amène à continuer d’investir dans un marché élevé, même lorsqu’ils devraient être plus prudents quant à leur potentiel continu et s’abstenir d’acheter des actifs dans un marché piège parce qu’ils restent pessimistes quant à leurs perspectives de reprise.

Acheter et vendre bas n’est bien sûr pas une bonne stratégie d’investissement à long terme.

Il ne s’agit pas non plus d’ignorer l’une des plus grandes preuves historiques de la performance des marchés boursiers consistant en l’inversion de la moyenne, qui est à la fois la cause et la conséquence de l’action de ce biais.

L’asymétrie de la mémoire récente ou courte à l’échelle macro peut entraîner des hausses et des baisses exagérées des marchés. En fait, ce biais a exacerbé le ralentissement du marché boursier en 2008-2009.

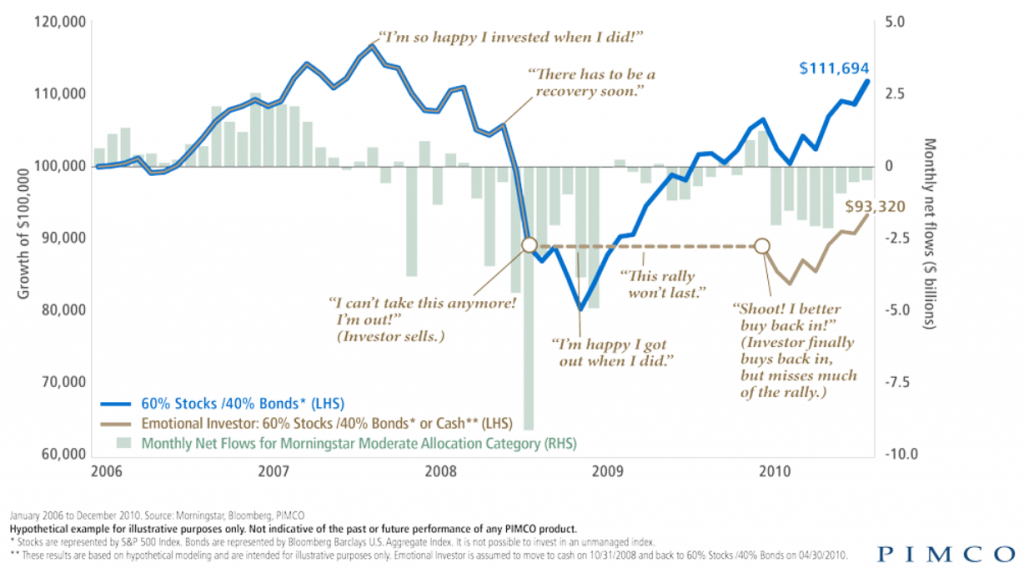

Le graphique suivant du premier gestionnaire mondial PIMCO montre l’évolution de l’indice S&P 500 et les volumes nets investis dans ce marché actionnarial entre 2006 et 2010, et cherche à exprimer les pensées des gens tout au long de ce cycle:

D’après l’analyse de l’évolution des prix et des volumes d’entrées et de sorties nettes d’investissement, ce graphique montre clairement que les gens achètent tard dans la hausse et surtout vendent tard à l’automne, c’est-à-dire achètent cher et vendent à bas prix, ce qui est précieusement le contraire de l’objectif de réussir.

Lorsque le marché était proche des sommets à la mi-2007, la plupart des gens pensent au bien qu’ils ont fait en achetant quand ils ont vu les gains. Lorsqu’il est tombé entre la fin de 2007 et le milieu de 2008, la plupart pensaient qu’il s’agissait d’une chute passagère. Les ventes ont considérablement augmenté avec les énormes pertes accumulées du second semestre de 2008 et le sont restées jusqu’au premier trimestre de 2009, lorsque le marché a commencé à se redresser, avec la perception qu’elles vendaient encore, car demain aurait été pire. Bien que la reprise du marché ait suivi en mars 2009 et ait été très forte, les investissements nets positifs ne sont apparus qu’un an plus tard et très timidement, alors que le marché avait déjà augmenté de plus de 30% par rapport aux niveaux minimaux.

Comme nous percevons facilement une autre manifestation de l’inclinaison de la mémoire récente est dans la formation des attentes, ce qui a des effets négatifs. Dans les cycles de marché élevés, les gens ont des attentes de rentabilité très exagérément élevées et dans des cycles de baisse de marché excessivement pessimistes. En conséquence, les attentes des marchés élevés ne se matérialisent généralement pas, les gens se sentent fraudés même si la rentabilité est normale, moyenne et intéressante. Les imprécisions pessimistes ne se réalisent souvent pas, les gens n’ont pas investi et les marchés ont montré une rentabilité bonne et normale.

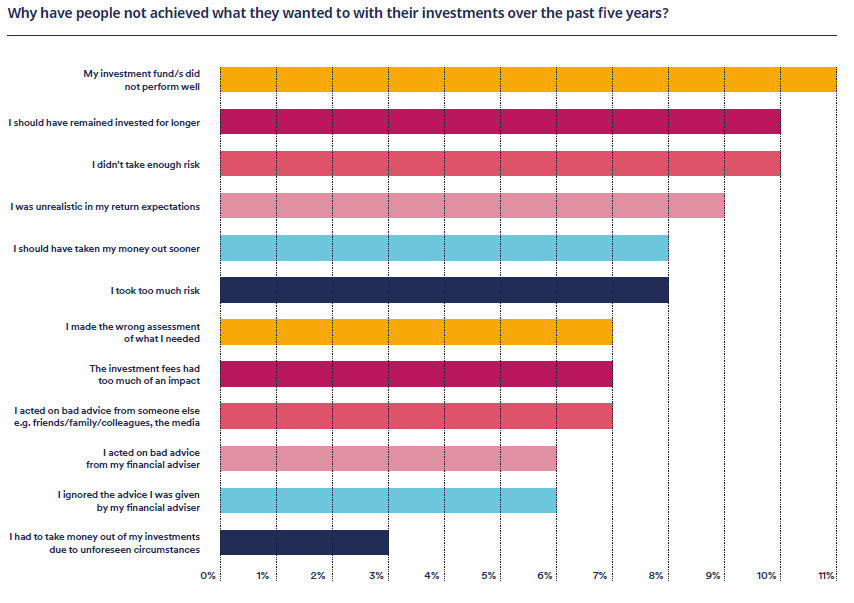

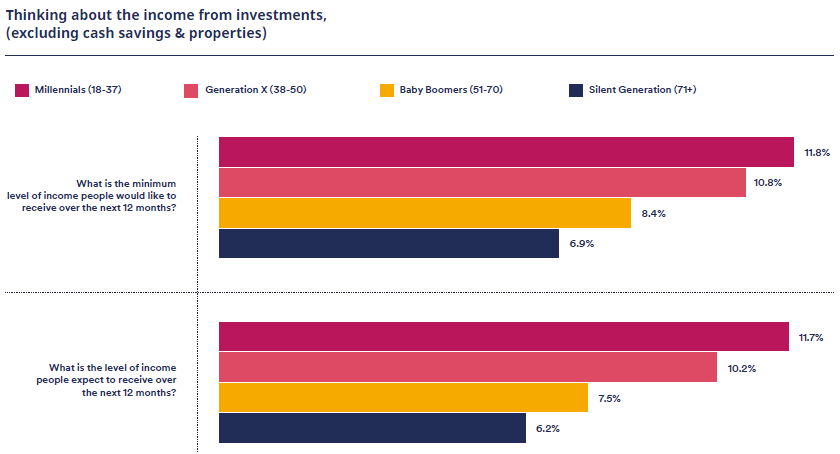

Une étude menée par Schroders en 2019 a montré cet effet:

Lorsqu’on leur a demandé pourquoi ils n’avaient pas atteint les résultats escomptés dans leurs investissements au cours des 5 dernières années, les réponses des répondants se sont concentrées sur la mauvaise performance des investissements, le désinvestissement prématuré, le manque de prise de risque, les attentes irréalistes, la prise de risque excessive, etc., c’est-à-dire qu’en général, nous pouvons trouver à la racine un manque d’attentes.

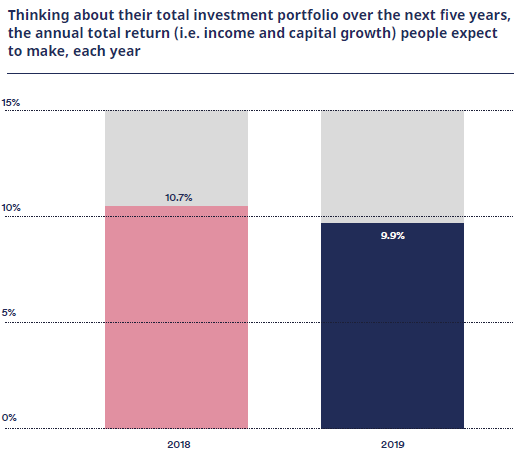

Dans la même étude, interrogée sur les attentes de rentabilité, le résultat a été le suivant :

Les rendements attendus de 10% par an au cours des 5 prochaines années pour un portefeuille d’investissement sont certainement très élevés.

Il convient de rappeler que le rendement annuel moyen des actions et des obligations américaines de 1926 à ce jour était respectivement de 9% et 5% et que les portefeuilles ont en moyenne une allocation plus élevée aux obligations qu’aux obligations.

De plus, avec des taux d’intérêt si bas, les attentes de rendement futur en termes absolus sont également plus faibles pour tous les actifs à moyen terme.

Ce biais a également des implications sur la façon dont les différentes générations considèrent l’investissement dans les actions.

Le comportement des marchés dans les premières années de la vie financière ou lorsque nous faisons nos premiers investissements influence et détermine notre vie financière non seulement à ce moment-là, mais aussi pour les années à venir. Une bonne expérience renforce une attitude positive à l’égard de l’investissement dans les actions. Une mauvaise expérience peut nous empêcher d’investir dans des actions pour les années à venir ou pas pour toujours. Cette situation ne fait qu’aggraver notre situation si nous gardons à l’esprit l’importance de la rentabilité des investissements en actions.

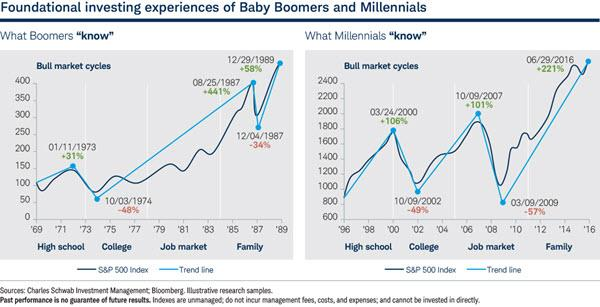

Le graphique suivant montre l’évolution des marchés au cours des 20 premières années de la vie financière (entre 15 et 35 ans ou l’école secondaire et la constitution de la famille) de la génération des baby-boomers et des milléniaux :

Ces 20 années chez les baby-boomers se sont déroulées entre 1969 et 1989, avec des marchés en long cycle en hausse, avec des valorisations de 441% entre 1974 et 1987, à l’exception de la crise de fin de période, mais se sont rapidement redressées.

Au contraire, les 20 années de la génération Y sont passées de 1996 à 2016 et ont connu deux crises fortes, la bulle technologique de 2000-02 et la grande crise financière de 2007-08, dans laquelle les valorisations se sont évaporées avec les crises et ce n’est qu’après 2009 qu’il y a eu une appréciation de 221% jusqu’en 2016 (et qui s’est poursuivie jusqu’à aujourd’hui).

D’autre part, il faut s’attendre à ce que les jeunes générations vivent plus longtemps dans le contexte actuel et que les plus âgées aient une perspective historique plus longue.

L’étude Schroders de 2019 a également montré précisément ces différences dans les attentes générationnelles :

Les jeunes générations ont des attentes beaucoup plus élevées que les générations plus âgées, qui sont beaucoup plus modérées, avec des différences de plus de 10% à entre 6% et 8%.

Il n’est donc pas surprenant que certaines études montrent que les baby-boomers ont plus d’allocations aux investissements en actions que les milléniaux, même pour le même niveau de revenu ou d’équité.

Cette réalité est grave parce qu’elle contredit le bon sens, car comme nous le savons, notre allocation aux actions devrait être plus élevée plus nous sommes jeunes.

Comment surmonter le biais? Rien n’est aussi bon que vous le pensez ou aussi mauvais qu’il n’y paraît

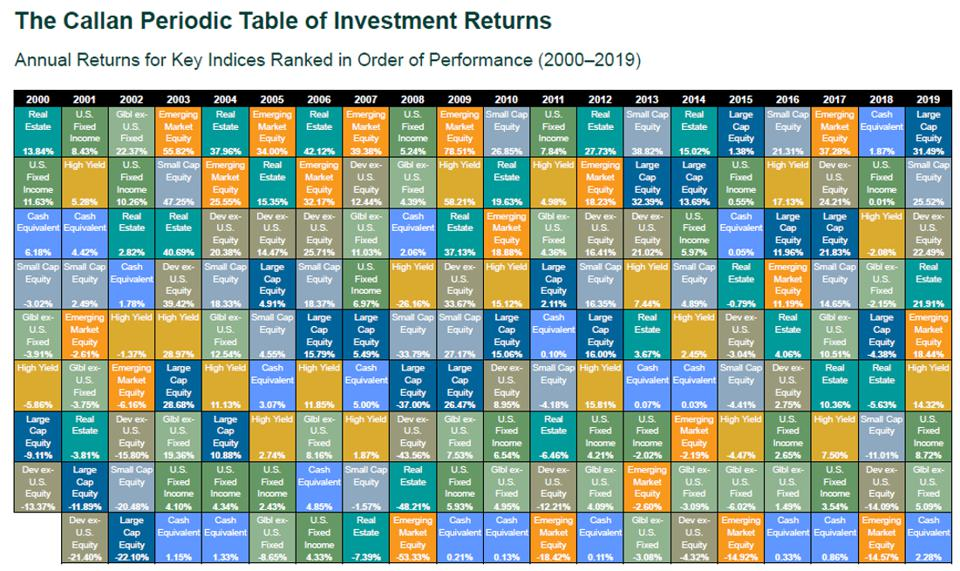

Pour contrer les effets de l’asymétrie de la mémoire récente, beaucoup utilisent judicieusement ce que l’on appelle le « tableau périodique de la rentabilité des investissements », une adaptation du tableau scientifique périodique des éléments chimiques.

Le tableau périodique de la rentabilité pour les États-Unis entre 2000 et 2019 était le suivant :

Dans ce tableau important, nous trouvons les rendements annuels des sous-classes d’actifs suivantes au cours de cette période: actions de grandes (bleu foncé) et de petites entreprises (gris), ex-parts de marché développées américaines (brun clair) et marchés émergents (orange), obligations américaines de qualité investissement (vert) et spéculatives (jaune), obligations de pays développés ex-ÉTATS-UNIS (vert clair), immobilier (bleu turquoise) et applications monétaires (bleu clair).

Ce tableau montre clairement que les actifs ont des cycles et qu’au fil du temps, leur rendement varie. Les plus défensifs tels que les obligations et les investissements monétaires ont de meilleures performances relatives en période de crise et bien pires dans les phases d’expansion économique, où les actions sont imbattables.

Parce que de nombreux investisseurs ne prêtent aucune attention à la nature cyclique des rendements des classes d’actifs, les titres ou les groupes d’actifs qui ont connu une performance spectaculaire dans un passé récent semblent indûment attrayants. Souvent, les classes d’actifs les plus performantes au cours d’une année ou de deux années consécutives se trouvent au bas du tableau au cours des années suivantes.

C’est la nature de l’investissement : les classes d’actifs peuvent passer d’un prix « juste » à une surévaluation, à une sous-évaluation ou n’importe où au milieu, comme un pendule oscillant d’un bout à l’autre. Par conséquent, il est essentiel que les investisseurs demeurent disciplinés pour atteindre leurs objectifs financiers.

En conclusion, ce biais de mémoire récente ou courte nous capture parce que nous ne mettons pas les choses dans une perspective d’histoire.

Ce n’est que trop tard que nous nous souvenons d’expériences passées qui auraient été utiles et qui auraient permis d’éviter les erreurs.

Nous avons décidé de changer ou de le faire sur l’impulsion sans réfléchir à la raison pour laquelle nous l’avions planifié ou fait différemment.

Nous investissons lorsque les marchés gagnent et cessons d’investir lorsque les marchés perdent. Pendant ce temps, nous sommes entrés tard et avons acheté haut et sommes partis tard et avons vendu baico.

Nous avons une structure mentale et une mémoire de 3 ans. Nous avons oublié les 5, 10 ou 20 années précédentes et nous ne voulons même pas regarder les précédentes. Nous n’avons pas le temps ou nous pensons que cela n’a pas d’importance.

C’est pourquoi nous insistons pour dire que :« Rien n’est aussi bon que vous le pensez ou aussi mauvais que cela puisse paraître. »

https://www.schwabassetmanagement.com/content/recency-bias

https://www.personalcapital.com/blog/investing-markets/how-to-avoid-recency-bias/