¿Somos tan buenos como parece, o pueden ser las apariencias ¿engañosas?

Los primeros signos inquietantes y de alerta surgen en la baja penetración de productos de ahorro y en la forma de enfrentar y prepararse financieramente para la jubilación

Más preocupante es la casi falta de inversión en activos financieros, directa o indirectamente a través de fondos mutuos o productos equivalentes, privilegiando colocaciones financieras de bajo rendimiento

Pero aún más impactante es ver la falta de inversión en valores, con la pérdida implícita de todo el potencial de riqueza acumulación y acreción que se asocia con ellos.

Es una mala señal ver que quienes invierten en acciones y los bonos lo hacen directamente en lugar de diversificarse a través de fondos mutuos y productos de inversión equivalentes

Existe un déficit de conocimiento para la inversión en activos financieros y valores

Algunos de los temores de invertir en valores que pueden solo resultado de la falta de educación financiera

Solo el 26,6% de los que invierten en valores reconocen que lo hacen para obtener mayores ingresos que los depósitos bancarios

El administrador de la cuenta bancaria y los consejos de amigos y familiares. son los principales factores de elección de las inversiones en valores, con poca participación directa intervención personal

Somos tan buenos como parece, o las apariencias pueden ser engañosas?

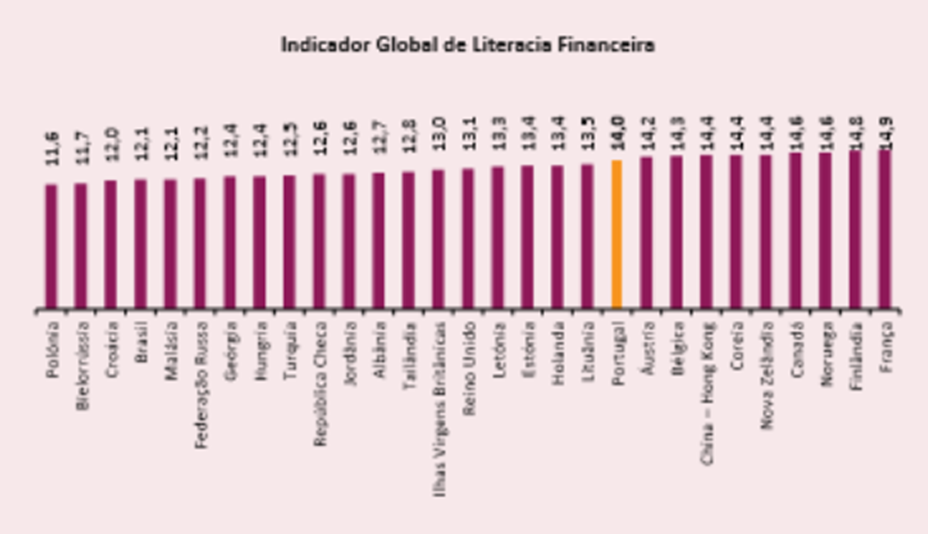

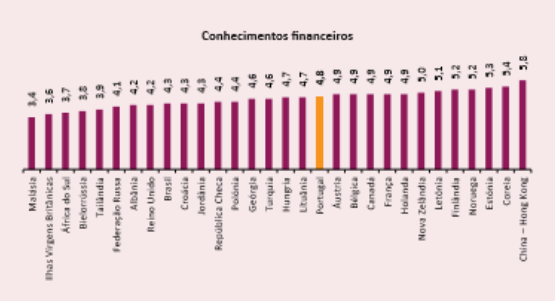

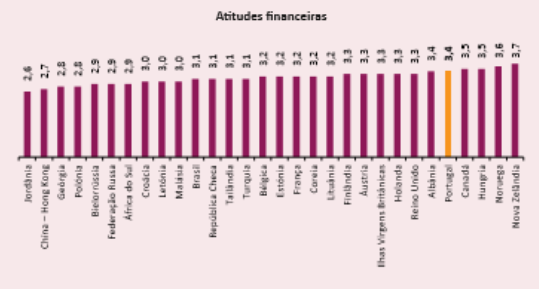

En los resultados de las últimas encuestas sobre finanzas alfabetización de 30 países asociados con INFE (Red Internacional para Educación financiera), de los cuales 17 de la OCDE, Portugal, parecen estar bien ubicados en términos de un indicador global con 14 puntos en un total de 21 posibles y no lejos del primer lugar, Francia con 14.9 puntos.

Este hallazgo de que parece no haber pariente la debilidad de la educación financiera en Portugal también resulta en una evaluación de cada uno de sus tres componentes principales: comportamientos, conocimiento y finanzas actitudes

Los primeros signos inquietantes y de alerta surgen en la baja penetración de productos de ahorro y en la forma de enfrentar y prepararse financieramente para la jubilación

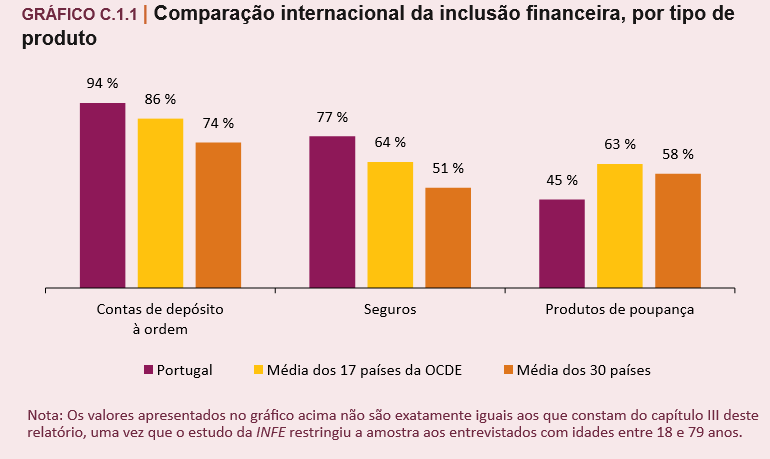

Sin embargo, cuando nos adentramos un poco más, surgen signos de que no todo es tan bueno como parece. El primero se da a comparando la inclusión financiera:

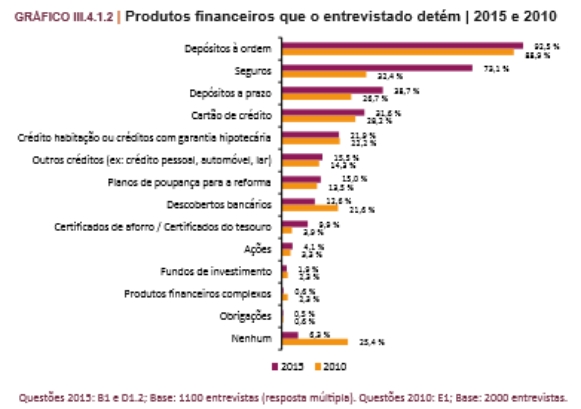

Nos posicionamos bien en términos de depósitos y seguros. cuentas, pero en términos de productos de ahorro estamos 18 puntos porcentuales por debajo de los otros países de la OCDE e incluso detrás del promedio de los 30 países en 13 puntos de porcentaje.

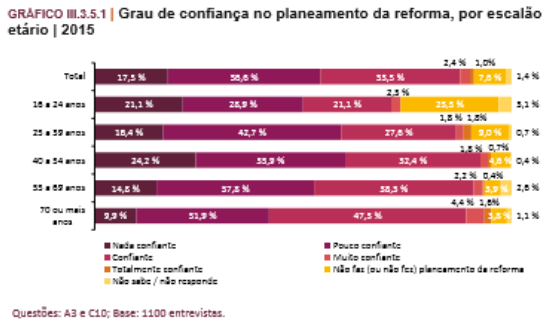

Mientras analizamos lo que está sucediendo con la planificación y financiación de la jubilación, el principal objetivo financiero, los signos son perturbador:

La mayoría de las personas no confía en la vida en jubilación, incluidos los mayores de 70 años y en su mayoría ya jubilados. En el grupo de edad inmediatamente anterior, entre 55 y 69 años, que cubre a aquellos que están por ingresar a la jubilación y a otros que ya están allí, la mayoría dice que no está listo.

Este nivel de desconfianza en la jubilación financiera la planificación aumenta considerablemente para las generaciones más jóvenes, lo cual no es sorprendente cuando consideramos la presión financiera que tiene el envejecimiento de la población en lo social sistema de seguridad.

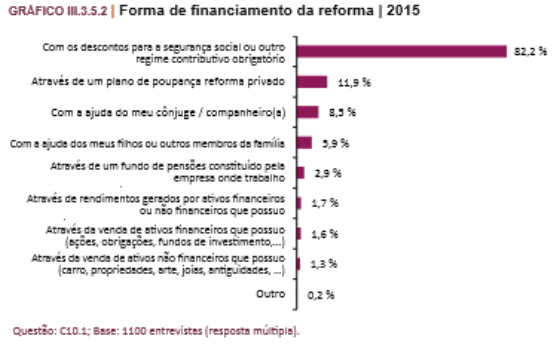

Con respecto a las fuentes de financiación para la jubilación, el 82.2% se basa únicamente en la seguridad social u otra contribución obligatoria arreglos En otro artículo hemos visto que las pensiones de jubilación pagadas la seguridad social es muy baja, porque los montos pagados son bajos y mucho más bajos que los salarios e ingresos declarados a efectos fiscales.

Solo el 11.9% tiene un plan de pensiones personal, y solo 2,9% tiene un fondo de pensiones privado en la empresa en la que trabaja.

Más preocupante es la casi falta de inversión en activos financieros, directa o indirectamente a través de fondos mutuos o equivalentes productos, privilegiando colocaciones financieras de bajo rendimiento

Cuando analizamos las respuestas dadas a nivel de la composición de la financiera riqueza, los datos van de inquietantes a preocupantes, si no impactantes:

Menos del 10% de los hogares tienen inversiones financieras activos, como acciones (4,1%), fondos mutuos (1,9%) y bonos (0,5%). Debería destacar que la inversión en fondos mutuos, un instrumento de mayor diversificación que el resto, representa menos de la mitad de lo que se invierte acciones y poco más que en bonos.

Y aunque el 15% tiene planes de ahorro para la jubilación, en su mayoría son cuentas de ahorro de bajo rendimiento.

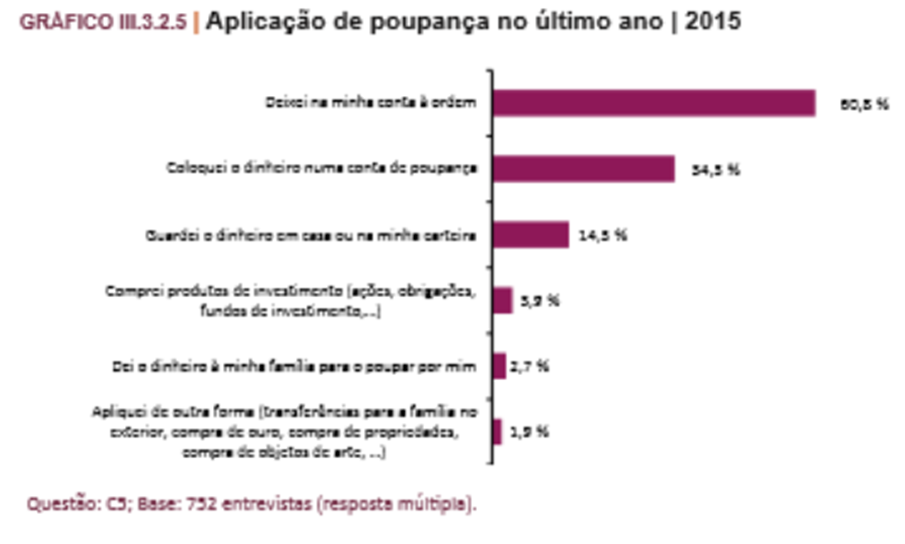

Mirando los productos financieros que las personas son contraer la situación no mejora. A nivel de colocaciones financieras, principalmente compran productos de bajo riesgo y bajo rendimiento.

Cuando se le pregunta solo sobre las aplicaciones de ahorro realizado el año pasado, la mayoría mencionó que favorecían los depósitos a la vista (50.5%), plazo depósitos o cuentas de ahorro (34.5%) o simplemente guardarlos (14.5%). En cualquiera En este caso, estas colocaciones financieras no tienen ingresos o tienen un rendimiento muy bajo.

A pesar de esto, las personas afirman que tienen conocimiento sobre activos financieros, acciones (91,9%), fondos mutuos (64,9%) y bonos (63,8%).

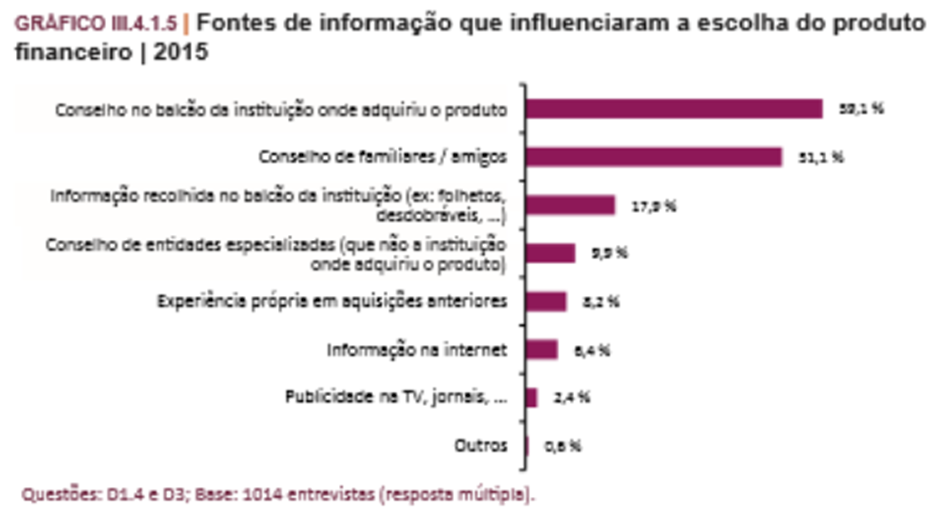

Sobre las fuentes de información que influyen la elección de productos financieros:

La gente confía mucho en los consejos del gerente del banco (59.1%) y amigos y familiares (51.1%) con respecto a la elección de la financiera producto, dando poca importancia al análisis de la información (en papel o en Internet) o al asesoramiento de entidades especializadas independientes.

Pero aún más impactante es ver la falta de inversión en valores, con el pérdida implícita de todo el potencial de acumulación de riqueza y acumulación que es asociado con ellos

Cuando se trata de preguntas sobre invertir en valores, los datos se vuelven impactantes:

Una gran mayoría del 89,9% de las personas nunca ha tenido valores, ya sea acciones, bonos, fondos mutuos o inversiones equivalentes productos

Solo una minoría del 4.4% de las personas tiene actualmente valores.

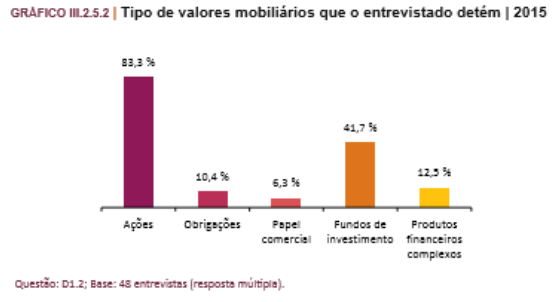

Es una mala señal ver que quienes invierten en acciones y los bonos lo hacen directamente en lugar de diversificarse a través de fondos mutuos y productos de inversión equivalentes

En cuanto al tipo de valores mantenidos:

Es una mala señal ver que el 83.3% de las inversiones se realizan directamente en acciones en lugar de a través de inversiones más diversificadas productos, como fondos mutuos y productos de inversión equivalentes.

Es una buena señal saber que el 26,6% de las personas quienes invierten reconocen que lo hacen para lograr rendimientos superiores.

Existe un déficit de conocimiento para la inversión en activos financieros y valores

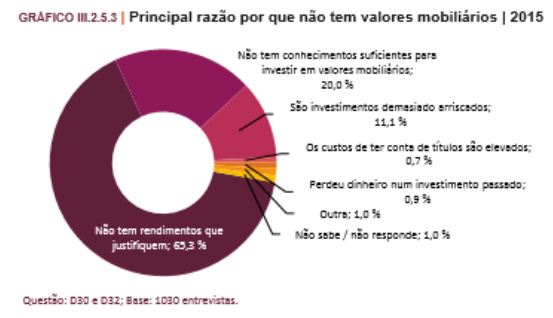

Las principales razones para no invertir en valores son no tener el ingreso que lo justifica (65.3%), no tener conocimiento (20%) y los considera inversiones muy arriesgadas (11.1%).

Aunque sea arriesgado cuestionar la validez de la falta de ingresos porque los ingresos en Portugal son efectivamente bajos, en general, aún así, el porcentaje parece exagerado, incluso porque hay productos de inversión adecuados para pequeñas cantidades, de contribuciones periódicas y de bajo costo.

Sin embargo, las otras razones no dejan de ser muy significativo porque están en el corazón de la falta de educación financiera.

Aunque hay un 90% que tiene conocimiento sobre valores, hay un 20% que no invierten porque no tienen suficiente conocimiento para invertir, lo que significa que la gente sabe lo que es, pero no cómo hacerlo.

Por otro lado, el 11.1% quienes señalan el riesgo de no invertir son personas demasiado conservadoras o quienes lo hacen no considerar debidamente la correspondencia entre mayor riesgo y mayor rentabilidad de estas inversiones.

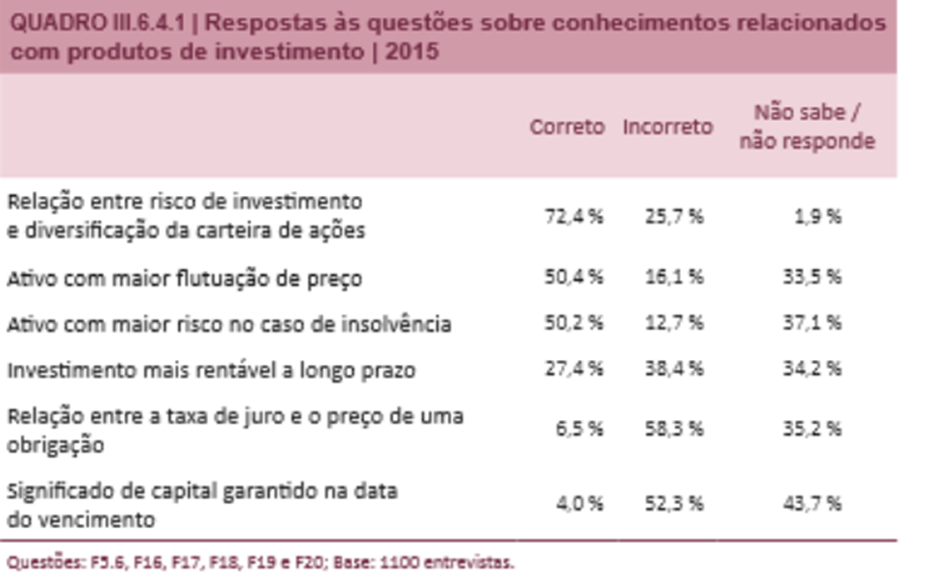

Respuestas a preguntas sobre conocimiento en inversión los productos fueron mezclados:

La mayoría de las personas comprende el valor de la diversificación. en la gestión del riesgo de inversiones en acciones, así como los riesgos y volatilidades de los activos.

Sin embargo, hay muchas personas que desconocen la inversión más rentable a largo plazo (por lo tanto, y por una razón mayoritaria, son desconocen los rendimientos comparativos de los principales activos financieros y inversiones), y la relación inversa entre el precio de un bono y el tasa de interés (posiblemente porque invierten principalmente en tesorería portuguesa bonos, en los que hasta hace poco la tasa variable, las emisiones de la OTRV predominó).

Algunos de los temores de invertir en valores que solo pueden resultar de la falta de educación financiera

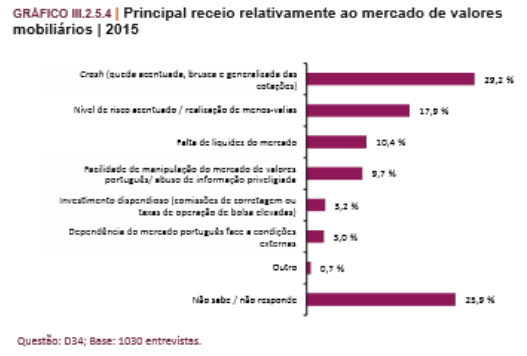

Los principales temores a la inversión en valores son:

Los mayores temores de invertir en valores son los riesgos asociados y la posibilidad de pérdida, es decir, centrados en la eventualidad de un choque (29,2%) y el nivel de riesgo (17,9%).

Aunque no tengamos esta información sería interesante saber en qué medida las personas perciben lo contrario relación entre los riesgos y los rendimientos de los activos financieros y las inversiones, comprender la reducción del riesgo a través de la diversificación de inversiones, y La dilución del riesgo asociado con un mayor plazo de inversión.

Solo el 26,6% de los que invierten en valores reconocen que lo hacen para obtener mayores ingresos que los depósitos bancarios

En cuanto a las razones para invertir en valores:

Solo el 26,6% de las personas que invierten en valores reconocen que lo obtienen para obtener un rendimiento más alto que los depósitos bancarios, y 12.5% para obtener más ingresos y generar ganancias de capital. Los otros mas importantes las razones residen en el asesoramiento del gerente de cuenta (21.9%) y en razones impositivas (14.1%) vinculado a productos de jubilación.

El gestor de la cuenta bancaria y los consejos de amigos y familiares son los principales factores de elección de inversiones en valores, con poca intervención personal directa

La elección de inversión en valores está impulsada por siguientes factores:

El gestor de la cuenta bancaria es el factor con más peso, con 37.5%, seguido por el consejo de amigos y familiares con 22.9%.