En las encuestas de hogares, la inversión inmobiliaria se considera una de las mejores inversiones a largo plazo

Durante un período muy largo, desde 1900 hasta la fecha, los rendimientos de la inversión inmobiliaria residencial fueron mucho más bajos que los de las acciones

Sin embargo, en las últimas décadas la apreciación de los fondos de inversión inmobiliaria frente a la de las acciones y bonos fue mucho más interesante.

En la parte 1 de este artículo vimos los tipos, beneficios y peso de la inversión inmobiliaria en el patrimonio de los hogares.

En este artículo abordaremos la rentabilidad de la inversión inmobiliaria, comparándolas con las de las inversiones en las principales clases de activos, acciones y bonos.

En las encuestas de hogares, la inversión inmobiliaria se considera una de las mejores inversiones a largo plazo

Una vez que hemos visto cómo los hogares distribuyen sus activos en los principales países del mundo, vale la pena investigar cómo les gusta con los activos financieros.

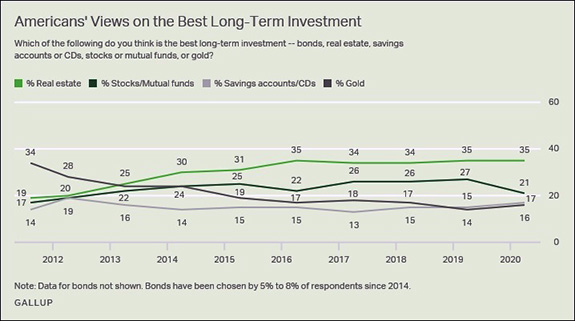

Los pocos estudios que existen están relacionados con el mercado norteamericano, concretamente la encuesta anual realizada por Gallup:

Desde 2013, la mayoría de los hogares estadounidenses han considerado la inversión inmobiliaria como la mejor inversión a largo plazo, con aproximadamente 1/3 de los votos.

Para aproximadamente el 25% de los hogares, la mejor inversión a largo plazo es la inversión en acciones y fondos de inversión, mientras que para el 17% son depósitos y cuentas de ahorro.

Alrededor del 15% elige el oro como su inversión favorita a largo plazo.

Es una lástima que no tengamos un análisis de ingresos o riqueza de los hogares porque sería muy útil.

No es difícil intuir que los hogares con activos más bajos o incluso promedio consideran que no tienen el dinero para invertir en los mercados financieros y priorizan la compra de viviendas.

A su vez, los hogares más ricos ciertamente tienen una mayor asignación a las inversiones financieras, es decir, las acciones.

Sin embargo, además hay otros elementos más generales que pueden influir en estos resultados.

En términos generales, las personas no tienen una idea correcta de la rentabilidad del principal activo inmobiliario, que es la propiedad de la vivienda.

Cuando piensan en la rentabilidad de este activo, perjudican las cuentas. Ignoran muchos de los costos de la casa. No tienen en cuenta los gastos de seguro ni de mantenimiento y conservación.

Dado que la propiedad de la vivienda generalmente se adquiere con un préstamo bancario hipotecario, muchos hogares no tienen en cuenta porque no se dan cuenta del efecto de la capitalización de intereses sobre la deuda frente a las acciones o los bonos.

Incluso sucede que muchas familias no tienen una idea correcta del valor acumulado de los intereses pagados.

En muchos casos, hacen las cuentas al valor de mercado de la propia vivienda en comparación con el precio de compra, generalmente hace muchos años, y corrigen esta diferencia con una estimación muy baja de los intereses realmente pagados.

Durante un período muy largo, desde 1900 hasta la fecha, los rendimientos de la inversión inmobiliaria residencial fueron mucho más bajos que los de

En esta sección discutimos la valoración de los bienes raíces residenciales en comparación con la de los activos financieros.

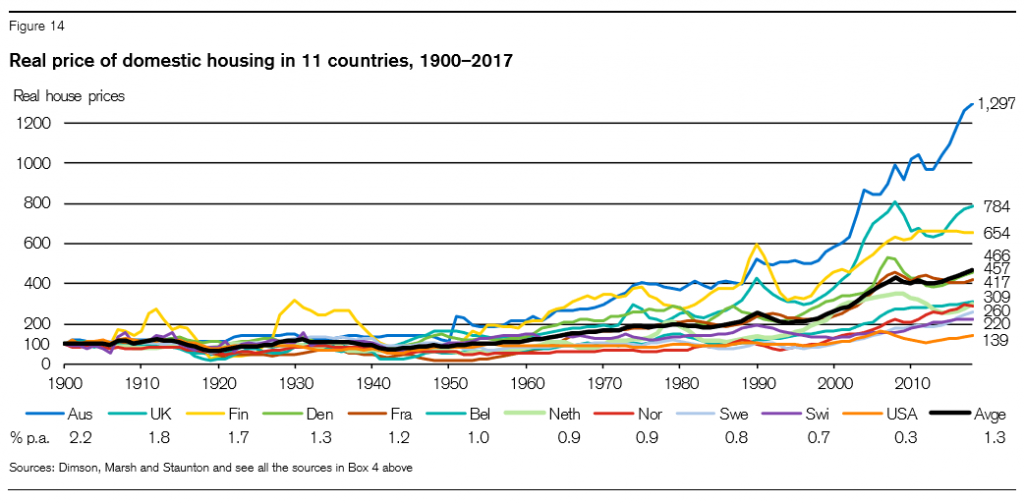

La apreciación de los bienes raíces ha sido muy diferenciada a nivel de países desde 1900 a la fecha:

Australia fue el país donde más se valoró la vivienda en términos reales, pasando de las 100 a 1.297 de base en 2017.

Le siguieron Reino Unido y Bélgica con valores entre 650 y 780.

Suiza y Estados Unidos fueron los países con las valoraciones más bajas, hasta 220 y 139 respectivamente.

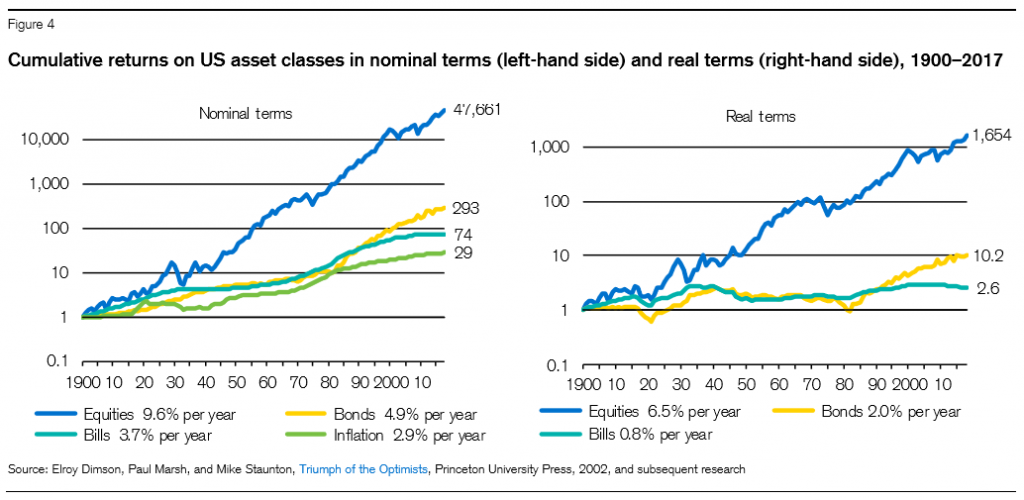

El siguiente gráfico muestra la apreciación de las acciones y bonos estadounidenses en el mismo período, lo que permite comparaciones:

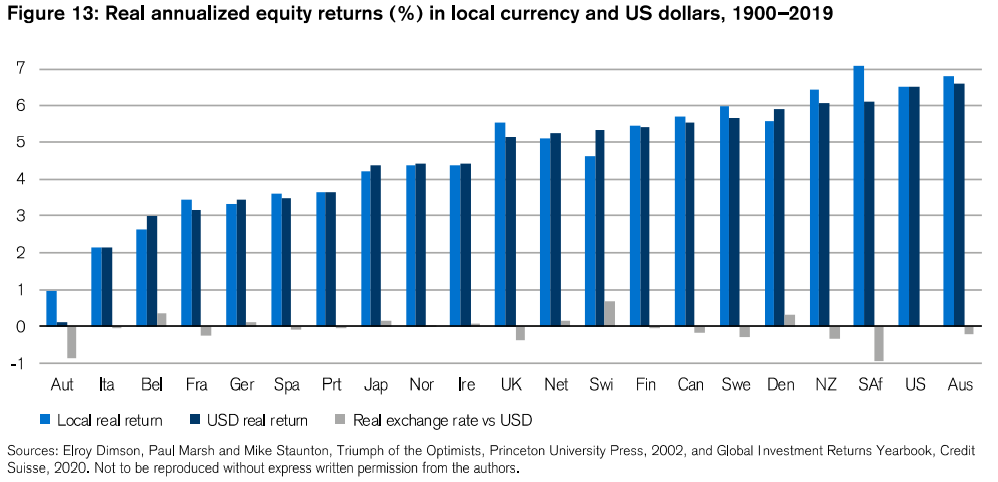

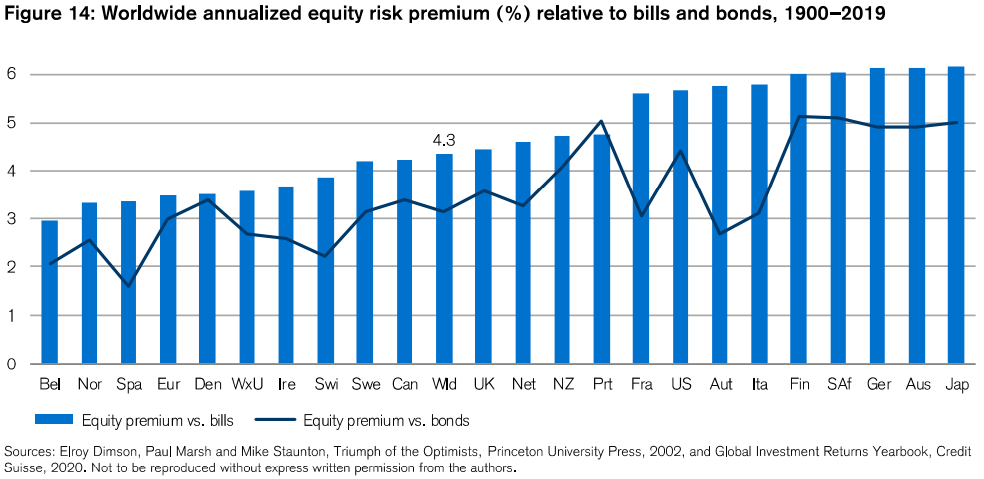

Los siguientes dos gráficos muestran las valoraciones de estos activos financieros en otros países, donde se concluye que las valoraciones no fueron muy diferentes de las de los Estados Unidos:

Es obvio que los rendimientos de las acciones y los bonos fueron incomparablemente más altos que los de los bienes raíces. Ambos gráficos son en términos reales siendo la única diferencia la base de partida de un valor de 1 en bienes raíces versus 100 en activos financieros. Entonces, para compararlos directamente, simplemente multiplique o divida por 100.

Los bienes raíces se valoraron entre el 39% en los Estados Unidos y casi 13 veces en Australia (en la mayoría de los países fue entre 2 y 5 veces). Las acciones se han valorado 16,5 veces y los bonos 10 veces en los EE.UU., y otros países, la realidad no es muy diferente.

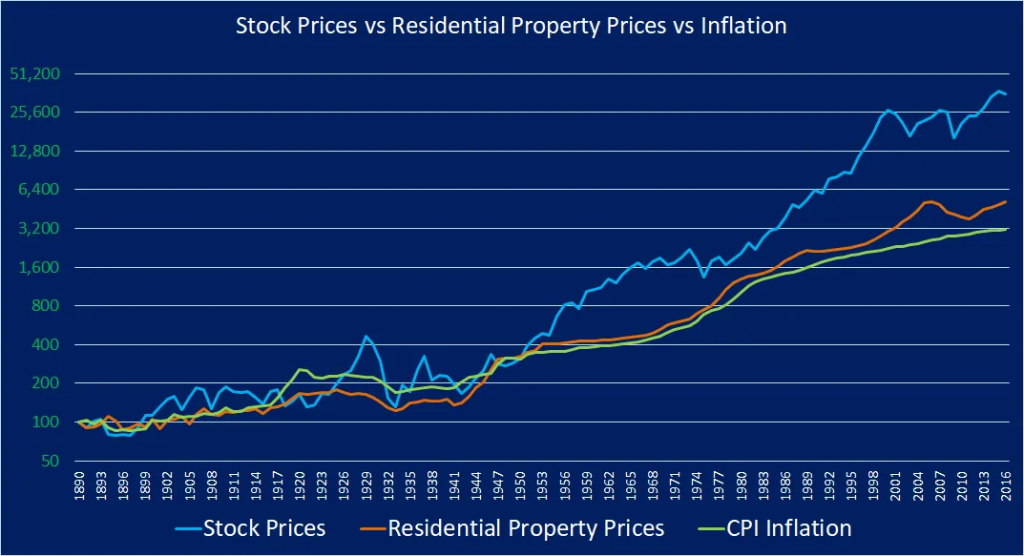

En el siguiente gráfico podemos confirmar esta realidad para el caso norteamericano, analizando la evolución de los precios de las propiedades residenciales y las acciones en EE.UU. entre 1880 y 2016:

En este período de casi 150 años, el índice de riqueza creado por la inversión en acciones fue mucho más alto que el de los bienes raíces residenciales.

$ 100 invertidos en acciones habrían generado casi $ 50,000 en 2016, mientras que solo $ 6,000 en bienes raíces, una diferencia de casi menos de 10 veces.

La inflación se llevó la mitad de la apreciación de los bienes raíces, por lo que en términos reales los $ 100 ganaron $ 3,000 en bienes raíces en comparación con más de 45,000 en acciones.

Sin embargo, en las últimas décadas la apreciación de los fondos de inversión inmobiliaria frente a la de las acciones y bonos fue mucho más interesante.

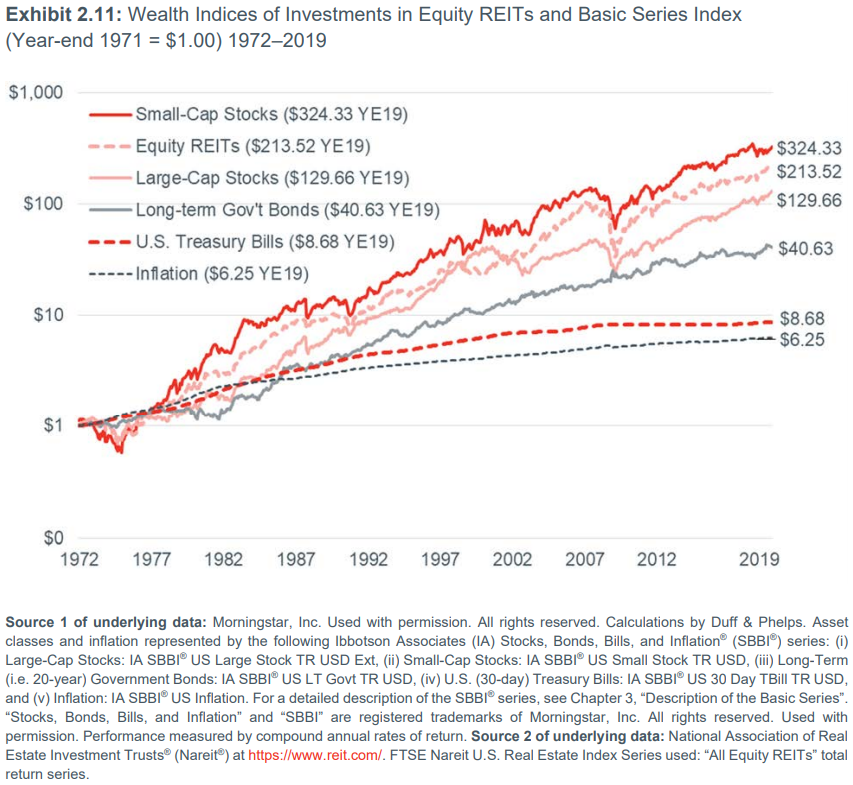

El siguiente gráfico muestra la valoración de un conjunto de activos en los últimos 40 años, entre 1972 y 2019:

Durante este período, la apreciación de la inversión en fondos inmobiliarios REIT solo fue superada por las acciones de pequeñas y medianas empresas de capitalización, de $ 213 a $ 324 dólares respectivamente.

La apreciación de las acciones de las grandes empresas alcanzó los 129 dólares y los bonos los 40 dólares.

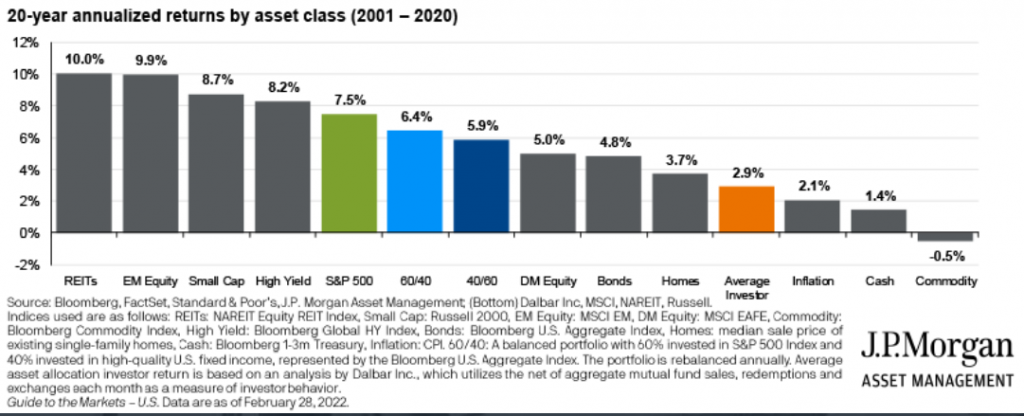

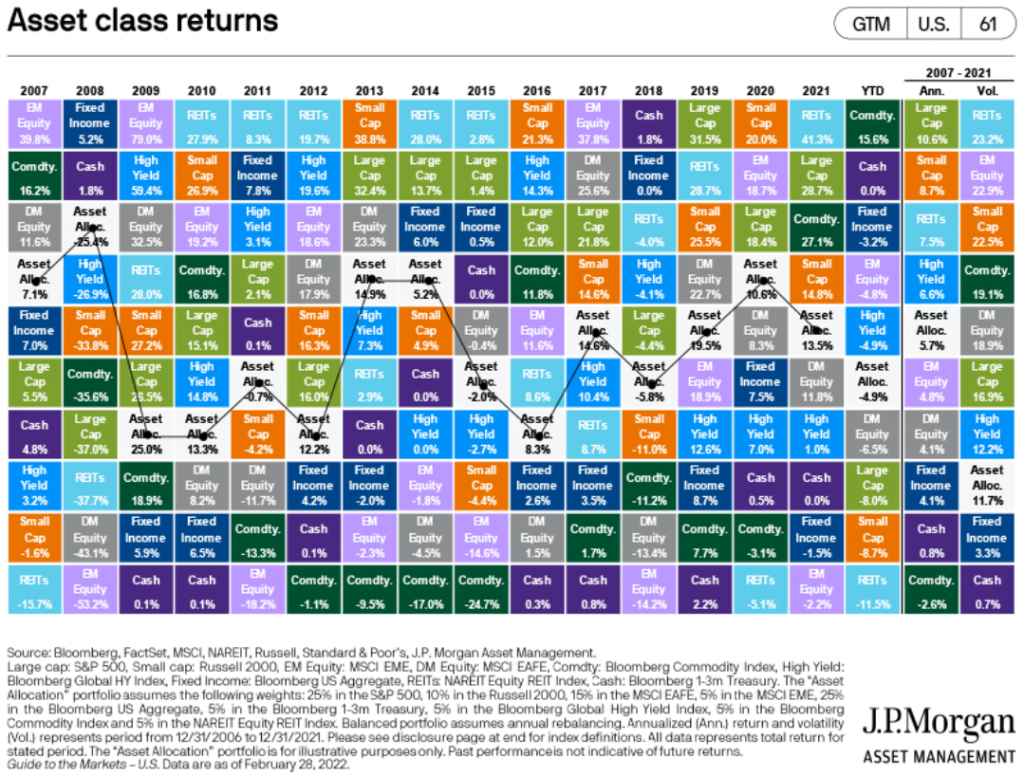

La tabla periódica de rendimientos de los principales activos de los últimos 20 años también es ilustrativa:

La apreciación de los fondos inmobiliarios REIT alcanzó el 10%, por encima del 7,5% de las acciones del S&P 500 y del 4,8% de los bonos en autocartera.

La siguiente es esta tabla en términos de rendimientos anuales entre 2007 y 2021:

También en este periodo, la apreciación de los fondos inmobiliarios REIT fue superior a la de los activos restantes, con una rentabilidad media anual del 23%, ligeramente superior a la de las acciones de pequeñas y medianas capitalizaciones, por encima del 17% de las acciones de mayor capitalización, y muy superior al 3,3% de los bonos.