Las ventajas competitivas del modelo de 5 fuerzas del Porter

La difusión de información ha reducido las ventajas competitivas actuales a un rango más estrecho que el de Porter.

Existen varios modelos de evaluación de las acciones disponibles que incorporan el análisis de las ventajas competitivas. El ejemplo de las 5 áreas de Morningstar

La realización de acciones con ventajas competitivas

Invierta en compañías en las que cree: Es mucho mejor comprar una compañía maravillosa a un precio justo que una compañía justa a un precio maravilloso.

El precio y el valor no siempre son los mismos. No pagues demasiado: “El precio es lo que pagas. El valor es lo que obtienes”.

Inversión a largo plazo: “el[O nosso] período de detención favorito es para siempre. Somos precisamente lo contrario de aquellos que se apresuran a vender y obtener ganancias cuando las empresas tienen un buen desempeño, pero que se aferran tenazmente a las empresas que decepcionan. [O investidor americano] Peter Lynch compara este comportamiento con cortar flores y regar las malas hierbas.

Para aumentar la probabilidad de tener éxito en las inversiones a largo plazo, el objetivo del inversor debe ser comprar empresas con ventajas competitivas sostenibles y a un precio justo.

En este artículo veremos cómo podemos analizar la existencia de ventajas competitivas sostenibles.

En un próximo artículo abordaremos los temas del precio justo, o valor.

Es imposible tratar seriamente cualquiera de estos dos temas sin entrar en el campo académico de las teorías y modelos. Es inevitable hacerlo.

Sin embargo, el objetivo no es engrosar estas cuestiones, sino solo alertar sobre los aspectos a los que el inversor debe prestar más atención.

No importa ni los detalles, ni las fórmulas ni los cálculos, y mucho menos tomar estos artículos como una lección académica.

Lo que importa es instigar el razonamiento y la intuición del inversor en la dirección correcta.

Las ventajas competitivas sostenibles permiten a una empresa defender su posición competitiva en el mercado o superar a sus competidores de forma continua y duradera.

Las ventajas competitivas del modelo de 5 fuerzas del Porter

Michael Porter es un economista ganador del Premio Nobel precisamente por haber desarrollado el modelo de ventaja competitiva más robusto en 1989, conocido como el modelo de cinco fuerzas de Porter:

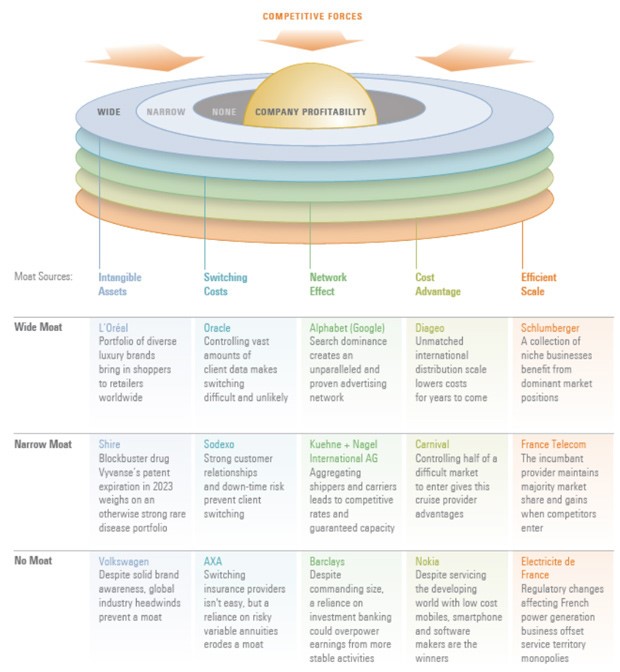

Según este modelo, existen 5 grandes fuerzas que determinan la existencia de ventajas competitivas sostenibles:

La amenaza de nuevos competidores, el poder de los proveedores, el poder de los consumidores, las amenazas de los productos de reemplazo y la rivalidad competitiva.

El valor de cada una de estas 5 fuerzas se mide por los elementos específicos más relevantes que se imponen a cada una de las 5 fuerzas, que son unas 25 en total.

Por ejemplo, para las barreras de entrada los aspectos más relevantes son el tiempo y el coste de entrada de nuevos competidores, los conocimientos específicos, las economías de escala, las ventajas de costes y la protección tecnológica.

La difusión de información ha reducido las ventajas competitivas actuales a un rango más estrecho que el de Porter.

Desde entonces, la revolución de la sociedad de la información ha traído consigo la difusión de la información y el conocimiento, mitigando o incluso eliminando muchos aspectos de las ventajas competitivas de Porter, reduciéndolas significativamente:

Actualmente los principales aspectos de las ventajas competitivas son:

Información patentada, economías de escala, propiedad intelectual, ubicación (o proximidad a los mercados de suministro y consumo), cadena de suministro cerrada, efecto de red, innovación y lealtad a la marca.

Existen varios modelos de valoración de acciones cotizadas que incorporan el análisis de ventajas competitivas. El ejemplo de las 5 áreas de Morningstar

Morningstar creó un modelo de valoración de negocios en 2007 que compara los principios básicos de la inversión de valor de Warren Buffett y Benjamin Graham.

Sus recomendaciones de evaluación se basan en 5 ventajas competitivas sostenibles a las que llama MOAT (o brecha) y la razonabilidad o equidad del precio de la acción.

La justificación de Morningstar es:

“Invertir en empresas con fuertes y crecientes ventajas competitivas (fosos o Moats), operando a precios razonables”.

Este modelo forma parte del entendimiento de que el capital fluye hacia las áreas de mayor retorno potencial, por lo que todas las empresas se enfrentan a una competencia que busca forzar la disminución de los altos rendimientos de capital.

Pero algunas empresas generan altos rendimientos durante mucho tiempo.

¿Cómo lo hacen?

Creando fosos económicos o ventajas competitivas sostenibles en su negocio.

Una brecha económica es una característica estructural del negocio que permite a una empresa generar rendimientos económicos excedentes durante un período prolongado.

Las empresas con divisiones económicas tienen la capacidad de invertir capital incremental a altas tasas de rendimiento = proporcionando un crecimiento más rápido en las ganancias y / o mayores flujos de efectivo libres para su distribución a los accionistas.

Estas empresas tienen flujos de efectivo más predecibles, lo que limita el riesgo.

En términos cuantitativos, la medida clave para evaluar la brecha económica es el retorno del capital invertido (ROIC).

Morningstar subdivide su universo de análisis de más de 1.500 empresas en tres dimensiones de división económica: ninguna, estrecha y amplia.

Las empresas de gran tajo son aquellas que tienen una ventaja competitiva por más de 20 años, mientras que las empresas de tajo estrecho tienen ventajas por un plazo de entre 10 y 20 años.

El universo de Morningstar se inclina hacia empresas con una división económica, aunque en la economía global, la mayoría de las empresas no lo hacen.

Las divisiones económicas tampoco se distribuyen entre los sectores. Las industrias altamente estandarizadas o altamente competitivas naturalmente tendrán menos empresas con pozos.

Morningstar considera que existen 5 fuentes de divisiones económicas o ventajas competitivas:

Activos intangibles, costos de movimiento, efectos de red, ventajas de costos y economías de escala.

Cada una de estas 5 fuentes tiene algunos elementos definitorios que presentamos a continuación.

Activos intangibles: incluye marcas, patentes y licencias regulatorias. La marca aumenta la disposición del cliente a pagar. Las patentes protegen el poder de fijación de precios que impiden legalmente la competencia. Las regulaciones gubernamentales impiden que los competidores salgan del mercado. Ejemplos: Coca-Cola, Unilever, Johnson and Johnson, Sanofi.

Costos de cambio: el tiempo es dinero y viceversa. El valor del cambio excede el valor esperado del beneficio. Los modelos de afeitadoras y sus cuchillas crean un círculo de compras repetible de consumibles. El precio no es el único determinante. Ejemplos: Oracle, Intuitive Surgical y ADP.

Efecto de red: El valor de un bien o servicio en particular aumenta tanto para los usuarios nuevos como para los existentes a medida que más clientes usan ese bien o servicio. El número de enlaces potenciales crece exponencialmente con cada nodo adicional. Ejemplos: Facebook, Mastercard, Ebay, Chicago Mercantile Exchange Group.

Ventajas de costos: Costos que están muy por debajo de los competidores. Ventajas procesales insustituibles. Ubicación superior. Escala difícil de acumular. Acceso a un único activo. Ejemplos: Amazon, Novo Nordisk, AB inBev, Morningstar, Shell.

Escala eficiente: Dinámica en la que un mercado de tamaño limitado es atendido efectivamente por pocas empresas. Los operadores establecidos generan beneficios económicos. Se desalienta a los recién llegados a entrar porque los rendimientos en el mercado caen por debajo del costo del capital. Ejemplos: UPS, National Grid, Carnaval.

En los siguientes enlaces tenemos más información sobre la metodología utilizada por Morningstar en la atribución de la calificación Moat y cómo sus analistas evalúan las acciones en general:

Morningstar publica la calificación de Moat a varias acciones individuales.

Además, construye y administra varios índices bursátiles patentados de Moat, el más conocido es el Morningstar US Wide Moat Focus Index compuesto por al menos 40 acciones estadounidenses.

También hay índices de foso en otras geografías, por ejemplo, mercado global o países desarrollados, así como a nivel sectorial.

La realización de acciones con ventajas competitivas

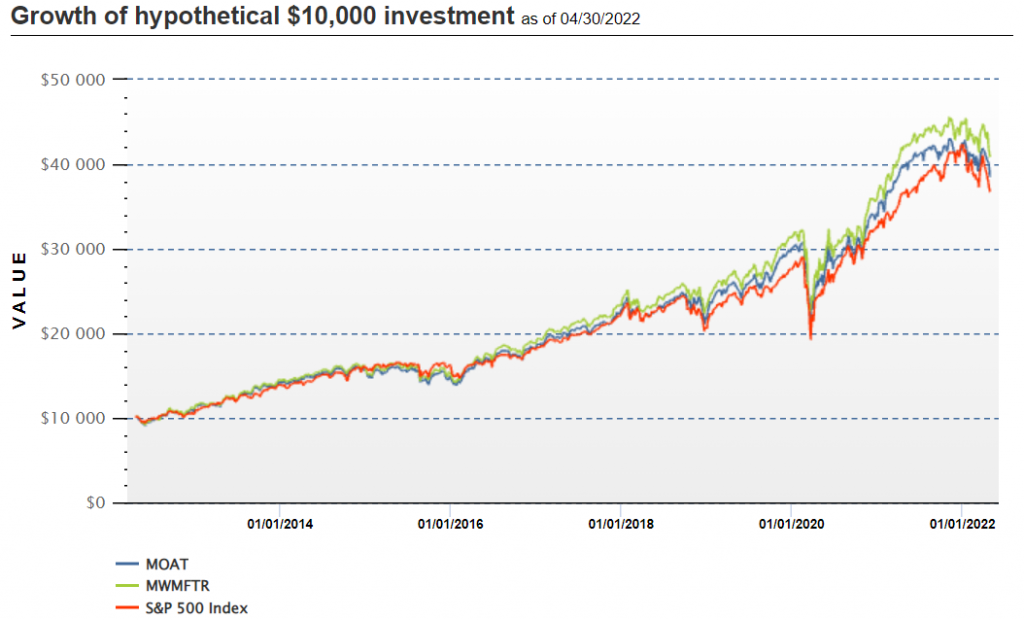

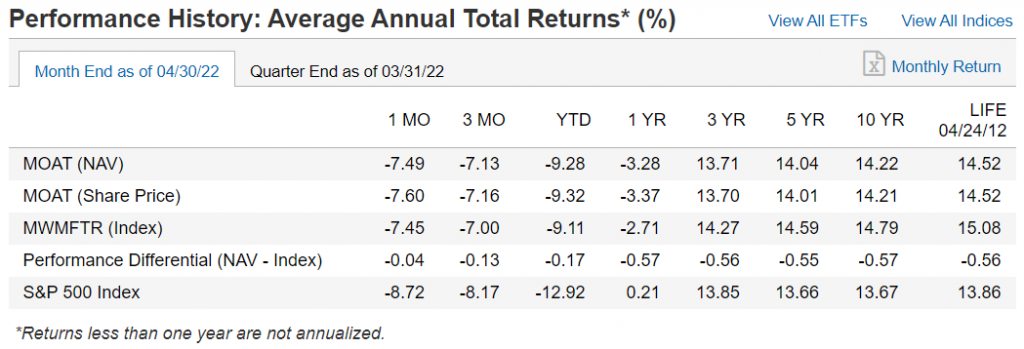

El siguiente gráfico muestra el rendimiento del índice MOAT de Morningstar en comparación con el índice S&P 500 y el fondo bajo el índice MOAT administrado por Van Eck entre 2012 y 2021:

Fuente: VanEck, 30/04/22

Desde su creación en 2012, el índice Moat (MWMFTR) ha tenido una rentabilidad media anual del 15,08%, más de un 1% anual por encima del 13,86% del índice S&P 500:

Parte de este rendimiento se deriva de la naturaleza dinámica del índice. Por ejemplo, a lo largo de 2020, Morningstar ha pasado de empresas de crecimiento costosas a sectores más defensivos como el aeroespacial y las finanzas.

Esta rotación ha beneficiado el desempeño reciente de las acciones de valor en relación con el crecimiento.

Van Eck gestiona un fondo bajo el índice Moat de Morningstar, cuyas condiciones se pueden consultar en el siguiente enlace:

https://www.vaneck.com/us/en/investments/morningstar-wide-moat-etf-moat/

Morningstar publicó un artículo en 2021 que analiza con más detalle el rendimiento de su índice Moat: