La democratización de las inversiones de capital, a pesar de ser una tendencia global positiva, tiene fallas asociadas al proceso de aprendizaje de los nuevos inversores que el tiempo será atestiguado para corregir.

#1 Aumento de los volúmenes y el peso de las opciones negociadas por los inversores minoristas

#2 Aumento en la inversión de apalancamiento de margen por parte de inversores minoristas

Los principales excesos se centran en algunas acciones de compresión corta, como Gamestop y AMC.

La democratización de las inversiones en acciones que ha traído muchos nuevos inversores al mercado de capitales en los últimos meses ha generado varios focos de exuberancia irracional o excesos de mercado que deben ser atendidos.

En todo momento, los mercados exhiben signos o indicadores de exuberancia irracional. Siempre ha existido y siempre lo será.

Sin embargo, lo que es diferente en el panorama actual es que estos focos de exuberancia irracional son múltiples, variados y dispersos, y la dimensión misma de los excesos de los casos individuales y sumados es extraordinariamente alta.

Esto nos lleva a afirmar que no existe una burbuja de mercado en general, existen varias situaciones de burbujas aisladas que en su conjunto alcanzan proporciones razonables.

El riesgo es que las pérdidas que pueden producirse por el desenlace natural de estas situaciones localizadas y puntuales, puedan tener una hazaña de contagio, y extenderse a otros activos.

La segunda gran diferencia, y quizás más importante que la primera, es que están enfocados en una mayoría de nuevos inversores, por lo que son más inexpertos.

Se trata principalmente de generaciones más jóvenes, con menor riqueza, que en 2020 tuvieron una experiencia muy positiva al aprovechar la oportunidad y volatilidad del mercado generado por la pandemia, pero que ahora se está disipando.

Una encuesta realizada por Deutsche Bank encontró que casi la mitad de los inversores minoristas estadounidenses en el último año eran completamente nuevos en los mercados. Son jóvenes, en su mayoría menores de 34 años y tienen entre $ 1,000 y $ 5,000 para invertir, y una mentalidad completamente nueva.

Esta juventud e inexperiencia de nuevos inversores es tan grande que los riesgos de esta situación. Para el desarrollo del mercado de capitales, es esencial que estos inversores tengan éxito.

Sin embargo, el proceso de fijación de expectativas a la nueva realidad del mercado es complicado. Después de ganancias significativas, es muy difícil para estos inversores aceptar la realidad de perspectivas de rendimiento más moderadas y en línea con el promedio histórico.

Debemos combatir el sesgo de recencia. Este es el principal reto del presente.

Los excesos del mercado son el resultado del aumento en los volúmenes de opciones, el apalancamiento de margen y los movimientos virales de las redes sociales por parte de nuevos inversores minoristas, lo que puede crear una espiral de autoalimentación hasta el punto de no retorno.

Estos nuevos inversores son más agresivos, mucho más dispuestos que los inversores más experimentados en el mercado de valores a pedir prestado para financiar sus inversiones, aprovechar al máximo las opciones para apalancar las inversiones de capital y utilizar las redes sociales como una herramienta de investigación para encontrar objetivos de inversión.

En un estudio reciente, alrededor del 43% de los inversores minoristas dijeron que están utilizando opciones, margen o ambos. El veintitrés por ciento de los encuestados dijo que estaba usando opciones y el 10% está pidiendo dinero prestado para comerciar por cuenta de margen.

Estas estrategias amplifican las ganancias, pero también aumentan las pérdidas, lo que expone a los inversores a un riesgo significativo de pérdida.

#1 Aumento de los volúmenes y el peso de las opciones negociadas por los inversores minoristas

Los nuevos inversores están comprando opciones de compra, un tipo de contratos de derivados que otorgan al titular el derecho de comprar el activo subyacente a un precio indicado dentro de un período específico, por una prima pequeña.

Comprar contratos de opciones de compra es una inversión muy apalancada, en algunos casos de 20 a 1 o incluso más, donde los valores pueden aumentar significativamente dependiendo de la evolución del precio del activo subyacente y pueden alcanzar más del 100% en un solo día.

El comercio de opciones se ha vuelto asequible y fácil para los nuevos inversores, gracias a las nuevas plataformas sin comisiones como Robinhood.

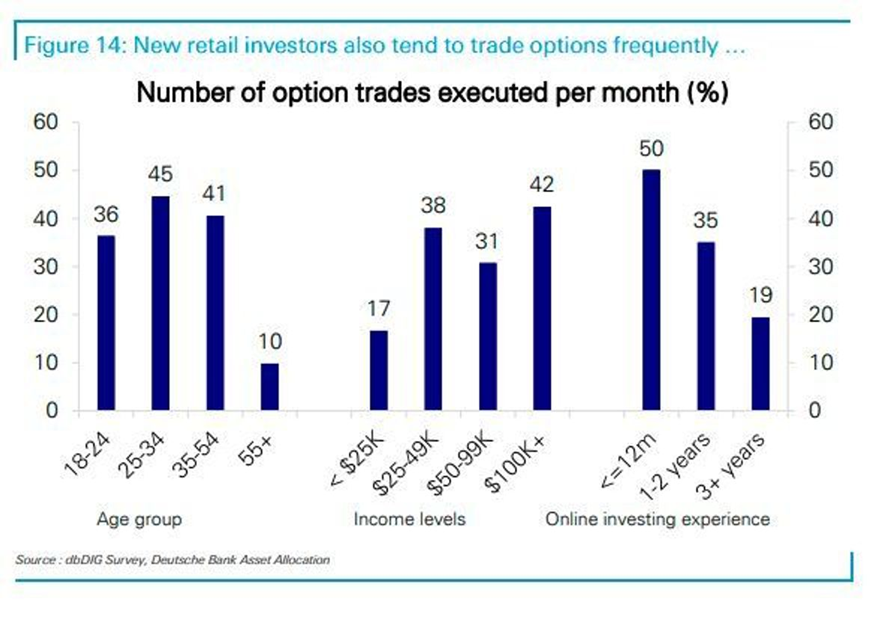

Según el estudio de Deutsche Bank, más del 50% de los nuevos inversores suelen utilizar opciones, con el mismo valor negociado más de 10 veces al mes en comparación con aquellos con más de dos años de experiencia, donde el valor comparable era solo del 19%:

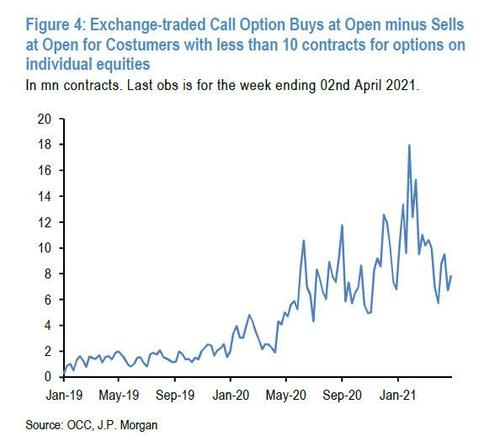

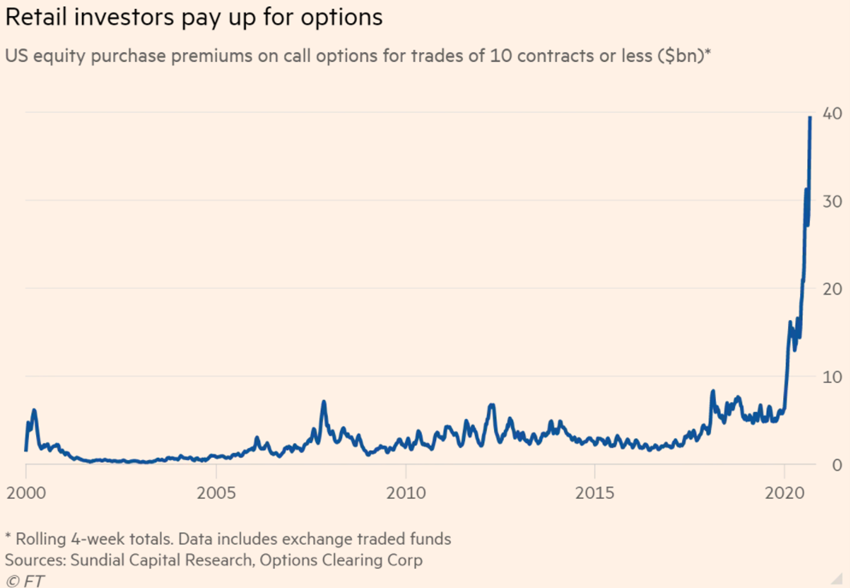

El número de contratos de opciones de pequeño tamaño negociados semanalmente ha aumentado sustancialmente desde abril de 2020:

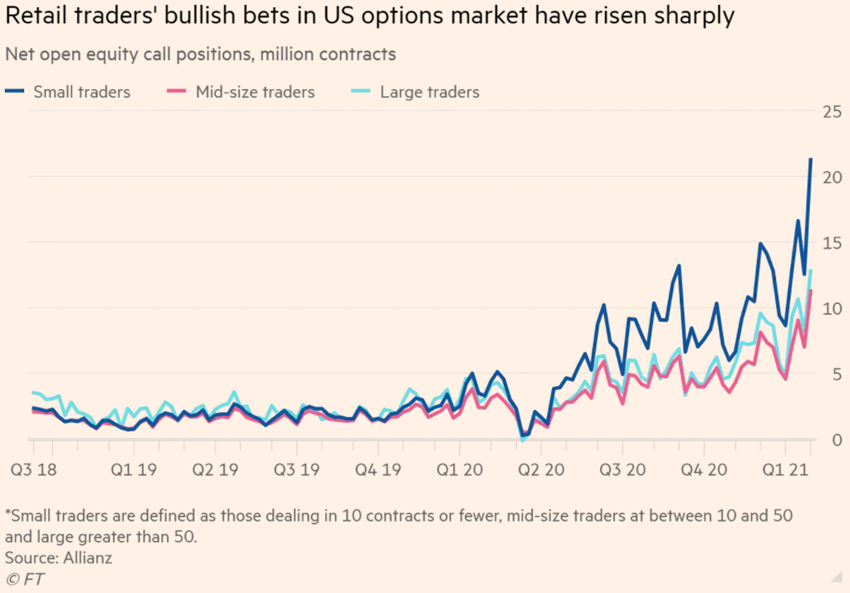

Los contratos de posiciones de compra de renta variable abierta neta negociados a partir de marzo de 2020 por inversores minoristas (contratos pequeños, hasta 10 unidades) se triplicaron o cuadruplicaron:

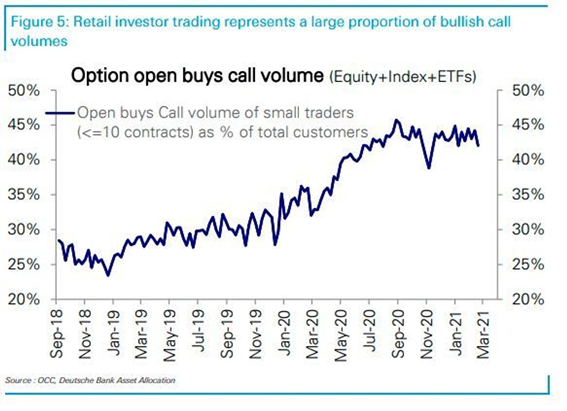

Los contratos minoristas o de pequeños comerciantes pasaron del 30% a casi el 50% del volumen total de contratos de compra abierta (“call”):

El valor de las primas pagadas por las opciones por los inversores minoristas se ha multiplicado por más de 10 veces en comparación con el promedio de la década anterior:

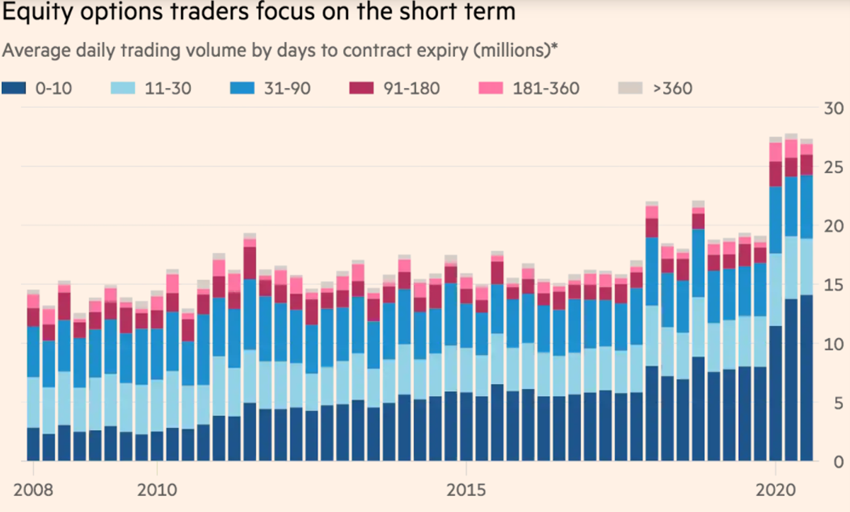

La mayoría de estos contratos son a muy corto plazo, hasta 30 días:

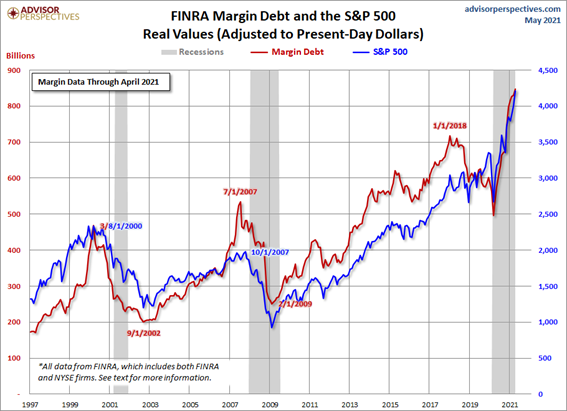

#2 Aumento en la inversión de apalancamiento de margen por parte de inversores minoristas

Según Deutsche Bank, el 26% de los nuevos inversores en el último año dicen haber utilizado algún tipo de apalancamiento para comprar acciones, en comparación con solo el 9% entre los que han invertido de uno a dos años. Este número cae al 3% para los inversores más experimentados.

El acceso al apalancamiento, en forma de préstamos garantizados (en “cuenta de margen”) de corredores o derivados financieros como opciones, es más fácil que nunca.

La deuda en las cuentas de margen de Estados Unidos se disparó a un récord de $ 799 mil millones en enero de 2021:

# 3 Sesgo de pastoreo y prácticas de seguimiento ciego en las redes sociales por parte de nuevos inversores minoristas

Las redes sociales están ejerciendo mucha influencia, ya sea el foro WallStreetBets de reddit, Twitter, grupos de mensajería de WhatsApp o sesiones de trading en vivo transmitidas y discutidas en sitios como Discord o Twitch.

Estos 3 efectos – opciones, préstamos en cuentas de margen y redes sociales – ejercen influencia en la misma dirección y alimentación, actuando como un círculo virtuoso.

El aumento de las opciones de compra, la inversión en cuentas de margen y la acción concertada a través de las redes sociales contribuyen al mismo resultado y refuerzan los efectos del aumento de las cotizaciones de los activos en un entorno de ciclo positivo (tenga en cuenta que la cobertura de las opciones compradas por los inversores minoristas significa que los vendedores de las opciones tienen que realizar algunas compras del activo subyacente en el mercado de efectivo).

Es como el baile de sillas donde la música no se detiene, o cuando se detiene todavía hay miles de sillas disponibles.

El riesgo surge cuando sucede lo contrario, cuando hay una corrección más fuerte.

Se realizan llamadas o liquidaciones de cuentas de margen, que requieren ventas de activos y/o disminuyen la capacidad financiera para comprar opciones, creando un círculo vicioso.

Los precios de estos activos caen hasta acercarse al valor de mercado de los inversores más estables y experimentados.

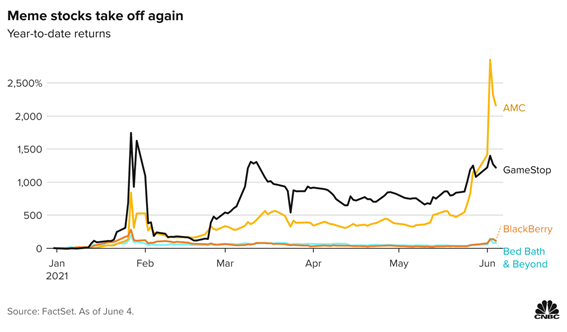

Los principales excesos se centran en algunas acciones de compresión corta, como Gamestop y AMC.

Muchas publicaciones de Reddit inducen a comprar algunas acciones como Gamestop, AMC y otras similares, que tienen en común el hecho de que tienen grandes posiciones cortas por parte de los inversores institucionales y han sido denominadas acciones “meme”.

La subida de precios de estas acciones provocada por la presión compradora ejercida por los nuevos inversores minoristas hace que dichos inversores tengan que liquidar sus posiciones cortas comprando las acciones, reforzando los volúmenes comprados y la subida de precios.

Estos movimientos han surgido por oleadas, a finales de enero, principios de marzo y en los primeros días de junio:

Sin embargo, así como no vale la pena tener posiciones cortas en estas acciones porque es como luchar contra una ola gigante que parece no tener fin y que ya ha llevado a algunos inversores profesionales a registrar pérdidas de más de 5 mil millones de dólares, tampoco está justificado invertir en estas acciones.

Se trata de acciones de empresas que se encuentran en situación financiera débil y con altas pérdidas desde hace algunos años, sin perspectivas de reestructuración que alteren significativamente la situación, y cuyos precios se han disparado, estando en una verdadera burbuja.

Esta burbuja solo permanecerá mientras estos inversores sigan siendo creyentes.

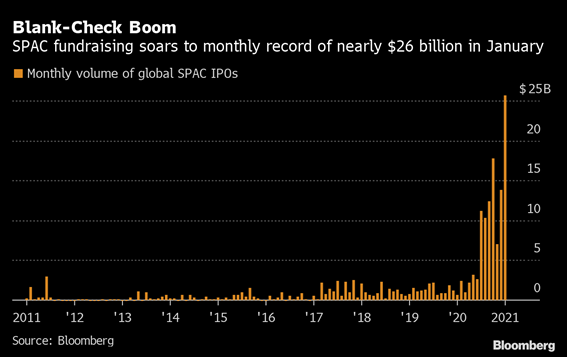

Aunque, los altos volúmenes de IPO y especialmente los volúmenes de SPAC también indican algunos excesos de mercado

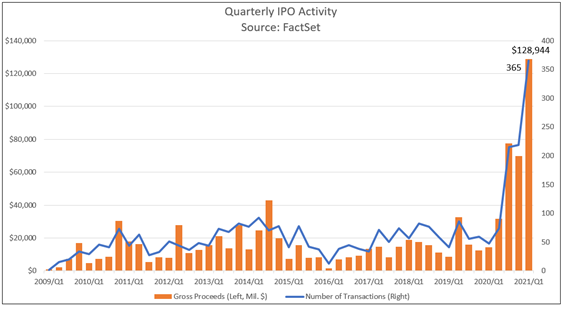

Con los mercados inundados de liquidez, las cifras generales de ofertas públicas iniciales o OPI y sus ingresos generados registraron el mejor desempeño en 20 años.

Esto fue antes de que incluyáramos SPAC en las OPI, que solo en el primer trimestre completaron más negocios y recaudaron más ingresos que el año completo récord de 2020.

El año pasado, los SPAC representaron el 55,7% de todas las OPI. En el primer trimestre, los SPAC representaron el 68,5%.

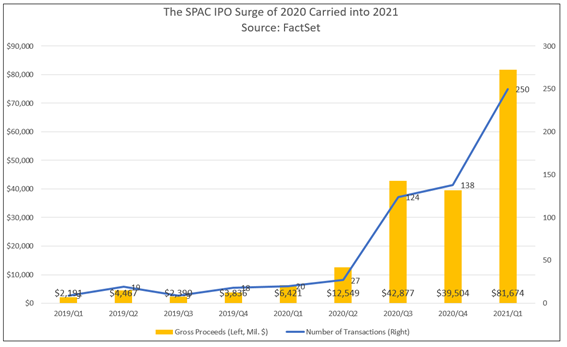

En el siguiente gráfico vemos que SPAC es un fenómeno que surgió muy recientemente en 2020:

Las Compañías de Adquisición de Propósito Especial (SPAC), a veces también llamadas compañías de cheques en blanco, son compañías creadas con el propósito expreso de fusionar, intercambiar acciones, adquirir activos, comprar acciones, reorganizar o combinar negocios similares con una o más compañías.

SPAC recauda fondos cotizando en una bolsa de valores y luego usa esos fondos para invertir en compañías privadas prometedoras y convertirlas en compañías que cotizan en bolsa a través de fusiones.

Los inversores no saben de antemano qué empresas serán los objetivos de SPAC, por lo que se comprometen en función de los registros de quienes las realizan y patrocinan.

La mayoría de los nuevos SPAC que se lanzaron en 2020 tardarán entre 18 y 24 meses en apuntar a una empresa para fusionarse, negociar un acuerdo y cerrar la compra, de acuerdo con el estándar de la industria.

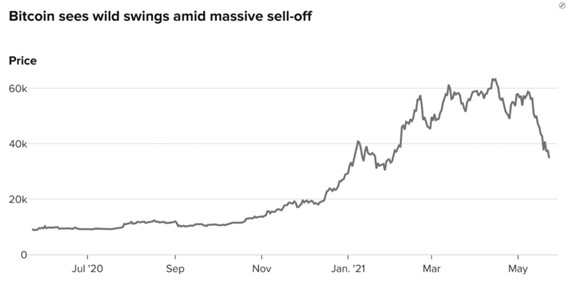

E incluso las criptomonedas en general, y Bitcoin en particular, han tenido un comportamiento y volatilidad que resultan de algunas de estas circunstancias.

La última caída en los precios de las criptomonedas y Bitcoin en particular se debe al hecho de que son activos jóvenes, preferidos por los nuevos inversores y en forma de inversiones apalancadas.

Hay muchas razones para explicar la reciente caída en el valor de las criptomonedas, desde los temores de inflación, hasta las preocupaciones de que los reguladores de todo el mundo desaprueban los activos virtuales, incluso en los Estados Unidos, y el tweet de Elon Musk sobre el consumo de electricidad de Bitcoin.

Pero la razón principal es que estas son inversiones arriesgándose y volátiles, así es como se comportan.

Bitcoin es un activo muy joven. Solo ha existido durante 13 años, y hasta hace poco se ha negociado por cientos o unos pocos miles de dólares. Hace más de un año, Bitcoin se cotizaba por debajo de $ 7,000 y luego alcanzó un máximo de cerca de $ 65,000 el mes pasado.

Bitcoin también ha sido comprado por nuevos inversores a través del apalancamiento.

Recientemente, cuando el precio de las acciones de Bitcoin cayó, las compras de crédito apalancado de más de $ 12 mil millones se liquidaron en el espacio de unas pocas semanas, lo que causó caídas más pronunciadas.

El mayor desafío actual del mercado es la corrección suave y el aterrizaje suave de estos excesos, la adecuación de la gestión de las expectativas al nuevo ciclo del mercado y una mayor educación financiera de las reglas o buenas prácticas de inversión a este grupo de nuevos inversores.

Como decíamos al principio de este post, siempre ha habido y siempre habrá excesos de mercado. Lo que hace que esta situación sea diferente es que los excesos son múltiples, existen en varios activos, tienen un tamaño significativo, con algunos activos inflados por decenas de miles de millones de dólares, y los inversores son nuevos en el mercado.

Es inevitable que estos excesos se corrijan con el tiempo.

En nuestra opinión, el mercado de valores ganará solidez cuando los inversores adapten las expectativas de ganancias a los ciclos normales del mercado y mejoren la selección de inversiones y los procesos y prácticas de gestión.

https://www.morningstar.com/articles/1071800/meme-stocks-where-are-they-now

https://www.ft.com/content/0ac9ecba-7408-4466-81ed-ae15f6333e36