La importancia de conocer el valor razonable del PER y predecir el BPA del mercado

El valor del PER (y CAPE) del mercado a lo largo del tiempo

La valoración del múltiplo PER del S&P 500 y tasas de interés de bonos del tesoro a 10 años

La evolución de los BPA del S&P 500

Multiplica el PER por BPA para obtener el valor de mercado

La evaluación de los mercados es una discusión frecuente, de hoy y de muchos otros días.

Desde principios de año, los mercados bursátiles han registrado fuertes caídas, con correcciones de más del 20% en los 3 principales índices estadounidenses, que ponen al mercado en una situación de mercado bajista:

Esto ha puesto a muchos inversores preocupados y alertas sobre sus inversiones.

Para agravar este tema, las inversiones en bonos también sufrieron fuertes pérdidas.

Por lo tanto, es natural que muchos inversores cuestionen el contexto actual de los mercados y su valoración.

El tema es complejo.

Tenemos que considerar los promedios de los múltiplos bursátiles, y la sensibilidad de la valoración de los activos a los tipos de interés, tanto de los múltiplos como de los resultados de las empresas.

Las acciones y los bonos han subido bruscamente en los últimos años, que muchos olvidan, incluyendo más del 20% anual en los 3 años entre 2019 y 2021, con una pandemia en el medio (así como el mercado alcista desde el final de la Gran Crisis Financiera en 2009).

Y a principios de 2022, se negociaban a múltiplos muy altos debido al fuerte estímulo de la política económica que llevó las tasas de interés a cero.

El cambio en el contexto del ciclo -aumento de la inflación, tipos de interés y reversión del estímulo- provoca un reajuste de los precios de los activos.

Así que ahora estamos en un proceso de ajuste a una realidad completamente nueva.

Inflación en máximos de los últimos 40 años, fin de la flexibilización cuantitativa de los últimos 20 años, aumento de las tasas de interés y ajuste cuantitativo.

Además, una invasión y una guerra en Europa como no ocurrió hace más de 70 años, desencadenada por una superpotencia militar y con un poder económico muy influyente, particularmente en materia energética.

La gran pregunta del momento es cuándo termina el proceso de ajuste en curso, o cuál es la nueva evaluación del mercado.

Es especialmente en estos tiempos de tensión, volatilidad y transformación del mercado que se intensifican las preguntas sobre la valoración del mercado.

En otro artículo, analizamos las diversas correcciones más significativas del mercado.

Estas correcciones son difíciles de anticipar y mucho menos frecuentes que las correcciones del mercado entre el 10% y el 20%, que también hemos abordado.

En un artículo más reciente, ya hemos visto los efectos del aumento de las tasas de interés en un contexto inflacionario.

En otros artículos más recientes, hemos analizado la importancia de la política monetaria para los rendimientos de los activos y para prepararnos para sus cambios, como el que está en curso.

La importancia de conocer el valor razonable del PER y predecir el BPA del mercado

Una de las preguntas más frecuentes para gestores e inversores es si el mercado está sobrevalorado o infravalorado.

La respuesta a esta pregunta plantea muchos temas y tiene muchas respuestas.

Pero es inevitable que a menudo caiga en el valor de las estimaciones de los beneficios de las empresas y múltiples PER del mercado (“Beneficios por acción” o EPS).

Es el cálculo más fácil de hacer porque el valor del índice no es más que multiplicar estos dos factores.

Y también porque todos los actores del mercado tienen una opinión sobre cada uno de ellos.

En otras palabras, queremos saber cuánto debemos estar dispuestos a pagar por los resultados de las empresas en el mercado y cómo serán.

Es la respuesta más común, simple y directa.

De ahí la importancia del PER y eps del mercado, especialmente en tiempos de gran volatilidad e incertidumbre.

Desde este punto de vista, la duda se despliega sobre dos grandes preguntas: ¿cuáles son los PER y BPA del mercado en este momento?

El valor del PER (y CAPE) del mercado a lo largo del tiempo

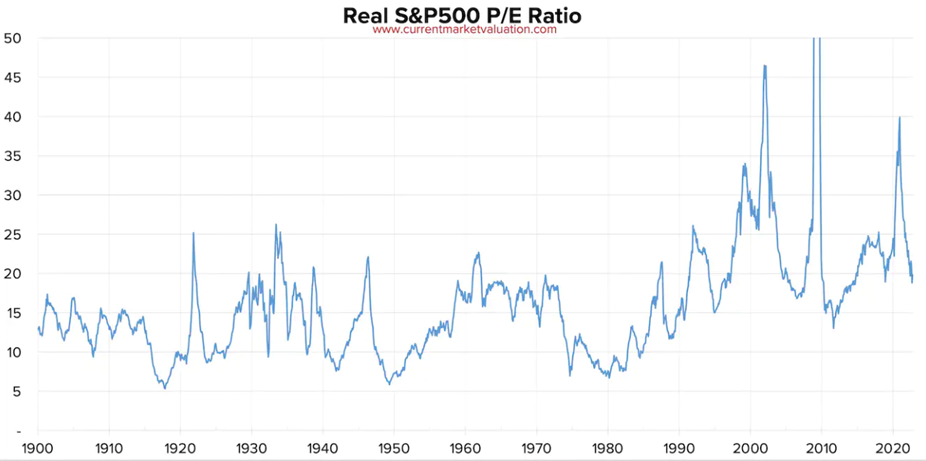

El siguiente gráfico muestra el PER del S&P 500 desde 1900 :

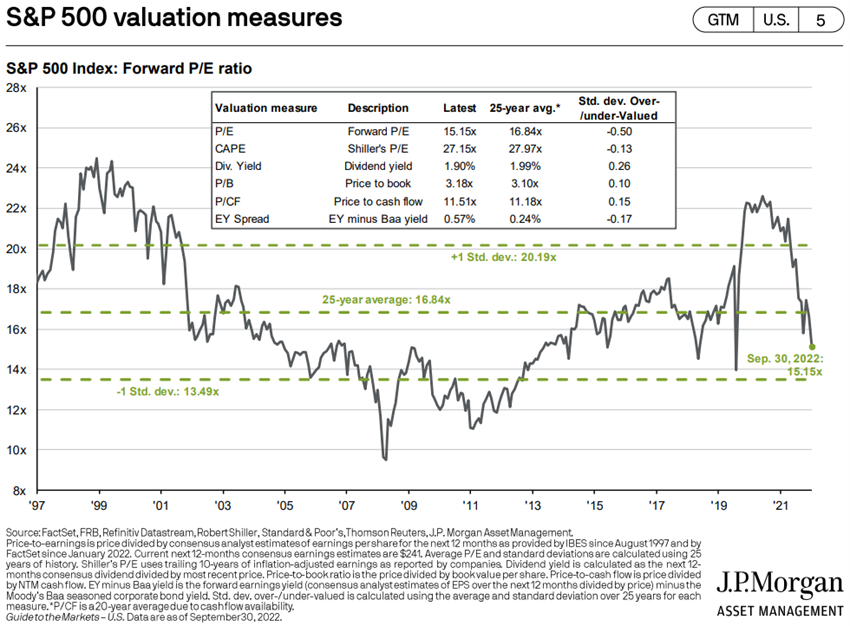

El siguiente gráfico muestra la evolución del S&P 500 PER en los últimos años considerando las estimaciones de resultados para el próximo año (“forward PER”):

Actualmente, el S&P 500 PER es aproximadamente 16x, por encima del largo promedio histórico, pero en promedio desde 1980 y los últimos 10 años.

El valor del PER ha aumentado considerablemente desde 1980 debido a dos factores.

Por un lado, la creciente importancia de las empresas tecnológicas en el índice.

Por otro lado, la caída de los tipos de interés asociada a la nueva política monetaria.

El valor PER en cada año es muy sensible a las variaciones en los resultados por acción o PBA.

Es por esto que cada vez se utiliza más el per ajustado al ciclo económico, conocido como PER de Shiller, que se basa en el promedio de los resultados de los últimos 10 años.

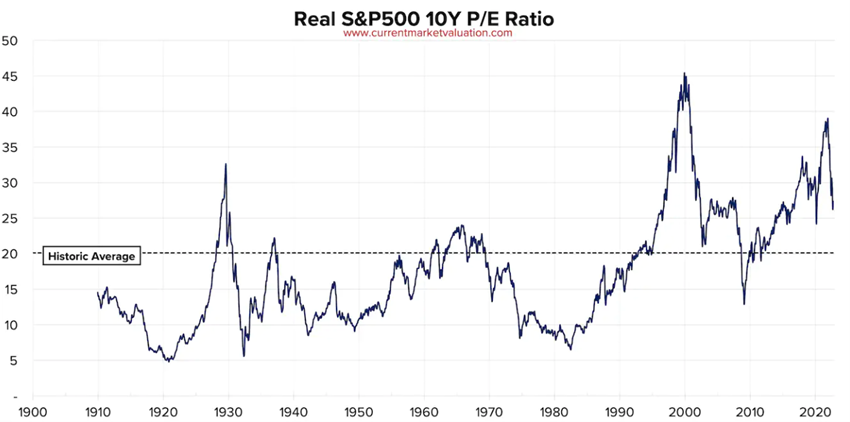

El siguiente gráfico muestra el PER de Shiller (CAPE) del S&P 500 desde 1900:

Este PER, en términos reales, se encuentra actualmente en alrededor de 28x, también muy por encima del promedio histórico largo.

El PER es una medida estática, incluso la de Shiller, que solo tiene en cuenta el pasado.

Por lo tanto, hay quienes usan el múltiplo de PEG en lugar del PER, lo que considera el crecimiento esperado de los resultados en el futuro, aumentando el grado de complejidad.

En el siguiente enlace tenemos un excelente resumen de dos opiniones diferentes sobre el múltiplo PER y el CAPE de dos respetados economistas y expertos en valoración de mercado, Jeremy Siegel y Robert Shiller:

La evolución del S&P 500 EPS

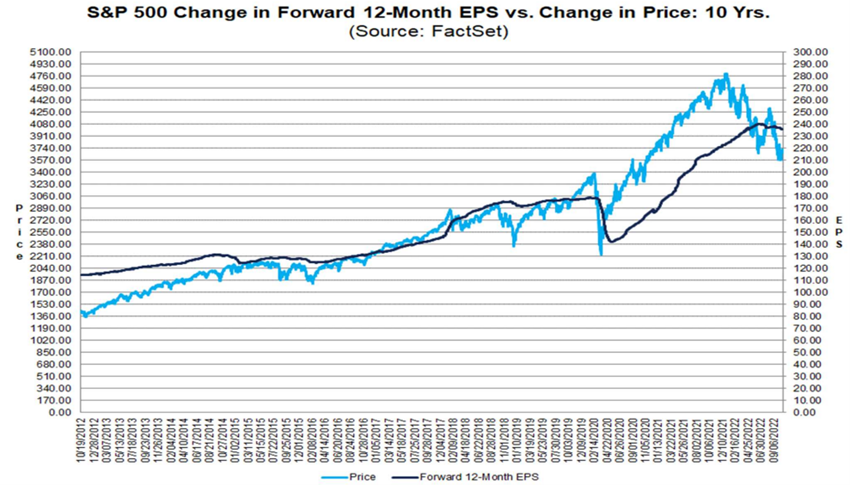

Los BPA del S&P 500 han tenido la siguiente evolución en los últimos años:

La estimación actual del consenso de analistas para 2022 es de $ 223 y $ 240 para 2023.

En el período reciente más normal, entre 2011 y 2019, después de la Gran Crisis Financiera y antes de la pandemia, la tasa de crecimiento promedio de los BPA fue de alrededor del 7% anual.

En 2018 y 2019, los BPA se mantuvieran en alrededor de $ 163, cayó a $ 140 en 2020 (-15%), aumentó a $ 208 en 2020 (+ 49%), como resultado del estímulo, y en la primera mitad de este año agregó $ 112 (+ 7%).

Multiplica el PER por BPA para obtener el valor de mercado

Evaluación de mercado por múltiples resultados directamente de la multiplicación de PER por BPA.

Las valoraciones de mercado se realizan de forma prospectiva, y el plazo de 1 año es normal.

Esto significa que consideran el PER (forward) y BPA planificados para 2023.

Con esta información. podemos hacer varias simulaciones para los valores del S&P 500.

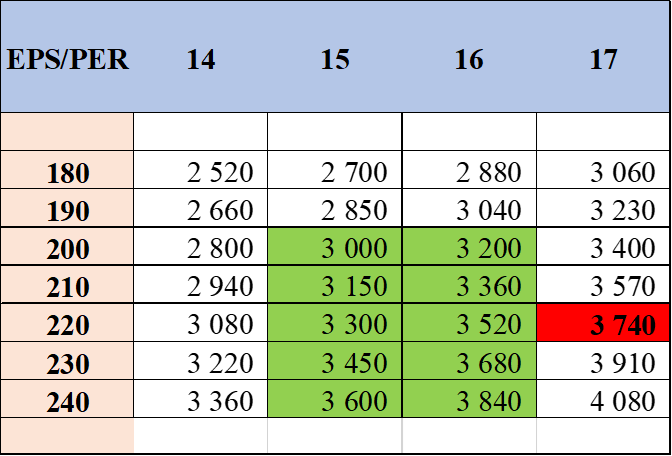

En el contexto actual donde no prospectamos una expansión de los múltiplos, sino más bien una contracción, utilizamos un rango de variación para el PER entre el mínimo de la última década 14x y el valor actual de 17x.

En cuanto al BPA, utilizamos los valores entre los 180 dólares que se admiten en un escenario de recesión para 2023 y la estimación de los analistas de 240 dólares, aún no revisada a la baja.

El rojo se evidencia por el valor actual del mercado.

Los escenarios marcados en verde son los más probables para los próximos 3 a 6 meses, lo que coloca al S&P 500 entre 3.000 y 3.840 puntos.

Estos escenarios presuponen la continuación de la guerra de Ucrania, y si la hay, una leve recesión en los Estados Unidos, con tasas de desempleo inferiores al 5%.

Un resultado negociado y rápido daría lugar a un aumento significativo del múltiplo por múltiplo.

Una recesión profunda, con un desempleo superior al 5%, daría lugar a un múltiplo de PER y niveles de BPA más bajos.

Este ejercicio se publicó por primera vez en el artículo trimestral más reciente sobre el rendimiento y las perspectivas del mercado.