¿Qué esperar de 2020, después de un año en que fuertes ganancias en todos los mercados financieros sorprendieron a la mayoría de los inversores?

Globalmente resistente y contexto macro equilibrado, tasas de interés bajas y mitigación de los principales factores geopolíticos los riesgos sostienen los mercados de valores

Resumen Ejecutivo

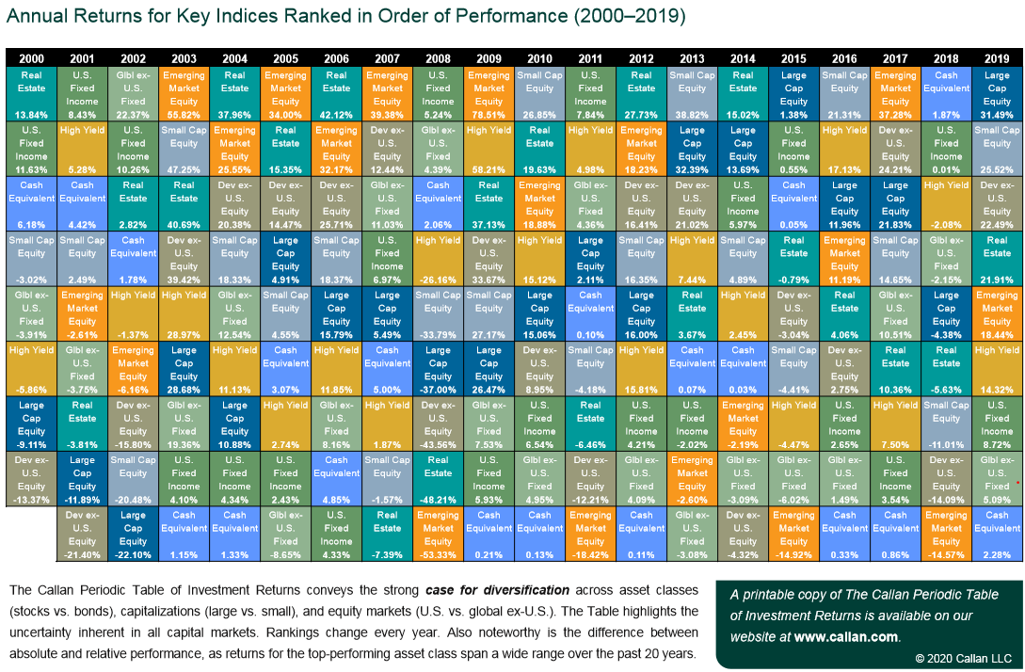

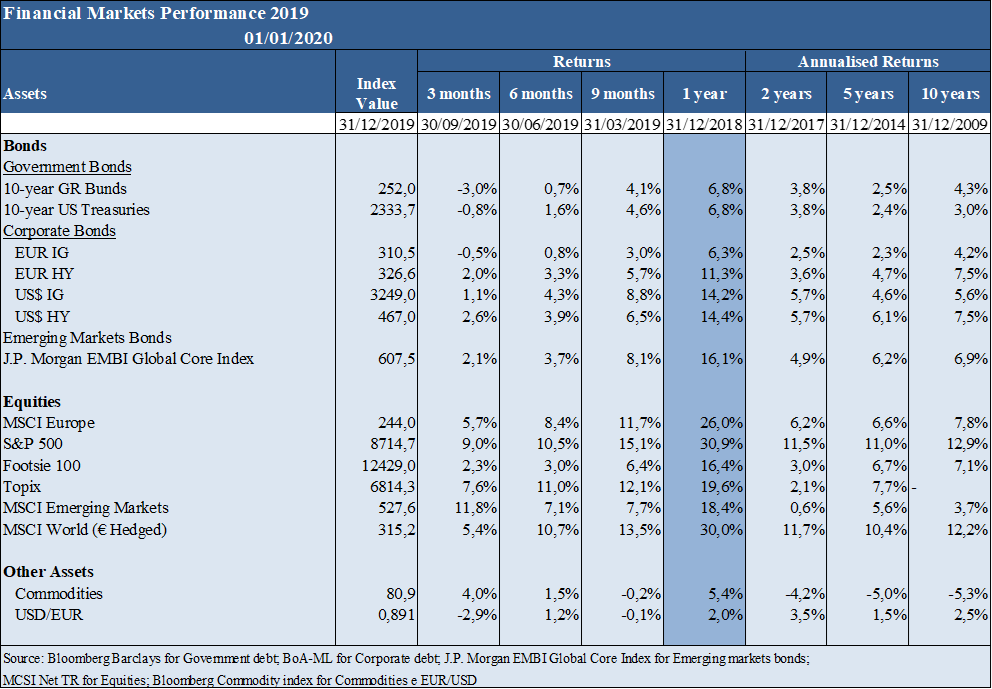

- En 2019, todos los segmentos del mercado de acciones y bonos sin excepción tuvieron un excelente desempeño, uno de los mejores de las últimas cuatro décadas, al contrario de lo que sucedió en 2018 y especialmente al final de este año.

- Los mercados bursátiles tuvieron un desempeño muy positivo en los mercados desarrollados, con énfasis en las ganancias de casi el 30% en los EE. UU. y la Eurozona, y con muy baja volatilidad. Los mercados de bonos también tuvieron un buen desempeño en este período, aunque con ganancias menos significativas, entre 10% y 20%. Los productos básicos subieron un 5% y el dólar se valoró en un 2% frente al euro.

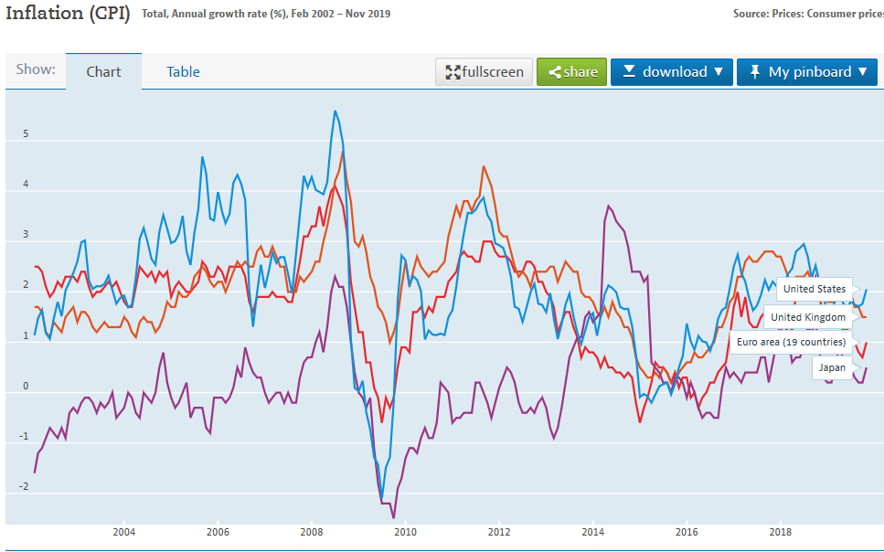

- Por primera vez en muchos años, no se ha hablado de amenazas graves de inflación o deflación, desequilibrios externos o presupuestarios o incluso fallas de los países, en las principales economías o regiones del mundo.

- Los factores que más contribuyeron a este desempeño fueron la inflexión de la política monetaria de EE. UU., La disminución de algunos de los principales riesgos geopolíticos (guerra comercial y Brexit desordenado) y un contexto macroeconómico razonable pero equilibrado en sus diversas dimensiones.

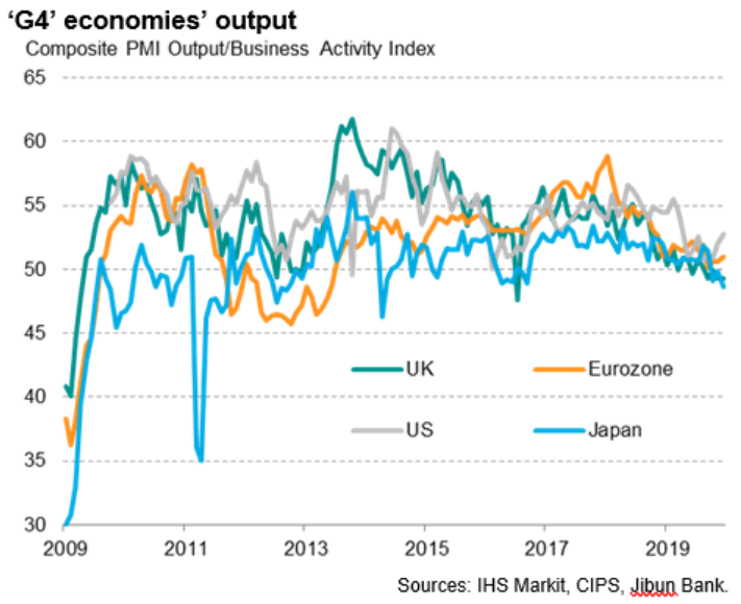

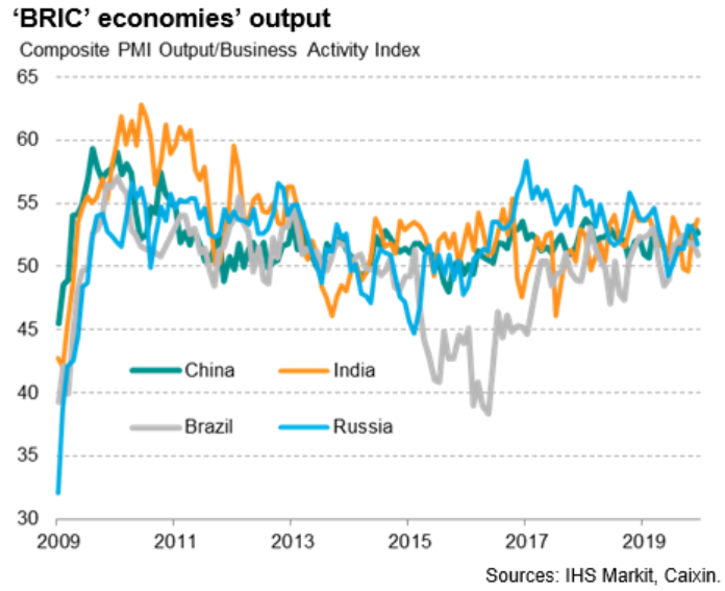

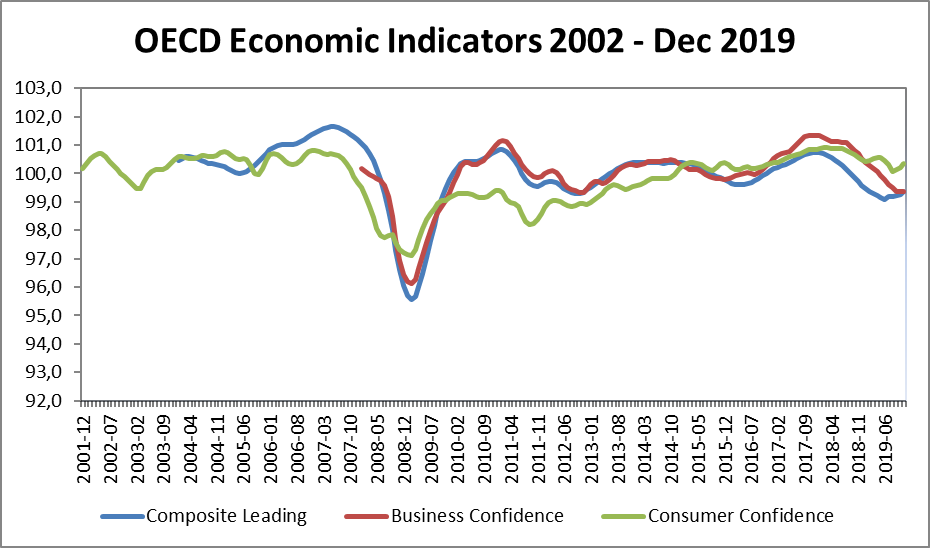

- Indicadores macroeconómicos clave, incluidos los principales indicadores, se han estabilizado a niveles razonables, con un crecimiento global del PIB real tasas a niveles potenciales, con ritmo moderado en economías avanzadas y superiores dinamismo en los mercados emergentes y una inflación estable en las principales geografías.

- Las políticas monetarias son expansionistas en todo el mundo, con tasas de interés negativas de los bancos centrales en Europa y Japón y una disminución en Estados Unidos, y las políticas fiscales son expansionistas en Europa central y China.

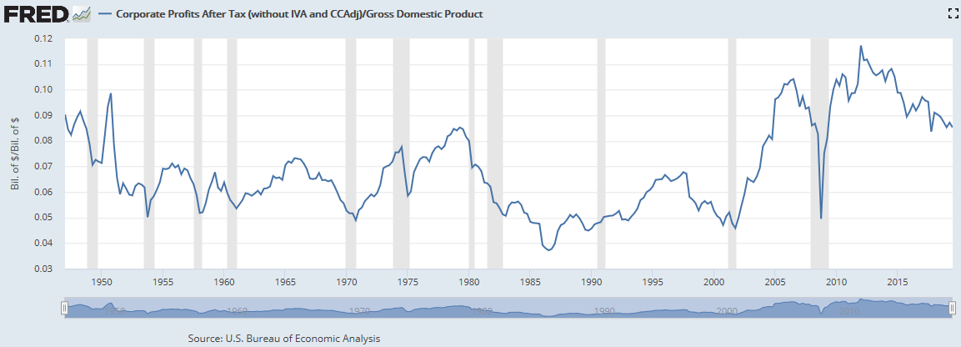

- Márgenes operativos comerciales y confianza del consumidor son la excepción, quedando en un nivel alto.

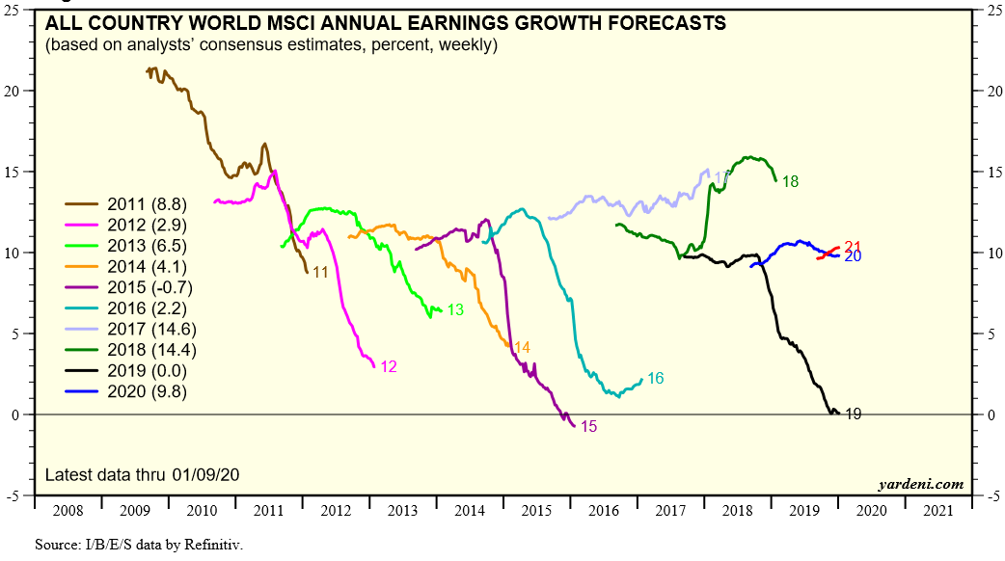

- Las ganancias corporativas se estabilizaron, a un alto nivel, con Crecimiento anual previsto para 2020 entre 5% y 10% en economías avanzadas (el desarrollo de la temporada de ganancias de enero puede proporcionar una mejor orientación).

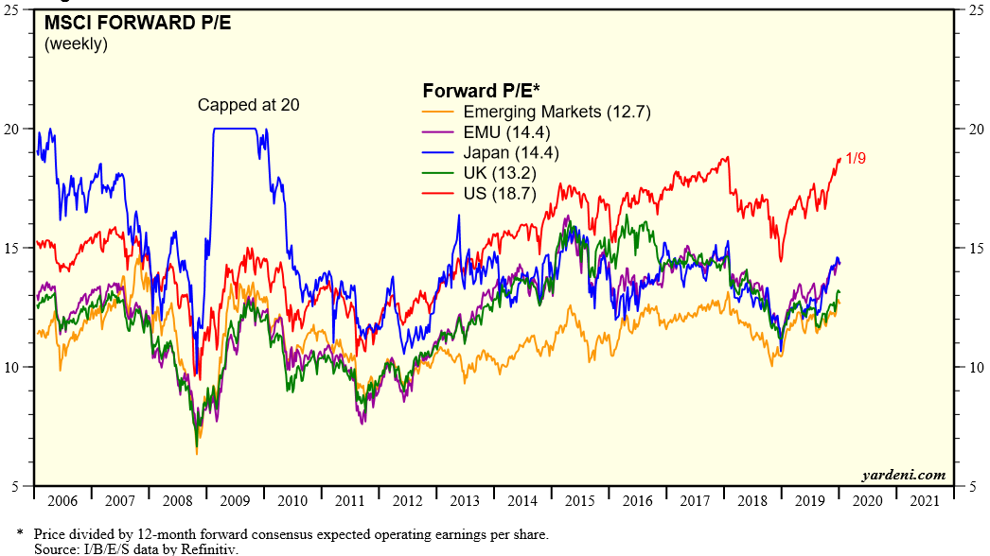

- Ha habido una expansión de los múltiplos del mercado de acciones que ahora están ligeramente por encima del promedio histórico en los EE. UU. y por debajo de este promedio en Europa y especialmente en Japón y mercados emergentes.

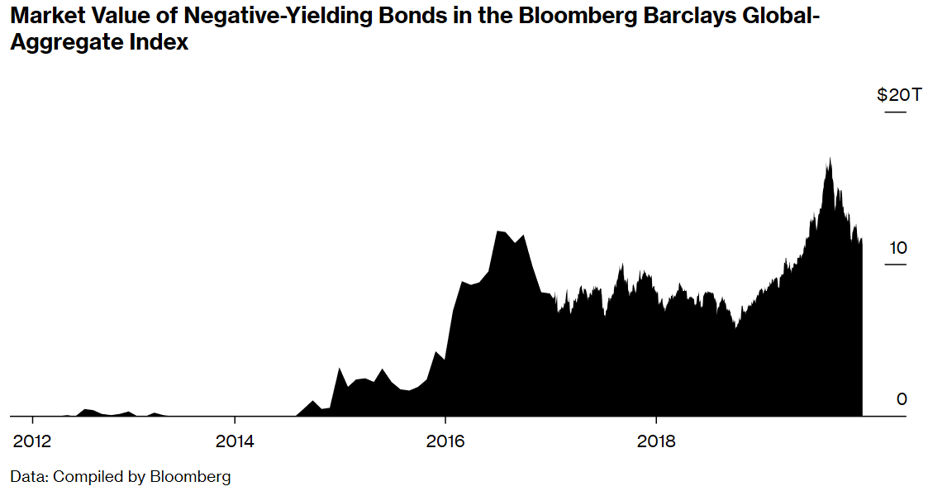

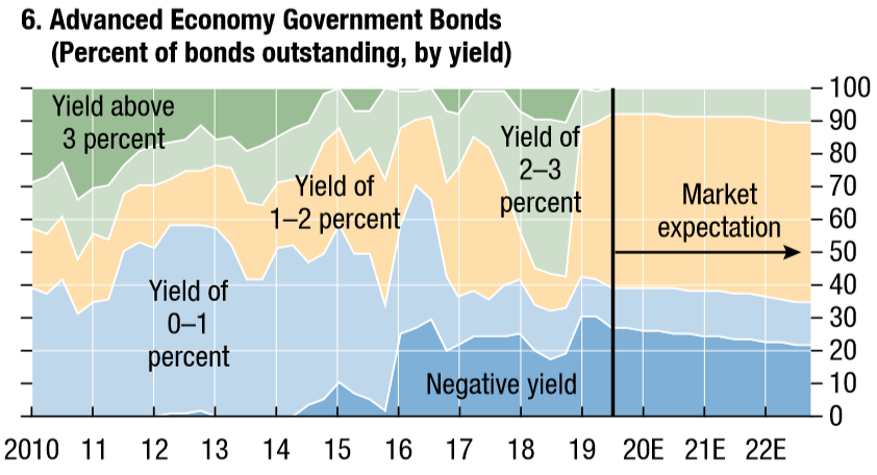

- Las tasas de interés están en niveles muy bajos en todos los términos con más de $ 11 mil millones en bonos a tasas negativas o aproximadamente 1/4 del total mercado y la mitad del mercado excluyendo los EE. UU.

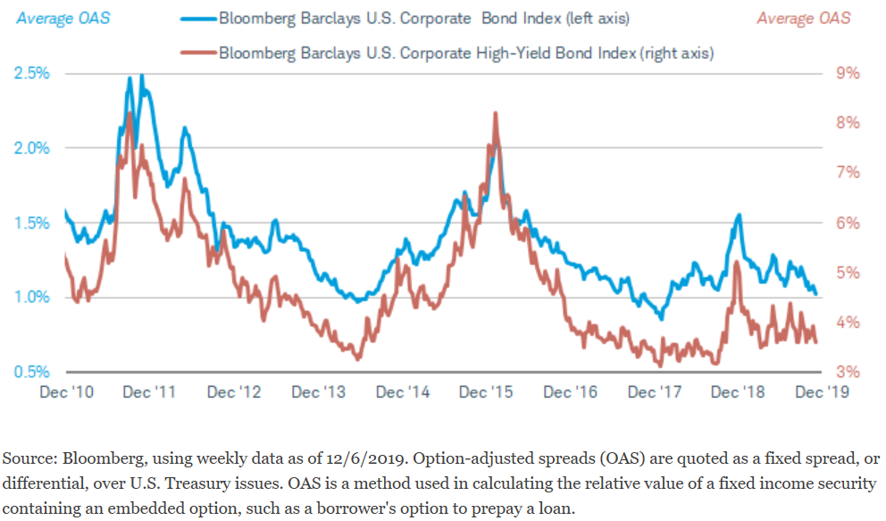

- Los mercados de bonos son generalmente caros, con resultados negativos. tasas de referencia en la mayoría de los países europeos desarrollados y Japón, y crédito se extiende cerca de mínimos históricos.

- El sentimiento de los inversores favorece la inversión en renta variable en comparación con los bonos, por la creciente demanda de un rendimiento decente por la mayoría conservadores y miedo a perder la oportunidad de los más agresivos.

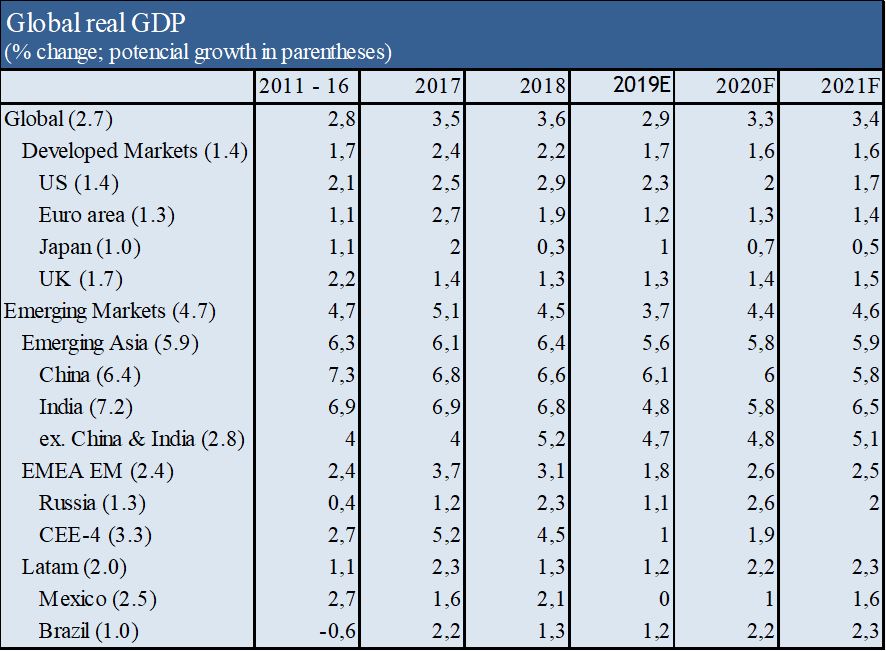

- Después de la desaceleración del PIB real mundial desde 3.6% en 2018 a 2.9% en 2019, se espera una recuperación de 3.3% en 2020, respaldada por una capacidad de recuperación consumo, manteniendo el crecimiento por encima del promedio a largo plazo y los niveles potenciales.

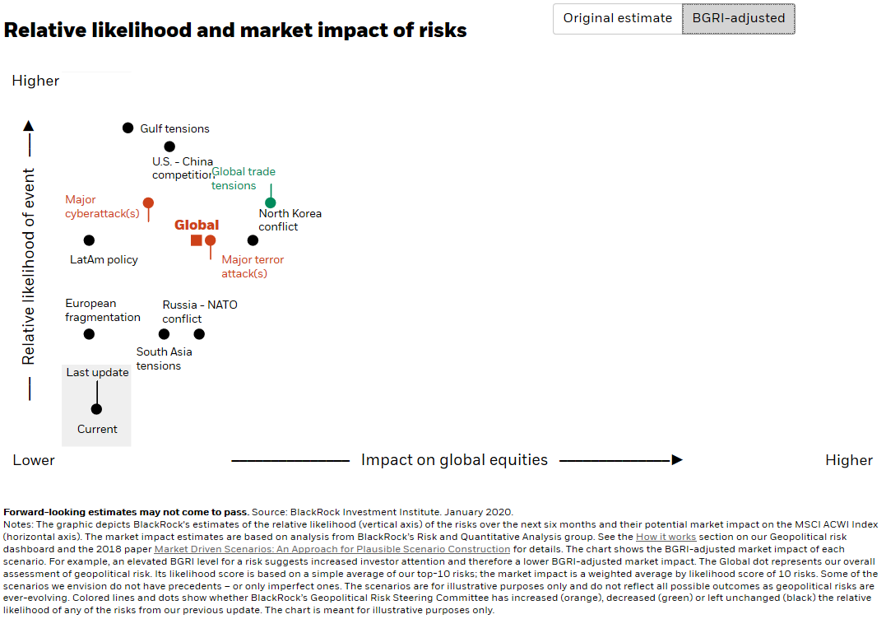

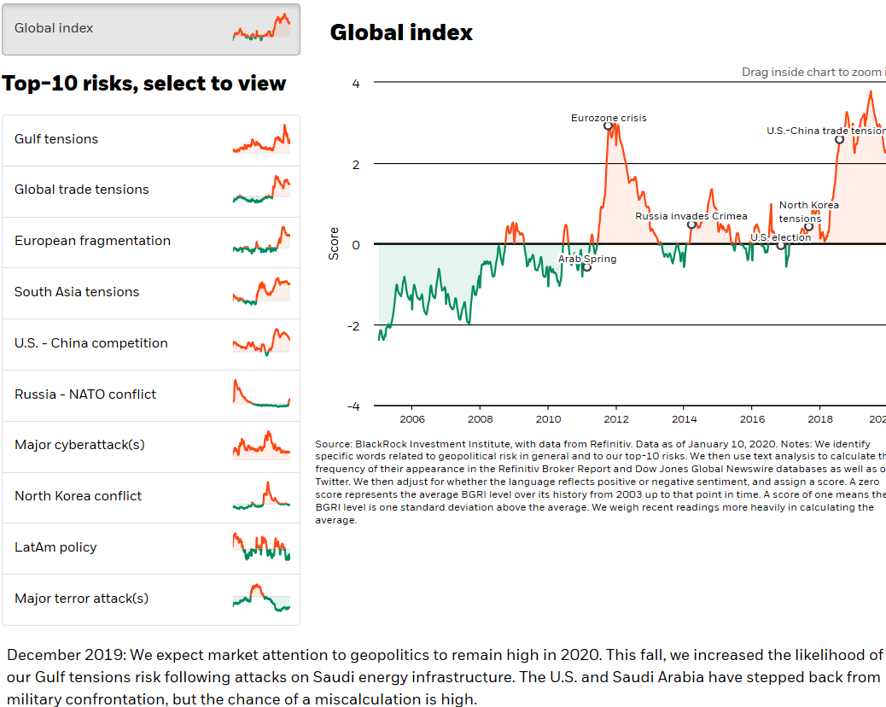

- Los riesgos geopolíticos se han aliviado con la firma de fase 1 del acuerdo comercial entre China y los EE. UU. y Boris Johnson’s victoria electoral y programa gubernamental en el Reino Unido sobre Brexit, aunque Las protestas en Hong Kong continúan y hay un aumento de las tensiones en el Golfo pérsico.

- Este escenario favorece el mantenimiento de los inversores centrales asignación definida a las diferentes subclases de activos de los mercados financieros, con cierta sobreponderación de renta variable en relación con los bonos, y una preferencial asignación a los mercados de valores de EE. UU. y Europa.

Rendimiento de mercados 2019

En 2019, todas las acciones y Segmentos del mercado de bonos, sin excepción, se desempeñaron excelentemente, uno de los mejores de las últimas cuatro décadas, contrario a lo que sucedió en 2018 y especialmente en El final de este año.

Contexto macroeconómico: crecimiento en un nivel bajo, pero por encima del nivel potencial, con un mayor dinamismo en los emergentes países, y sin presiones inflacionistas en las economías desarrolladas

- El crecimiento del PIB real cayó a 2.9% en 2019, con un crecimiento se espera que aumente a 3.3% en 2020, en línea con el promedio a largo plazo de 3.5% y con nivel potencial, estabilizándose en mercados desarrollados y aumentando en mercados emergentes países, particularmente en China.

- La tasa de inflación se ha mantenido estable en casi todos principales geografías, alrededor del 2% en los EE. UU., 1% en la zona euro y 0.5% en Japón.

- Las principales economías avanzadas tienen históricamente bajas niveles de desempleo.

- Estados Unidos y China firmó la fase 1 de un acuerdo comercial en enero de 2020, con la eliminación de algunos aranceles sobre bienes.

Contexto macroeconómico: Políticas monetarias expansivas en las economías más grandes, con una baja central tasas de interés bancarias

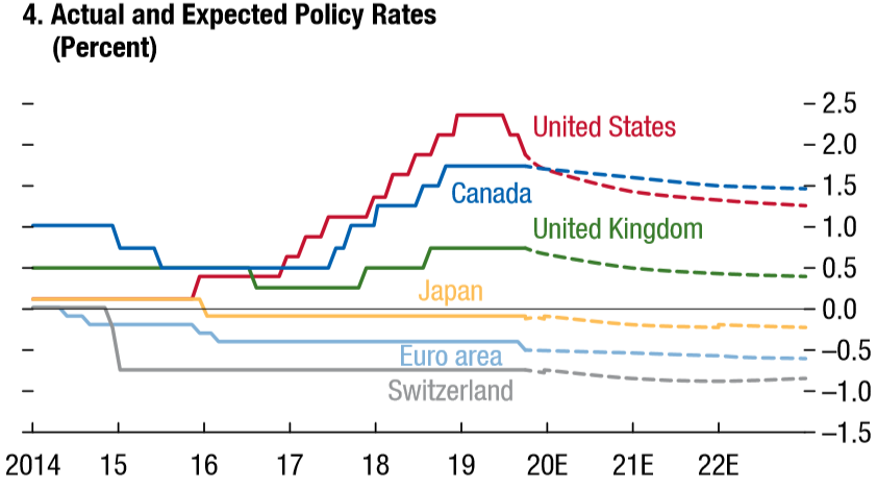

- Los principales bancos centrales están desarrollando políticas monetarias expansivas, incluida la FED de EE. UU. Que revirtió el ciclo de aumento de las tasas de interés en los últimos dos años e hizo tres recortes en las tasas de interés en 2019, y tiene un programa mensual de compra de activos de $ 60 mil millones hasta al menos el final del primer semestre de este año para estabilizar el mercado monetario a corto plazo.

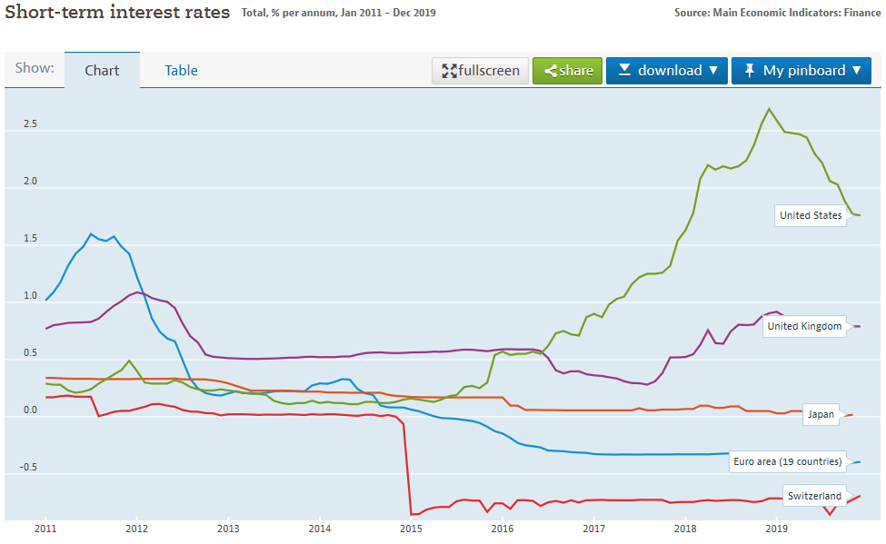

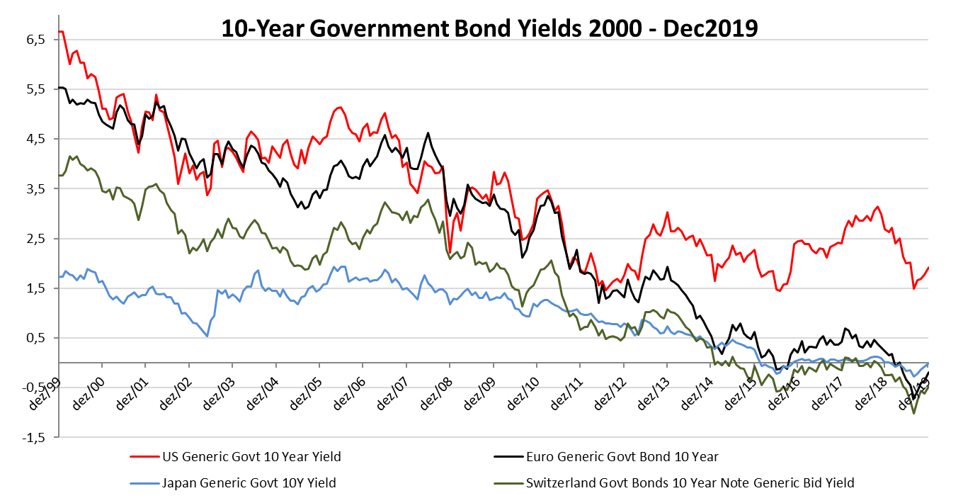

- Las tasas de interés a corto plazo son negativas en el Eurozona, Japón y Suiza, y en declive en los Estados Unidos.

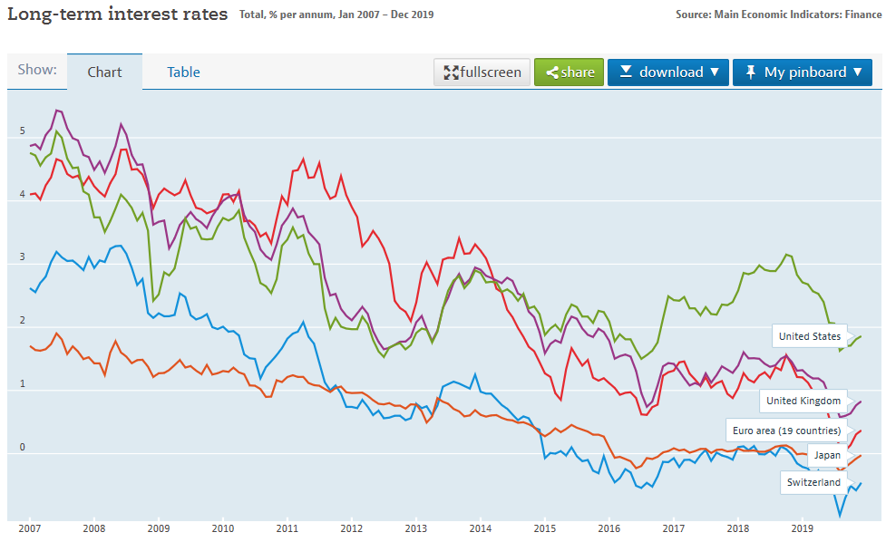

- Las tasas de interés de los bonos del Tesoro a 10 años están cercanas a cero en la zona euro, Japón y Suiza, y en declive en los EE. UU. y REINO UNIDO.

- Se esperan tasas de interés de referencia de los bancos centrales permanecer negativo en la zona euro durante un período prolongado y podría ir hasta 2024/2025, y que se espera que los de EE. UU. Permanezcan por debajo del 2%.

Contexto macroeconómico: neutral y política fiscal limitada en las principales economías, y mitigación de la geopolítica riesgos en los Estados Unidos y Europa

- La política fiscal ha sido prácticamente neutral en los últimos años y países tienen poco margen de maniobra en términos de déficit de cuentas públicas (con la excepción de Alemania y los Países Bajos).

- El impacto de la política fiscal en el estímulo económico El crecimiento ha sido limitado.

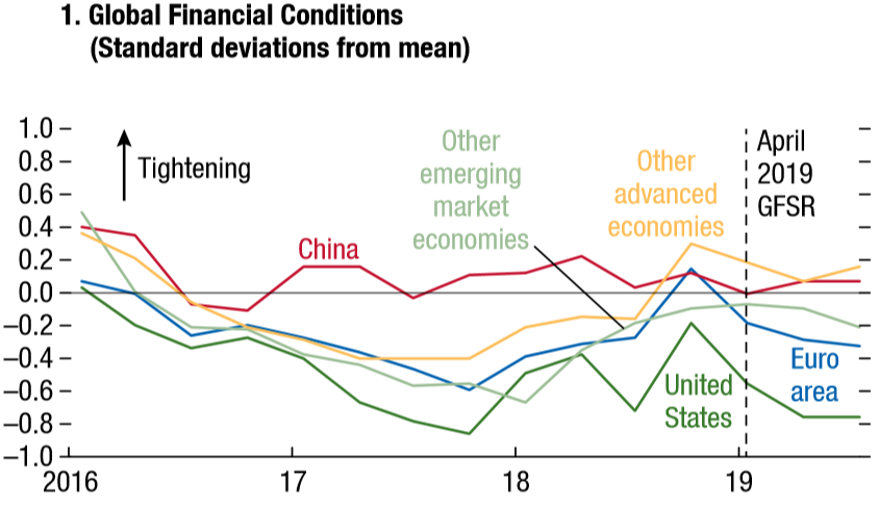

- Las condiciones financieras mundiales han sido bastante acomodaticia en los Estados Unidos y Eurozone y neutral en China y otros avanzados economías

- Los riesgos geopolíticos han disminuido con la firma de la fase 1 del acuerdo comercial entre Estados Unidos y China y la victoria electoral de Boris Johnson y programa gubernamental sobre Brexit, aunque los movimientos de protesta continúan en Hong Kong y hay una mayor tensión en el Medio Oriente.

Contexto microeconómico: Estabilización de indicadores adelantados, pero mantenimiento de márgenes operativos y niveles de confianza a niveles altos

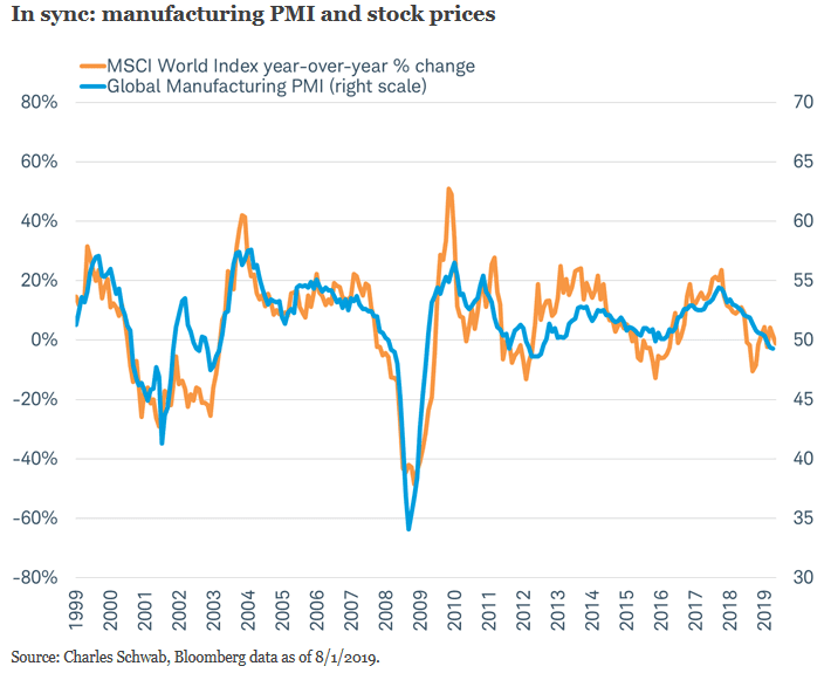

- Indicadores principales de crecimiento (más recientes e informados hasta enero), en particular la encuesta de fabricación (que generalmente tiene una rendimiento alineado con el del índice MSCI World market), detenido deteriorando en los últimos meses.

- Los márgenes comerciales se mantienen en un nivel muy alto.

- Los indicadores de confianza de empresas y consumidores son También alto.

Valoración: mercados de renta variable a niveles justos, pero con revisiones a la baja de las previsiones de crecimiento de EPS

- La valoración de las acciones globales está prácticamente en línea con el promedio a largo plazo, pero con diferencias en los principales mercados. El 18.7x PER para los EE. UU. está por encima del promedio, 14.4x en la Eurozona y Japón están muy por debajo del promedio y 12.7x en los mercados emergentes está en línea con el promedio. Las valoraciones relativas de EE. UU. Y el resto del mundo se encuentran en un nivel de brecha extremo.

- Se pronostican tasas de crecimiento de las ganancias globales por acción del 9.8% para 2020, lo que contrasta con el crecimiento cero de 2019 después de sucesivas revisiones a la baja en el mismo nivel inicial, un comportamiento similar al de años anteriores, con excepción de los años 2017 y 2018.

Valoración del mercado: caro mercados de bonos, con tasas de interés negativas en Europa y Japón, y crédito se extiende cerca de mínimos históricos

- Alrededor de $ 11 mil millones en bonos tienen rendimientos negativos, especialmente en Europa y Japón, que representan poco menos de un tercio del mercado mundial y casi el 50% del mercado ex-EE. UU. como resultado de que los bancos centrales establezcan tasas de interés negativas y realización de programas de compra de activos.

- Los diferenciales de crédito están en niveles muy bajos en términos históricos términos alrededor del mundo desarrollado. Esta El marco refleja fundamentalmente la acción de la política monetaria de los bancos centrales. pero también las políticas de inversión de inversores institucionales clave (fondos de pensiones, aseguradoras, bancos y muchos fondos mutuos), y algunos temores de recesión económica que se han relajado en los últimos tiempos.

Llave oportunidades

- El crecimiento económico mundial pronosticado en 3.3% en 2020, cercano al promedio a largo plazo y alrededor de su nivel potencial, sin un fuerte desequilibrios en términos de cuentas del sector externo y público en el mayor economías, basadas en un consumo robusto.

- Tasas de interés bajas en todas las economías avanzadas que son positivos para las empresas y los consumidores (menos costos financieros) y fomentan los inversores fondos hacia los inversores de los mercados de valores (persiguiendo el rendimiento y la baja oportunidad costo).

- Buena capacidad financiera de los consumidores debido a la baja tasas de interés, bajos niveles de desempleo, bajas tasas de inflación y aumento riqueza.

- Indicadores de valoración a niveles razonables para contexto macro de bajo riesgo a nivel global y bajas tasas de interés en países desarrollados países.

Llave riesgos

- Riesgos geopolíticos asociados con protestas en Hong Kong / China, tensiones en el Medio Oriente (Irán, Irak y Arabia Saudita) y EE. UU. gobernanza (eventual juicio político y elecciones en noviembre).

- Crecimiento menor al esperado principalmente en países emergentes, particularmente en China e India.