Pasar de la asignación a las subclases de activos a la selección de productos de inversión

La justificación de la diversificación (recordatorio)

Los inversores individuales pierden un tercio o más de los rendimientos dados por los mercados financieros

Solamente entre el 10% y el 20% de los inversores institucionales logran los rendimientos de los mercados financieros y es casi imposible saber de antemano quién tendrá éxito

Sin embargo, a pesar de todos estos estudios, esta realidad es difícil de aceptar para algunos inversores porque vencer a los mercados parece tan simple … pensé que si hubiera muchos serían Rico

No es fácil elegir las mejores acciones que las mercado en general porque las probabilidades del mercado no ayudan

Los estudios de renombre de Jim Collins muestran que solo sabemos cómo distinguir las mejores empresas “a posteriori”

La diversificación en las inversiones mejora la compensación de riesgo / rendimiento y requiere una inversión en 30 o más valores

La justificación de la diversificación (recordatorio)

Diversificación es la regla más importante y fundamental de la gestión de patrimonios y activos, y inversiones.

Diversificación es una actitud lógica y racional:

- No ponga todos los huevos en la misma canasta;

- Nosotros no siempre aciertamos con las opciones (de hecho fallamos tantas o más veces);

- La concentración en una o pocas inversiones desarrolla nuestro peor enemigo en inversiones, nuestro propio ego: cuando ganamos, nos duplicamos; cuando perdemos, nos detenemos de invertir cuando dibujamos o incluso, olvidamos el costo de oportunidad;

- Es imposible predecir el rendimiento de las inversiones incluso a corto plazo (de lo contrario seríamos ricos);

- Nosotros queremos apreciación, pero también preservación en inversiones, especialmente en tiempos de “estrés” de los mercados;

- Las inversiones combinatorias, así como las clases de activos, mejoran el rendimiento / compensación de riesgo de inversiones.

Harry Markowitz, Premio Nobel de Economía y padre de la teoría financiera de las inversiones. y gestión de la riqueza, llamada la diversificación del único almuerzo gratis en Finanzas.

Los inversores individuales pierden un tercio o más del rendimientos dados por los mercados financieros

La respuesta de la mayoría de los inversores depende, ya que muchos consideran que pueden mejorar opciones que el mercado en general, logran vencer al mercado y superar el valoraciones de los principales índices del mercado.

Además, consideran que la elección de valores es la más importante. factor de éxito para el resultado de la inversión.

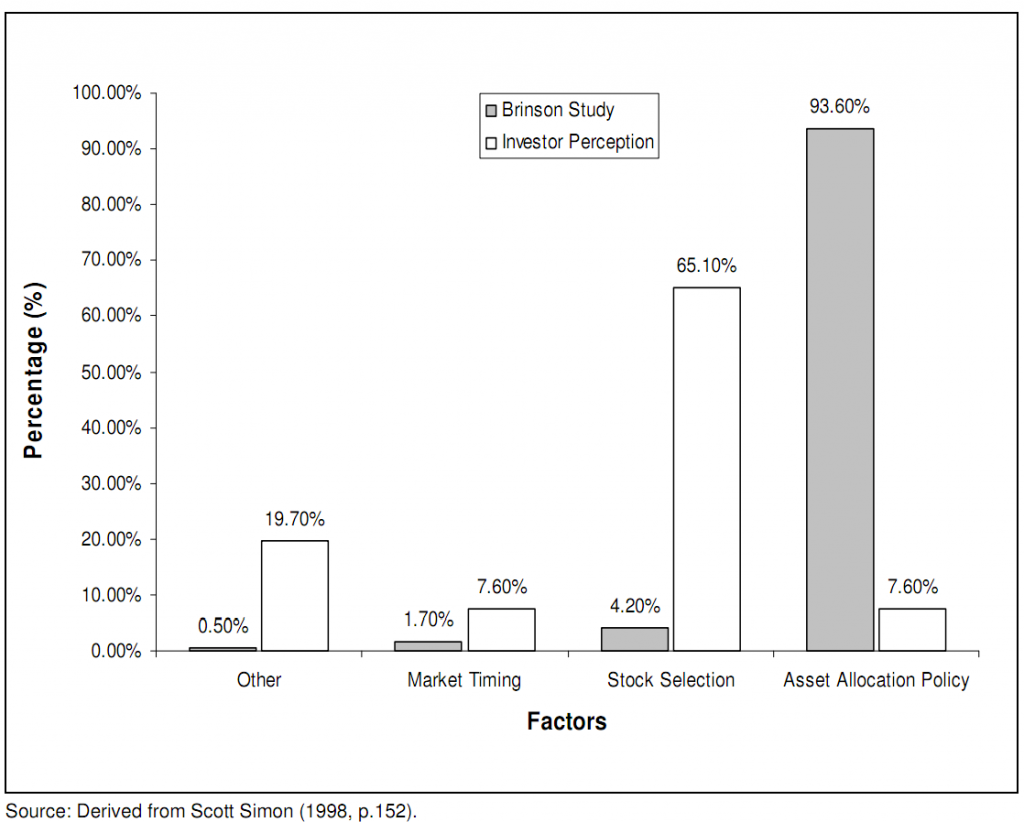

Pero hay varios estudios que prueban lo contrario, comenzando con un conocido Estudio de Brinson que comparó la percepción de los inversores sobre la selección de acciones frente a su importancia real en términos de rendimiento de la inversión:

Este estudio concluyó que el factor más importante para determinar el rendimiento de las inversiones es la asignación de activos, por acciones o bonos, y no la elección de valores o momentos para invertir en el mercado, en contra la opinión generalizada de los inversores encuestados.

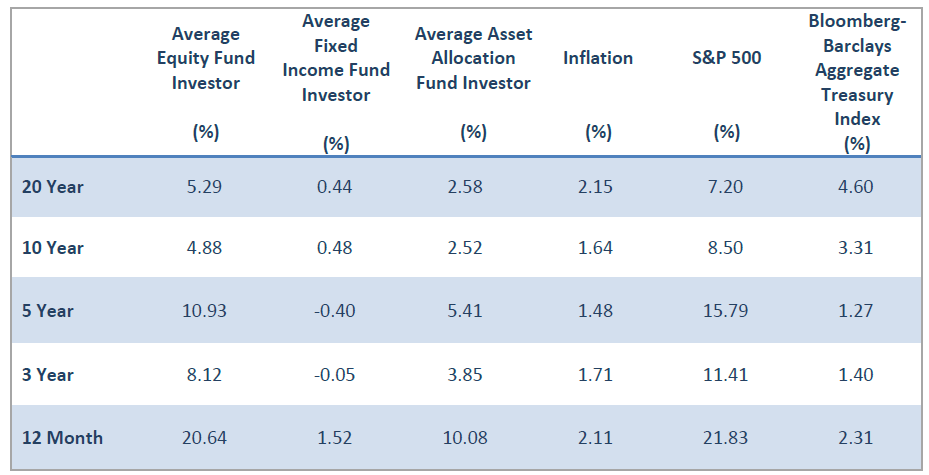

La siguiente tabla es el resultado de un estudio más reciente realizado cada año en el Estados Unidos por Dalbar desde 1994 y comparando el desempeño de las tasas de rentabilidad logrado por inversores privados en promedio con los proporcionados por el mercado en general (los principales índices de cada clase de activo) para el período 1988 a 2017:

.

.

Fuente: Análisis cuantitativo del comportamiento del inversor, 2018, Dalbar

La dislocación del inversor privado le cuesta mucho porque sus rendimientos promedios a largo plazo son muy inferiores a los del mercado.

No son décimas o pequeños puntos porcentuales de diferencia.

Estamos hablando del 2% por año durante 20 años en comparación con las existencias y más del 4% por año con respecto a cautiverio.

Solo a muy corto plazo el inversionista promedio obtiene resultados alineado con el mercado. A partir de períodos de 3 años, el inversor no logra el los rendimientos de los mercados en general y las diferencias se acentúan a medida que aumenta el período de inversión.

Cuanto mayores son las diferencias, cuanto peor, y cuanto más duran, mayor es el costo o pérdida.

Solo entre el 10% y el 20% de los inversores institucionales. logran los rendimientos de los mercados financieros y es casi imposible saber en adelantar quién será exitoso

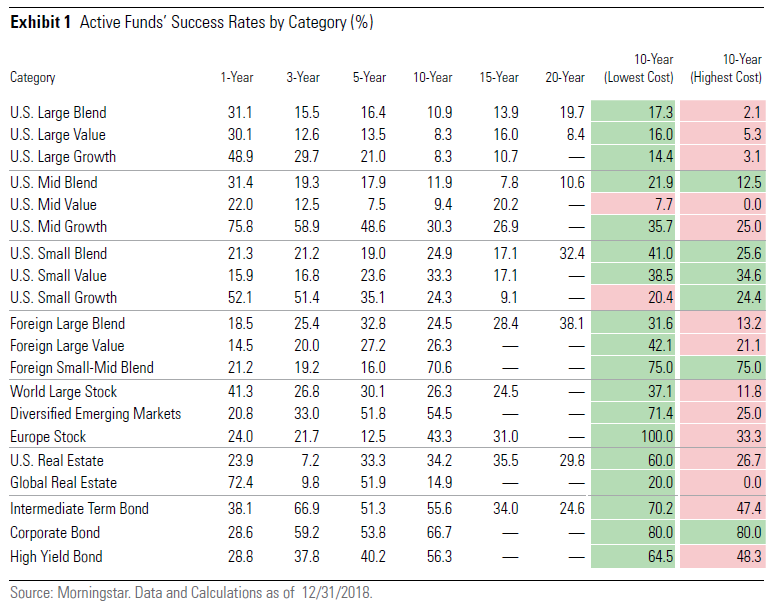

Morningtar realiza un estudio similar sobre inversores institucionales dos veces al año, que abarca más de 4,000 fondos mutuos de EE. UU. que administran más de $ 12.5 mil millones (millones de millones) y representan el 64% del fondo de inversión del mercado estadounidense:

Fuente: Barómetro activo / pasivo, Morningstar, 2019

Incluso los gerentes profesionales tampoco logran vencer al mercado en la mayoría de los casos. Sus tasas de exito en las diversas categorías de inversión son muy bajas. Se debería notar que el efecto de la selección de valores y costos de inversión (administración tarifas y otros costos) se combina aquí.

En el caso de las acciones de grandes o medianas empresas, solo menos del 20% de los gerentes alcanzan rendimientos superiores al mercado a los 10 y 20 años. Los porcentajes son ligeramente más altos para los gerentes de acciones de pequeñas empresas y las empresas extranjeras, pero ni siquiera los índices de mercado a medias alcanzan rendimientos en horizontes temporales más de 10 años

En el caso de los bonos, la situación mejora ligeramente, pero aun así solo hay 34% o 20% que pueden superar los rendimientos del mercado de los bonos del tesoro en plazos intermedios, en períodos de 15 y 20 años respectivamente.

Los registros históricos y los hechos demuestran que es lo contrario de lo que piensan los inversores: ni el inversionista privado promedio, ni siquiera los inversionistas profesionales, pueden vencer los principales índices de los mercados de acciones y de bonos.

Así, la respuesta correcta a la pregunta de cuántos valores invertir es que es mejor invertir en un amplio conjunto de valores, o mejor dicho, en el mercado de en general, una vez más siguiendo la lógica de la diversificación.

Sin embargo, a pesar de todos estos estudios, esta realidad es difícil de aceptar para algunos inversores porque parece simple vencer a los mercados … pensé que si hubiera muchos serían ricos

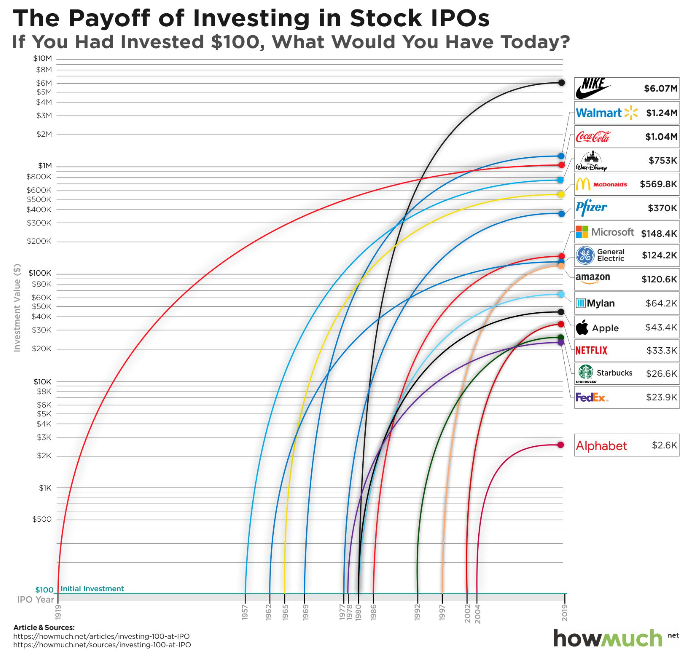

Ninguno tiene dudas de que hoy y mirando hacia atrás, la mejor inversión que haríamos haber hecho en las últimas décadas sería poner todo nuestro dinero en Microsoft IPO en 1986, o Apple en 1980, o incluso en la mayoría de las empresas de tecnología.

Los resultados serían fantásticos. En Microsoft, en poco más de 30 años tendríamos convirtió $ 100 en $ 148,4 mil. En Apple resultaría $ 43,4 mil. Y en las empresas tecnológicas, en general, el crecimiento del capital ha sido muy bueno. (aunque hay mejores como Nike, por ejemplo).

El problema es que cuando invertimos, no estamos mirando el espejo retrovisor o el pasado, pero miramos hacia adelante e intentamos mirar hacia el futuro.

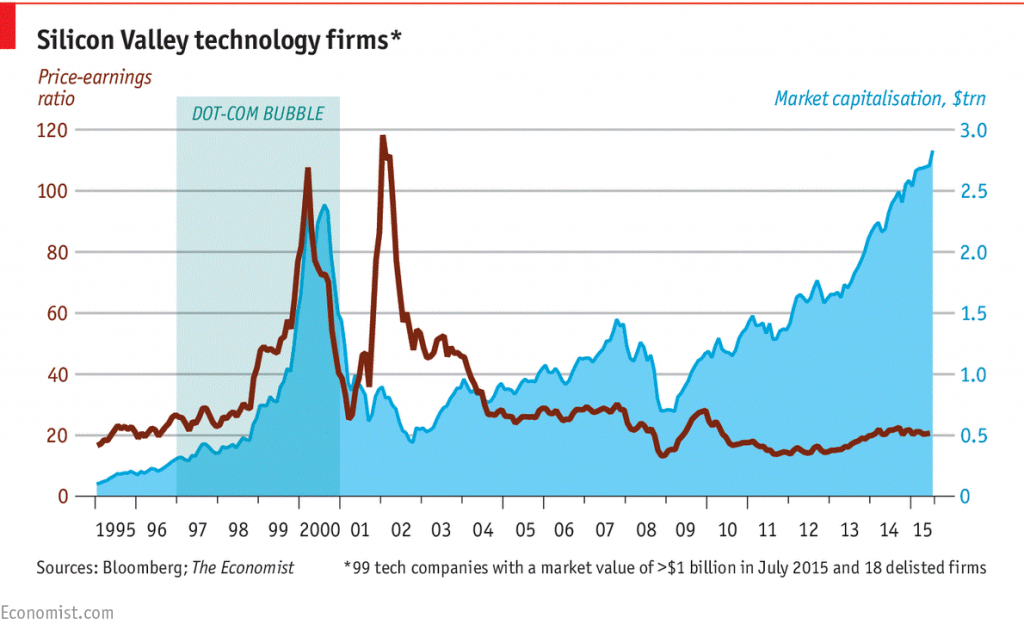

La decisión de invertir en tecnología hoy parece fácil porque dada la revolución y la rápida difusión tecnológica tomamos esta situación como evidente.

Sin embargo, si recordamos cómo vivimos las inversiones en este sector durante el período 2000 a 2003 de la crisis de la burbuja tecnológica, ya no parece tan evidente y corte claro Con la devaluación de más del 80% del valor en solo 2 años, muchos de nosotros vendimos gran parte de estas inversiones y nos costó reinvertir en el empresas sobrevivientes

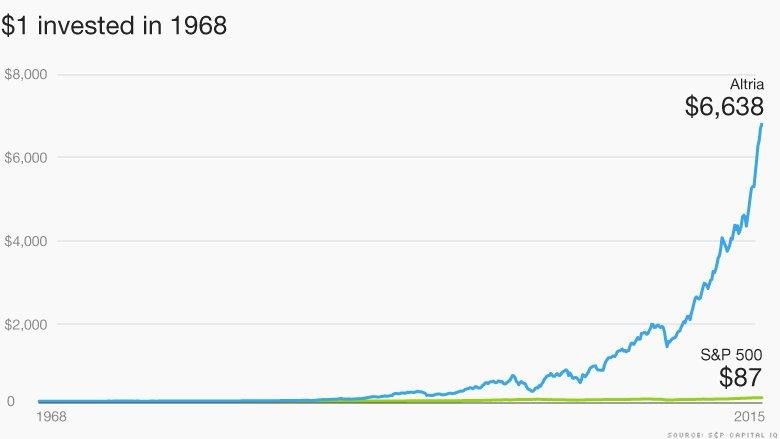

Por otro lado, quién sabía que una de las acciones que más ha apreciado en los últimos años era de una compañía de tabaco, Altria?

Con toda regulación en contrario, incluyendo lo inequívoco e irrefutable demostraciones médicas de los principales problemas de salud y ser la causa principal de enfermedades crónicas. y enfermedades terminales, la prohibición del consumo en lugares públicos, la estigma social de los fumadores, etc., Altria (anteriormente Phillip Morris) tenía un apreciación casi 100 veces mayor que el promedio de los 500 mayores de EE. UU. empresas entre 1968 y 2015.

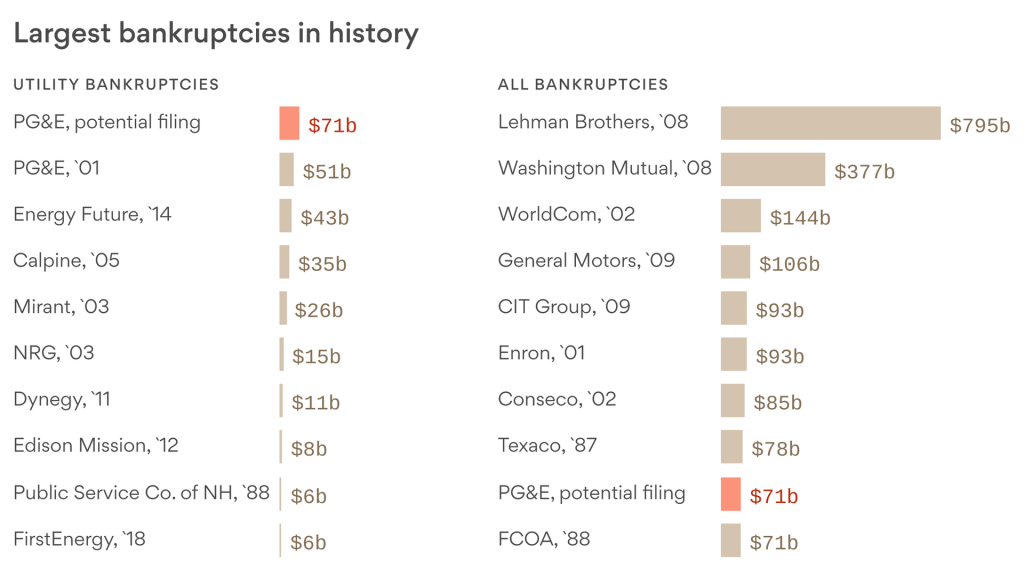

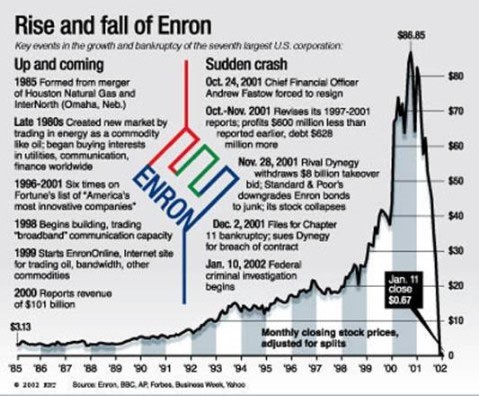

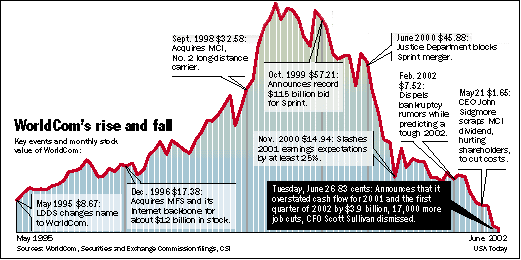

No hacer esto bien es lo de menos. Mucho peor sería si hubiéramos hecho grandes inversiones en Enron, Worldcom o Lehman Brothers cuando estaban de moda. A cuando se desmoronaron eran grandes empresas, de referencia en su industrias, y de un momento a otro implosionaron.

Nosotros habríamos perdido todo el capital invertido.

No es fácil elegir las mejores acciones que el mercado en general porque las probabilidades del mercado no ayudan

Bueno, no es fácil elegir las mejores y peores compañías. ¿Podemos al menos confiar en el ¿manchar? No tampoco.

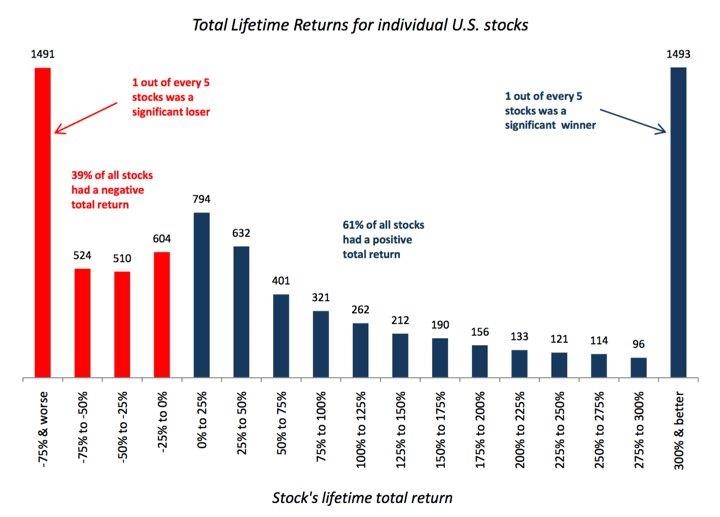

Un estudio reciente presenta el siguiente gráfico que concluye que 1 de cada 5 acciones tiene un retorno positivo de más del 300%, pero también muchos otros tienen un retorno negativo de más del -75%. Más: 61% tienen retornos positivos y 39% negativos. Con este dispersión, ¿cómo podemos diferenciarlos?

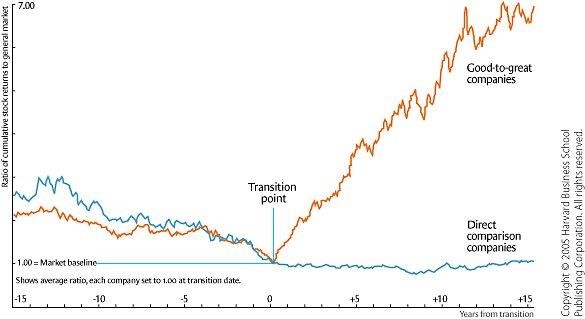

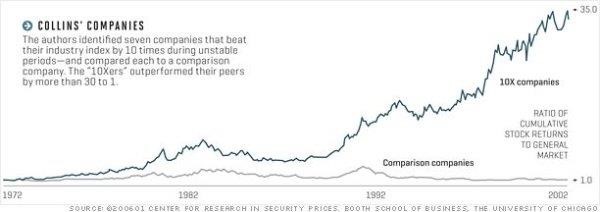

Jim Collins tiene fama los estudios demuestran que solo sabemos distinguir las mejores empresas “a posteriori “

Jim Collins es un economista que escribió algunos de los más vendidos de la gerencia. de todos los tiempos: “Good to Great” y “Built to Last” usando un metodología de comparación de competidores o pares de la industria

Una de las principales conclusiones es que en cada momento es muy difícil Identificar las empresas que superarán a las demás. Llegó a la conclusión de que allí son rasgos o patrones que los distinguen. Sin embargo, se deduce que estos los rasgos solo se detectan “a posteriori” y “no un a priori “.

Incluso en tiempos de crisis financiera grave, como 2008, no es fácil predecir de manera oportuna qué inversiones se desempeñarán mejor o peor:

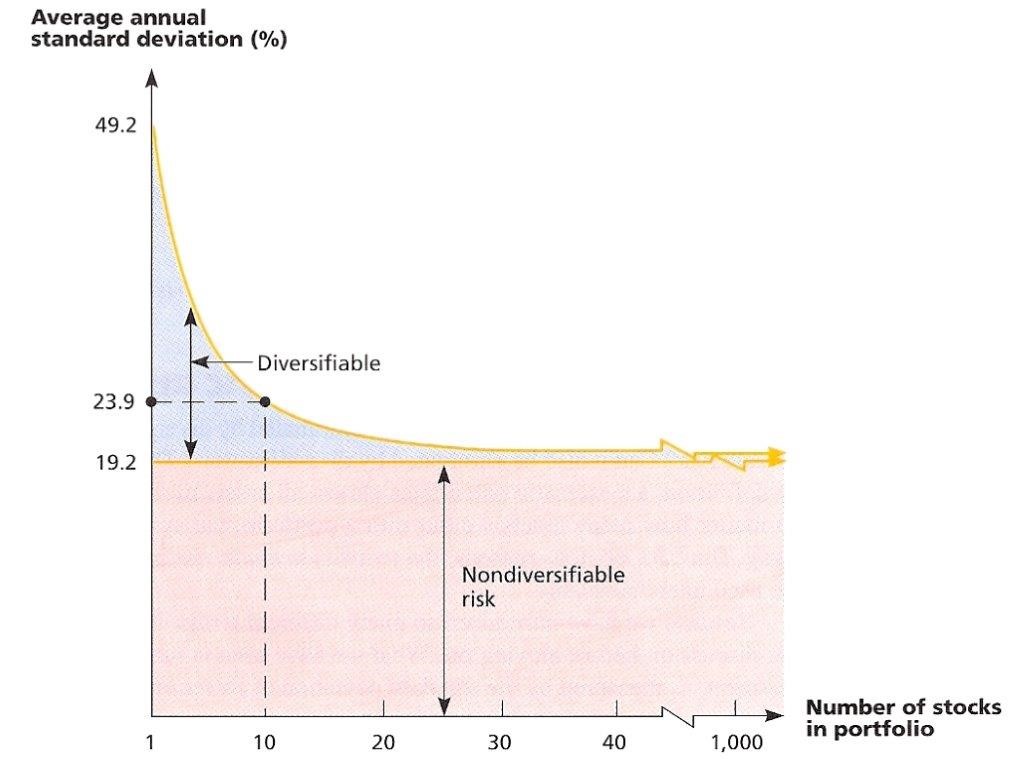

Diversificación en las inversiones mejoran el riesgo / rentabilidad y requiere una inversión en 30 o más valores

Eso es el proceso de combinar inversiones o valores individuales en un cartera de inversiones.

El objetivo de la diversificación es reducir el riesgo sin reducir los rendimientos o aumentar los rendimientos al mismo nivel de riesgo.

Los beneficios de la diversificación solo existen cuando las inversiones o valores son negativos correlacionado.

Comprando valores, acciones o bonos de vehículos de inversión colectiva como los fondos, proporcionan una fuente de diversificación con costos soportables.

Distribuido las inversiones en valores múltiples eliminan cierto grado de riesgo pero no en su totalidad

Entonces, lo que debemos hacer no es elegir valores individuales, sino invertir en un conjunto de valores o diversificar.

Cuántos valores son suficientes? Un estudio ha demostrado que si invertimos en más de 30 valores, ya diversificamos el riesgo individual y solo estamos sujetos a lo inevitable riesgo de mercado.

Ya veremos en otro post que las mejores inversiones son aquellas que representan las clases de sub-activos deseadas, tener la mayor y mejor diversificación en esta clase de sub-activo y el costos de inversión más bajos.