Los seguros son un elemento clave y prioritario de nuestro plan de finanzas personales que define nuestras necesidades y objetivos financieros, ya que nos brindan protección contra riesgos y nos garantizan una red de seguridad ante adversidades imprevistas.

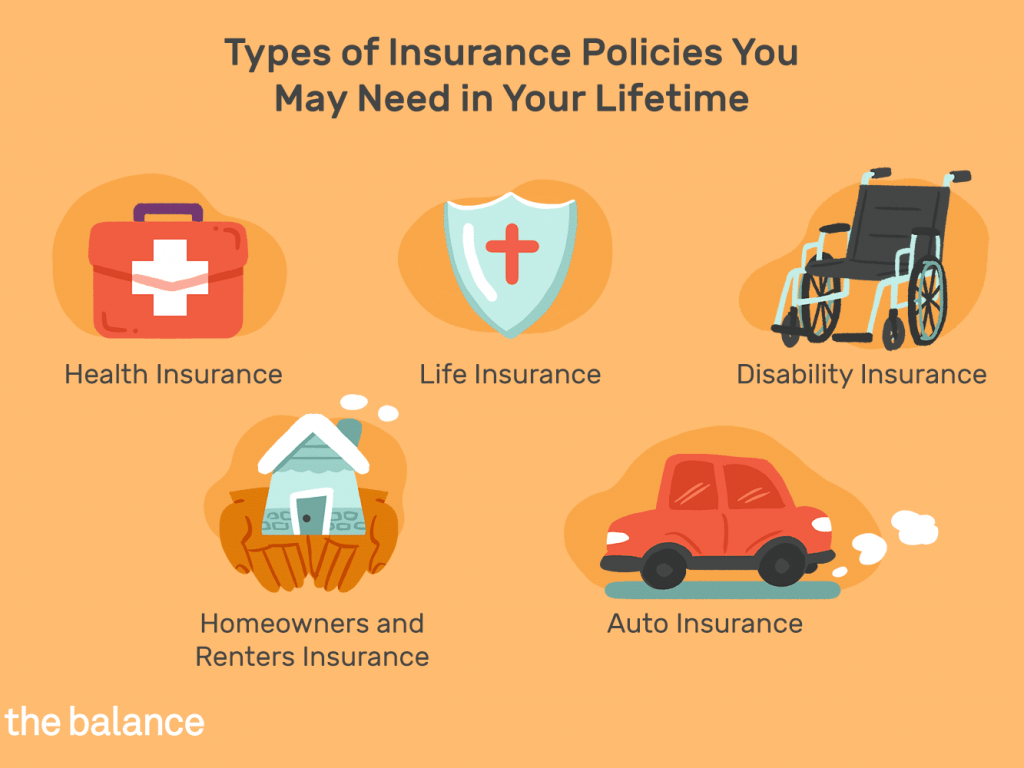

El seguro más importante que necesitamos es la protección contra reclamaciones de vivienda y automóvil, salud, vida y accidentes personales.

Productos de inversión en seguros (seguros financieros), planes de pensiones y rentas vitalicias

Aunque este blog se centra principalmente en la gestión patrimonial y las inversiones financieras, creemos que debemos abordar, aunque sea de forma simplificada, el universo de los seguros personales, dada su importancia central para la seguridad financiera en particular, y para el plan financiero personal en general.

Así, este es el primer artículo de esta serie dedicado a los seguros personales.

Los seguros son un elemento importante y clave y prioritario del plan de finanzas personales que define las necesidades y objetivos financieros porque proporcionan una protección contra riesgos que nos garantiza una red y un colchón ante imprevistos.

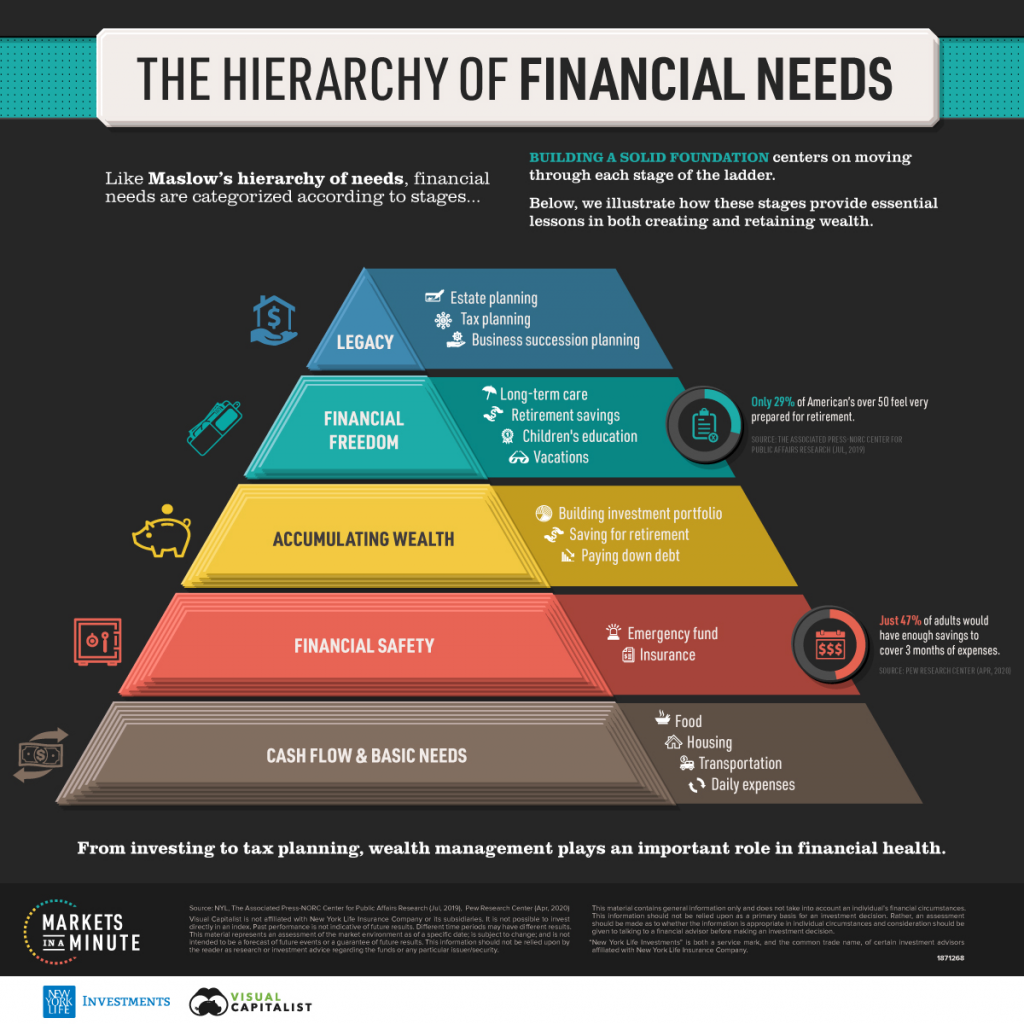

Las finanzas personales cubren toda la gestión de nuestro dinero, incluyendo cómo ahorrar e invertir. Incluyen presupuestos, banca, seguros, hipotecas, inversiones, planificación de reformas y planificación fiscal e inmobiliaria.

La planificación financiera es el proceso de administrar adecuadamente nuestras finanzas para lograr nuestros objetivos. Incluye elementos de protección, creación de riqueza, planificación de contingencias y emergencias, así como la planificación de hitos específicos en la vida.

El seguro es un componente financiero de la seguridad financiera,situado en la base de nuestra pirámide de nuestras necesidades financieras, justo después de satisfacer las necesidades básicas de alimentos, refugio, etc., y antes de siquiera pensar en la acumulación de riqueza:

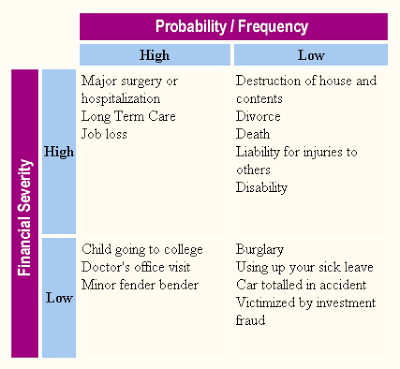

Los seguros son una parte importante de la planificación financiera porque nos protegen de los costos o pérdidas asociados con accidentes, discapacidad, enfermedad y muerte.

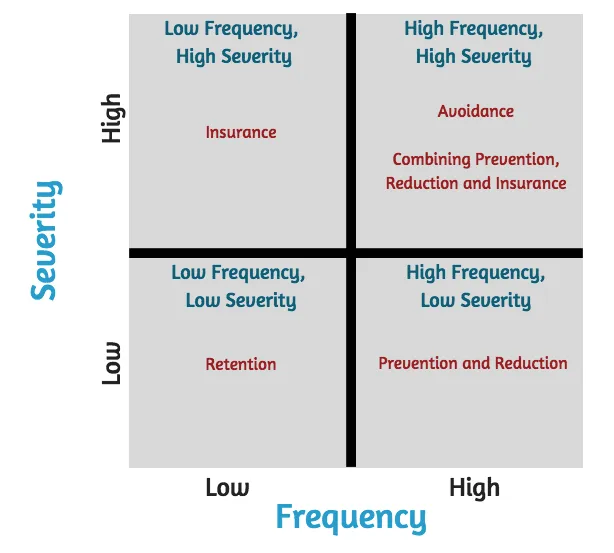

Debemos comprar un seguro de protección para choques financieros de baja probabilidad y alto costo o pérdida.

El seguro fundamental es lo que nos protege contra choques financieros de baja probabilidad y alto impacto. Por ejemplo, el pago de una larga estancia en el hospital. La mayoría de las personas simplemente no tienen tanto dinero en un fondo de emergencia. No es práctico y no es un uso eficiente del dinero.

Por otro lado, generalmente no tiene sentido tener un seguro para eventos de alta probabilidad y bajo impacto, porque el costo a menudo supera el beneficio potencial. Por ejemplo, a menudo es más caro comprar una garantía que reemplazar un electrodoméstico relativamente barato.

El seguro más importante que necesitamos es la protección contra reclamaciones de vivienda y automóvil, salud, vida y accidentes personales.

Los cuatro tipos de seguro recomendados por la mayoría de los expertos financieros son la vida, la salud, el hogar y el automóvil, y la discapacidad a largo plazo.

El seguro de vida ayuda a proteger a nuestra familia si morimos prematuramente. También se puede utilizar para necesidades comerciales o estrategias de planificación inmobiliaria más complejas.

El seguro de salud puede ayudar a reducir los costos de las facturas médicas si nos enfermamos. Todos necesitamos este seguro, independientemente de nuestra edad o nuestra salud actual.

El seguro de discapacidad nos ayuda a protegernos de la pérdida de ingresos si no podemos trabajar. La mayoría de los trabajadores, especialmente aquellos que están en el pico de sus años de ingresos, deben considerar esta importante cobertura.

El seguro de vivienda y automóvil protege estos activos de daños o pérdidas.

No es un lujo, sino una necesidad, sobre todo porque todas las compañías hipotecarias requieren que los prestatarios tengan cobertura de seguro por el valor total o justo de una propiedad (generalmente el precio de compra).

Las pólizas de seguro de los propietarios generalmente cubren la destrucción y el daño al interior y exterior de una residencia, la pérdida o el robo de la propiedad y la responsabilidad personal por daños a otros.

La penetración y densidad de los seguros en el mundo varían en función de muchos factores, como el desarrollo económico, el tejido productivo, los sistemas de protección social, el desarrollo del propio sector asegurador.

No hay datos confiables sobre el uso de seguros personales en los diversos países del mundo. Lo mejor que tenemos son los datos de seguros globales, que comprenden datos personales y comerciales.

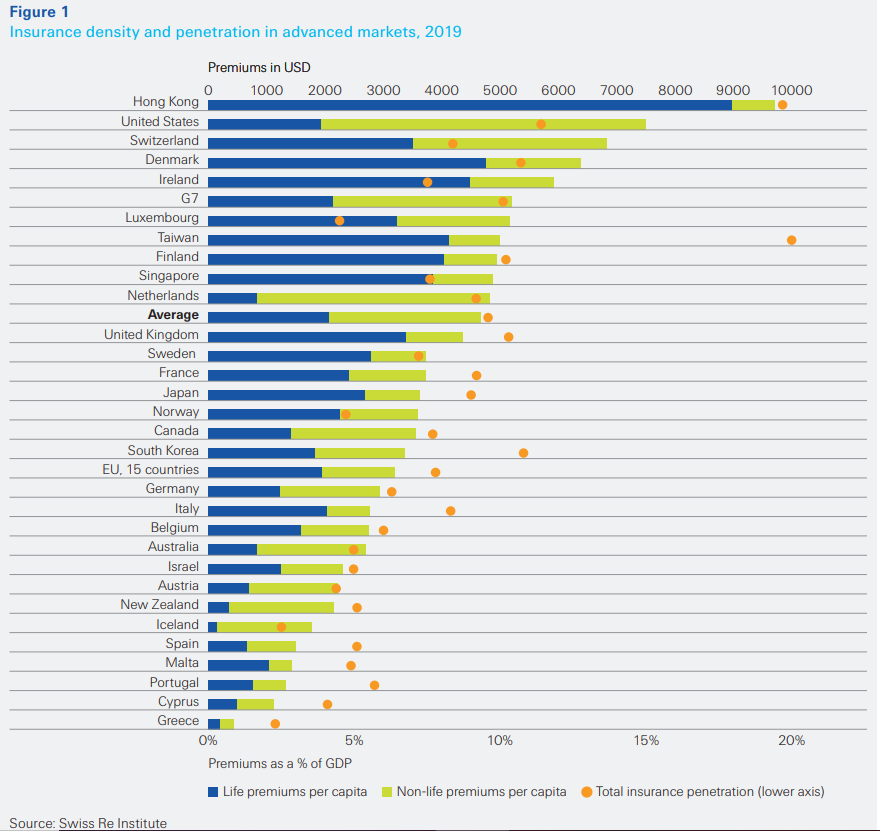

Swiss Re publica anualmente la penetración y densidad de los seguros en los países desarrollados de todo el mundo, presentando los valores de las primas per cápita descompuestas en términos de seguros de vida y no vida.

El componente de vida proporciona una buena indicación del gasto del seguro personal en cada país en la medida en que es exclusivamente personal, a diferencia del no vida o riesgo que incluye, el seguro de propiedad y otros activos comerciales.

Como sabemos, los datos de las comparaciones país a país están influenciados por el grado de desarrollo económico, el desarrollo del propio sector asegurador, las características del tejido productivo y empresarial, los sistemas públicos de seguridad social, el propio régimen fiscal de seguros, etc.

En su edición más reciente, la densidad (primas per cápita) y la penetración (relación entre las primas totales y el PIB) de los seguros de vida y no vida en las economías desarrolladas es la siguiente:

El gasto promedio per cápita en seguros totales (densidad) en los países desarrollados fue de $ 4,664 en 2019 y la penetración de seguros (primas / PIB) fue de 9.6%.

La densidad promedio fue de $ 2,000 en seguros de vida y casi $ 3,000 en seguros no de vida.

En los países más ricos, la densidad en los seguros de vida está entre $ 2,000 y $ 4,000 (el seguro de no vida tiene un rango mucho más largo).

En los países del sur de Europa y con la excepción de Italia, la densidad total promedio de seguros es muy baja, por debajo de $ 2,000.

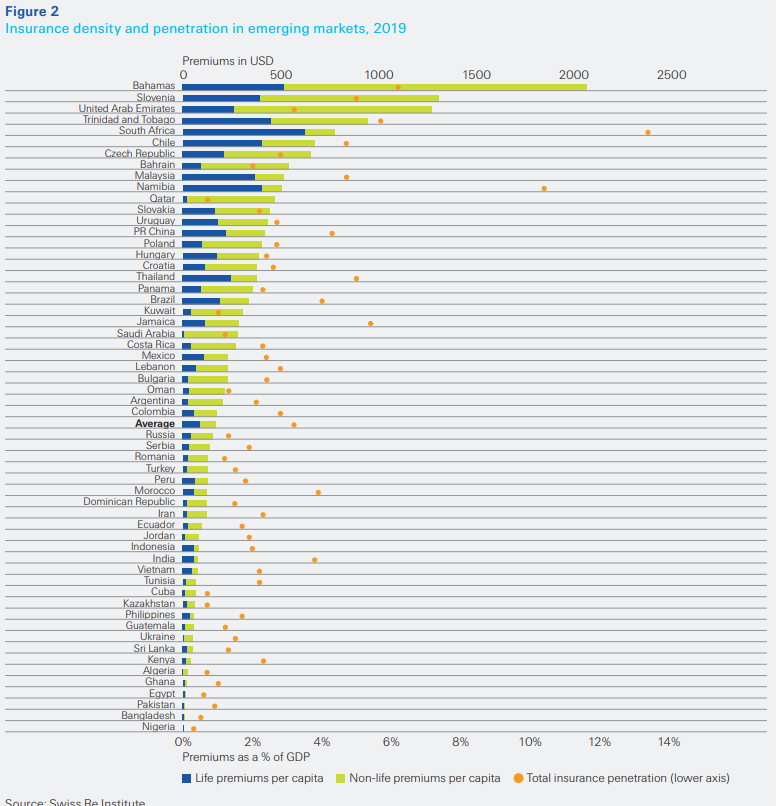

La densidad y penetración de los seguros en las economías emergentes es la siguiente:

El gasto promedio per cápita en seguros (densidad) en los mercados emergentes fue de $ 175 en 2019, y la penetración de seguros del 0% (primas / PIB) fue del 3,3%.

Como era de esperar, la densidad y la penetración varían mucho más en los países emergentes que en los desarrollados.

Estos son insignificantes en la mayoría de los países africanos, India e Indonesia, y tienen más relevancia en las prósperas economías emergentes del sudeste asiático.

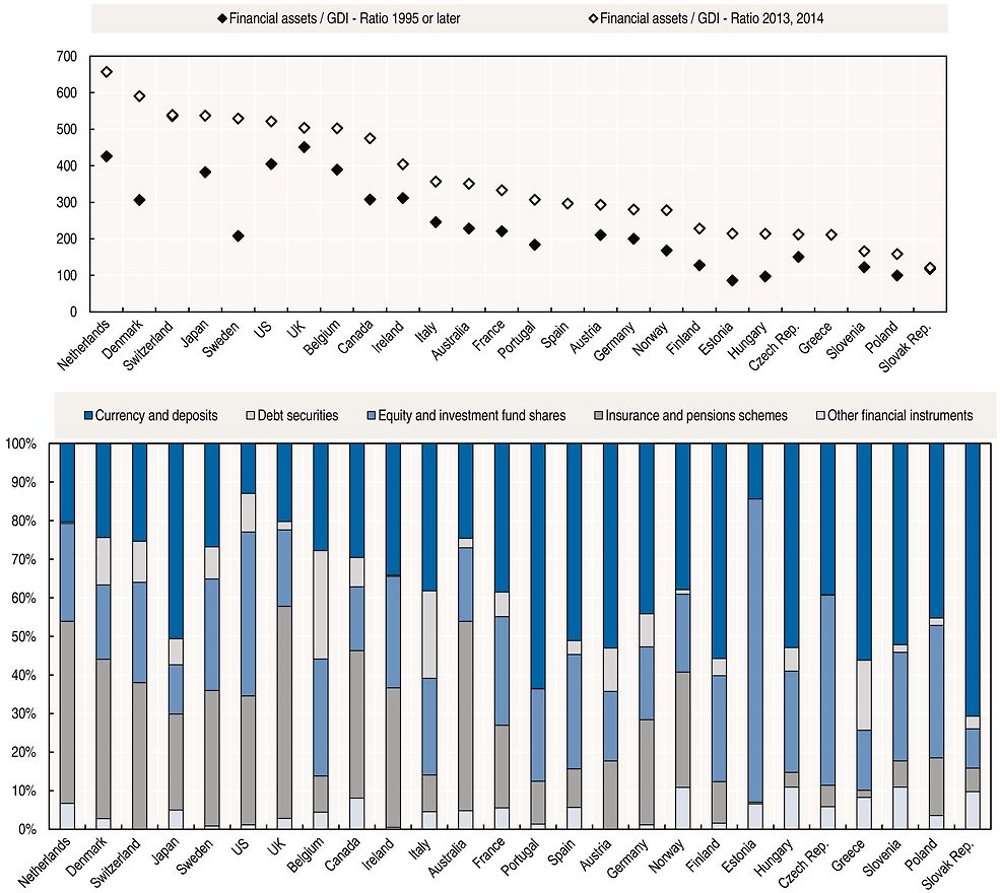

La OCDE también publica otro indicador anual sobre el peso del uso de los planes de seguros y pensiones en el total de activos financieros por país miembro:

Hay una gran variación de este peso por parte de los diversos países miembros. Estos esquemas son menos significativos en los países menos ricos, como Estonia, Grecia, Eslovaquia, la República Checa, Hungría y Eslovenia, y tienen un peso importante en los países más ricos, con menos protección social pública y donde el sistema de seguros está muy evolucionado, como los Países Bajos, Dinamarca, Suiza, Suecia, el Reino Unido, Canadá, Irlanda, Australia y Noruega. Tienen un peso moderado en Japón, Francia, Austria y Finlandia.

En los próximos artículos de esta serie abordaremos algunos de los seguros más importantes, especialmente los seguros de vida y financieros, pero también algunos de los riesgos, a saber:

- Productos de inversión en seguros, como seguros de capitalización, vinculados a unidades y anualidades

- Seguros de planes de pensiones

- Seguro de vida

- Seguro de enfermedad

- Seguro de accidentes o invalidez

- Vivienda y seguro de coche