El Anuario de Retornos de Inversión Global de Credit Suisse se basa en una base de datos única que proporciona un registro histórico de los rendimientos reales de acciones, bonos, efectivo y monedas de 35 países. Los datos abarcan tanto los mercados desarrollados como los emergentes, y se remontan a 1900.

Esta es la cuarta vez que cubrimos esta publicación anual de Elroy Dimson, Paul Marsh y Mike Staunton, quienes publicaron el libro de referencia mundial sobre datos financieros “Triumph of the Optimists” en el año 2000.

Además del análisis regular de datos históricos, la publicación aborda algunos temas relevantes en cada año.

La edición de 2020 se centró en las inversiones ESG, y en la inversión en países emergentes frente a las economías más avanzadas.

La edición de 2021 se centró en las previsiones de rentabilidades futuras a largo plazo de renta variable y renta fija, y en la evolución de las rentabilidades de los activos en las economías emergentes y su comparación con las economías avanzadas.

En la edición de 2022 se analizó el comportamiento de las acciones y bonos en diferentes regímenes de inflación y en periodos de subida de tipos de interés, dos preocupaciones actuales, y la importancia de la diversificación, tanto en número de títulos como en términos internacionales.

Este resumen de esta publicación contiene cuatro extractos del informe anual 2023.

El primer extracto describe la base de datos utilizada, que es fundamental y abarca todas las principales categorías de activos en 35 países (incluidos tres nuevos mercados este año). La mayoría de estos mercados, así como el índice mundial de 90 países, tienen 123 años de datos que se remontan a 1900.

En el segundo extracto se explica por qué se necesita una perspectiva a largo plazo para comprender el riesgo y la rentabilidad de la renta variable y la renta fija, y se resumen los datos a largo plazo sobre la rentabilidad de la renta variable.

En el tercer fragmento se ofrecen proyecciones a medio plazo de la rentabilidad de las acciones y los bonos.

El cuarto fragmento se centra en la relación entre la inversión en bienes y la inflación.

Las perspectivas de rendimiento a largo plazo de las acciones y los bonos en períodos de inestabilidad

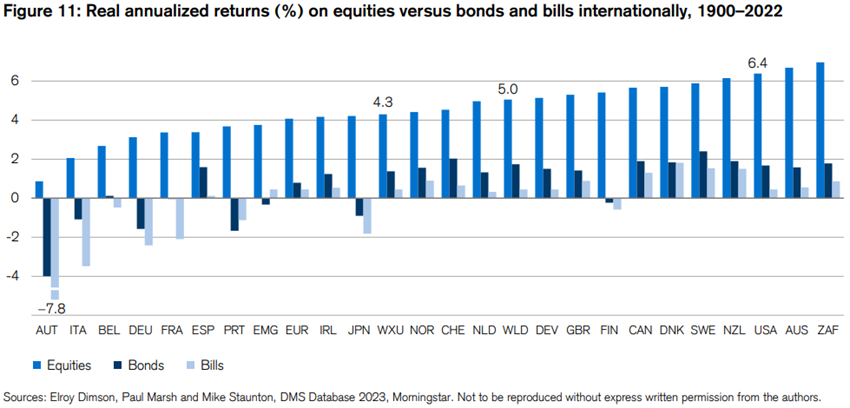

El análisis de los rendimientos a largo plazo muestra cómo las acciones han superado a los bonos y las letras del Tesoro en todos los países desde 1900, lo que refleja los principios básicos de riesgo y rendimiento.

Si bien los bonos han generado rendimientos similares a los de la renta variable desde la década de 1980, el shock inflacionario de 2022 significó que los rendimientos reales de los bonos fueron los peores registrados en muchos países, incluidos EE. UU., Reino Unido, Suiza y los mercados desarrollados en general.

Si bien las acciones han disfrutado de excelentes rendimientos a largo plazo, no son ni han sido nunca la cobertura contra la inflación que sugieren muchos observadores.

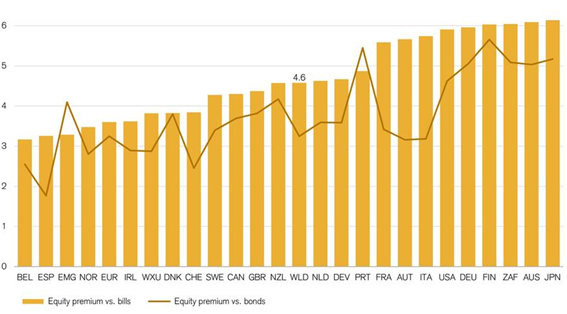

Las primas de riesgo están ahí por una buena razón

Existe una prima de riesgo histórica en los rendimientos de las acciones y los bonos en relación con las letras del Tesoro, como compensación necesaria para la volatilidad y el riesgo de liquidez.

Después de un período prolongado de rendimientos reales altos y estables, este informe documenta los períodos de estrés de los bonos y las acciones a lo largo del tiempo.

Sabemos que la diversificación de la cartera puede mitigar estos riesgos. Sin embargo, los beneficios de la diversificación se cosechan a largo plazo, no a corto plazo, como han demostrado los rendimientos recientes de las estrategias de acciones/bonos 60/40 (basándose excesivamente en las correlaciones negativas recientes entre los dos activos más que en el análisis de los registros históricos).

Expectativas de rentabilidad de los activos a medio plazo

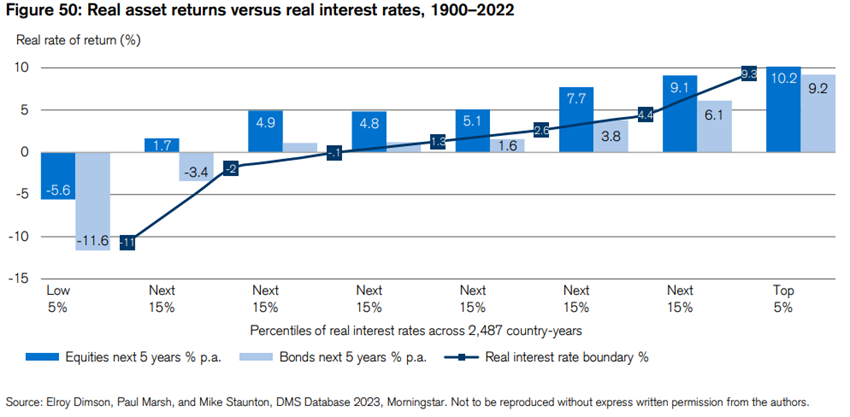

El siguiente gráfico muestra la relación entre la tasa de interés real en un año determinado y el rendimiento real de una inversión en acciones y bonos en los cinco años inmediatamente siguientes:

Las barras muestran los rendimientos reales promedio de los bonos y acciones, incluidos los rendimientos reinvertidos, durante los próximos cinco años. Por ejemplo, el primer par de barras muestra que durante los años en los que un país tuvo una tasa de interés real de menos del -11%, el rendimiento real promedio anualizado durante los cinco años siguientes fue del -5,6% para las acciones y del -11,6% para los bonos.

Las tres primeras bandas comprenden el 35% de todas las observaciones y se refieren a tipos de interés reales por debajo de cero.

En alrededor de un tercio de los años se han registrado tipos de interés reales negativos. Estas bajas tasas reales a menudo se produjeron en tiempos inflacionarios.

Existe una clara relación entre el tipo de interés real actual y los rendimientos reales posteriores tanto de las acciones como de los bonos.

El análisis de regresión de los tipos de interés reales sobre los rendimientos reales de las acciones y los bonos lo confirma, produciendo coeficientes muy significativos.

También hay que tener en cuenta que, en todas las bandas presentadas, las acciones proporcionaron una rentabilidad superior a la de los bonos.

Cuando los tipos de interés reales son bajos, los rendimientos futuros esperados de los activos de riesgo también son más bajos.

Sin embargo, durante los períodos en los que los tipos de interés reales caen inesperadamente, esto tenderá a proporcionar un impulso inmediato a los precios de los activos y, en consecuencia, a los rendimientos, aunque los rendimientos potenciales se hayan reducido.

Estos patrones prevalecieron durante gran parte del siglo XXI hasta 2021.

La revalorización de las materias primas en una era de estanflación

El informe investiga la influencia perniciosa de la inflación en los rendimientos de los bonos y las acciones, pero también el papel de las materias primas en este sentido.

Dado que el aumento de los precios de las materias primas, incluidos el petróleo y el gas, ha contribuido al resurgimiento de la inflación, el informe explora si la inversión en materias primas ofrece una cobertura contra la inflación.

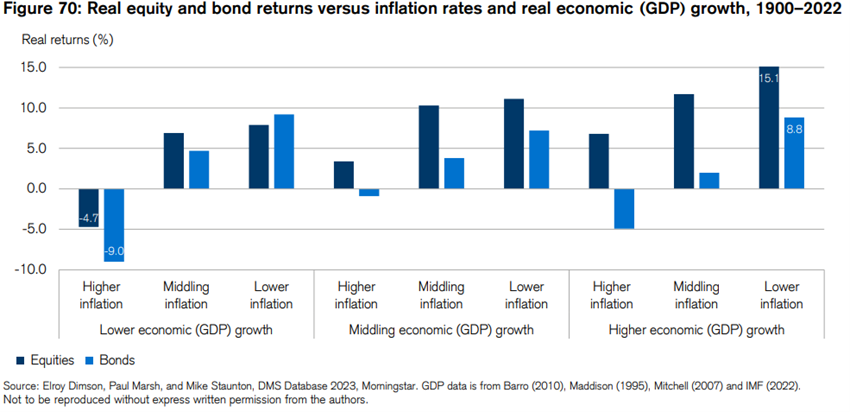

El siguiente gráfico muestra que, en el caso de las acciones y los bonos, los rendimientos reales tienden a ser mayores cuando el crecimiento económico es mayor y la inflación es menor:

Dentro de cada categoría de crecimiento, los rendimientos de las acciones y los bonos aumentan a medida que disminuye la inflación.

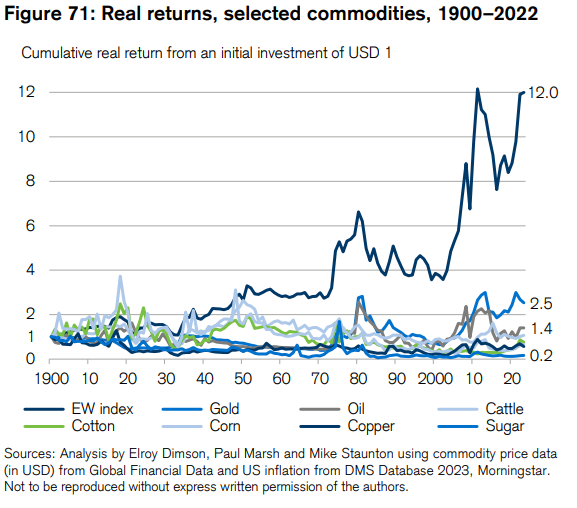

Mientras que las materias primas individuales dieron en promedio un rendimiento real anualizado negativo del -0,49%, una cartera igualmente ponderada de esas mismas materias primas dio un rendimiento positivo del +2,04%. Booth y Fama (1992) llaman a esto el “retorno de la diversificación”.

La conclusión es que las carteras de futuros de materias primas proporcionaron atractivos rendimientos a largo plazo ajustados al riesgo, con una prima sobre las letras del Tesoro de más del 3%, aunque con algunas caídas grandes y largas. Estas carteras también proporcionan una cobertura contra la inflación, a diferencia de la mayoría de los demás activos.

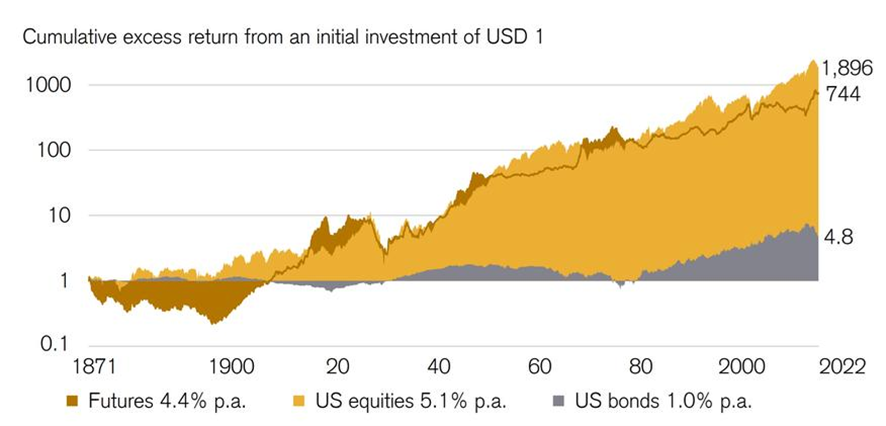

El siguiente gráfico muestra los excesos de los rendimientos acumulados de la inflación 1871-2022 de una inversión inicial de USD 1 en futuros en comparación con las acciones y bonos estadounidenses.

En ese período, la prima de riesgo anualizada de las acciones estadounidenses frente a las letras del Tesoro fue del 5,1%, mientras que la prima de riesgo anualizada de los futuros de materias primas fue del 4,4%.

Las volatilidades anuales de las dos series de exceso de rentabilidad fueron muy similares, del -19,5% para la renta variable y del 20,0% para los futuros sobre materias primas.

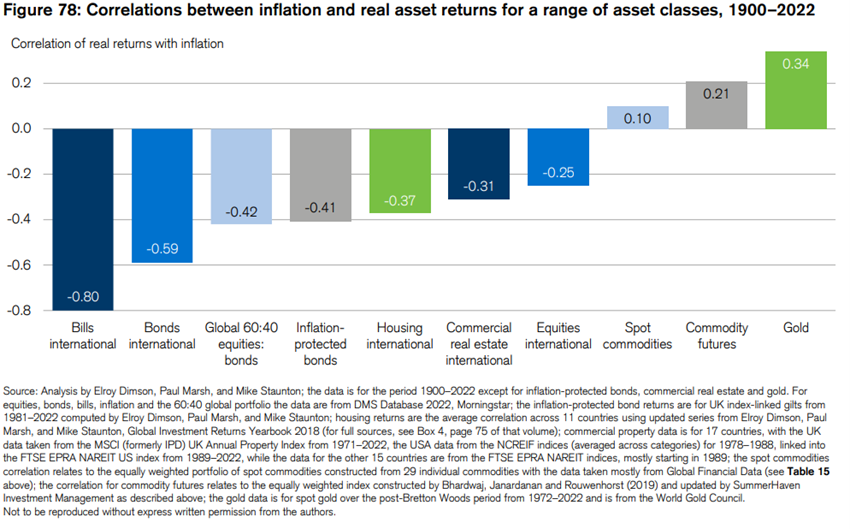

Las correlaciones de las clases de activos con la inflación

El siguiente gráfico muestra la correlación entre la inflación anual y los rendimientos de los activos reales desde 1900 hasta 2022 (aunque los bonos ligados a la inflación, los bienes raíces comerciales y el oro tienen fechas de inicio posteriores):

Los bonos, las letras del tesoro, las acciones y los bienes raíces constituyen la gran mayoría de los activos de inversión que se negocian a nivel mundial. El gráfico muestra que todos ellos tienen correlaciones negativas con la inflación.

Para encontrar correlaciones positivas -activos que, en promedio, se benefician de la inflación- tenemos que entrar en el mundo de las materias primas.

El rendimiento real de una cartera de materias primas con la misma ponderación tuvo una correlación positiva de 0,10 con la inflación. Sin embargo, el exceso de rentabilidad a largo plazo ha sido bajo y casi con certeza negativo después del costo.

Sin embargo, como hemos visto anteriormente, la rentabilidad real de una cartera de futuros sobre materias primas con la misma ponderación se correlaciona con la inflación en 0,21 y ofrece una prima de riesgo a largo plazo aceptable.

Descárgalo aquí: https://www.credit-suisse.com/about-us-news/en/articles/media-releases/credit-suisse-global-investment-returns-yearbook-2023-202302.html