En los últimos 100 años, los mercados de valores de los diversos países desarrollados han tenido diferentes rendimientos anuales promedio, pero con pequeñas desviaciones bruscas, excepto en los períodos y para los países más afectados por las dos grandes guerras.

Los mercados evolucionan en ciclos, alternando períodos de mayor rendimiento entre los mercados estadounidenses y el resto del mundo.

Desde el GCF, el desempeño de los mercados bursátiles estadounidenses ha sido mucho más alto que el de otros países desarrollados.

¿Es esto en el rendimiento para durar o, por el contrario, se puede esperar una reversión?

Los mercados bursátiles de los países desarrollados tienden a tener desarrollos más o menos sincronizados, con períodos de cierta alternancia entre el liderazgo de los rendimientos de rentabilidad. Sin embargo, desde 2009 el mercado de valores de Estados Unidos se ha disparado dejando muy por detrás a todos los demás mercados geográficos, con divergencias y rezagados sin precedentes en los últimos 70 años.

En los últimos 100 años los mercados bursátiles nacionales se han desempeñado de manera diferente, pero estas diferencias no son muy marcadas, especialmente si exceptuamos los efectos de las dos guerras mundiales.

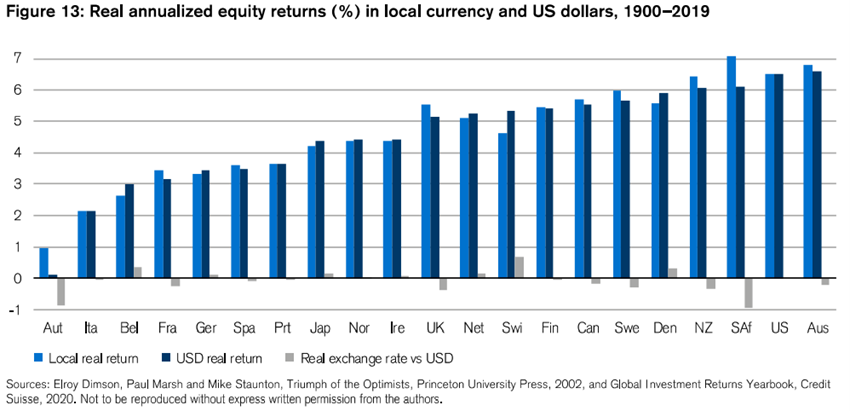

El siguiente gráfico muestra que los rendimientos anualizados promedio, en términos reales, de los mercados de accionistas de los diversos países desarrollados entre 1900 y 2019, fueron de alrededor del 5% al 6%, a excepción de los países más afectados por las dos grandes guerras:

Estados Unidos, Australia, Canadá, países Bajos, Reino Unido, Irlanda y los países nórdicos han tenido rendimientos medios anualizados diferentes pero similares de entre el 5% y el 6% en estos casi 120 años. Solo los países más afectados por las grandes guerras, como Italia, Francia, Alemania y Japón, tienen un rendimiento inferior, de alrededor del 2% al 4% por año.

Los mercados evolucionan en ciclos, alternando períodos de mayor rendimiento entre los mercados estadounidenses y el resto del mundo.

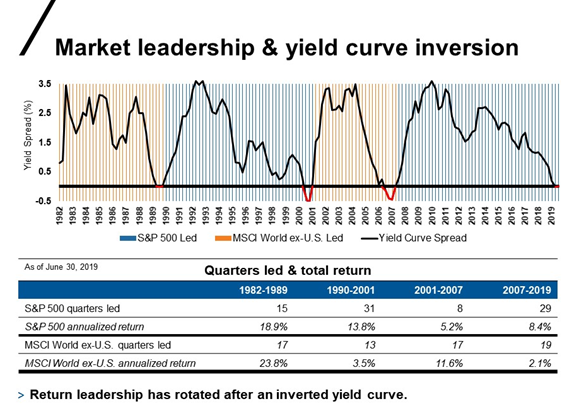

El siguiente gráfico muestra los rendimientos de los mercados bursátiles de Estados Unidos y el resto del mundo desde 1982 hasta 2019, revelando una alternancia del desempeño de estos mercados en varios subperíodos:

Se marcan cuatro subperíodos: de 1982 a 1989, de 1990 a 2001, de 2001 a 2007 y de 2007 a 2019.

En la década de 1980, el subperíodo más rentable de los mercados bursátiles, el desempeño de los mercados mundiales excluyendo los Estados Unidos o el Resto del Mundo, fue más alto que el mercado estadounidense, con rendimientos anualizados promedio de 23.8% versus 18.9%, respectivamente, y registrando 17 vs. 15 en términos de los mejores desempeños trimestrales.

Siguió a la década de 1990, cuando los mercados bursátiles de Estados Unidos eran mejores que el resto del mundo. Los rendimientos medios anualizados fueron claramente más favorables en el primero, con un 13,8% frente al 3,5%, y el récord de mejores trimestres fue de 31 contra 13.

En el siguiente subperíodo, entre 2001 y 2007, el Resto del Mundo volvió a superar a Estados Unidos, con rendimientos promedio anualizados de 11.6% versus 5.2%, y 17 vs. 8 trimestres más rentables.

En el subperíodo más reciente, considerado uno de los ciclos positivos más largos en el mercado de valores de Estados Unidos, Estados Unidos volvió a la delantera con rendimientos anualizados promedio de 8.4% versus 2.1% y un récord de 29 contra 19 mejores trimestres.

Esta alternancia de rendimientos parece probar la idea de una reversión al promedio de la evolución del desempeño de los mercados bursátiles. ¿Es así? Solo el futuro nos lo dirá. Sin embargo, lo que veremos en este artículo es tratar de entender las razones de este rendimiento relativo.

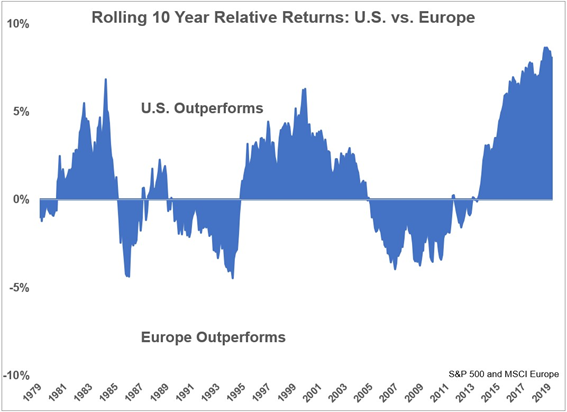

El siguiente gráfico presenta otra forma de ver la realidad de comparar la rentabilidad, ahora entre los Estados Unidos y Europa, mirando la perspectiva de los rendimientos anuales promedio móviles a 10 años:

Es importante tener en cuenta que este tipo de rentabilidad anual, móvil y a 10 años tiene una mayor memoria, un pasado de un promedio de los últimos 10 años, que los anteriores, que consideran solo los rendimientos actuales.

En términos de rendimientos móviles anuales promedio de 10 años, Estados Unidos tuvo un mejor desempeño que Europa en los 10 años anteriores a 1980 a 1985, convirtiendo este récord en su lugar entre 1985 y 1989, volviéndose casi neutral en los próximos dos años para continuar con el liderazgo europeo hasta 1995.

Entre 1995 y 2005, Estados Unidos fue superior hasta la llegada de la Gran Crisis Financiera, en la que Europa volvió a liderar hasta 2013. A partir de 2014, Estados Unidos no solo ha liderado el camino, sino que lo ha hecho de manera significativa, con diferencias de rentabilidad muy altas de más del 10% anual.

En esta comparativa vemos una vez más la alternancia de prestaciones, lo que puede indicar la presencia de ciclos.

Desde el GCF, el desempeño de los mercados bursátiles estadounidenses ha sido mucho más alto que el de otros países desarrollados.

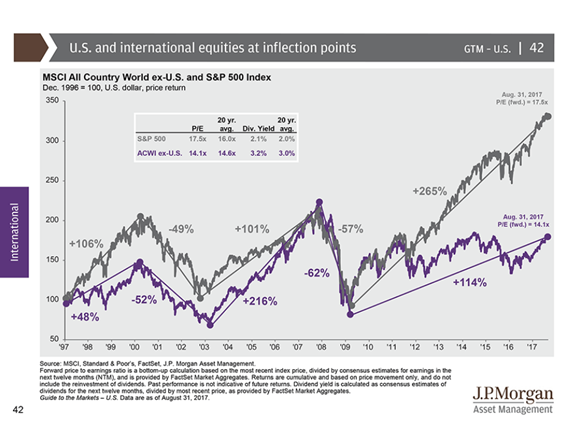

El siguiente gráfico recomienda la evolución de los mercados bursátiles de Estados Unidos y del resto del mundo desde 1997 hasta 2017.

Vemos que a pesar de los diferentes desempeños, hubo una gran sincronía en la evolución de los mercados bursátiles de Estados Unidos y el resto del mundo hasta 2009. Un ciclo positivo hasta 2000, seguido de negativo hasta 2003, volviendo a subir hasta 2007, y luego cae hasta 2009.

Sin embargo, después de 2009 hay una gran divergencia. El mercado de valores de Estados Unidos ha subido y subido más del 265% en 2017 (y este movimiento alcista continúa hasta el día de hoy), mientras que el resto del mundo es solo del 114%, especialmente en la fase inicial del ciclo hasta 2012, y ha tenido altibajos desde entonces.

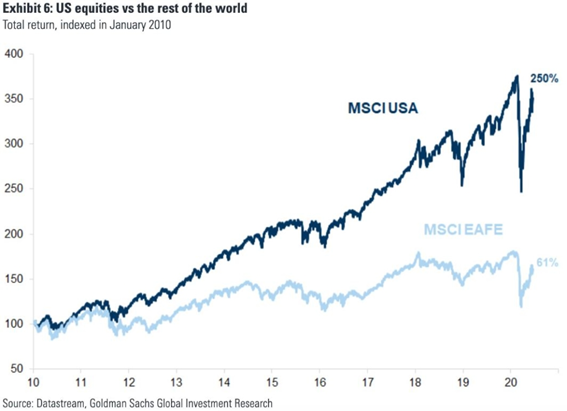

Nada mejor que el siguiente gráfico para destacar la gran diferencia en el desempeño entre los Estados Unidos y el resto del mundo después de la Gran Crisis Financiera:

Mientras que Estados Unidos ha subido un 250% desde 2010 hasta la fecha, el resto del mundo se ha mantenido en un 61% más modesto.

Esto en el desempeño del mercado norteamericano no es solo para unos pocos países o regiones del mundo, sino para todos, alcanzando proporciones nunca vistas en términos históricos en comparación con Europa, por ejemplo.

Hemos visto que Estados Unidos se ha desempeñado innegablemente mejor que el Resto del Mundo en este último ciclo positivo, bastante largo con una duración de más de 10 años, poniendo en duda la alternancia o reversión al promedio de los mercados.

El resto del mundo es un conjunto muy diverso de regiones y países, con dinámicas económicas y de mercado muy diferentes, por lo que vale la pena ver cuáles son los componentes principales.

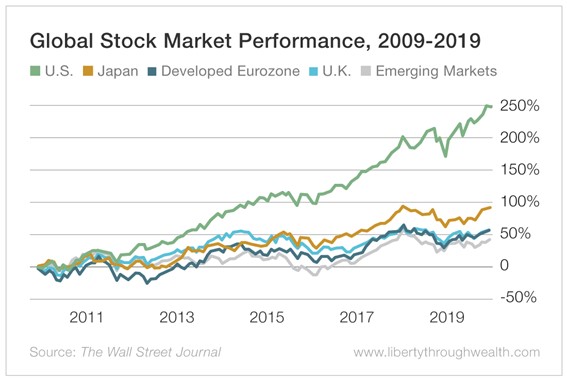

El siguiente gráfico muestra la evolución de los mercados de accionistas a nivel de las principales regiones entre 2010 y 2019:

Estados Unidos registró una apreciación del 250%, dejando a Japón al 100% de distancia, lo que es aún mayor para la Eurozona, el Reino Unido y los Mercados Emergentes con un 50%.

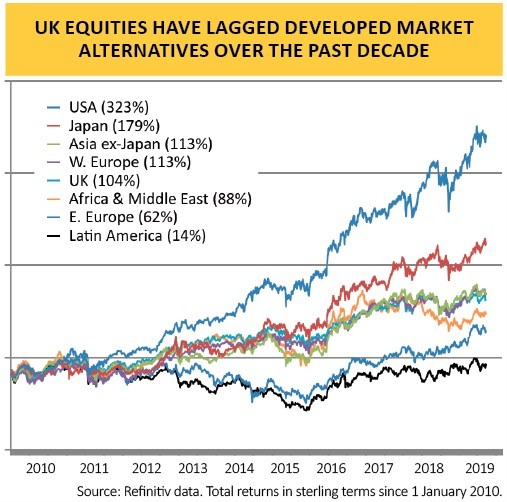

Podemos observar estas diferencias con mayor nivel de detalle en el siguiente gráfico:

Entre 2010 y 2019, Estados Unidos con una apreciación del 323%, superó en número a Japón con el 179%, Asia ex-Japón y Europa Occidental con el mismo 113%, el Reino Unido con el 104%, África con el 88%, Europa del Este con el 62% y América Latina con solo el 14%.

En otras palabras, esta diferencia es transversal entre todas las regiones y países.

Lo que también sorprende es la diferencia con Europa Occidental, porque en el fondo estamos hablando de dos zonas económicas con los mismos sistemas y modelos de civilización y económico, liberalismo y capitalismo.

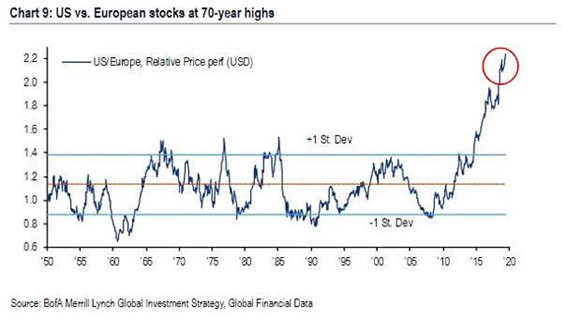

El reciente desempeño de Estados Unidos contra Europa ha alcanzado niveles extremos en términos históricos:

Nunca la diferencia en el desempeño de los mercados bursátiles entre Estados Unidos y Europa ha sido tan marcada en los últimos 70 años, desde 1950 hasta la fecha. En este período esta diferencia se mantuvo en una banda que incluyó una variación de una desviación estándar positiva o negativa hasta 2015, cuando se disparó a niveles que hoy superan las 2 desviaciones estándar.

Hay dos preguntas sin respuesta, si lo abordaremos en la Parte II.

¿Qué hay detrás de esto sobre el rendimiento?

¿Está a punto de durar este reciente comportamiento del mercado de valores estadounidense frente al resto del mundo, Europa y Asia en particular, o, por el contrario, se puede esperar una reversión para el promedio?

https://www.credit-suisse.com/about-us/en/reports-research/studies-publications.html

https://www.amazon.com/Stocks-Long-Run-Definitive-Investment/dp/0071800514