Los fondos de cobertura surgieron en la década de 1970, se desarrollaron en la década de 1990, crecieron exponencialmente entre 2001 y 2007, cayeron bruscamente, y desde 2012 han crecido más moderadamente, evidenciando un proceso de selección natural de los mejores

Después de mostrar un mejor desempeño en la década de 1990 y durante las grandes crisis de 2000 y 2008, los fondos de cobertura han tenido rendimientos anuales promedio más bajos que en los mercados de acciones y bonos, especialmente desde 2009.

Los hedge funds o fondos de cobertura son inversiones alternativas y menos reguladas accesibles para inversores calificados e invierten en mercados financieros utilizando estrategias patentadas.

Los hedge funds, también llamados fondos de cobertura, son inversiones alternativas que movilizan capital de inversión en los mercados financieros y persiguen diferentes estrategias de gestión para buscar rendimientos independientes y superiores al mercado para sus inversores.

Los fondos de cobertura pueden gestionarse agresivamente y/o utilizar derivados y apalancamiento invirtiendo en mercados nacionales e internacionales.

Los fondos de retorno absoluto generalmente solo son accesibles para inversores calificados, ya que requieren menos regulación de los supervisores del mercado que otros fondos.

En términos de estructura legal, los fondos de cobertura se crean con mayor frecuencia como compañías de inversión privada de responsabilidad limitada que están abiertas a un número limitado de inversores calificados y requieren una gran inversión mínima inicial.

Las inversiones en fondos de cobertura no están liquid, ya que a menudo requieren que los inversores mantengan su dinero en el fondo durante al menos un año, un período conocido como el período de bloqueo. La desmovilización de fondos también puede ocurrir solo a ciertos intervalos, por ejemplo, trimestralmente o cada seis meses.

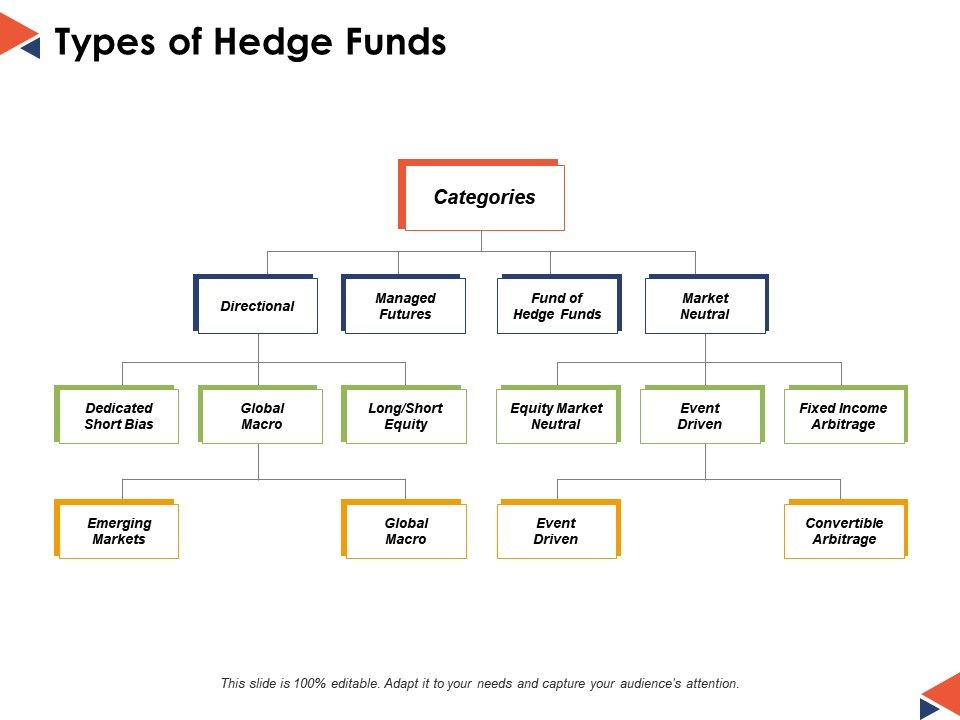

Los fondos de cobertura utilizan diferentes estrategias de inversión y, por lo tanto, a menudo se clasifican de acuerdo con el estilo de inversión. Existe una diversidad sustancial en los atributos de riesgo y las inversiones entre estilos.

Los fondos de cobertura surgieron en la década de 1970, se desarrollaron en la década de 1990, crecieron exponencialmente entre 2001 y 2007, cayeron bruscamente, y desde 2012 han crecido más moderadamente, evidenciando un proceso de selección natural de los mejores

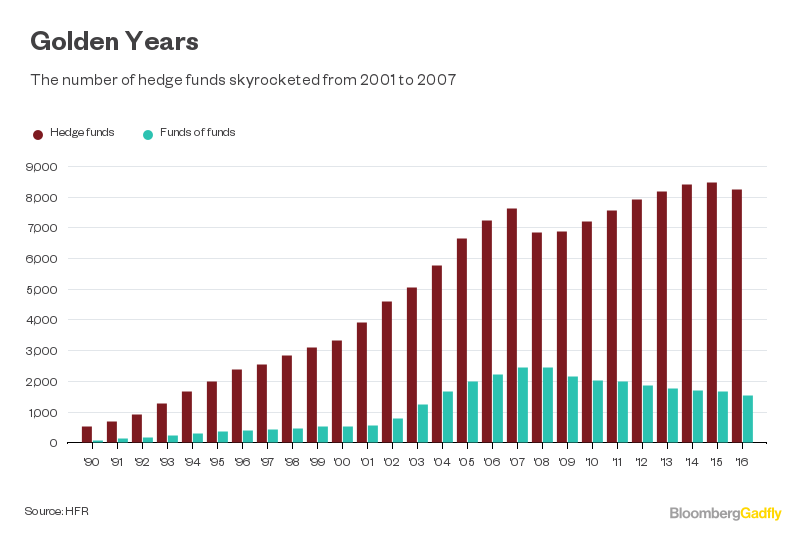

Los primeros fondos de cobertura surgieron en la década de 1970 y tuvieron la siguiente evolución entre 1990 y 2016:

Los fondos de cobertura se desarrollaron en la década de 1990, crecieron significativamente entre 2001 y 2007 y se han estabilizado o retrocedido desde entonces. Lo mismo oría con los fondos de cobertura, que son fondos de inversión que invierten en fondos de cobertura.

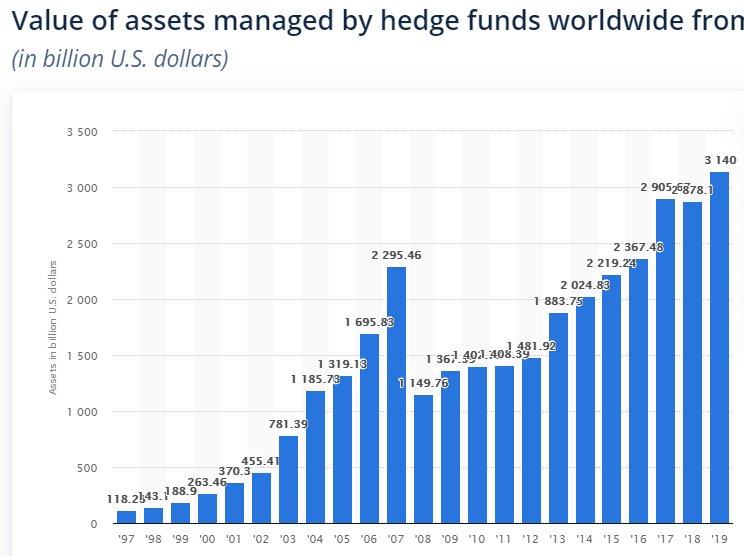

En cuanto a los activos bajo gestión, la evolución fue la siguiente:

La industria de fondos de cobertura representó más de $ 3.1 billones de activos totales bajo administración en 2020. El crecimiento de estos activos fue casi exponencial entre 1997 y 2007, cuando sufrió un importante revés y los activos se redujeron a la mitad, iniciando una subida más gradual a partir de 2012.

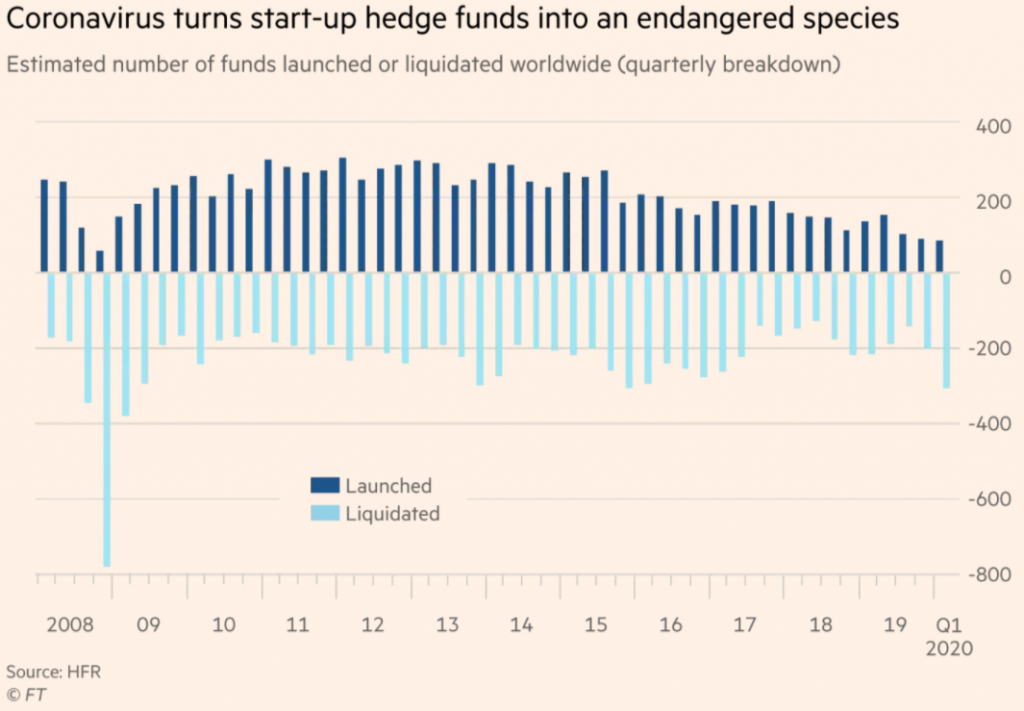

El siguiente gráfico muestra la evolución de los nuevos hedge funds creados frente a los liquidados entre 2008 y 2020:

Vemos que en este período se crearon tantos fondos de cobertura nuevos como liquidados, y más recientemente el saldo comenzó a ser negativo.

Después de mostrar un mejor desempeño en la década de 1990 y durante las grandes crisis de 2000 y 2008, los fondos de cobertura han tenido rendimientos anuales promedio más bajos que en los mercados de acciones y bonos, especialmente desde 2009.

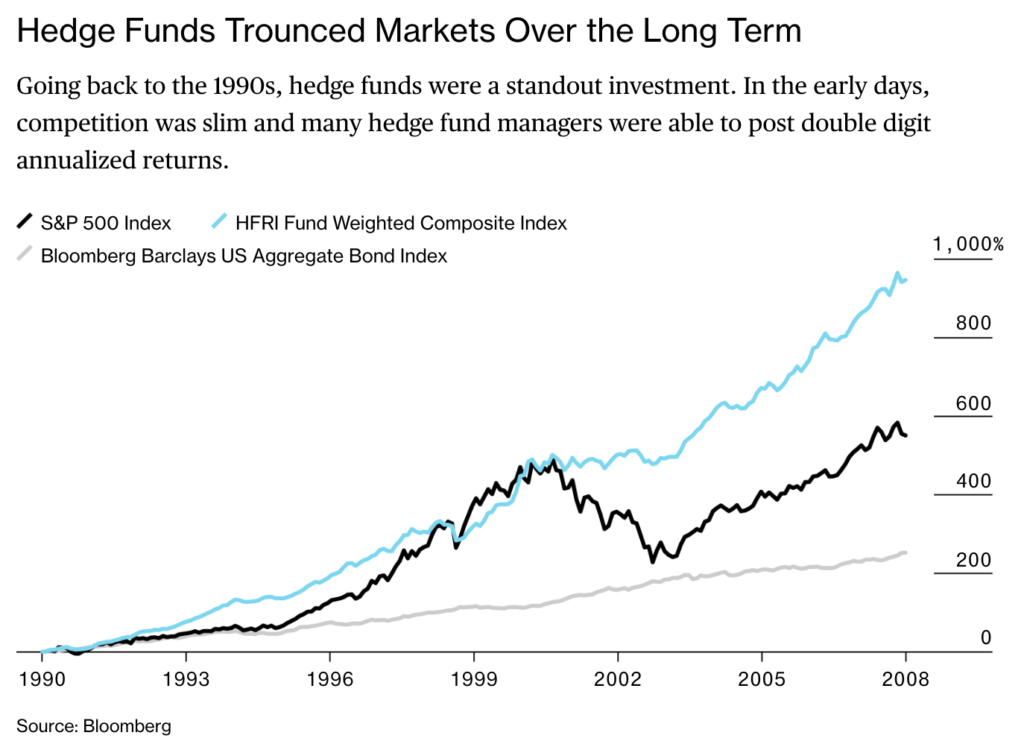

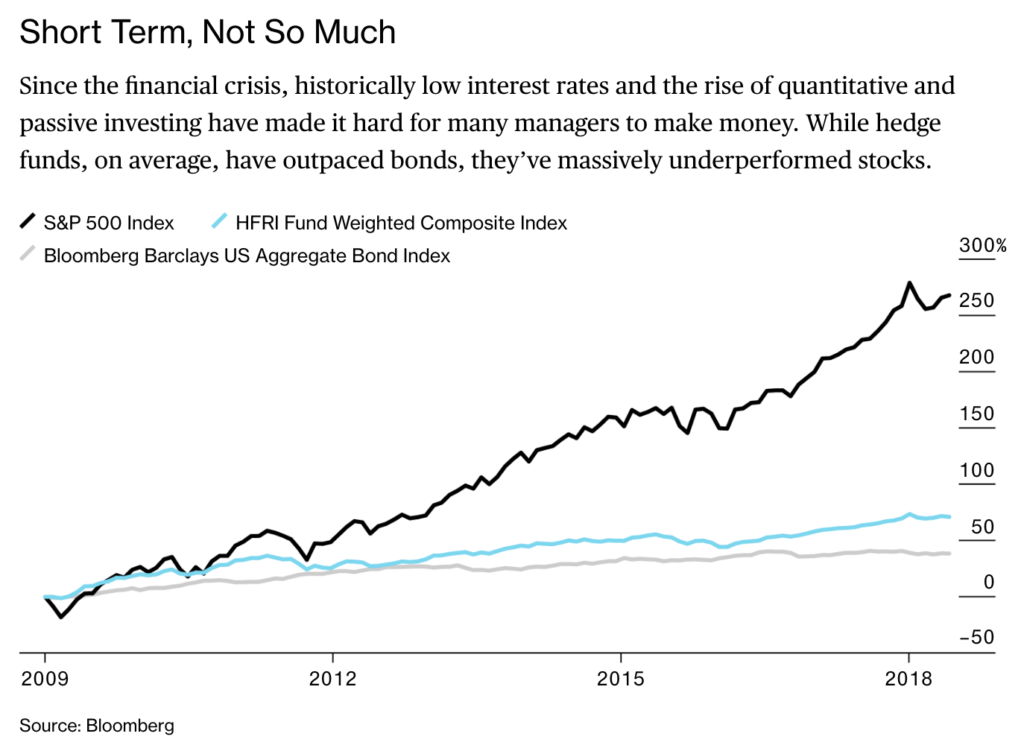

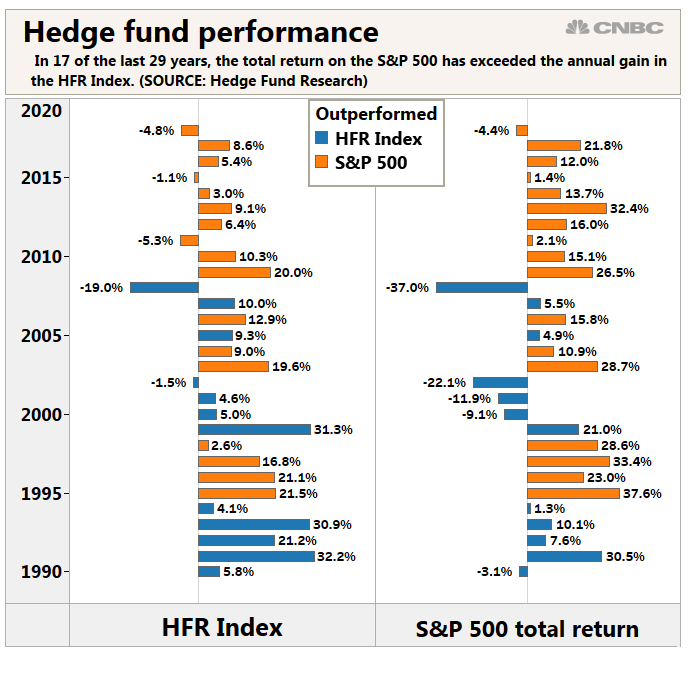

El siguiente gráfico muestra que los fondos de cobertura tuvieron rendimientos significativamente más altos que los mercados de accionistas en la década de 1990 y durante la crisis de 2000-2003:

Sin embargo, desde 2009, las rentabilidades han sido muy inferiores a las del mercado de valores:

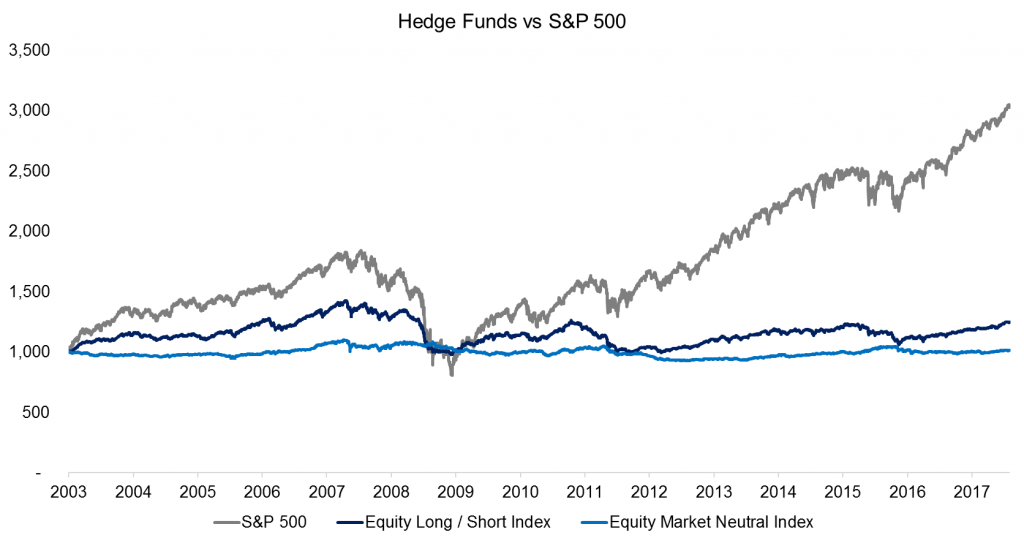

El siguiente gráfico muestra el rendimiento de una inversión de 1.000 en dos de los tipos de fondos de cobertura más comunes en comparación con el S&P 500 entre 2003 y 2017.

Vemos que mientras que la inversión en el S&P 500 ha generado un capital acumulado de más de 3.000 dólares, la inversión en ambos tipos de fondos de cobertura ha superado poco el capital invertido en estos 15 años.

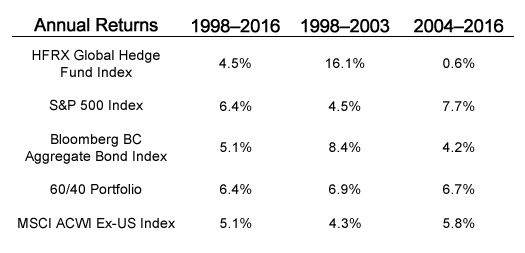

La siguiente tabla muestra los rendimientos anuales de la inversión en fondos de cobertura (dados por su índice global que es un compuesto de los rendimientos de las diversas estrategias ponderadas por los respectivos activos bajo gestión), en comparación con los de otras inversiones, en el período comprendido entre 1998 y 2016, y en dos subperíodos, hasta 2003 y después de ese año:

En el total del periodo de 18 años, la rentabilidad anual de los hedge funds fue del 4,5%, inferior a los rendimientos de cualquiera de las inversiones comparadas, ya sea en los mercados bursátiles (S&P 500 y MSCI ACWI ex-US), en los Mercados de Bonos (Bloomberg Aggregate Barclays Bond Bond Index), o una combinación del 60% en los mercados bursátiles (S&P 500) y del 40% en los tenedores de bonos.

Sin embargo, la realidad es otra cuando analizamos los subperíodos. En los cinco años entre 1998 y 2003, los fondos de cobertura superaron con creces los rendimientos de cualquiera de las inversiones comparadas, y en los 12 años siguientes, entre 2004 y 2016, fueron ampliamente superados por la rentabilidad de aquellos.

El siguiente gráfico muestra otra comparación de la rentabilidad anual de los fondos de cobertura con la del S&P entre 1995 y 2019, marcando el azul de los años en que los fondos de cobertura tuvieron mejor rentabilidad, y los años naranjas en los que el S&P 500 fue mejor:

Basta con mirar los colores para dejar claro que los fondos de cobertura han tenido un mejor desempeño en el pasado, especialmente hasta el año 2000, y que desde entonces el S&P 500 ha sido la mejor opción. Si miramos más de cerca, vemos que los fondos de cobertura fueron más útiles en tiempos de recesión, particularmente en 2000 y 2007.

Los gráficos anteriores muestran que los fondos especulativos son más interesantes en tiempos de crisis del mercado y menos atractivos durante los ciclos positivos.

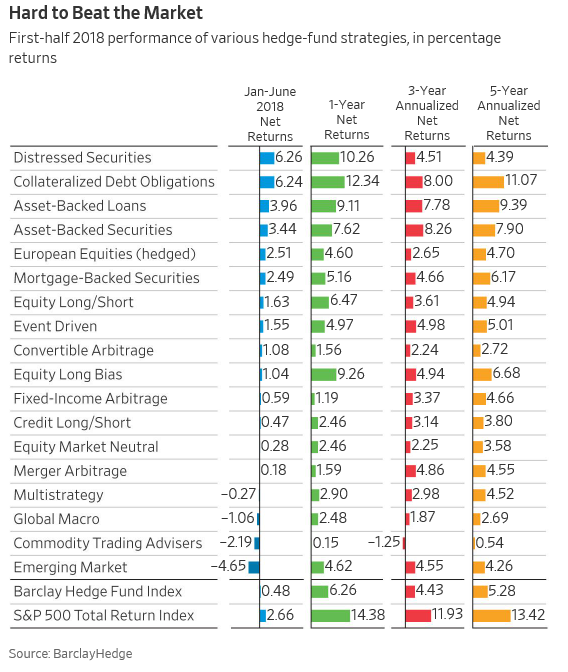

El siguiente gráfico muestra los rendimientos de las diversas estrategias de fondos de cobertura en 2018, y en los 3 y 5 anteriores, nuevamente en comparación con la inversión en el S&P 500:

Durante estos períodos, la inversión en el S&P 500 no solo superó al índice general de fondos de cobertura barclays, sino que también superó a cualquiera de las estrategias de inversión utilizadas.

Esta evolución de la rentabilidad tuvo implicaciones evidentes para la evolución de los activos bajo gestión y especialmente para el número de hedge funds en actividad.