En todo el mundo, debemos luchar contra nuestro sesgo de invertir principalmente en valores y empresas nacionales, lo que es contrario al tamaño y peso relativo de los mercados de capitales en un mundo global, el sentido común y una de las reglas fundamentales de la diversificación.

La Cartera del Mercado Global debe ser el punto de partida de cualquier inversor, a nivel mundial

Sin embargo, en todo el mundo, los inversores sufren de un sesgo importante hacia el mercado interno, visto como una zona de confort.

En las bolsas el sesgo es enorme

Este sesgo tiene un costo, que es muy alto, especialmente con respecto a los mercados de valores.

La Cartera del Mercado Global debe ser el punto de partida de cualquier inversor, a nivel mundial

Todo inversor tomará como punto de partida la cartera del mercado financiero global, es decir, la cartera que represente el tamaño relativo de cada mercado en el mercado mundial de capitales, en términos de los valores cobrados.

Porque, en teoría, la cartera del mercado global, es decir, una cartera ponderada por capitalización, es una cartera pasiva óptima desde el punto de vista de la eficiencia del mercado. La teoría es que las ponderaciones de capitalización de mercado reflejan las perspectivas de todos los participantes del mercado.

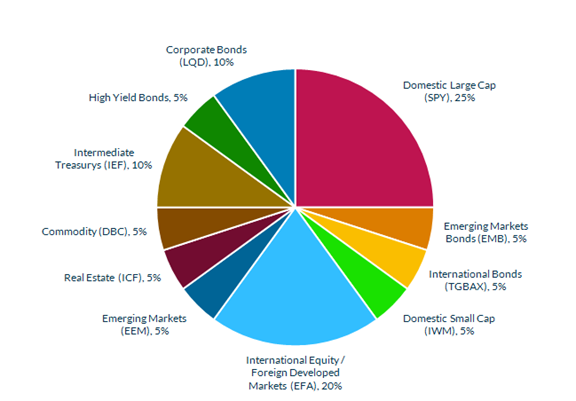

El siguiente gráfico muestra la cartera del mercado global, con el mercado interno en los Estados Unidos:

Fuente: Global Market Portfolio 2015, Blue Sky Asset Management

La Cartera del Mercado Global (GMP) es una aproximación a una cartera que está ponderada por la capitalización del mercado global y está ampliamente diversificada por las diversas clases de activos.

Su composición corresponde a lo siguiente:

- En términos de clases de activos, las inversiones de los accionistas representan el 55%, los tenedores de bonos el 35%, los bienes raíces y los recursos naturales el 5%;

- En términos de descomposición geográfica de las inversiones de los accionistas, Estados Unidos representa el 30%, los mercados desarrollados restantes el 20% y los mercados emergentes el 5% del 55% de la asignación de accionistas. Esto significa que en relación con la inversión en los mercados de accionistas, Estados Unidos representa el 55%, otros mercados desarrollados el 36% y los mercados emergentes el 9%;

- A nivel de inversiones en bonos, Estados Unidos tiene el 25%, los mercados desarrollados y los mercados emergentes el 5% cada uno, lo que hace el 35% total. En términos de peso, los Estados Unidos representan el 72% y los mercados desarrollados y emergentes el 14% cada uno.

Sin embargo, en todo el mundo, los inversores sufren de un sesgo importante hacia el mercado interno, visto como una zona de confort.

Los inversores de todo el mundo invierten una gran parte de sus activos en los mercados nacionales.

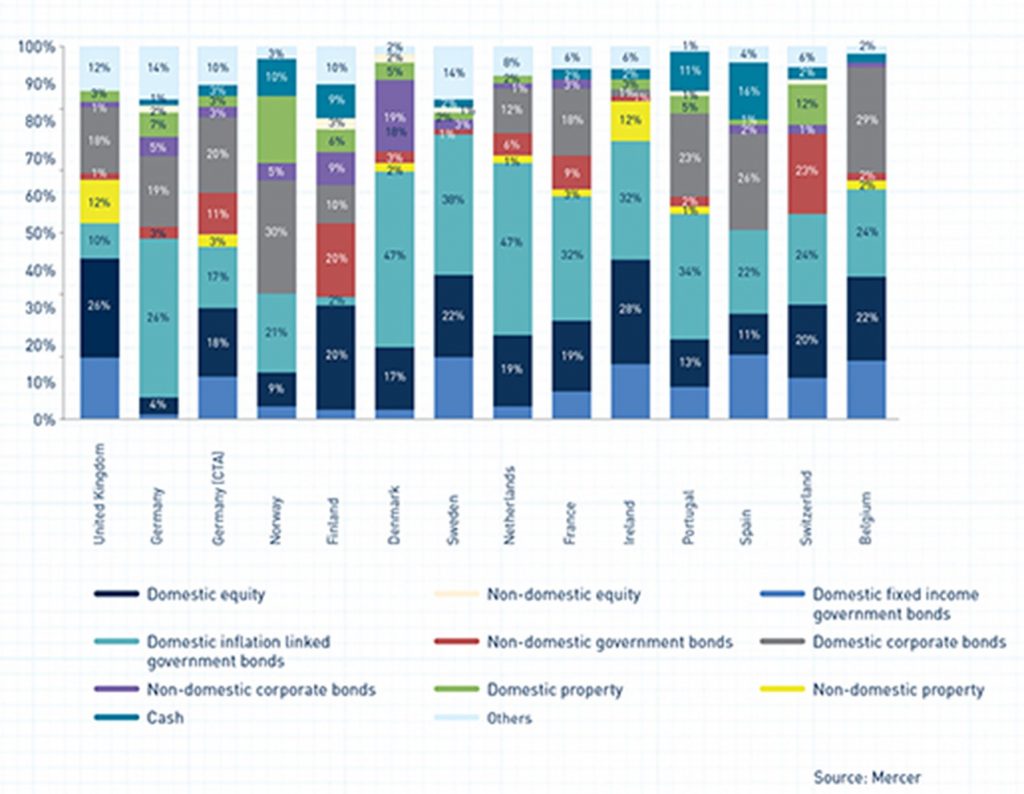

El siguiente gráfico profundiza en la realidad de este comportamiento desagregándolo por tipo o naturaleza de activos:

Podemos confirmar que la realidad de la preferencia por las inversiones nacionales es transversal a todas las clases de activos, ya sean acciones, bonos (gobierno o empresa) o bienes raíces.

Las aplicaciones monetarias que son la base de la barra están representadas en azul turquesa. Los activos financieros nacionales están representados por otros tonos de azul y gris, que son colores claramente dominantes. Los activos financieros internacionales están representados por colores púrpura, rojo, beige y amarillo y tienen poca expresión.

Este sesgo de privilegiar al país de origen es tan fuerte que la mejor evidencia se muestra como la insignificancia de la inversión internacional.

La inversión en acciones internacionales (beige) prácticamente no tiene expresión en ningún país.

La inversión en bonos del Tesoro extranjero (rojo), son una pequeña excepción, teniendo cierta representación en Suiza (22%), Finlandia (20%) y Alemania (11%).

La inversión en bonos de empresas internacionales (morado) también es prácticamente irrelevante, excepto en Dinamarca y Finlandia con pesos pequeños.

Sorprendentemente o no, la inversión internacional en bienes raíces (verde) tiene más expresión que la que se hace en las acciones extranjeras, siendo del 12% en Suiza y oscilando entre el 3% y el 7% en la mayoría de los otros países.

Este sesgo de las inversiones nacionales es contrario al sentido común que debería llevarnos a los mercados de capitales más importantes y a la diversificación, regla fundamental de la inversión.

En las bolsas el sesgo es enorme

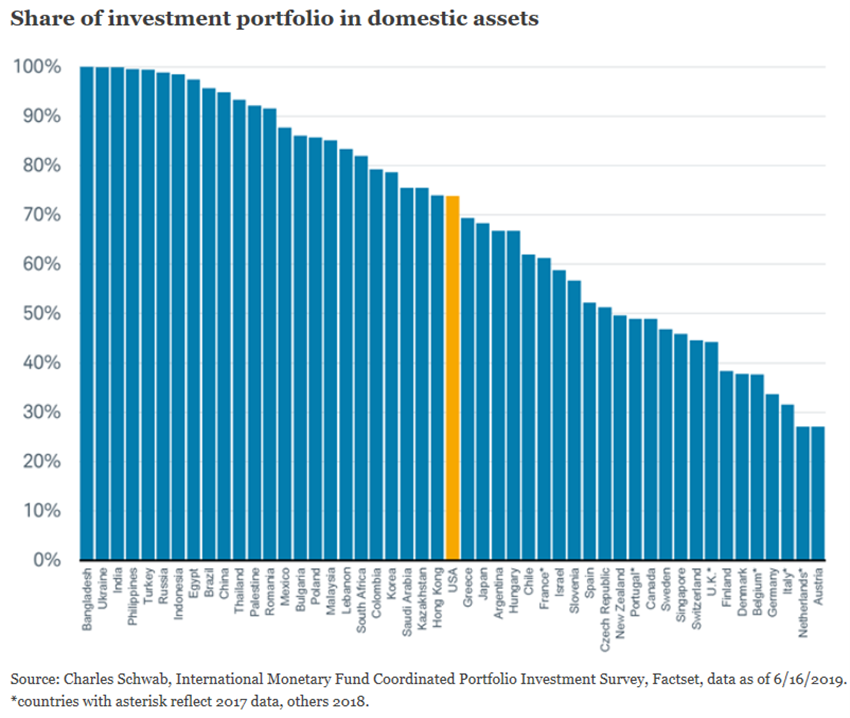

El porcentaje de inversiones en acciones de empresas nacionales es alto en todos los países del mundo:

Este sesgo es menor en países europeos más desarrollados como Austria, Países Bajos, Italia, Alemania, Dinamarca, Finlandia, Reino Unido y Suiza, donde los porcentajes de inversión en acciones nacionales son del 30% al 40%, y más pronunciado en países menos desarrollados como Bangladesh, Ucrania, India, Filipinas, Turquía, Rusia, Indonesia, Brasil y China, donde el mismo porcentaje es superior al 90%. Portugal está a mitad de camino, dividiendo a los inversores en inversiones a partes iguales en acciones de empresas nacionales y extranjeras.

Este sesgo tiene un costo, que es muy alto, especialmente con respecto a los mercados de valores.

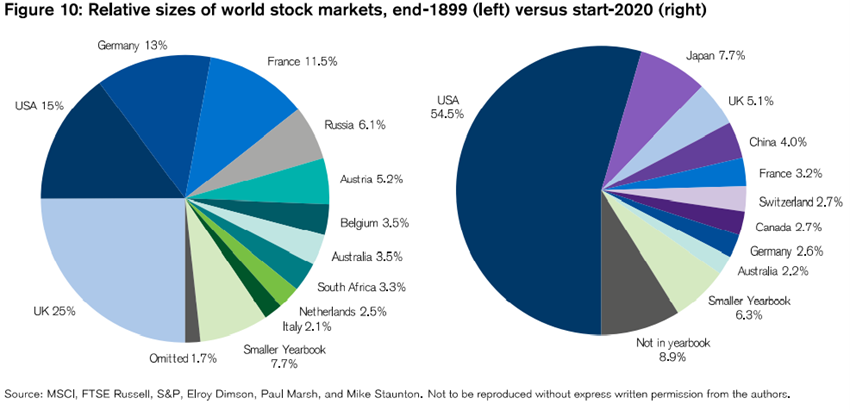

El peso de los mercados bursátiles de los distintos países en 2020 fue el siguiente:

Estados Unidos pesa más del 50%, seguido de Japón con el 8%, Reino Unido con el 6%, Francia, Alemania, China, Canadá y Suiza con el 3% cada uno, y menos del 20% para todos los demás países del mundo.

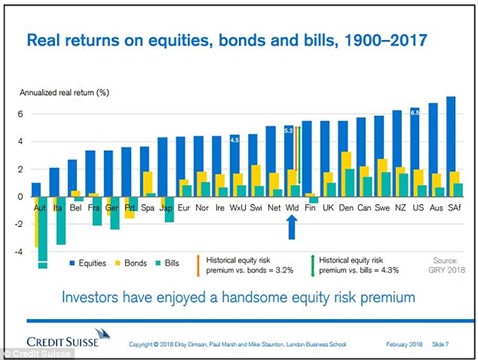

Las diferencias en la rentabilidad de los distintos países han sido grandes en los últimos 117 años:

La bolsa mundial tuvo una rentabilidad real media anual del 5,2%, con EE.UU. en el 6,5% y el resto del mundo con el 4,5%.

Los países grandes que han perdido guerras, como Alemania e Italia, o países pequeños como Austria, Portugal y España, tuvieron rendimientos reales anuales más bajos, entre el 1% y menos del 4%.

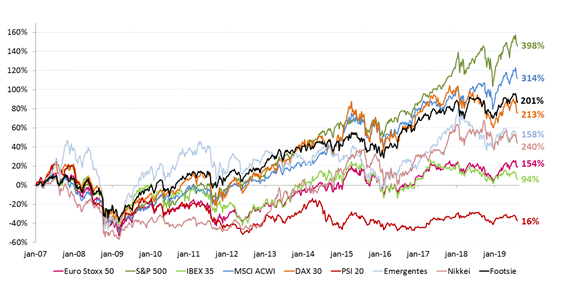

Y en los últimos años esta divergencia es aún mayor:

Desde el nivel más bajo de la gran crisis financiera en marzo de 2009 hasta finales de 2019, el principal índice bursátil estadounidense (S&P 500) tuvo una valoración de casi el 400%, el global (MSCI ACWI) del 314%, el alemán (DAX) del 213%, la zona euro (Eurostoxx 50) del 154% y el portugués (PSI 20) del 16%.

strategic-asset-allocation-brief-tlor.pdf (vanguardinvestments.se)