La course entre le vaccin et le virus pour revenir à la normale, bien que beaucoup de choses cessent d’être comme avant

La vaccination à tout le gaz pour verrouiller la troisième vague, la reprise économique à des sommets historiques pour guider la voie vers la nouvelle normalité, un monde plus numérique, plus durable, mais aussi plus inégalitaire, avec de nombreuses incertitudes concernant les ajustements, les changements et les transformations dans la vie de nombreuses familles et entreprises

Index

Performance des marchés financiers

Résumé

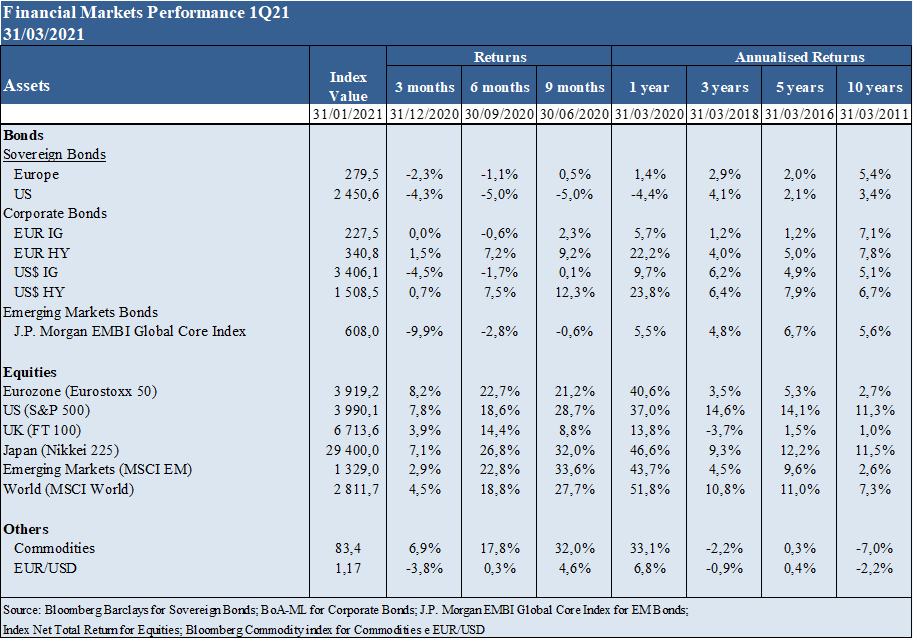

Performance 1T21: Après une année 2020 forte, le premier trimestre de cette année est resté positif pour les marchés boursiers, mais négatif pour les détenteurs d’obligations, avec une certaine volatilité provoquée par la hausse des taux d’intérêt à long terme.

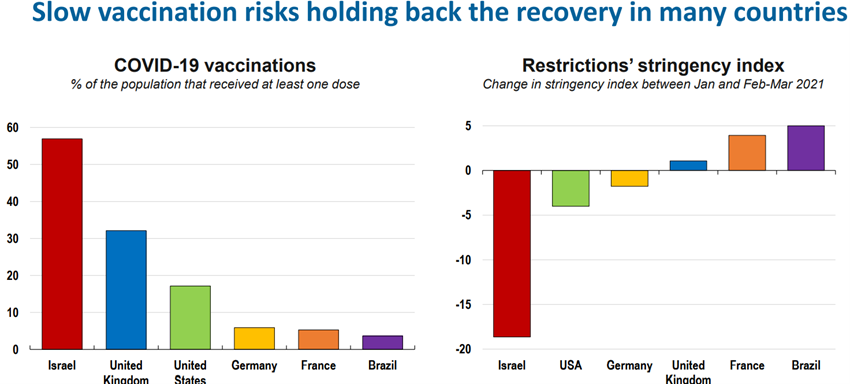

Statut Covid-19: La vaccination se poursuit à plein régime avec Israël, les Etats-Unis et le Royaume-Uni à un excellent rythme, et l’Europe continentale a émergé, avec le fantôme d’une troisième vague dans certains pays.

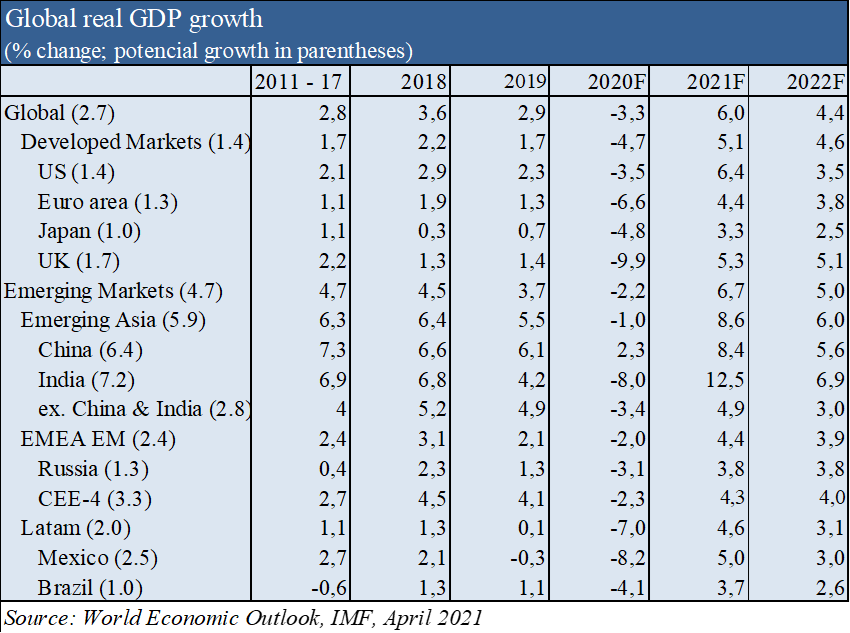

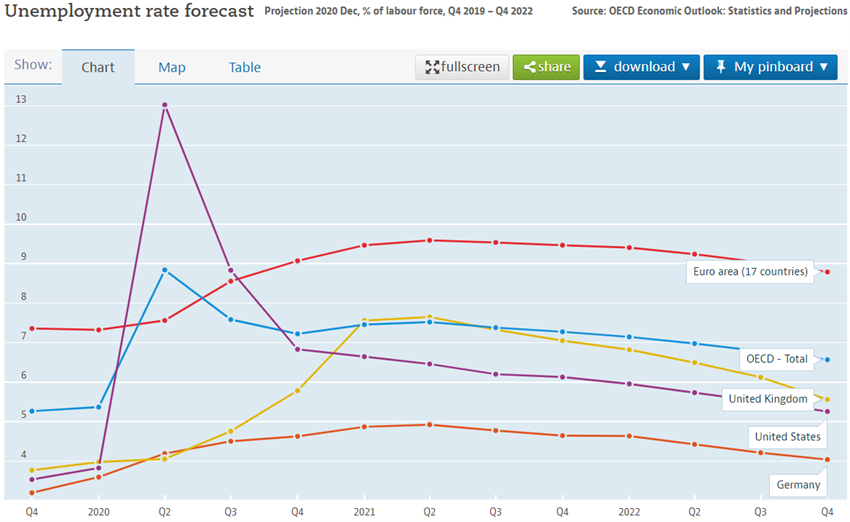

Contexte de macro: Après une contraction économique du PIB mondial de -3,3% en 2020, une croissance de +6,0% et 4,4% en 2021 et 2020 respectivement est attendue, se redressant de -4,7% à 5,1% et 4,6% dans les économies avancées, et de -2,2% à 6,7% et +5,0% dans les économies émergentes, respectivement, selon les dernières prévisions du FMI en avril.

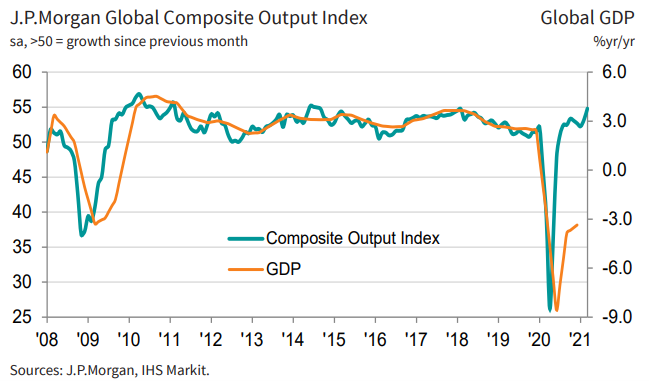

Micro Contexte: Un peu plus d’un an après le début de la pandémie et 4 mois après la découverte et la mise en œuvre de la solution sanitaire, les records historiques négatifs de 2020 suivent désormais les records historiques positifs d’indicateurs économiques instantanés et avancés.

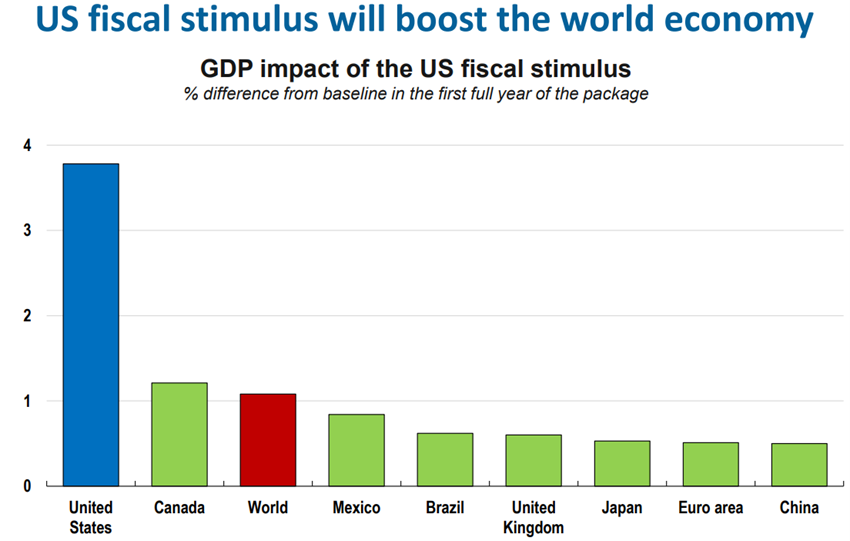

Politiques économiques: Les gouvernements renforcent leur soutien, en mettant l’accent sur le soutien de 1,9 milliard de dollars (8 % du PIB) aux États-Unis et sur les 750 milliards d’euros de nextgen dans l’Union européenne, tandis que les banques centrales maintiennent des taux d’intérêt officiels bas et de solides programmes d’achat d’actifs.

Bourses: Les marchés boursiers ont continué d’enregistrer des sommets historiques aux États-Unis et certaines années dans d’autres zones géographiques, poursuivant également les mouvements de gains plus transversaux et une rotation des actions de croissance vers celles de valeur conformément à la normalisation de l’activité économique et à la hausse des taux d’intérêt à long terme

Marchés obligataires: Les marchés du crédit ont enregistré une performance légèrement négative en raison de la hausse des taux d’intérêt souverains à long terme.

Opportunités clés: Atteindre l’immunité collective plus tôt que prévu dans les grandes économies pour permettre un retour plus rapide à la nouvelle normalité

Principaux risques: Hausse de l’inflation et des taux d’intérêt aux États-Unis, nouvelles mutations virales moins contrôlables, vulnérabilités des entreprises et des pays, et excès du marché

Dans ce scénario de moins en moins d’incertitude avec des progrès en matière de vaccination en cours et des indicateurs économiques robustes, un soutien fort et persistant aux politiques économiques continue de favoriser les marchés actionnarials par rapport aux taux d’intérêt et de crédit.

Performance des marchés financiers 1T21

L’année 2020 a été une année inoubliable dans les plans sanitaires, sociaux, économiques et financiers… et 2021 ne sera pas derrière.

La pandémie la plus grave des 100 dernières années a mis un terme à l’activité soudaine et forte, mais l’action rapide et efficace des autorités, ainsi que la découverte et la production rapides de vaccins, ont permis une reprise sans précédent.

Forte contraction du PIB annuel mondial centrée sur les 2e et 3e trimestres, suivie d’une reprise très prononcée depuis le début du 4e trimestre.

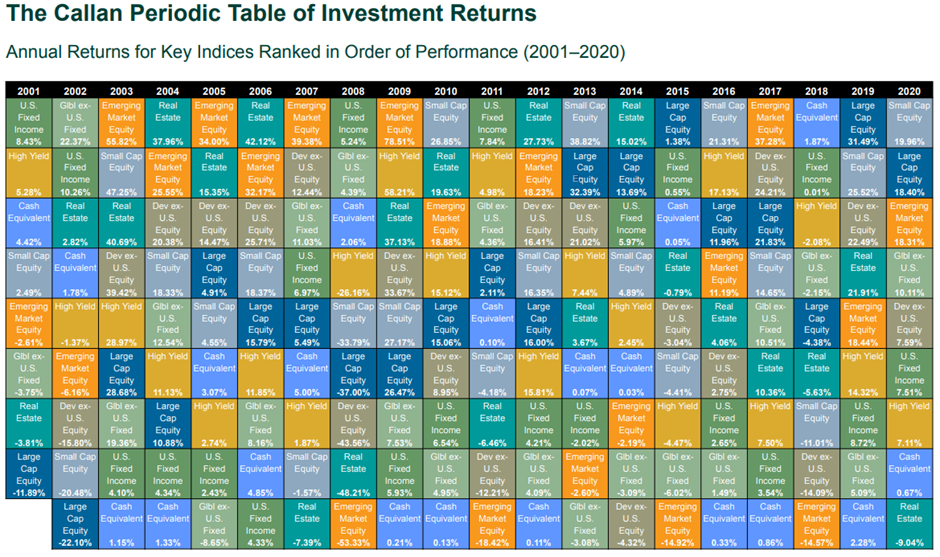

2020 et 2019 ont été deux années successives au cours desquelles les principaux actifs ont connu des performances positives, comme le voit le tableau périodique des rendements de callan.

Contrairement à ce qui s’est passé dans le passé lorsque les deux marchés, les détenteurs d’obligations et les actionnaires ont obtenu d’excellentes performances, le premier trimestre a apporté un comportement asymétrique, favorable aux marchés boursiers et défavorable à ceux des obligations associées à la hausse des taux d’intérêt américains.

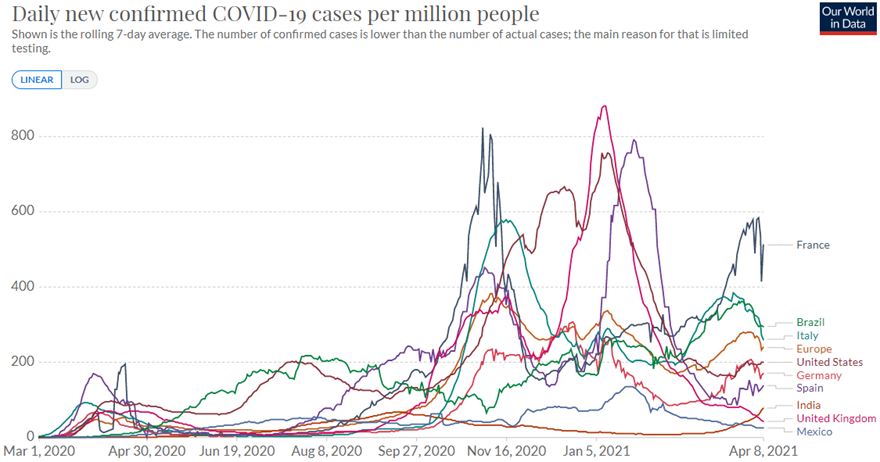

Covid-19 : la vaccination continue à plein régime avec Israël, les États-Unis et le Royaume-Uni à un excellent rythme, et l’Europe continentale a émergé, avec une troisième vague dans certains pays

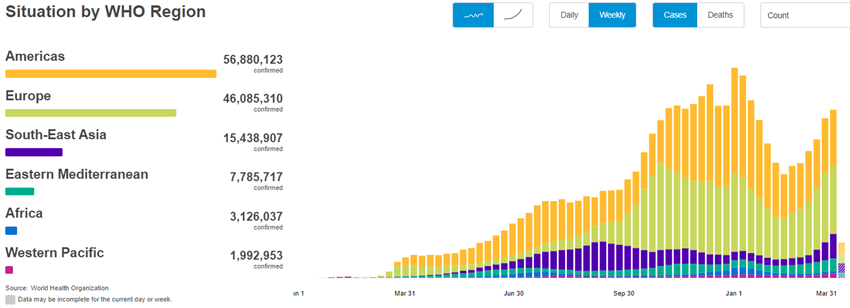

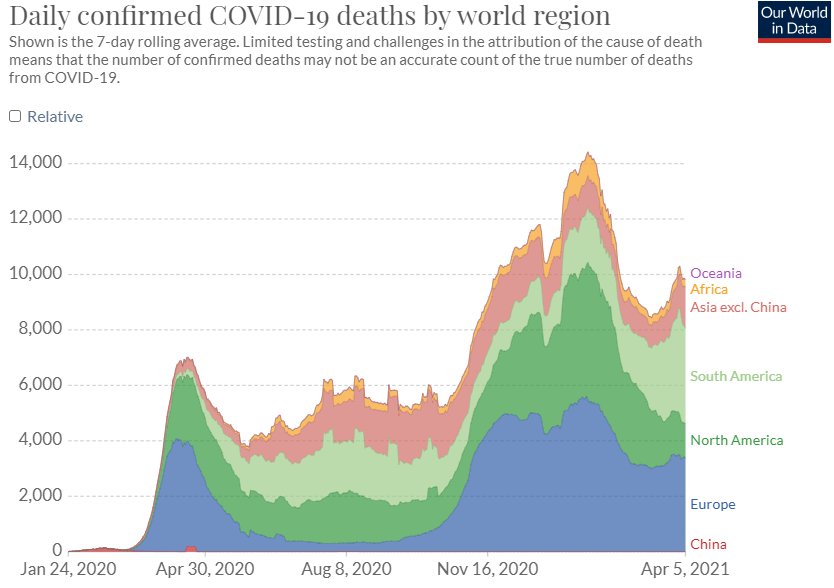

Le virus Covid-19 a déjà dépassé les 131 millions d’infectés et 1,85 million de morts.

Depuis son émergence début 2020, il y a eu plusieurs postes vacants, avec différentes intensités à travers le monde, et les régions les plus touchées ont été les États-Unis, l’Europe, l’Amérique latine et l’Inde.

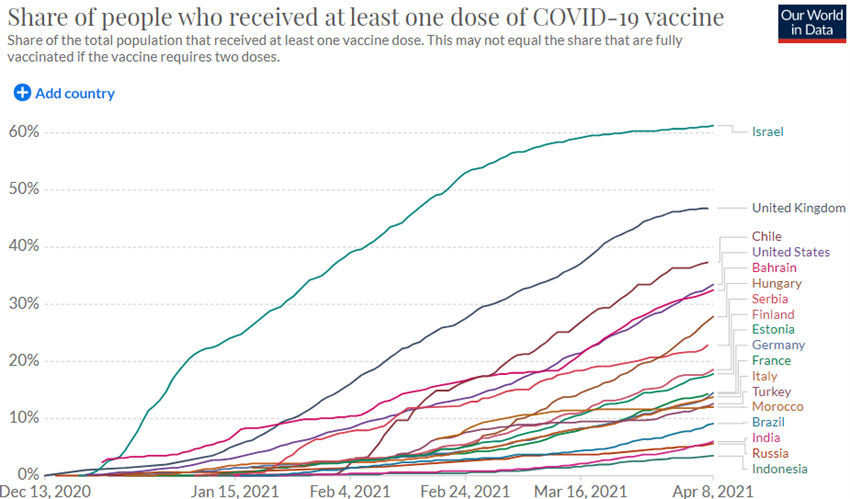

Peu de temps après la découverte des premiers vaccins au dernier trimestre de 2020, un processus rapide d’approbation, de production et de distribution a commencé et est actuellement en phase de vaccination à pleine vitesse.

Actuellement, il existe une course entre la vaccination accélérée pour atteindre rapidement l’immunité de groupe et l’émergence d’une troisième vague du virus dans certains pays, avec des mutations plus infectieuses et mortelles.

Il y a également eu plusieurs progrès importants dans la gestion des systèmes de santé publique et dans le rétablissement et le traitement des patients.

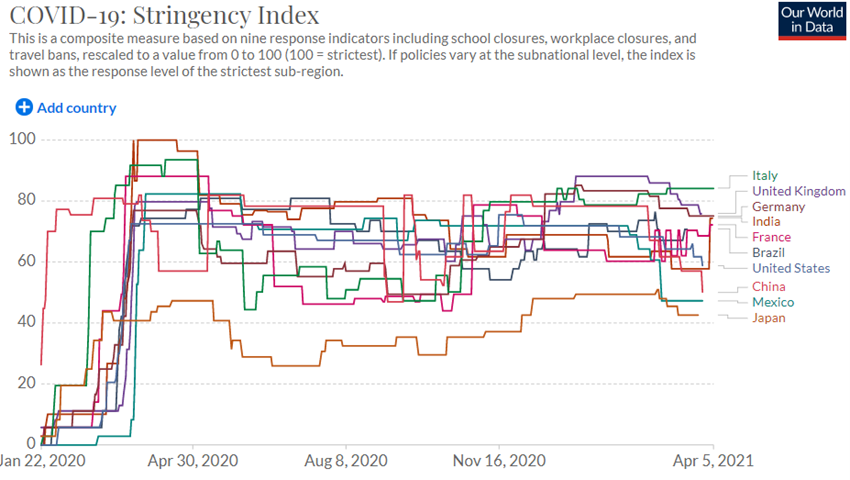

La plupart des pays du monde maintiennent encore une activité économique pour gérer l’endiguement de la pandémie, qui est plus élevée dans les pays européens où le taux d’infection est plus élevé et la vaccination est plus lente.

Contexte macroéconomique

Selon les dernières prévisions du FMI en avril, l’économie mondiale se sera contractée de -3,3% en 2020 en raison des différentes pannes d’activité économique pour contenir la pandémie, et reprendra +6,0% et +4,4% en 2021 et 2022 respectivement en raison de la forte reprise de l’activité économique avec normalisation sanitaire.

La plupart des pays développés devraient atteindre l’immunité collective jusqu’au début ou pendant l’été, ce qui permettra le retour de la normalisation de l’activité économique.

Les autorités de politique économique aux États-Unis et en Europe ont maintenu l’objectif de faire tout ce qu’il faut pour respecter les restrictions existantes et ont renforcé l’idée qu’elles ne retireront leur soutien que lorsque la reprise sera durable.

L’inflation est contrôlée presque partout dans le monde, mais en nette hausse aux États-Unis.

Contexte micro-économique

Depuis le quatrième trimestre de l’année dernière, les records historiques positifs des différents indicateurs économiques instantanés et avancés ont été multipliés, que ce soit en termes d’activité économique, d’emploi et de confiance des consommateurs et des entreprises.

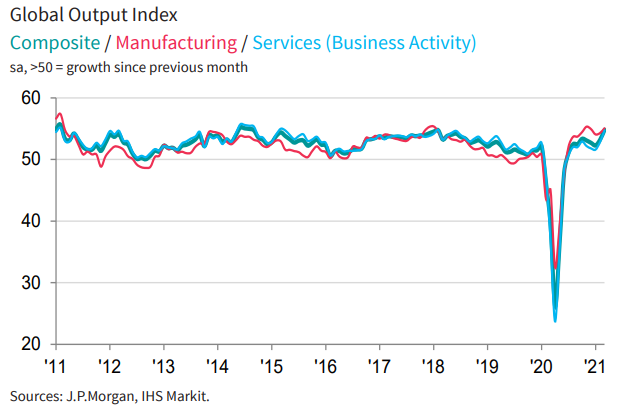

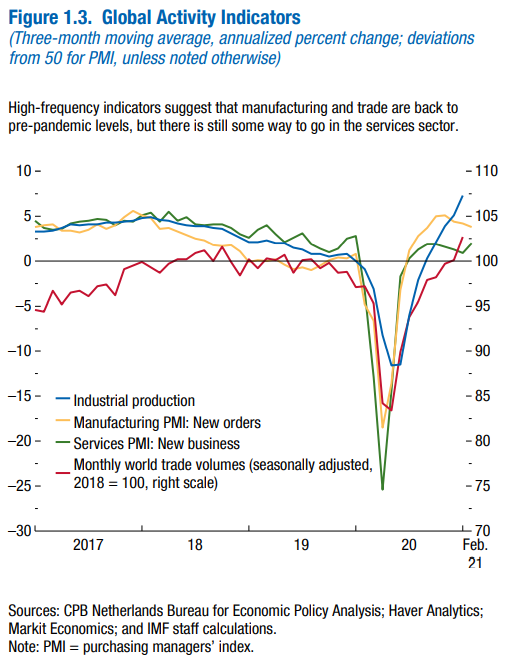

La production composite mondiale a atteint 55,8 en mars, en hausse pendant 9 mois consécutifs et enregistrant l’un des meilleurs records de la dernière décennie. La croissance de l’industrie est demeurée solide et le secteur des services a continué de se redresser. Les États-Unis ont mené cette croissance, avec de bons résultats également en Allemagne, au Royaume-Uni, en Inde et en Australie, avec le Brésil en queue de tableau.

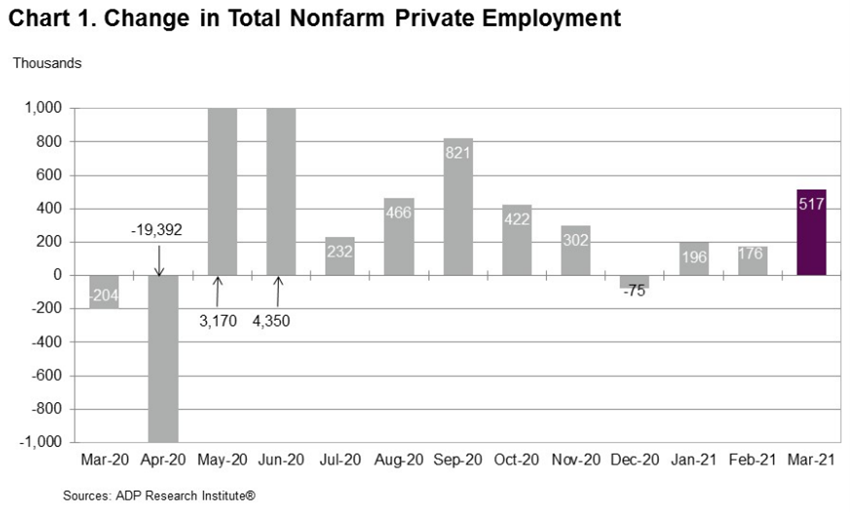

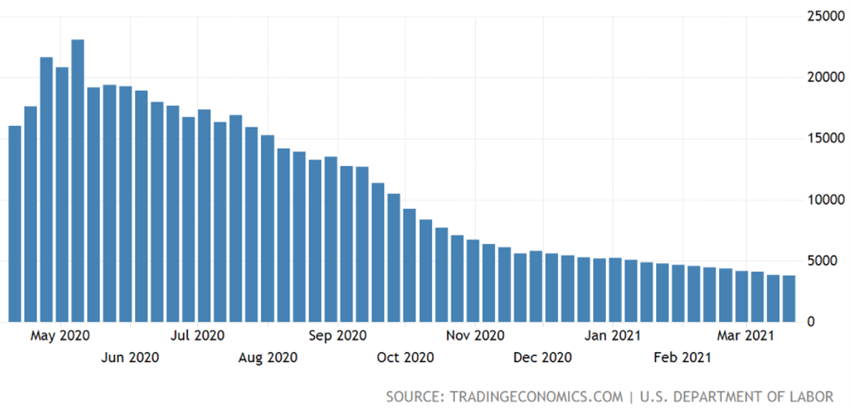

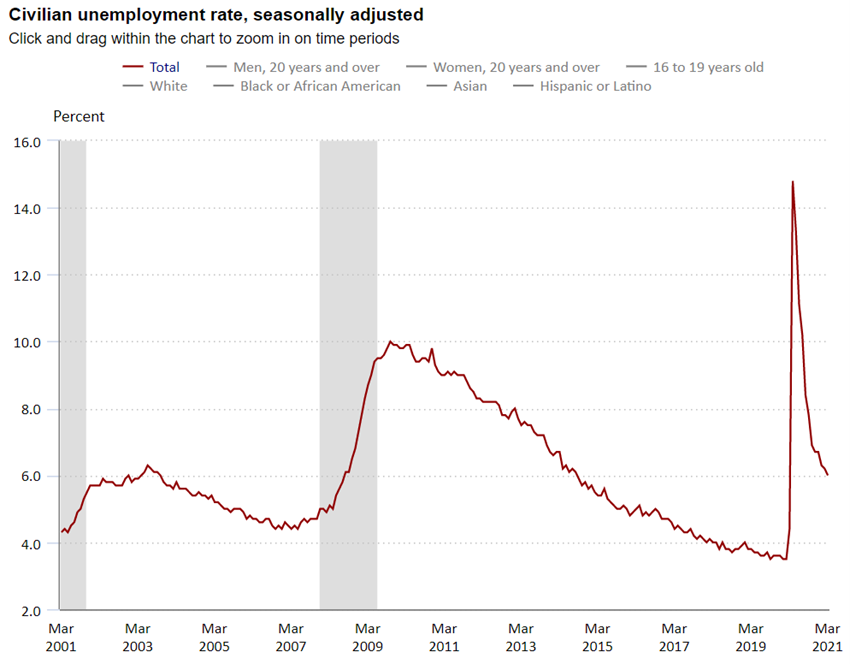

La création d’emplois a continué d’augmenter dans tous les pays, avec 916 000 nouveaux emplois en mars aux États-Unis, ce qui a fait monter le taux de chômage à 6%, soit toujours 2,5 points de pourcentage au-dessus des niveaux d’avant la pandémie.

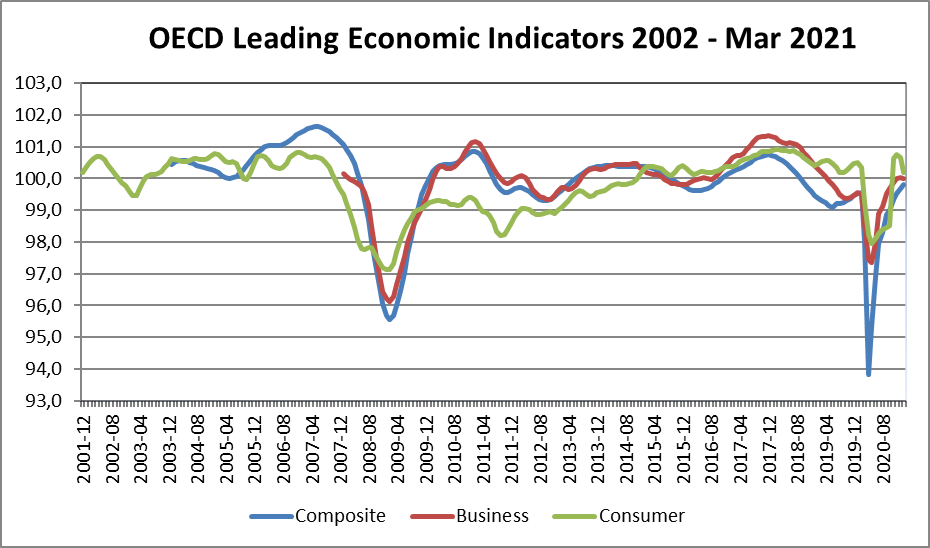

Les derniers indicateurs de confiance des entreprises et des consommateurs de l’OCDE se sont également améliorés.

Source: US Continuing Jobless Claims 1Y, US Department of Labor, 08/04/21

Politiques économiques

Les efforts des décideurs économiques pour soutenir les ménages et les entreprises touchés se poursuivent jusqu’à ce que l’activité soit normalisée:

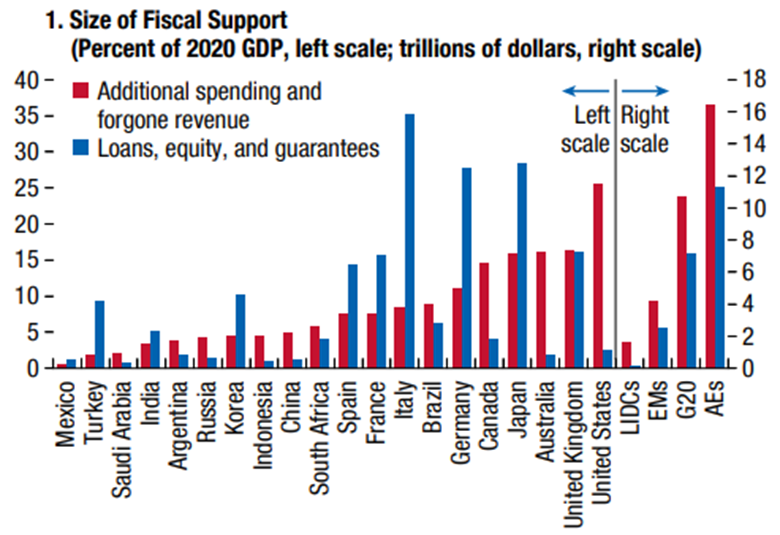

– Programmes de subventions et transferts aux secteurs les plus touchés, en particulier ceux des pays développés, en particulier les 1,9 milliard de dollars de l’ARP aux États-Unis (8% du PIB) approuvés en décembre, et qui poursuivent les 2,2 milliards de dollars de CARES en mars;

– des programmes d’investissement à moyen terme également dans ces pays développés, mettant en avant la NextGen de l’Union européenne pour un montant de 750 milliards d’euros et le projet de 2 à 3 milliards de dollars préconisé par Biden pour les États-Unis, visant à moderniser les infrastructures, la numérisation, l’éducation et la santé;

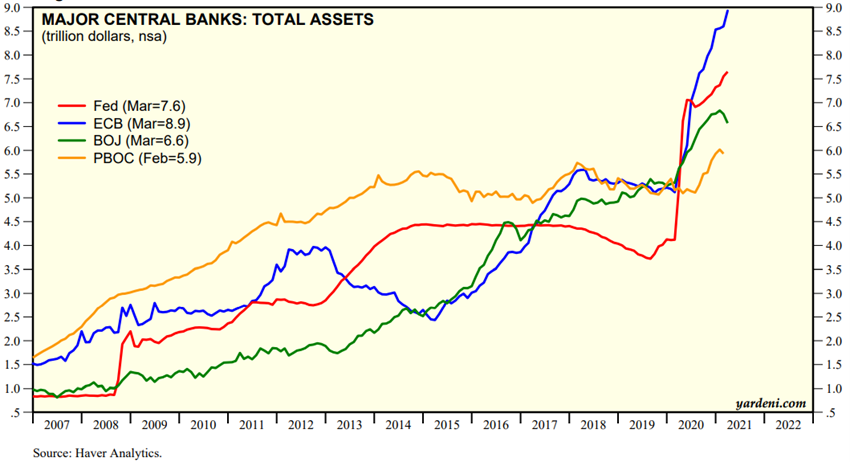

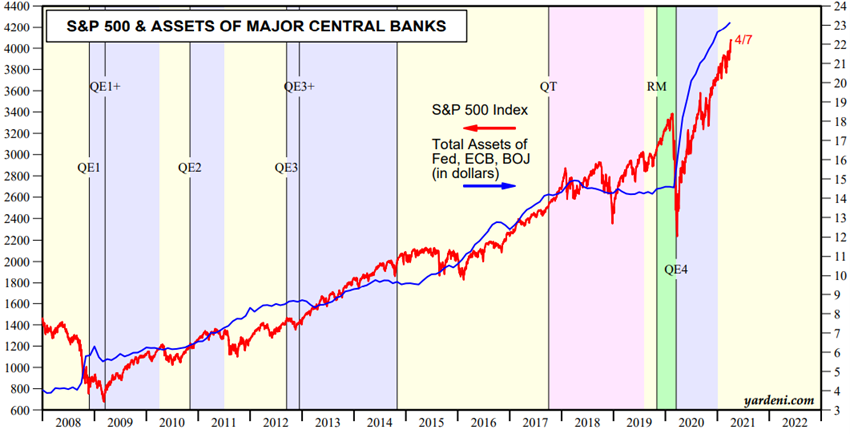

– Maintien des taux d’intérêt directeurs à des niveaux proches de zéro et même renforcement négatif et fort des programmes d’achat d’actifs par les banques centrales du monde entier.

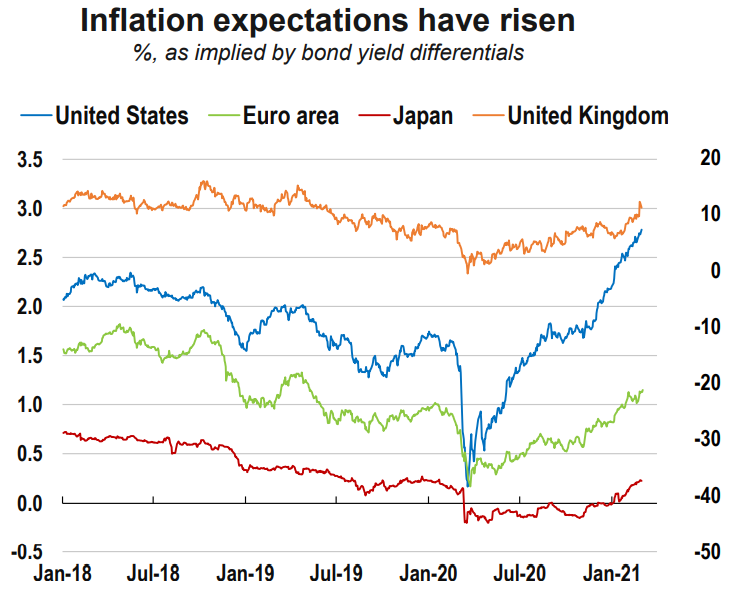

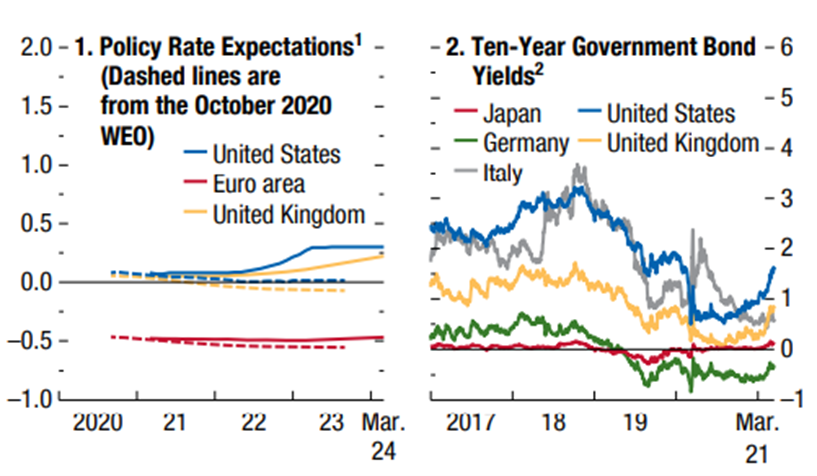

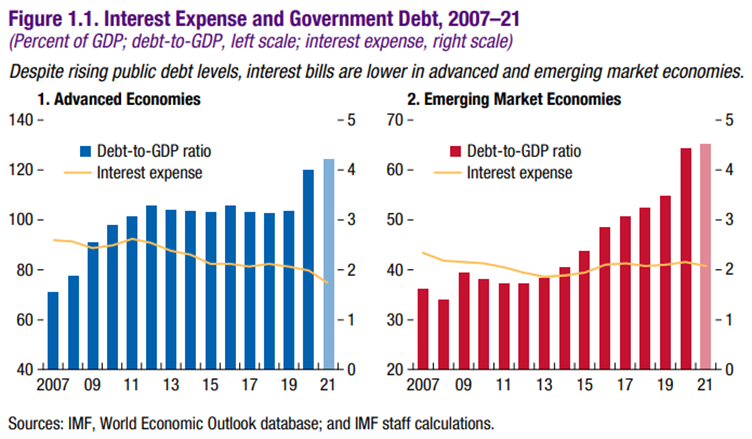

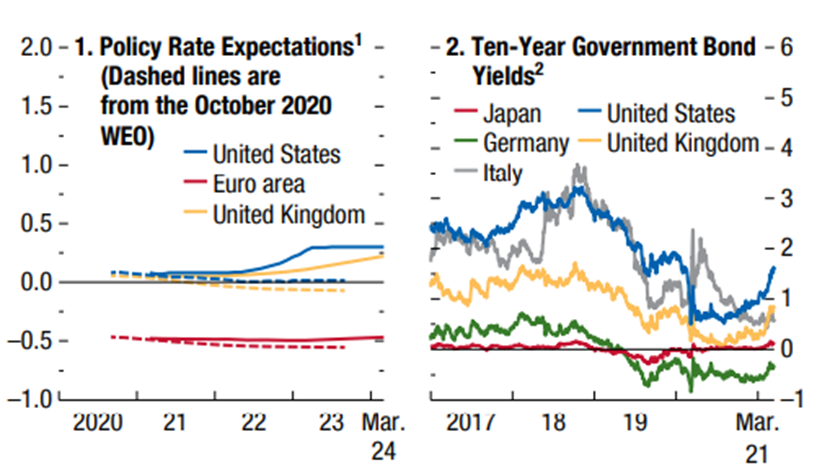

Les taux d’intérêt à court terme sont négatifs dans la zone euro, au Japon et en Suisse. Les taux d’intérêt sur les bons du Trésor à 10 ans sont proches de zéro dans la zone euro, au Japon et en Suisse, mais augmentent aux États-Unis à la suite de la hausse de l’inflation.

Les taux d’intérêt de référence des banques centrales devraient rester très bas dans la zone euro et aux États-Unis à moyen terme.

Le transfert sans précédent de fonds publics au secteur privé a été financé en grande partie par la création monétaire, aggravant considérablement les déséquilibres budgétaires et monétaires.

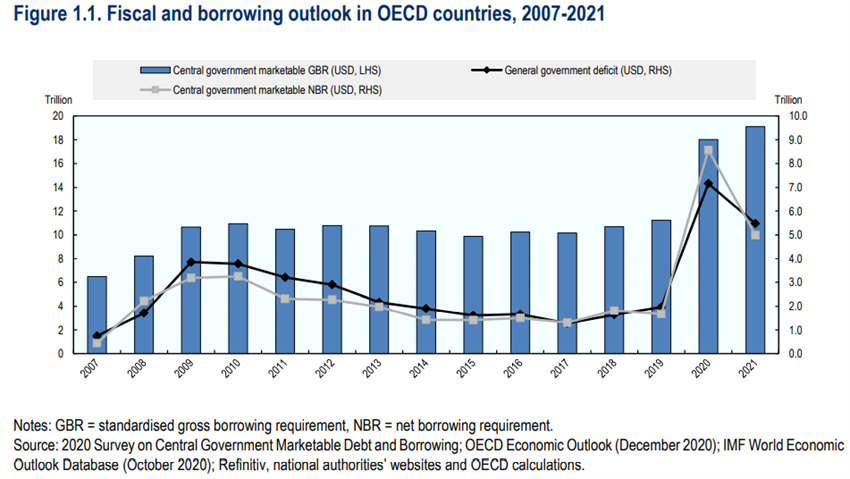

À la suite de ces programmes, les besoins nets de financement du gouvernement sont passés de 1,7 milliard de dollars en 2019 à 8,6 milliards de dollars en 2020, ce qui est plus que la valeur cumulative des 5 dernières années, commençant maintenant à discuter de mesures de financement plus structurelles, y compris, par exemple, l’augmentation des impôts aux États-Unis.

Source: World Economic Outlook Update, IMF, April, 6, 2021

Source: Major Central Bank Total Assets, Yardeni Research, April, 8, 2021

Source: OECD Sovereign Borrowing, March 2021

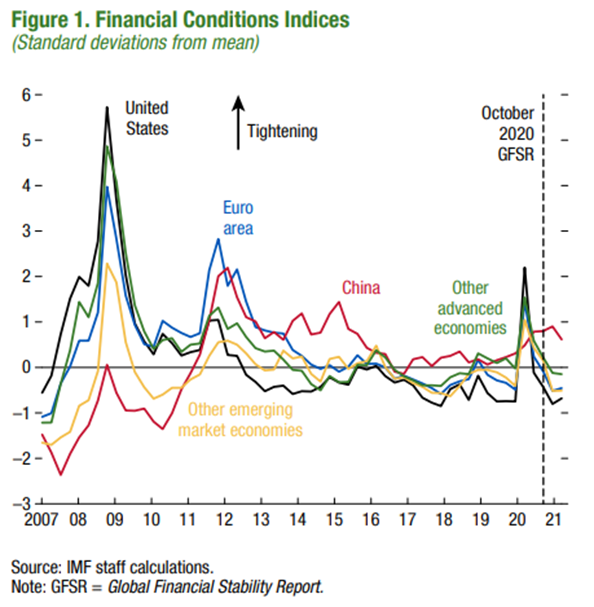

Les conditions financières mondiales se sont améliorées grâce aux actions des gouvernements et desbanques centrales du monde entier et à la bonne performance des marchés financiers

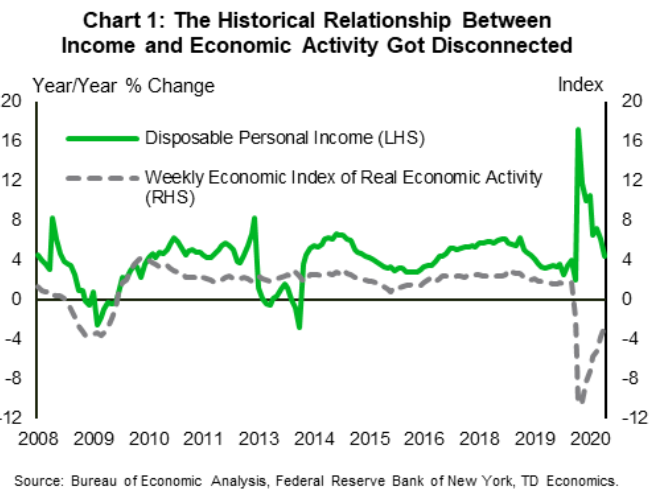

Le soutien des gouvernements et des banques centrales du monde entier a amélioré les conditions financières, y compris le revenu disponible et l’épargne des ménages dans des pays comme les États-Unis, le Royaume-Uni, l’Allemagne, etc.

La reprise des prix des actifs à risque à la suite de la chute et la baisse des taux d’intérêt de référence ont également entraîné une amélioration globale des conditions financières.

Source: Global Financial Stability Update, IMF, Apr 2021

Source: Central Banks:Monthly Balance Sheets, Yardeni Research, Apr, 8, 2021

Évaluation des marchés

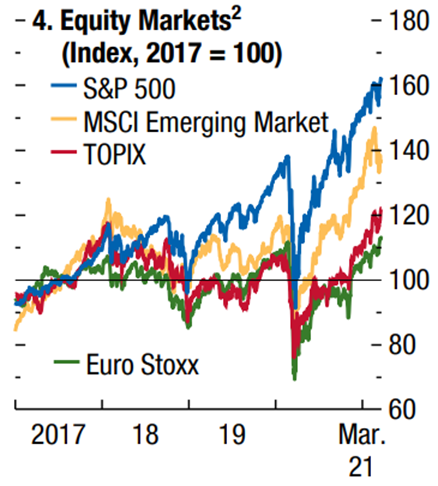

Les marchés actionnarials du monde entier ont maintenu des performances positives au T1, enregistrant des sommets historiques aux États-Unis et quelques années dans les principaux pays européens et asiatiques.

Ce mouvement a été soutenu par les politiques économiques, l’augmentation de la prime de risque et la rotation des actifs associée à la faiblesse des taux d’intérêt.

Depuis le dernier trimestre de l’année dernière, la performance a été plus transversale et les actions de croissance ont été tournées vers des actions de valeur, conformément à l’anticipation d’un retour à la normale et en réaction à la hausse des taux d’intérêt aux États-Unis.

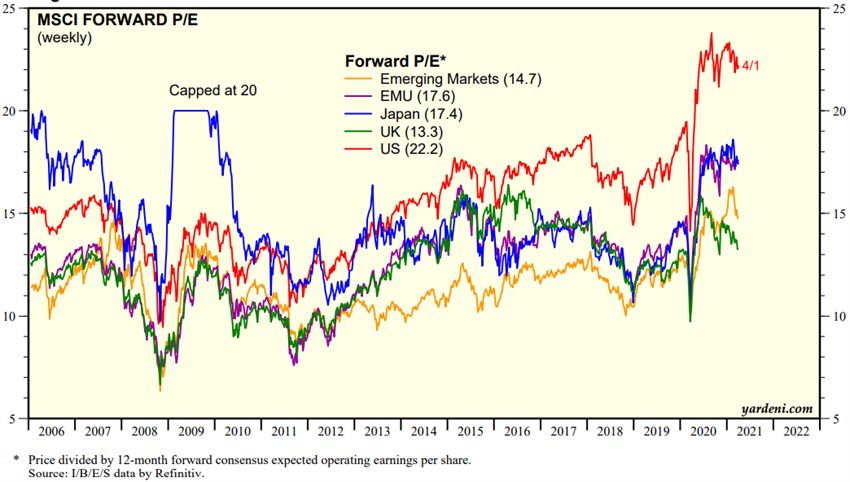

La valorisation du marché mondial des actionnaires et dans les différentes régions est supérieure à la moyenne à long terme. Le PER de 22,2x pour les États-Unis est bien au-dessus de la moyenne et proche des sommets. Les PER de 17,6x dans la zone euro, 17,4x au Japon et 14,7x dans les marchés émergents sont également supérieurs à la moyenne.

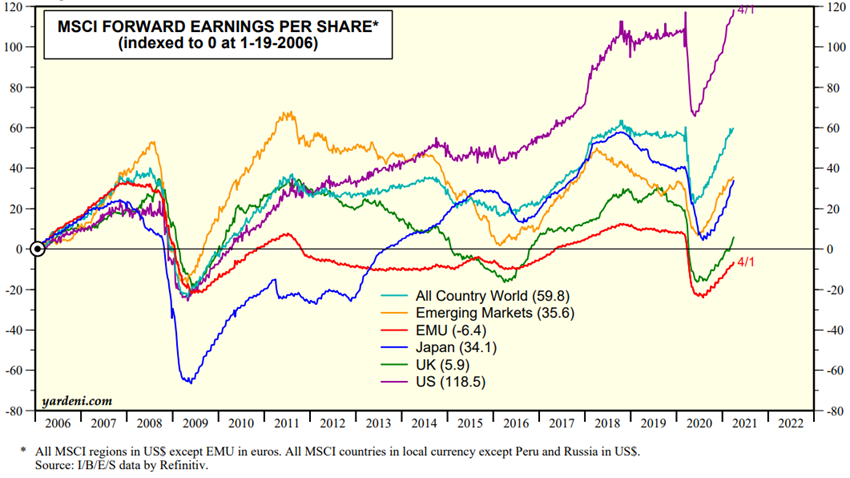

Les estimations des résultats par action du consensus des analystes dépassent déjà les niveaux d’avant la pandémie aux États-Unis et dans le monde, et sont encore inférieures dans les marchés émergents, au Japon, et en particulier au Royaume-Uni et dans l’Union européenne.

La saison des résultats du premier trimestre aux États-Unis, qui commence bientôt et durera les 3 prochaines semaines (en Europe commence à la fin du mois), sera importante pour valider et stabiliser les projections et l’évolution du bénéfice par action.

Source: Global Index Briefing: MSCI Forward P/Es, Yardeni Research, Apr, 7, 2021

Source: Global Index Briefing: MSCI Metrics Comparisons, Yardeni Research, Apr, 7, 2021

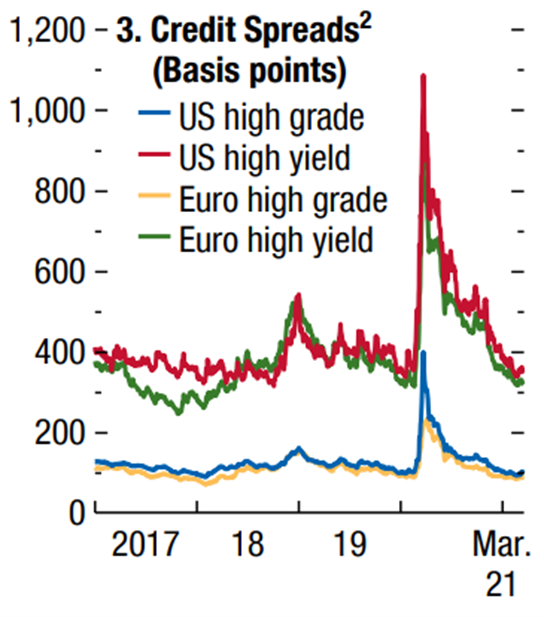

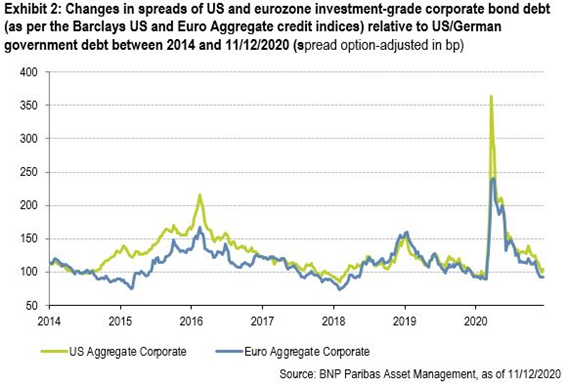

Marchés obligataires : Les marchés du crédit ont enregistré une performance légèrement négative en raison des hausses de taux d’intérêt souverains à long terme

L’augmentation du taux d’inflation dans l’U a provoqué une hausse des taux d’intérêt de la dette souveraine à moyen et long terme qui s’est étendue à d’autres obligations, avec la perte de leur valeur qui en a résulté.

Les banques centrales du monde entier ont entrepris de maintenir les taux de référence à des niveaux bas et de mettre en place des programmes actifs d’injection de liquidités pour stimuler les économies jusqu’à la normale.

Les taux d’intérêt à moyen et à long terme sur les obligations du Trésor sont à des niveaux historiquement bas dans presque le monde, à l’exception des États-Unis.

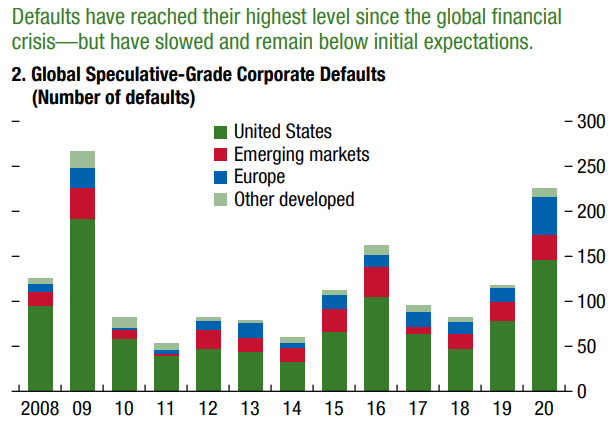

En 2020, il n’y a pas eu d’augmentation aussi importante des non-conformités que prévu en raison du soutien du gouvernement pour soutenir l’activité.

Source: World Economic Outlook, IMF, Apr, 6, 2021

Source: Global Financial Stability Report Update, IMF, Apr 2021

Principales opportunités

La détermination des autorités à soutenir la reprise est la meilleure garantie de soutien à la croissance de l’activité économique, avec un retour aux niveaux d’avant la pandémie en 2021 aux États-Unis et en 2022 pour les principaux pays européens.

L’énorme processus de vaccination en cours, en particulier dans les pays développés, pourrait anticiper l’immunité collective dans ces pays prévue jusqu’à ou pendant l’été, libérant ainsi l’activité économique.

Principaux risques

S’il y a une augmentation de l’inflation et des taux d’intérêt à long terme plus élevés que prévu aux États-Unis, il y aura un impact négatif direct sur le marché obligataire et un impact négatif indirect sur le marché boursier en raison d’une appréciation plus faible des flux de trésorerie futurs.

Il existe un risque que les vaccins qui se sont révélés efficaces pour les diverses mutations du virus, qui sont plus infectieuses et létales, ne soient pas le visage d’une nouvelle mutation plus difficile à contrôler et à combattre.

La lutte contre la pandémie a exacerbé les faiblesses et les vulnérabilités des entreprises de certains secteurs, ainsi que de pays comme la Turquie, l’Afrique du Sud et le Brésil, qui auront une capacité de redressement plus difficile.

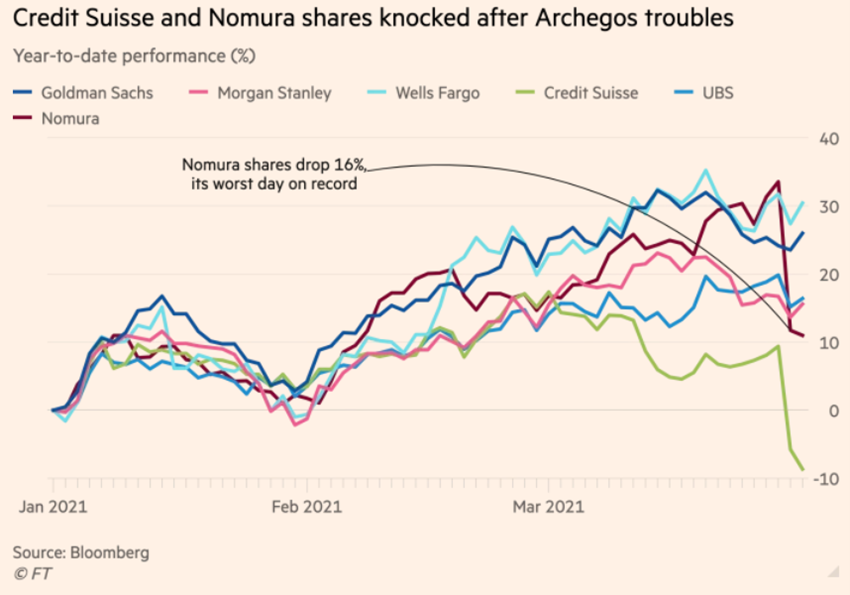

Les excès de marché que nous avons observés dans certaines évaluations de sociétés cotées tirées par des investisseurs de détail ou des fonds spéculatifs fortement endettés peuvent avoir des effets néfastes et plus profonds que les premiers avertissements récents (par exemple, Gamestop et Archegos).