El contexto de la inversión en bonos ha cambiado, pero su importancia en las carteras de inversión se mantiene, contrariamente a la opinión de algunos analistas y gestores de inversiones.

Cómo decidimos las asignaciones de inversión en bonos

Los ciclos de rentabilidad de los bonos y el atractivo del contexto del mercado

Podemos y debemos hacer pequeños ajustes en la asignación de activos a las condiciones del mercado.

En la primera parte de este artículo vimos los beneficios de invertir en bonos.

En esta segunda parte veremos cómo debemos decidir la asignación de nuestros activos a bonos, cómo valoramos el contexto actual del mercado, y si podemos o no hacer ajustes de la asignación a las condiciones del mercado.

El contexto de la inversión en bonos ha cambiado, pero su importancia en las carteras de inversión se mantiene, contrariamente a la opinión de algunos analistas y gestores de inversiones.

Los cambios recientes y los cambios en el comportamiento del mercado de bonos en las últimas cuatro décadas han planteado la pregunta para muchos inversores sobre las perspectivas de rendimiento de esta inversión para el futuro.

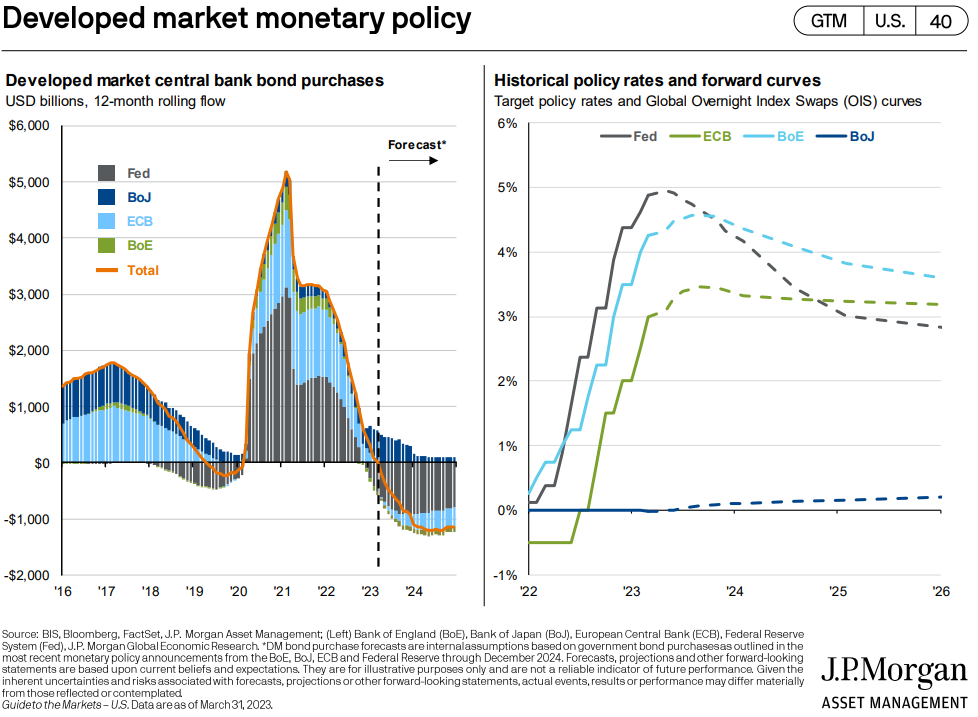

Desde 1980 vivimos un período de descenso continuado de los tipos de interés a largo plazo hasta 2022, que terminó con la llegada de una alta inflación y la inevitabilidad de la imposición de políticas monetarias contractivas.

Fueron más de 40 años de lo que se conoció como el largo “mercado alcista” de bonos, de altos y ciertos rendimientos para la inversión en bonos.

En el léxico de las inversiones había palabras como “flexibilización cuantitativa” y “puesta por la Fed”.

La mayoría de los gestores e inversores, incluidos los profesionales, no han conocido otra realidad.

Se han acostumbrado a esta forma en que funcionan los mercados, adoptándola como una regla o una doctrina.

Sólo recientemente, y en algunos casos a un gran costo, han comenzado a darse cuenta de que esto no es así, y que los mercados cambian con las circunstancias cambiantes.

Este cambio ocurre porque La acción de las autoridades ha cambiado, y esto ha ocurrido y es necesario porque es la única manera de combatir la alta inflación y devolverla a niveles adecuados., que es el principal objetivo de las autoridades en vista de las graves pérdidas económicas y sociales causadas por una inflación elevada e incontrolada.

Las inversiones en bonos han sufrido devaluaciones significativas en el pasado reciente, en más del 20%.

Esta fuerte devaluación es inusual y, en algunos casos, sin precedentes, lo que lleva a algunos inversores a predecir el fin del interés en la inversión en bonos y la cartera tradicional 40/60.

Se preguntan qué papel juegan los bonos como elemento de preservación del capital con caídas tan pronunciadas, así como como como elemento que contribuye a la diversificación, cuando estas fuertes pérdidas ocurren simultáneamente en bonos y acciones.

Nuestra visión es diferente y se basa en la teoría financiera y en la historia a muy largo plazo de los mercados financieros, no solo en los últimos 40 años.

En nuestra opinión, invertir en bonos es una piedra angular en la construcción de una cartera de inversión equilibrada, por los beneficios que vimos en el artículo anterior.

Además, a diferencia de muchos, consideramos que el contexto actual es muy favorable para la inversión en bonos a largo plazo en países desarrollados, tanto en EEUU como en Europa.

Cómo decidimos las asignaciones de inversión en bonos

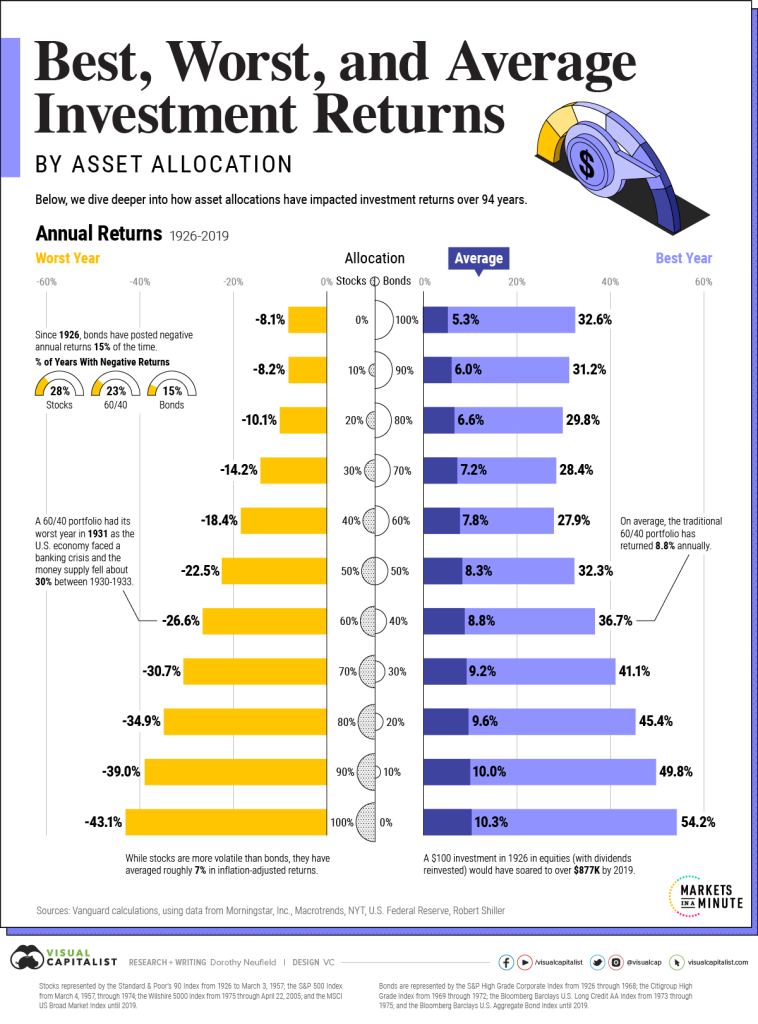

Como hemos visto en artículos anteriores, las asignaciones de nuestras inversiones a los 2 primeros activos deben decidirse de acuerdo con nuestros objetivos, el plazo de inversión y nuestro perfil de inversor (riesgo).

También hemos visto que, históricamente, esta asignación de activos determina la rentabilidad de la cartera de inversión en más de un 90%, en términos de rentabilidad y riesgo, por lo que la escala de rentabilidades históricas en el siguiente gráfico es útil para posicionar el compromiso de esta decisión en relación a esos dos elementos:

El gráfico muestra los rendimientos anuales históricos – promedio, más alto y peor – de las carteras de inversión con una “mezcla” que va desde el 100% de las acciones y el 0% de los bonos hasta el 100% y los bonos y el 0% de las acciones.

Los ciclos de rentabilidad de los bonos y el atractivo del contexto del mercado

Se plantea la cuestión de cómo evaluar el atractivo de las condiciones del mercado para la inversión en bonos, y si la decisión de asignar a la combinación de acciones y obligaciones que deberían resultar de los objetivos y el perfil debe permanecer sin cambios o no, ante las cambiantes condiciones del mercado.

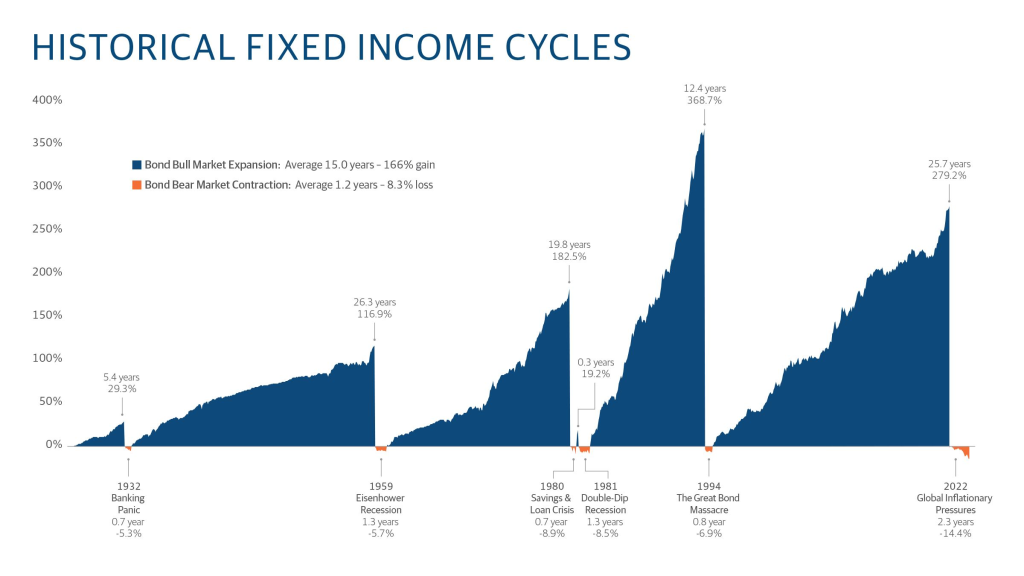

El rendimiento de los bonos también se ejecuta por ciclos, con períodos típicamente asociados con una alta inflación.

El siguiente gráfico muestra los ciclos de valoración de los bonos:

Destacamos el último ciclo, muy largo y muy positivo, conocido por el largo “mercado alcista” de bonos que prevaleció entre 1983 y 2021, y que culminó con la pérdida del 14,4% en 2022 asociada al cambio de política monetaria derivado de la lucha contra las presiones inflacionistas (aunque aquí se divide en dos, siendo interrumpido por la corrección de menos del 7%), que duró 9 meses en 1994).

Los ciclos positivos anteriores también fueron muy largos, de 20 a 26 años, pero más modestos, con ganancias acumuladas de 180% y 110%.

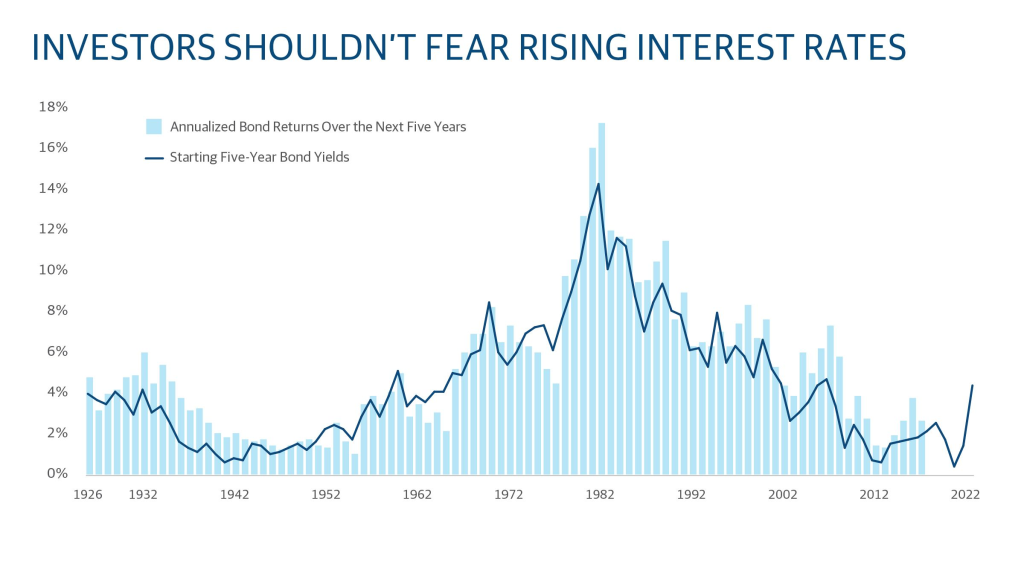

Como hemos dicho, históricamente el 90% de la rentabilidad total de los bonos proviene del pago del cupón, el resto se deriva de las ganancias de capital.

En estos términos, una tasa de interés a largo plazo como la actual, en el máximo de más de una década en los EE. UU., puede ser un factor muy interesante.

El siguiente gráfico muestra que las tasas de interés a largo plazo han determinado el nivel de los rendimientos promedio anuales de los bonos en los próximos 5 años:

En nuestra opinión, los niveles actuales de tasas de interés a 10 y 30 años en los Estados Unidos, por encima del 4% anual, que no han sucedido durante más de una década, son atractivos.

A mediados de agosto, los rendimientos implícitos de los bonos del Tesoro de Estados Unidos a 10 y 30 años estaban en niveles de 4.3% y 4.5%, los más altos desde 2011 y 2007, respectivamente.

Los rendimientos del índice de bonos corporativos estadounidenses con grado de inversión alcanzaron el percentil 5,8, lo que los había colocado en el 91% desde 2008. El diferencial sobre la tasa de referencia se situó en 160 pb, situándola históricamente en el percentil del 77%.

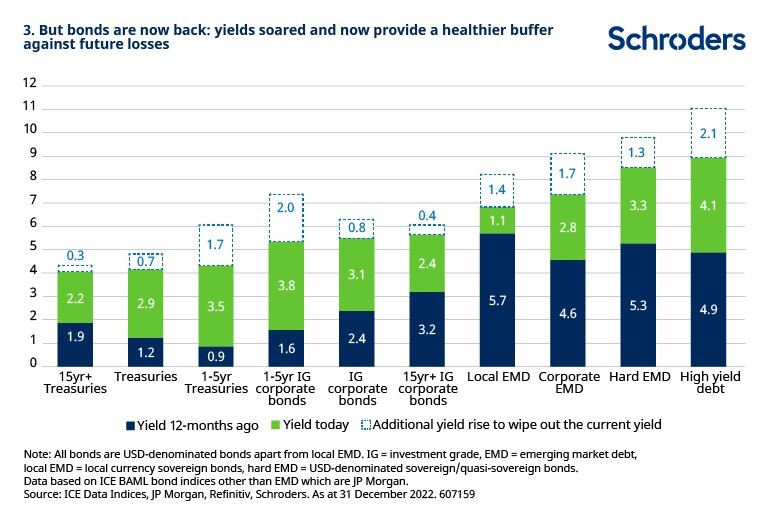

Esta realidad es transversal a todas las inversiones, que han visto aumentar los rendimientos implícitos en los últimos 12 meses:

Es por esta razón que consideramos que debemos mantener nuestra asignación de inversión en bonos, contrariamente a quienes opinan que la inversión en bonos ha perdido interés, ya sea por el final de la “flexibilización cuantitativa”, el aumento de las tasas de interés y la inflación, o las pérdidas simultáneas en acciones y bonos y la consiguiente debilidad de la contribución a la diversificación.

Aunque todavía hay algún aumento en las tasas de interés largas en el corto plazo, el efecto de un aumento del 1%, del 4% al 5% en el rendimiento total será mucho menor que el del 1% para el 2%, porque tenemos un cupón del 4% que se puede reinvertir, y proporcionar una gran apreciación del capital a través de la capitalización de los ingresos a largo plazo.

Podemos y debemos hacer pequeños ajustes en la asignación de activos a las condiciones del mercado

En cuanto al atractivo actual de la inversión en bonos, vamos aún más lejos, considerando que estos niveles son tan interesantes que deberían impulsar un aumento en la asignación a bonos para los inversores estadounidenses. Como hemos dicho, estas condiciones no han estado vigentes durante más de 10 años.

En cuanto a los inversores europeos, creemos que la asignación objetiva a los bonos de la eurozona debe mantenerse, ya que el BCE está aún más atrasado en su programa de aumento de los tipos de interés oficiales.

En estos términos, consideramos que la asignación entre acciones y bonos puede y debe ajustarse a las condiciones del mercado. Debemos hacerlo en forma de ajustes moderados, nada drástico.

Deberíamos aumentar la exposición al mercado de bonos cuando el mercado de valores está sobrevalorado, como sucedió en la burbuja tecnológica, o cuando los niveles de rendimientos de los bonos a largo plazo son interesantes, como lo son ahora.

Por el contrario, deberíamos aumentar la exposición a la renta variable cuando el mercado de valores resulte atractivo, como después del FVC de 2008, finales de 2018 y el fuerte estímulo para combatir la pandemia a mediados de 2020, o cuando el mercado de bonos no sea interesante, como en el período de tipos de interés cercanos a cero o negativos. entre 2017 y 2020.

Es bueno recordar que los tipos de interés negativos son un disparate, para hacer pagar a quienes prestan, como dijimos, en su momento.