“No luches contra la FED” y el final de la “FED put”

Objetivos e instrumentos de política monetaria

El impacto de las tasas de interés oficiales en la economía

El impacto de los programas de compra y venta de activos o “quantitative easing” y el “quantitative tightening” en la economía

Vivimos en un período turbulento de los mercados, muy influenciado por el cambio en la política monetaria, y es apropiado profundizar en este tema específico.

Además, como veremos, la política monetaria tiene un gran impacto en nuestras inversiones.

Es útil relacionar este tema con otros artículos recientes.

En un artículo anterior, abordamos la cuestión concreta de cómo actuar en un contexto inflacionario y de aumento de intereses como el actual.

En otro artículo, vimos el efecto de los cambios en los ciclos económicos en las inversiones, y cómo podemos posicionarnos en esos momentos.

Anteriormente también habíamos profundizado en los temas de cómo podemos vivir las frecuentes correcciones del mercado de valores y la historia y los patrones de las diversas crisis de este mercado.

La política monetaria tiene un poderoso impacto en los mercados financieros y en los precios de diversos activos, lo que hace necesario entender cómo funciona y cuál es su realidad en cada momento.

Por ello, es fundamental que todos los inversores perciban las acciones e implicaciones de la política monetaria, especialmente en tiempos de grandes cambios como los que vivimos hoy en día.

No es de extrañar que este sea uno de los temas más discutidos por la comunidad financiera.

Es importante dejar una nota de introducción.

La mayoría de las referencias y valores se relacionan con la economía y el mercado de los Estados Unidos por dos razones.

Una vez más, hay datos e información sobre los Estados Unidos que no existen en otros países, especialmente con la misma profundidad o puntualidad.

Además, Estados Unidos tiene un peso e impacto únicos en otras economías.

Sin embargo, lo que está sucediendo en los Estados Unidos también está sucediendo en la zona euro, el Reino Unido, Suiza, etc., lo que generaliza la importancia de este tema.

“No luches contra la FED” y el final de la “FED put”

Solo recuerde dos frases muy populares y escuchadas a menudo.

“No luches contra el FED”, o no luches contra la FED (del banco central).

Este dicho es de Marty Zweig, y fue popularizado en las décadas de 1980 y 1990 (la frase “Don´t fight the tape”, o no pelees contra el mercado, es del mismo autor).

“No luches contra la Reserva Federal” es un mantra que indica que debemos alinear nuestras inversiones con las políticas monetarias actuales de los bancos centrales, no contra ellos.

Alinearse con el FED significa que debe invertir agresivamente cuando las tasas de interés son bajas, y de manera más conservadora cuando esas tasas son altas.

“El fin del put de la FED”, o el fin de la caída de la protección del mercado de valores (opción de venta) por parte del FED

La noción de “Fed put” ha existido desde la era del gobernador de EDF, Alan Greenspan, y se basa en la creencia de muchos participantes del mercado de que el banco central intervendrá si los mercados tienen una fuerte caída.

El fin del “put” de la FED, que ahora está en la mente de muchos, no es contar con que suceda.

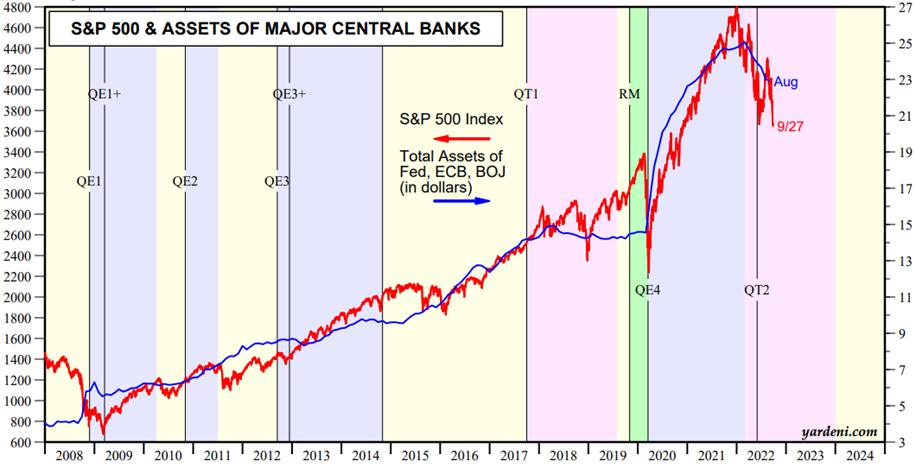

No hay nada mejor para ilustrar esta influencia e impacto que el gráfico de la relación entre la expansión monetaria (activos totales del FED) y el principal índice del mercado estadounidense, el S&P 500, en los últimos años:

Fuente: Central Banks: Monthly Balance Sheets, Yardeni Research, September, 28th, 2022

Objetivos e instrumentos de política monetaria

En los países avanzados, esta política es desarrollada por los bancos centrales independientemente del poder político y tiene como objetivo la estabilidad de precios y el crecimiento económico sostenible.

Eso se definió como una inflación objetivo del 2% anual.

La política monetaria tradicional o convencional tiene tres instrumentos principales.

En primer lugar, la fijación de los tipos de interés oficiales, a los que los bancos comerciales depositan y piden prestados fondos a los bancos centrales.

En segundo lugar, la definición de los requisitos de reserva de efectivo de los bancos en los bancos centrales, que define la capacidad de préstamo de los bancos.

En tercer lugar, las operaciones de mercado abierto, o la compra y venta de valores de tesorería a corto plazo, que alteran la liquidez que existe en la economía y, por lo tanto, la demanda y la inversión.

Para combatir y recuperarse de la gran crisis financiera y la reciente pandemia, los bancos centrales de todo el mundo han desarrollado una política monetaria no convencional.

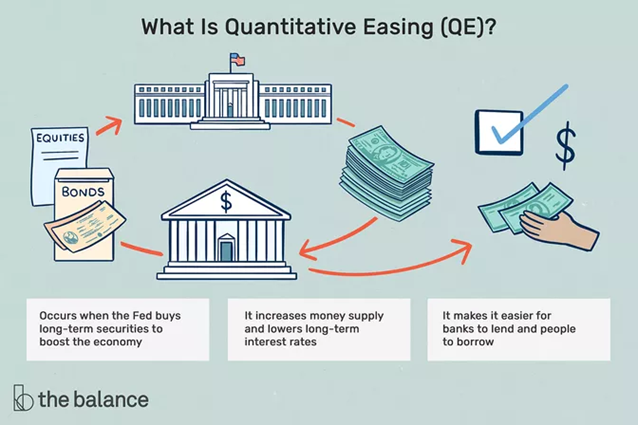

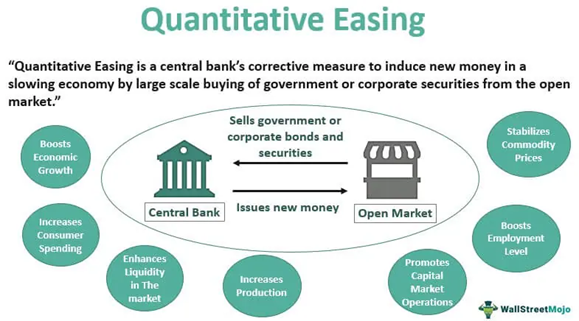

Es una política de compra y venta de activos financieros a mediano y largo plazo conocida como el programa de “quantitative easing”, típicamente utilizado cuando la inflación es baja o incluso negativa.

A continuación, analizamos el contexto y los mecanismos de transmisión de los tipos de interés oficiales y el “quantitative easing”.

El impacto de las tasas de interés oficiales en la economía

Los tipos de interés oficiales o fijos son el instrumento de política económica más utilizado por los bancos centrales y, por lo tanto, más seguido en todo el mundo.

Las tasas de interés en el FED, el banco central de los Estados Unidos, son sin duda las más seguidas por todos los inversores, dada la importancia de la economía y los mercados de capitales de los Estados Unidos.

Sin embargo, las tasas de interés de los otros bancos centrales también son importantes para la economía de cada país.

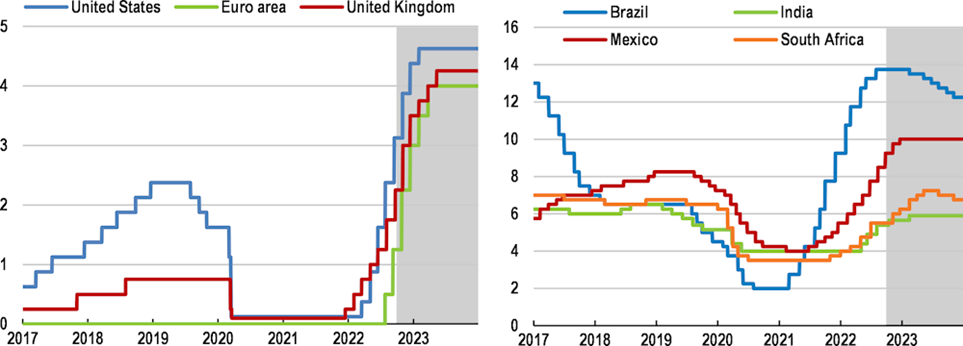

La evolución reciente de estas tasas fue la siguiente:

Fuente: OECD Economic Outlook, The Price of War, Interim report, September 2022

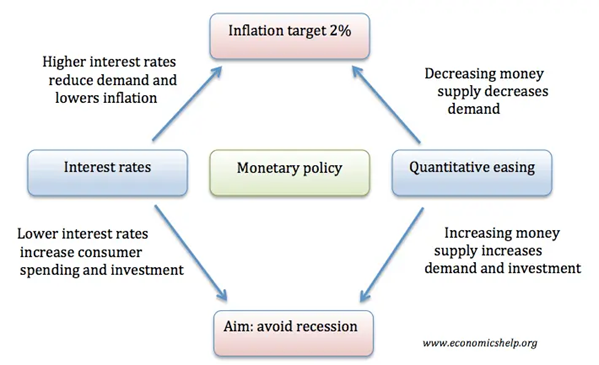

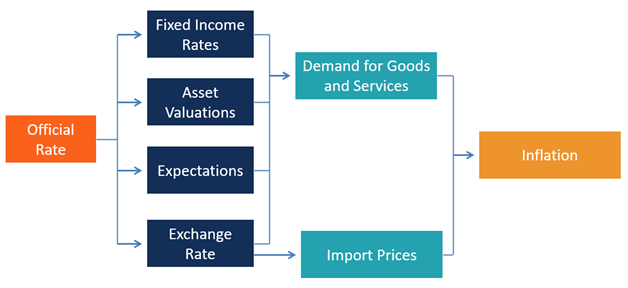

El siguiente gráfico busca ilustrar el mecanismo de transmisión de estas tasas de interés oficiales en la economía:

Fuente: Monetary Transmition Mechanism, CFI, February, 2021

Los cambios en las tasas de interés oficiales se transmiten a la economía a través de 4 canales diferentes, tasas de interés de mercado, expectativas de tasas, precios de activos y tipos de cambio.

Cuando las tasas de interés oficiales suben (bajan) las tasas de interés de los préstamos bancarios y los rendimientos implícitos requeridos por los inversores en bonos también suben (bajan).

Esta es la forma en que los bancos centrales influyen en el costo de financiar a los hogares y las empresas.

Cuando los tipos de interés oficiales bajen, las expectativas de los operadores económicos son que se produzca un aumento de los préstamos y de los precios de los activos como resultado de tasas de descuento más bajas y mejores perspectivas de crecimiento.

Cuando las tasas de interés suben, sucede lo contrario, es decir, se esperan menos préstamos y precios de activos más bajos.

Los cambios en las tasas de interés oficiales afectan los precios de los activos en dos niveles.

Por un lado, el impacto en los rendimientos implícitos de las obligaciones y el costo de oportunidad del capital.

Una disminución en las tasas de interés disminuye los rendimientos de los bonos y mejora el atractivo de las acciones.

Por otro lado, el impacto en las valoraciones, a través de la tasa de descuento de los valores.

Una caída en las tasas de interés valora los bonos emitidos a tasas de interés más altas y valora las acciones (a través del descuento más bajo en sus cash-flows futuros).

El cambio en las tasas de interés también tiene un impacto en los tipos de cambio, ya que una tasa de interés más alta atrae más inversión de todo el mundo en busca de una mayor rentabilidad, aumenta la demanda de esta moneda y valora su tipo de cambio, y viceversa.

El impacto de los programas de compra y venta de activos o la “quantitative easing” y el “quantitative tightening” en la economía

Estos programas se pusieron en marcha cuando la inflación y los tipos de interés están cerca de cero, como sucedió en la Gran Crisis Financiera de 2007-08 y la crisis de 2020.

En esta situación de tasas muy bajas, conocida como la trampa de liquidez, los consumidores no gastan y los inversores no invierten, y los instrumentos convencionales de política monetaria son ineficaces (las tasas negativas no son solución).

El “quantitative tightening” es un programa de política monetaria en el que los bancos centrales compran valores predefinidos de bonos del Tesoro a medio y largo plazo y otros activos financieros (bonos municipales, bonos de empresas, acciones, etc.).

Como resultado, inyectan liquidez para estimular la actividad económica.

Es un programa en absoluto similar a las operaciones de mercado abierto, pero en el que los valores negociados no son bonos del Tesoro a corto plazo, sino que son bonos y a más largo plazo o con más riesgo.

Se utilizó por primera vez en Japón en 1995, y más recientemente en la Gran Crisis Financiera y la crisis del terremoto, como dijimos.

Las compras de activos aumentan su precio y disminuyen los rendimientos implícitos de los bonos, al tiempo que aumentan la oferta monetaria.

El objetivo es sacar a la economía de la recesión y evitar la deflación mediante la mejora de las condiciones financieras, el aumento de la liquidez del mercado y la oferta de crédito del sector privado.

El “quantitative tightening” es el programa opuesto, el de la venta de activos, con los objetivos de enfriar la economía, a través de la extracción de liquidez y la reducción del crédito, y normalizar el equilibrio de los bancos centrales.

El “quantitative easing” tiene varios mecanismos de transmisión.

Al proporcionar liquidez al sector bancario, permite a los bancos prestar más y racionalizar el consumo y la inversión privados.

Las compras de bonos del Tesoro reducen los costos de la deuda pública, lo que permite contener el endeudamiento público y fortalecer el gasto y la inversión públicos.

Las compras de bonos bajan las tasas de interés y aumentan los precios de todos los activos financieros, bonos, acciones, etc.

La caída de las tasas de interés aumenta la demanda de los inversores de valores de mayor rendimiento, particularmente de mayor riesgo, por ejemplo, los bonos especulativos.

En esencia, el “quantitative easing” aumenta el consumo, la inversión, la producción, el empleo y el crecimiento económico, mejora la liquidez del mercado y eleva los precios de los activos financieros.

Obviamente, el “quantitative tightening” actúa y tiene los efectos contrarios.