Vivons-nous la fin de l’ère de la valeur ou le début d’un nouveau cycle ?

Les 10 dernières années ont clairement été plus favorables à l’investissement dans les actions de croissance. Au point que notre récent biais de mémoire nous fait penser que cela a toujours été comme ça.

Cependant, dans un article précédent, nous avons vu que les faits historiques prouvent le contraire, c’est-à-dire que l’investissement de valeur a beaucoup mieux performé que la croissance.

Maintenant, la question est de savoir ce que l’avenir nous réserve. Récemment, aux Etats-Unis, nous avons assisté à un cycle très long, très positif et très favorable aux actions de croissance, qui s’est accentué l’année de la pandémie. Ce cycle sera-t-il repris, ou aurons-nous, au contraire, un renversement de la valeur, et donc aussi de la moyenne ?

Rappel : Cycles historiques de performance et d’évaluation des actions de valeur et de croissance

Est-il possible d’identifier des cycles de valeur et de croissance, des modèles ou des ensembles de facteurs qui favorisent une stratégie par rapport à une autre?

L’influence de la croissance du PIB, des taux d’intérêt et des prix des produits de base

Les multiples de l’évaluation dans les stratégies de valeur et de croissance et les conclusions

Rappel : Cycles historiques de performance et d’évaluation des actions de valeur et de croissance

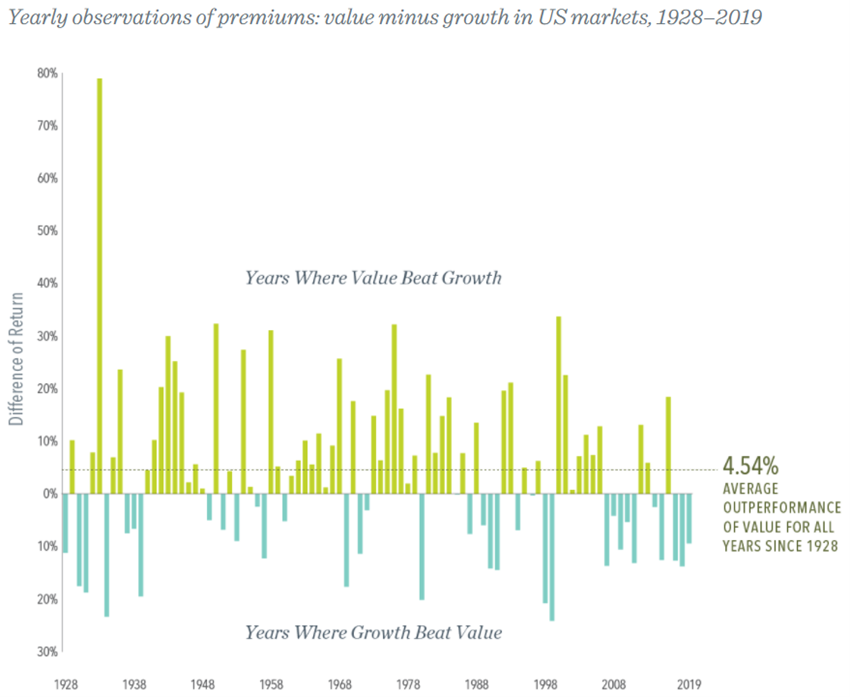

Le graphique suivant montre l’évolution des différences de rentabilité entre les actions de valeur et de croissance du S&P 500 entre 1928 et 2019 :

Il est tout à fait clair que les actions de valeur ont clairement frappé les actions de croissance, non seulement avec une plus grande fréquence de gains annuels relatifs, mais aussi avec l’apparition de gains annuels plus importants (supérieurs à 20%).

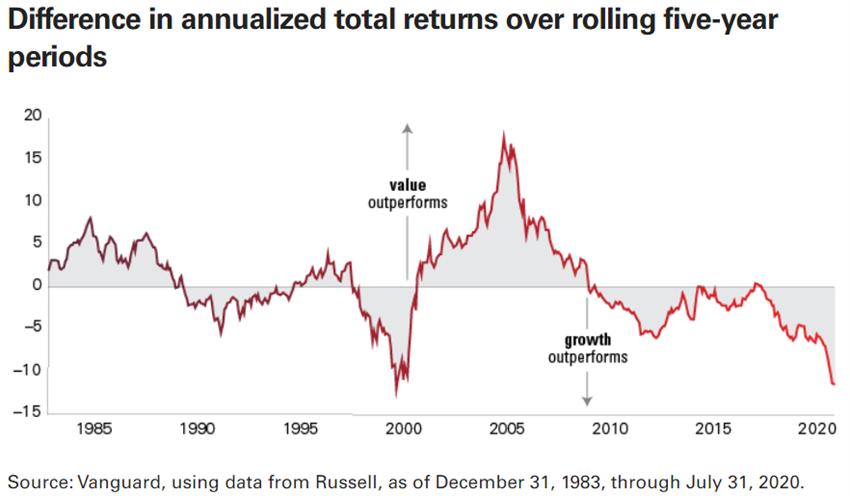

Le graphique suivant montre l’évolution des différences de rendements annuels pour des périodes de 5 ans entre les actions de valeur et de croissance pour une période plus récente entre 1985 et 2020 :

Dans cette période plus courte et plus récente, la maîtrise des actions de valeur n’était plus aussi évidente. Il y a eu des moments où les stocks de valeur étaient meilleurs, en particulier entre 1985 et 1990 et entre 2000 et 2009, mais il y en avait d’autres qui étaient clairement plus favorables aux actions de croissance, comme les périodes 1997 à 2000, et entre 2010 et 2020, et fondamentalement depuis 2016 ici.

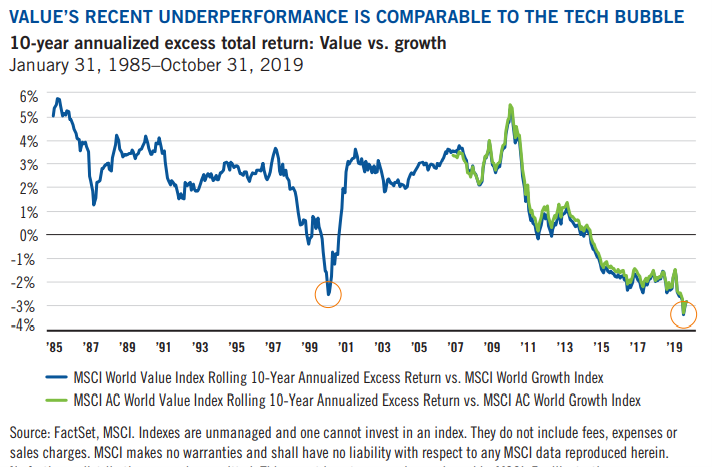

Le graphique suivant couvrant la même période que la précédente, mais utilisant l’indice MSCI World et les différences de rendements moyens annuels sur 10 ans, illustre encore mieux la situation :

Dans l’ensemble, cette période de 35 ans a été nettement plus favorable aux actions de valeur, tandis que la croissance a enregistré une performance anormalement plus élevée récemment et de manière constante sur une période raisonnablement longue de 10 ans.

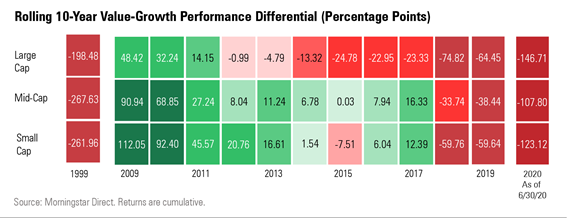

Le graphique suivant montre l’évolution de la différence de rendements annuels moyens sur des périodes de 10 ans pour l’indice S&P 500 par segments de capitalisation des entreprises :

Les années 1990 ont été clairement favorables aux actions de croissance, ainsi qu’à la période allant de 2017 à ce jour, quel que soit le segment de capitalisation, pour les grandes, moyennes et petites entreprises. La période entre 2009 et 2017 a été plus favorable pour les actions de moyenne et petite valeur, alors que pour les grandes entreprises, ce n’était que pour la période de trois ans allant de 2009 à 2011.

Est-il possible d’identifier des cycles de valeur et de croissance, des modèles ou des ensembles de facteurs qui favorisent une stratégie par rapport à une autre? Oui, par la croissance du PIB, les taux d’intérêt et les prix des produits de base

Croissance du PIB

Il existe une idée plus ou moins répandue selon laquelle les actions de croissance sont davantage valorisées dans les situations où la croissance économique est plus faible.

Le rationnel est la théorie de la rareté qui sous-tend de nombreux aspects économiques. Si un bien est rare, son prix a tendance à augmenter. Par conséquent, lorsque la croissance généralisée ou les économies sont faibles, les investisseurs peuvent être présumés payer une prime sur l’investissement dans les actions de croissance en termes relatifs.

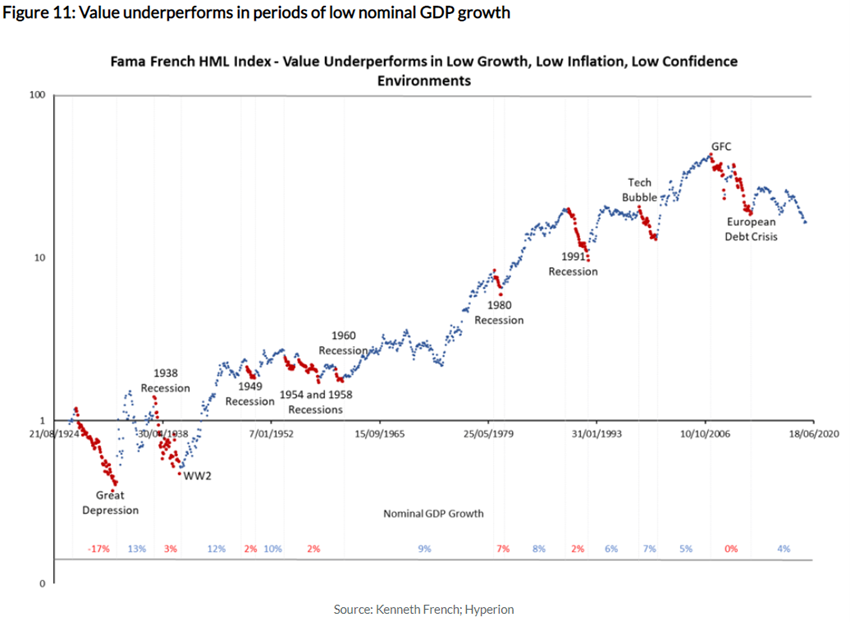

Le graphique suivant prouve cette idée en montrant l’évolution de l’indice de valeur par rapport à l’indice de croissance S&P 500 le plus connu entre 1924 et 2020 (appelé indice HML de Français Fame), marquant dans l’axe horizontal inférieur les différentes périodes ou cycles de croissance économique:

L’indice HML (High Minus Low) a été étudié par Fama French et est considéré comme l’un des trois facteurs importants pour expliquer la performance et les cours des actions. Élevé ou Haut (High) fait référence aux sociétés dont le ratio valeur comptable/valeur marchande est élevé. Faible ou Bas (Low) , désigne les sociétés dont le ratio valeur comptable/valeur marchande est faible. Ce facteur est également appelé « facteur de valeur » ou « facteur de valeur par rapport au facteur de croissance » parce que les entreprises ayant un ratio comptabilité-marché élevé sont généralement considérées comme des actions de valeur.

La conclusion est que les actions de valeur sous-performent la croissance lorsque la croissance économique est faible (ainsi que l’inflation et la confiance), confirmant cette idée.

Au cours de la période analysée, les actions de croissance ont eu 6 cycles de meilleure performance par rapport à ceux de valeur. La Grande Dépression, entre 1924 et 1932, où la croissance économique annuelle moyenne était de -17%, celle de la Seconde Guerre mondiale avec une croissance annuelle moyenne de -3%, les périodes tout au long des années 1950 où la croissance était de 2%, ainsi que la récession du début des années 1980 et 1990, la bulle technologique de 2000 et la grande crise financière de 2007-2008, dans laquelle la constante a toujours été une croissance économique inférieure à celle des autres périodes.

Taux d’Intérêt

Les taux d’intérêt sont un autre facteur important qui influence la performance des actions de valeur par rapport à la croissance.

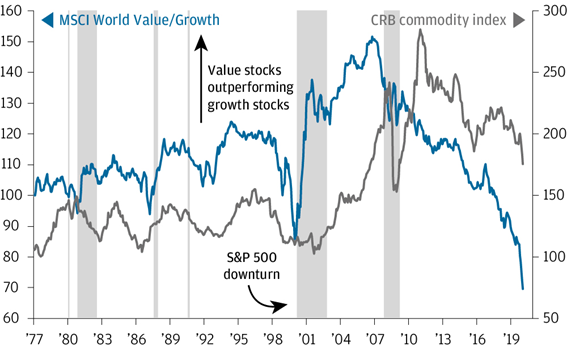

Le graphique suivant montre l’évolution relative des actions de valeur par rapport à la croissance de l’indice mondial msci au cours de la période 1977-2020 :

Nous constatons qu’en général, plus les taux d’intérêt sur les obligations du Trésor sont bas, meilleure est la performance relative des actions de croissance.

L’explication économique et financière est simple. Comme nous le savons, la valeur des actions est calculée en fonction de la valeur des flux de trésorerie ou des flux de trésorerie des années futures. Selon sa propre définition, les flux de trésorerie des actions de croissance sont beaucoup plus élevés que les actions de valeur dans les années les plus lointaines ou les plus lointaines et vice versa (nous disons que nous achetons la croissance des flux de trésorerie). Nous savons également que le taux d’intérêt sur les titres du Trésor est l’une des composantes de base du taux d’actualisation de ces flux de trésorerie, cherchant à reproduire (ou à actualisation) la valeur temporelle de l’argent. Ainsi, plus le taux d’intérêt est élevé, plus le facteur d’actualisation est élevé, qui augmente de façon exponentielle avec le passage du temps grâce à l’effet de capitalisation. Ainsi, plus le taux d’intérêt est élevé, plus l’escompte est élevé à long terme et plus la valeur attribuée aux actions est faible, et vice versa, ce qui a un impact plus important sur la croissance que sur la valeur.

Prix des matíéres prémiéres

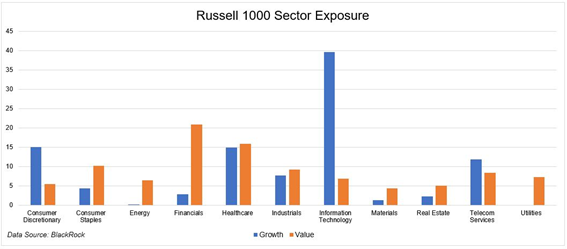

En règle générale, les actions de valeur sont associées à des sociétés des secteurs de la finance, des biens publics, de l’énergie et des matières premières, entre autres, tandis que les actions de croissance sont liées aux télécommunications, à la technologie et à d’autres, comme le montre le graphique suivant pour la composition de l’indice Russell des 1 000 plus grandes entreprises américaines.

Dans cette mesure, il existe une relation directe et positive entre le prix des biens et les stocks de valeur, de sorte que le cycle de performance des stocks de valeur est déterminé par le prix des biens, comme on peut le voir dans le graphique suivant montrant la performance relative de l’indice de valeur MSCI World par rapport à la croissance entre 1977 et 2020:

Il est vérifié que lorsque l’indice des prix des matières premières augmente la performance des actions de valeur par rapport aux actions de croissance et vice versa, et que ce ratio est très fort.

Les multiples de l’évaluation dans les stratégies de valeur et de croissance et les conclusions

Pour prédire la performance future des deux stratégies d’investissement, la valeur et la croissance, il ne suffit pas d’essayer de prédire l’évolution de ces trois facteurs, la croissance du PIB, le comportement des taux d’intérêt et les prix des matières premières. Il est tout aussi important de voir l’évolution des multiples de valorisation des actions de valeur et de croissance.

Nous verrons que le multiple de valorisation des prix sur les résultats par action a été aussi élevé pour les actions de croissance par rapport aux actions de valeur qu’actuellement.

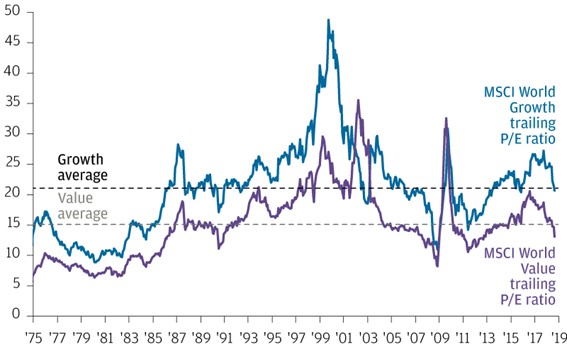

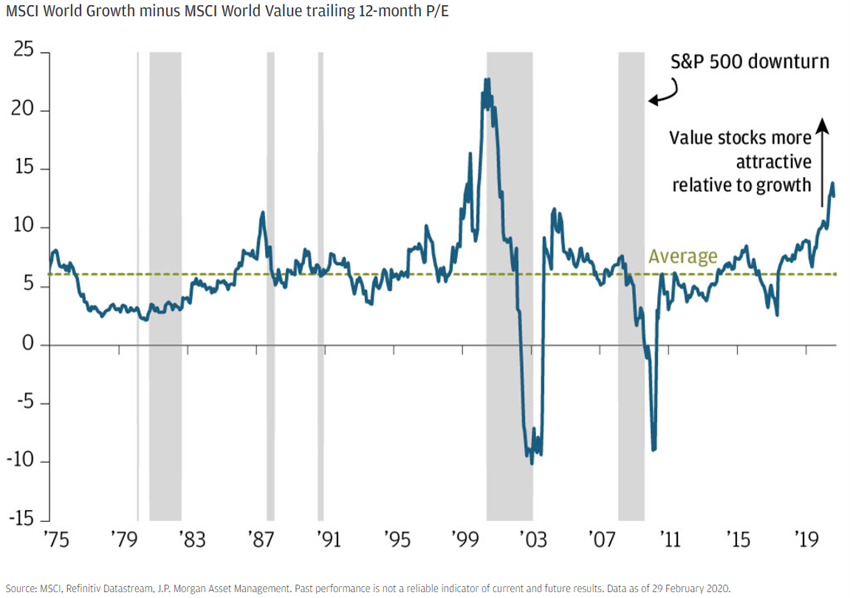

Le graphique suivant montre l’évolution des multiples de prix sur les résultats par action ou PER de l’indice MSCI World entre 1975 et 2020 :

Il est évident que le PER des actions de croissance est supérieur à ceux de valeur. La différence entre les PER est assez stable, à l’exception de certaines périodes qui méritent d’être étudiées plus avant.

À cette fin, il est plus utile de voir le graphique suivant qui montre précisément l’évolution de la différence entre les multiples de prix sur les résultats par action ou PER des actions de croissance par rapport à ceux de la valeur de l’indice MSCI World entre 1975 et 2020:

Au cours de cette période, la différence moyenne de PER était de 6x, naturellement favorable aux actions de croissance. En regardant la période dans son ensemble, deux choses très importantes sont facilement perçues: 1) Il y a des moments où cette différence s’écarte, dans certains cas même à des valeurs extrêmes; (2) Toutefois, cette différence revient toujours à près de la différence moyenne dans un délai raisonnablement court.

En voyant l’évolution plus en détail, cette différence a été raisonnablement stable entre 1975 et 1996, commençant une forte hausse jusqu’au sommet de la bulle technologique dans laquelle elle a dépassé 20x, lorsque des valeurs et des multiples de résultats incroyables ont été payés pour des actions dans ce secteur. Au fur et à mesure que cette bulle éclatait, les actions de croissance ont fortement chuté, avec une forte baisse de la valeur de la différence qui a atteint -10x en 2003 pour se stabiliser avec la moyenne historique dans les années suivantes. Puis vint la grande crise financière qui frappa plus intensément le secteur financier, l’un des principaux secteurs de valeur, avec une différence de PER de -10X. Depuis lors et à ce jour, l’écart par habitant a progressivement augmenté pour atteindre 15 fois, ce qui a rendu le secteur de croissance plus cher.

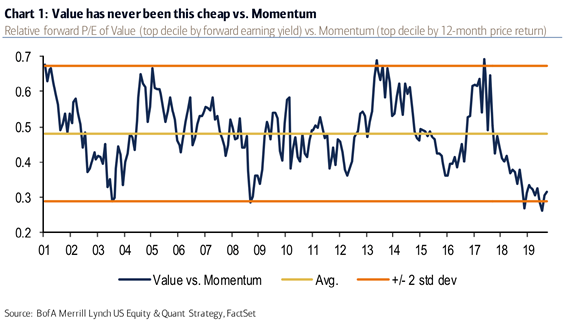

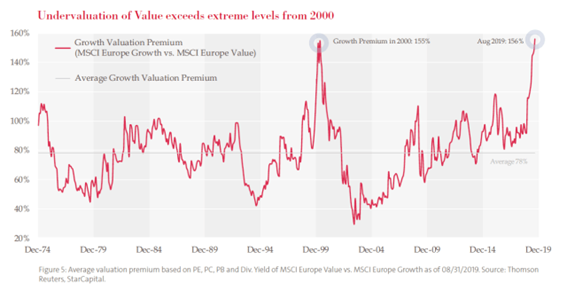

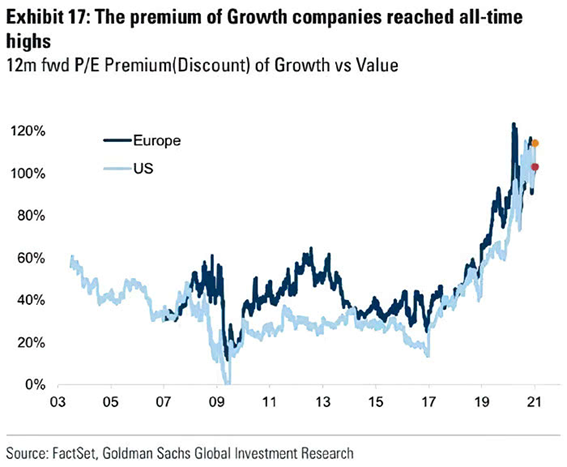

Dans les graphiques suivants, nous voyons les multiples PER des actions de croissance et de valeur pour deux indices différents, le S&P 500, le principal indice américain, et l’un des principaux indices européens, MSCI Europe.

La moyenne de cet indice relatif de valeur et de croissance aux États-Unis était de près de 0,5 entre 2001 et 2020, ayant oscillé entre une bande de valeurs de 0,3 et 0,7 correspondant à deux écarts-types. L’investissement de valeur a augmenté entre 2005 et 2008 et 2012 et 2014, tandis que la croissance a augmenté en 2003, 2009 et aujourd’hui (2019-2020).

L’indice MCSI Europe montre que les actions de croissance sont à une prime moyenne de 79% par rapport à celles en valeur entre 1974 et 2019. Au cours de cette période, il a enregistré des primes plus élevées pour les actions de croissance par rapport aux actions de valeur dans la bulle technologique de 2000 (155%) et en 2019 (156%).

En conclusion, dans tous ces indices des principaux marchés boursiers mondiaux, les PER des actions de croissance par rapport à ceux de valeur sont aux valeurs maximales, ayant augmenté principalement au cours des 3 à 4 dernières années.

Cela signifie-t-il que, dans une perspective à court et à moyen terme, ils sont coûteux, dans le sens où cette situation reviendra à la moyenne à cet horizon ou non?

Seul l’avenir nous le dira sûrement.

Cependant, nous sommes d’avis que la situation actuelle aura le renversement naturel de la moyenne à moyen terme, mais dans un cycle de marché positif pour les deux. En d’autres termes, nous pensons que nous aurons un cycle plus favorable pour les actions de valeur dans les années à venir, mais pas au détriment de la croissance. En d’autres choses, nous nous attendons à une reprise des actions de valeur, qui ont été durement touchées ces dernières années, et que la différence par action qui se situe à 15x est proche de la moyenne de 6x, en particulier par une croissance plus forte par action des sociétés de valeur.

Il convient de rappeler qu’au cours des dernières années, nous avons connu de faibles niveaux de croissance économique, une faible inflation, des taux d’intérêt bas et des prix bas pour l’énergie et d’autres biens. Tous ces facteurs ont nui aux actions de valeur et ont profité à celles de la croissance.

Cette situation a été accentuée par la pandémie. Tous ces facteurs se sont aggravés, avec une croissance négative, des taux d’intérêt encore plus bas et des prix de l’énergie réduits, auxquels s’ajoutent les pertes des secteurs financier et énergétique, d’une part, et les gains des secteurs des télécommunications et de la technologie, d’autre part. L’explosion de l’investissement durable en 2020 a également aggravé ces différences.

Au cours du dernier semestre de 2020, avec la reprise de la croissance économique, la hausse de l’inflation et des taux d’intérêt et la hausse du prix des matières premières, il y a eu un mouvement naturel d’inflexion ou de rotation des investissements de la croissance à la valeur.

Nous prévoyons que cette trajectoire d’appréciation favorable aux actions de valeur, qui n’a commencé que récemment, se poursuivra à moyen terme, inversant la différence des multiples de valorisation de l’actuel 15x à la moyenne historique de 6x, dans un mouvement progressif.

Les entreprises en croissance devraient continuer à obtenir de bons résultats par action, avec la croissance de la numérisation, du travail à distance, etc. et que la plupart des entreprises de valeur retrouveront rapidement et de manière significative les résultats par action aux niveaux d’avant la pandémie.

https://www.amazon.com/Intelligent-Investor-Definitive-Investing-Essentials/dp/0060555661