Qu’est-ce que le repentir ?

Repentir dans les investissements

Ne pas créer de fonds de retraite est l’un des regrets financiers les plus importants et les plus courants

Qu’est-ce que le repentir ?

Le repentir est que nous accordons beaucoup plus de poids aux erreurs d’agir qu’aux erreurs de ne rien faire.

Dans la théorie de la décision sur la prise de décision dans un contexte d’incertitude, si l’information sur le meilleur plan d’action arrive après avoir pris une décision fixe, la réponse émotionnelle humaine du repentir est souvent vécue et peut être mesurée comme la valeur de la différence entre la décision prise et la décision idéale.

La théorie de l’aversion pour le repentir ou le repentir précoce propose que, lorsqu’ils sont confrontés à une décision, les individus peuvent anticiper le repentir et ainsi intégrer dans leur choix leur désir d’éliminer ou de réduire cette possibilité.

Le repentir est une émotion négative avec une puissante composante sociale et de réputation, étant au cœur de la façon dont les humains apprennent de l’expérience et de la psychologie humaine de l’aversion au risque. L’anticipation consciente du repentir crée une boucle de rétroaction qui élève le repentir de la sphère émotionnelle – souvent modélisée comme un simple comportement humain – au champ du comportement de choix rationnel qui est modelé sur la théorie de la décision.

Repentir dans les investissements

La peur du repentir peut jouer un rôle important en dissuadant quelqu’un d’agir ou en motivant une personne à agir.

En ce qui concerne les investissements, la théorie du repentir peut rendre les investisseurs réticents au risque ou les motiver à prendre des risques plus élevés.

Les investisseurs peuvent minimiser l’anticipation du repentir qui influence leurs décisions d’investissement s’ils ont une compréhension et une conscience de la psychologie de la théorie du repentir. Les investisseurs doivent comprendre comment le repentir a affecté leurs décisions d’investissement dans le passé et en tenir compte lorsqu’ils envisagent une nouvelle opportunité.

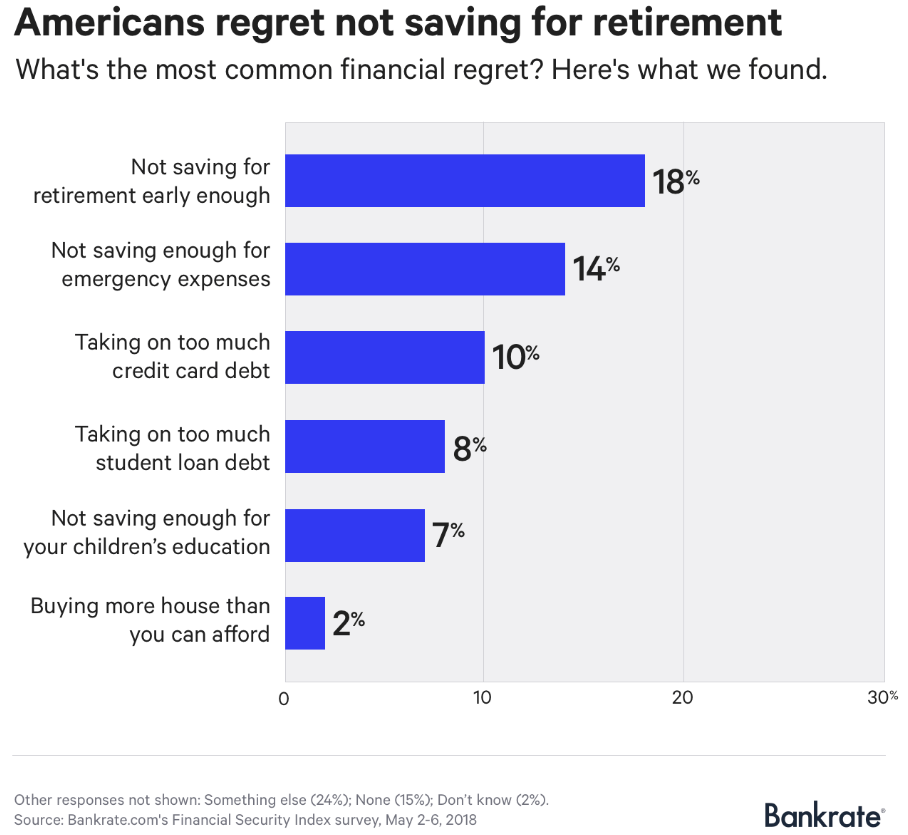

Ne pas créer de fonds de retraite est l’un des regrets financiers les plus importants et les plus courants

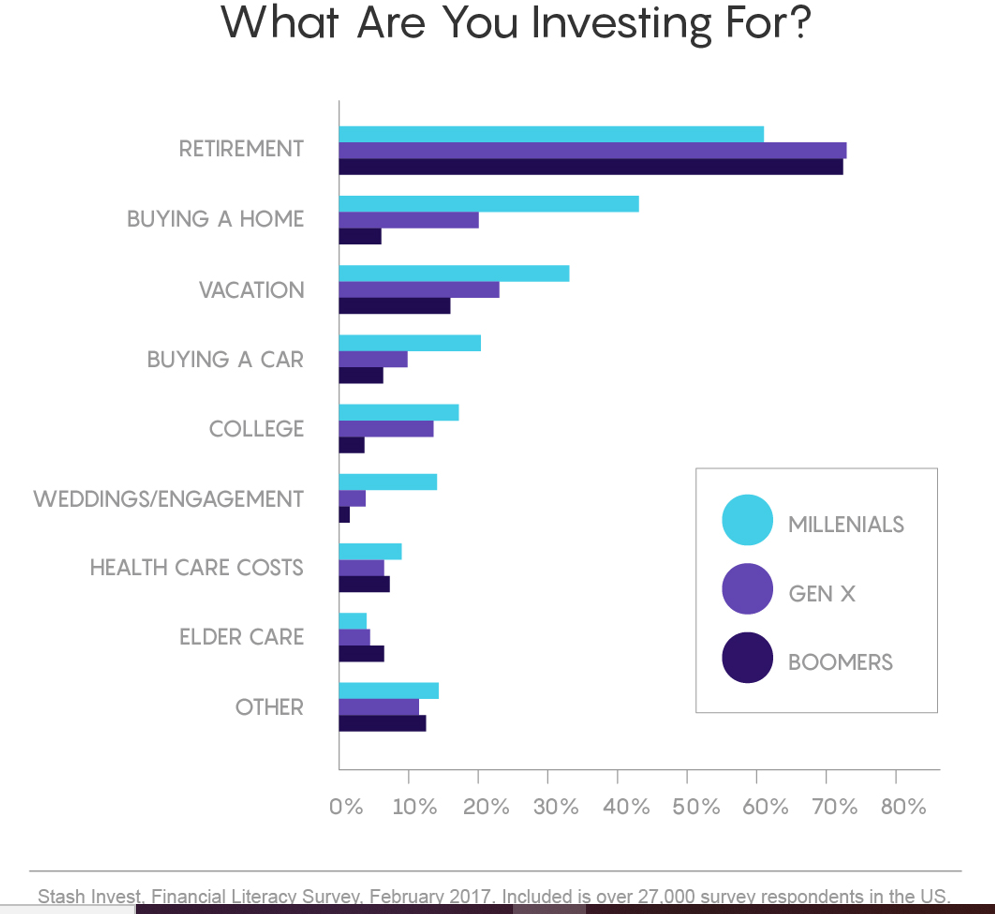

La retraite est le principal objectif d’investissement et, en même temps, la plus grande préoccupation des investisseurs et leur plus grand regret.

Plusieurs études sur les finances et les investissements personnels montrent que la retraite est le principal objectif financier, comme nous l’avons vu dans d’autres articles:

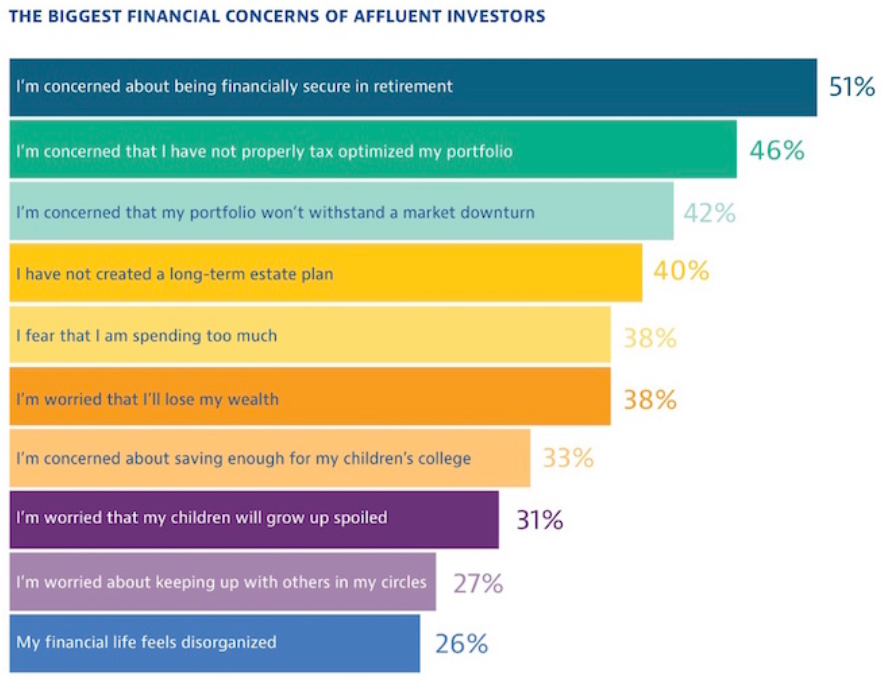

Nous avons également vu que c’est la plus grande préoccupation des investisseurs, car la plupart considèrent qu’il est à la traîne en matière d’épargne-retraite, et certains sont conscients que la Sécurité Sociale ou d’autres régimes publics auront moins de capacité financière pour assurer les conditions de retraite actuelles à l’avenir.

Par exemple, l’étude réalisée en 2017 par Personal Capital aux États-Unis auprès d’un échantillon de ses investisseurs fortunés a placé la retraite au premier poste :

Cet objectif principal et cette préoccupation deviennent le principal regret de la majorité lorsque les retraités sont interrogés ou ceux qui sont en âge proche d’entrer à la retraite, car ils considèrent que leur épargne accumulée est insuffisante pour maintenir le niveau de vie, compte tenu de l’augmentation de la longévité, ainsi que des faibles taux de rémunération du capital pour les actifs à faible risque.

Comment pouvons-nous surmonter ce repentir ?

Nous avons deux façons de le faire. Épargner plus et investir plus de capital tout au long de notre vie professionnelle. Et surtout, investir dans des actifs avec une rentabilité plus élevée et aussi plus de risque.

Dans de nombreux cas, il est difficile d’épargner davantage, comme le montrent les enquêtes.

Alors pourquoi n’investissons-nous pas davantage dans des actifs financiers risqués, en particulier pour un objectif à si long terme ?

La vérité est que nous investissons très peu dans le risque et sans nous en rendre compte, cela nous coûte cher.

La grande majorité des gens attachent une grande importance au risque financier ou de marché et très peu de valeur au risque d’inflation ou de salaire vital.

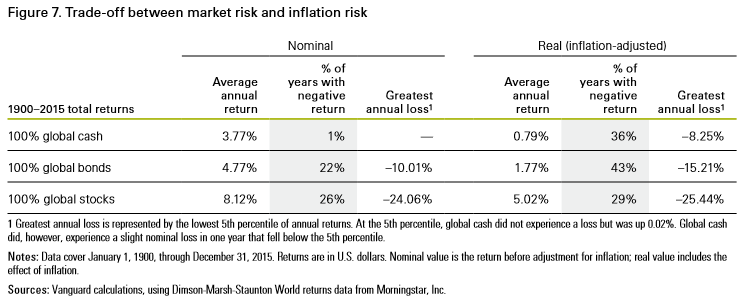

Les résultats d’une étude de Vanguard présentée dans le tableau suivant montrent les taux de rentabilité annuels et les risques d’investir à 100% dans des investissements monétaires tels que des dépôts ou des comptes d’épargne, à 100% dans des obligations du Trésor et à 100% dans un ensemble varié d’actions, telles que les produits indiciels S&P 500, entre 1900 et 2015 :

Ce tableau montre que la sécurité de l’investissement est illusoire. Ce que nous évitons au risque de marché, nous le payons doublement, ou en fait et comment nous verrons le septuplicar à risque de perte de pouvoir d’achat.

L’investissement dans les investissements monétaires a généré un rendement nominal annuel moyen de 3,77% au cours de la période et n’a eu que des rendements négatifs de 1%, ce qui semble bon et sûr. Cependant, si nous regardons le rendement réel annuel moyen était de 0,79% et il y avait 36% des années où ce taux était négatif.

L’investissement dans les produits de l’indice S&P 500 a généré un rendement nominal annuel moyen de 8,12 % au cours de la période et des rendements négatifs de 26 %, reflétant une rentabilité plus élevée accompagnée d’une plus grande risque ou volatilité. Cependant, la rentabilité réelle annuelle moyenne était de 5,02% et avec 29% des années négatives, soit un taux de rendement 7 fois plus élevé et avec un pourcentage de rendements plus faible avec perte de pouvoir d’achat.

L’investissement dans les obligations du Trésor a produit des rendements nominaux en moyenne annuelle de 4,77 % et avec 22 % des années avec des taux négatifs. En termes de rentabilité réelle annuelle moyenne, elle était de 1,77%, 43% des années étant négatives. La rentabilité est beaucoup plus intéressante que dans les investissements monétaires, plus du double, mais moins de la moitié de l’investissement des actionnaires.

En ces termes, il vaut la peine d’investir dans des actifs plus rentables, en particulier dans les premiers 2/3 ou 3/4 de notre vie active, d’autant plus que le temps à venir, c’est-à-dire que la durée d’investissement est suffisamment longue pour pouvoir faire face et résister à toute fluctuation négative du marché à court terme.

C’est pourquoi nous disons que ce qui semble sûr ne l’est pas. Nous devons être véritablement conscients des risques et changer la façon dont nous investissons notre épargne.

Mal choisir les investissements, ne pas faire d’investissements financiers risqués, ne pas investir à moyen et long terme sont les principaux regrets dans les investissements

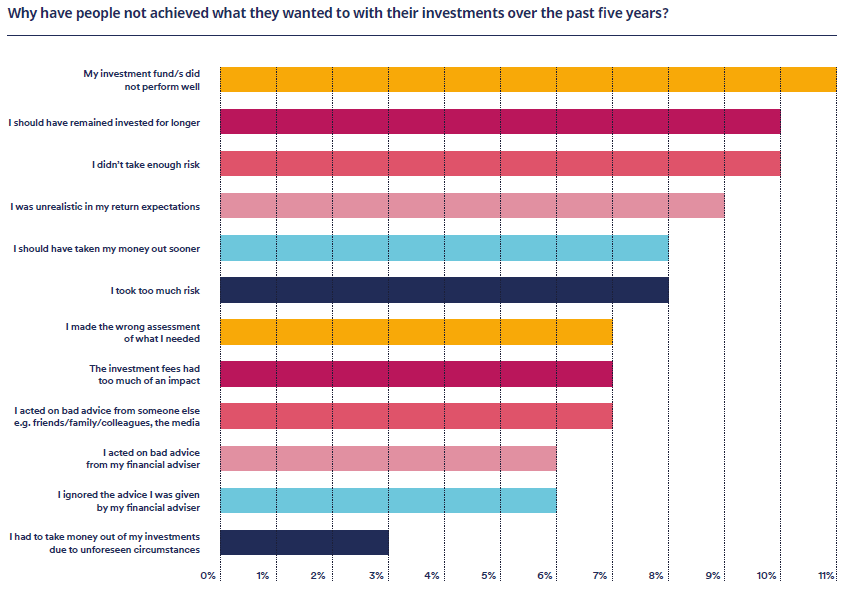

L’enquête annuelle de Schroders auprès des investisseurs du monde entier et pour 2019 couvrant plus de 25 000 personnes a conclu aux raisons suivantes pour ne pas atteindre la rentabilité estimée:

Les 3 principaux regrets en matière d’investissement sont une mauvaise sélection des investissements, la réaction aux petites fluctuations du marché et le fait de ne pas maintenir les investissements à moyen et long terme, et de ne pas faire d’investissements financiers risqués, en particulier dans les actions.

Ces situations sont facilement surmontées grâce à une plus grande littératie financière, à une meilleure évaluation, planification et mise en œuvre des investissements, et avec le soutien de conseillers financiers experts.