Les types d’excès de confiance: À propos du positionnement; Illusion de contrôle; Optimisme quant à l’échéance; Effet de la volonté

Demandez-vous l’opinion sur ce que c’est à n’importe qui et il dis-le est meilleur que la moyenne (pour ne pas risquer de dire qu’il est meilleur que tous les autres)

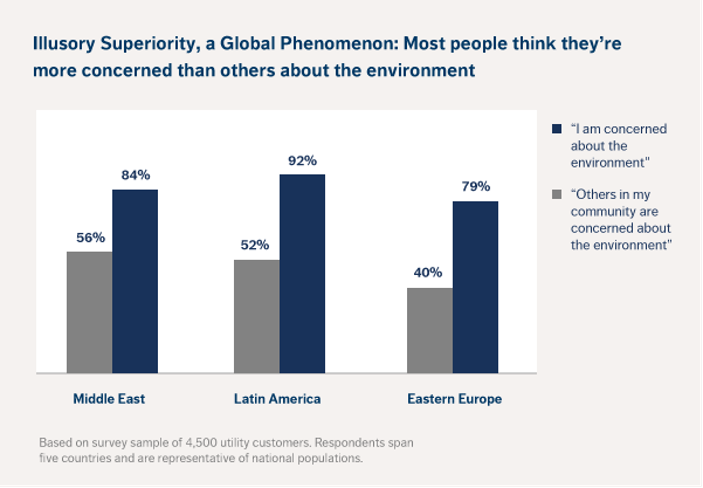

L’excès de confiance ou d’optimisme est la croyance que de bonnes choses nous arrivent et que de mauvaises choses arrivent aux autres.

L’effet de l’excès de confiance est un biais bien étudié dans lequel la confiance subjective de chaque personne dans ses jugements est plus fiable que l’exactitude objective de ces jugements, en particulier lorsque la confiance est relativement élevée. L’excès de confiance est un exemple d’un mauvais calibrage des probabilités subjectives.

L’excès de confiance se présente sous trois formes différentes :

(1) Surestimation de la performance réelle de chacun, c’est-à-dire tendance à surestimer notre position en termes d’évaluation ou de performance.

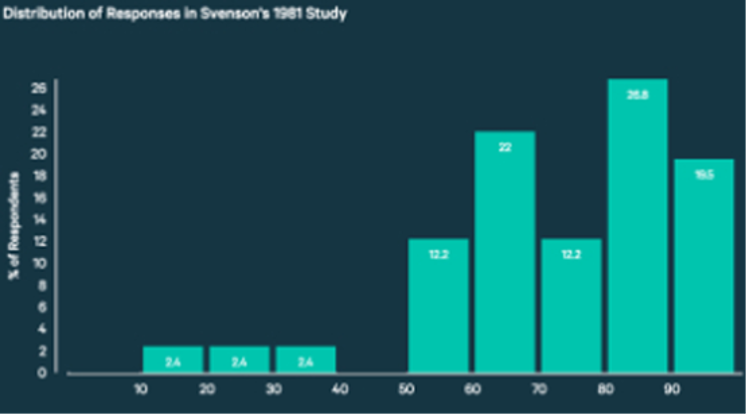

(2) Positionnement de performance supérieur aux autres. La découverte la plus célèbre de ce positionnement a été l’étude de Svenson en 1981, qui a révélé que 93% des conducteurs américains se classaient comme meilleurs que la médiane.

(3) Exactitude excessive dans l’expression d’une certitude injustifiée dans l’exactitude de nos croyances. Les gens croient qu’ils sont meilleurs que les autres, ou « meilleurs que la moyenne. La sur-précision est la confiance excessive que la vérité est connue.

Beaucoup pensent qu’ils parviennent à frapper le marché… mais les faits disent que même la grande majorité des professionnels ne sont pas en mesure de le faire

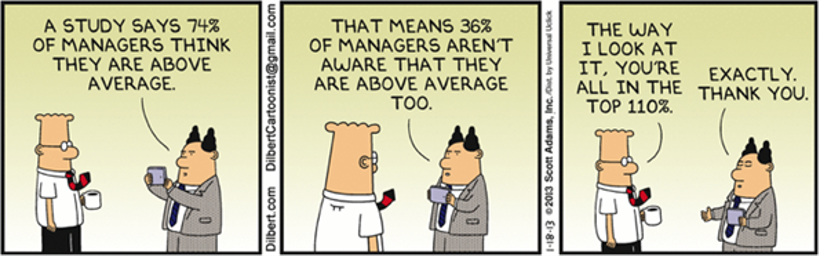

James Montier a publié en 2006 les résultats d’une enquête menée auprès de 300 gestionnaires de fonds professionnels dans un article intitulé Behaving Badly, leur demandant s’ils croyaient que leurs capacités étaient supérieures à la moyenne. Environ 74 % des gestionnaires de fonds ont répondu par l’affirmative, ce qui, selon eux, était supérieur à la moyenne en matière d’investissement. Et sur les 26% restants, la plupart pensaient qu’ils l’étaient en moyenne (a répété la même étude en 2010 avec 600 professionnels et les conclusions étaient similaires). En quelques années, pratiquement personne ne pensait que c’était en dessous de la moyenne. Ces chiffres représentent évidemment une impossibilité statistique.

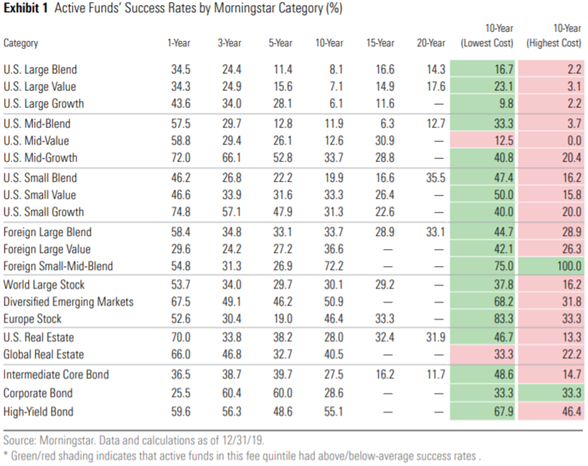

La réalité est diverse, comme le voit la dernière étude de Morninsgtar portant sur environ 5 000 gestionnaires de fonds d’investissement aux États-Unis :

Sur une période de 10 ans, les gestionnaires de fonds d’investissement se situent entre 6,1% et 8,1%, ce qui dépasse la rentabilité du marché boursier des grandes entreprises américaines. Ce pourcentage s’élève à 19,9 % par rapport aux fonds d’actions mixtes de petites entreprises américaines, à 33,7 % pour les actions étrangères mixtes et à 27,5 % pour les gestionnaires d’obligations du Trésor.

Types d’excès de confiance

Le moyen le plus simple d’avoir une compréhension complète du biais de l’excès de confiance est d’examiner des exemples de la façon dont ce préjugé se développe dans le monde réel, le plus courant étant le suivant:

#1 À propos du positionnement

À propos du positionnement, c’est quand quelqu’un classe sa propre performance personnelle comme supérieure à ce qu’elle est réellement. La réalité est que la plupart des gens pensent qu’ils sont meilleurs que la moyenne. Dans les affaires et l’investissement, cela peut causer des problèmes majeurs ou difficile à faire, car cela conduit généralement à prendre trop de risques.

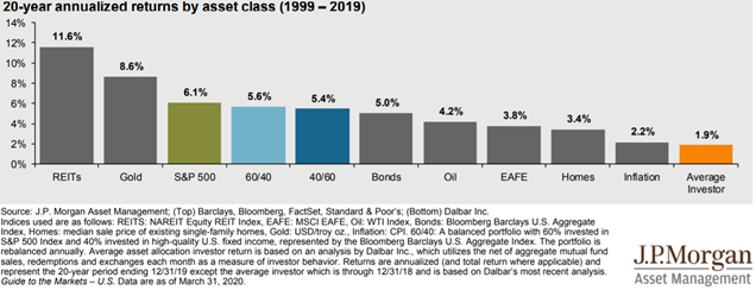

Cependant, l’une des publications les plus récentes de JP Morgan contredit cette attitude, montrant que l’investisseur moyen a une très faible rentabilité dans ses investissements par rapport aux rendements moyens des différents actifs:

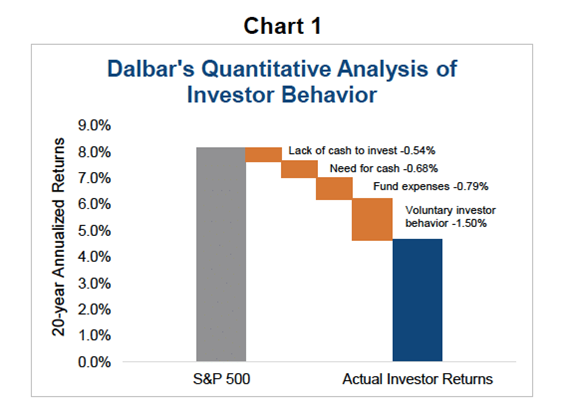

Cette situation est le résultat d’une mauvaise répartition des actifs, mais aussi précisément de biais comportementaux :

Cet effet de surpositionnement est connu sous le nom d’effet « Lac Wobegon », ayant été inventé par le professeur de psychologie américain David Myers pour faire référence à la tendance à dépasser irrationnellement les capacités individuelles. La phrase rend hommage à la ville fictive créée par l’auteur Garrison Keillor, où « toutes les femmes sont fortes, tous les hommes sont beaux et tous les enfants sont au-dessus de la moyenne ».

#2 Illusion de contrôle

L’illusion de contrôle se produit lorsque les gens pensent qu’ils ont le contrôle sur une situation alors qu’en fait, ils ne le font pas. En moyenne, les gens croient qu’ils ont plus de contrôle qu’ils n’en ont réellement. Encore une fois, cela peut être très dangereux dans les affaires ou les investissements, car cela nous amène à penser que les situations sont moins risquées qu’elles ne le sont réellement. L’incapacité d’évaluer le risque entraîne l’incapacité de gérer correctement le risque.

Cet effet nous rend enclins à surestimer notre rôle dans le succès et à le sous-estimer dans les échecs, en ignorant le rôle du hasard. Pire encore, l’illusion de contrôle signifie que nous nous blâmons lorsque les choses ne se passent pas comme prévu. On commence à analyser rétrospectivement où ça s’est mal passé : « Ai-je suffisamment investi ? » ; « Est-ce que j’ai investi au bon moment ? » ; « Ai-je investi dans les bonnes choses ? »

Ce n’est pas seulement stressant, mais en jugeant mal la cause de nos erreurs, nous pouvons être conduits à d’autres déceptions. Nous pouvons corriger une faiblesse perçue et ne toujours pas obtenir un meilleur résultat.

Les principaux effets de l’investissement sous l’illusion de contrôle sont les suivants:

1. Nous pouvons sous-diversifier, c’est-à-dire concentrer les investissements dans des entreprises ou des secteurs que nous croyons avoir le contrôle d’une manière ou d’une autre.

2. Nous pouvons négocier trop souvent, car en croyant que nos capacités ou nos succès passés nous donnent un plus grand contrôle sur le résultat de nos décisions, nous pouvons adopter de mauvaises habitudes, comme être encouragés à négocier plus souvent que nécessaire, ce qui entraîne une augmentation des coûts de négociation et une exposition à des risques malsains.

3. Nous pouvons dépasser la valeur de l’information en croyant qu’une grande quantité de données nous permet de prédire ce qui se passera à l’avenir, nous sommes conduits, au mieux, à une surévaluation (c’est-à-dire le fait que nous avons lu le rapport annuel, analysé des graphiques, révisé des modèles historiques et sommes allés « tout faire », sans évaluer correctement le rôle du hasard).

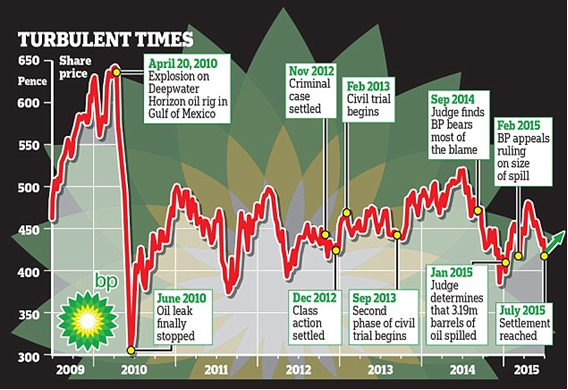

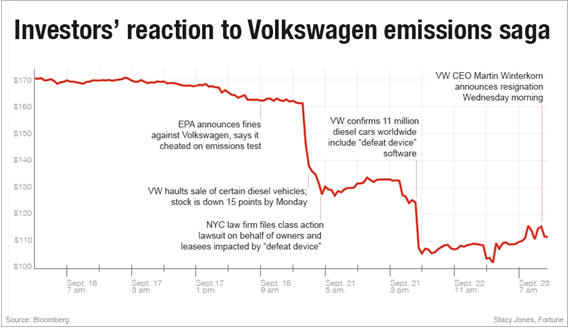

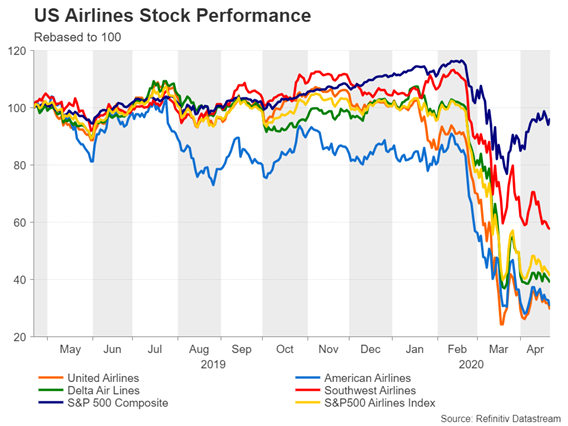

Nous revenons ensuite sur quelques exemples récents d’événements aléatoires qui ont eu un impact majeur sur les cotations, notamment l’accident de marée noire de Bp dans le golfe du Mexique en 2010, l’affaire Volkswagen Dieselgate et l’effet de la pandémie de Covid sur les citations des principales compagnies aériennes américaines:

#3 Optimisme de l’échéance

L’optimisme de l’échéance est un autre aspect de la psychologie de l’excès de confiance. Un exemple de ceci est lorsque les gens surestiment la rapidité avec laquelle ils peuvent travailler et sous-estiment le temps qu’il faut pour faire avancer les choses.

Surtout dans les tâches compliquées, les entrepreneurs sous-estiment constamment le temps qu’il faut à un projet pour le mener à bien. De même, les investisseurs sous-estiment souvent le temps qu’il faut à un investissement pour se rentabiliser.

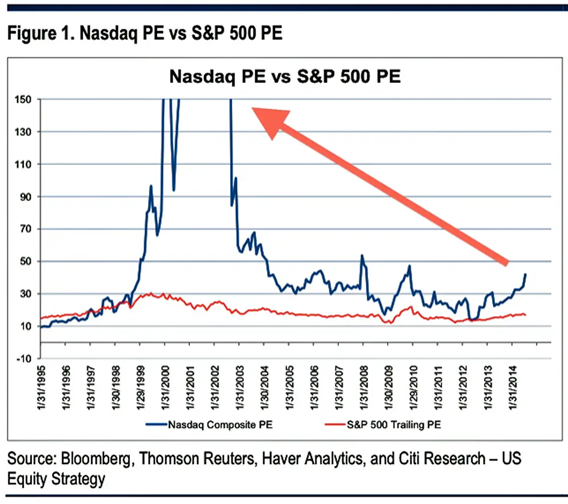

Un bon exemple de cette situation s’est produit lorsque la bulle technologique ou dotcom. À la fin des années 1990, une bulle des technologies de l’information a été créée, culminant avec une composition de près de 40% de la part de marché du S&P 500 à l’aube de l’année 2000. Les notations du Nasdaq ont fortement augmenté, ce qui a conduit cet indice à se négocier à plus de 100 fois le multiple de prix sur les résultats à la fin de 1999.

#4 Effet de la volonté

L’effet de la volonté est lorsque les gens surestiment les chances que quelque chose se produise simplement parce que le résultat est souhaitable. C’est ce qu’on appelle parfois la « pensée du désir ». Nous avons fait l’erreur de croire qu’un résultat est plus probable simplement parce que c’est le résultat que nous voulons.

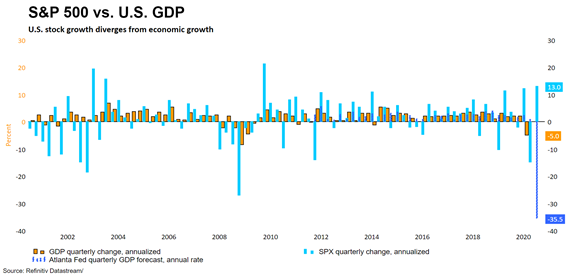

Aujourd’hui, nous vivons une période où il y a un grand décalage entre la situation de l’économie et les marchés financiers, comme le montre le graphique suivant:

L’une des explications les plus fortes est que nous voulons croire qu’il y aura bientôt une solution à la pandémie de Covid en termes de vaccination et de traitements.

Kahneman, lauréat du prix Nobel d’économie, a déclaré : « L’optimisme est le moteur du capitalisme. » L’excès de confiance est une malédiction. C’est une malédiction et une bénédiction. Si nous regardons en arrière, nous voyons que les gens qui font de grandes choses étaient trop confiants et optimistes – trop optimistes et trop confiants. Ils ont pris de gros risques parce qu’ils sous-estiment l’ampleur des risques. Mais en n’étudiant que les histoires de réussite, les gens apprennent la mauvaise leçon; si nous regardons tous les cas, il y a beaucoup d’échecs. »

Pour sa part, John Maynard Keynes a déclaré qu’il est « préférable d’avoir plus ou moins raison que précisément tort ». La leçon pour les investisseurs est qu’il est nécessaire d’être à l’aise avec l’incertitude.

Et le sociologue américain William Bruce Cameron a noté que : « Tout ce qui compte ne peut pas être compté, et pas tout ce qui peut être compté. »

https://www.schwabassetmanagement.com/content/overconfidence-bias

https://corporatefinanceinstitute.com/resources/knowledge/trading-investing/overconfidence-bias/

https://www.behavioraleconomics.com/resources/mini-encyclopedia-of-be/overconfidence-effect/

https://www.behavioraleconomics.com/resources/mini-encyclopedia-of-be/optimism-bias/