En el artículo inicial de esta serie dimos una visión general de las carteras simples, describiendo sus características, sus ventajas y usos, y presentamos los desarrollos previstos para los siguientes artículos.

En este artículo abordaremos la cartera tradicional 60/40, compuesta por un 60% de acciones y un 40% de bonos.

Jack Bogle, fundador de Vanguard Group, el administrador de fondos de inversión más grande del mundo, dijo que todo lo que necesitamos es mantener una cartera de inversiones de 60% de acciones y 40% de bonos de por vida. Y mantuvo esta asignación durante años.

¿Qué es la cartera tradicional 60/40?

¿Para quién es la cartera 60/40?

¿Cuál es el rendimiento de la cartera 60/40?

¿Qué es la cartera tradicional 60/40?

La cartera tradicional 60/40 consiste en una cartera de inversión que combina la exposición del 60% en acciones y del 40% en bonos.

Es la cartera más utilizada, más recomendada y también más discutida por asesores financieros y otros especialistas en gestión de inversiones.

Por lo tanto, esta cartera también se conoce como la cartera tradicional.

¿Para quién es la cartera 60/40?

La cartera 60/40 es una cartera considerada adecuada para todas las circunstancias porque equilibra de manera muy simple la rentabilidad y los riesgos de los principales activos, acciones y bonos.

La cartera de inversiones 60/40 ha sido venerada durante mucho tiempo como una guía confiable para un inversor de riesgo moderado: una asignación del 60% a acciones destinadas a proporcionar una apreciación del capital y una asignación del 40% a bonos para generar potencialmente ingresos y mitigación de riesgos.

Por lo tanto, es la cartera más recomendada de por vida para la generalidad de los inversores.

Este alcance de adecuación y mercado es su principal ventaja.

¿Cuál es el rendimiento de la cartera 60/40?

A continuación, desarrollaremos con más detalle la rentabilidad y el riesgo de esta cartera, comparándola con dos carteras alternativas, las de inversión 100% en acciones y bonos.

Hemos utilizado información del mercado estadounidense desde 1926 hasta la fecha, a saber, el rendimiento del S&P 500 para acciones y bonos del tesoro a 10 años para bonos.

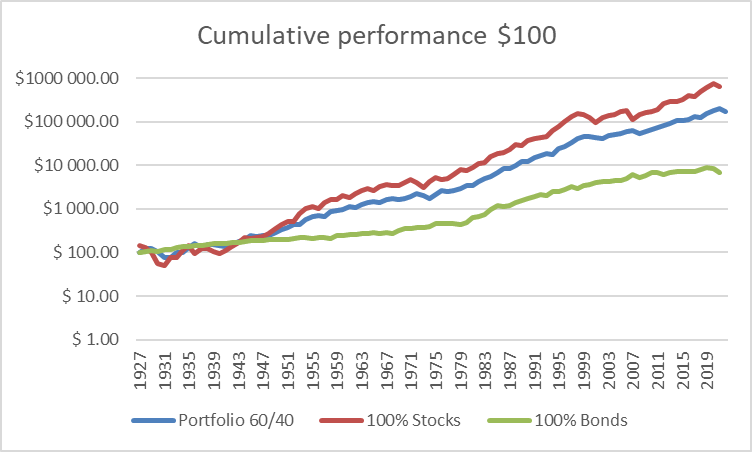

El siguiente gráfico muestra el desempeño histórico de la cartera 60/40 desde 1926, comparando una inversión de $ 100 dólares en el 60% de las acciones del S&P 500 y el 40% de los bonos del Tesoro de los Estados Unidos a 10 años, con la misma inversión en el 100% de esas acciones y el 100% de esos bonos:

La inversión de $100 en 1927 en la cartera 60/40 habría generado un capital de $168,814 en 2022, frente a 624,670 en 100% en acciones y $7,006 en 100% en bonos.

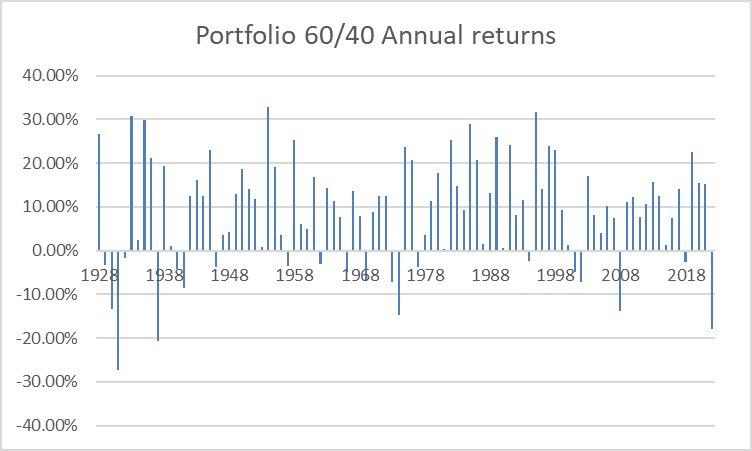

El siguiente gráfico muestra los rendimientos anuales de esta cartera:

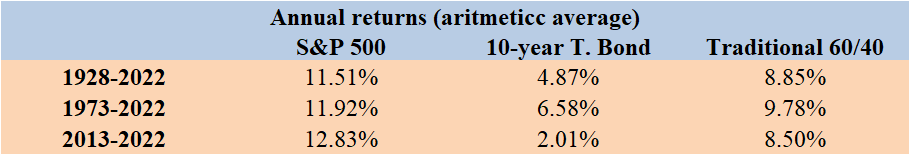

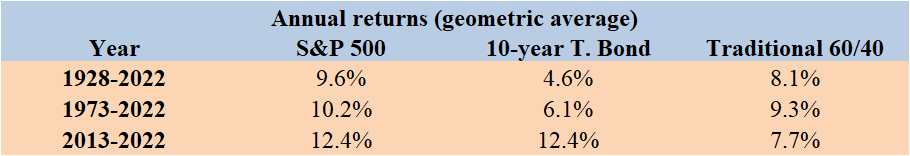

La siguiente tabla muestra la tasa de rentabilidad media anual de cada una de estas inversiones, calculada en términos aritméticos (promedio simple) y geométricos (promedio compuesto), para todo el período comprendido entre 1927 y 2022, así como la de los últimos 10 y 30 años:

Desde 1927, la cartera 60/40 ha tenido un rendimiento anualizado del 8,9%.

En este período, estas tasas superaron las de inversión del 100% en bonos del tesoro en un 3,9% y se quedaron cortas de las acciones en un 3,6%.

En su mejor año, en 1993, registró rendimientos del 36,7%, mientras que en su peor año, 1931, registró una pérdida del 26,6%.

Los resultados más recientes muestran resultados similares.

En los últimos 30 años, entre 1973 y 2022, una cartera 60/40 que consiste en un índice S&P 500 para acciones y bonos del tesoro a 10 años tuvo un rendimiento anual promedio de 9.8% con una desviación estándar de 11.5%.

En la última década, la cartera 60/40 tuvo una rentabilidad media anual del 8,5%.

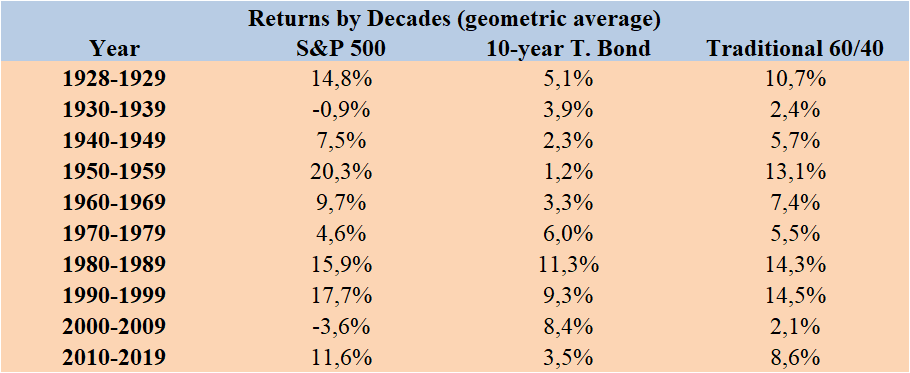

La siguiente tabla muestra las tasas de rentabilidad promedio anual para cada década entre 1927 y 2022 para las mismas inversiones:

Como era de esperar, las tasas de rentabilidad promedio han mostrado cierta dispersión a lo largo de las décadas.

Las mejores décadas fueron los ochenta, noventa y cincuenta, mientras que las peores fueron la primera de dos mil, las de treinta, cuarenta y setenta.

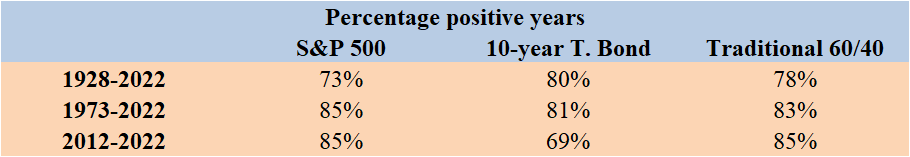

Pasando a los riesgos, comenzamos por ver los porcentajes de los años positivos y negativos de inversión en la cartera 60/40, y en las inversiones del 100% en acciones y bonos:

A lo largo de estos 96 años, la cartera ha perdido valor en 20 años, es decir, casi el 80% de los años fueron positivos.

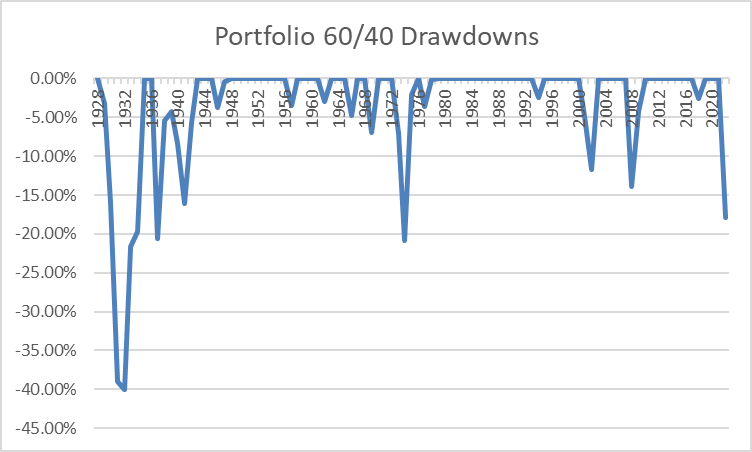

El siguiente gráfico muestra la drawdown -la mayor devaluación de capital posible como porcentaje, calculada comparando el valor alcanzado en el último pico con el del valor actual de la cartera en cada momento- de las 3 inversiones analizadas entre 1927 y 2022:

El “dradwdown” de la cartera 60/40 solo superó el 20% en los períodos de la Gran Depresión y la crisis del petróleo del 70.

Las mayores reducciones recientes fueron en el GCF de 2008 y la burbuja tecnológica de 2000.

En general, las recuperaciones de las pérdidas que ocurrieron fueron rápidas, con la excepción de la Gran Depresión.

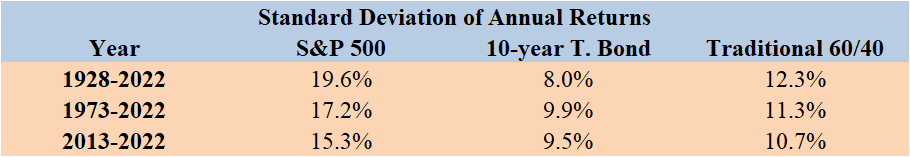

La siguiente tabla muestra las desviaciones estándar de las inversiones de cartera 60/40 y 100% en acciones y bonos entre 1927 y 2022, así como para los últimos 10 y 30 años:

Lo que también impresiona mucho es la disminución del riesgo, o volatilidad, que proporciona la cartera. La desviación estándar anual promedio fue del 12% en los últimos 95 años, lo que se compara con casi el 20% de una cartera del 100% en acciones y el 7,7% de una cartera del 100% en bonos.

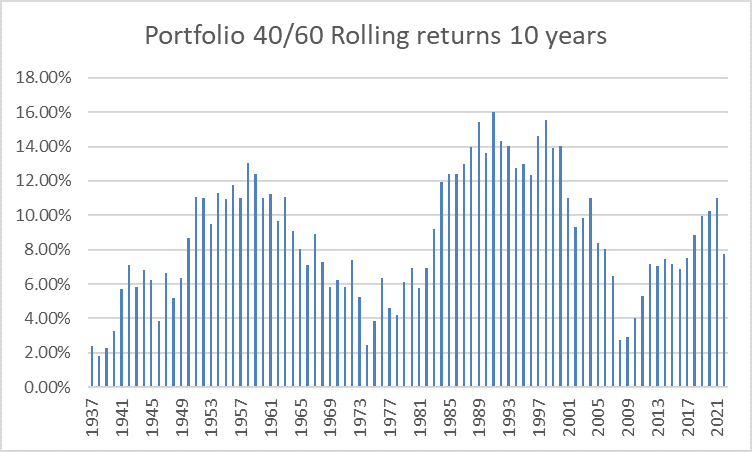

El siguiente gráfico muestra las tasas de rendimiento para los períodos de inversión de 10 años (llamados “rendimientos móviles” o promedios móviles) de la cartera 60/40 y de las inversiones del 100% en acciones y bonos:

Los rendimientos anuales promedio para períodos de 10 años fueron muy interesantes.

Nunca ha habido períodos con rendimientos negativos, con mínimos superiores al +2% anual a principios de los setenta años 2008-09, y máximos de más del 15% anual.

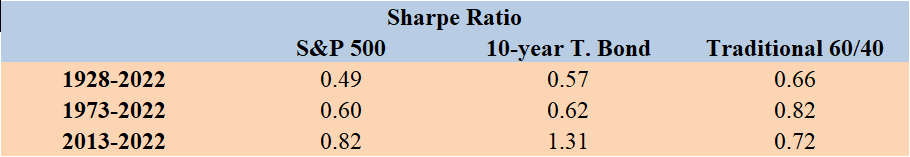

Finalmente, la siguiente tabla contiene el ratio de Sharpe, el cociente entre la rentabilidad y la desviación típica anual y que evalúa la compensación, o el compromiso entre rentabilidad y riesgo:

La cartera 60/40 tiene un mejor ratio de Sharpe que las acciones 100% o bonos 100% para los períodos más largos.