Los bancos centrales han extendido demasiado el estímulo, dejando que la inflación aumente a niveles muy altos, que han empeorado aún más con la guerra en Ucrania, creando una burbuja de precios que estalló en 2022.

Sesgos como la aversión a la pérdida y la memoria reciente nos traicionan, haciéndonos olvidar las valoraciones del pasado reciente

Estamos viviendo una nueva desconexión entre la economía y los mercados, opuesta a la anterior del período pandico, que está siendo corregida por el proceso de ajuste de evaluación en curso y que cuando termine dará paso a un nuevo mercado alcista

¿Es el “efectivo” el rey, incluso el emperador, o todavía está muerto?

Este es el primero de un conjunto de artículos sobre los que hace un balance de 2022, ofrece una visión general de la actualidad y proyecta el año 2023 y más allá.

Este artículo contiene la presentación general del tema, así como una rápida indicación de los análisis y conclusiones que se desarrollarán con más detalle en los siguientes artículos.

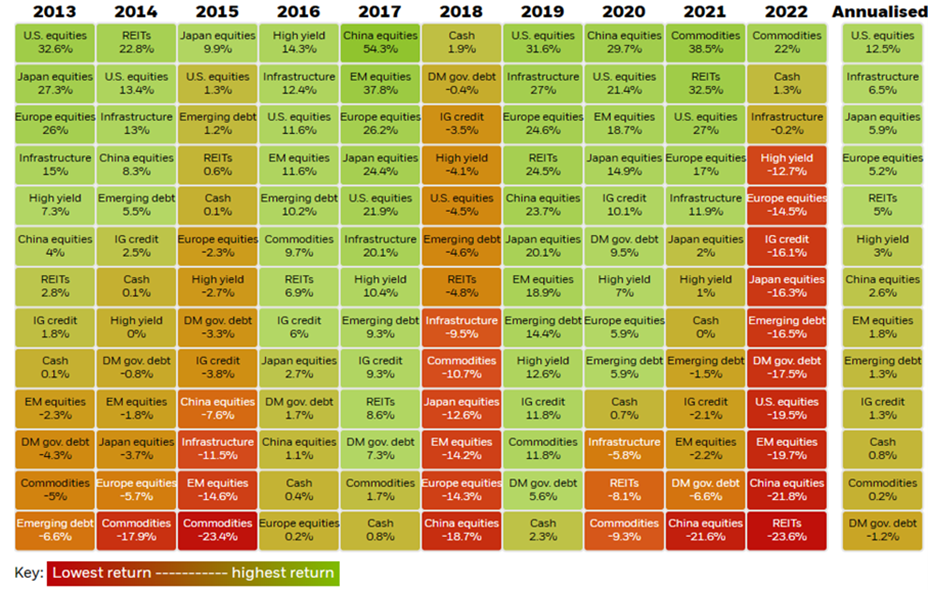

2022 fue difícil para las inversiones en el mercado de renta variable y renta fija, como vimos en las últimas perspectivas trimestrales.

En general, las pérdidas fueron grandes, superiores al 20%, en los principales índices de cualquiera de estas dos grandes clases de activos, acciones y bonos, entrando en los llamados mercados bajistas.

El año 2023 tampoco es muy bueno, especialmente para los mercados bursátiles y en la primera mitad del año.

Los desafíos económicos son inmensos, siendo el principal la disminución de la inflación.

Necesitamos urgentemente reducir la inflación, impulsada por la política monetaria para reducir la demanda, que puede causar fuertes o incluso recesión.

En el origen de la inflación y el mercado bajista de 2022 estuvo la política monetaria de los últimos años que provocó dinero barato, y que generó excesos de valoraciones de precios de activos.

En artículos anteriores analizamos la flexibilización cuantitativa de la política monetaria en los últimos años , que fue una de las causas de la inflación , así como la necesidad de su plazo y la reversión al “ajuste cuantitativo” para detener rápidamente la inflación y evitar efectos negativos más permanentes en la economía.

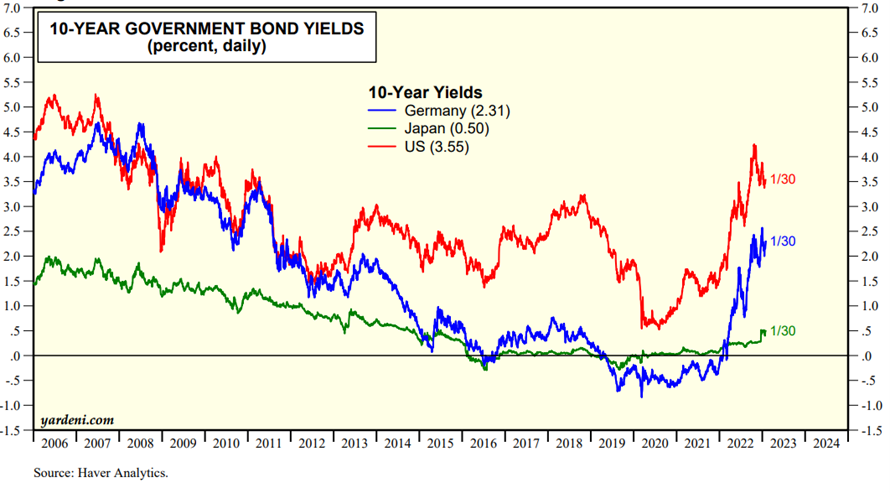

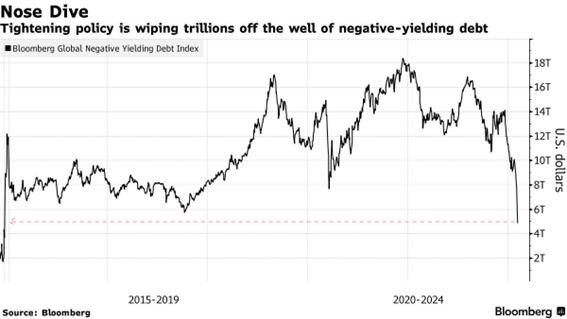

También hemos visto que estos largos años de estímulo monetario han llevado los tipos de interés a niveles cercanos a cero, incluso negativos, creando excesos de valoración en los mercados.

Fuente: Market Briefing: European Interest Rates, Yardeni Research, 30/01/23

Esto se amplificó aún más por el apoyo fiscal para la recuperación de la economía asociado con la pandemia.

Durante mucho tiempo hubo mucho dinero barato o prácticamente sin costo, lo que generó ahorros excedentes y capital disponible para la inversión que resultó en excesos del mercado.

Ha habido períodos en los que grandes cantidades de bonos del tesoro han registrado tasas de interés negativas, lo cual es una anormalidad o irracionalidad económica y financiera, como dijimos en su momento.

Invirtió en todo y todos los activos en los que se invirtió valoraron mucho.

Sucedió con los precios de las acciones, los bonos y los bienes raíces.

Las acciones de las grandes empresas alcanzaron múltiplos de valoración muy por encima de la media histórica, y eso superó bandas de valores que normalmente solo se producen en situaciones de burbujas de mercado.

El S&P 500 alcanzó múltiplos de 27x y el Nasdaq de más de 30x, niveles de más de 2 desviaciones estándar del promedio.

Algunas de las acciones que componen estos índices tenían un PER de más de 100x o 200x.

Pero estas valoraciones extraordinarias se han extendido a otros segmentos y franjas del mercado.

De hecho, cuanto más periféricos, o menos líquidos, sean los segmentos, activos o valores, mayores serán las valoraciones.

Las participaciones de las pequeñas y medianas empresas y el crecimiento, que son los más sensibles a las tasas de interés, aumentaron más que las más grandes y alcanzaron múltiplos de valoración aún más altos.

El número y el stock de entradas en la bolsa de valores explotaron, ya sea a través de ofertas públicas iniciales (IPO), o por la moda de SPAC, que son una “vía rápida” de IPO, tanto fue la prisa de los fundadores por querer aprovechar las valoraciones muy ricas del mercado.

Los precios de las acciones de las empresas en dificultades financieras, las llamadas acciones “meme”, se dispararon, beneficiándose de esta euforia y la entrada en el campo de una nueva generación de inversores, jóvenes, influenciados y movidos por las redes sociales.

Las cotizaciones de criptomonedas han volado, aprovechando también la ola de una nueva tendencia de inversión.

Estas valoraciones se alimentaron en una espiral que parecía interminable.

Los activos que más subieron fueron los preferidos por los inversores.

Fueron los más comentados y seguidos por los inversores, y atrajeron más capital, lo que hizo que sus precios subieran aún más.

En otras palabras, los excesos del mercado han dado lugar principalmente a una sobrevaloración.

La riqueza financiera creada en este período fue muy alta.

Solo en los Estados Unidos, hubo $ 2.3 trillones de ahorros excedentes asociados con el estímulo fiscal y $ 14 trillones en valoraciones de activos, reales y financieros (principalmente bienes raíces, acciones y bonos).

Los bancos centrales han extendido demasiado el estímulo, dejando que la inflación aumente a niveles muy altos, que han empeorado aún más con la guerra en Ucrania, creando una burbuja de precios que estalló en 2022.

Con la inflación subiendo a niveles altos, agravados por los efectos de la guerra en Ucrania, los bancos centrales tuvieron que cambiar drásticamente su dirección, reemplazando la política monetaria expansiva por una restrictiva.

En un conjunto de artículos publicados hace un año, dijimos cuáles eran las implicaciones de este cambio de ciclo, analizamos el comportamiento de las inversiones en varias etapas de los ciclos económicos y presentamos las inversiones que se comportan mejor en estos contextos inflacionarios y de aumento de intereses.

Cuando Rusia fue la invasión de Ucrania, también mostramos el efecto de los riesgos geopolíticos en los mercados financieros.

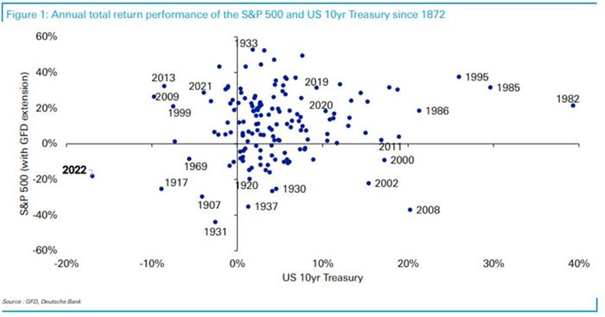

Desde hace poco más de un año, los mercados de acciones y bonos han comenzado a corregirse y ambos han entrado en el mercado bajista, con correcciones superiores al 20%, lo que es un caso sin precedentes.

Esto, causado por el rápido aumento de las tasas de interés oficiales y su transmisión a tasas de interés más largas, no tiene precedentes en la historia de los bonos de calificación de inversión de los Estados Unidos, y ha significado que muchos inversores sintieron pérdidas muy fuertes por primera vez.

Los muchos inversores que adoptan la cartera tradicional 60/40, del 60% en acciones y del 40% en bonos, tuvieron pérdidas del 20%.

Lo mismo ha ocurrido con los inversores de perfil de riesgo más conservadores, que son los que más invierten en bonos.

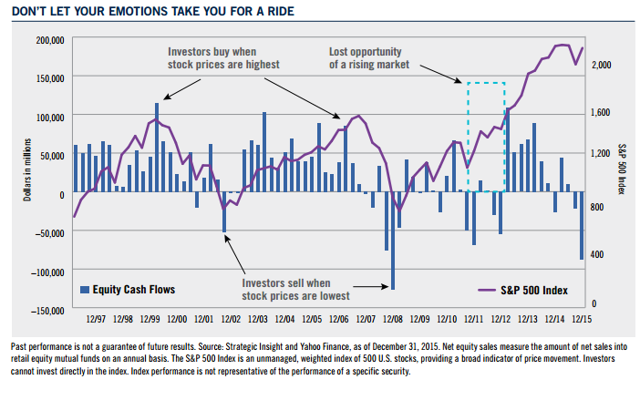

Sesgos como la aversión a la pérdida y la memoria reciente nos traicionan, haciéndonos olvidar las valoraciones del pasado reciente

Ante esta extraordinaria y sorprendente situación, algunos inversores comienzan a poner la opción de renunciar a las inversiones y optan por su venta y transformación en liquidez.

Este es especialmente el caso cuando no existe una perspectiva a mediano y largo plazo que deba presidir las inversiones exitosas.

Hay muchos que olvidan los rendimientos de años anteriores, que fueron excepcionalmente buenos, tanto en los mercados de valores como en los mercados de bonos.

Por lo tanto, y en este contexto, las correcciones actuales son normales.

Más importante aún , estas correcciones siguen años de resultados positivos muy considerables que tendemos a olvidar.

El sesgo de la memoria reciente o los asuntos de actualidad solo nos recuerda las pérdidas del pasado reciente, olvidando los años de ganancias anteriores.

Este sesgo se amplifica cuando perdemos debido a la aversión a la pérdida.

Si nos dejamos guiar por estas emociones podemos tener pérdidas aún más significativas:

Los tres años entre 2019 y 2021 fueron excelentes.

Los años desde el final del GCF hasta 2021 también fueron muy buenos.

La expectativa de rendimientos a medio y largo plazo ha mejorado sustancialmente.

Lo que está sucediendo no es más que la reversión del promedio del mercado.

O mejor dicho, lo que está en curso es la corrección de las evaluaciones excesivas.

Este proceso es tenso e intenso porque hay mucha resistencia y barreras dejadas por los últimos años para romper para lograr la reducción de la alta inflación.

El mercado laboral es muy estrecho, con los muchos resultados de la mano de obra.

Las fuertes valoraciones de los mercados financieros han generado mucha riqueza en los hogares inversores, lo que proporciona una mayor capacidad para soportar pérdidas y disponibilidad de capital de inversión tan pronto como surjan las primeras señales de que el proceso de ajuste está terminando.

Es por eso que las caídas del mercado no han sido más profundas hasta ahora, que el mercado de valores ha subido en el último trimestre, pero que también la inflación sigue siendo muy alta.

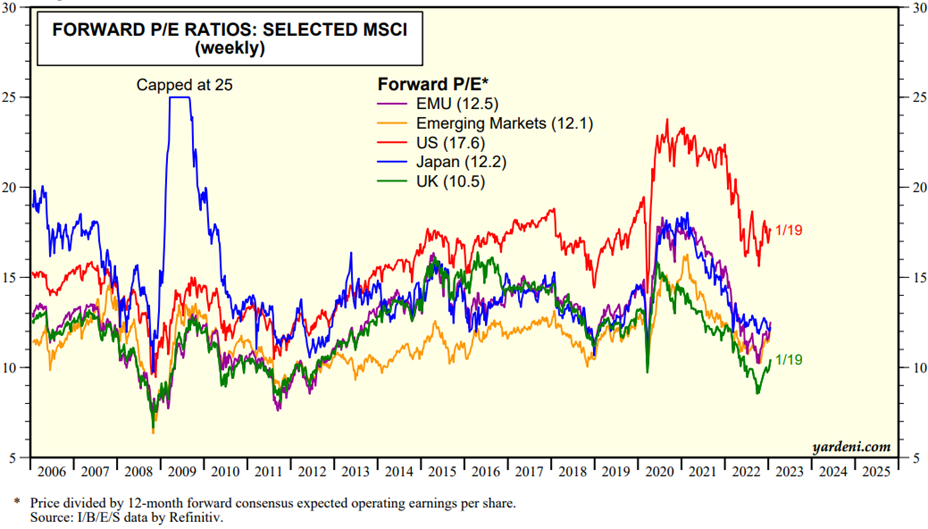

Estamos viviendo una nueva desconexión entre la economía y los mercados, opuesta a la anterior del período pandico, que está siendo corregida por el proceso de ajuste de evaluación en curso y que cuando termine dará paso a un nuevo mercado alcista

Hay una nueva desconexión entre la economía y los mercados, nuevamente provocada por las políticas de estímulo monetario y fiscal, pero ahora a la inversa.

Anteriormente, la economía estaba cayendo y los mercados estaban subiendo.

Ahora los mercados caen y la economía resiste.

El proceso de ajuste terminará simplemente no se sabe cuándo.

La caída en las evaluaciones ya indica que el final de este proceso estará más cerca.

Fuente: Global Index Briefing: MSCI Forward P/ES, Yardeni Research, 24/01/23

De hecho, después de un largo mercado alcista en acciones y bonos, vivimos un mercado bajista en estos activos, que terminará con el inicio de un nuevo mercado alcista en ambos.

Sabemos que los mercados alcistas proporcionan valoraciones mucho más altas que las correcciones del mercado bajista y generalmente duran mucho más.

Por lo tanto, lo mejor es prepararse para el próximo ciclo positivo de los mercados, analizando las oportunidades que los mercados nos brindan con el final de estas correcciones.

Estas oportunidades de inversión en las que podemos invertir a precios muy inferiores al valor razonable de los activos son muy excepcionales, en algunos casos únicos, para el establecimiento de una cartera de inversión a largo plazo.

Los estudios más recientes de las perspectivas de rentabilidad a largo plazo muestran que ya se encuentran en los niveles más interesantes de la última década y justo por debajo de los de la salida de la Gran Crisis Financiera de 2008.

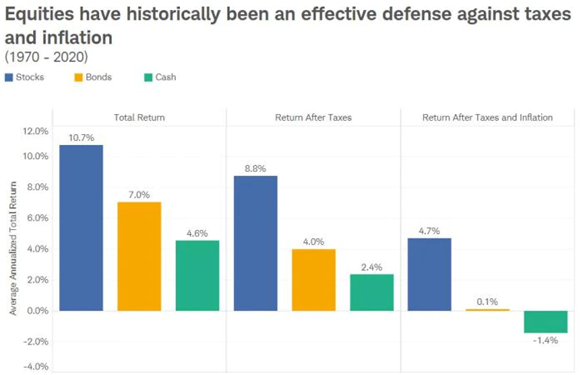

¿Es el “efectivo” el rey, incluso el emperador, o todavía está muerto?

En las finanzas corporativas hay un dicho que dice que “el efectivo es el rey”, en la medida en que la medida real de la creación de riqueza de las empresas es la generación de flujos de efectivo y no solo ganancias.

En cambio, en las finanzas personales se dice que “el efectivo está muerto”, ya que sus rendimientos a medio y largo plazo son muy inferiores a los que proporcionan las inversiones en activos financieros, acciones y bonos, y en muchos casos ni siquiera compensan la inflación media.

El cambio de ciclo del año pasado hizo que el efectivo no fuera el rey, sino el emperador, para las finanzas personales y las inversiones.

Pero esto solo sería cierto si hubiéramos sido capaces de anticipar los movimientos y aún mejor… para volver a los mercados a tiempo para coger la recuperación posterior.

Dado que la mayoría de ellos no pueden hacerlo, lo que se recomendó fue una actitud más defensiva, desde ajustes a las asignaciones hasta inversiones menos volátiles.

2022 fue un año difícil para la inversión de acciones y bonos, pero olvidamos que los años anteriores proporcionaron rendimientos superiores a la media debido a sesgos como la aversión a la pérdida y la memoria reciente.

Basta con mirar hacia atrás a la primera imágen que presentamos.

Sabemos que a medio y largo plazo, el efectivo es una mala inversión.

Solo la inversión en acciones y bonos tiene rendimientos muy atractivos que superan la inflación.

Fuente: Acciones, bonos y efectivo: Los bloques de construcción, Schwab Moneywise, Charles Schwab

También sabemos que el mercado de capitales opera por ciclos y que a medio y largo plazo proporciona rendimientos interesantes.

Y con la inflación en estos altos niveles, ahora más que nunca, necesitamos encontrar inversiones que puedan combatir la devaluación del poder adquisitivo de nuestros activos.

Estos son los temas que desarrollaremos a continuación con más detalle, para entender dónde estamos y hacia dónde vamos.