L’importance de connaître la juste valeur du PER et de prévoir le BPA du marché

La valeur du PER (et CAPE) du marché au fil du temps

Taux d’intérêt du multiple d’évaluation S&P 500 PER et des obligations du Trésor à 10 ans

L’évolution du BPA du S&P 500

Multipliez le PER par le BPA pour obtenir la valeur marchande

L’évaluation des marchés est une discussion fréquente, d’aujourd’hui et de nombreux autres jours.

Depuis le début de l’année, les marchés boursiers ont enregistré de fortes baisses, avec des corrections de plus de 20% dans les 3 principaux indices américains, ce qui a mis le marché dans une situation baissière :

Cela a mis de nombreux investisseurs inquiets et attentifs à leurs investissements.

Aggravant ce thème, les investissements obligataires ont également subi de fortes pertes.

Ainsi, il est naturel pour de nombreux investisseurs de s’interroger sur le contexte actuel des marchés et leur valorisation.

Le thème est complexe.

Nous devons tenir compte des moyennes des multiples boursiers et de la sensibilité de la valorisation des actifs aux taux d’intérêt, tant des multiples que des résultats des entreprises.

Les actions et les obligations ont fortement augmenté ces dernières années, ce que beaucoup oublient, dont plus de 20% par an sur les 3 années entre 2019 et 2021, avec une pandémie au milieu (ainsi que le marché haussier depuis la fin de la Grande Crise financière en 2009).

Et au début de 2022, ils se négociaient à des multiples très élevés en raison de fortes mesures de relance économique qui ont ramené les taux d’intérêt à zéro.

Le changement dans le contexte du cycle – hausse de l’inflation, taux d’intérêt et inversion des mesures de relance – entraîne un réajustement des prix des actifs.

Nous sommes donc maintenant dans un processus d’adaptation à une toute nouvelle réalité.

Inflation aux sommets des 40 dernières années, fin de l’assouplissement quantitatif des 20 dernières années, hausse des taux d’intérêt et resserrement quantitatif.

De plus, une invasion et une guerre en Europe comme cela ne s’est pas produit il y a plus de 70 ans, déclenchées par une superpuissance militaire et avec une puissance économique très influente, notamment en matière énergétique.

La grande question du moment est de savoir quand le processus d’ajustement en cours se termine, ou quelle est la nouvelle évaluation du marché.

C’est surtout en ces temps de tension, de volatilité et de transformation des marchés que les questions sur la valorisation du marché s’intensifient.

Dans un autre article, nous avons examiné les différentes corrections de marché les plus importantes.

Ces corrections sont difficiles à anticiper et beaucoup moins fréquentes que les corrections de marché comprises entre 10 % et 20 %, que nous avons également abordées.

Dans un article plus récent, nous avons déjà vu les effets de la hausse des taux d’intérêt dans un contexte inflationniste.

Dans d’autres articles plus récents, nous avons examiné l’importance de la politique monétaire pour les rendements des actifs et pour nous préparer à ses changements, comme celui en cours.

L’importance de connaître la juste valeur du PER et de prévoir le BPA du

L’une des questions les plus fréquemment posées par les gestionnaires et les investisseurs est de savoir si le marché est surévalué ou sous-évalué.

La réponse à cette question soulève de nombreux thèmes et a de nombreuses réponses.

Mais il est inévitable qu’il tombe souvent dans la valeur du multiple PER du marché et des estimations de bénéfices des entreprises (« bénéfice par action » ou BPA).

C’est le calcul le plus facile à faire car la valeur de l’indice ne fait que multiplier ces deux facteurs.

Et aussi parce que tous les acteurs du marché ont une opinion sur chacun d’eux.

En d’autres termes, nous voulons savoir combien nous devrions être prêts à payer pour les résultats des entreprises sur le marché et comment elles seront.

C’est la réponse la plus courante, la plus simple et la plus directe.

D’où l’importance du PER et du BPA du marché, surtout en période de grande volatilité et d’incertitude.

De ce point de vue, le doute se dévoile sur deux questions majeures : quels sont le PER et le BPA du marché en ce moment ?

La valeur du PER (et CAPE) du marché au fil du temps

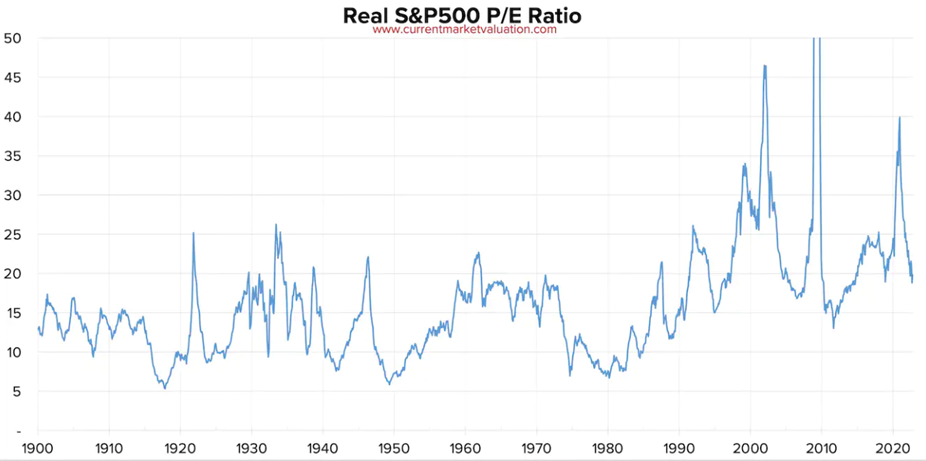

Le graphique suivant montre le Per du S&P 500 de 1900 à ce jour :

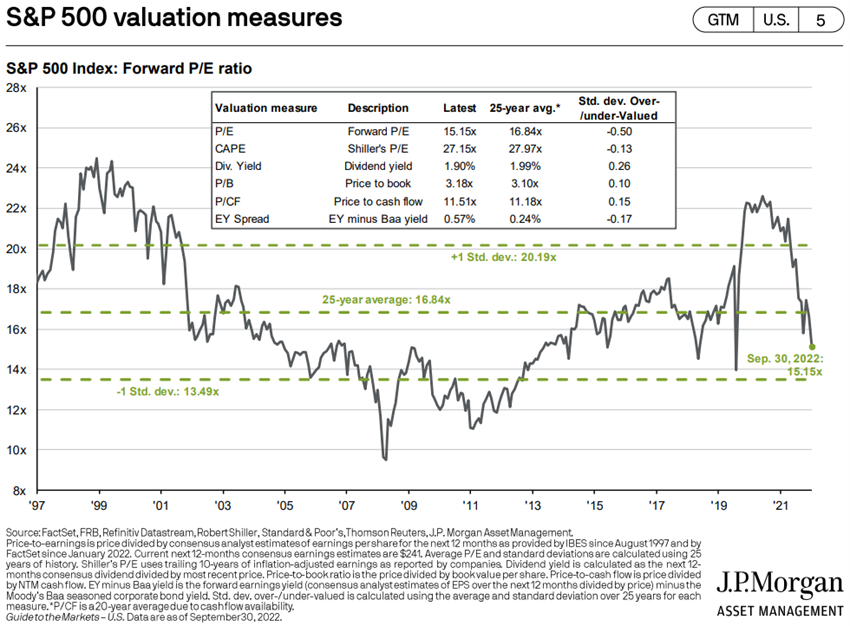

Le graphique suivant montre l’évolution du S&P 500 PER au cours des dernières années en tenant compte des estimations de résultats pour l’année prochaine (« PER prévisionnel ») :

Actuellement, le PER du S&P 500 est d’environ 16x, au-dessus de la longue moyenne historique, mais en moyenne depuis 1980 et les 10 dernières années.

La valeur du PER a considérablement augmenté depuis 1980 en raison de deux facteurs.

D’une part, l’importance croissante des entreprises technologiques dans l’indice.

D’autre part, la baisse des taux d’intérêt associée à la nouvelle politique monétaire.

La valeur PER de chaque année est très sensible aux variations des résultats par action ou BPA.

C’est pourquoi le per ajusté au cycle économique, connu sous le nom de PER de Shiller (CAPE), est de plus en plus utilisé, qui est basé sur la moyenne des résultats des 10 dernières années.

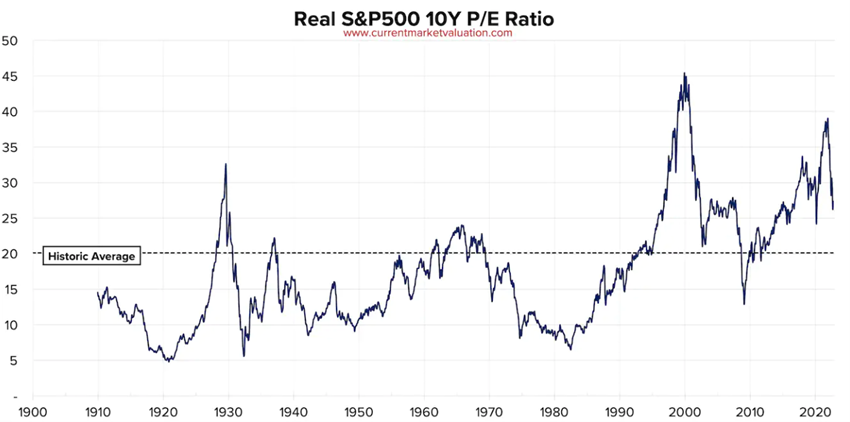

Le graphique suivant montre le PER de Shiller du S&P 500 depuis 1900 :

Ce PER, en termes réels, est actuellement d’environ 28x, également bien au-dessus de la longue moyenne historique.

Le PER est une mesure statique, même celle de Shiller, qui ne prend en compte que le passé.

Ainsi, il y a ceux qui utilisent le multiple de PEG au lieu de per, qui considère la croissance attendue des résultats à l’avenir, augmentant le degré de complexité.

Dans le lien suivant, nous avons un excellent résumé de deux opinions différentes sur les multiples PER et CAPE de deux économistes respectés et experts en évaluation de marché, Jeremy Siegel et Robert Shiller:

L’évolution du BPA du S&P 500

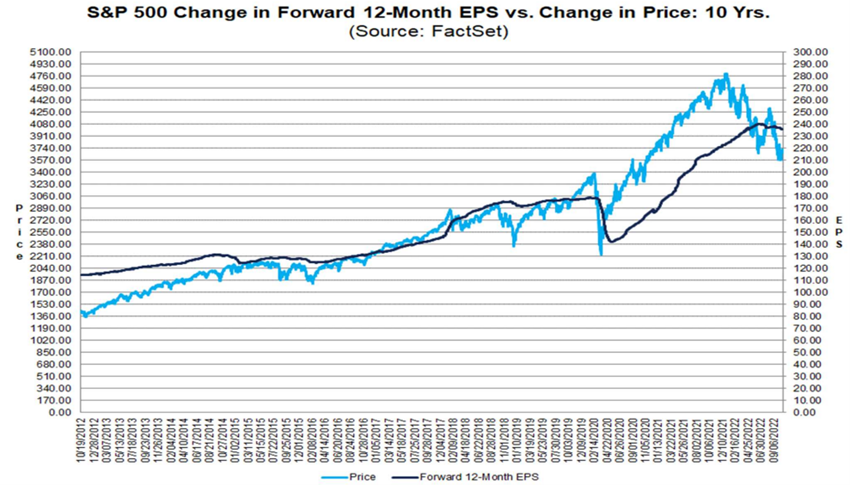

Le BPA du S&P 500 a connu l’évolution suivante ces dernières années :

L’estimation consensuelle actuelle des analystes pour 2022 est de 223 $ et de 240 $ pour 2023.

Au cours de la période récente la plus normale, entre 2011 et 2019 – après la Grande Crise Financière et avant la pandémie, le taux de croissance moyen du BPA était d’environ 7 % par an.

En 2018 et 2019, le BPA est resté à environ 163 $, est tombé à 140 $ en 2020 (-15 %), a augmenté à 208 $ en 2020 (+49 %), en raison des mesures de relance, et au premier semestre de cette année, il a ajouté 112 $ (+7 %).

Multipliez le PER par le BPA pour obtenir la valeur du marché

L’évaluation du marché par par multiple résulte directement de la multiplication du PER par le BPA.

Les valorisations boursières sont faites prospectivement, et la durée de 1 an est normale.

Cela signifie qu’ils tiennent compte du PER (forward) et du BPA prévus pour 2023.

Avec ces informations. nous pouvons faire plusieurs simulations pour les valeurs du S&P 500.

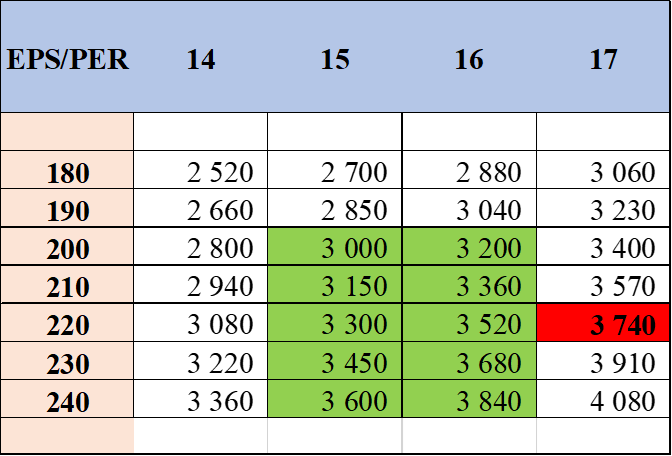

Dans le contexte actuel où l’on ne prospecte pas une expansion des multiples, mais plutôt une contraction, on utilise une fourchette de variation pour le PER entre le minimum de la dernière décennie 14x et la valeur actuelle de 17x.

En ce qui concerne le BPA, nous utilisons les valeurs comprises entre les 180 $ admis dans un scénario de récession pour 2023 et l’estimation des analystes de 240 $, non encore révisée à la baisse.

Le rouge est mis en évidence par la valeur actuelle du marché.

Les scénarios marqués en vert sont les plus probables pour les 3 à 6 prochains mois, ce qui place le S&P 500 entre 3 000 et 3 840 points.

Ces scénarios présupposent la poursuite de la guerre d’Ukraine et, s’il y en a, une légère récession aux États-Unis, avec des taux de chômage inférieurs à 5%.

Un résultat négocié et rapide entraînerait une augmentation significative du multiple PER.

Une récession profonde, avec un chômage supérieur à 5%, entraînerait un multiple du PER et des niveaux de BPA plus faibles.

Cet exercice a été publié pour la première fois dans le plus récent article trimestriel sur la performance et les perspectives du marché.