#1 Connaître les rendements nominaux et réels des principaux actifs, actions et obligations à travers le monde : le degré d’ambition réaliste

#2 Comprendre les risques : compromis et frissons des rendements des actifs dans quelques années

#3 Évaluer les rendements et les risques des actifs

En ne consultant que 4 graphiques, nous avons pu mesurer, analyser, évaluer, réfléchir et décider de la meilleure combinaison d’actifs / investissements, entre actions et obligations, que nous voulons pour chacun de nos objectifs financiers: la rentabilité et les valorisations du capital des actions et des obligations et la mesure du compromis entre ces deux actifs, la dilution du risque des actions en augmentant la période d’investissement, la diversification du risque par le biais de combinaisons d’actifs et la relation entre les objectifs de placement et les échéances.

Nous connaissons les corrections intra-annuelles des actions, la fréquence et la valeur des rendements positifs et négatifs des actions pour diverses périodes d’investissement, les plus grandes dévaluations des actions et le temps de récupération.

Il existe un ensemble de mots-clés pour un bon plan financier : profil de l’investisseur, répartition de l’actif, rentabilité, risque, diversification, durée, objectif et situation financière

Ce sont les mots clés d’un bon plan financier et d’investissements.

Connaître notre profil d’investisseur est essentiel pour avoir un bon plan financier. Notre profil d’investisseur est essentiel pour établir la répartition de l’actif la plus appropriée à nos objectifs et à notre situation financière.

La répartition des actifs est le principal déterminant du rendement attendu et du risque des investissements. Ainsi, le profil détermine les allocations et la performance attendue des investissements.

De plus, mieux nous dessinons notre profil, plus nous serons confiants dans les choix d’investissement. Cela nous rend plus disciplinés dans les investissements et nous serons plus difficiles à changer de cap face aux fluctuations normales du marché.

C’est pourquoi faire un bon auto-profilage est à la base du succès des investissements.

Il existe plusieurs façons d’évaluer notre profil d’investisseur. D’une part, nous formons une idée de notre profil lorsque nous réalisons comment nous nous comparons en termes de comportements d’investissement envers les membres de notre famille ou nos amis. D’autre part, nous avons les questionnaires faits par l’académie ou que l’industrie financière utilise, du plus simple au plus complet. D’autre part, nous avons les évaluations faites par nos conseillers financiers.

L’une des façons que nous trouvons particulièrement utiles est l’exercice d’auto-évaluation basé sur des tableaux d’information historiques sur les principaux actifs financiers et investissements. Chacun d’entre nous connaît et réfléchit aux caractéristiques des actifs et à leur adéquation à leur cas spécifique.

La visualisation est utile car « un graphique vaut mille mots ». Et les graphiques qui représentent le mieux les aspects couverts ont été choisis.

Avant d’aller plus loin, il est important que nous apportions deux détails ou clarifications.

Tout d’abord, examinons uniquement les deux principales classes d’actifs financiers, les actions et les obligations, les plus courantes, les plus utilisées et celles universellement recommandées par les experts financiers. Cela signifie que nous ne considérerons pas les investissements monétaires tels que les dépôts bancaires, les comptes d’épargne ou équivalents en raison de leur faible attractivité, ni les investissements alternatifs tels que l’immobilier, le capital-risque ou les fonds spéculatifs, principalement en raison de leur complexité.

D’autre part, nous présenterons les rendements des marchés ou des indices de marché, tant les actionnaires que les détenteurs d’obligations. Nous ne parlerons pas d’une action ou d’une obligation spécifique, ni d’un ensemble ou d’un fonds d’investissement, qu’il s’agisse d’actions ou d’obligations, car cela ne permettrait pas de généraliser et de tirer des conclusions ayant une valeur pratique.

La meilleure façon de penser est d’examiner les conditions et les conclusions, de réfléchir profondément à leur signification et à leurs implications, d’essayer de comprendre comment nous vivrions avec ces investissements et ce n’est qu’ensuite que de décider.

Le profil de l’investisseur est l’indicateur n ° 1 ou le meilleur thermomètre pour sélectionner les actifs financiers dans lesquels investir.

#1 Connaître les rendements nominaux et réels des principaux actifs, actions et obligations à travers le monde : le degré d’ambition réaliste

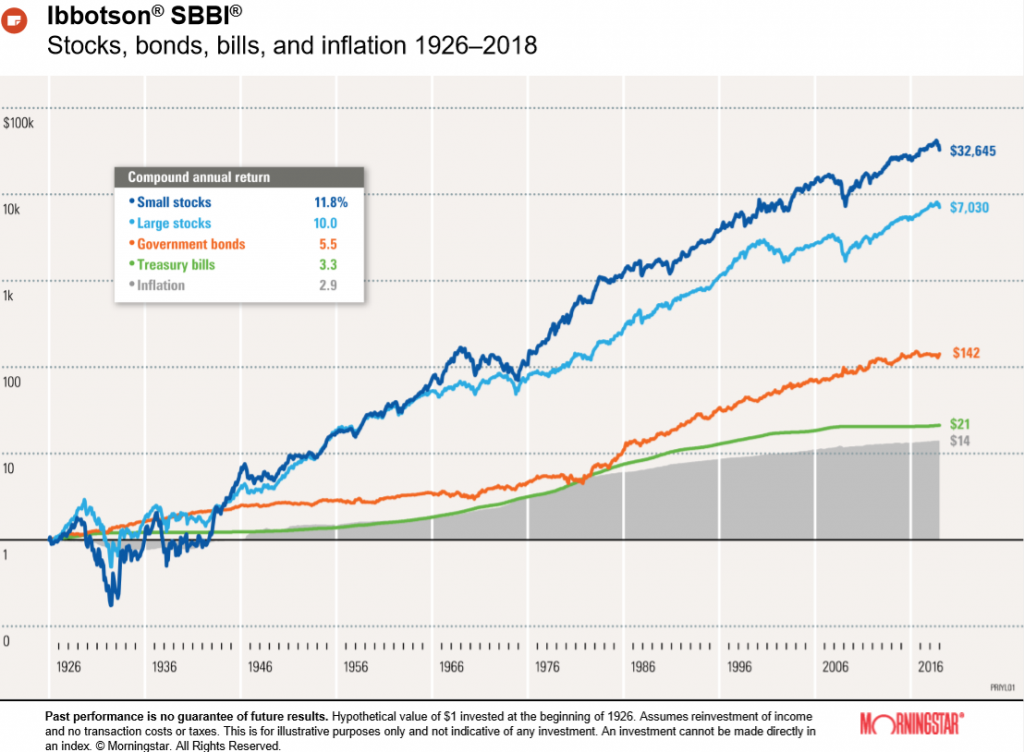

Pour commencer, examinons l’évolution de la rentabilité ainsi que les rendements nominaux moyens des investissements sur le marché boursier américain et les obligations du Trésor américain à 10 ans de 1926 à 2018, qui sont mis à jour chaque année par Morningstar Ibbotson:

Au cours de cette période, les actions des petites entreprises avaient un rendement nominal moyen de 11,8 %, les actions des grandes entreprises de 10 %, les obligations du Trésor à 10 ans de 5,5 % et les bons du Trésor à 3 mois à 3,3 %, avec une inflation annuelle moyenne de 2,9 %. Un dollar investi dans chacun de ces actifs aurait donné 32 600 $ en actions de petites entreprises, 7 000 $ en actions de grandes entreprises, 142 $ en obligations du Trésor et 21 $ en bons du Trésor (juste au-dessus de la perte de pouvoir d’achat ou du coût de 14 $ d’inflation).

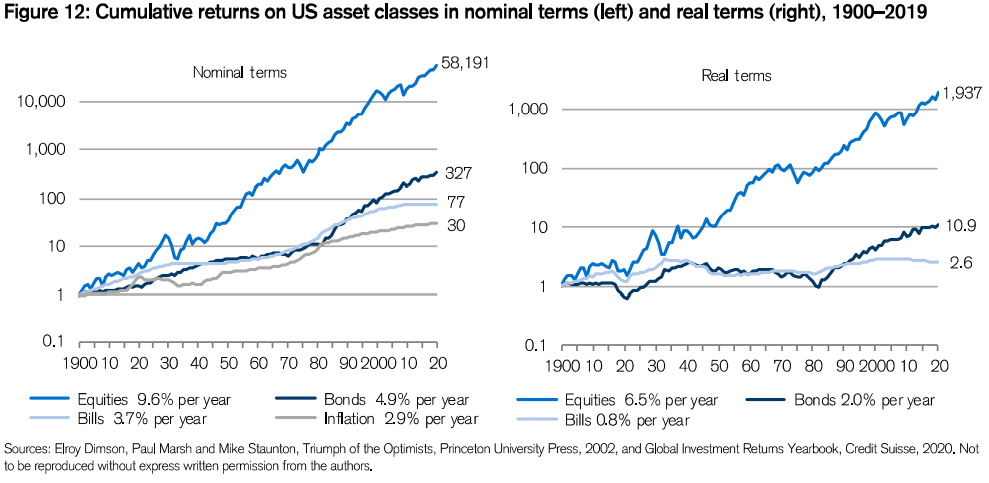

Le Credit Suisse met à jour chaque année dans son Global Investment Returns Yearbook les rendements annuels moyens, en termes nominaux (ou monétaires) et réels (déduits de l’inflation) des principaux indices des marchés boursiers nationaux et des obligations du Trésor à 10 ans de chaque pays, de 1900 à ce jour.

Pour les États-Unis, les valeurs obtenues étaient les suivantes :

Le graphique de droite montre les rendements réels ou corrigés de l’inflation moyenne des différents investissements entre 1900 et 2019. Ils étaient de 6,5 % pour les actions, 2,0 % pour les obligations du Trésor et 2,6 % pour les bons du Trésor. Un dollar investi en 1900 aurait généré en 2019 un capital équivalent en termes de pouvoir d’achat de 1 900 $ en actions, 11 $ en obligations et seulement 3 $ en bons du Trésor.

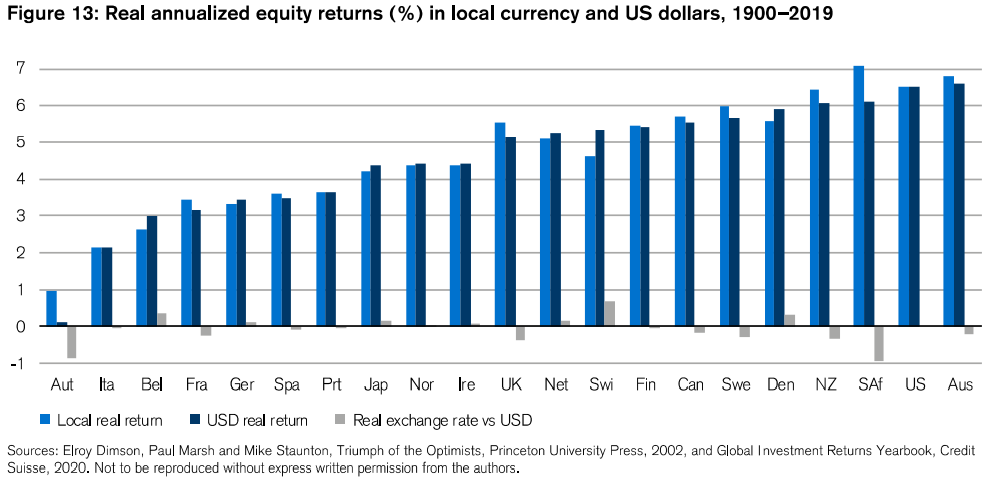

La même institution nous présente également chaque année la rentabilité réelle moyenne pour d’autres pays du monde :

Dans la plupart des pays, ces rendements réels annuels moyens se situent entre 4% et 6% (les rendements nominaux ou monétaires seraient de 2% à 3% plus élevés), étant plus élevés aux États-Unis, moyens au Royaume-Uni et plus faibles dans les pays en proie à des guerres mondiales comme l’Italie, la France, l’Allemagne et le Japon.

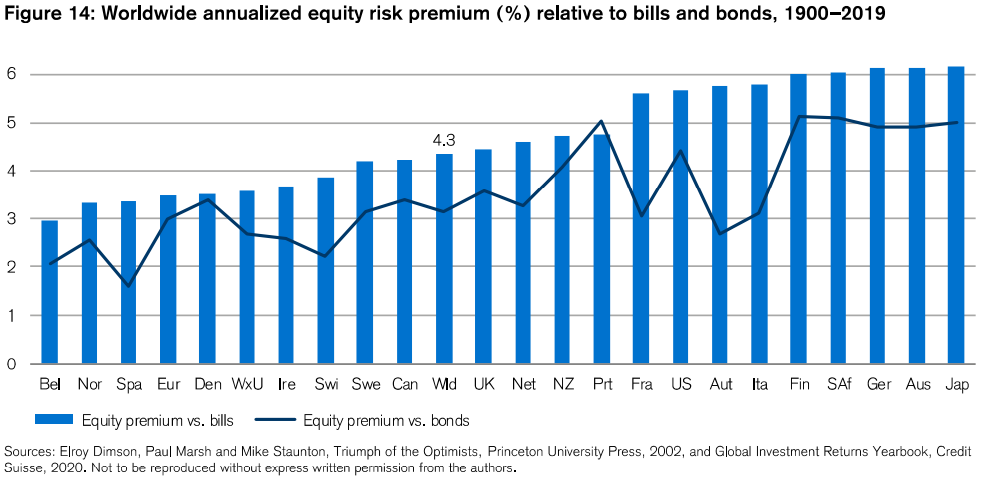

La même publication montre les différences de rendement des actions des obligations et des bons du Trésor (également appelées primes de risque boursier) pour les mêmes pays:

Ainsi, dans la plupart des pays, les actions ont enregistré un gain annuel moyen de rentabilité nominale compris entre 3% et 6% par rapport aux bons du Trésor, 4,3% dans le monde, 6% aux États-Unis et 3,5% en Europe, avec les primes les plus élevées enregistrées dans les pays belligérants des deux guerres mondiales du siècle dernier.

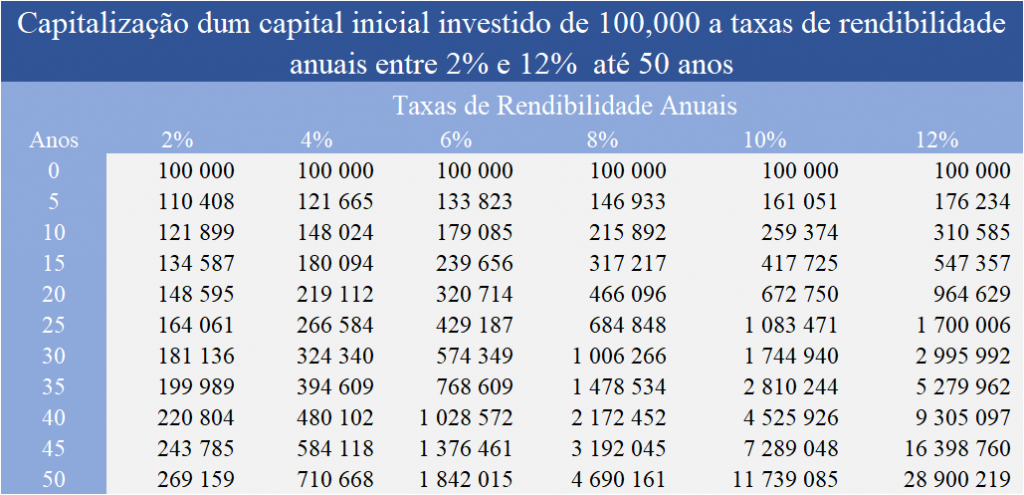

Avant de passer aux risques, il convient de voir comment ces différences en pourcentage des taux de rentabilité se traduisent par des valeurs de capital accumulées dans le tableau suivant:

Sur une période de 40 ans, un investissement initial en capital de 100 000 unités monétaires (u.m.) génère un capital accumulé de 269 000 u.m.com un taux de rendement de 2% par an, 710 000 u.m.com 4%, 1,8 million à 6%, 6,7 millions à 6%, etc. Ces différences sont déjà très importantes après 25 ans : 164 000 u.m à 2 %, 266 000 u.m à 4 %, 429 u.m à 6 %, 684 u.m à 8 %, etc. Même sur une période plus courte de 10 ans, les différences sont déjà significatives : 121 000 u.m à 2 %, 148 000 U.m à 4 %, 179 000 u.m à 6 %, 216 000 u.m à 8 %, etc.

# 2 Réaliser les risques: compromis et frissons dans les rendements des actifs dans quelques années, et

#3 Évaluer les rendements et les risques des actifs : avoir et considérer la durée de l’investissement comme facteur atténuant

Dans certains des graphiques précédents, nous avons vu que l’évolution de la rentabilité, en particulier par rapport aux actions, n’était pas linéaire, c’est-à-dire qu’il y avait des moments d’avancées plus ou mineures, et même d’autres de revers ou de rendements négatifs.

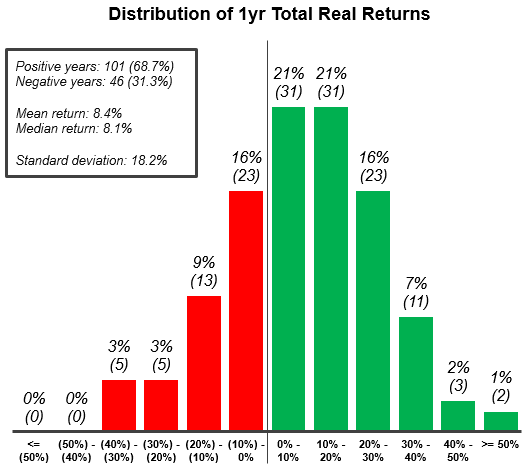

Le graphique suivant, également connu sous le nom d’histogramme de fréquence, montre comment les rendements annuels du marché boursier américain ont été répartis sur la période de 145 ans entre 1872 et 2018:

Avec une rentabilité annuelle moyenne de 8,4 %, les rendements ont été positifs dans 68,7 % des années et négatifs dans les 31,3 % restants. Il y a eu des années où les rendements ont dépassé 30% (16 ans), mais il y a aussi eu des années où ils ont eu des rendements négatifs de plus de 30% (5 ans).

Les compromis dans les délais ou la capacité d’attendre et de lâcher prise : en arrière-plan, tout est une question de temps

Nous avons vu que les marchés boursiers offrent plus de rentabilité, mais sont plus volatils que les détenteurs d’obligations. Cette volatilité ou ce risque est plus élevé à court terme, se diluant avec le temps.

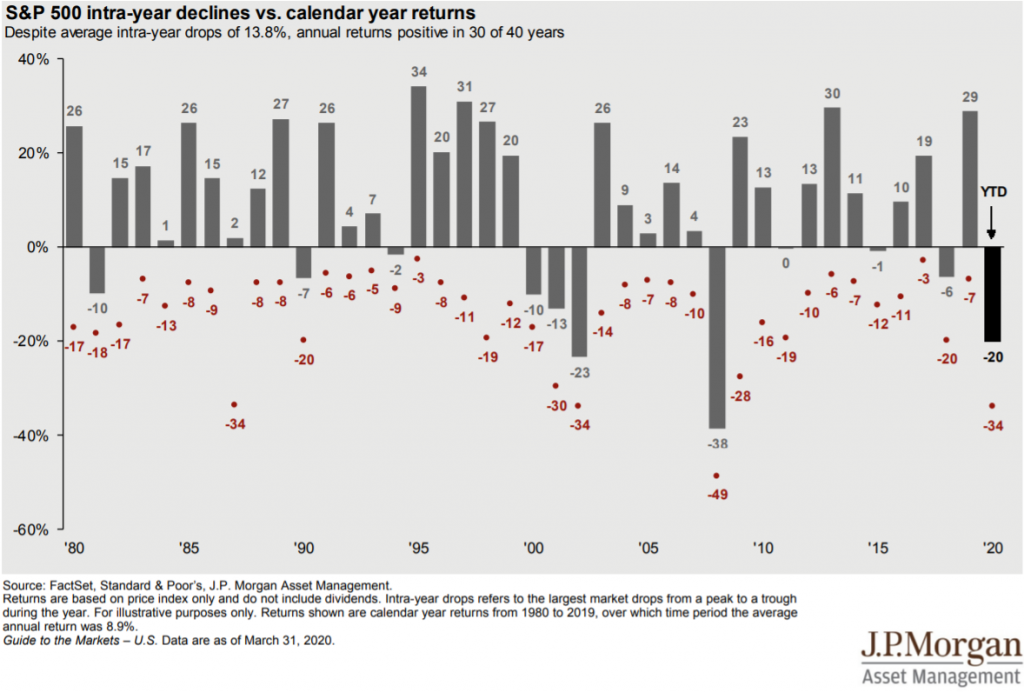

Comme nous pouvons le voir dans ce graphique préparé par JP Morgan Asset Management concernant le comportement du principal indice du marché boursier américain, le S&P 500, entre 1980 et mars 2020, chaque année, les marchés boursiers connaissent des corrections importantes:

Au cours de cette période de 40 ans, il y a eu de nombreuses années (en fait 23 ans) au cours desquelles le marché boursier en est venu à avoir des pertes de plus de 10%, mais s’est finalement redressé dans la plupart des cas. Seulement dans 10 de ces années ont eu des rendements négatifs à la fin de l’année.

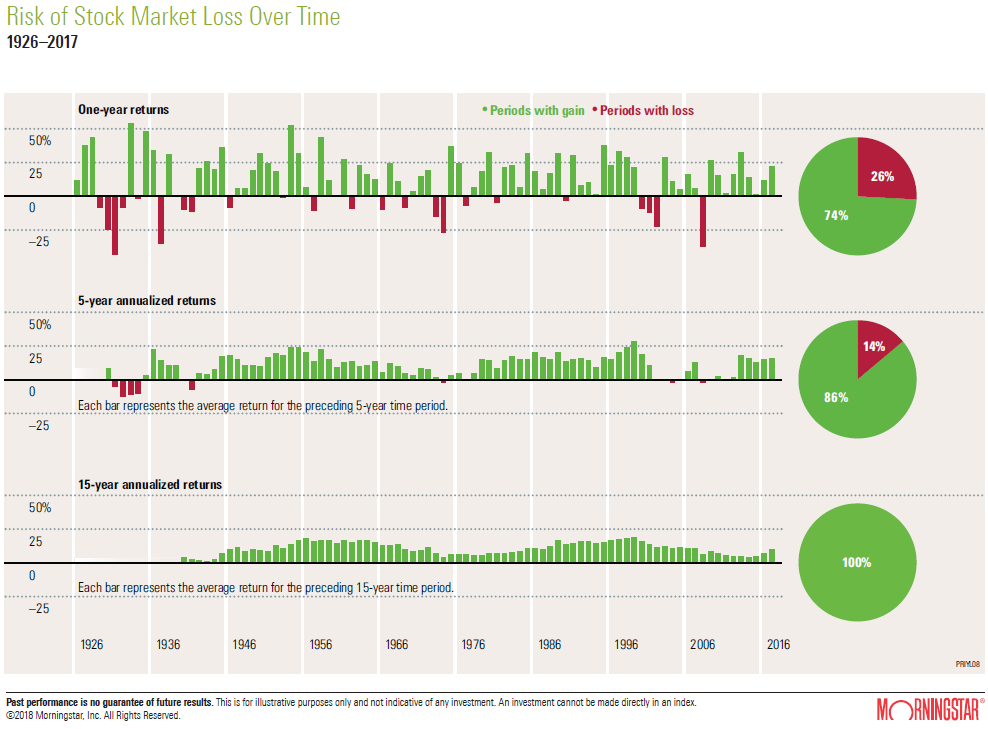

Ce risque ou volatilité peut également être évalué par l’évaluation des rendements annuels moyens observés par le même indice S&P 500 sur différentes périodes d’investissement, 1 an, 5 ans, 10 ans et 20 ans entre 1926 et 2017, comme nous le montre Morninsgstar :

Au cours de cette période de plus de 90 ans, seulement 26 % ont eu des rendements annuels négatifs. Compte tenu des 85 périodes de 5 ans, seulement dans 14 % de ces périodes, il y a eu des rendements annuels négatifs. Et si nous considérons les 75 périodes de 15 ans, il n’y en avait pas une seule avec des rendements négatifs, c’est-à-dire que toutes avaient des rendements positifs. Cela signifie que les marchés boursiers sont volatils et risqués, surtout à court terme, car à moyen et long terme, les pertes sont récupérées et disparaissent rapidement.

Les frissons des rendements d’actifs dans quelques années : les coups de poing dans le ventre ou la réponse de notre estomac

Aussi important que nous regardons le nombre d’années et les statistiques dans lesquelles nous avons des rendements négatifs est d’analyser la gravité de ces pertes.

Il n’y a pas de meilleure façon d’évaluer notre capacité à réagir à l’adversité que de mettre en évidence le pire des scénarios. Cette mesure nous est donnée par le concept de « drawdown » qui n’est rien de plus que la plus grande dévaluation possible du capital investi, c’est-à-dire la variation négative du capital par rapport à la dernière valeur la plus élevée atteinte (dans le cas des marchés financiers).

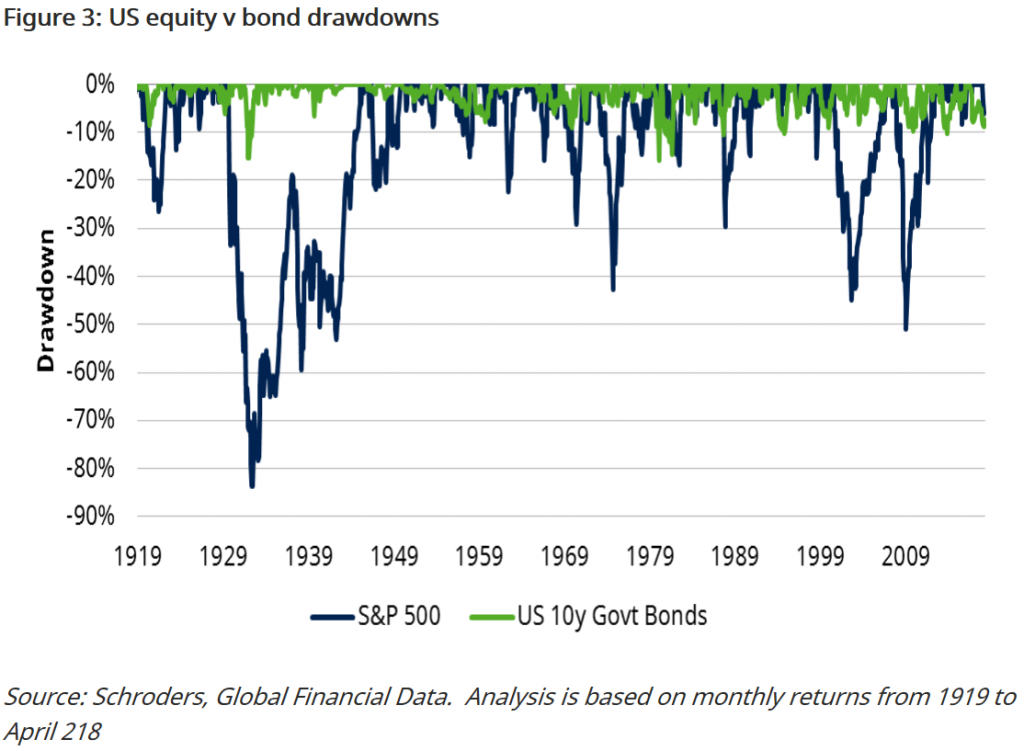

Les deux graphiques suivants produits par Schroders montrent les plus grandes dévaluations d’actions subies par les investisseurs en actions et en obligations entre 1919 et 2018 pour les États-Unis.

Dans ce graphique, nous pouvons voir une fois de plus que les plus grandes dévaluations sont beaucoup plus prononcées dans les actions que dans les obligations, c’est-à-dire qu’elles sont beaucoup plus volatiles:

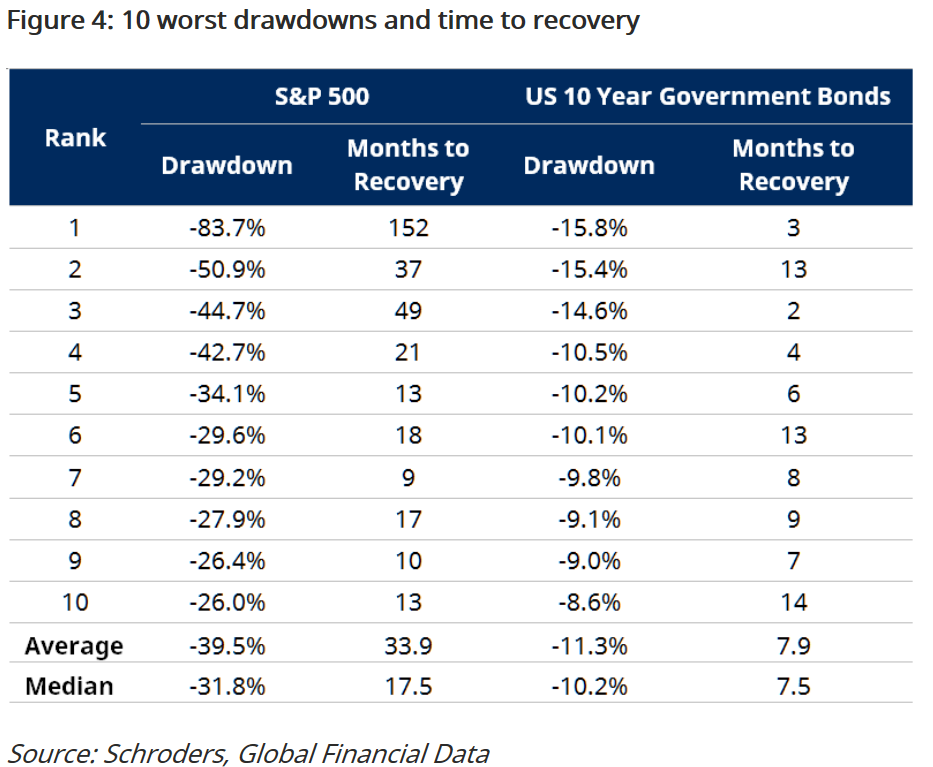

Dans le graphique suivant, nous pouvons voir les 10 pires dévaluations entre 1919 et 2018:

La dévaluation moyenne a été de 39,5% et a duré près de 34 mois ou un peu moins de 3 ans pour se redresser. D’une manière générale, comme on pouvait s’y attendre, plus la dévaluation met du temps à se redresser. La plus grande dévaluation, de 83,7 %, qui s’est produite pendant la Grande Dépression de 1929, a pris 152 mois ou plus de 12 ans pour se rétablir. Le deuxième plus important, 51% a pris 37 mois ou 3 ans et le troisième était de 44,7%, 4,5 ans. Les 7 restants ont été récupérés en moins de 2 ans, soit 21 mois.

#4 Comprendre la diversification des investissements dans l’allocation d’actifs : la combinaison vaut plus que la somme des actions

Il est rare que les investisseurs investissent à 100% dans des actions ou des obligations. Habituellement, ils font une combinaison de ces deux classes.

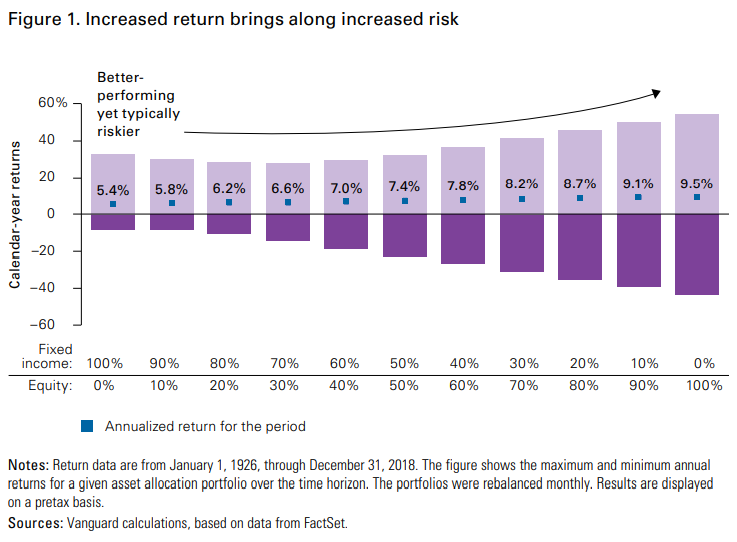

Voici un graphique préparé par Vanguard montrant la rentabilité nominale moyenne des combinaisons d’investissements dans les actions et obligations du Trésor américain par des pourcentages variables de 10 % entre 1926 et 2018 :

La combinaison des 2 actifs vaut plus que la somme des parties dans la mesure où elles ont des évolutions différentes et dans de nombreux cas où l’une d’entre elles se déprécie, l’autre est valorisée et vice versa. En d’autres termes, ces deux actifs ont des comportements indépendants ou décorrés, et même dans de nombreux cas des corrélations négatives.

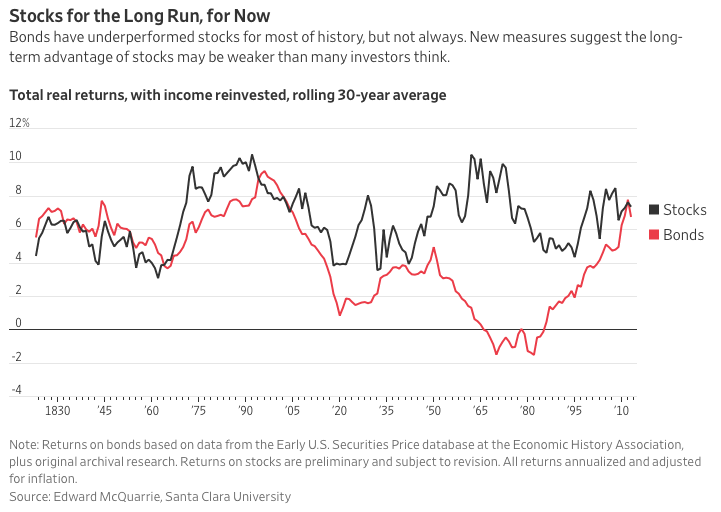

Ceci est très perceptible à la lecture du graphique suivant montrant les rendements des investissements pendant 30 ans sur le marché boursier américain et les obligations du Trésor entre 1830 et 2010:

Il est tout à fait clair que dans les périodes où le rendement du marché boursier était plus élevé, ceux des obligations étaient plus faibles (1950 à 1980) et vice versa (1990-2010).

#5 Adapter le choix de l’allocation d’actifs et d’investissements aux objectifs, à la situation et à la capacité financière

Le choix de l’allocation est influencé par l’objectif et la situation financière de l’investisseur.

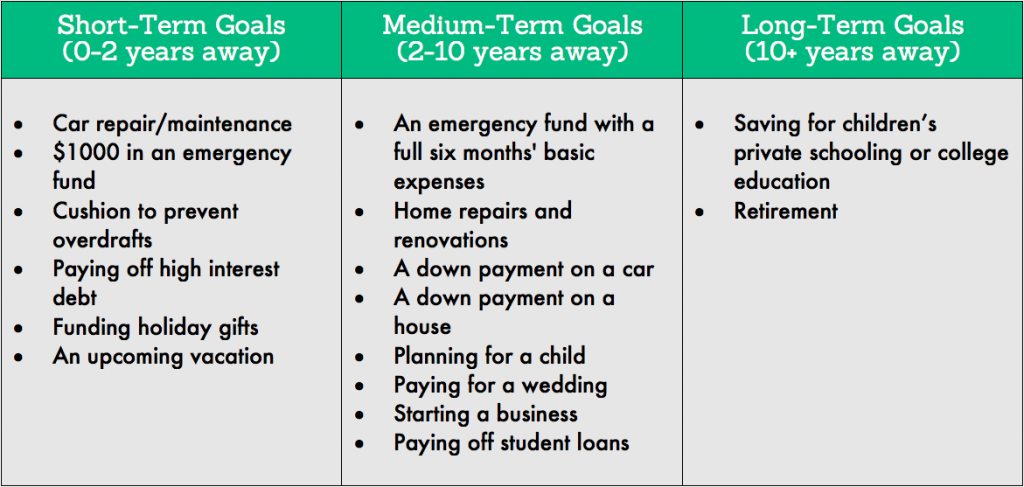

Il existe plusieurs objectifs financiers concurrents pour le capital disponible et tout le monde n’a pas la même priorité que le même calendrier. Nous avons des objectifs financiers à court, moyen et long terme :

À court terme, jusqu’à 2 ans, nous avons des objectifs tels que le remboursement des dettes et la mise en place d’un principe ou d’un petit fonds d’urgence. A moyen terme, entre 2 et 10 ans, nous avons la constitution d’un fonds d’urgence complet qui équivaut à 6 mois de salaires ou d’entrées pour l’achat d’une voiture, d’une maison, etc. À long terme, plus de 10 ans, nous trouvons les frais de scolarité pour l’éducation universitaire des enfants et le fonds de retraite personnel.

Comme nous l’avons vu, plus le terme est long, plus la probabilité et la gravité de la dévaluation et, par conséquent, le risque sont faibles, donc plus le terme est long, plus vous devriez investir dans des actions pour obtenir la rentabilité attendue la plus élevée.

Nous savons également que plus la situation est bonne et plus la capacité financière est grande, plus vous pouvez risquer. C’est pourquoi plus vous vous enrichissent, plus vous investissez dans des actions. Ceux qui ont beaucoup mieux supportent les fluctuations du marché à court terme parce qu’ils n’ont pas besoin d’argent pour vivre au quotidien.