No todo nuestro dinero parece siempre igual

Perdemos dinero irracionalmente cuando usamos crédito y tenemos dinero en depósitos

Hay buenas aplicaciones de administración de dinero y ahorros muy útiles

La Contabilidad Mental en finanzas personales te hace pensar erróneamente que no todo el dinero es igual

La Contabilidad Mental consiste en tomar riesgos indebidos en un área y evitar el riesgo racional en otra.

Fue desarrollado por el economista y premio Nobel Richard H. Thaler.

Según la teoría de la contabilidad mental, las personas tratan el dinero de manera diferente dependiendo de factores como el origen del dinero y el uso previsto, en lugar de pensar en él en términos de “un todo o una base (común)”, como es el caso en la contabilidad formal.

De esta manera, son propensos a decisiones irracionales en su comportamiento de gasto e inversión.

Un concepto muy importante que subyace a la teoría es la fungibilidad, es el hecho de que todo el dinero es fungible y no tiene etiquetas. En la contabilidad mental, las personas tratan los activos como menos fungibles de lo que realmente son.

Incluso los inversores experimentados son susceptibles a este sesgo cuando ven las ganancias recientes como dinero “gratuito” desechable que se puede utilizar en inversiones de alto riesgo. Al hacerlo, toman decisiones sobre cada cuenta mental por separado, perdiendo la visión general de la cartera.

En las finanzas personales estos errores suelen surgir cuando recibimos devoluciones de impuestos, dinero de regalo de cumpleaños, bonos, premios de lotería, o pensamos en “dinero que podemos permitirnos perder”, en “capital que no podemos perder nada”, dinero que consideramos ya gastado o hacemos compras idénticas por confusión.

Perdemos dinero irracionalmente cuando usamos crédito y tenemos dinero en depósitos

La contabilidad mental a menudo lleva a las personas a tomar decisiones de inversión irracionales y comportarse de manera financieramente contraproducente o dañina, como solicitar una cuenta de ahorros de bajo interés y tener grandes saldos de tarjetas de crédito de alto interés al mismo tiempo.

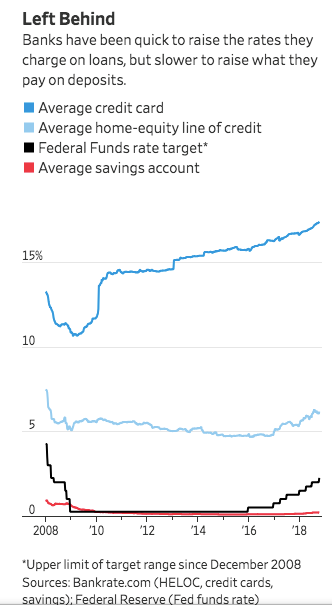

El siguiente gráfico muestra las tasas de interés promedio para tarjetas de crédito y cuentas de ahorro en los Estados Unidos entre 2008 y 2018:

Las tasas de remuneración de los depósitos o cuentas de ahorro no alcanzan el 1% anual y las de las tarjetas de crédito superan el 17% anual en 2018. A pesar de esta diferencia, muchas personas mantienen saldos en ambas cuentas, lo que significa que están pagando préstamos al Banco con su propio dinero, perdiendo un 17% al año.

Hay buenas aplicaciones de administración de dinero y ahorros muy útiles

Para evitar el sesgo en la contabilidad mental, las personas deben tratar el dinero como perfectamente fungible cuando se asigna por diferentes cuentas, ya sea una cuenta de presupuesto (gastos de la vida diaria), una cuenta de gastos discrecionales o una cuenta de riqueza (ahorros e inversiones).

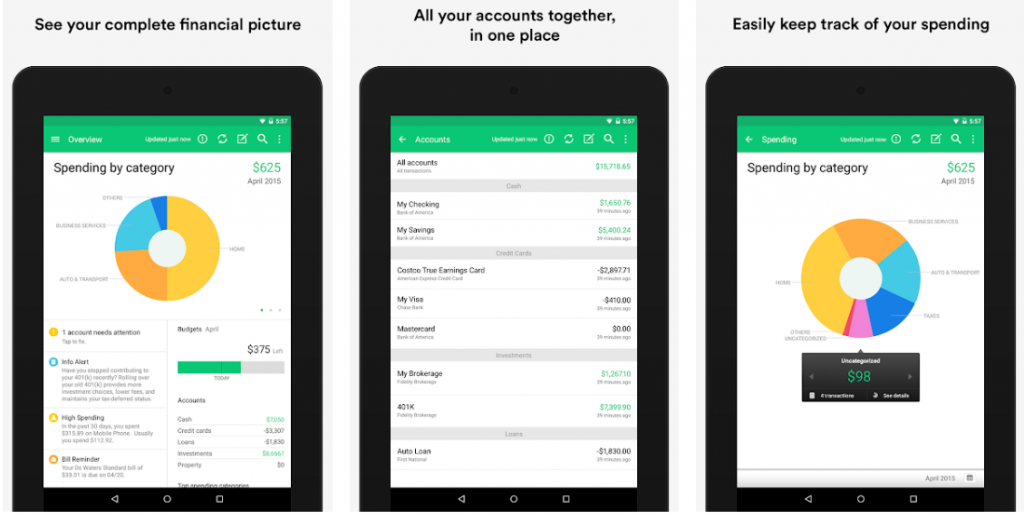

¿Por qué contar mentalmente cuando hoy ya tenemos grandes herramientas disponibles que nos pueden ayudar? Estamos hablando de apps de finanzas personales, siendo una de las principales referencias a Mint (también las hay YNAB, Quicken, entre otras):

Estas aplicaciones son valiosas ayudantes en la gestión de nuestro dinero. Nos permiten ver activos consolidados en una sola pantalla, desde cuentas hasta pedidos, ahorros, inversiones, pero también tarjetas de crédito y préstamos, y nos ayudan a racionalizar nuestras decisiones en términos de una mejor gestión financiera de los fondos. Es por eso que debemos usarlos en nuestra vida diaria.

El dinero es todo lo mismo y tiene el mismo valor: no hay dinero gratis que podamos perder ni dinero sagrado que no podamos invertir para valorar.

En las inversiones, las dos principales manifestaciones de este sesgo, con efectos muy perniciosos, son el dinero que llegamos a pensar que podemos perder, es decir, el aumento del perfil de riesgo con las ganancias potenciales o inesperadas, asociadas al llamado efecto “dinero libre”, o su contrario, del dinero que consideramos que no puede perder nada y que debería cerrarse a siete claves.

Por un lado: dinero gratis o lo que lleguemos a pensar que podemos perder y que nos lleve a perderlo todo y algo más (incluida la cabeza)

Este sesgo significa que cuando recibimos o ganamos dinero imprevisto o más rápido de lo que esperábamos (sensación de dinero fácil), arriesgamos más, ya sea manteniendo las inversiones demasiado riesgosas durante más tiempo o fortaleciendo las inversiones y aumentando las apuestas.

En la mayoría de los casos, vendemos tarde para perder todo lo que han estado ganando y aún así perder una parte sustancial del capital. Hay muchos ejemplos de personas que han perdido fortunas tras ganar la lotería o haber sido profesionales millonarios, no tanto por gastar, sino más bien por la codicia de las inversiones de alto riesgo.

En muchos casos, este comportamiento se parece más a jugar en el casino que a una inversión financiera.

En el lado opuesto: dinero que no podemos arriesgar nada (“capital de seguridad”) y que nos bloquea las opciones de inversión más adecuadas.

Solemos asociar este dinero con objetivos prioritarios y/o muy importantes.

Es obvio y, por lo tanto, correcto que no podemos perder y arriesgar el dinero que necesitamos para vivir en el plazo inmediato o a corto plazo o para llegar a fin de mes.

Nuestros planes de pensiones u otras inversiones a medio y largo plazo deberían tener inversiones en acciones y bonos, más al nivel de lo que está sucediendo en EE.UU. que en Europa.

A menudo creemos que no podemos arriesgar inversiones en ahorros para la jubilación, para la matrícula de los niños, la compra de viviendas, otros gastos planificados, etc., porque son muy importantes.

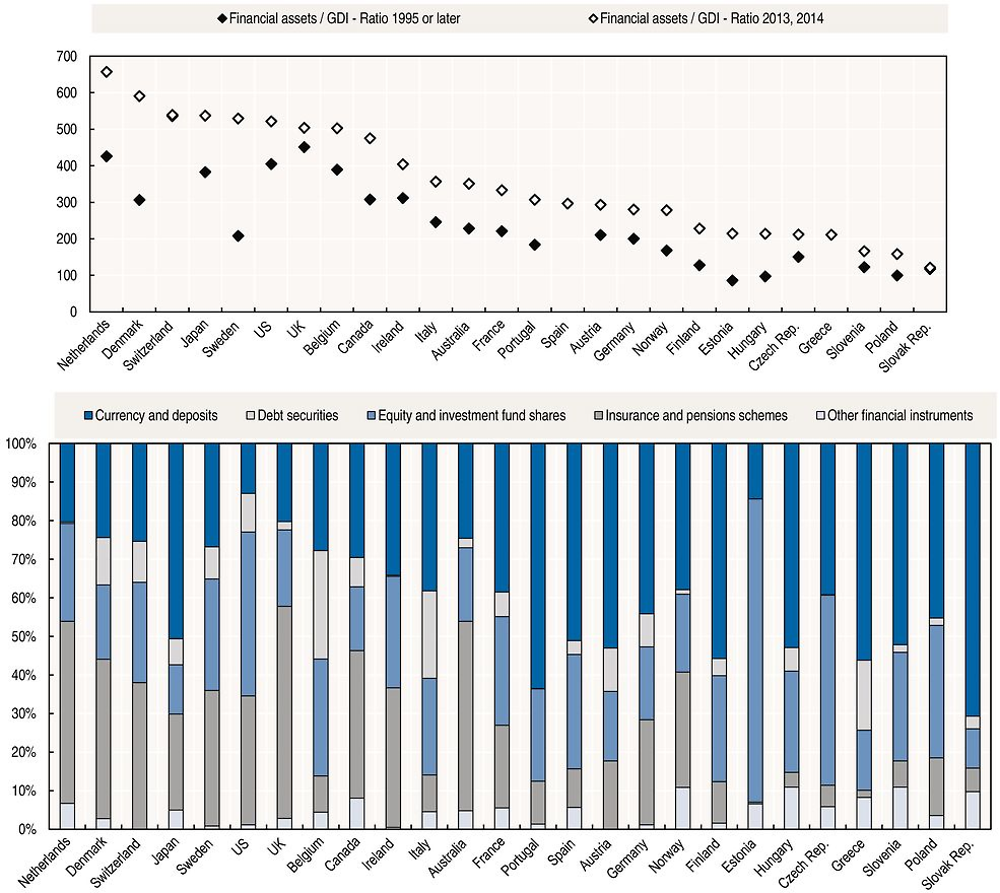

Como resultado, la asignación de activos a inversiones en acciones y bonos es muy baja en la mayoría de los países:

Las inversiones en acciones y bonos representan entre el 20 y el 30% de los activos de los hogares en casi todos los países, y en particular en Europa. Solo en los Estados Unidos, estas inversiones representan el 50% de los activos totales.

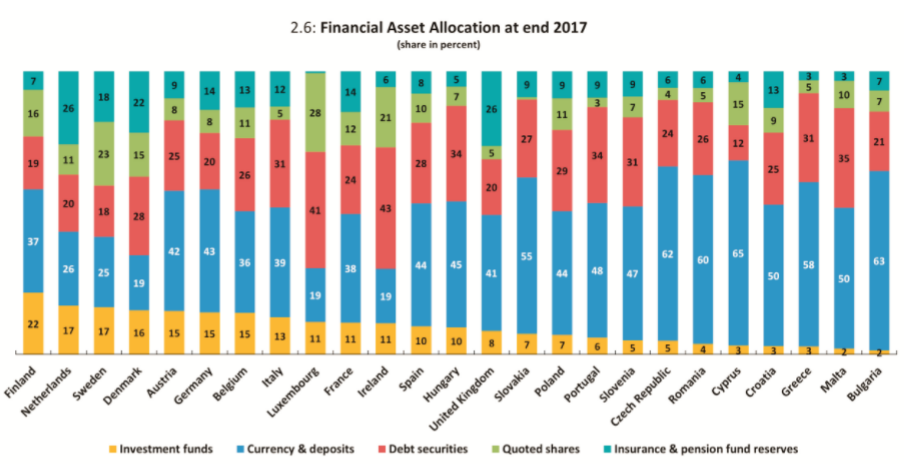

El más reciente estudio de efama realizado en 2017 confirmó la baja asignación de activos a inversiones en acciones y bonos por parte de las familias en los distintos países europeos:

Esa idea de pensar que no podemos arriesgar y que nos lleva a buscar seguridad de inversión y que nos lleva a estas bajas asignaciones a acciones y bonos no podría estar más equivocada.

Debido a que estos son objetivos a mediano o incluso largo plazo, para los cuales podemos tener cierto grado de flexibilidad, tenemos tiempo de nuestro lado y trabajando para nosotros, lo que nos permite soportar cualquier fluctuación del mercado de inversiones de mayor riesgo y más rentabilidad y beneficiarnos más del efecto de capitalización.

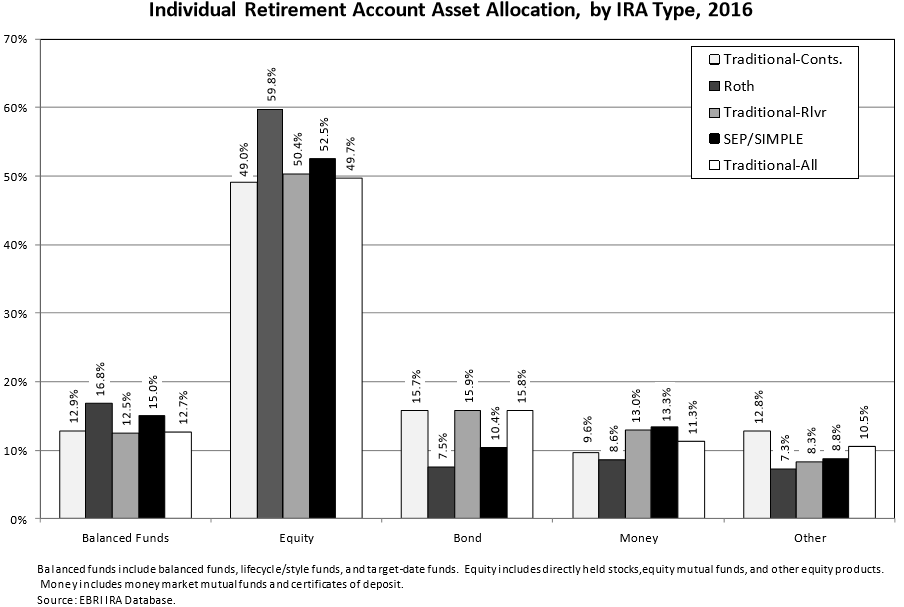

Esto es muy diferente de lo que sucede en los planes de jubilación privados en los Estados Unidos. En este país, las personas eligen una asignación fuerte en sus planes de pensiones privados, ya sea IRA o 401k, y en todas las edades:

Para las cuentas IRA (cuentas individuales de jubilación), las acciones representan más del 50% si tenemos en cuenta que parte de los fondos equilibrados también contienen acciones.

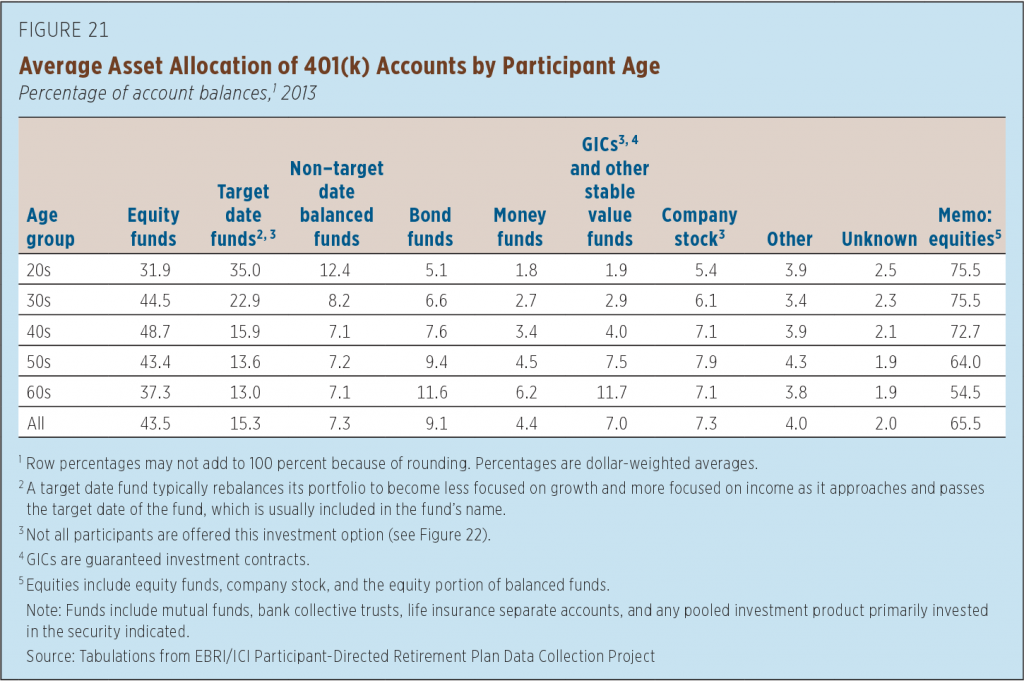

Para los planes de negocios privados 401k el porcentaje de acciones es aún mayor:

El número promedio de todos los participantes en estos planes invierte más del 65% de los ahorros en acciones. Este porcentaje es naturalmente mayor en las personas más jóvenes, de más del 70% a los 50 años de edad, hasta el 64% a los 60 años, y al 54% desde los mayores de 60 años.

https://thedecisionlab.com/biases/mental-accounting/

https://www.behavioraleconomics.com/resources/mini-encyclopedia-of-be/mental-accounting/