La Diversificación Ingenua o Aparente viene cuando intentamos hacer todo al mismo tiempo y sin pensar en ello, en lugar de utilizar un plan lógico, método, secuencia o razonamiento.

¿Cómo podemos evitar este sesgo y hacer una correcta diversificación, es decir, personalmente apropiada y eficiente, de nuestras inversiones?

#1 Debemos construir nuestro plan financiero definiendo la asignación de activos entre las dos clases principales, acciones y bonos, y sus subclases, dependiendo de nuestros objetivos y perfil de inversor

#2 Debemos tratar de hacer eficiente esta adecuada diversificación, es decir, maximizar la rentabilidad para nuestro nivel de riesgo o perfil inversor

#3 Debemos seleccionar inversiones que estén diversificadas y reflejen mejor las subclases o segmentos de las dos clases principales de activos.

En muchos casos, lo grande es enemigo de lo bueno: ¿Cuáles son los límites para una diversificación eficiente?

Un ejemplo de diversificación simple y eficiente: la cartera tradicional 60/40

La Diversificación Ingenua o Aparente viene cuando intentamos hacer todo al mismo tiempo y sin pensar en ello, en lugar de utilizar un plan lógico, método, secuencia o razonamiento.

Diversificación ingenua o aparente o consiste en buscar reducir el riesgo, pero utilizando solo diferentes fuentes.

Este sesgo radica en el hecho de que cuando se nos pide que tomemos múltiples decisiones al mismo tiempo, tendemos a diversificarnos más que cuando tomamos el mismo tipo de decisión secuencialmente.

Itamar Simonson demostró, en el contexto de las decisiones de marketing y de consumo, que cuando las personas tienen que tomar decisiones simultáneas (por ejemplo, elegir ahora cuál de los seis bocadillos consumir en las próximas tres semanas), tienden a buscar más variedad (por ejemplo, elegir más tipos de bocadillos) que cuando toman decisiones secuenciales (por ejemplo, elegir una vez a la semana cuál de los seis bocadillos consumir esta semana durante las tres semanas).

Shlomo Benartzi y Richard Thaler estudiaron si el efecto se manifiesta entre los inversores que toman decisiones en el contexto de los planes de ahorro de contribución definida.

Descubrieron que algunos inversores siguen la “estrategia 1/n”: dividen sus contribuciones de manera uniforme entre los fondos ofrecidos en el plan. Como resultado de esta noción ingenua de diversificación, encontraron que la proporción invertida en acciones depende en gran medida de la proporción de fondos de capital en el plan.

Una buena imagen para retener sobre lo que es aparente o ingenuo diversificación es que no es porque comamos diferentes partes de la vaca que nuestra dieta se vuelve más rica y saludable, sin ningún prejuicio a favor o en contra de los vegetarianos.

Esta conclusión es particularmente preocupante en el contexto de los laicos que toman decisiones financieras, ya que pueden pensar que se están diversificando, pero lo hacen de una manera subóptima.

A menudo vemos manifestaciones similares de este sesgo en otros contextos.

Hay inversores que se han acostumbrado a invertir en un pequeño conjunto de valores, en particular acciones, que creen conocer mejor. En muchos casos, se trata de valores o sólo de valores nacionales para los que el inversor se ha acostumbrado a invertir, o sectores en los que el inversor tiene cualificaciones técnicas o profesionales superiores y surge en particular en los campos de la energía o el petróleo, la banca, la biotecnología o la tecnología, o incluso la moda o las acciones actuales, como las tecnológicas en la burbuja de 2000. bitcoin, etc.

En esta medida, el sesgo del sesgo interno, que favorece en exceso a los valores nacionales o regionales sobre los extranjeros, es también un ejemplo de diversificación ingenua. Para evitar ser demasiado minuciosos abordaremos este sesgo en un post propio, y ahora nos estamos centrando en otros aspectos.

¿Cómo podemos evitar este sesgo y hacer una correcta diversificación, es decir, personalmente apropiada y eficiente, de nuestras inversiones?

#1 Debemos construir nuestro plan financiero definiendo la asignación de activos entre las dos clases principales, acciones y bonos, y sus subclases, dependiendo de nuestros objetivos y perfil de inversor

En un mogo general, el proceso lógico y racional de construir el plan financiero personal comprende los siguientes pasos:

- Establecer nuestros objetivos financieros

- Evaluación de nuestros recursos y capacidades financieras

- Determinación de nuestro perfil de inversor

- Definición de asignación diversificada de activos y más adecuada a nuestra situación en las dos clases principales, acciones y bonos, y sus subclases o segmentos (geografías, calificación crediticia, moneda, etc.)

La diversificación de la asignación de activos es racionalmente la vieja adaitude de no poner todos los huevos en la misma canasta, combinando las dos clases principales de activos, acciones y bonos, en sus subclases o segmentos (geografías, calificación crediticia, moneda, etc.) en proporciones que estén alineadas con nuestros objetivos, intereses, necesidades y capacidades financieras.

#2 Debemos tratar de hacer eficiente esta adecuada diversificación, es decir, maximizar la rentabilidad para nuestro nivel de riesgo o perfil inversor

Sabemos que en finanzas no hay almuerzos gratis, es decir, si queremos más rentabilidad tendremos que aceptar más riesgo, y viceversa.

Harry Markowiz, premio Nobel de economía publicado en 1952 sobre diversificación eficiente de la inversión, ha demostrado que es posible mejorar nuestro rendimiento esperado a un determinado nivel de riesgo si diversificamos correctamente.

Lo que debemos hacer es eliminar el riesgo de inversión individual en cada valor para que quedemos reducidos al riesgo del mercado en general, lo que por definición no es factible.

Para ello, debemos elegir entre las inversiones deseadas que presenten una baja correlación entre sí.

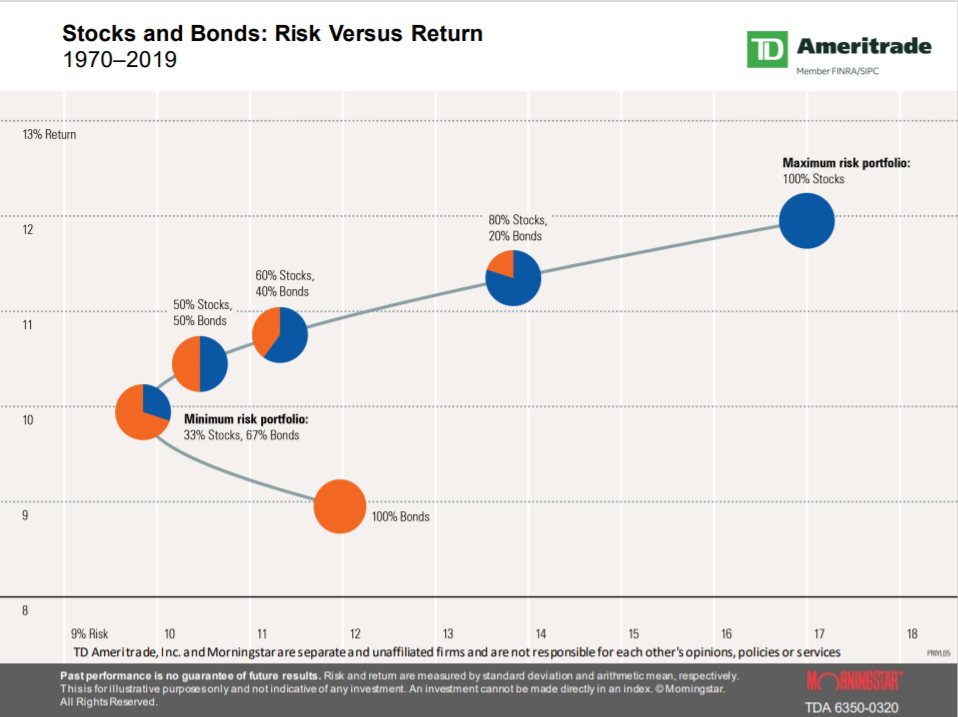

El siguiente gráfico muestra el gráfico de diversificación eficiente para varios niveles de riesgo o perfil del inversor en el caso de las inversiones de renta variable (en el índice bursátil S&P 500, el principal índice bursátil estadounidense y mundial) y en los bonos del Tesoro de EE.UU. a 10 años entre 1970 y 2019:

Este gráfico muestra todas las combinaciones de rendimiento y riesgo de las inversiones para diferentes combinaciones de acciones y bonos.

Cada nivel de riesgo o perfil del inversor está representado en el eje horizontal por la desviación estándar (desviaciones de los rendimientos observados en relación con el promedio) de las carteras de inversión.

La curva también se llama la frontera eficiente de las inversiones y toma la forma de una V o una marca acostada.

Podemos elegir N combinaciones de inversiones entre acciones y bonos, que resultan en rendimientos de precio y riesgo en la curva o límite o hasta el eje horizontal.

Las combinaciones de inversiones que están en la curva o en la frontera son eficientes, es decir, aquellas que maximizan la rentabilidad a un nivel y riesgo determinados. Vemos que a través de la diversificación pudimos aumentar la rentabilidad sin aumentar el riesgo, porque al pasar del 100% en bonos a una cartera cercana al 60% en acciones y al 40% en bonos habríamos aumentado la rentabilidad anual del 9% a más del 11%.

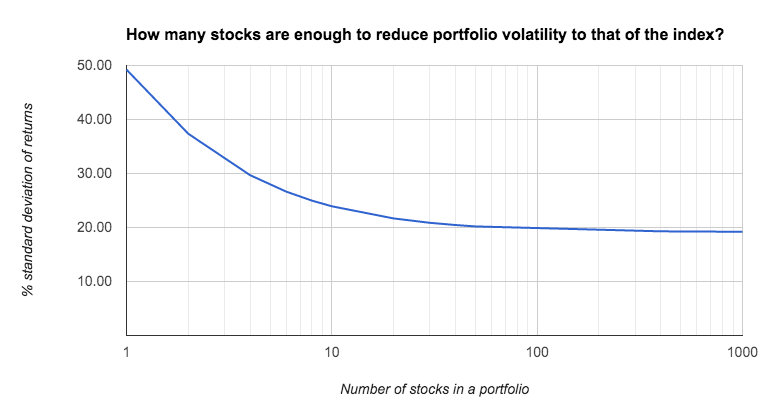

Años más tarde, a fines de la década de 1970, Elton y Gruber demostraron que si hacemos alrededor de 30 o más inversiones podemos eliminar el riesgo individual y estar expuestos solo al riesgo de mercado (William Bernstein no está de acuerdo afirmando que no 100 valores serían suficientes):

#3 Debemos seleccionar inversiones que estén diversificadas y reflejen mejor las subclases o segmentos de las dos clases principales de activos.

El siguiente paso es seleccionar las inversiones mejor alineadas con la asignación de activos por subclases o segmentos previamente definidos, y esta selección tiene dos dimensiones, mayor representatividad y menor costo.

A tal fin, la primera decisión consiste en elegir e invertir directa e individualmente en los valores de que se trate, ya sean acciones o bonos, o invertir en un vehículo de inversión colectiva, del tipo de fondo de inversión o producto equivalente que esté compuesto por una cartera de varios valores.

En este contexto, preferimos fondos de inversión o productos equivalentes, y entre ellos, índices o índices.

Elegimos fondos o productos indexados o indexados porque son los que mejor reflejan las subclases de activos de la asignación de activos prevista, lo que fortalece la lógica y la lógica del proceso.

Además, los fondos o productos de inversión, como vehículos colectivos, son más eficientes económicamente. Es decir, es más barato invertir en valores en estos fondos que hacerlo individualmente debido a los costos de transacción y otros, porque nos beneficiamos de las economías de escala.

Además, los fondos o productos indexados o indexados, también llamados productos de gestión pasiva, han tenido una mejor rentabilidad histórica que los fondos de gestión activa, aquellos que son gestionados por un gestor profesional.

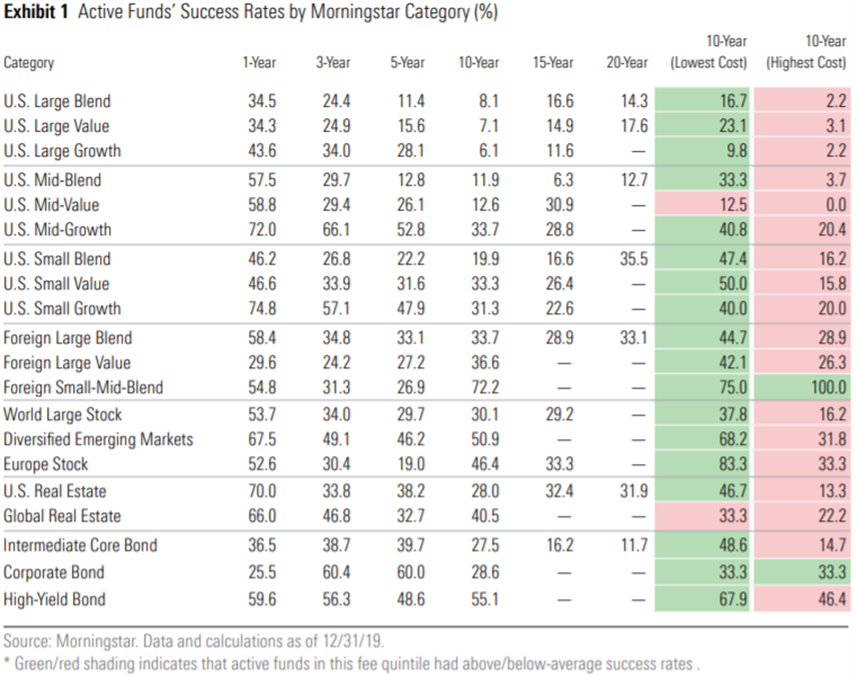

El siguiente gráfico muestra los resultados del estudio más reciente de morningstar para unos 5.000 fondos de inversión en los Estados Unidos:

Incluso en un horizonte a largo plazo como períodos de inversión de 10 años, solo menos del 10 por ciento de los administradores activos de fondos de renta variable de Estados Unidos superan al índice. Estos porcentajes aumentan al 15% al 25% en fondos más baratos, lo que también demuestra que cuanto menores sean los costes, mejor será la rentabilidad.

En el caso de los fondos de bonos y para el mismo período de inversión de 10 años, estos porcentajes aumentan al 28% en valores de tesorería y a las empresas de grado de inversión al 55% para las empresas de grado especulativo.

En todas las demás categorías, como acciones estadounidenses medianas y pequeñas, acciones internacionales, bienes raíces, etc., los porcentajes están en esos rangos de fondos de acciones y bonos estadounidenses.

En muchos casos, lo grande es enemigo de lo bueno: ¿Cuáles son los límites para una diversificación eficiente?

La otra de las preguntas es hasta dónde debemos llegar e invertir en una diversificación eficiente. Cuáles son sus límites y cuándo comienza a ser ineficiente. La respuesta es que cuando las ganancias de eficiencia son pequeñas y fácilmente superadas por los costos de complejidad.

Sabemos que la diversificación eficiente no aumenta la rentabilidad futura. Si invertimos en uno o unos pocos valores con rendimientos futuros superiores al eficiente, tenemos una mayor apreciación del capital. Lo que la diversificación proporciona es la maximización del rendimiento esperado para un determinado nivel de riesgo o viceversa.

Dicho de otra manera, si supiéramos qué valores proporcionarían los rendimientos más altos en el futuro no valdría la pena diversificar. La cuestión es que no lo sabemos, y hemos visto que pocos lo saben, por lo que es mejor asumir que debemos maximizar la rentabilidad esperada a través de una diversificación eficiente.

Esto plantea la cuestión de hasta dónde avanzar en la maximización u optimización, porque no solo muchos inversores no saben cuáles son los métodos o modelos de backtesting o simulaciones Monte Carlo utilizados por los profesionales en el ejercicio de la diversificación, ya que hay estudios que demuestran que no siempre se ganan con enfoques complejos (sobre todo teniendo en cuenta que los supuestos requeridos por los modelos son muchos y tienen gran impacto).

Es decir, ¿la forma más común de decidir a los inversores privados que simplemente tengan algo de esto y algo de eso es en realidad menos factible? Este es un tema extremadamente importante y en el corazón mismo de la inversión.

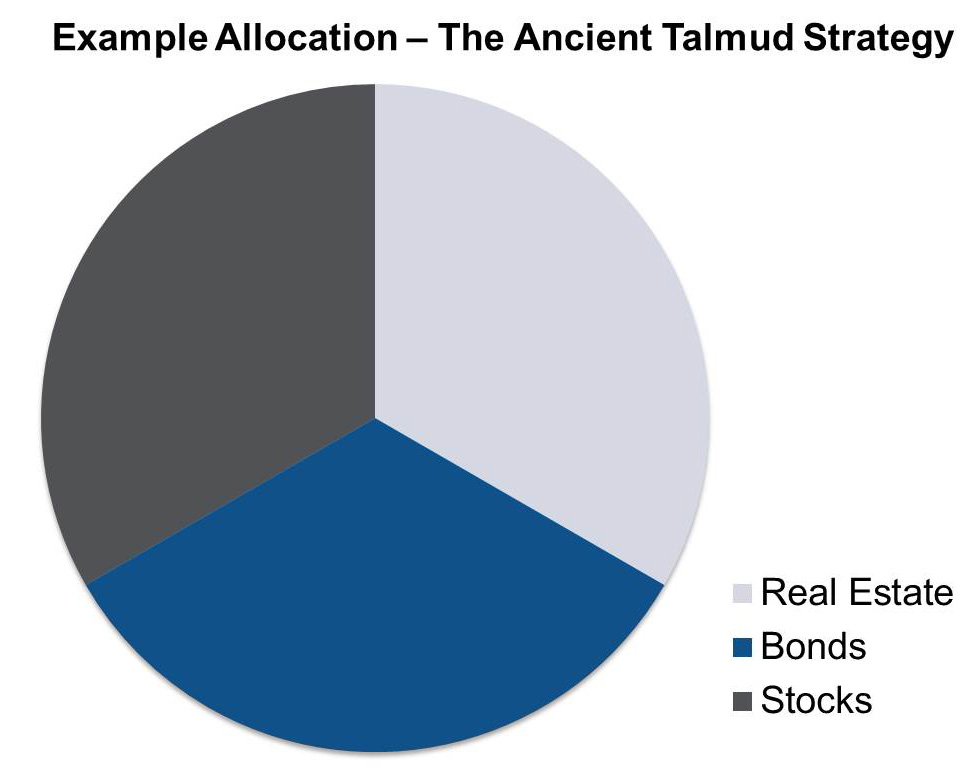

El rabino Issac bar Aha parece haber sido el abuelo de todo esto, habiendo propuesto alrededor del siglo 4, que uno debería “poner un tercio en tierra, un tercio en mercancía y un tercero en efectivo”. ¡Es un buen consejo que sigue siendo lo suficientemente sólido, 1600 años después!

Para algunos escépticos y científicos, parece demasiado simple para ser cierto que una persona puede lograr algo cercano a un grande simplemente poniendo un tercio de su dinero en bienes raíces, un tercio en bonos (el equivalente a la mercancía en los tiempos modernos) y el resto en efectivo. Alternativamente, los gráficos circulares clásicos que se dividen en billeteras de alto, medio y bajo riesgo son muy simples y pueden no tener nada de malo.

Incluso Harry Markowitz, quien ganó el Premio Nobel de Economía por sus modelos de optimización, dividió solo su dinero en partes iguales entre bonos y acciones por “razones psicológicas”. Era simple y transparente. En la práctica, no tuvo problemas para dejar atrás sus propias teorías premiadas a la hora de invertir sus propios fondos.

En muchos casos lo más simple es bueno, muy bueno, excelente o incluso casi perfecto porque es fácil de hacer y entender. Y la sofisticación, maximizar u optimizar es mala, si no mala, porque es complicada y no perceptible e inhibe o impide hacer inversiones.

Un ejemplo de diversificación simple y eficiente: la cartera tradicional 60/40

Un ejemplo simple de diversificación eficiente que se aplica a muchos casos es la cartera tradicional 60/40, el 60% de las acciones y el 40% de los bonos.

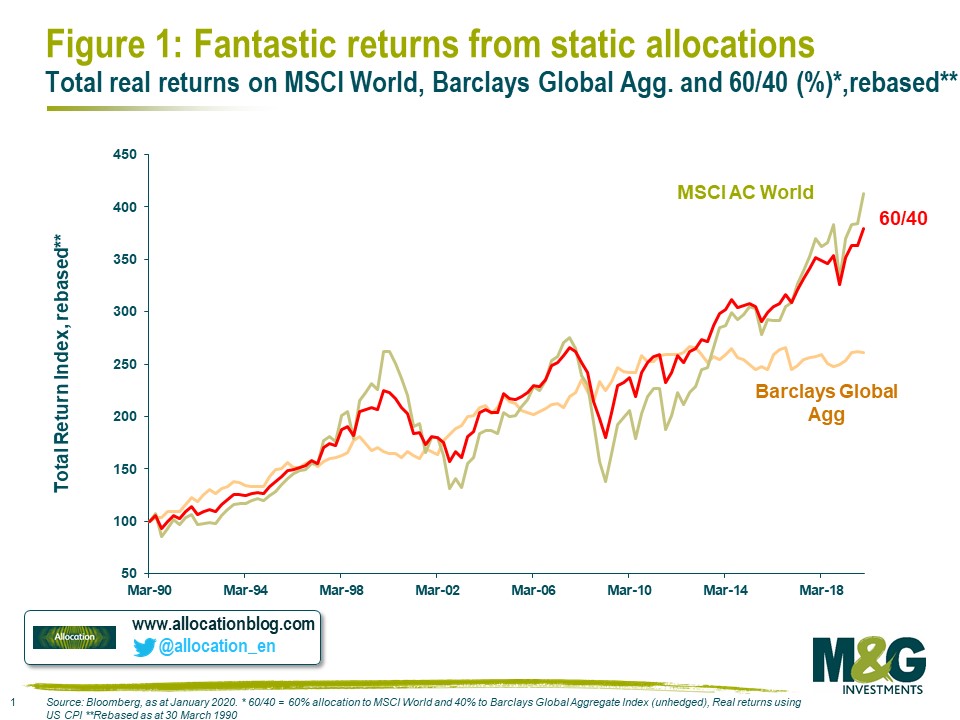

En el siguiente gráfico, vemos el rendimiento comparativo de 100% global equity (MSCI World), 100% global bonds (Barclays Global Aggregate) y la cartera combinada tradicional y común de 60/40 de esas acciones y bonos, respectivamente, entre 1990 y 2019:

En términos de rendimientos acumulados en términos reales (ajustados por inflación o medidas de poder adquisitivo), la cartera de acciones al 100% o la cartera combinada 60/40 tiene prácticamente los mismos resultados, valorando el 300% en el período, el doble del 150% de la cartera de bonos al 100%.

La cartera mixta 60/40 tiene la ventaja de haber mostrado una volatilidad inferior al 100% en acciones que proporciona la función estabilizadora o amortiguadora del componente de bonos, lo cual es muy importante para los inversores, especialmente en los períodos de mayor estrés o crisis financiera.

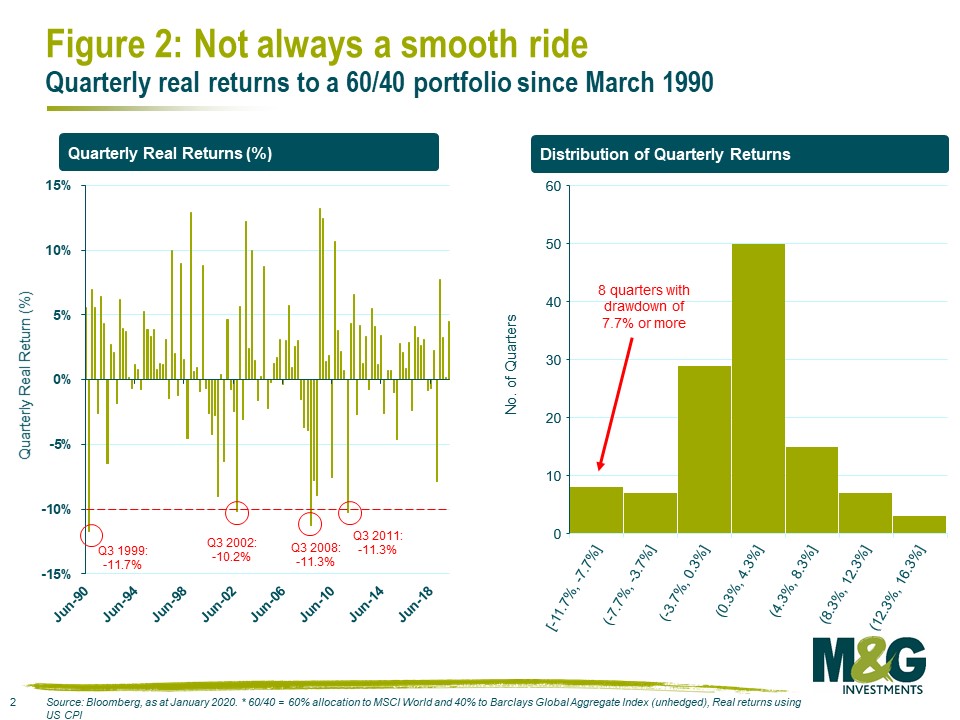

Vale la pena señalar que incluso la cartera mixta de 60/40 tenía cierta volatilidad:

Hubo varios trimestres en los que los rendimientos reales fueron negativos, de los cuales 8 fueron superiores al -7,7%. Sin embargo, en la gran mayoría de los trimestres los rendimientos reales fueron positivos y en muchos casos muy interesantes, superando el 4,3%. Y al final la apreciación fue muy mezquina.

https://thedecisionlab.com/biases/naive-allocation/

https://www.behavioraleconomics.com/resources/mini-encyclopedia-of-be/naive-allocation/