El sesgo de confirmación consiste en privilegiar las ideas, convicciones y opiniones que están de acuerdo con las nuestras e ignoran lo contrario.

Los problemas del sesgo de confirmación en las finanzas personales y las inversiones

Las burbujas de mercado son los mejores ejemplos de optimistas (al alza y a la baja) pero también de pesimistas (en recuperación)

Volverse demasiado optimista o agresivo: los casos extremos de quiebras “asombrosos, como el de Enron, pero no solo …

Volverse demasiado pesimista o conservador: las historias de éxito de Apple y Amazon también han tenido fracasos ocasionales, que han generado retrocesos en las cotizaciones y el abandono de muchos de sus primeros inversores.

El Bad Blood de Theranos de Elizabeth Holmes

Madoff y el mayor esquema Ponzi de la historia

¿Cómo superar el sesgo de confirmación?

El sesgo de confirmación consiste en privilegiar las ideas, convicciones y opiniones que están de acuerdo con las nuestras e ignoran lo contrario.

El sesgo de confirmación es la tendencia a buscar, interpretar, favorecer y recordar información que confirma o apoya creencias o valores personales anteriores.

Las personas exhiben este prejuicio cuando recopilan o recuerdan información de manera selectiva, o cuando la interpretan de manera sesgada. Por ejemplo, una persona puede elegir datos empíricos que respalden su creencia, ignorando los datos restantes que no los respaldan.

Las personas también tienden a interpretar la evidencia ambigua como un apoyo a su posición existente.

El efecto es más fuerte para los resultados deseados, para los problemas emocionalmente cargados y para las creencias profundamente arraigadas.

Este sesgo se manifiesta de muchas maneras en varios aspectos de nuestras vidas. Solo leemos y escuchamos a los que son nuestros, a los que tienen nuestra experiencia, convicciones, creencias u opiniones. Consideramos que todos los demás no saben nada y están equivocados. Nada puede ser peor. Se necesita una mente abierta, en muchos casos para cambiar de opinión. Los más valiosos son los contrarios. Ellos son los que más nos exigen. Impugnar una idea opuesta o diferente es un excelente ejercicio de validación.

En términos de medios es más probable que: Los republicanos vean Fox News y los demócratas en CNN o NY Times en los Estados Unidos; los conservadores leen el Daily Mail y los laboristas y liberales el Daily Mirror o el Guardian en el Reino Unido; los socialistas siguen Le Monde o Liberación y los republicanos Le Figaro o L’Expansion en Francia; la gente popular ve El Mundo y los socialistas el País en España, etc.

Los problemas del sesgo de confirmación en las finanzas personales y las inversiones

El sesgo de confirmación puede crear problemas para los inversores.

Al investigar una inversión, el inversionista puede buscar inadvertidamente información que respalde sus creencias sobre la inversión y no muestre información que presente ideas diferentes. El resultado es una visión unilateral de la situación. Por lo tanto, el sesgo de confirmación puede hacer que los inversores tomen malas decisiones, ya sea en su elección de inversiones o en su momento de compra y venta.

El sesgo de confirmación afecta las percepciones y la toma de decisiones en todos los aspectos de la vida y puede hacer que los inversores tomen decisiones muy diferentes de los idealones. Buscar personas y publicaciones con opiniones alternativas puede ayudar a superar el sesgo de confirmación y ayudarlo a tomar decisiones mejor informadas.

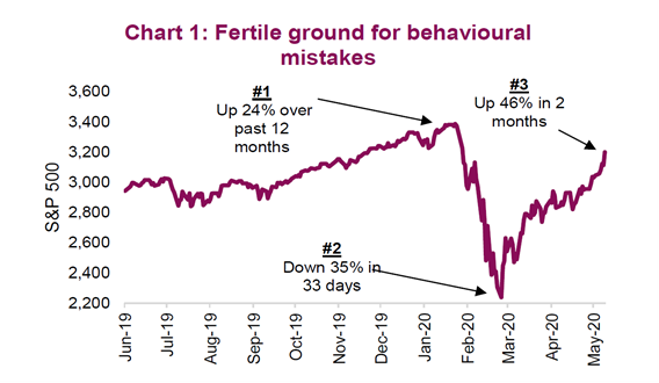

Este fenómeno es una fuente de exceso de confianza de los inversores y ayuda a explicar por qué los optimistas alcistas tienden a mantenerse alcistas o largos, y los pesimistas u osos tienden a permanecer bajos o cortos independientemente de lo que esté sucediendo en el mercado.

El sesgo de confirmación ayuda a explicar por qué los inversores no siempre se comportan racionalmente y tal vez apoyen los argumentos de que el mercado se comporta de manera ineficiente.

El sesgo de confirmación puede llevar a los inversores a tener demasiada confianza, ignorando la evidencia de que con sus estrategias pueden perder dinero.

Los sesgos de confirmación contribuyen al exceso de confianza en las creencias personales y pueden mantener o fortalecer las creencias frente a la evidencia contraria.

Supongamos que un inversor escucha un rumor de que una empresa está a punto de declararse en bancarrota. Sobre la base de esta información, el inversor considera vender las acciones. Cuando este inversor hace una encuesta en línea para leer las últimas noticias sobre la compañía, solo lee las historias que confirman el probable escenario de bancarrota y pierde una historia sobre un nuevo producto que la compañía acaba de lanzar que se espera que funcione bien y aumente las ventas. En lugar de detener las acciones, el inversor las vende con una pérdida sustancial justo antes de darse la vuelta y subir a un máximo histórico.

Las burbujas de mercado son los mejores ejemplos de optimistas (al alza y a la baja) pero también de pesimistas (en recuperación)

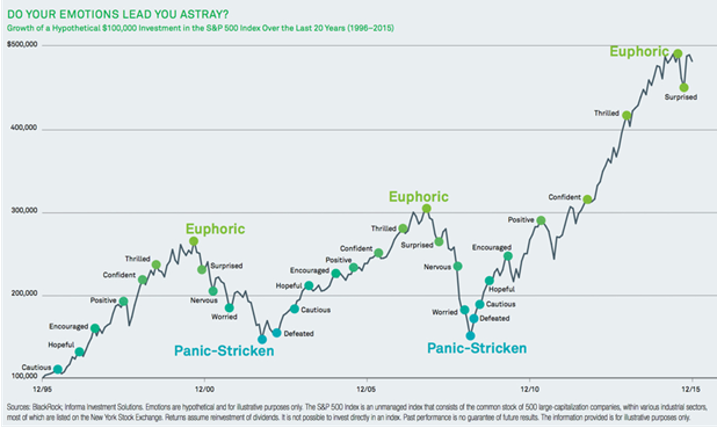

Las burbujas de mercado son uno de los mejores ejemplos de sesgo de confirmación. Las burbujas son creadas y alimentadas por los optimistas invetados, que suelen vender cerca del momento de inflexión de la caída, cuando entran en pánico y se desesperan. Después de estos sustos y altas pérdidas, muchos de estos optimistas se vuelven pesimistas y solo invierten cuando el ciclo positivo ya es largo, o incluso y lo que es mucho peor, nunca vuelven a invertir, perdiendo los rendimientos del mercado.

El momento que vivimos actualmente asociado a una crisis totalmente nueva e impredecible, es fértil para cometer errores de confirmación de comportamiento, dadas las fuertes oscilaciones en un corto periodo:

Pero el sesgo no solo se manifiesta en las burbujas de mercado. Surge cada día, con mayor o menor intensidad, en las fluctuaciones del mercado en general o en las variaciones de precios de algunos activos, en particular en las acciones. A continuación veremos algunos ejemplos emblemáticos de lo que puede suceder en las inversiones en acciones individuales por el efecto del sesgo de confirmación.

Volverse demasiado optimista o agresivo: los casos extremos de quiebras “asombrosos, como el de Enron, pero no solo …

Ser demasiado optimista es igualmente muy peligroso, y es más común.

Sucede cuando somos tercos y nos negamos a ver la evidencia.

Los casos paradigmáticos y extremos de inversiones en acciones individuales son las quiebras de empresas. Cada año en los Estados Unidos miles de empresas que cotizan en bolsa quiebran. Pero las mayores bancarrotas siguen con una explosión, causando que muchos inversores pierdan fortunas y, en algunos casos, destruyendo su vida financiera.

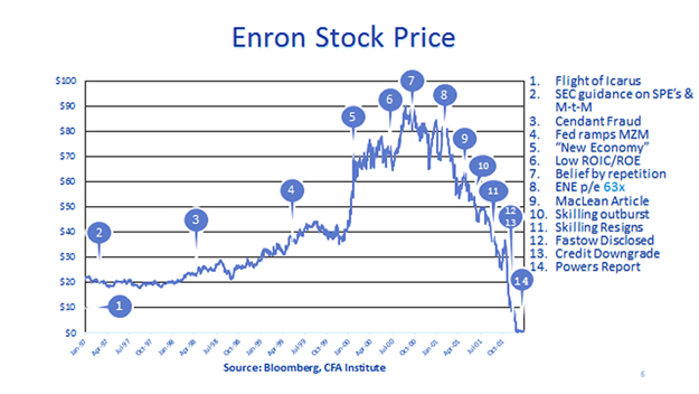

El de Enron es uno de los casos de estudio de la academia y la industria:

Hubo muchos inversores que se sintieron atraídos por la historia de éxito de la compañía que quintuplicó el valor de las acciones en solo 4 años entre 1996 y 2000.

Esta apreciación se produjo a pesar de las diversas noticias y acusaciones de fraude, hechas por la prensa, los auditores e incluso el regulador de la SEC. Muchos inversores nos ignoraron y Enron quebró en octubre de 2011, cayendo del precio unitario máximo de $ 90 alcanzado en 2000 a cero.

No es solo en las bancarrotas que los inversores pierden mucho dinero. Vimos en el post sobre anclar los casos de Nokia y BlackBerry, compañías que volaron muy alto y perdieron un valor inmenso.

Volverse demasiado pesimista o conservador: las historias de éxito de Apple y Amazon también han tenido fracasos ocasionales, que han generado retrocesos en las cotizaciones y el abandono de muchos de sus primeros inversores.

Es cierto que tanto Apple como Amazon siempre han tenido muchos inversores irracionales o creyentes irreductibles. Pero también algunos de ellos se han ido perdiendo a lo largo de la historia de las empresas y sobre todo de sus cotizaciones.

Comencemos por ver un poco de la historia de Apple.

El siguiente gráfico muestra la evolución de los precios de sus acciones desde su salida a bolsa el 12 de diciembre de 1980 hasta finales de 2017:

Apple es una historia de gran éxito, la primera compañía en llegar al mercado de valores de miles de millones de dólares en 2018. Pero la evolución no era continua, una línea recta, constante o permanente. Como vemos, pasaron muchos años antes de que la cita tuviera una evolución muy positiva, más precisamente entre 1980 y 2005 la progresión de la acción no impresiona.

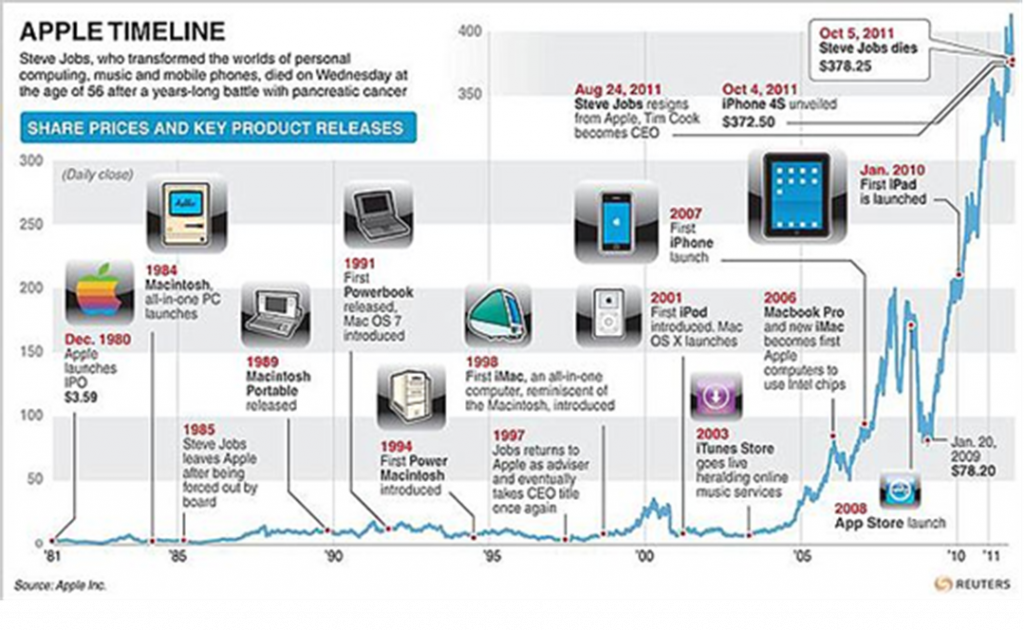

El siguiente gráfico muestra algunos de los principales hitos de Apple con Steve Jobs y la evolución de su cuota de mercado:

Apple salió a bolsa en 1980 y lanzó las primeras versiones del revolucionario Macintosh PC fijado en 1984 y el portátil en 1989. Sin embargo, Steve Jobs fue retirado de la compañía en 1985 y no regresó hasta 1997. En este regreso Jobs lanza el primer iMac en 2998, el Ipod en 2001 y el Iphone en 2007. La compañía sufre el impacto de la burbuja tecnológica y solo en 2005 comienza una imparable espiral ascendente hasta el día de hoy.

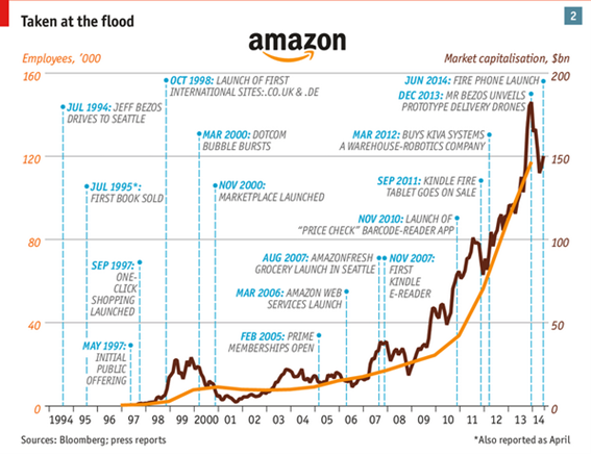

La historia gráfica de Amazon tampoco es muy diferente:

Amazon comenzó a operar en 1994 y salió a bolsa en mayo de 1997. Sufrió las crisis de la burbuja tecnológica y la de las subprime, lo que sin duda provocó que muchos inversores renunciaran a la inversión.

A partir de 2009, comenzó una impresionante escalada que llevó a que su capitalización bursátil superara los mil millones de dólares en 2019. Hoy es la segunda compañía más grande del mundo, detrás de Apple.

Es fácil intuir que a lo largo de esta historia han sido muchos los inversores que han vendido y dejado de creer en estos dos exitosos gigantes.

En cambio, muchos de sus partidarios acérrimos llevaron a estas compañías al club nacional y restringido de la capitalización bursátil de 2 mil millones y se beneficiaron bien de ello.

Es más encontrar una buena inversión que mantener una buena inversión que ya está en marcha. Una forma de evitar estos errores es revisar las razones que nos llevaron a realizar una inversión determinada la primera vez y pensar en cuántas inversiones alternativas y mejores podemos identificar antes de vender.

No es solo en las fluctuaciones en las cotizaciones del mercado que se manifiesta el sesgo de confirmación. En las ideas, o mejor dicho, en los prejuicios o ideas preconcebidas, los crédulos quedan atrapados en las teas de las falsificaciones o el fraude, como veremos algunos ejemplos a continuación.

El Bad Blood de Theranos de Elizabeth Holmes

Un ejemplo de los efectos desastrosos del sesgo de confirmación es evidente para los inversores en la infame startup de análisis de sangre, Theranos de la carismática Elizabeth Holmes.

Entre los inversores muy prominentes de la compañía estaba George Schultz, ex secretario de Estado.

Schultz no solo era un inversor, sino que también era amigo personal de la familia Holmes, cuya hija fundó la compañía a una edad temprana.

Como tal, cuando el nieto de Schultz, Tyler, le presentó evidencia basada en hechos de que Theranos era un esquema completo, Schultz se negó a creerlo. Tyler le presentó información contradictoria a sus creencias preexistentes. Esencialmente, la percepción de no hacer daño que tenía de la start-up nubló el juicio de Shultz. Como resultado, le costó millones de dólares.

Madoff y el mayor esquema Ponzi de la historia

Los esquemas Ponzi que ocurren en casi todo el mundo con más o menos variantes son un ejemplo de sesgo de confirmación, en el que las personas creen lo que quieren creer.

Este viejo esquema atrae a los inversores con la promesa de una buena rentabilidad. Estos nuevos fondos no hacen más que pagar a los inversores más antiguos. Este es un vagón o un círculo que solo termina cuando no entra suficiente dinero para mantenerlo y se descubre el esquema. Puede tomar algunos años o incluso décadas. Si las personas fueran racionales, concluirían rápidamente que no es posible dar una rentabilidad por encima de lo normal durante un largo período, pero cómo están ganando se dejan llevar por el terreno.

El caso más conocido a nivel mundial es el de Bernard Madoff.

Bernard Lawrence Madoff es un ex comerciante del mercado estadounidense, asesor de inversiones, financiero y delincuente convicto que actualmente cumple una sentencia de prisión federal por delitos relacionados con un esquema Ponzi masivo, el más grande en la historia mundial y el mayor fraude financiero en la historia de los Estados Unidos. Los fiscales estimaron que el fraude valdría alrededor de $ 64.8 mil millones según las cuentas de los 4,800 clientes de Madoff al 30 de noviembre de 2008.

Madoff dijo que comenzó el esquema Ponzi a principios de la década de 1990, pero los investigadores federales creen que el fraude comenzó a mediados de la década de 1980 y puede haber comenzado desde la década de 1970. Los responsables de recuperar el dinero faltante creen que la operación de inversión puede que nunca haya sido legítima. La cantidad faltante en las cuentas de los clientes fue de casi $ 65 mil millones, incluidas las ganancias inventadas. El administrador de la Securities Investor Protection Corporation (SIPC) estimó pérdidas reales para los inversores de 18.000 millones de dólares. El 29 de junio de 2009, Madoff fue sentenciado a 150 años de prisión, el máximo permitido.

¿Cómo superar el sesgo de confirmación?

Veamos a continuación dos consejos sobre cómo buscar consejos contrarios.

El primer paso para superar el sesgo de confirmación es ser consciente de que existe. Una vez que un inversor ha recopilado información que respalda sus opiniones y creencias sobre una inversión en particular, debe buscar ideas alternativas que desafíen su punto de vista. Es una buena práctica hacer una lista de los pros y los contras de invertir y reevaluarla con una mente abierta.

En segundo lugar, evite las preguntas de confirmación. Los inversores no deben hacer preguntas para confirmar sus hallazgos sobre una inversión. Por ejemplo, un inversor que quiere comprar una acción porque tiene una relación de múltiplos bajos de resultados de precios (P / E) estaría confirmando sus conclusiones si solo le preguntara a su asesor financiero sobre la valoración de la empresa. Un mejor enfoque sería pedirle al corredor más información sobre las acciones, que se puede recopilar para formar una conclusión imparcial.