Nous devons gérer les risques de longévité, d’inflation, de marchés et d’événements imprévus afin que notre réforme soit très longue, bonne et saine et que nous ne courions pas le risque de manquer d’argent

Combien d’années allons-nous vivre? Nous devons nous préparer pour une longue retraite

Quels sont les moments critiques de la réforme ? Dans les années à venir de la retraite, la gestion des investissements dans les actifs financiers devrait être plus prudent parce que notre exposition est maximale et bien que nous ayons besoin appréciation nous avons de moins en moins de temps pour nous remettre de toute grande dévaluations

En cas de circonstances imprévues, personnelles ou marché, qui nous affectent nous devons ajuster la base de référence

Nous devons gérer les risques de longévité, d’inflation, de marchés et d’événements imprévus afin que notre réforme soit très longue, bonne et saine et que nous ne courions pas le risque de manquer d’argent

Nous avons travaillé fort et fait beaucoup de sacrifices pour arriver à la retraite.

Nous l’avons fait parce que nous voulions profiter de bons moments dans cette nouvelle phase de notre vie.

Nous avons rêvé de réaliser de nombreuses des choses que nous n’avons pas été en mesure de faire auparavant : voyager, aider et prendre soin de la famille (le enfants et petits-enfants), être plus avec des amis, avoir plus de temps pour nous et pour le nos passe-temps, etc.

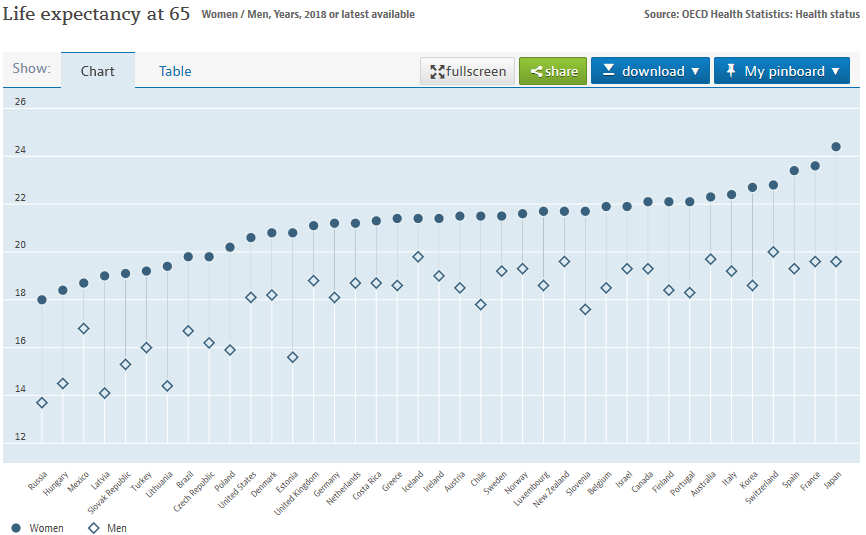

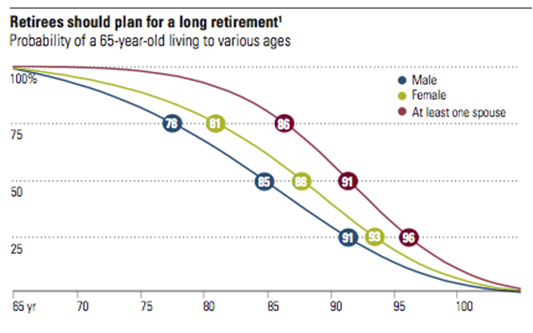

Combien des années vivrons-nous? Nous devons nous préparer à une longue réforme

Le progrès de la médecine, les progrès des systèmes de santé et l’amélioration des modes de vie leur ont permis de nous pouvons vivre de plus en plus et mieux. Fantastique!

Le seul piège est qu’avec plus d’années à venir, nous aurons besoin de plus d’argent que par le passé pour le bien vivre.

C’est incroyable comment le la vie a changé en peu de temps: jusqu’à il y a quelques décennies, la vie à la retraite n’a guère dépassé 10 ou 15 ans.

Actuellement, nous pouvons déjà la possibilité de vivre jusqu’à 90 ans ou plus, individuellement ou en couple. Cela signifie prédire 20 à 30 ans de retraite.

Avec ces économies, nous pouvons faire deux types d’applications financières. quels revenus pouvons-nous compter? Pensions sociales, pensions privées, autres tout revenu et placement personnel dans des fonds supplémentaires doivent être en mesure de supporter nos dépenses

L’argent que nous avons pour vivre sont les pensions publiques, les pensions privées possibles, autres tout revenu, héritage et le patrimoine ou fonds supplémentaire de la réforme personnelle que nous avons accumulée à cette fin particulière.

Nos dépenses sont les les dépenses essentielles courantes, plus les dépenses en soins de santé et l’aide à la vie des personnes âgées et les frais généraux que nous voulons faire pour aider les autres.

Nous devons bien connaître le revenu, évaluer les dépenses bien et bien faire et contrôler ces comptes parce que chaque cas est un cas, car ils dépendent de nombreux facteurs, y compris le les actifs, les dettes (en particulier avec les hypothèques sur la maison) et le le niveau de vie de chaque personne.

Combien dépenser pour la retraite? Nous devons faire des calculs et compter sur l’augmentation des coûts de la vie au cours de ces années

Juste pour avoir un référence, plusieurs études indiquent que les dépenses essentielles sont 85 % des dépenses avant la retraite. En outre, les coûts de les soins de santé et les soins aux personnes âgées sont très élevés et on s’attend à ce que continuent d’augmenter.

Historiquement l’inflation est passée de 2 % à 3 % en moyenne annuelle. Cela signifie que pendant les 20 à 30 ans nous aurons besoin d’une plus-value du capital suffisante pour couvrir cette aggravation.

Avec un taux d’inflation de 2 % par année, un capital actuel de 50 000 $ ne vaut que 30 477 $ en 25 ans. Dans 25 ans, nous aurons besoin de 82 030 $ pour acheter la même chose des biens et services qui coûtent aujourd’hui 50 000 $.

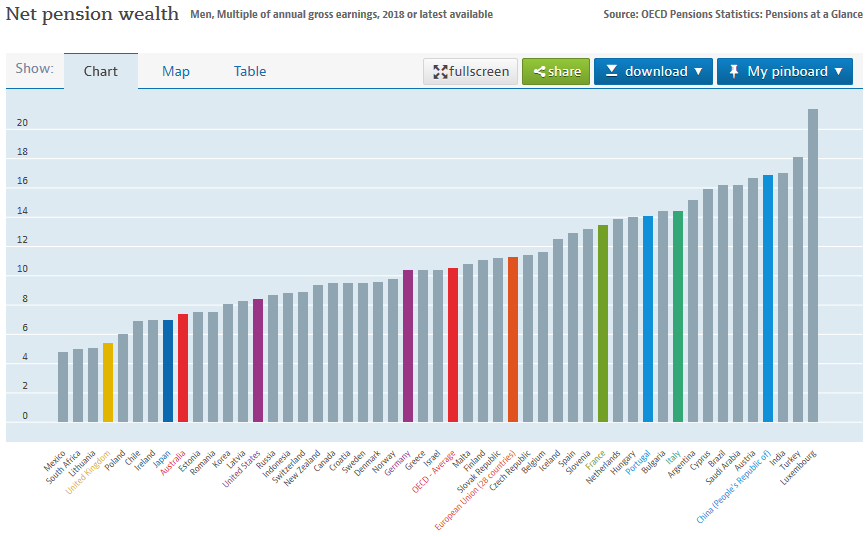

Quel est le capital de retraite que nous avons dû accumuler tout au long de notre vie? Comme les pensions publiques sont généralement faibles, nous avons besoin d’avoir une richesse ou un fonds complément à vivre

Pensions publiques varient considérablement d’un pays à l’autre en termes de modèles et de régimes, le taux net de remplacement des salaires moyens dans les pays de l’OCDE de 40 % à 80 % selon les pays.

Encore une fois pour chacun nous parlons de moyennes et non de cas concrets. Par exemple, la pension publique moyenne aux États-Unis est d’environ 1 400 $ par mois. Chacun de nous doit connaître votre situation.

Il y a des pays où les pensions privées ont un puits et d’autres où elles n’existent pratiquement pas. Il y a de grandes disparités entre les personnes qui ont une bonne pension privée et d’autres qui n’ont rien.

Comme en général, ces pensions sont insuffisantes pour maintenir le niveau de vie que nous avons. ont doit accumuler tout au long de la vie active un capital pour la réforme pour compléter ces revenus.

https://www.oecd.org/daf/fin/private-pensions/Pension-Markets-in-Focus-2021.pdf

Quels sont les moments critiques dans réforme? Dans les années à venir de réforme, la gestion des investissements en actifs financiers devrait être plus prudent parce que notre exposition est maximale et bien que nous avons besoin d’appréciation, nous avons de moins en moins de temps pour nous en remettre d’éventuelles dévaluations majeures

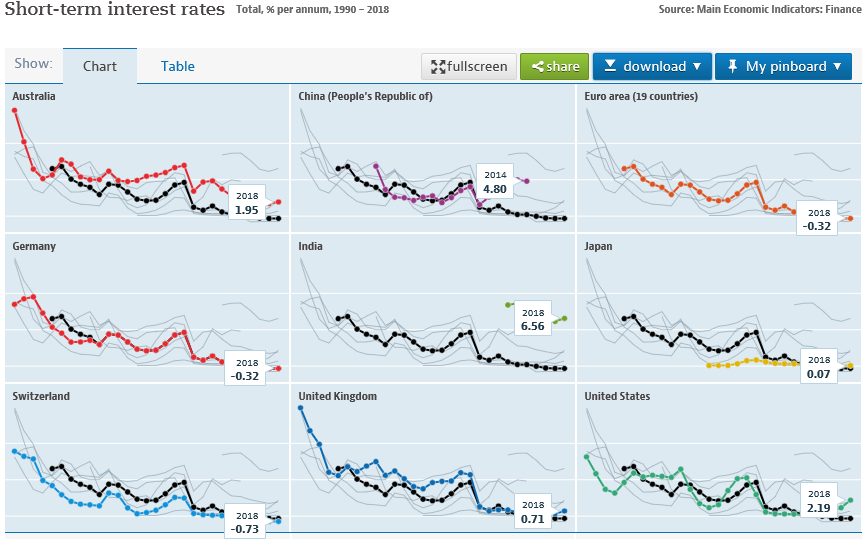

Un autre risque très important est celui des marchés financiers, en particulier dans les années à venir de l’ réforme.

La durée de notre patrimoine ou fonds de pension complémentaire dépendent fortement de l’évolution de la situation et la performance de ces marchés à trois niveaux :

- Du niveau du taux d’intérêt sans risque tout au long de la réforme, en termes nominaux, ou encore plus en termes réels.

Un capital de 200 000 $ avec un taux d’intérêt de 5 % génère un revenu de 10 000 $ au année (ou 833 $ par mois), mais si ce taux d’intérêt n’est que de 1% ou même moins comme il l’a été ces dernières années, ce capital n’est que de 2 000 $ par année (167 $ par mois);

Source: OCDE Data

- Des allocations de cet patrimoine en les actifs financiers et les taux de désaccumulation annuels.

En termes moyens, plus l’allocation du patrimoine aux actifs financiers est importante, plus grande est grande leur soutien.

Avec un taux de désaccumulation de 4 % par année, une valeur nette de 1 000 000 $ s’épuise après 25 ans s’il est appliqué en espèces ou en épargne, mais a toujours 200 000 $ après 30 ans, avec 20 % en actions et 80 % en obligations et presque 400 000 $ dans la même durée avec des allocations de 40 % aux actions et de 80 % aux obligations.

Pour une même allocation, plus le taux d’accumulation est élevé, plus la durée de l’actif est courte.

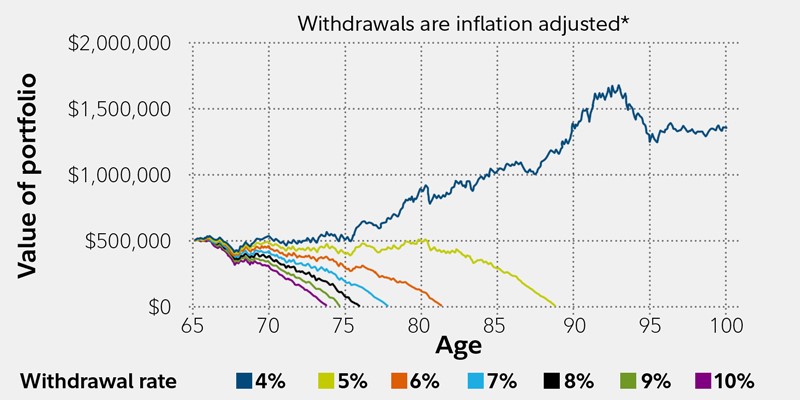

Le graphique ci-dessous montre le rendement d’une valeur nette de 500 000 $ investie dans 1972 au cours des 35 années suivantes avec une allocation de 50% en actions, 40% en actions obligations et 10 % d’épargne pour divers taux de disaccumulation (1/12 du le premier mois et augmentation de l’inflation dans les mois suivants).

Avec un taux d’accumulation de 4 % la valeur nette augmenterait à 1 400 000 $ au fin de 35 ans. Tout autre taux d’accumulation épuiserait les actifs avant l’âge de 90 ans. Avec un taux de 6%, nous aurions de l’argent jusqu’à 82 ans.

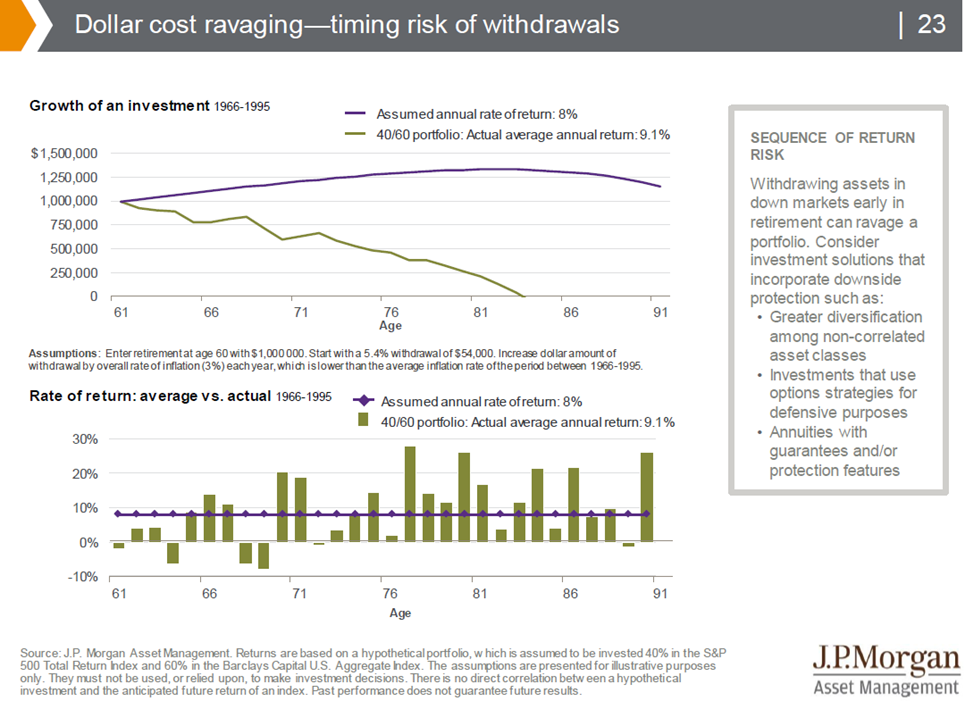

- La sequence des rendements annuels les marchés financiers au cours des 5 à 7 premières années de la réforme (ainsi que des années avant la réforme).

Un bon départ permet un renforcement substantiel du patrimoine, mais un très mauvais départ peut remettre en question la capacité de survie et le soutien de cette héritage.

Pour un homme de 61 ans qui a été rétabli en 1966 avec un patrimoine de 1 000 000 $ alloués à 40 % en actions et 60 % en obligations, et en supposant un accumulation de 5,4% par an, cet patrimoine aurait été épuisé à l’âge de 83 ans âge dû aux premières années de faible rentabilité, malgré sa rentabilité moyenne annuelle moyenne de 9,1 % (une rentabilité annuelle systématique de 8 % aurait permis de conserver cet actif de 1 000 000 $ intact jusqu’à l’âge de 91 ans. âge).

La séquence des bons et des mauvais années de performance du marché peuvent également avoir un effet majeur sur le la capacité de maintenir le revenu de retraite par la patrimoine ou le fonds.

Un patrimoine investi qui commence par une solide performance à la retraite et n’a des pertes que plus tard, sera beaucoup mieux qu’un autre qui a des pertes au début et gagne plus éloigné dans le temps, en supposant que les deux reviennent aux rendements moyens événements annuels.

De cette façon, il est nécessaire d’avoir en tenant compte des effets de la fluctuation du marché lors de la décision sur le taux de accumulation dans les premières années de la réforme, la capacité de rester la volatilité et la répartition entre les classes d’actifs.

Comment gérer le patrimoine dans la réforme? Divisez bien le revenu et le capital qui nous avons est la clé: des économies pour les dépenses essentielles et des investissements pour la valorisation du capital à moyen et long terme

Alors, que faire ?

La meilleure stratégie semble être :

- Pour faire face aux dépenses essentielles compter sur les pensions publiques et privées, autres possibles le revenu et l’utilisation d’une partie du patrimoine ou de la caisse de pension complémentaire pour acheter une rente financière requise pour le montant manquant;

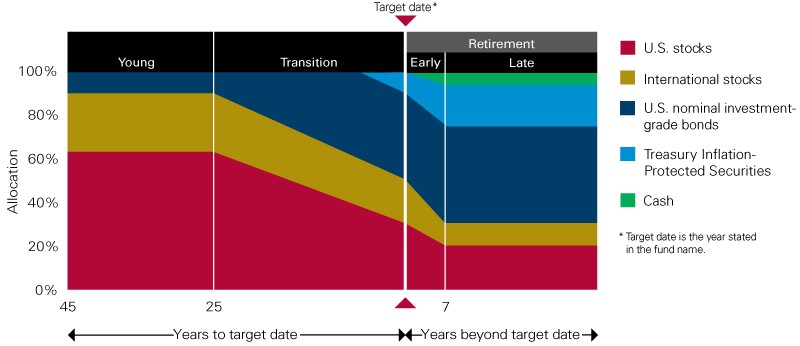

- Les actifs ou fonds restants de retraite supplémentaire devrait rester investie dans les actifs financiers afin de appréciation, avec des allocations comprises entre 40% et 20% en actions et 60% à 80% en obligations, semblable à ce qui est fait par les fonds à date cible ou les fonds avec allocations dynamique adaptée à la retraite.

Source : Vanguard

En cas de circonstances imprévues, personnelles ou marché, que nous affectent nous devons ajuster la base de référence

Une hypothèse est diminuer le taux d’accumulation lorsque les actifs sont inférieurs à l’oblectif, et augmentez-le quand il est en place. C’est-à-dire vivre pire ou mieux selon le marchés.

Une autre hypothèse qui s’approprie les situations où il a été prouvé que nous n’avons pas la sérénité nécessaire pour maintenir la discipline de l’allocation initiale est de la modifier de manière à l’aligner sur la notre profil et notre capacité de tolérance au risque.