Différences entre les économies, l’épargne et les investissements

Qu’est-ce que c’est l’épargne ?

Que sont les investissements ?

Produits d’épargne et d’investissement

Combien d’argent doit aller à l’épargne et combien doit aller pour l’investissement ?

Pourquoi nous devons faire des investissements et des économies ne sont pas suffisants ?

Différences entre les économies, l’épargne et les investissements

Il y a Il y a beaucoup de confusion entre ce qui est l’épargne et ce que sont les investissements. Ça est due au fait que le mot épargne a deux significations, étant utilisé de deux manières différentes selon le contexte. Si nous ne comprenons pas les différences, nous ne pourrons pas savoir quand nous devons placer dans comptes d’épargner et investir, et surtout pourquoi nous devons investir.

L’acte d’épargner, de conserver ou de thésauriser est une épargne au sens large du mot. Épargner, c’est ne pas dépenser et conserver l’argent gagné. Cést mettre de côté une partie de la les revenus du travail pour préparer l’avenir. C’est là que reste la définition de le taux d’épargne, c’est-à-dire le pourcentage du revenu disponible non dépensé ou consommé.

Avec ces économies, nous pouvons faire deux types d’applications financières. Pour une part, mantenir en espèces, généralement placer sur des comptes de dépôt ou de l’épargne ; ici, nous utilisons l’épargne dans le second sens, de l’action de mettre en place un investissement monétaire. D’autre part, les investissements sont l’application de l’argent, en général, dans les actifs productifs, générant un revenu.

Il n’y a ni placements dans comptes d’épargne ni investissement sans épargne. Economiser n’est qu’un début. C’est le processus par lequel nous avons de l’argent, que nous pouvons faire travailler pour nous, et pour… à l’avenir. L’épargne et les investissements concernent la façon dont nous appliquons ou donnons une utilisation à notre argent.

Qu’est-ce que c’est l’épargne ?

L’épargne est un placement d’argent sur des comptes de dépôt ou d’épargne, ou dans des titres à faible risque et très liquides (qui peuvent être mobilisés immédiatement ou dans un court laps de temps et transformés en liquidités, et avec des coûts nulle ou très faible).

Le plus important est que les liquidités sont disponibles presque immédiatement lorsque nous en avons besoin, indépendamment de ce qui se passe autour de nous.

Que sont les investissements ?

Investir est le processus qui consiste à utiliser notre argent pour acheter un actif que nous considérons qui a de bonnes chances de générer un rendement acceptable et plus ou moins sécurisés au fil du temps, ce qui nous rend plus riches, même si cela signifie avoir pour supporter sa volatilité ou aux fluctuations de sa valeur, éventuellement pendant quelques années.

Les investissements sont souvent associés à la propriété d’actifs ou de la production de résultats. Les meilleurs investissements sont ceux que l’on appelle les actifs productifs, tels que les actions de sociétés, les obligations d’État et de sociétés, des biens immobiliers avec rendement (par exemple, des objets de collection tels que des œuvres d’art, les voitures, notre propre logement, etc., ne sont pas des investissements).

L’investissement consiste à appliquer l’argent aujourd’hui dans l’espoir que nous aurons plus de l’argent à l’avenir. La plupart du temps, on y parvient en acquérant des actifs productifs. Les actifs productifs sont des investissements qui génèrent un résultat ou un revenu pour l’exercice d’une certaine activité.

Produits d’épargne et d’investissement

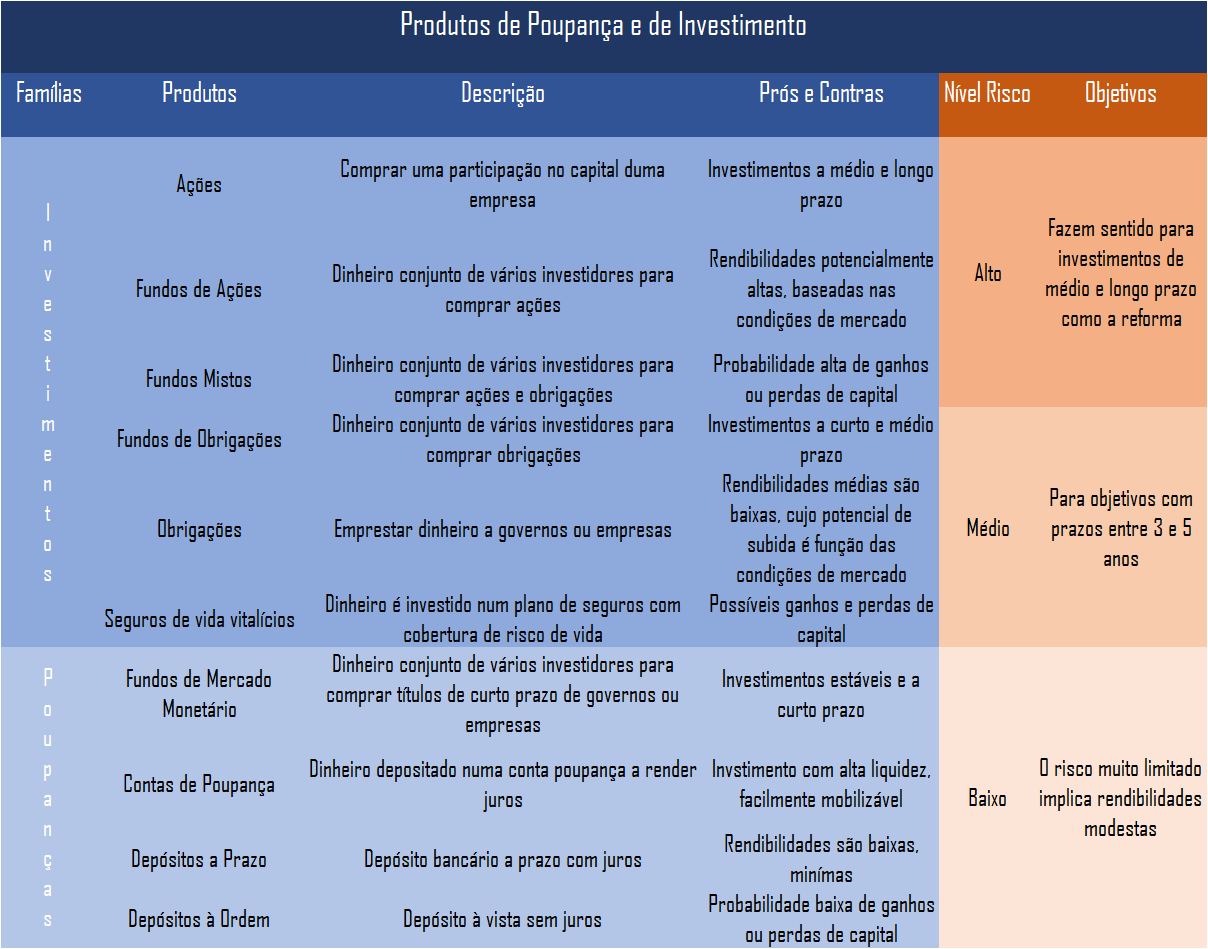

Les produits d’épargne comprennent :

- Comptes de dépôt ou d’épargne garantis par de système de protection des dépôts du gouvernement ;

- Les billets du Trésor, c’est-à-dire les titres de créance émis par le Trésor (ou l’État) à très court terme, généralement 3 mois ;

- Comptes du marché monétaire (autres que les fonds du marché monétaire), dans lequel ni la sécurité ni la liquidité ne sont les mêmes).

Les produits d’investissement sont :

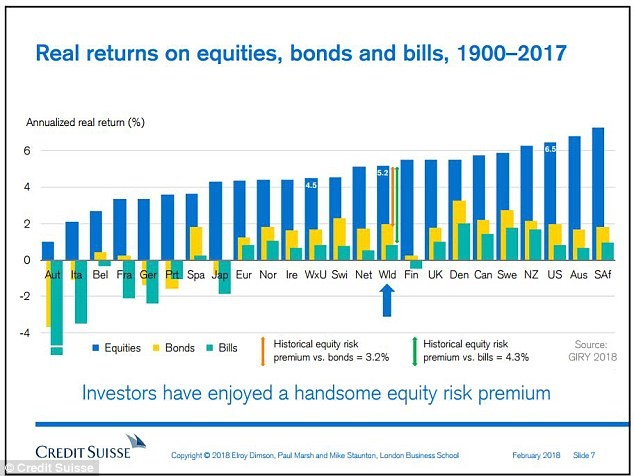

- Actions de sociétés cotées et non cotées : par détention de capital dans une entreprise, nous avons le droit de partager les profits et les pertes générés par l’activité opérationnelle de l’entreprise. Les actions des sociétés non cotées, de notre propre petite entreprise ou de celle que nous achetons, ou de sociétés cotées en bourse, ont historiquement été la classe d’actifs la plus rentable pour les investisseurs. La rentabilité découle des dividendes versés et des gains ou pertes en capital de l’entreprise. le capital provenant de la vente des actions.

- Obligations ou titres à revenu fixe : quand lorsque nous achetons ces titres, nous prêtons de l’argent à l’entité qui les a émis. en échange de revenus d’intérêts. Ces titres comprennent des obligations émises soit par des gouvernements (titres de la dette publique) ou des entreprises ;

- Immobilier : Il existe de nombreuses façons de gagner de l’argent grâce à l’immobilier, mais résultent essentiellement du bénéfice réalisé entre l’achat et la vente et/ou des loyers reçu.

Combien faut-il épargner et combien faut-il investir ?

La décision de l’épargne doit toujours passer avant celle des investissements. La raison en est simple. Tout d’abord, nous devons nous assurer que nous avons l’argent nécessaire pour vivre au jour le jour. Ce n’est qu’ensuite que nous réfléchissons à ce que nous voulons faire à long terme.

Nous devrions avoir des économies pour :

- Nous couvrir de toutes nos dépenses personnelles essentielles y compris l’hypothèque, les paiements sur d’autres créances, les primes d’assurance, factures d’électricité, de gaz et d’eau, nourriture, vêtements et transports pendant au moins 3 mois. De cette façon, si nous perdons notre emploi, nous aurons le temps suffisamment pour ajuster nos vies sans être soumis à la pression des vivant de l’ordre à l’ordre.

- Supporter d’autres dépenses que nous pourrions avoir à au cours des deux prochaines années.

D’une manière générale, tous les besoins financiers jusqu’à deux ans doivent être satisfaites par l’épargne et non par l’investissement, car les marchés peuvent être très volatils à court terme.

Seulement après avoir sauvegardé ces questions, ainsi comme la protection contre les risques, ou toutes les assurances, y compris l’assurance maladie, nous pouvons commencez à investir.

La seule exception sera de faire des contributions à des retraites d’entreprise qui correspondent ou égalent nos investissements. Car, en plus de l’avantage fiscal, nous recevons gratuitement les fonds mis en place par les entreprises.

Pourquoi nous devons faire des investissements et des économies ne sont pas suffisants ?

Nous avons besoin d’investir parce que nous avons des objectifs de vie à long terme qui ne seront pas réalisables autrement. Ces objectifs ne sont pas seulement des intérêts, mais certains d’entre eux sont réellement besoins, auxquels nous pouvons difficilement renoncer, comme vivre la la retraite et le paiement des soins de santé pendant la vieillesse.

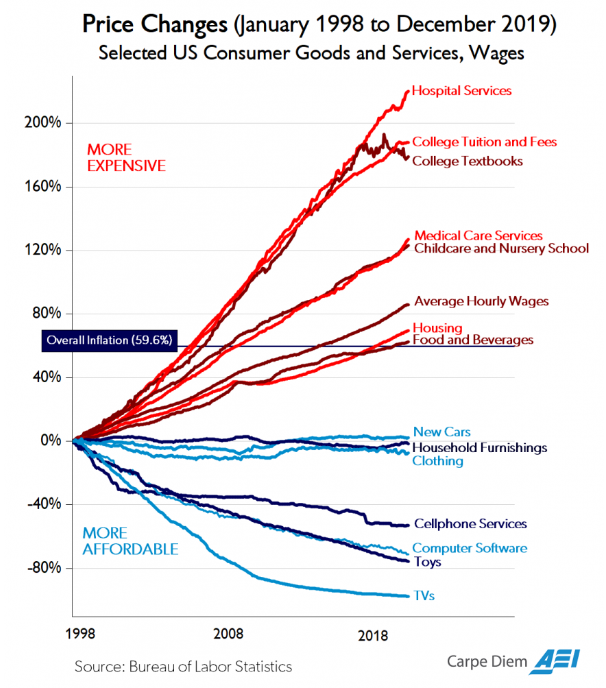

Nous avons besoin d’investir parce que nos revenus, qu’ils proviennent de notre travail ou d’épargne, ne suffisent pas à nous assurer la vie que nous souhaitons et nous avons besoin.

Dans un passé récent, plus précisément au cours des 20 dernières années aux États-Unis, la croissance des salaires n’a dépassé que de peu l’inflation (pas plus de 1% par an). Eh bien, c’est proche de zéro !

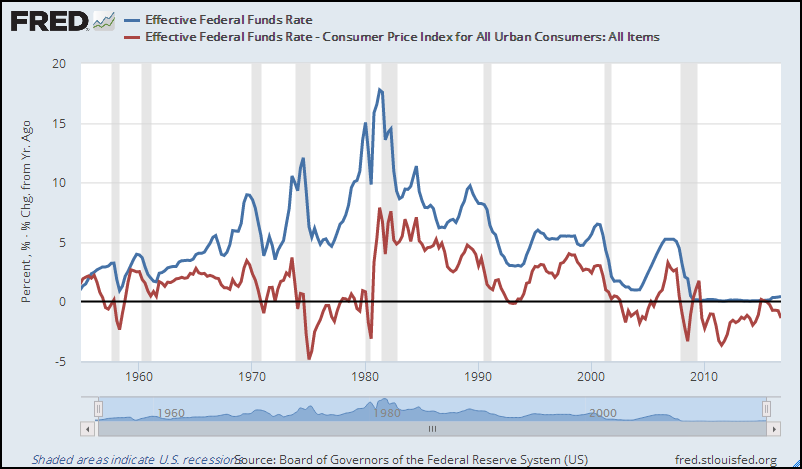

Les dépôts et les comptes d’épargne rapportent un intérêt nul ou minimal. L’information disponible est faible (parce que chaque banque pratique ses propres taux et il n’y a pas d’agrégation).

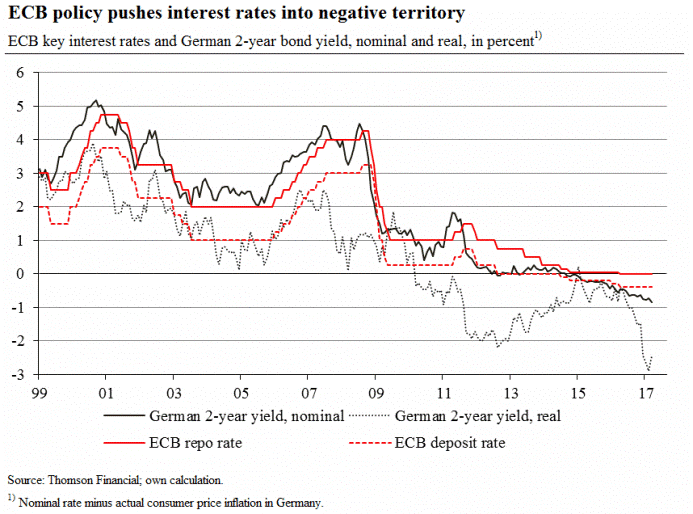

Toutefois, nous savons que les taux d’intérêt maximums payés par ces applications sont les suivants les banques centrales (taux auxquels les banques peuvent emprunter aux banques centrales).

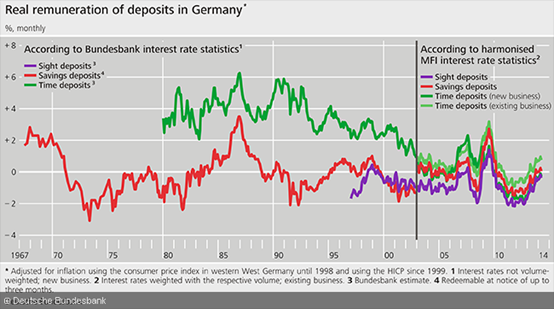

Dans les États-Unis, depuis 1954, ces taux, en termes réels (après inflation), sont de 1%. par an en moyenne et négatif sur les 10 dernières années. Dans la zone Euro, depuis sa création en 1999, la réalité est similaire. En Allemagne, de 1967 à aujourd’hui, la rémunération des dépôts montre une situation similaire.

Sur un autre article, nous verrons que le rendement des investissements à long terme, en termes réels (après inflation), sont beaucoup plus élevés, de l’ordre de 2 % à 5,2 % par an, au niveau mondial, respectivement pour les obligations d’État et les actions de sociétés cotés. C’est pourquoi, pour vivre, nous devons investir, et en vaut la peine d’investir !