Diversifier les investissements signifie les répartir et les combiner utilement et correctement dans les 3 grandes classes d’actifs : les investissements en actions et en obligations, et des placements en liquidiré ou comptes d’épargne (et dans chaque de leurs principales sous-classes)

Il est impossible de prédire les performances des classes et sous-classes. des actifs, même à court terme

Nous voulons l’appréciation fournie par les actions, mais nous avons également besoin d’une préservation associée aux obligations : il y a une “règle” qui nous aide à évaluer et à prendre une décision d’affectation entre les actifs, ou la répartition des investissements par actifs

L’appreciation est essentielle pour créer de la richesse, mais la préservation est également utile, en particulier en période de tensions sur les marchés d’actions ou sur les marchés financiers. lorsque nous ne sommes pas en mesure de risquer

Nous devons nous diversifier en fonction de l’horizon temporel des objectifs et la tolérance personnelle au risque

Diversifier les investissements signifie les répartir et les combiner utilement et correctement les 3 grandes classes d’actifs : actions, obligations et liquidités (et les principales sous-classes)

Diversification des investissements est la règle la plus importante et la plus fondamentale de la gestion de la richesse, des actifs et des investissements.

La diversification est une attitude logique et rationnelle :

- Cela signifie ne pas mettre tous ses œufs dans le même panier.

- Il existe 3 grandes classes d’actifs, qui ont des caractéristiques différentes. les services publics : l’épargne ou les “liquidités” (liquidités immédiates) et les placements en actions. (appréciation) et obligations (préservation)

- La combinaison la plus appropriée de classes d’actifs dépend de de le terme de l’investissement et de notre profil de risque . Le terme devrait correspondent à ceux de nos objectifs financiers, qui ont plusieurs horizons temporels : fonds de réserve, retraite, achat d’une maison, remboursement de la dette l’éducation des enfants, les vacances de rêve, l’héritage, etc.

- Il est impossible de prévoir la performance des actifs, même à court terme

- Nous voulons l’appréciation, mais aussi la préservation, surtout en période de “stress” des marchés

- La répartition ou la distribution des investissements par le classes d’actifs améliore le binôme rendement/risque de l’investissement et détermine la performance des investissements de plus de 90%

Harry Markowitz, lauréat du prix Nobel d’économie et père de la théorie de l’investissement financier. et de la gestion de patrimoine a déclaré que la diversification est le seul repas gratuit à l’heure actuelle.

Les 3 grandes classes d’actifs financiers

Les liquidités ou cash sont des investissements à très court terme avec une liquidité immédiate, avec une rentabilité nulle, voire négative, en termes réels, et un risque faible. Avoir compte tenu de leur sécurité, devraient être utilisées pour répondre à tous les besoins financière jusqu’à 2 ans.

Les investissements en actions et en obligations sont des investissements et fournissent des rendements des moyennes plus élevées, mais sous réserve de pertes éventuelles dues aux fluctuations des marchés. Doit être fait pour les objectifs dont l’horizon est supérieur à 2 ans. de diluer les fluctuations à court terme du marché et de bénéficier de sa plus grande rentabilité.

Les principales sous-classes d’actions sont la géographie (région ou pays) et la taille. d’entreprises (petites, moyennes et grandes).

Les principales sous-classes d’obligations sont également la géographie (région ou pays), la la nature ou le type et la qualité de crédit ou la notation de l’émetteur.

Il est impossible de prédire les performances des classes et sous-classes. des actifs, même à court terme

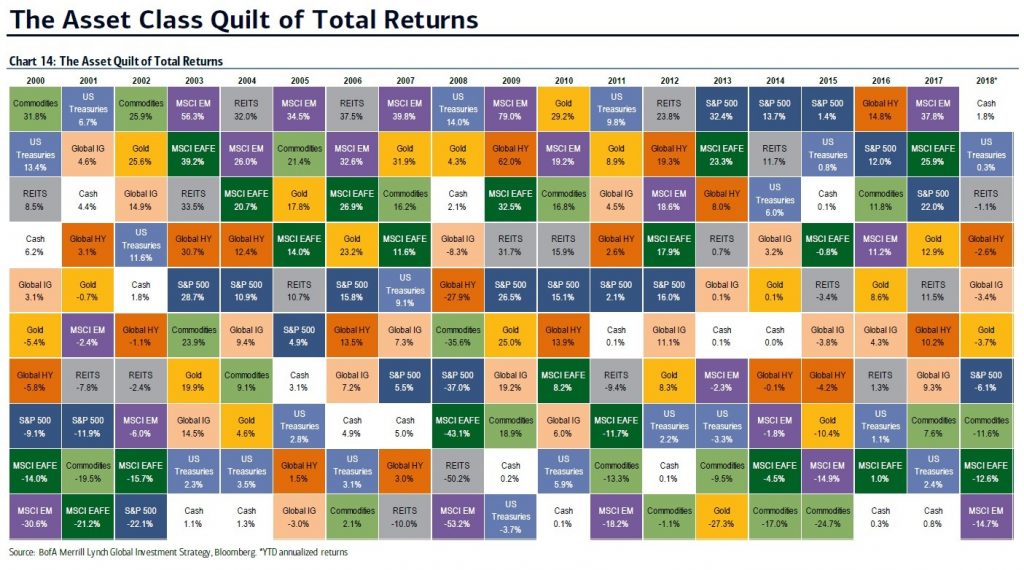

Le graphique montre la performance annuelle de 10 des principales sous-classes d’actifs. sur une période de 18 ans, de 2000 à 2018, notamment : 4 actions, MSCI World (monde MSCI EAFE (pays développés sauf USA), MSCI EM (marchés développés sauf USA) (le principal indice américain), et S&P 500 (le principal indice américain) ; 2 Obligations, US Treasuries (dette publique américaine) et US Fixed Income (dette privée américaine) avec bonne qualité de crédit) ; 1 Espèces ; et 3 Autres catégories, REITS (immobilier) cotée en bourse aux États-Unis), les matières premières et l’or.

Source : Quilt de classe d’actifs des rendements totaux, Bank of America Merrill Lynch

Nous voyons que les actifs qui sont performants certaines années finissent par être moins performants les années suivantes. Par exemple, l’immobilier a enregistré de très bonnes performances dans les années précédant immédiatement la crise des subprimes, où il a enregistré les pires rendements. Les marchés émergents ont parfois occupé les positions du sommet mais ils ont aussi été en bas du tableau. C’est l’effet de les cycles du marché (“boom” et “bust”) : par exemple, l’immobilier (REITS), les matières premières, les marchés émergents, etc.

Les liquidités, ainsi que les matières premières, se situent généralement dans la moitié inférieure de la fourchette de la table. Les principaux indices d’actions, tels que le MSCI World, le MSCI EAFE ou S&P 500, se situent généralement dans la moitié supérieure, donc

Il n’y a pas un actif supérieur, même sur une courte période de 17 ans.

Ainsi, il est très difficile de prévoir le comportement des classes d’actifs même à court terme.

Cependant, nous pouvons trouver certains modèles. Un certain nombre d’observations important :

- Les indices MSCI World, MSCI EAFE, S&P 500, US Treasuries et les titres à revenu fixe américains se trouvent généralement au milieu du tableau, ce qui signifie que les actions et les obligations sont deux classes très intéressantes. (même dans une période de deux crises, celle de la bulle technologique et celle des “subprimes”) ;

- Il est confirmé que les actions ont plus de rentabilité et plus de risque. (appréciation) et les obligations des rendements moyens et moins de risques (préservation) ;

- L’argent qui est donné par la performance de l’investissement en Les bons du Trésor américain à 3 mois se trouvent généralement dans la moitié inférieure du tableau. car ils ont normalement des rendements très faibles.

Nous voulons l’appréciation, mais nous avons aussi besoin de la préservation : Il existe une “règle” qui nous aide à évaluer et à prendre notre décision d’allocation.

Si si nous pouvions vivre avec des moyennes historiques, le choix serait facile, mais la vérité est que que nous vivons avec des réalités.

A niveau de chacune des classes d’actifs, plus de rentabilité signifie nécessairement plus de risque, ou de variance de rendement, et de possibles pertes de capital à court terme. Il en va de même pour dire qu’aucun actif n’est supérieur aux autres en matière de tout (il n’y a pas de repas gratuit ici).

Cependant, en combinant deux ou plusieurs classes d’actifs, nous pouvons améliorer les rendements ou le risque d’investissement. Et c’est l’un des rares déjeuners gratuits dans la finance. (ainsi que la capitalisation des revenus) !

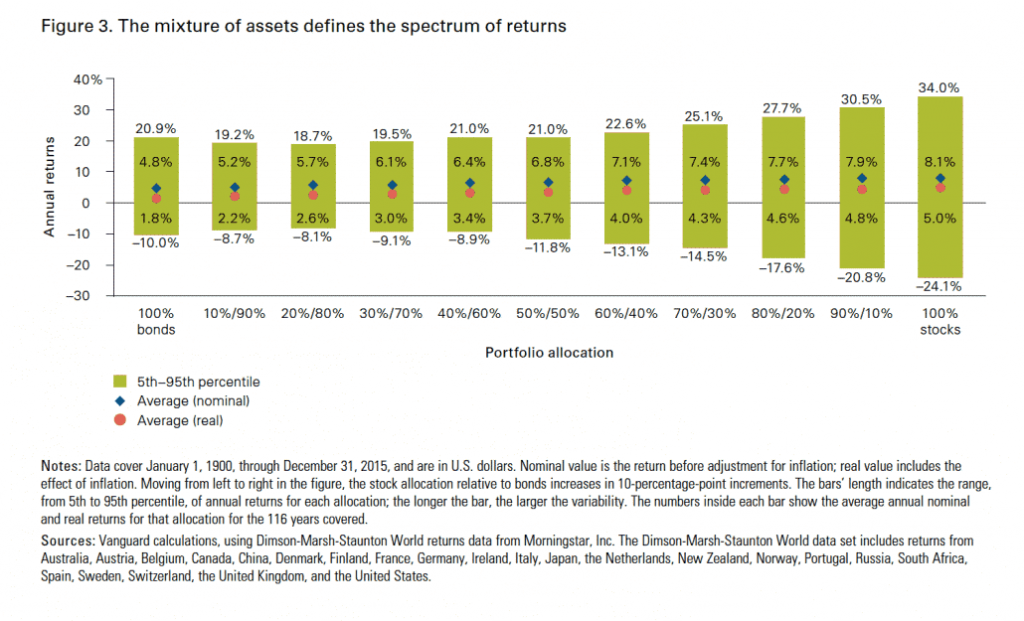

Le graphique montre le spectre des rendements de diverses combinaisons de pourcentages de les investissements en actions et en obligations pour la période de 1900 à 2015. Cette règle doit servir d’échelle de mesure pour évaluer le pouls rationnel et émotionnel de notre décision de répartition des investissements entre les actions et les obligations.

Source : Vanguard

Changement de l’appréciation pour la préservation signifie l’échange de rendements annuels moyens de 8,1 %. pour 4,8% par an en termes nominaux ou 5% pour 1,8% par an en termes réels, et échanger des fourchettes de fluctuation entre les meilleures et les pires années de 58,1 % par 30,9%, à moyen et long terme, respectivement.

La préservation est particulièrement utile en période de tensions sur les marchés actionnaires ou lorsque nous ne pouvons pas risquer

Le graphique montre les (24) périodes annuelles au cours desquelles les actions ont eu des rendements négatifs dans les derniers 90 ans, entre 1926 et 2016.

Source : Fidelity Capital Markets, Thèmes d’investissement 2017

Au cours des années la perte d’actions s’est produite, les obligations ont eu une performance positive. Ainsi, les obligations sont un bon refuge, et servent de coussin ou de tampon dans les les périodes de tension sur les marchés boursiers.

Seulement détenir des actions est dangereux lorsque nous avons besoin du capital, ou lorsque nous ne pouvons supporter émotionnellement les dévaluations d’actifs et nous sommes obligés de liquider investissements.

La relation entre ‘évolution des rendements des actions et des obligations sur la même période. appelée corrélation – est à la base de la technique de diversification. Moins il y a de corrélation, c’est-à-dire que plus la divergence entre les rendements est grande, plus la corrélation est grande. plus l’effet de la diversification est important.

Diversifier en fonction de l’horizon temporel des objectifs et de la tolérance personnelle au risque

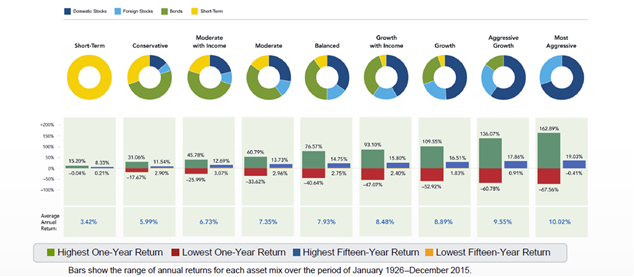

Le graphique suivant montre les rendements (les plus élevés, les plus bas et la moyenne ; annuels et également annuels). pendant 15 ans) d’une série de combinaisons de classes d’actifs par différentes degrés de prise de risque en référence à la période entre 1926 et 2015.

Source : Diversifiez votre portefeuille, Fidelity

Les rendements annuels moyens varient de 3,42% à 10,02%. Mais nous devons prendre en compte avec la même importance les rendements annuels maximaux et minimaux, ainsi que ceux enregistrés au cours des périodes de 15 ans.

Nous devrions choisir les combinaisons en fonction de la période d’investissement et de la tolérance personnelle au risque de fluctuations des marchés financiers à court terme.

En général, être épargnant, c’est être myope, et être trop agressif, c’est être aventureux.

Nos objetifs et nos réactions émotionnelles sont des facteurs déterminants pour faire le bon choix. La décision d’allocation d’actifs est considérée comme la plus importante et la plus décisive dans la performance des investissements, déterminant plus de 90% du résultat des nos investissements.