¿Qué es un ciclo bajista de los mercados o un “mercado bajista”?

Poniendo en perspectiva los ciclos bursátiles: los ciclos positivos y alcistas o “mercados alcistas” son el estado normal de los mercados, los ciclos negativos y bajistas o “mercados bajistas” son las excepciones

El problema es que los ciclos negativos o “mercados bajistas” aparecen con gran intensidad y gravedad, provocando fuertes caídas y pérdidas: Desde 1870 hasta hoy se han producido 15 crisis bursátiles en Estados Unidos

El mayor problema es que se han producido 3 grandes crisis de mercado que han tardado más de 20 años en volver al nivel máximo o de pico antes de la crisis en términos de poder adquisitivo

Todos los inversores temen la llegada de las crisis bursátiles, por lo que conviene analizarlas y conocerlas. También es necesario saber si podemos reconocerlos y, en caso afirmativo, cómo debemos actuar.

¿Qué es un ciclo bajista de los mercados de valores, o un “mercado bajista”?

La definición más utilizada para identificar los ciclos bursátiles negativos profundos, o “mercados bajistas”. es cuando este mercado se deprecia más del 20% desde su nivel máximo. Las caídas entre el 10% y el 20% se consideran correcciones técnicas. Aunque estas cifras tienen cierta arbitrariedad, tienen la ventaja de ser objetivas.

Otra definición de un ciclo de mercado negativo es cuando los inversores se vuelven demasiado reacios al riesgo.

Como sabemos, la mayoría de los inversores son naturalmente reacios al riesgo y exigen una compensación o una prima por asumirlo. Sin embargo, hay momentos en los que esta aversión se vuelve excesiva, y los inversores no pueden soportar las devaluaciones, se retraen y venden, a menudo con pánico y normalmente en una fase avanzada de la caída y, por tanto, a un nivel muy bajo.

Una crisis de mercado, en la que los inversores se retiran del mercado, puede durar muchos meses e incluso algunos años.

Examinaremos los ciclos bajistas del mercado de valores de EE.UU. porque es el mayor mercado de valores del mundo, que representa actualmente más del 65%, el más desarrollado y del que se dispone de los datos históricos más fiables.

Poniendo en perspectiva los ciclos bursátiles: los ciclos positivos y alcistas o “mercados alcistas” son el estado normal de los mercados, los ciclos negativos y bajistas o “mercados bajistas” son las excepciones

Antes de entrar directamente en las crisis de mercado, es bueno poner en perspectiva todos los ciclos de mercado, de auge y de caída.

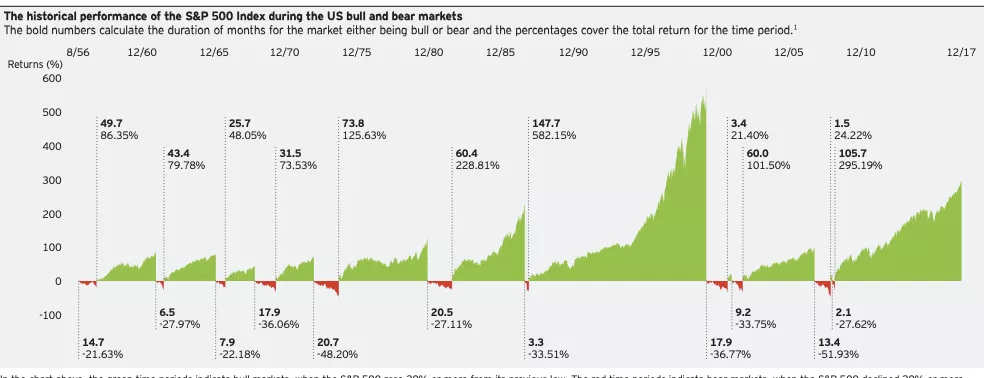

El siguiente gráfico muestra la ocurrencia de estos ciclos entre 1956 y 2017:

En estos 60 años ha habido nueve ciclos positivos y otros tantos negativos.

Tres aspectos destacan claramente:

- Pasamos mucho más tiempo en los mercados alcistas que en los bajistas (lo que no es de extrañar, ya que sabemos que la rentabilidad media ronda el 10% anual en términos históricos (desde 1926 hasta hoy);

- La diferente duración de los ciclos, que es mucho mayor en los ciclos positivos que en los negativos. Mientras que aquellos duran varios años, estos últimos duran meses o hasta 3 años como máximo;

- Evidentemente, relacionado con el punto anterior está el diferente rendimiento acumulado de los ciclos, con ciclos positivos que tienen valoraciones superiores al 70% y algunas de varios cientos de puntos porcentuales, mientras que los ciclos negativos rara vez superan el -40% o el -50%.

Esto significa que los ciclos negativos son mucho más cortos e intensos en comparación con los ciclos positivos.

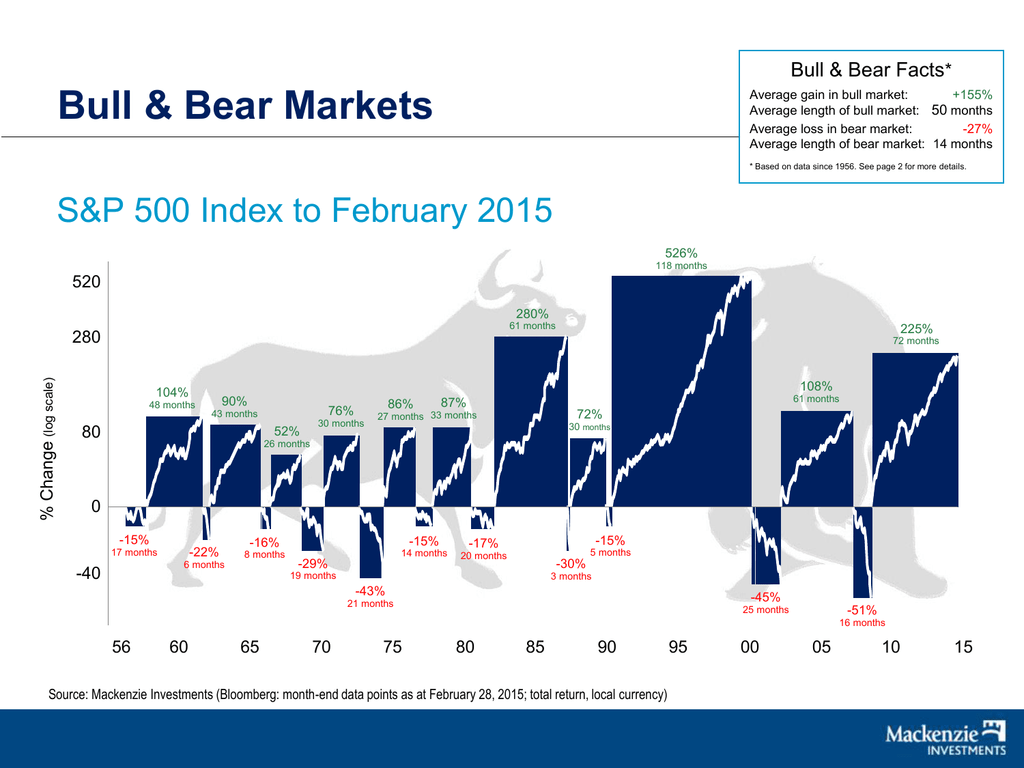

El siguiente gráfico traduce más claramente esta realidad:

Los ciclos positivos (“alcistas”) duran una media de 50 meses, con una subida media del 155%, mientras que los ciclos negativos sólo duran una media de 14 meses y registran pérdidas medias del 29%.

En otras palabras, normalmente vivimos en mercados en expansión y ocasionalmente en contracción.

El mercado alcista está casi siempre activo y presente, y el mercado bajista emerge tras largos periodos de hibernación.

En conclusión: el estado normal de los mercados es de expansión o “mercado alcista”, pero los ciclos negativos, las crisis o “mercados bajistas” son intensos y severos.

El problema es que los ciclos negativos o “mercados bajistas” aparecen con gran intensidad y gravedad, provocando fuertes caídas y pérdidas: desde 1870 hasta la actualidad se han producido 15 crisis bursátiles en EEUU

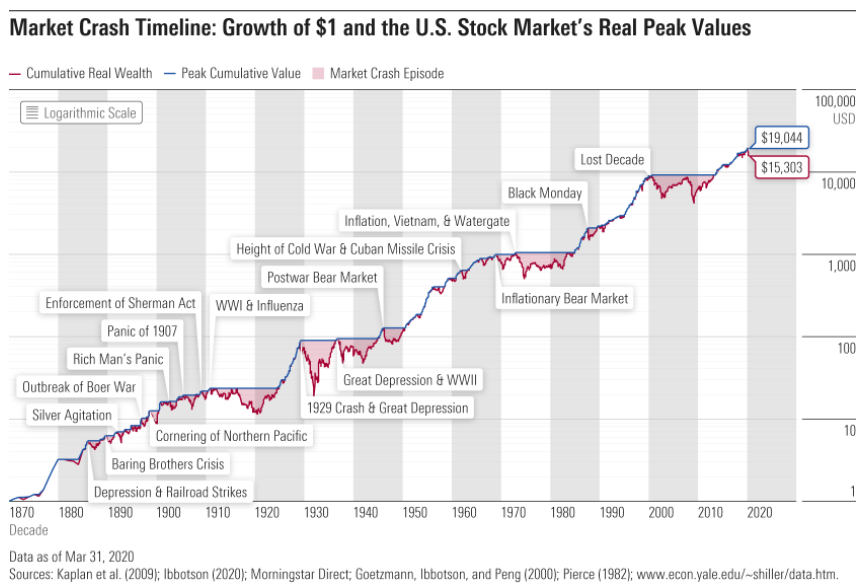

El siguiente gráfico muestra la evolución de la bolsa estadounidense desde 19870, con las principales crisis resaltadas en rosa:

Tenga en cuenta que este gráfico utiliza la escala logarítmica -lo que significa que cada intervalo corresponde a una duplicación de los valores- para facilitar su lectura.

Queda patente una vez más la interesantísima rentabilidad de la inversión en bolsa. El crecimiento del capital invertido en renta variable es notable y no tiene parangón en las principales clases de activos.

No es una línea lineal, ya que hay grandes avances y también retrocesos, pero se puede trazar una línea constante en el tiempo que traduzca la rentabilidad del 10% en términos monetarios y el 6,5% en términos reales o de poder adquisitivo.

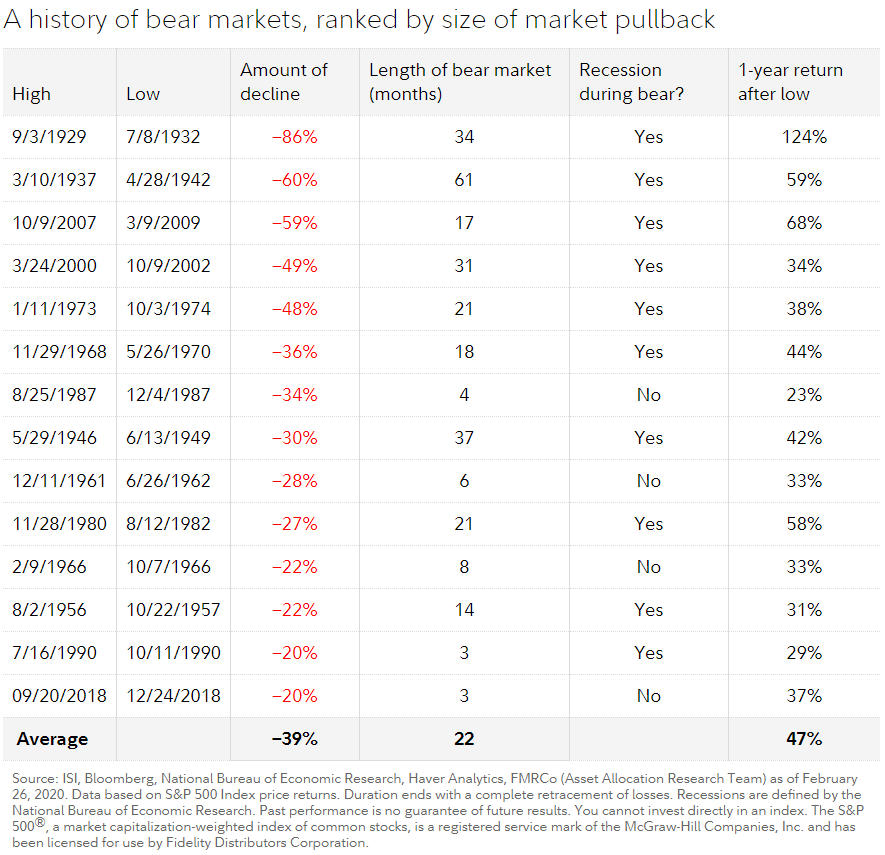

En la siguiente tabla, se identifican 14 de las 15 principales crisis desde 1926 (falta la pandemia de marzo de 2020), ordenadas por su grado de gravedad o por la variación porcentual de la diferencia entre el nivel máximo anterior y el mínimo alcanzado:

Cronológicamente, tenemos (1) la Gran Depresión de 1929-32, (2) los inicios de la Segunda Guerra Mundial de 1937-42, (3) la recesión de posguerra de 1946-49, (4) la crisis cubana de 1956-57, (5) la crisis inflacionaria de 1961-62, (6) la guerra de Vietnam de 1968-1970, (7) la 1ª crisis del petróleo de 1973-74, (8) la 2ª crisis del petróleo de 1980-82, (9) la crisis crediticia de 1966 (10) el lunes negro de 1987, (11) la minicrisis de 1990, (12) la burbuja tecnológica de 2000-02, (13) la Gran Crisis Financiera de 2007-09, (14) la minicrisis de 2018 (15) y, sin marcar, la de la pandemia de Covid-19 de marzo a mayo de 2020.

Vemos que las caídas oscilan entre el 20% y el 86%. Hubo 8 grandes crisis, con caídas superiores al 30%, siendo las más destacadas la Gran Depresión con una devaluación del -86%, la Segunda Guerra Mundial con un -60%, la Gran Crisis Financiera con un -59%, la burbuja tecnológica con un -49%, la 1ª crisis del petróleo con un -48%, la guerra de Vietnam con un -36%, el Lunes Negro con un -34% y la posguerra con un -30%.

La duración de las crisis varía mucho, desde 3 meses en la crisis pandémica hasta 61 meses en la crisis de la Segunda Guerra Mundial.

De las 14 crisis, 10 fueron acompañadas de recesiones económicas. Las cuatro excepciones son el lunes negro de 1987, la crisis inflacionaria de 1961-62, la guerra de Vietnam de 1967-68 y la crisis de 2018.

Es importante tener en cuenta que:

- Las recesiones son las crisis más profundas y duraderas;

- Las excepciones suelen ser minicrisis, menos graves y sobre todo de menor duración y más rápida recuperación.

También podemos ver que, en general, y como era de esperar, cuanto más profunda es la crisis, mayor es el tiempo de recuperación.

Por último, también se puede concluir que cuanto más grave es la crisis, más aguda es la recuperación en el primer año después de la inflexión. Los rendimientos en el primer año después de la crisis son más altos donde las caídas han sido más pronunciadas.

Otra conclusión que podemos sacar es que los mercados recuperan buena parte de las pérdidas en el primer año (nota: recuerde que a veces las matemáticas son complicadas, ya que una pérdida del -50% o de la mitad sólo se recupera totalmente con una ganancia posterior del +100% o del doble).

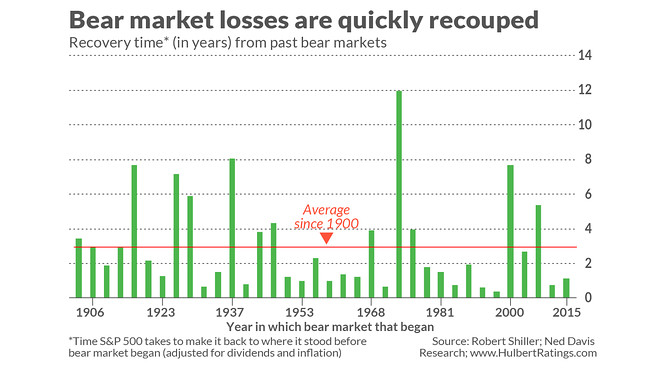

El siguiente gráfico muestra el tiempo de recuperación de las crisis, medido en años y ajustado por los dividendos y la inflación, entre 1906 y 2017:

Normalmente, y como hemos visto, las crisis se recuperan rápidamente. El tiempo medio de recuperación es de 3 años. El mayor tiempo de recuperación se produjo en la crisis de la Gran Depresión que fue de 12 años si sumamos sus fases, el de la burbuja tecnológica 10 años contando también sus dos fases y el de la 1ª crisis del petróleo 1973-74 8 años por el crecimiento anémico que le siguió.

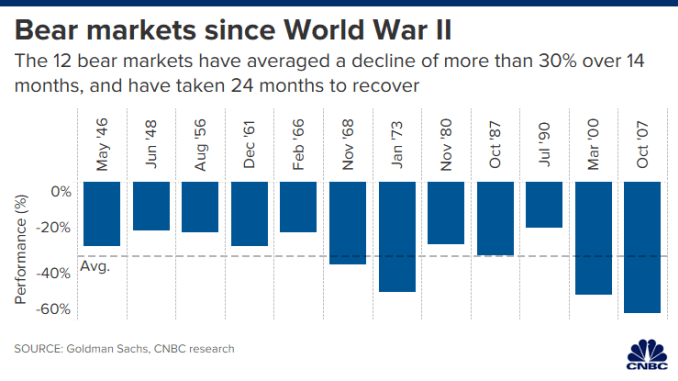

Desde la Segunda Guerra Mundial hasta 2017, la historia de las crisis fue la siguiente:

Los 12 ciclos negativos tardaron una media de 14 meses en registrar caídas del 30% y necesitaron 34 meses de media para recuperarse de los mínimos.

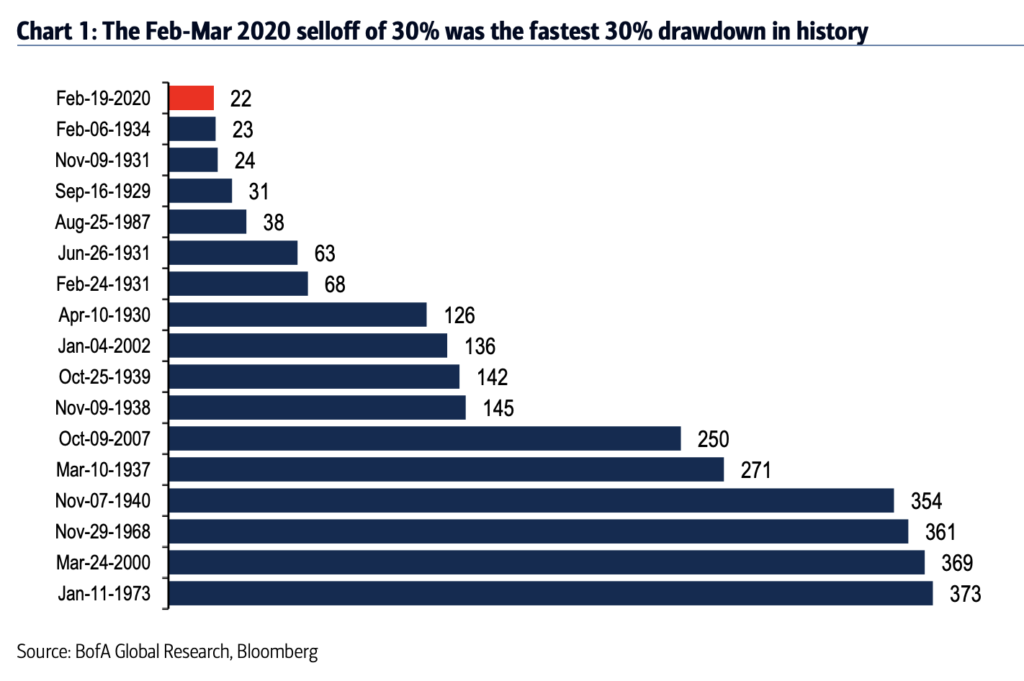

Podemos ver la velocidad de las crisis de mercado en el siguiente gráfico medido en términos de número de días para alcanzar el 30% de pérdidas, que cubre un periodo desde 1926 hasta la fecha:

Vemos que las crisis más prolongadas duraron alrededor de 1 año para alcanzar la caída del 30%, especialmente en la primera crisis del petróleo, la burbuja tecnológica, la guerra de Vietnam y la Segunda Guerra Mundial.

Normalmente las crisis duran de 4 a 9 meses para alcanzar la caída del 30%, pero hay varias crisis abruptas, que alcanzan el -30% rápidamente, como las que surgieron intermitentemente en la Gran Depresión y la crisis pandémica de marzo de 2020.

El mayor problema es que se han producido 3 grandes crisis de mercado que han tardado más de 20 años en volver al nivel máximo o de pico antes de la crisis en términos de poder adquisitivo

Lo que hemos visto anteriormente no parece justificar una gran preocupación por las crisis. Sin embargo, como hemos visto, no todas las crisis son iguales y algunas son muy graves.

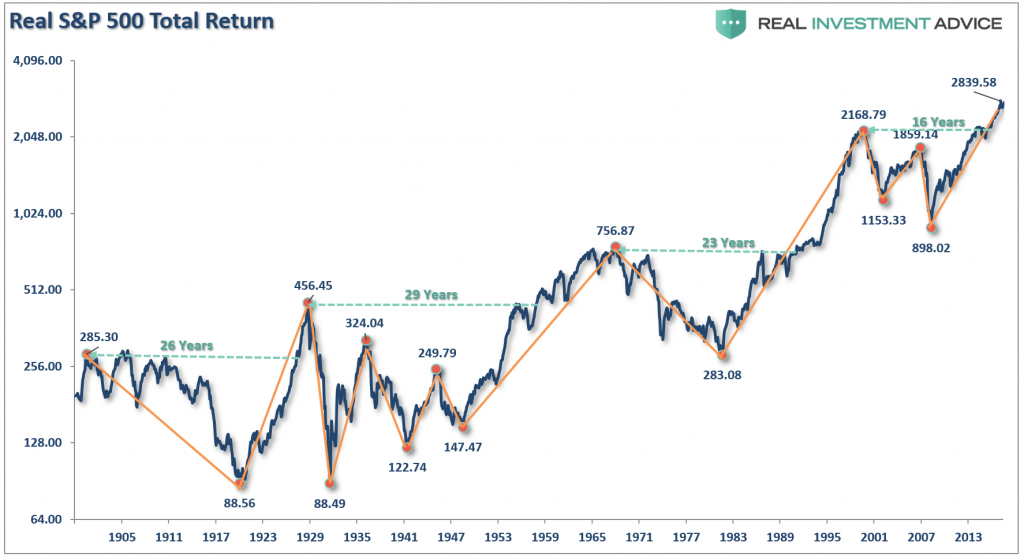

El siguiente gráfico muestra la evolución del rendimiento del índice S&P 500 en términos reales (ajustados a la inflación) desde 1906 hasta 2015:

Vemos que en este periodo hubo 4 crisis muy prolongadas que tardaron décadas en volver a los niveles máximos anteriores en términos reales.

Los que invirtieron en 1903 no recuperaron su capital hasta 1929, es decir, 26 años después, los que lo hicieron en 1929 tuvieron que esperar 29 años hasta 1958, los que invirtieron en 1965 necesitaron 23 años, en 1989, y los que lo hicieron en 2000 no empezaron a ganar en 2016, después de 16 años.

En otras palabras, tenemos 4 largos períodos, 3 de ellos de más de 20 años.

Deberíamos preocuparnos por estas grandes crisis porque, como veremos, si tenemos la mala suerte de invertir en el nivel máximo, o cerca de él, justo antes de que empiece el desplome, podemos tardar más de 20 años en recuperar el capital invertido en términos de poder adquisitivo.

Para muchos, 20 años corresponden a un ciclo de inversión para la jubilación, porque sólo a los 40 años, una vez creadas las familias, muchas de ellas empiezan a tener margen y capacidad para un gran ahorro.

Esta es la razón por la que decimos que para el éxito financiero es muy ventajoso ser inversores jóvenes, o empezar a invertir en la fase inicial de los llamados ciclos seculares positivos, como también es desventajoso hacerlo en la fase inicial de los ciclos seculares negativos.

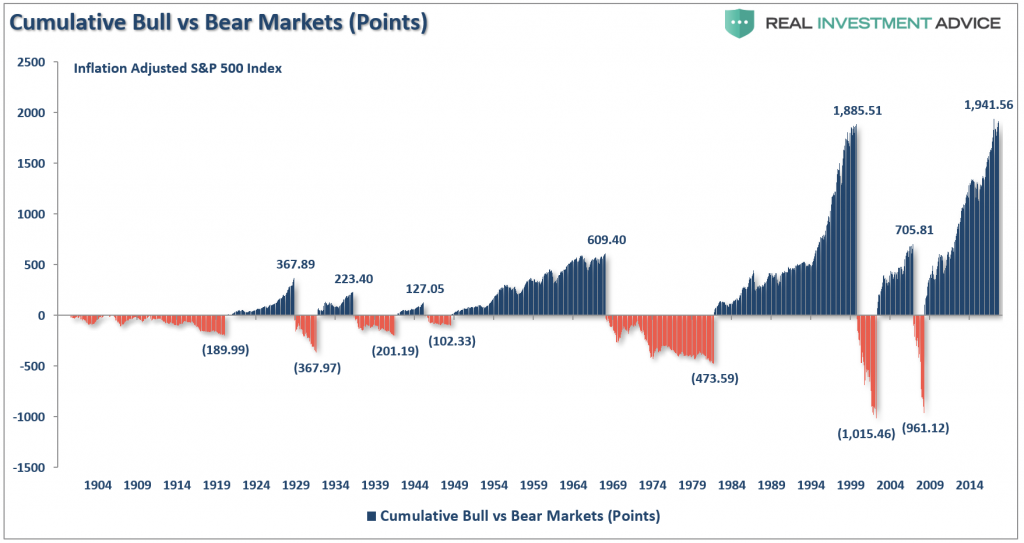

De la lectura del siguiente gráfico, que muestra las ganancias y pérdidas de puntos en el índice S&P 500 entre 1902 y 2017, se puede entender mejor el impacto de las grandes crisis:

Es fácil concluir que gran parte de las ganancias obtenidas en los ciclos de auge se pierden en los ciclos negativos posteriores. Podemos verlos todos, pero basta con ver los más significativos.

Los 367 puntos ganados entre 1919 y 1929 desaparecieron en la Gran Depresión hasta 1934, los 609 puntos ganados entre 1945 y 1969 se perdieron hasta 1984, de los 1.885 puntos ganados entre 1984 y 1999 desaparecieron 1.015 puntos con la burbuja tecnológica y los 705 puntos logrados hasta la Gran Crisis Financiera se comparan con los 961 puntos perdidos en esa crisis.

https://www.amazon.com/Stocks-Long-Run-Definitive-Investment/dp/0071800514