Precios de los bonos, tasas de interés, inflación y calificación crediticia

El valor de los bonos varía inversamente con las tasas de interés del mercado y estas son una función de la tasa de interés base o de referencia (generalmente la de la deuda pública), la tasa de inflación esperada, el plazo de emisión del emisor y el riesgo de crédito.

Los bonos del Tesoro o del gobierno o de deuda soberana son vistos como el punto de referencia para todos los demás porque generalmente son el mejor riesgo de crédito y tienen la mejor calificación del país.

A su vez, las tasas de interés de los bonos del Tesoro están determinadas por la tasa de interés de los bancos centrales, o a corto plazo, más un margen o diferencial para el período de emisión o reembolso correspondiente.

Hemos visto que las tasas de interés de los bonos del Tesoro también están determinadas por las expectativas de inflación.

También vimos que, normalmente, cuanto más largo es el plazo, mayor es el tipo de interés de la

La evaluación y clasificación del riesgo de crédito y la calificación de los bonos y su relación con las probabilidades de incumplimiento del emisor

El efecto del riesgo de crédito o la calificación en el nivel de los tipos de interés sobre

Dado que las obligaciones contraídas por sus titulares con los emisores, con derecho al pago de los intereses definidos y al reembolso del capital, están así sujetas al riesgo de impago de los importes adeudados y al riesgo de aumento de los tipos de interés.

Los bonos son préstamos hechos por sus tenedores a emisores. En esa medida, les dan derecho a los pagos de intereses definidos a lo largo de la vida del préstamo y a la devolución del capital normalmente al final del plazo.

De esta forma, los inversores en bonos están sujetos al riesgo de impago de las cantidades adeudadas derivadas de dificultades financieras que incapacitaron a los emisores para hacerlo. Si esto sucede las pérdidas incurridas vendrán dadas por la diferencia entre la cantidad recibida y la cantidad de reembolso establecida.

Además, también están sujetos al riesgo de fluctuación de los tipos de interés.

La mayoría de las emisiones de bonos en los países desarrollados tienen tipos de interés fijos.

Por lo tanto, un aumento general de las tasas de interés significa que todos los emisores tienen que pagar una tasa más alta por sus préstamos, incluidos los que tienen derecho a bonos. De esta manera, los bonos emitidos a tasas de interés más bajas valdrán menos. En este caso, la caída del precio o la devaluación de los bonos solo se convierte en una pérdida si los bonos son vendidos por el inversor antes del reembolso del capital. Por el contrario, no habrá pérdida de capital si las obligaciones se mantienen hasta la fecha de reembolso.

El valor de los bonos varía inversamente con las tasas de interés del mercado y estas son una función de la tasa de interés base o de referencia (generalmente la de la deuda pública), la tasa de inflación esperada, el plazo de emisión del emisor y el riesgo de crédito.

Los bonos podrán mantenerse hasta su devolución del capital al final del plazo o vencimiento o venderse antes de que haya transcurrido dicho plazo.

El rendimiento de la inversión en bonos está dado por los ingresos por intereses recibidos y las ganancias de capital obtenidas entre el valor de adquisición y el valor de venta o reembolso (si se mantiene hasta el vencimiento) de los bonos.

El precio o valor de los bonos en cada momento está determinado por la tasa de interés del mercado y la probabilidad de cumplimiento del servicio de la deuda por parte del emisor al final del plazo.

Un aumento en la tasa de interés del mercado devalúa el valor de los bonos, ya que las nuevas emisiones en absoluto idénticas (pero emitidas a una tasa más alta) proporcionan un mejor rendimiento. Una degradación de la calidad del emisor o del riesgo de crédito también devalúa las obligaciones, ya que aumenta el riesgo de impago del servicio de la deuda (pago de intereses o reembolso de capital al final).

Siendo más concretos, tenemos las siguientes dos conclusiones:

- El precio o el valor de los bonos varía inversamente con los cambios en las tasas de interés del mercado;

- Las tasas de interés de mercado en cada momento están determinadas por la tasa de interés real libre de riesgo y de referencia, la inflación esperada, el plazo de emisión y el riesgo de crédito o “calificación” (cuando la hubiera) del emisor.

Cuanto mayor sea la inflación esperada, obviamente mayor será la tasa de interés (los préstamos se realizan con la expectativa de obtener un interés positivo real).

Cuanto más largo sea el plazo, mayor será la tasa de interés por dos razones: a) un plazo más largo corresponde a una mayor incertidumbre sobre la inflación esperada; b) el aumento del tiempo aumenta la probabilidad de incumplimiento por parte del deudor.

Como hemos visto cuanto mayor es el riesgo de crédito (o como veremos a continuación, peor es la “calificación”), mayor es la tasa de interés de los bonos, con el fin de alentar a los inversores a prestar a deudores de menor calidad de riesgo.

En cada momento, el precio de los bonos refleja el rendimiento anual implícito de la inversión en ellos en el caso de que se mantengan hasta el reembolso final, también conocido como rendimiento al vencimiento.

Los bonos del Tesoro o del gobierno o de deuda soberana son vistos como el punto de referencia para todos los demás porque generalmente son el mejor riesgo de crédito y tienen la mejor calificación del país.

Los bonos del Tesoro suelen considerarse como el mejor nivel de “calificación” o menor riesgo de crédito en cada país, dada la capacidad financiera de los gobiernos para poder, si es necesario, aumentar los impuestos, pagar y cumplir con su servicio de la deuda.

En esa medida, los tipos de interés de las restantes emisiones de bonos se refieren normalmente al tipo de los bonos del Tesoro para el mismo período, más un margen o diferencial de riesgo de crédito.

A su vez, las tasas de interés de los bonos del Tesoro están determinadas por la tasa de interés de los bancos centrales, o a corto plazo, más un margen o diferencial para el período de emisión o reembolso correspondiente.

Las emitidas de bonos del Tesoro en los países desarrollados se realizan a medio, largo y muy largo plazo, entre 3 y más de 30 años, siendo la principal referencia el plazo de 10 años.

Las tasas de interés de estas emisiónes están determinadas por la tasa de interés de los bancos centrales y de corto plazo, más un margen o diferencial asociado con el período de emisión. Este margen o diferencial a plazo tiene dos componentes:

- Expectativas de inflación, o la tasa de inflación esperada;

- El margen de riesgo de crédito para el plazo.

Este margen de riesgo más la tasa del banco central corresponde a la llamada tasa de interés real.

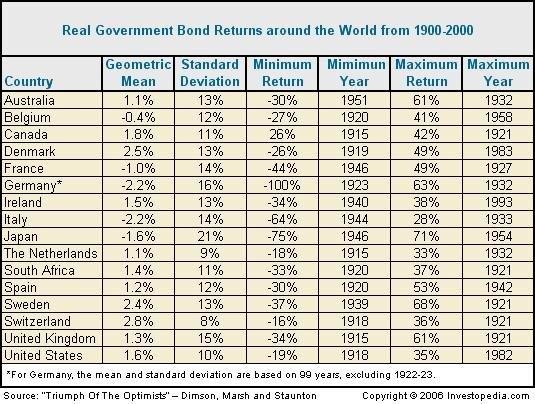

En el último siglo, el rendimiento real anual de los bonos del Tesoro en los países desarrollados ha sido muy bajo y en muchos casos negativo, estando entre el -2,2% y el 2,8% en las principales geografías.

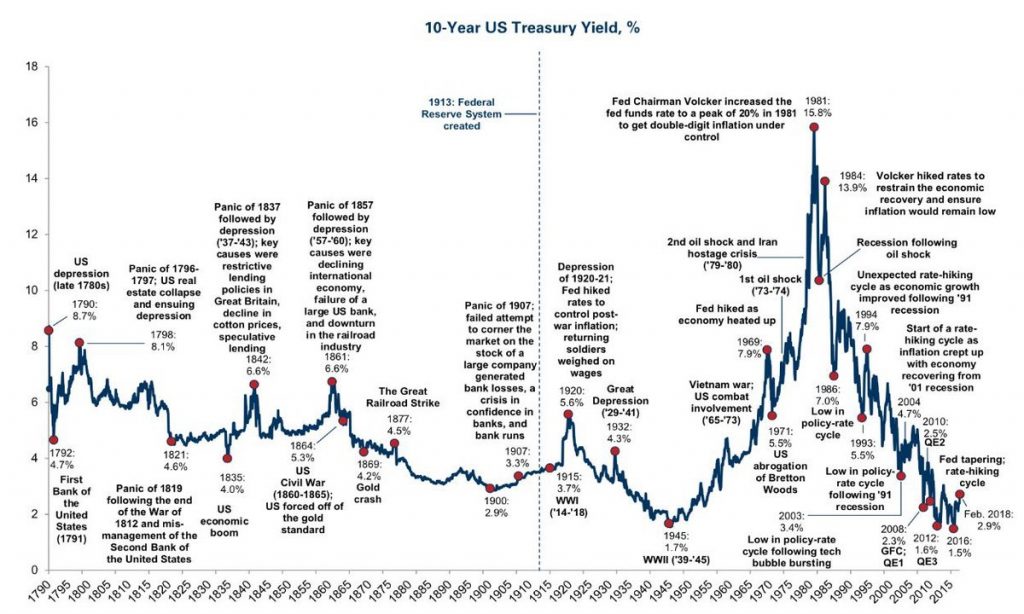

En los últimos dos siglos, la tasa de interés nominal de los bonos del Tesoro de Estados Unidos a 10 años ha sido de casi el 5 por ciento anual, razonablemente estable al principio y anormalmente volátil en los últimos 60 años.

En los últimos años los tipos de interés han ido bajando en EE.UU. y en todo el mundo, debido principalmente a la política monetaria adoptada.

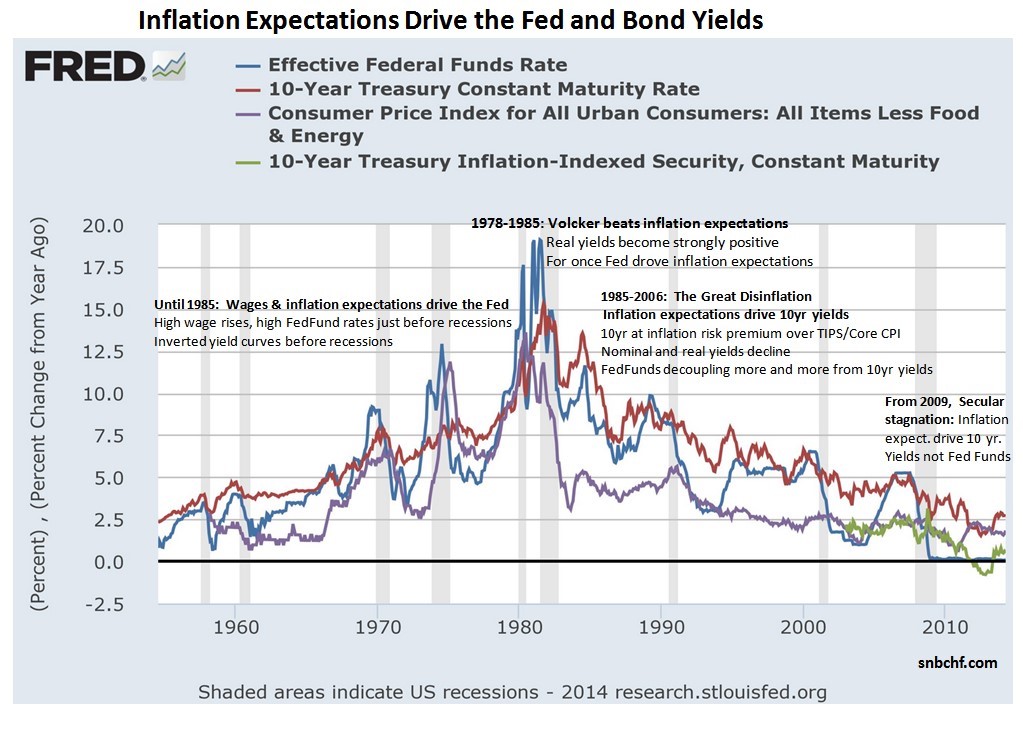

Hemos visto que las tasas de interés de los bonos del Tesoro también están determinadas por las expectativas de inflación.

El siguiente gráfico muestra la evolución de los tipos de interés de los bonos del Tesoro a 10 años, el tipo de interés del FED de referencia del banco central, los bonos del Tesoro indexados a la inflación y la tasa de inflación:

Se concluye que uno de los principales determinantes de la tasa de interés de los bonos del Tesoro (y referencia del banco central) en cada momento son las expectativas de la tasa de inflación.

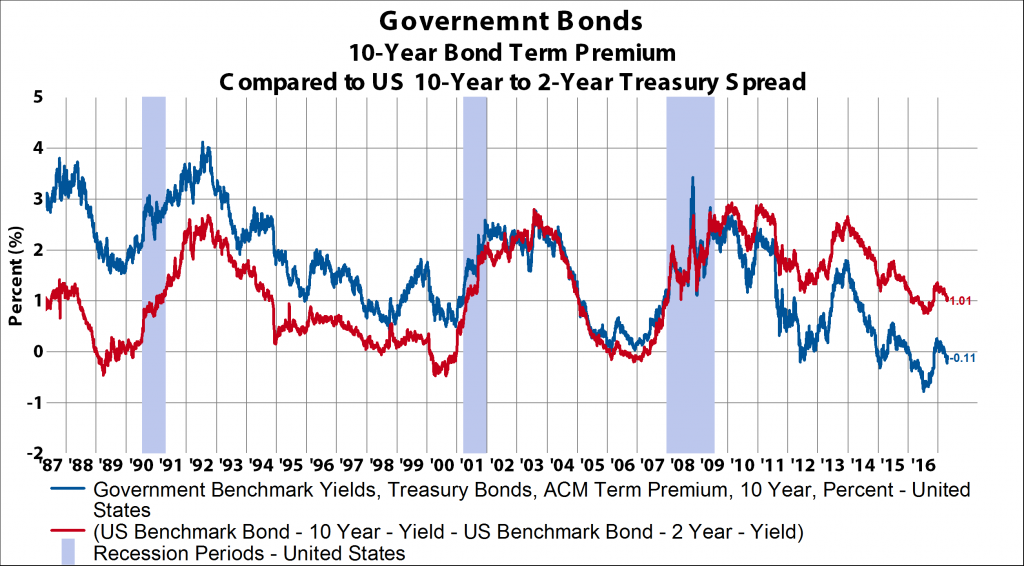

También vimos que cuanto más largo es el plazo, mayor es la tasa de interés

En el siguiente gráfico podemos ver la evolución de los tipos de interés de los bonos del Tesoro a 2 y 10 años, así como su margen o diferencial:

La diferencia de la tasa de interés para los bonos del Tesoro a 2 a 10 años es de aproximadamente 1% anual, en promedio.

Esta diferencia suele ser positiva, pero no siempre es así. Las excepciones surgen en períodos en que se avecina un movimiento deflacionario o de contracción económica.

La evaluación y clasificación del riesgo de crédito y la calificación de los bonos y su relación con las probabilidades de incumplimiento del emisor

Es sobre la tasa de los bonos del Tesoro que la tasa de interés que se fija en los bonos de cada emisor se determina sobre la base del riesgo de crédito de la emisión.

El riesgo de crédito se mide por la “calificación” o capacidad delendedor para pagar el servicio de la deuda y las características de la emisión (en términos de graduación en la escala de acreedores o garantía asociada). Es una medida que busca resumir la calidad de la deuda, medida en términos de la capacidad del emisor para pagar su capital.

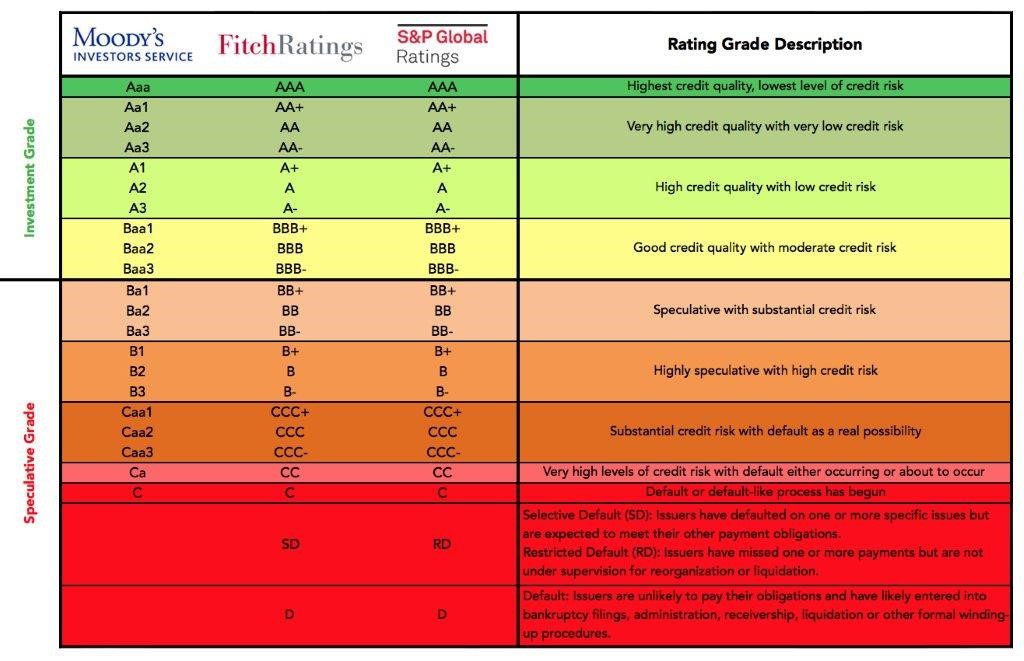

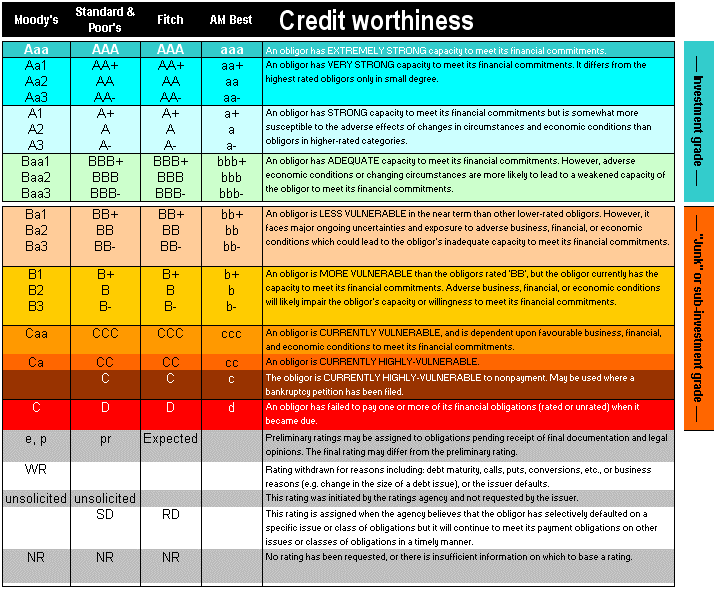

Las tres principales agencias de calificación o calificación – Moody’s, Fitch y S&P – clasifican la calificación de las cuestiones en una escala de calificaciones que van de AAA a D. Las calificaciones iguales o superiores a BBB son de calidad crediticia de inversión y las calificaciones iguales o menores a bb se denominan calidad crediticia o riesgo especulativo.

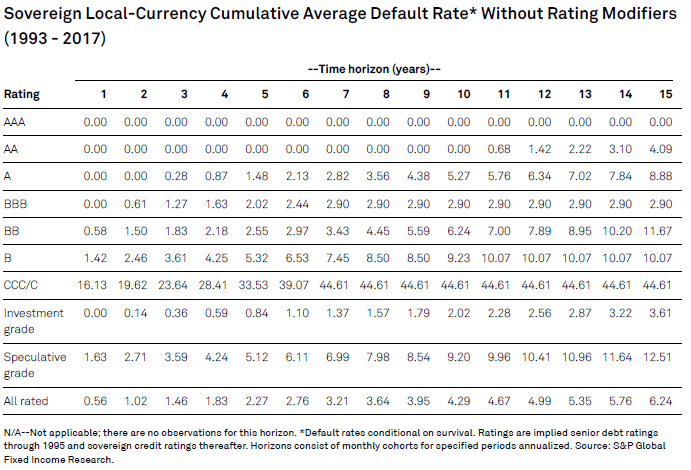

La siguiente tabla muestra las probabilidades de incumplimiento para varias calificaciones de calificación para emisores gubernamentales y comerciales en los Estados Unidos para el período 1993-2017:

Vemos claramente que cuanto peor es la calificación, mayor es el grado de incumplimiento. También podemos verificar que el incumplimiento aumenta con el tiempo o el tiempo.

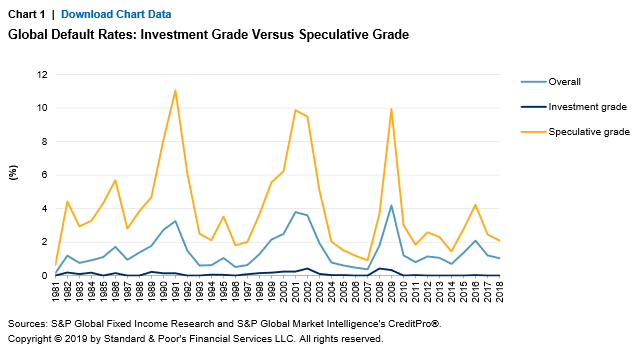

El siguiente gráfico muestra la evolución del incumplimiento de las obligaciones de calidad de inversión y de las empresas de nivel especulativo entre 1981 y 2018:

Es la imagen gráfica de la relación previa entre calificación e incumplimiento. Vemos que el porcentaje de incumplimiento no solo es mayor, sino que también es mucho más volátil y especialmente más extremo en la calificación de grado especulativo que en la calificación de inversión.

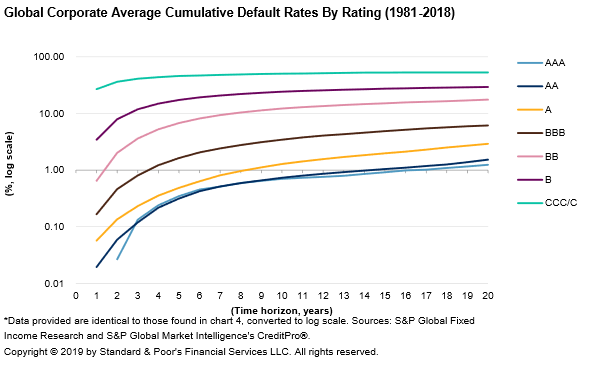

El siguiente gráfico contiene la evolución de la probabilidad de impago con el plazo:

De nuevo es la imagen gráfica de la relación entre rating y plazo. La probabilidad de incumplimiento de la calificación BBB, que es el grado más bajo de calidad de inversión, es inferior al 1% hasta 3 años, pero aumenta a aproximadamente el 3% para períodos de 10 a 15 años. En el caso de la calificación BB, la más alta de grado especulativo, la probabilidad de impago pasa de menos del 1% a 1 año a más del 5% a 10 años y del 10% a 15 años.

Cuanto mejor sea la calificación o el riesgo de crédito, menor será el nivel y las tasas de interés y viceversa.

Como era de esperar, cuanto mejor sea la “calificación”, menor será la tasa de interés. La tasa de interés tiene que ser más alta para compensar el mayor riesgo de pérdida de capital.

La tasa de interés de referencia del mercado es la de los bonos del Tesoro. A este ritmo se suma un diferencial que pretende traducir el margen de riesgo de crédito.

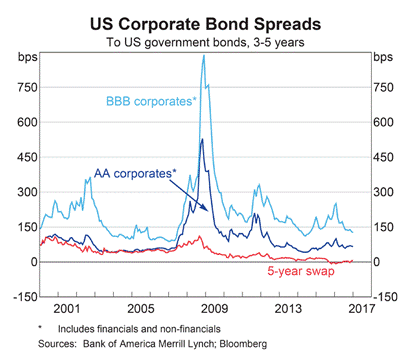

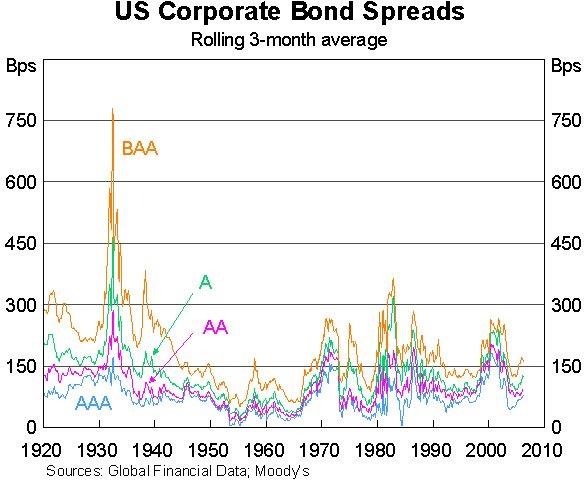

Los siguientes gráficos muestran la evolución de los diferenciales de crédito de las emisiones de bonos de empresas estadounidenses:

La diferencia o diferencial entre la inversión y los bonos especulativos de calidad crediticia ha sido del 3% al 4% históricamente. Esta diferencia se agrava naturalmente en periodos de “estrés” en los mercados financieros, como la Gran Depresión, las crisis del petróleo, la burbuja tecnológica y, también como veremos en el siguiente gráfico, durante la Gran Crisis Financiera: