Estamos asistiendo a un cambio de régimen o paradigma estructural, a una situación que es nueva y que muchos nunca han vivido.

En el artículo inicial hicimos la introducción y presentación del enfoque del tema.

En el segundo artículo mostramos lo sucedido en 2022, desde una perspectiva más global del desarrollo y desempeño de los ciclos económicos y de los mercados financieros.

En el tercer artículo analizamos el año 2022 con más detalle, para identificar los factores y consecuencias de este cambio de paradigma, a nivel coyuntural y estructural.

El objetivo es entender lo que funciona en este cambio de ciclo, para que podamos diseñar mejor el futuro.

En los últimos años hemos vivido en un contexto de condiciones financieras – tipos de interés y liquidez monetaria – muy diferente a lo que se ha desarrollado desde mediados de 2021.

Las tasas de interés han disminuido drásticamente desde la década de 1980 y proporcionaron una apreciación sostenida de la inversión en bonos.

Este largo mercado alcista de bonos estuvo relacionado con las sucesivas políticas de flexibilización cuantitativa, que se desarrollaron con mayor o menor intensidad en este período.

Estos programas fueron más fuertes en el período comprendido entre 2008 y 2016 para la recuperación de la Gran Crisis Financiera, y especialmente en el período de lucha económica y financiera contra la pandemia.

Estas políticas han ayudado a crear las presiones inflacionarias que comenzaron a surgir a mediados de 2021, junto con los cuellos de botella en las cadenas de suministro y que empeoraron con la guerra en Ucrania.

Dados los efectos perversos de la alta inflación en la economía de los hogares y las empresas, las autoridades monetarias tuvieron que revertir la política de años anteriores para combatir esta inflación.

El endurecimiento cuantitativo tiene el efecto de aumentar el costo del dinero para los hogares, las empresas y los gobiernos, y por lo tanto reducir el consumo privado, el gasto público y la inversión, es decir, la demanda agregada.

Este cambio de contexto y ciclo económico ha llevado al ajuste de los precios de bonos y acciones, y las consiguientes devaluaciones de sus inversiones.

Para las acciones , este aumento de la tasa de interés ocurre a través de dos efectos.

El aumento del coste de financiación de las empresas, tanto de deuda como de capital, conlleva una disminución de sus resultados.

La desaceleración económica resultante de la disminución de la demanda, la expectativa de menores resultados comerciales y la competencia de la inversión en bonos reducen los múltiplos de valoración del mercado.

El ajuste del mercado de bonos es más rápido, porque casi todos los inversores son profesionales y dependen solo de las expectativas de evolución de las tasas de interés y, en consecuencia, de la inflación.

El ajuste del mercado de valores es más lento porque los efectos sobre las empresas y los inversores (especialmente los inversores privados) tardan más en hacerse sentir.

En este sentido, es útil evaluar dónde nos encontramos en este proceso.

La disminución de los resultados de la empresa (EPS) también se diferencia en función de su actividad y su negocio.

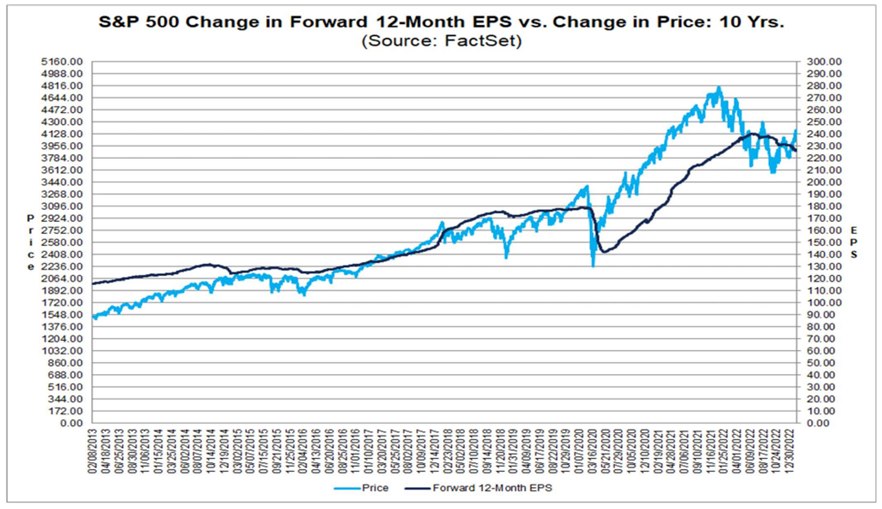

A mediados de febrero, el 70% de las empresas estadounidenses que conforman el índice S&P 500 ya presentaron los resultados del último trimestre de 2022:

Estas compañías mostraron una disminución del 4,9% en el crecimiento de las ganancias en este trimestre, la primera desde el tercer trimestre de 2020, y superior al 3,3% estimado en diciembre de 2021.

Las empresas que presentaron una indicación de los resultados del primer trimestre, fueron en su mayoría negativas (58 negativas frente a 13 positivas).

Los analistas han reducido gradualmente las estimaciones de resultados del S&P 500 para fin de año, actualmente en 225 dólares.

Muchos inversores institucionales predicen que esta cifra podría caer a $ 210-215 si el alto nivel de las tasas de interés (y la inflación) se extiende más de lo esperado, y podría caer por debajo de $ 200 en una recesión más negativa.

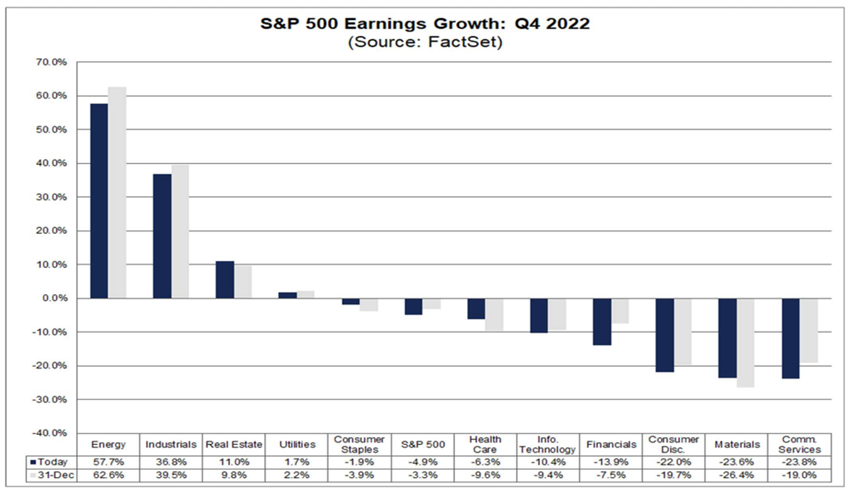

En términos sectoriales, los resultados han evolucionado de la siguiente manera:

Los sectores más afectados han sido comunicaciones, materiales, consumo duradero, finanzas, tecnología y salud, y los más favorecidos son energía, industria e inmobiliario.

No hay datos recientes disponibles públicamente para las estimaciones de los resultados de las empresas no estadounidenses, en particular las europeas.

Sin embargo, las expectativas también son bajas para la temporada de resultados que comenzó en la primera semana de febrero para el cierre de 2022, así como para las proyecciones para 2023.

La disminución de los múltiplos de valoración no es la misma para todos los segmentos del mercado de valores

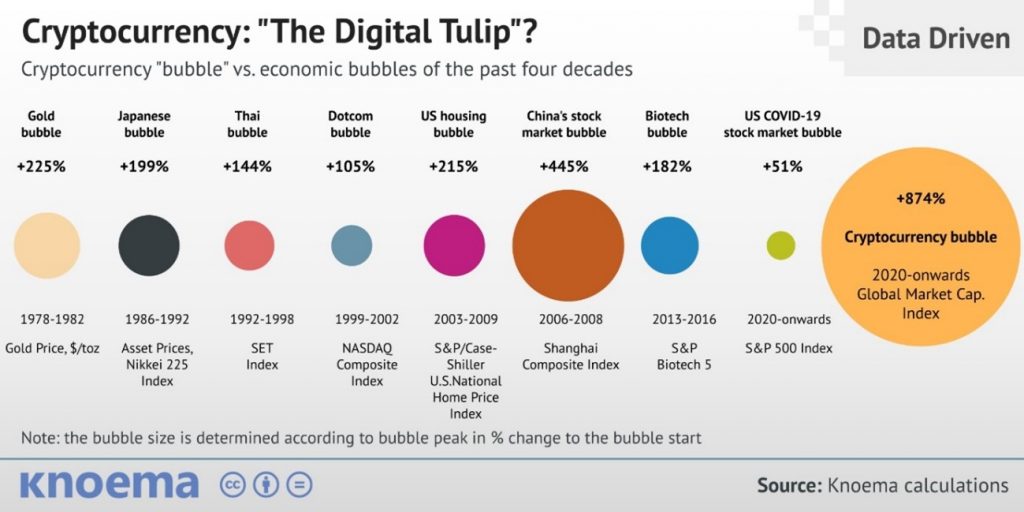

Como hemos visto antes, los excesos del mercado se han manifestado en excesos de valoración de los diversos activos, particularmente en criptomonedas, pero también en acciones.

Estas valoraciones bursátiles excesivas se han corregido y, en general, ya estaremos cerca de niveles a medio plazo a largo plazo si se evita una recesión y se consigue una transición de ciclo suave.

Si la recesión es un poco más profunda o la desaceleración económica es más larga, es decir, si la inflación es más rígida y los tipos de interés se encuentran en un nivel más alto durante más tiempo de lo esperado, la consecuencia será una nueva contracción de los resultados empresariales y una nueva contracción de los múltiplos.

Es importante señalar que la corrección de las evaluaciones ha sido muy profunda.

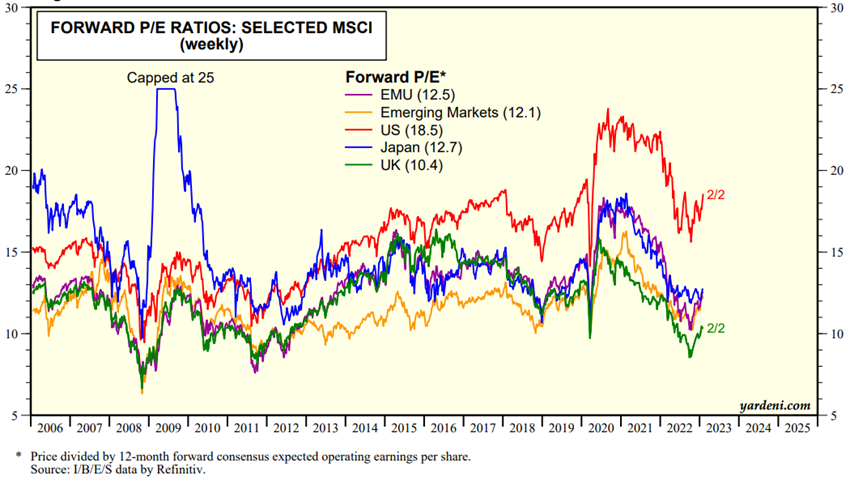

En los siguientes gráficos tenemos la evolución de las valoraciones de un conjunto de activos, dada por los múltiplos (ratio entre precio y resultados de las empresas), a lo largo de los últimos años, y merece la pena retomar la corrección de 2022.

Comencemos con los principales índices de las bolsas de varios países o geografías:

La caída en 2022 fue de más del 20% en todas las geografías, y el primer mes de 2023 mostró una recuperación.

El mercado estadounidense tiene un PER de 18x, muy por encima del promedio a largo plazo, mientras que el PER de 12.5x en la zona euro, 12.7x en Japón y 12x en los mercados emergentes están ligeramente por debajo del promedio (el PER de 10.4x en el Reino Unido es mucho más bajo que el promedio).

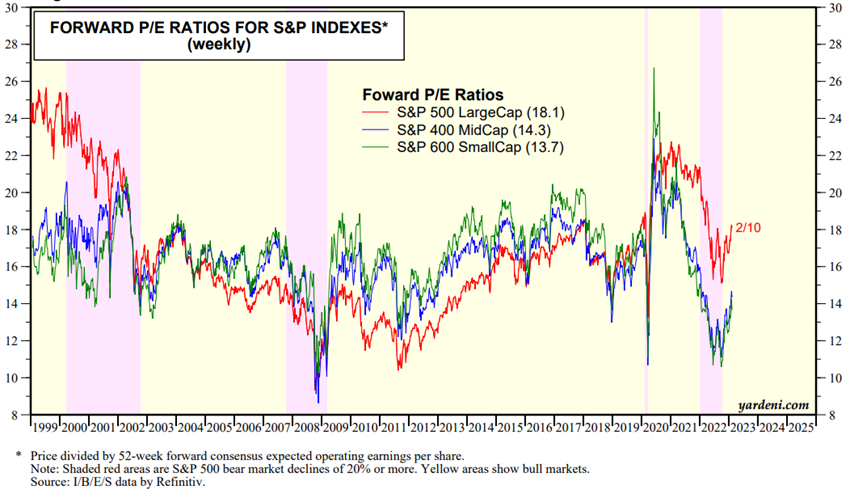

A continuación, pasemos a los índices de tamaño de la empresa o capitalización de mercado en el mercado estadounidense:

En 2022, la caída per fue muy marcada para todas las capitalizaciones, con caídas de más de 22x a menos de 16x, pero principalmente alcanzó pequeñas y medianas capitalizaciones.

El 18x PER de las grandes capitalizaciones está por encima de la media a largo plazo, mientras que el 14,3x de las medias y el 13,7x de las pequeñas está por debajo de la media respectiva.

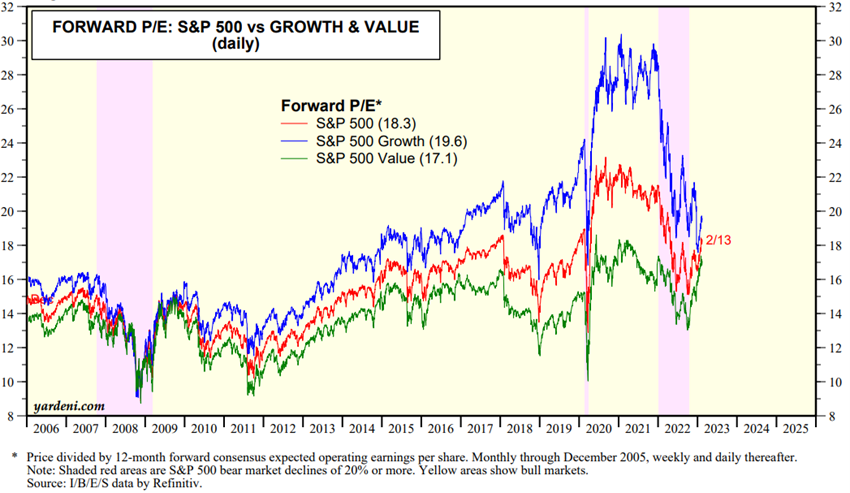

Finalmente, cubrimos los índices de valor y estilos de crecimiento:

En 2022, hubo una caída en el PER en ambos estilos, pero mucho más fuerte en el crecimiento que en el valor.

Actualmente, quiere el PER de crecimiento de 19.6x y 17.1x de valor están por encima del promedio a largo plazo.

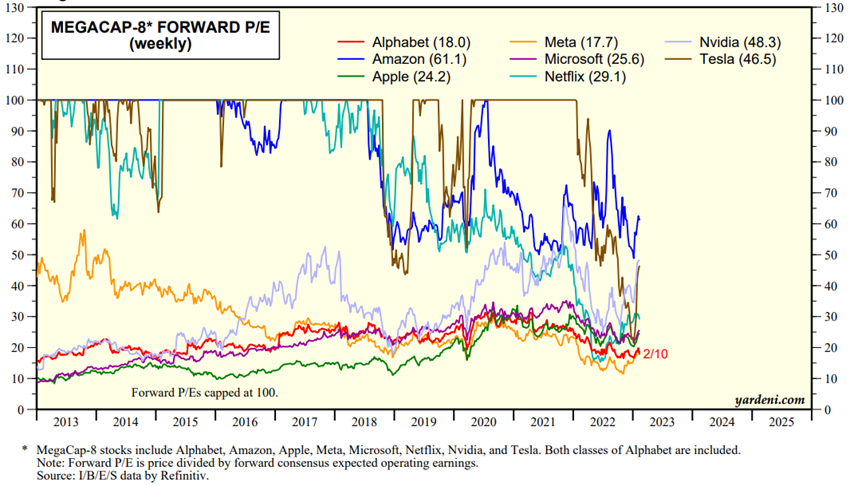

En cuanto a las acciones de las megaempresas estadounidenses en poder de muchos inversores, la evolución ha sido la siguiente:

Los PER’s de estas empresas cayeron mucho en 2022.

Casi todas estas compañías actualmente cotizan por debajo de los múltiplos a largo plazo, excepto Apple y Microsoft que han tenido caídas menos pronunciadas.

Este proceso de ajuste de los mercados bursátiles, a través de los resultados de las empresas y los múltiplos de valoración, ha recorrido un largo camino, pero aún está en curso.

En el próximo artículo veremos qué podemos esperar en el futuro próximo.