Los mercados bursátiles y los bonos cierran 2022 en el mercado bajista, con pocas excepciones. Las perspectivas para 2023 muestran un año con dos fases, para la inversión negativa del ciclo. Las tasas de interés de los bonos del Tesoro a largo plazo se mantienen estables en los Estados Unidos y aumentan en la zona euro.

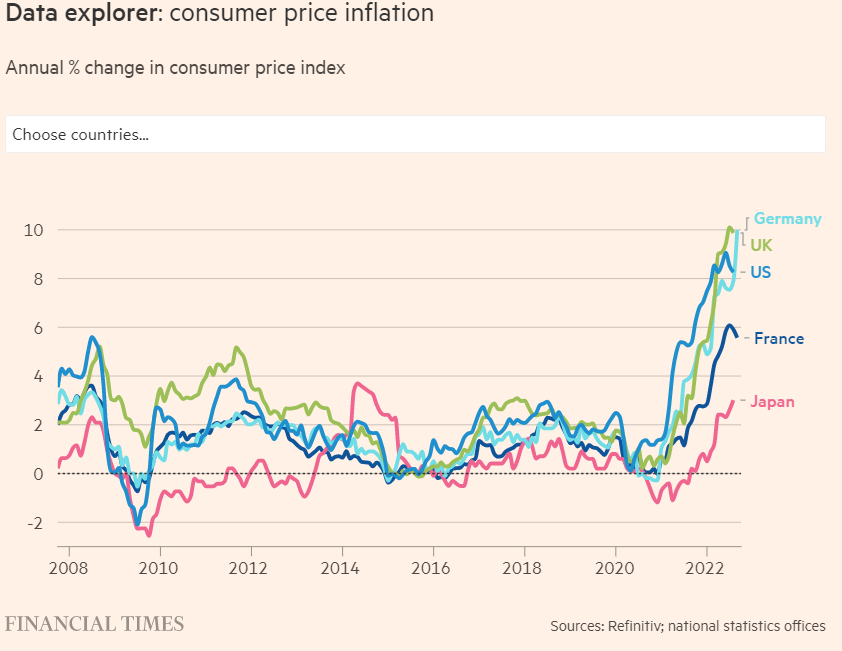

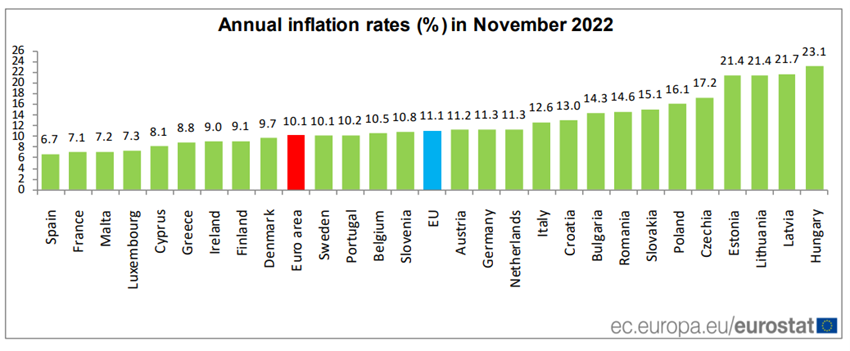

Los temas que actualmente afectan a las inversiones son la inflación y la política monetaria restrictiva -aumento de los tipos de interés y ajuste cuantitativo- y, en segundo lugar, la guerra en Ucrania y la crisis energética, que siguen siendo lo que dijimos hace un trimestre.

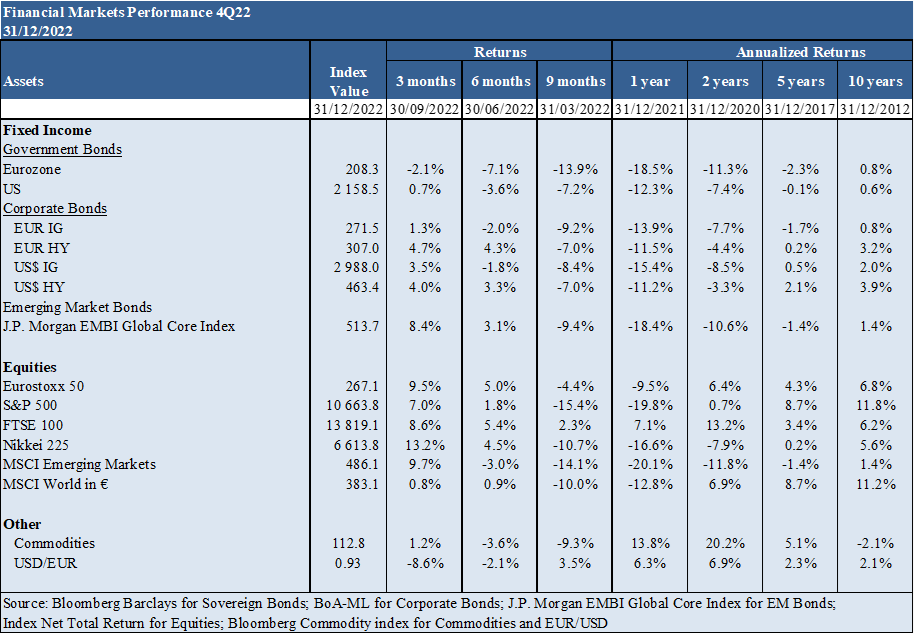

Mercados de Desempeño 4T22: Mercados bursátiles bajistas con correcciones superiores al 20%, excluyendo Dow Jones, FT100 y algunos periféricos. Los mercados de bonos entraron en un mercado bajista inaudito, como el tradicional y muy popular portfolio 60/40

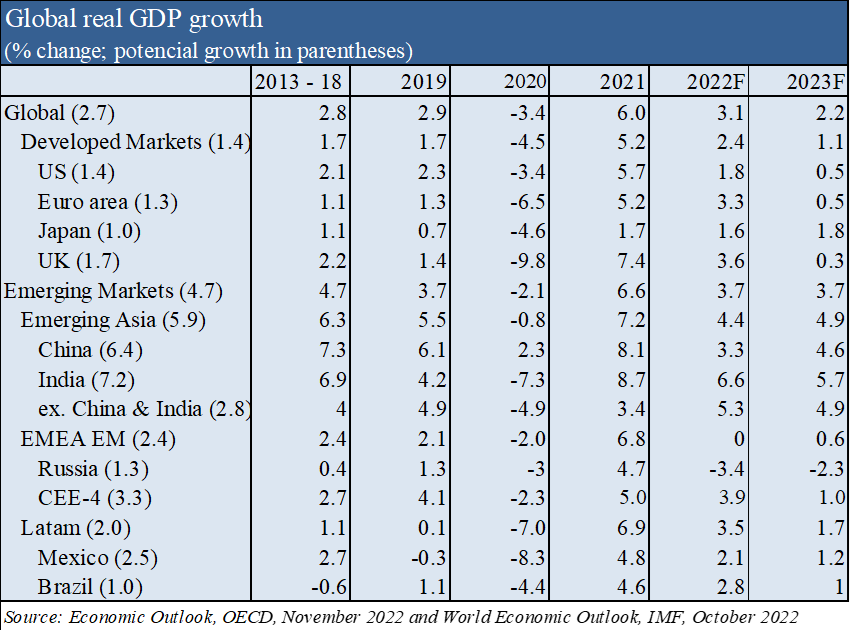

Contexto macro: Continúa la fuerte desaceleración del crecimiento económico en todo el mundo debido a las políticas monetarias restrictivas para combatir la inflación, la prolongación de la guerra en Ucrania y la desaceleración en China. Previsión de recesión en un tercio del mundo por parte del FMI, destacando la mayoría de países europeos. La inflación comienza a caer en Estados Unidos y Europa, pero gradualmente

Micro Contexto: Indicadores económicos clave instantáneos y avanzados en declive y en niveles de contracción en Europa

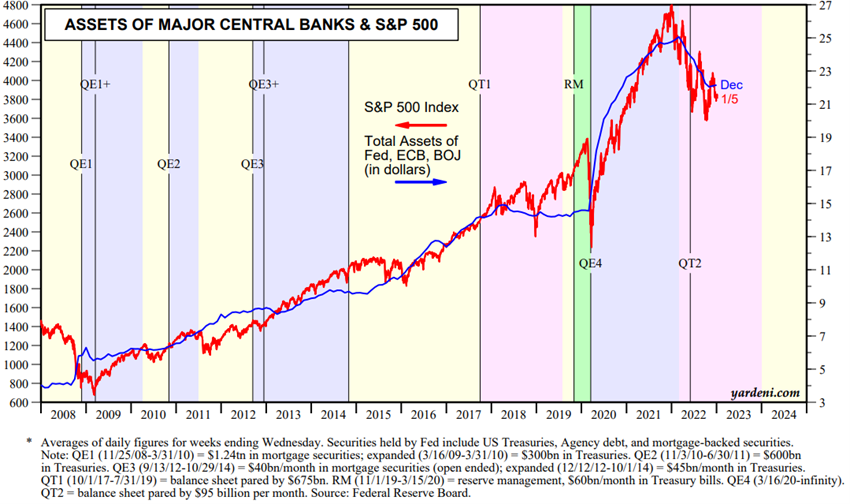

Políticas económicas: Los bancos centrales de los países desarrollados aplican políticas restrictivas, con alzas de tasas de interés oficiales y ventas de activos, que podrían ser más difíciles de lo esperado ante la desconexión entre las economías y los mercados.

Mercados bursátiles: La mayoría de los mercados bursátiles bajistas, incluso después de la recuperación del último trimestre, pero las valoraciones siguen estando por encima del nivel adecuado al contexto actual de desaceleración económica, y alta inflación y tipos de interés

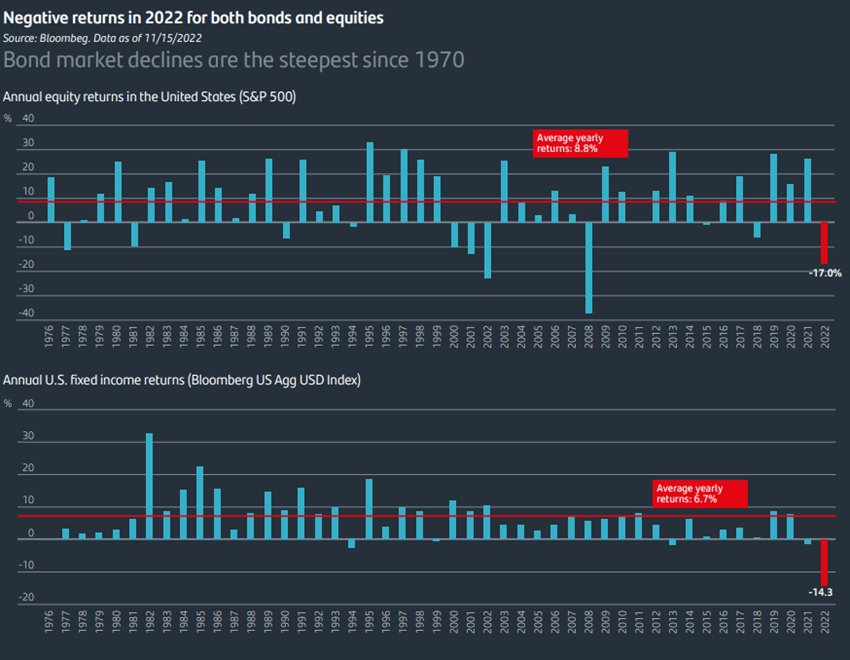

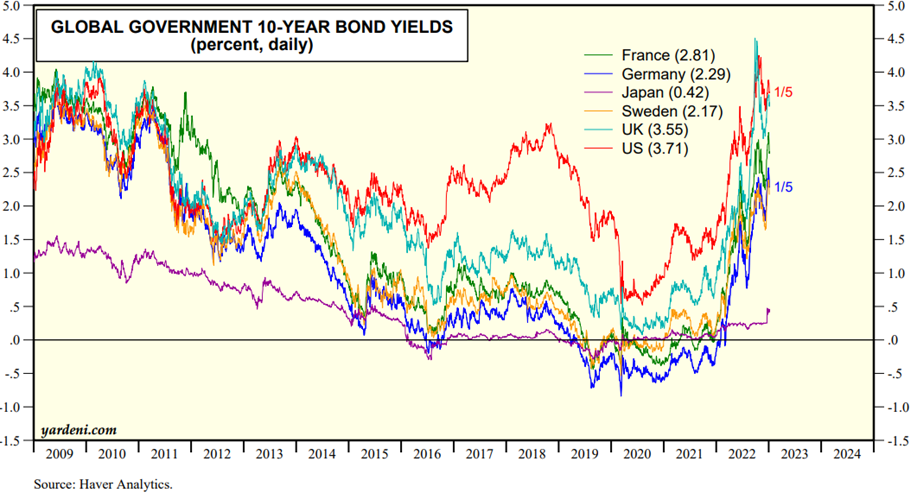

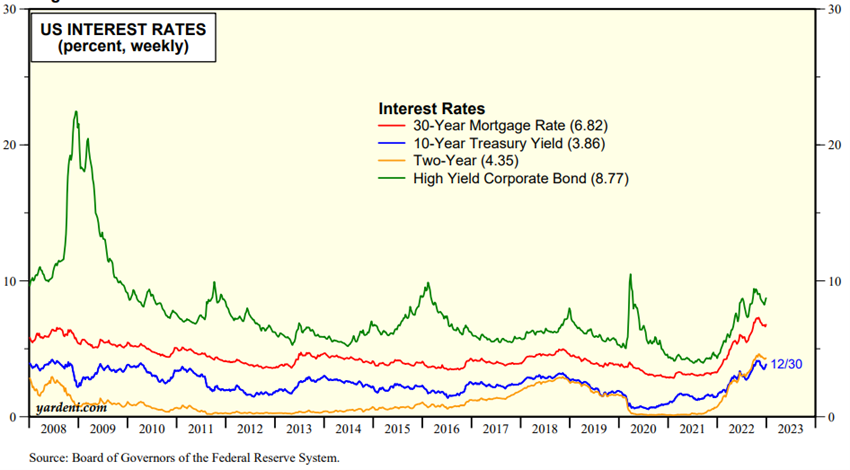

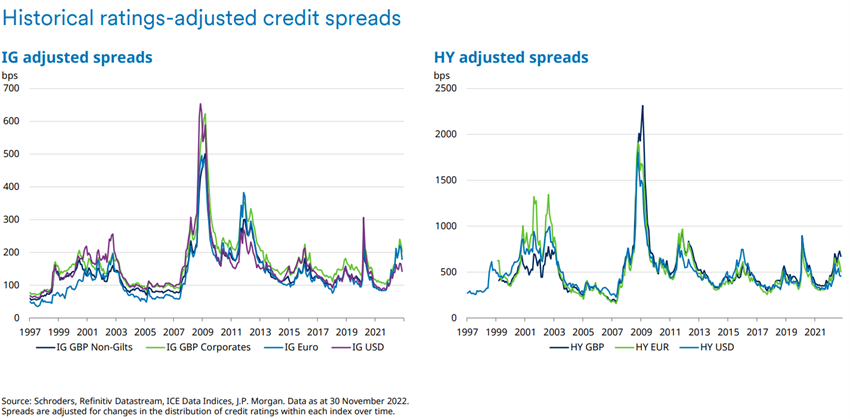

Mercados de bonos: El “mercado bajista” inaudito en bonos aumentó las pérdidas en la cartera a 60/40. Estabilización de los tipos de interés libres de riesgo a largo plazo en EE. UU. y aumento en Europa, con diferenciales y riesgos cada vez mayores en segmentos de mercado de menor liquidez.

Oportunidades clave: Oportunidades clave: menos incertidumbre, precios más bajos de las materias primas y fin de los confinamientos por Covid-cero en China, con el principal “viento de cola” posible, pero poco probable, final negociado de la guerra de Ucrania a corto plazo

Riesgos clave: La desaceleración económica en Europa es casi segura, y muy probable, pero suave, en los EE. UU., un endurecimiento de la política monetaria más fuerte de lo previsto y una mayor vulnerabilidad a los riesgos de baja probabilidad y fuerte impacto.

Esta fase de cambios de ciclo económico y de política monetaria, favorece la protección de activos financieros e inversiones defensivas, en acciones de valor o dividendos, y para los inversores estadounidenses, en bonos del Tesoro a medio y largo plazo. Debe evitarse la exposición a una deuda de calificación de baja calidad.

Desempeño de los mercados financieros 4T22

Mercados bursátiles bajistas con correcciones superiores al 20%, excluyendo Dow Jones, FT100 y algunos periféricos. Los mercados de bonos entraron en un mercado bajista sin precedentes, así como la cartera tradicional y muy popular 60/40

Los mercados bursátiles permanecen en “mercado bajista”, o caen por encima del 20%, en los países desarrollados, y al alza en los mercados emergentes, a pesar de cierta recuperación en el último trimestre.

Sin embargo, hay excepciones, como el índice Dow Jones, el FT100 y algunos mercados periféricos, que deben registrarse como resultado del cambio de paradigma y ciclo.

Fuerte caída de las criptomonedas debido a las quiebras de los grandes operadores y el efecto dominó en el ecosistema, y una mayor regulación, con Bitcoin perdiendo más del 65% en 2022.

Contexto macroeconómico

Revisión de las previsiones de crecimiento económico mundial en un ligero descenso hasta el 3,1% en 2022 y el 2,0% en 2023, y con un 1,8% y un 0,5% en EE. UU., un 3,3% y un 0,5% en la zona euro, y un 3,3% y un 4,6% en China en 2022 y 2023, respectivamente, debido a la persistencia de una alta inflación, el aumento de los tipos de interés y la guerra en Ucrania (OCDE noviembre y FMI, Octubre).

La inflación está disminuyendo gradualmente en los países desarrollados al reducir el precio de la energía y otros bienes, con un estimado de 6.2% en los Estados Unidos, 8.3% en la zona euro y 8.9% en el Reino Unido para 2022.

Según la OCDE, se espera una inflación del 3,5% en los EE.UU., del 6,8% en la zona euro y del 6,6% en el Reino Unido en 2023.

Según el FMI, China podría crecer por debajo del promedio mundial por primera vez en los últimos 40 años. y las tres principales economías -Estados Unidos, Europa y China- se desaceleran de manera significativa y simultánea en 2023, suponiendo que un tercio del mundo entrará en recesión en 2023, incluida la mayoría de los países europeos.

La posibilidad de recesión en EE.UU. se mantiene, pero si existe, será leve, dadas las buenas condiciones financieras de salida de hogares y empresas.

Los grados de eficacia de las políticas monetarias en la reducción de la inflación a través de la demanda agregada, la transmisión de la inflación a los salarios y la capacidad de anclaje de las expectativas inflacionarias serán determinantes para la transición del ciclo económico y el desempeño del mercado.

Contexto microeconómico

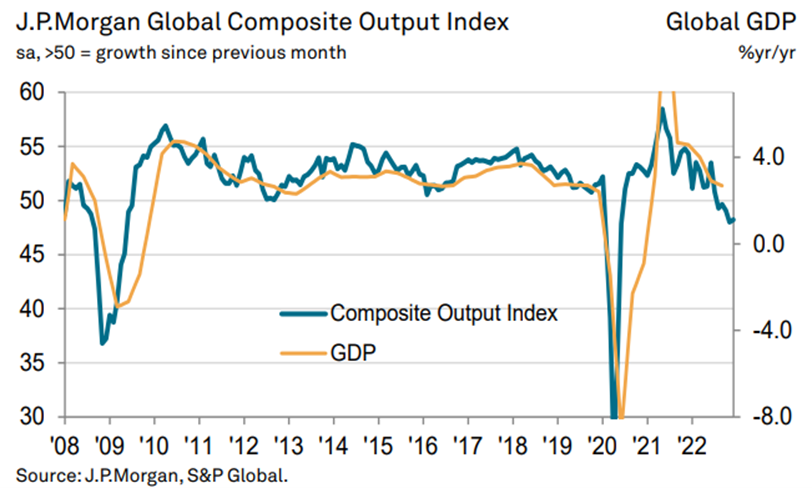

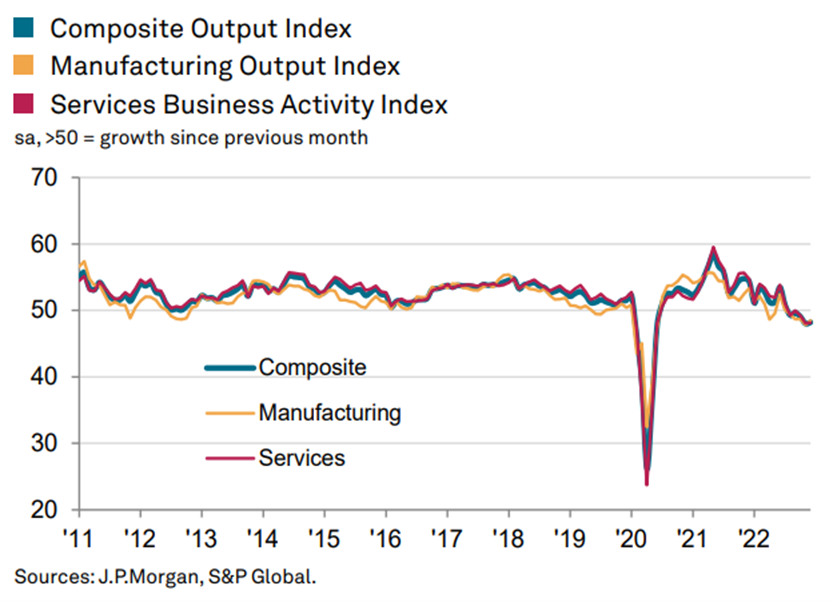

Contracción económica mundial, con desaceleración en EE.UU., Eurozona y Reino Unido

El índice de producción compuesto global de J.P.Morgan registró 48,2 en diciembre, cerca de 48,0 noviembre, siendo uno de los registros más débiles de los últimos 15 años.

India e Irlanda fueron los únicos países que registraron un crecimiento de la actividad económica en diciembre. Japón se ha estabilizado en producción, mientras que Estados Unidos, China, la zona euro, el Reino Unido, Brasil, Rusia y Australia se contrajeron.

La tasa de desempleo en los EE.UU. está en 3,7%, niveles muy cercanos a los mínimos.

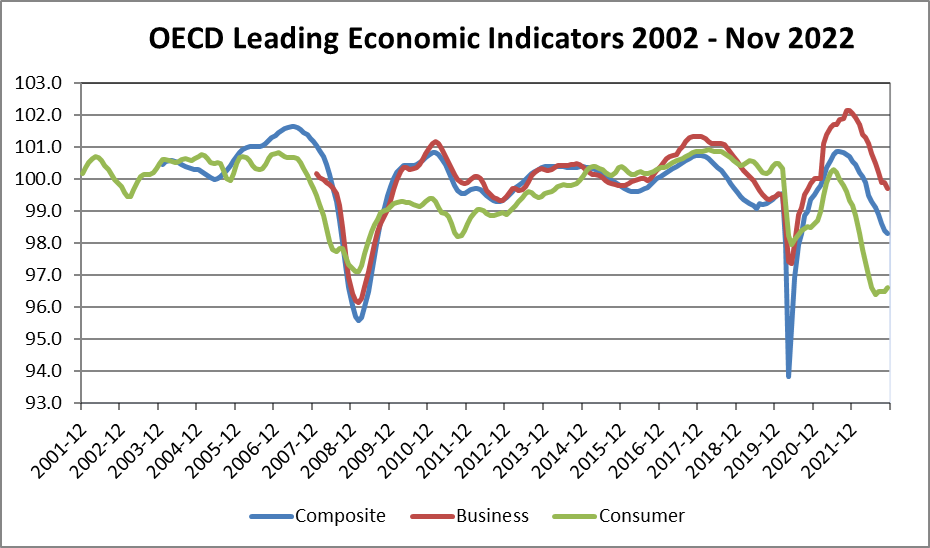

La confianza de las empresas y los consumidores en los países de la OCDE sigue disminuyendo considerablemente.

Políticas económicas

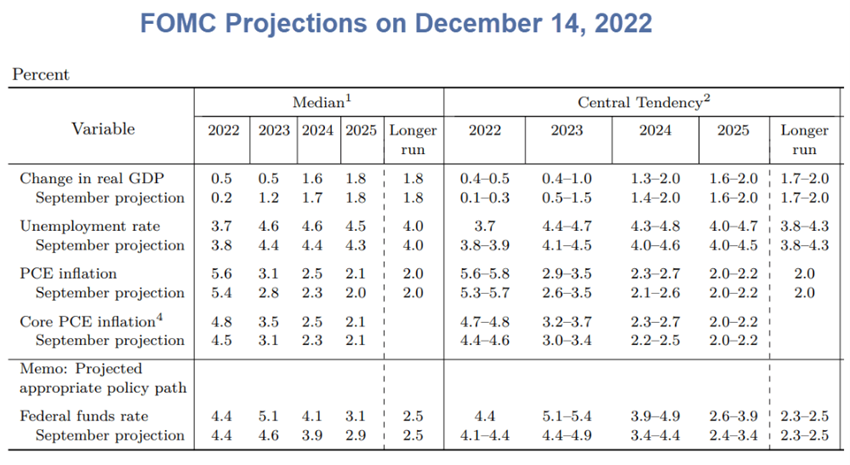

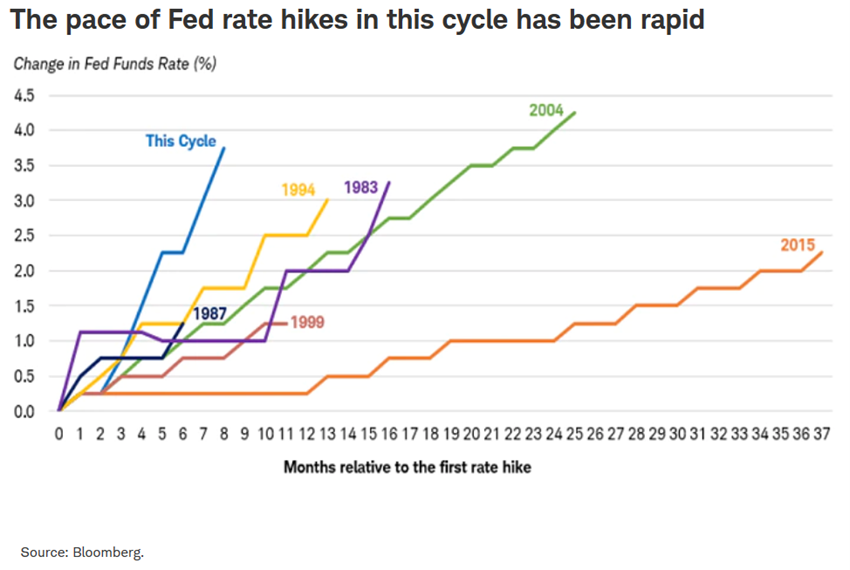

El FED está decidido a luchar contra la inflación, después de haber aumentado el tipo de interés oficial en un 0,75% en diciembre, situándolo en %-5,50%, el séptimo del año, en el aumento más rápido de la memoria.

Sus proyecciones apuntan al aumento de esta tasa al 5,1% a finales de 2023, al 4,1% en 2024, al 3,1% en 2025 y al 2,5% a más largo plazo.

Admite que el paro podría alcanzar el 4,4%.

El Banco de Inglaterra elevó la tasa de interés oficial al 3,5%.

El BCE ha elevado el tipo oficial hasta %-2,5% y espera comenzar a vender activos en el primer trimestre de 2023.

Los bonos del Tesoro a 10 años han caído en los Estados Unidos y se mantienen estables en la zona euro y el Reino Unido.

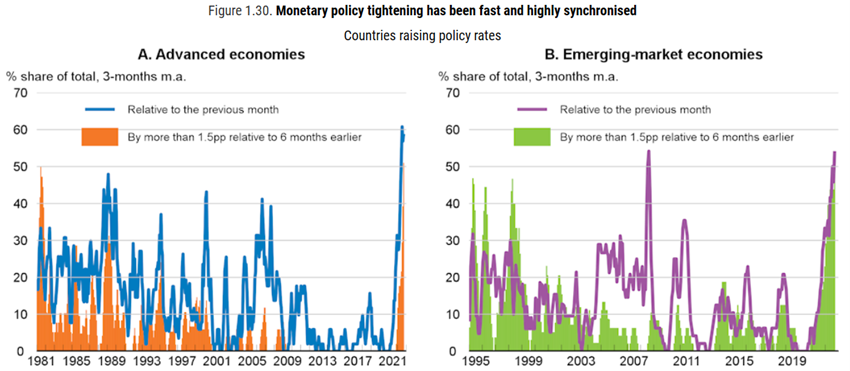

La mayoría de las economías avanzadas y emergentes están elevando rápidamente las tasas de interés.

La reducción de la inflación a los niveles objetivo puede llegar a ser más ardua de lo esperado en Estados Unidos y Europa debido a la nueva desconexión entre las realidades de las economías y los mercados.

Esta desconexión, acentuada por la política monetaria en respuesta a la pandemia que ahora se revierte, ha aumentado la resistencia y las barreras al ajuste necesario al aumentar la riqueza y el capital disponibles para la inversión en los mercados y la reducción de la oferta del mercado laboral.

Fuente: Perspectivas económicas de la OCDE, noviembre de 2022.

Las condiciones financieras siguen empeorando en los países desarrollados y especialmente en las economías emergentes

El rápido ritmo de contracción de la política monetaria en las principales economías y la creciente aversión al riesgo han llevado al empeoramiento de las condiciones financieras mundiales.

La volatilidad ha aumentado, particularmente en los mercados de bonos del Tesoro y en los mercados de divisas de las economías avanzadas y de mercados emergentes.

Evaluación de los mercados de valores

La desaceleración del crecimiento y el aumento de las tasas de interés han provocado la caída de los mercados bursátiles en la mayoría de las economías avanzadas.

Las caídas de los precios han sido relativamente grandes en muchos países de Europa central y oriental, lo que refleja el debilitamiento de las perspectivas de crecimiento.

Los mercados bursátiles están en un mercado bajista, incluso después de la recuperación del último trimestre, con algunas excepciones como el Dow Jones, ft100 y algunos países periféricos.

Los mercados bursátiles emergentes han caído más bruscamente.

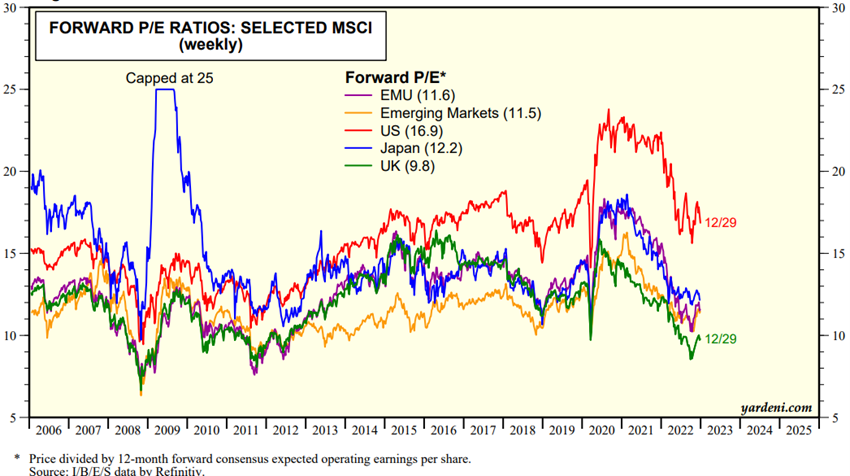

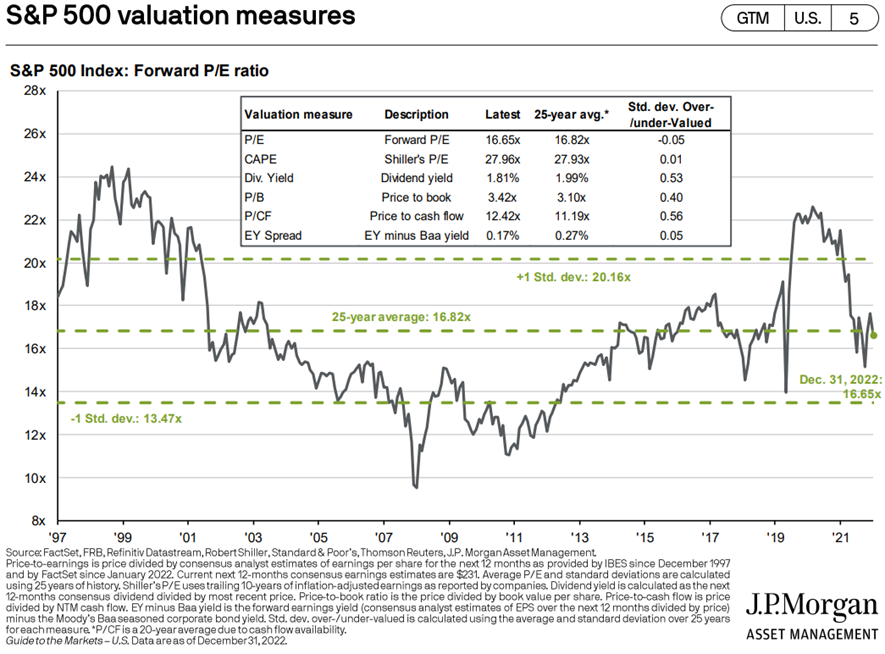

La valoración del mercado de valores mundial y de las diversas regiones ha caído y está en el promedio a largo plazo.

El 16,2x PER forward a EE.UU. está ligeramente por encima del promedio a largo plazo.

Los PER de las regiones restantes cayeron a 10,3x en la Zona Euro, 11,9x en Japón, 8,5x en el Reino Unido y 10,5x en los mercados emergentes, por debajo del promedio histórico.

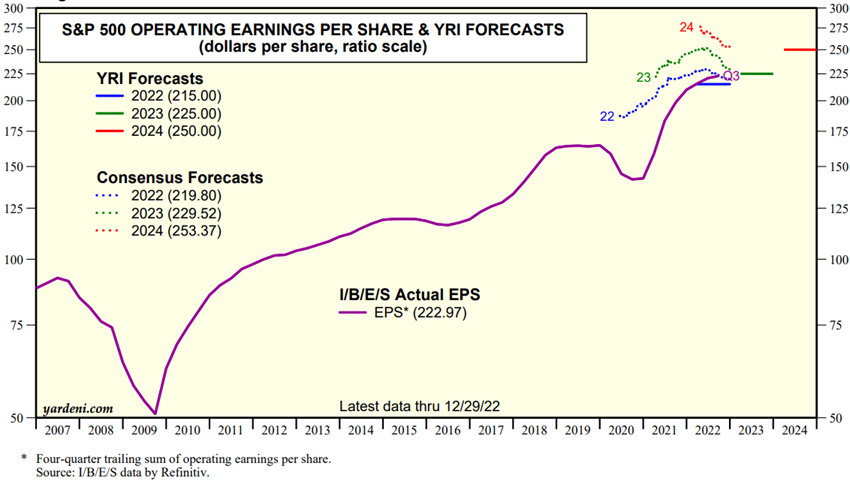

Las empresas y los analistas continúan revisando sus pronósticos de resultados bajos.

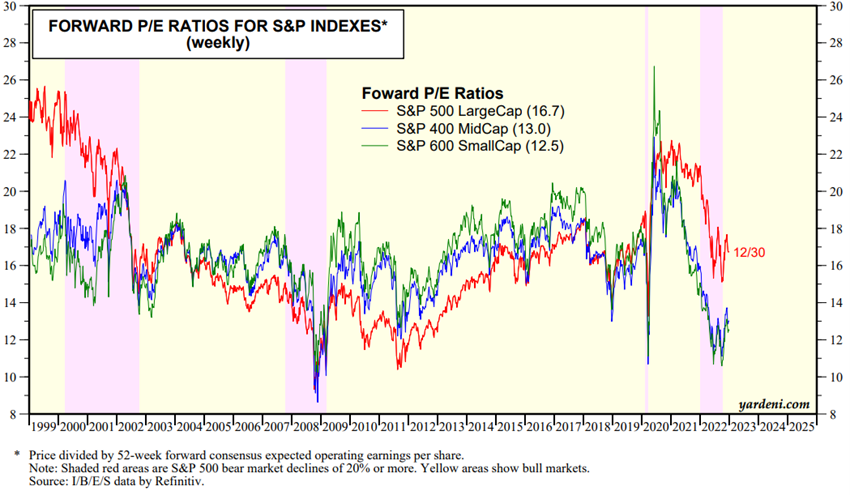

El PER de las acciones estadounidenses de pequeña y mediana capitalización es de aproximadamente 11 a 12 veces, por debajo del promedio a largo plazo, mientras que las megacapitalizaciones a 24 veces están muy por encima de lo mismo.

La brecha entre las tasas de los bonos del Tesoro de Estados Unidos a 10 y 2 años sigue siendo negativa, lo que ha sido un predictor de una recesión de 6-9 meses.

Las perspectivas de mercado de los mayores bancos de inversión y gestores de activos globales publicadas a finales del año pasado apuntan a un año de valoraciones cercanas a cero, pero con dos mitades, que reflejan la fase final del cambio de ciclo.

En la etapa inicial, se espera que el mercado caiga, continuando el ajuste de las valoraciones y una posterior recuperación a niveles cercanos a los actuales.

La duración estará determinada por la resistencia a romper la desconexión entre economía y mercados mediante la inversión de la política monetaria.

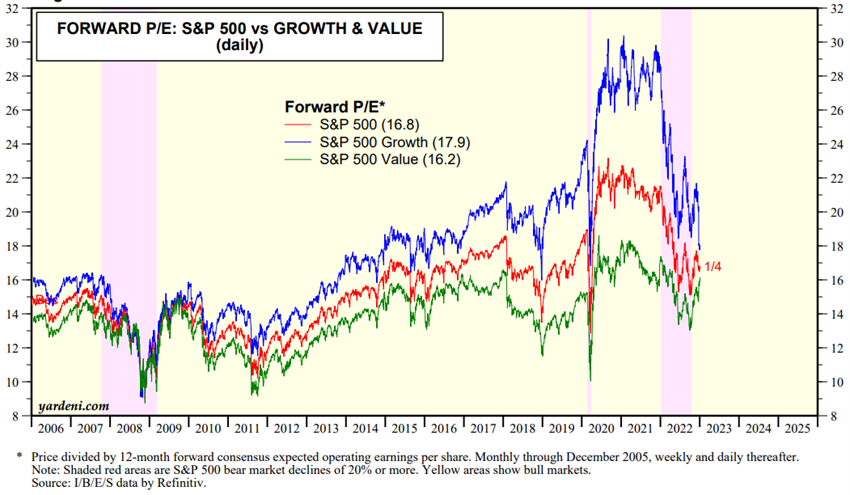

Estos ajustes serán más fuertes en los sectores más cíclicos, de crecimiento y múltiplos de valoración en comparación con su promedio a largo plazo en comparación con los múltiplos más estables, de valor y más bajos.

Por lo tanto, en esta etapa, los sectores y empresas de valor, o calidad, o dividendos, con buena capacidad de generación de flujo de caja siguen siendo favorecidos ante el crecimiento y con resultados bajos o negativos.

Los sectores de salud, actual y financiero se destacan, por lo positivo, en detrimento de la tecnología.

Fuente: Global Index Briefing: MSCI Forward P/ES, Yardeni Research, 4 de enero de 2023

Fuente: YRI S&P 500 Earnings Forecast, Yardeni Research, 3 de enero de 2023

Fuente: Major Central Bank Total Assets, Yardeni Research, January, 5, 2023

Fuente: Style Guide: LargeCaps vs SMidCaps, Yardeni Research, January, 4, 2023

Fuente: Style Guide: Style Guide: S&P 500 Growth vs Value, Yardeni Research, January, 6, 2023

Evaluación de los mercados de bonos

El “mercado bajista” inaudito en bonos aumentó las pérdidas en la cartera a 60/40. Estabilización de los tipos de interés libres de riesgo a largo plazo en EE. UU. y aumento en Europa, con diferenciales y riesgos cada vez mayores en segmentos de mercado de menor liquidez.

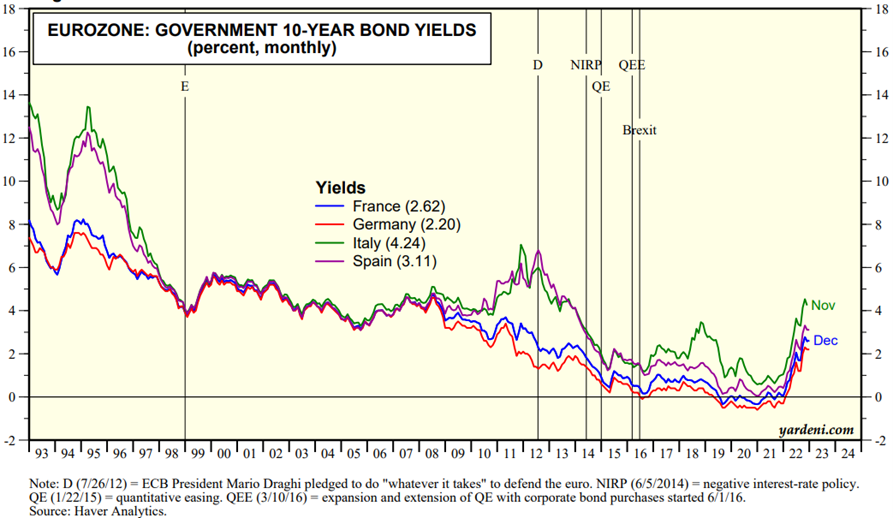

Los tipos de interés a largo plazo han aumentado en los Estados Unidos, el Reino Unido y la zona del euro, lo que refleja una rápida transferencia de los tipos de interés oficiales a los bonos a largo plazo.

Los bonos del Tesoro global se corrigieron más del 20% y entraron en un mercado bajista sin precedentes en septiembre pasado.

El mercado de bonos del Tesoro de Estados Unidos continúa cotizando a niveles interesantes a pesar de la caída en el último trimestre.

El aumento de los diferenciales de crédito aumentó, especialmente las deudas soberanas de Europa, que no solo fueron más altas debido a las intervenciones de las autoridades, y las deudas especulativas de calificación crediticia.

Los segmentos menos líquidos del mercado crediticio mostraron inestabilidad.

Fuente: Market Briefing: Global Interest Rates, Yardeni Research, 5 de enero de 2023

Fuente: Market Briefing: US Bond Yields, Yardeni Research, 5 de enero de 2023

Fuente: Schroders Credit Lens, diciembre de 2022

Principales oportunidades

La eventualidad de un término negociado en la guerra de Ucrania, con baja probabilidad, sería obviamente un factor sorpresa muy positivo para los mercados.

Principales riesgos

Europa puede tener una recesión más profunda de lo esperado.

Los riesgos en las economías avanzadas son el aumento de los cargos por endeudamiento y la menor liquidez del mercado de bonos.

La deuda pública ha aumentado y el costo de la nueva deuda está aumentando.

Las responsabilidades del servicio de la deuda han aumentado considerablemente para los hogares y las empresas no financieras.

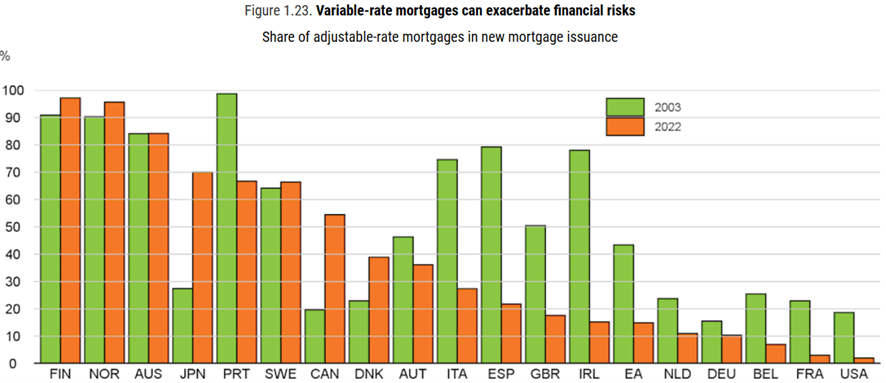

Y las hipotecas de tasa variable pueden exacerbar los riesgos financieros.

El impacto de las menores importaciones de energía de Rusia a Europa podría resultar más grave de lo esperado.

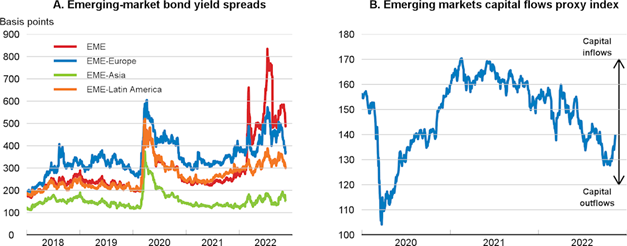

La contracción de la política monetaria pone de relieve las vulnerabilidades financieras preexistentes en las economías emergentes, incluido el elevado endeudamiento.

Las salidas de capital de estas economías han aumentado, la apreciación del dólar empeora la situación y los diferenciales de crédito de riesgo soberano son mayores y volátiles.

Ajuste de los excesos del mercado en un contexto de vulnerabilidades e inestabilidad, provoca la aparición de eventos negativos extremos, como fue el caso de los picos en las tasas de interés en la deuda británica, la deuda soberana europea, fuertes caídas en las cotizaciones de acciones y bonos corporativos, incluso algunos grandes y considerados estables, en los precios de las criptomonedas, acciones de memes, etc., el año pasado.

Fuente: Perspectivas económicas de la OCDE, noviembre de 2022.

Fuente: Market Briefing: European Interest Rates, Yardeni Researh, 5 de enero de 2023

Fuente: Perspectivas económicas de la OCDE, noviembre de 2022.