Los valores PER del mercado S&P 500 a lo largo de los años

El PER del mercado ha ido subiendo en los últimos años

Los dos indicadores más discutidos en la valoración bursátil son el PER (ratio de precio de mercado a ganancias por acción) y el EPS (ganancias por acción), porque son simples, accesibles, objetivos y prácticos.

Es por eso que hemos abordado este tema varias veces desde múltiples perspectivas.

Lo hicimos en el artículo en el que describimos y caracterizamos la inversión en acciones.

Lo hicimos de nuevo cuando presentamos la definición, evolución e importancia del EPS y también del PER para la evaluación de las acciones.

Posteriormente, abordamos el PER desde la perspectiva de evaluar el valor razonable del mercado.

Finalmente, en un artículo más reciente, analizamos la relación entre las tasas de interés y estos dos indicadores.

La importancia de estos dos indicadores para la inversión en renta variable hace que sean objeto de un análisis desarrollado en todas las perspectivas trimestrales de los mercados financieros publicadas.

En un artículo más reciente nos centramos en el tema del EPS del mercado, mostrando cómo se obtiene y cómo se puede analizar.

Posteriormente, publicamos la primera parte de este artículo dedicada al PER, en la que mostramos su importancia, utilidad, ventajas y limitaciones.

Este artículo analiza las bandas de fluctuación del PER a lo largo del tiempo, buscando obtener valores de referencia, con el fin de tratar de evaluar si el mercado está a un precio justo, caro o barato en un momento dado.

Esta evaluación es muy importante para muchos inversores en que saber, como hemos visto, que el PER determina los rendimientos a largo plazo, las estrategias de inversión y las asignaciones están influenciadas por la medición del grado de valoración del mercado.

El análisis de los PER del mercado de referencia se considera uno de los aspectos, si no el más crítico, de las inversiones en el mercado de valores.

Tenga en cuenta que con esto no queremos decir que uno deba hacer “market timing” de acuerdo con el PER, es decir, entrar y salir del mercado dependiendo de sus valores.

En artículos anteriores hemos visto que es muy difícil, por no decir imposible, elegir los tiempos de inversión en el mercado para ganar dinero.

Incluso los mejores inversores profesionales no lo entienden. Y esta tentación e intento no solo puede conducir a pérdidas, sino que se considera la razón principal para que la mayoría de los inversores obtengan rendimientos mucho más bajos que los del mercado.

Sin embargo, esto no significa que las asignaciones de inversión deban permanecer estáticas a lo largo del tiempo.

Lo que también hemos visto en otros artículos es que las diversas inversiones financieras se comportan de manera diferente según los ciclos económicos, es decir, en términos de crecimiento, tasas de inflación y tasas de interés.

Incluso hemos visto qué inversiones suelen tener un mejor desempeño en el contexto reciente de altas tasas de inflación y altas tasas de interés.

En nuestra opinión, podemos ajustar la exposición y la asignación de activos de las carteras de inversión a los ciclos del mercado.

Podemos ajustar la combinación de acciones y bonos, estrategias de inversión en renta variable, por ejemplo, valor y crecimiento, o sectoriales, etc., o estrategias de inversión en bonos, por ejemplo, a corto, medio y largo plazo (o duración), o riesgo de crédito.

Los valores PER del mercado S&P 500 a lo largo de los años

A pesar de la volatilidad del PER es posible tratar de definir bandas de fluctuación que puedan utilizarse como referencia para evaluar si el mercado es caro o barato en un momento dado.

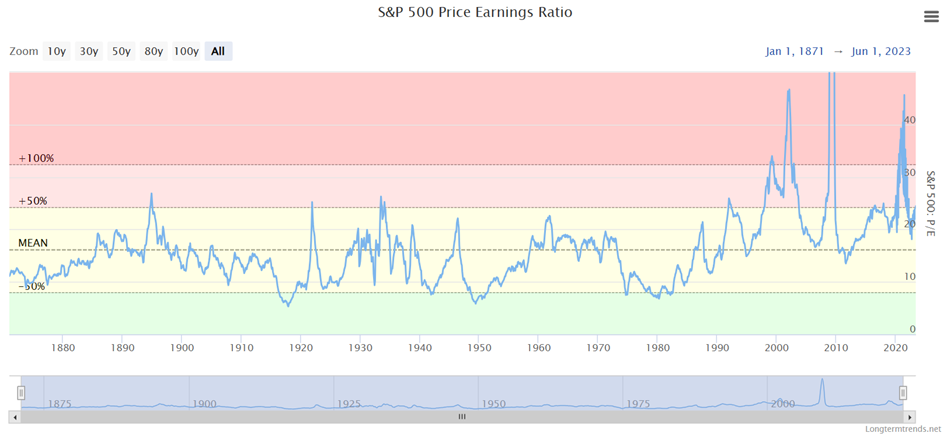

El siguiente gráfico muestra la evolución del PER (“Trailing”) observado del S&P 500 desde 1872:

Los valores más notables del S&P 500 PER son los siguientes (nota: es obvio que existen diferencias en los valores PER de referencia en consonancia con las diversas fuentes de información utilizadas):

Promedio histórico 15.98x

Mediana histórica: 15.24x

Historia mínima/máxima: 5.31x (1917) / 131.39x (2009)

Promedio de los últimos 25 años: 26.04x

Promedio en los últimos 10 años: 22.94x

Promedio de los últimos 5 años: 24.75x

El valor actual del PER (29/6/23) es 24,91x.

Los datos históricos muestran que el PER anual promedio para el S&P 500 fue de 13.34x entre 1900 y 1980.

Sin embargo, durante los siguientes 40 años, de 1981 a 2022, el PER anual promedio aumentó a 21.92x.

El rango típico de valores anuales de PER del S&P 500 es de 19.08x a 27.80x.

Otro intervalo ampliamente considerado es el que calcula los valores del PER con desviaciones tomadas como extremos, de más y menos una desviación estándar de la media.

El PER del S&P 500 con +1 desviación estándar es 30x y con -1 desviación estándar es 6x.

Teniendo en cuenta la sensibilidad del PER “Trailing” observado a cambios repentinos y drásticos en el mercado, se utilizan dos indicadores alternativos que han demostrado tener una mayor previsibilidad de los rendimientos a largo plazo.

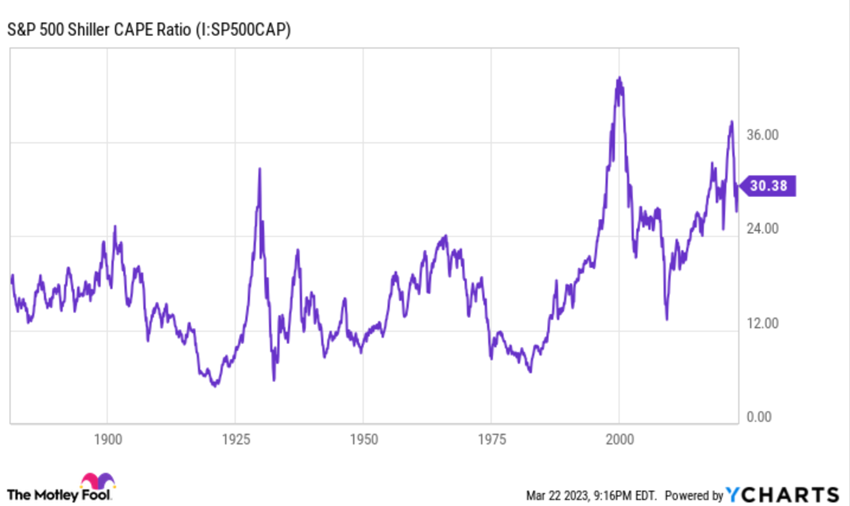

Desde 1870, el PER de Shiller ha promediado alrededor de 17x.

En los últimos 25 años, el PER de Shiller ha estado durante mucho tiempo por encima de 25x, debido a las tasas de interés históricamente bajas y la facilidad de acceso a la información financiera, lo que ha llevado a los inversores a asumir riesgos y pagar primas más altas por las acciones de crecimiento.

El problema de señales PER de Shiller es cuando adelanta y se mantiene por encima de 30x. En un mercado alcista, siete valores han ocurrido en solo cinco años desde 1870.

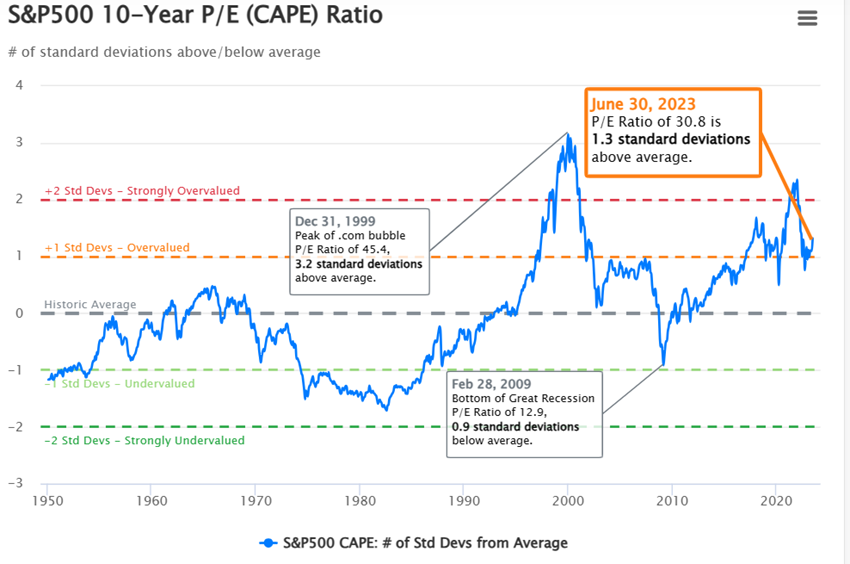

La relación PER actual de Shiller para el S&P500 es de 30.1x.

Esta cifra está un 48,7% por encima del promedio del mercado de la era moderna (posterior a 1950) de 20,2x, lo que lo coloca 1,2 desviaciones estándar por encima del promedio de la era moderna, lo que sugiere que el mercado está sobrevalorado.

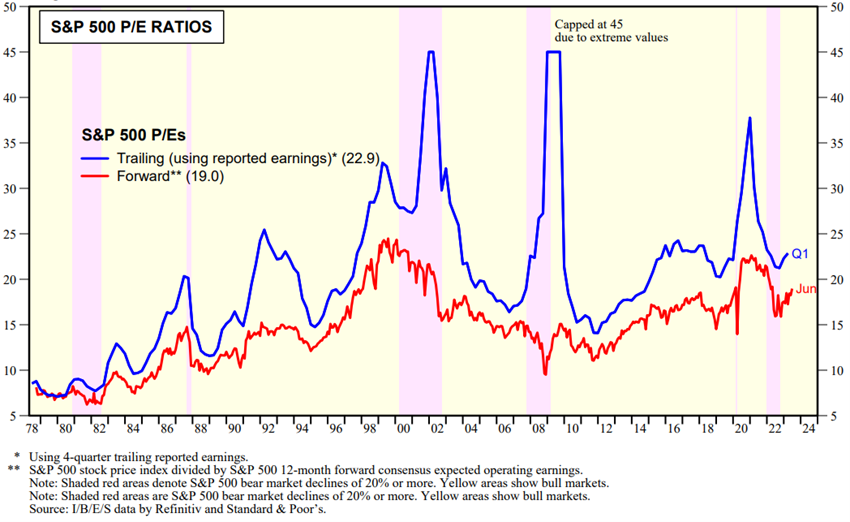

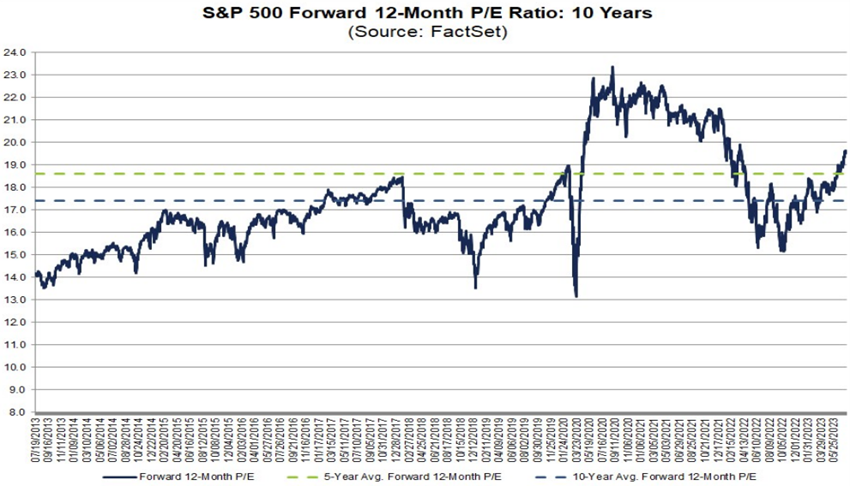

Como hemos visto, el PER a plazo compara el precio de las acciones (o índice) de una empresa con la estimación de ganancias de consenso de los analistas para el próximo año (es decir, el futuro).

En este periodo, en ningún momento el PER a plazo cayó por debajo de 13x a 14x, con la excepción de la Gran Crisis Financiera de 2007-2009 y una corrección en 2011.

Actualmente, el PER a plazo del S&P 500 es 18x, por encima del promedio de 25 años.

En los últimos 10 años, el PER a plazo del S&P 500 ha oscilado entre 13x en 2013 y 24x en 2020:

El PER del mercado ha ido subiendo en los últimos años

En los últimos años, ha habido un aumento en el PER del mercado.

Este aumento se debe a tres factores.

El crecimiento de la base de inversores en el mercado de valores, que ha provocado una disminución en la prima de riesgo requerida.

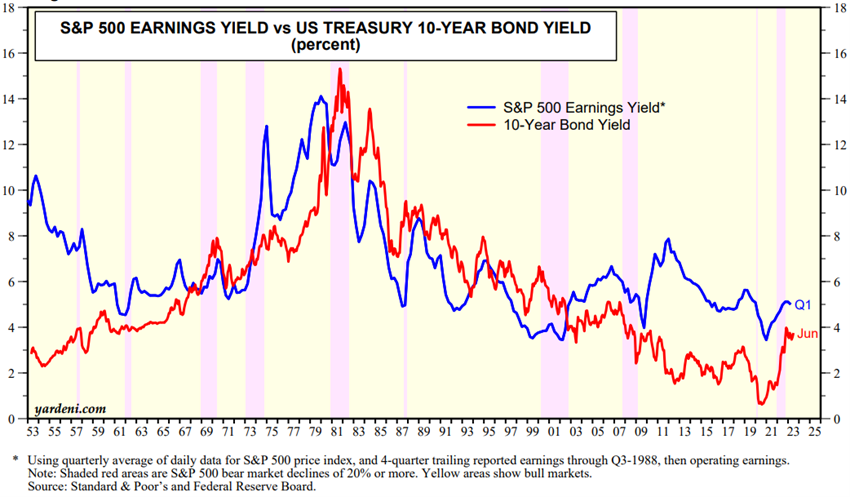

La continua caída de los tipos de interés entre 1980 y 2021 (mercado alcista de bonos largos), que redujo la prima de riesgo de los bonos y hizo menos atractivo invertir en bonos en comparación con las acciones.

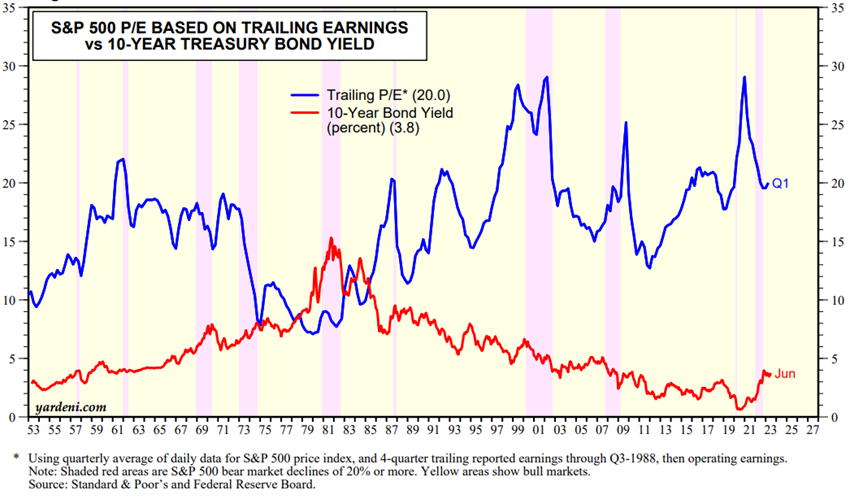

De hecho, Ed Yardeni estableció un modelo de valoración de mercado que considera el nivel de las tasas de interés conocido como el modelo de la Fed.

Además, también se produjo un cambio significativo en la composición sectorial del mercado, con el aumento del peso de las empresas tecnológicas, empresas con mayor duración y mayores flujos de caja y beneficios en el futuro, en detrimento de los sectores financiero y energético, con menor PER.

En ese sentido, la relación entre el PER y la rentabilidad del mercado es aún más fuerte cuando se relaciona el PER con los tipos de interés de los bonos a 10 años:

Los inversores son aún más exigentes en la evaluación del mercado cuanto más altas son las tasas de interés libres de riesgo.

El siguiente gráfico muestra la correlación entre el rendimiento de los bonos libres de riesgo y las acciones del S&P 500:

Por último, en términos de valoración del mercado, no debemos olvidar el efecto del crecimiento de los beneficios a largo plazo.