Les valeurs PER du marché S&P 500 au fil des ans

Le PER du marché a augmenté ces dernières années

Les deux indicateurs les plus discutés dans la valorisation boursière sont le PER (ratio cours du marché sur bénéfice par action) et le BPA (bénéfice par action), car ils sont simples, accessibles, objectifs et pratiques.

C’est pourquoi nous avons abordé ce sujet à plusieurs reprises sous plusieurs angles.

Nous l’avons fait dans l’article dans lequel nous décrivons et caractérisons l’investissement en actions.

Nous l’avons fait à nouveau lorsque nous avons présenté la définition, l’évolution et l’importance du BPA ainsi que du PER pour l’évaluation des actions.

Plus tard, nous avons abordé le PER du point de vue de l’évaluation de la juste valeur du marché.

Enfin, dans un article plus récent, nous avons examiné la relation entre les taux d’intérêt et ces deux indicateurs.

L’importance de ces deux indicateurs pour l’investissement en actions fait qu’ils font l’objet d’une analyse développée dans toutes les perspectives trimestrielles des marchés financiers publiées.

Dans un article plus récent, nous nous sommes concentrés sur le sujet du BPA du marché, en montrant comment il est obtenu et comment il peut être analysé.

Par la suite, nous avons publié la première partie de cet article consacrée au PER, dans laquelle nous avons montré son importance, son utilité, ses avantages et ses limites.

Cet article analyse les bandes de fluctuation du PER au fil du temps, en cherchant à obtenir des valeurs de référence, afin d’essayer d’évaluer si le marché est à un prix juste, cher ou bon marché à un moment donné.

Cette évaluation est très importante pour de nombreux investisseurs car ils savent, comme nous l’avons vu, que le PER détermine les rendements à long terme, les stratégies d’investissement et les allocations sont influencées par la mesure du degré de valorisation du marché.

L’analyse des PREP de référence du marché est considérée comme l’un des aspects, sinon le plus critique, des investissements sur les marchés boursiers.

Notez que nous ne voulons pas dire par là qu’il faut faire du « market timing » selon le PER, c’est-à-dire entrer et sortir du marché en fonction de ses valeurs.

Dans les articles précédents, nous avons vu qu’il est très difficile, voire impossible, de choisir les moments d’investissement sur le marché afin de gagner de l’argent.

Même les meilleurs investisseurs professionnels ne comprennent pas. Et cette tentation et cette tentative peuvent non seulement entraîner des pertes, mais sont considérées comme la principale raison pour laquelle la plupart des investisseurs obtiennent des rendements beaucoup plus bas que ceux du marché.

Toutefois, cela ne signifie pas que les allocations d’investissement doivent rester statiques dans le temps.

Ce que nous avons également vu dans d’autres articles, c’est que les différents investissements financiers se comportent différemment selon les cycles économiques, notamment en termes de croissance, de taux d’inflation et de taux d’intérêt.

Nous avons même vu quels placements sont généralement les plus performants dans le contexte récent de taux d’inflation élevés et de taux d’intérêt élevés.

À notre avis, nous pouvons ajuster l’exposition et la répartition de l’actif des portefeuilles de placement aux cycles du marché.

Nous pouvons affiner la combinaison d’actions et d’obligations, de stratégies d’investissement en actions, par exemple en valeur et croissance, ou sectorielles, etc., ou de stratégies d’investissement obligataire, par exemple à court, moyen et long terme (ou duration), ou de risque de crédit.

Les valeurs PER du marché S&P 500 au fil des ans

Malgré la volatilité du PER, il est possible de chercher à définir des bandes de fluctuation qui peuvent être utilisées comme référence pour évaluer si le marché est cher ou bon marché à un moment donné.

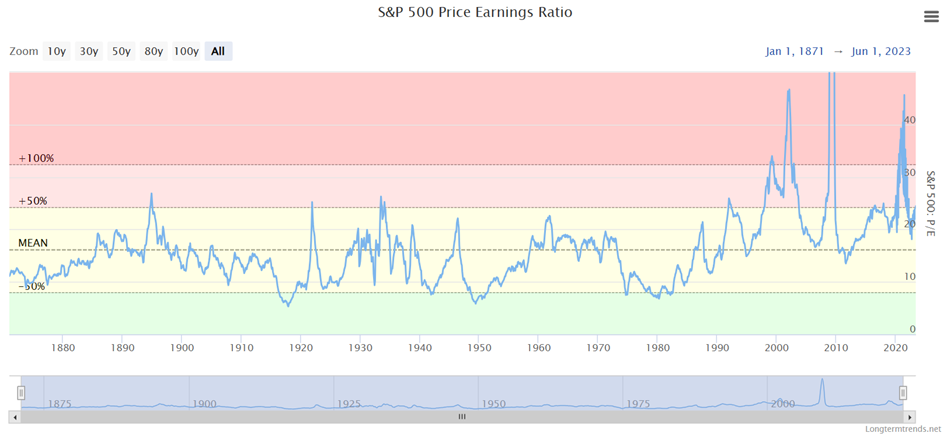

Le graphique suivant montre l’évolution du PER (« Trailing ») observé du S&P 500 depuis 1872 :

Les valeurs PER les plus notables du S&P 500 sont les suivantes (note : il est évident qu’il existe des différences dans les valeurs PER de référence en accord avec les différentes sources d’information utilisées) :

Moyenne historique 15,98x

Médiane historique : 15,24x

Historique Min/Max: 5.31x (1917) / 131.39x (2009)

Moyenne des 25 dernières années: 26,04x

Moyenne sur les 10 dernières années: 22.94x

Moyenne des 5 dernières années: 24.75x

La valeur actuelle du PER (6/29/23) est 24,91x.

Les données historiques montrent que le PER annuel moyen pour le S&P 500 était de 13,34x entre 1900 et 1980.

Cependant, au cours des 40 années suivantes, de 1981 à 2022, le PER annuel moyen a augmenté à 21,92x.

La fourchette typique des valeurs annuelles du PER du S&P 500 est de 19,08x à 27,80x.

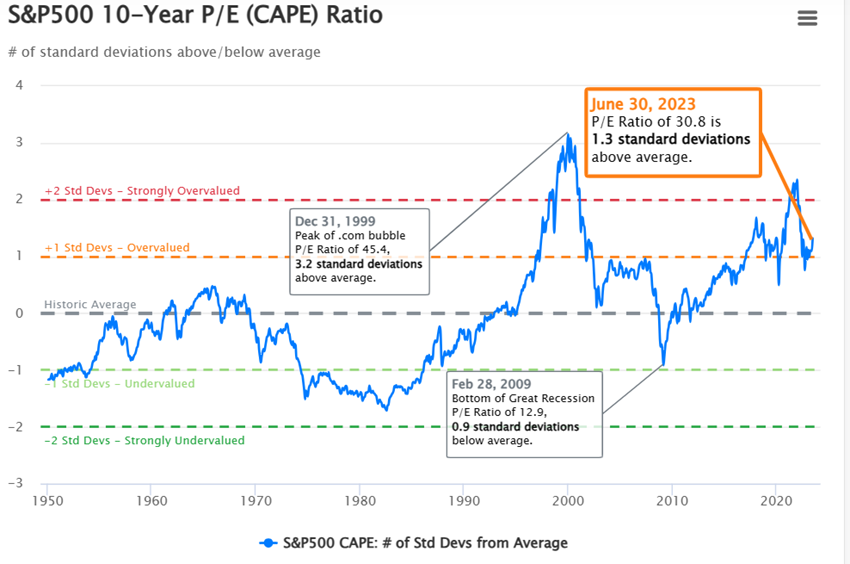

Un autre intervalle largement considéré est celui qui calcule les valeurs du PER avec des écarts pris comme des extrêmes, de plus et moins un écart-type par rapport à la moyenne.

Le PER du S&P 500 avec +1 écart-type est de 30x et avec -1 écart-type est de 6x.

Compte tenu de la sensibilité du PER observé « Trailing » aux changements soudains et drastiques du marché, deux indicateurs alternatifs sont utilisés qui se sont révélés avoir une plus grande prévisibilité des rendements à long terme.

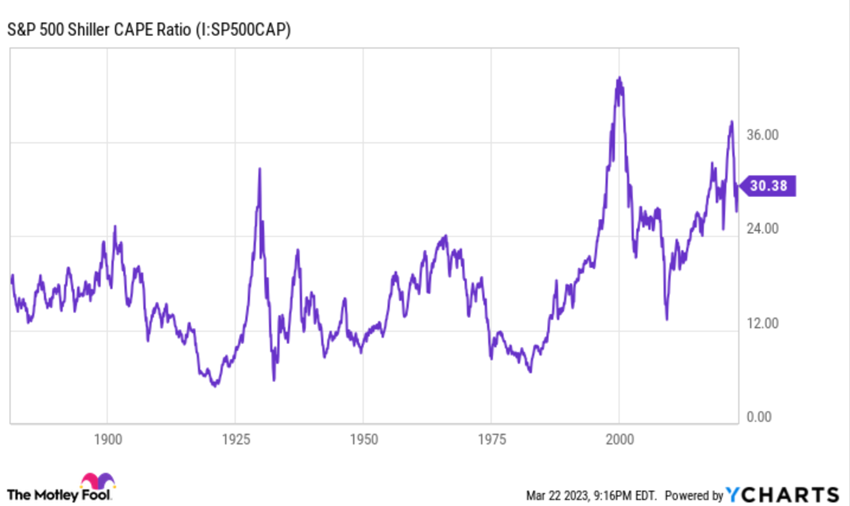

Depuis 1870, le PER de Shiller a été en moyenne d’environ 17x.

Au cours des 25 dernières années, le PER de Shiller a longtemps été supérieur à 25x, en raison des taux d’intérêt historiquement bas et de la facilité d’accès aux informations financières, ce qui a conduit les investisseurs à prendre des risques et à payer des primes plus élevées pour les actions de croissance.

Le PER de Shiller signale des problèmes lorsqu’il dépasse et reste au-dessus de 30x. Dans un marché haussier, sept valeurs se sont produites en seulement cinq ans depuis 1870.

Le ratio PER actuel de Shiller pour le S&P500 est de 30,1x.

Ce chiffre est supérieur de 48,7% à la moyenne du marché de l’ère moderne (après 1950) de 20,2x, ce qui le place 1,2 écart-type au-dessus de la moyenne de l’ère moderne, ce qui suggère que le marché est surévalué.

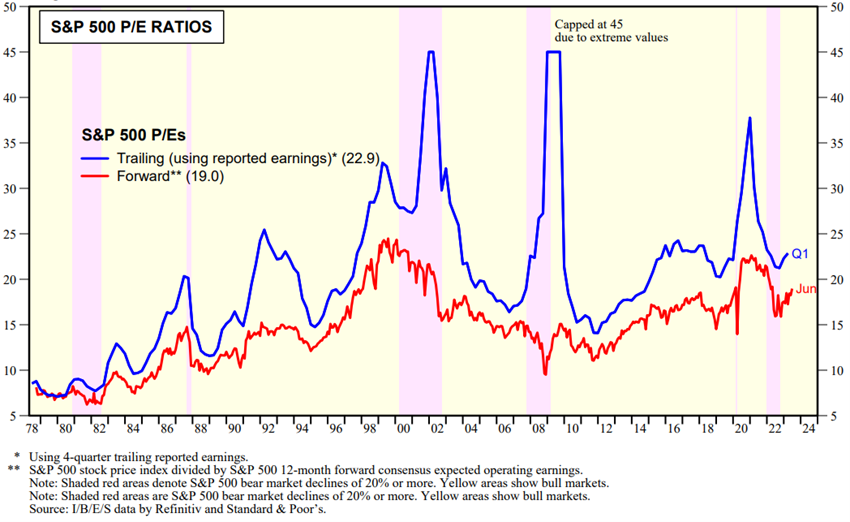

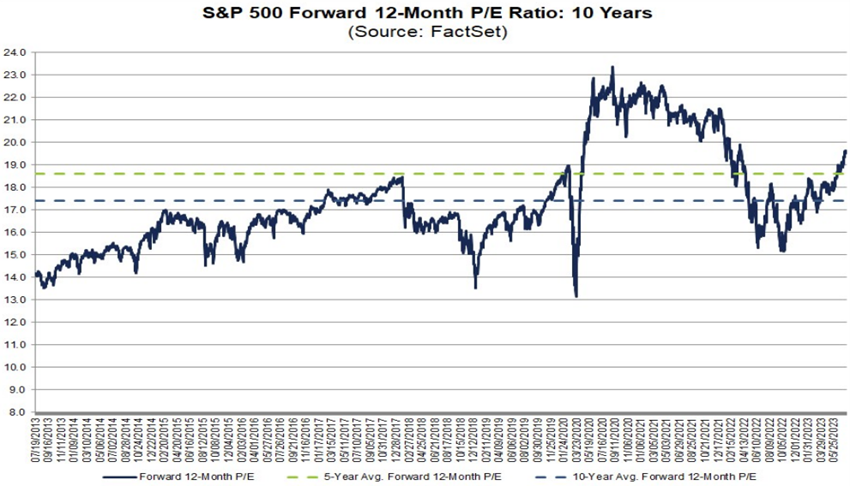

Comme nous l’avons vu, le PER à terme compare le cours de l’action (ou l’indice) d’une société à l’estimation consensuelle des bénéfices des analystes pour l’année à venir (c’est-à-dire le prévision).

Au cours de cette période, à aucun moment le PER prévisionnel n’est tombé en dessous de 13x à 14x, à l’exception de la Grande Crise financière de 2007-2009 et d’une correction en 2011.

Actuellement, le PER prévisionnel du S&P 500 est de 18x, au-dessus de la moyenne sur 25 ans.

Au cours des 10 dernières années, le PER prévisionnel du S&P 500 a varié de 13x en 2013 à 24x en 2020 :

Le PER du marché a augmenté ces dernières années

Ces dernières années, il y a eu une augmentation du PER du marché.

Cette augmentation est due à trois facteurs.

La croissance de la base d’investisseurs sur le marché boursier, qui a entraîné une diminution de la prime de risque requise.

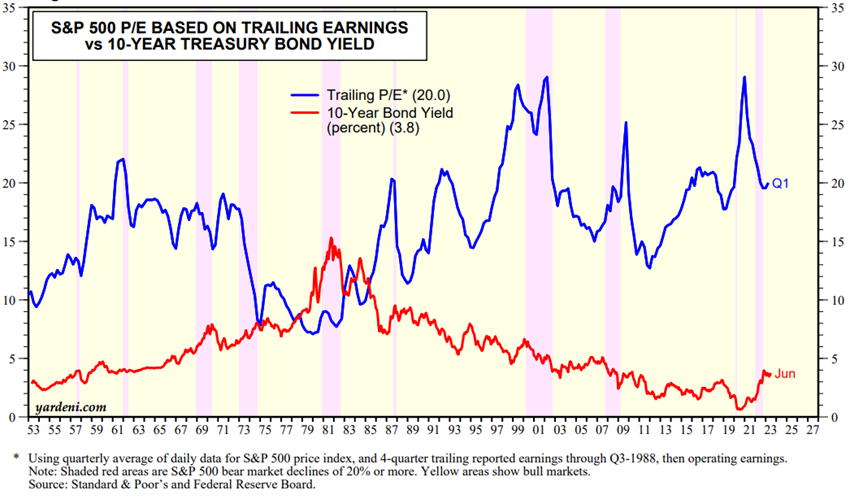

La baisse continue des taux d’intérêt entre 1980 et 2021 (marché haussier long obligataire), qui a abaissé la prime de risque des obligations et rendu moins attrayant l’investissement dans les obligations par rapport aux actions.

En fait, Ed Yardeni a établi un modèle d’évaluation du marché qui tient compte du niveau des taux d’intérêt connu sous le nom de modèle de la Fed.

En outre, il y a également eu un changement significatif dans la composition sectorielle du marché, avec l’augmentation du poids des entreprises technologiques, des entreprises ayant une duration plus longue et des flux de trésorerie et des bénéfices plus élevés à l’avenir, au détriment des secteurs financier et énergétique, avec un PER plus faible.

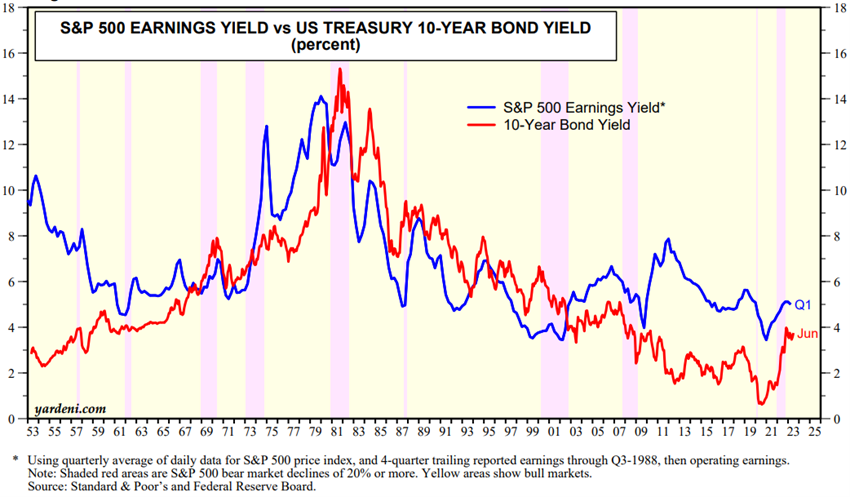

Dans cette mesure, la relation entre le PER et la rentabilité du marché est encore plus forte lorsqu’on compare le PER aux taux d’intérêt sur les obligations à 10 ans :

Les investisseurs sont d’autant plus exigeants dans l’évaluation du marché que les taux d’intérêt sans risque sont élevés.

Le graphique suivant montre la corrélation entre le rendement des obligations sans risque et celui des actions du S&P 500 :

Enfin, en termes de valorisation boursière, il ne faut pas oublier l’effet de la croissance des bénéfices à long terme.