Confusión de confusiones

“Confusión de confusiones”, Joseph de la Vega

La Confusión de Confusiones es el primer libro escrito sobre los mercados de valores y la economía moderna en general.

Fue escrito sobre la base de la primera bolsa de valores del mundo administrada por la compañía holandesa de las Indias Orientales en 1688.

La primera bolsa de valores de la compañía holandesa en el este de la India fue modelada por las asociaciones cooperativas económicas de bengalí y el sudeste asiático, pero tenía características europeas distintas.

Todavía se considera uno de los diez mejores libros sobre la bolsa de valores en el mundo.

Evaluar los riesgos y oportunidades de los mercados financieros en un momento dado nos permite poner orden en un mundo de muchas variables, y comprender y comprender mejor los escenarios en desarrollo.

Los objetivos de la evaluación de los escenarios, riesgos y oportunidades de los mercados financieros

El ejemplo de la tormenta perfecta de los mercados

Los factores de riesgo son fuertes y varios, complicando el análisis

#R1 Tenemos la inflación más alta de los últimos 40 años, por encima del 8% anual

#R2 tenemos un nuevo régimen de política monetaria, el endurecimiento cuantitativo, necesario para combatir la inflación.

#R3 La política fiscal es limitada.

#R4 Tenemos el fin del mercado alcista de bonos que duró más de 40 años.

#R5 Tenemos la guerra en Ucrania.

Es un ejercicio útil que cualquier inversor debería hacer de vez en cuando, y en particular, en los períodos más extremos del mercado, de correcciones o subidas bruscas, ya que ayuda a mantener la perspectiva y frenar los impulsos.

En los artículos que publicamos desde Quarterly Outlook terminamos con un análisis de los principales riesgos y oportunidades, después de un flash-back del desempeño de los mercados financieros, la situación macro y micro, incluidas las políticas económicas, y la evaluación de los mercados de bonos y los accionistas.

Antes de revisar el desempeño pasado, analizamos la situación macroeconómica y microeconómica.

Para la realización de este ejercicio es útil abordar los temas más discutidos por la comunidad financiera en cada momento, utilizando medios especializados.

Evaluar los riesgos y oportunidades de los mercados financieros en un momento dado nos permite poner orden en un mundo de muchas variables, y comprender y comprender mejor los escenarios en desarrollo.

Cada día tenemos nuevas noticias sobre mercados financieros, movimientos, decisiones, indicadores, comunicaciones, comentarios y opiniones.

Es demasiada información, demasiado borrosa y confusa, y a menudo extrema. Son las noticias de última hora, las mayores caídas y subidas, las mejores selecciones y las ideas de venta diarias, etc.

Este ruido puede llevarnos a dos actitudes extremas que queremos evitar, entre la inacción y la hiperactividad.

Entonces, de vez en cuando, tener tiempo para entender, evaluar y formar nuestra opinión sobre lo que está sucediendo en los mercados es lo mejor que podemos hacer para contrarrestar estos comportamientos.

Para ello, debemos examinar el contexto económico y financiero en el que nos encontramos en todo momento y evaluar los posibles escenarios y, en particular, los principales riesgos y oportunidades existentes.

Este análisis siempre es necesario, pero gana importancia en los contextos de mayor volatilidad, como el actual.

Utilizaremos precisamente la situación actual para ejemplificar este ejercicio de análisis de escenarios, riesgo y oportunidad.

Los objetivos de la evaluación de los escenarios, riesgos y oportunidades de los mercados financieros

El propósito de esta evaluación no es tratar de adivinar el futuro para cambiar el posicionamiento de la asignación de activos y las inversiones.

En otro artículo vimos que el derecho a predecir y decidir los momentos de los mercados es difícil, si no imposible, y puede costar mucho dinero.

Uno de los objetivos es comprender y aceptar la volatilidad del mercado a corto plazo, y centrarse en la rentabilidad y los riesgos de la inversión a medio y largo plazo.

Otro objetivo es comprender mejor la realidad, estar preparados para lo que puede venir. Esta anticipación ayuda a frenar los impulsos y mantener el rumbo.

Otro objetivo, especialmente en tiempos de mayor volatilidad, es revisar el plan financiero personal, y se pueden hacer pequeños ajustes en las asignaciones de activos e inversiones.

Sin grandes cambios, nada drástico.

Por ejemplo, si estamos cerca de la jubilación, podemos ajustar la calibración de la asignación de activos al efecto de la volatilidad aumentando el peso de los bonos frente al de las acciones.

Y cuando la volatilidad en el mercado de valores es anormalmente alta, podemos reemplazar parte de la exposición al riesgo.

Podemos ajustar los estilos de inversión entre valor y crecimiento, centrándonos más en las empresas defensivas que en las agresivas, dividendos y empresas más estables, y grandes capitalizaciones sobre capitalizaciones más pequeñas.

El ejemplo de la tormenta perfecta de los mercados

Los mercados financieros se encuentran continuamente en un proceso de ajuste multinivel muy complejo, creando desorientación y tensiones en analistas e inversores.

Hay muchos y varios factores de inestabilidad que actúan simultáneamente.

Hay factores estructurales y coyunturales.

Hay problemas extraordinarios que no han ocurrido en mucho tiempo.

Hay situaciones completamente nuevas.

Hay muchos factores negativos que actúan simultáneamente, que han llevado a Jamie Dimon a admitir que podemos estar ante una tormenta perfecta.

Pero también hay algunas circunstancias positivas.

Los factores son tantos y tan diversos que es imposible encontrar un patrón histórico.

Los economistas tienden a volver a desenterrar contextos similares, pero nos enfrentamos a un conjunto muy específico y diferente de eventos y circunstancias.

Y es en un contexto de interacción conjunta de todos estos factores en el que se desarrollan los mercados.

Por lo tanto, las explicaciones son muy variadas y las discusiones son muy tensas.

Todos se encuentran y defienden una perspectiva, pero apenas ven la situación en su conjunto.

Por lo tanto, terminan siendo parciales y de alguna manera sesgados, al privilegiar un prisma frente a los demás.

La intensidad de la discusión sobre la situación y los remedios se ve agravada por la larga división entre los economistas sobre las causas.

El prejuicio de la razón o no tergiversa la visión, y agrava lo que ya es complejo.

De hecho, gran parte de esta discusión no es nueva, y ha sido objeto de opiniones durante un largo período.

Los factores de riesgo son diversos e intensos, lo que complica el análisis de

Los riesgos son varios e intensos, pareciendo más grandes y fuertes cuando se experimentan pérdidas significativas, y viceversa.

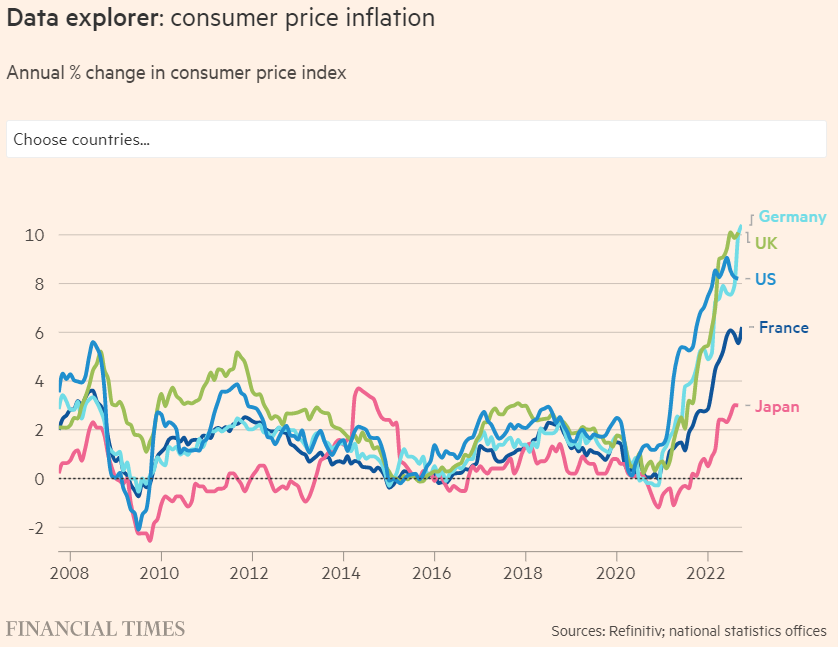

#R1 Tenemos la inflación más alta de los últimos 40 años, por encima del 8% anual

En los últimos años, la inflación ha estado por debajo del objetivo del 2% de los bancos centrales, y la gran amenaza era evitar la deflación.

La historia nos dice que la alta inflación es muy perniciosa en términos económicos y financieros, por lo que debe combatirse con vehemencia.

En un artículo anterior, profundizamos el tema de la inflación.

Más importante aún, los bancos centrales ya han advertido que combatir la inflación es su prioridad y que desarrollarán su política monetaria hasta que vuelva al nivel objetivo anual del 2% en el mediano y largo plazo.

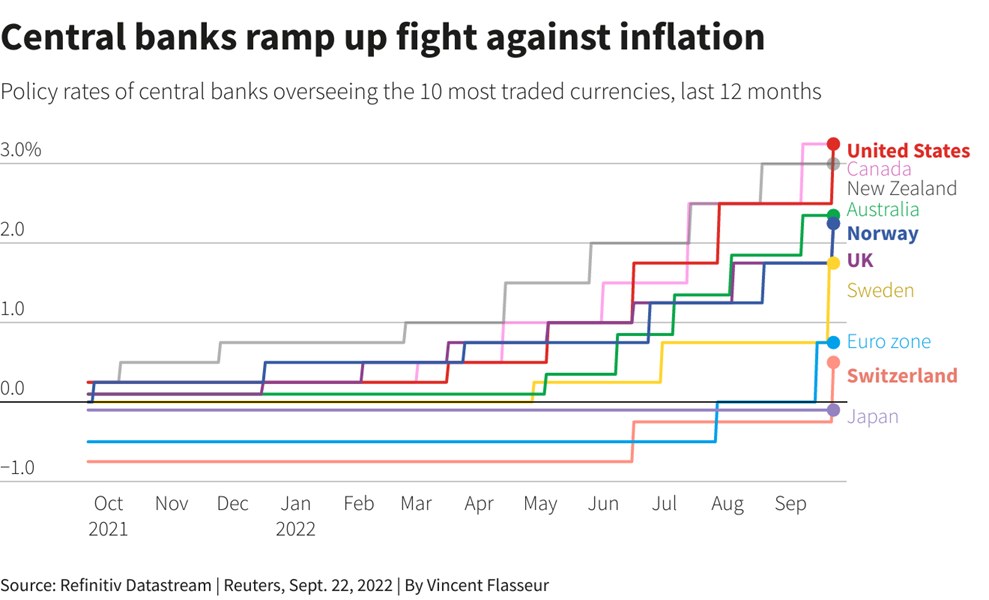

#R2 tenemos un nuevo régimen de política monetaria, el endurecimiento cuantitativo, necesario para combatir la inflación.

La única manera de combatir la inflación es mediante la contracción monetaria o el ajuste cuantitativo.

Nos hemos acostumbrado a la flexibilización cuantitativa de los últimos 20 años, desde los días de Alan Greenspan, y especialmente después de la Gran Crisis Financiera, que nos trajo tasas de interés cero y alta liquidez.

El lema era recuperar la economía.

Los balances de los bancos centrales han aumentado mucho y las tasas de interés han llegado a cero.

Vivimos la precisión del lema “no luches contra el FED” en las expansiones monetarias hechas para sacarnos del GCF y de la crisis, y ahora tenemos que temerlo al revés.

En artículos anteriores, analizamos la acción y los efectos de la política monetaria.

Las tasas de interés están subiendo y la oferta monetaria está en contracción.

Esto trae de vuelta la demanda agregada, incluido el consumo y la inversión, causando una desaceleración en el crecimiento económico y el empleo.

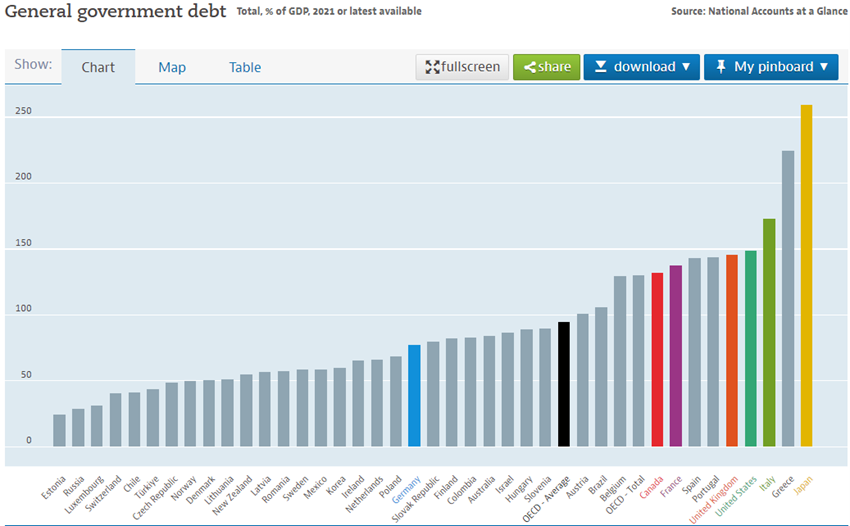

#R3 La política fiscal es limitada.

La inflación aumenta el costo de vida y disminuye el ingreso disponible.

Los países y las familias más pobres son los que más sufren y necesitan apoyo.

Sin embargo, casi todos los países han aumentado significativamente su endeudamiento.

Los desequilibrios en las cuentas públicas ya venían de atrás y se vieron agravados por el apoyo gubernamental necesario para responder a la crisis.

Además, los costos de la deuda están aumentando después de varios años de niveles muy bajos.

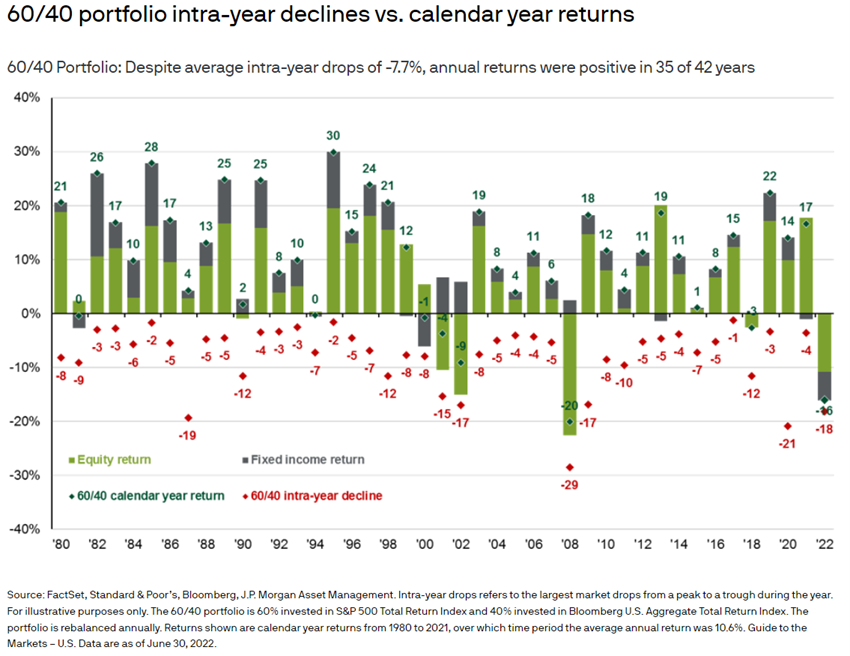

#R4 Tenemos el fin del mercado alcista de bonos que duró más de 40 años.

El aumento de las tasas de interés causó fuertes pérdidas en las inversiones en bonos, así como en las acciones.

Las pérdidas simultáneas de estas inversiones desafían el valor de la cartera tradicional 60/40, utilizada por muchos inversores.

En Estados Unidos, esta cartera ha perdido casi un 20% este año.

En artículos anteriores, analizamos el final del largo mercado alcista de bonos y los efectos en la cartera tradicional 60/40.

#R5 Tenemos la guerra en Ucrania.

Una guerra en Europa, como la hubo hace casi 70 años.

La última guerra mundial terminó en 1945.

Fue una calamidad humanitaria. Fue una guerra entre países desarrollados, con historia y fundamentos institucionales que pensaban sólidos.

La construcción europea en los últimos años ha sido una prioridad.

El fin de la guerra fría, la caída del Muro de Berlín, el desarme nuclear, las instituciones supranacionales, fueron en ese sentido.

Nadie creía que una guerra pudiera repetirse en Europa con estas dimensiones.

Aquí es donde tenemos una guerra en Europa, desencadenada por la invasión rusa de Ucrania el 24 de febrero de 2022.

Guerra que divide a Europa. Por un lado está Rusia, una potencia nuclear. Por otro lado está Ucrania, que ha tenido manifestaciones de la comunidad internacional en general, y con un fuerte apoyo económico y equipo militar por parte de los países de la OTAN. China e India, las potencias asiáticas vecinas de Rusia, evitan tomar una posición.

La seguridad de Europa y la defensa de las democracias occidentales están en juego.

Pero también se están jugando intereses de dominio geopolítico mundial. No hay perspectivas de que la guerra termine pronto. No hemos hablado de conversaciones de paz en mucho tiempo.

Y los relatos de los muertos y los desplazados son aterradores y nunca van a parar.

En un artículo anterior, analizamos la influencia de los riesgos geopolíticos en los mercados financieros.

En la segunda parte de este artículo continuaremos abordando los riesgos más relevantes para los mercados financieros.