“Se dice que Lenin afirmó que la mejor manera de destruir el sistema capitalista era corromper la moneda. A través de un proceso continuo de inflación, los gobiernos pueden confiscar secretamente y sin supervisión una parte importante de la riqueza de sus ciudadanos.” – John Maynard Keynes, (1919) “Las consecuencias económicas de la paz” Capítulo VI, pp. 235-236.

Inflación, activos e inversiones

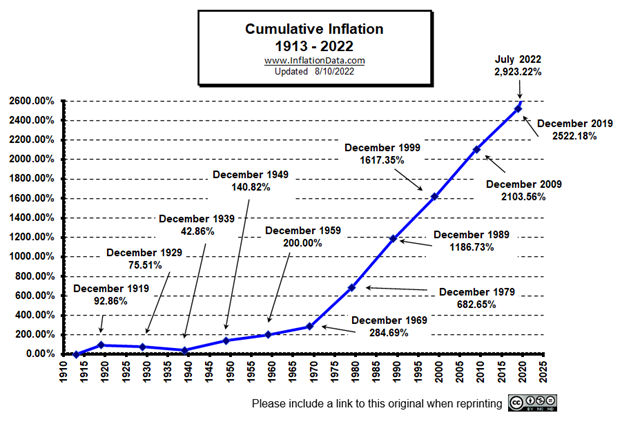

Cuentas de inflación correctas: inflación acumulada en el período analizado en lugar de inflación anual

Costos de inflación

El mayor costo de la inflación es su descontrol, y el desarrollo de una espiral inflacionaria.

Las diversas medidas de inflación: IPC, IPP y PCE

Cómo estamos en términos de inflación

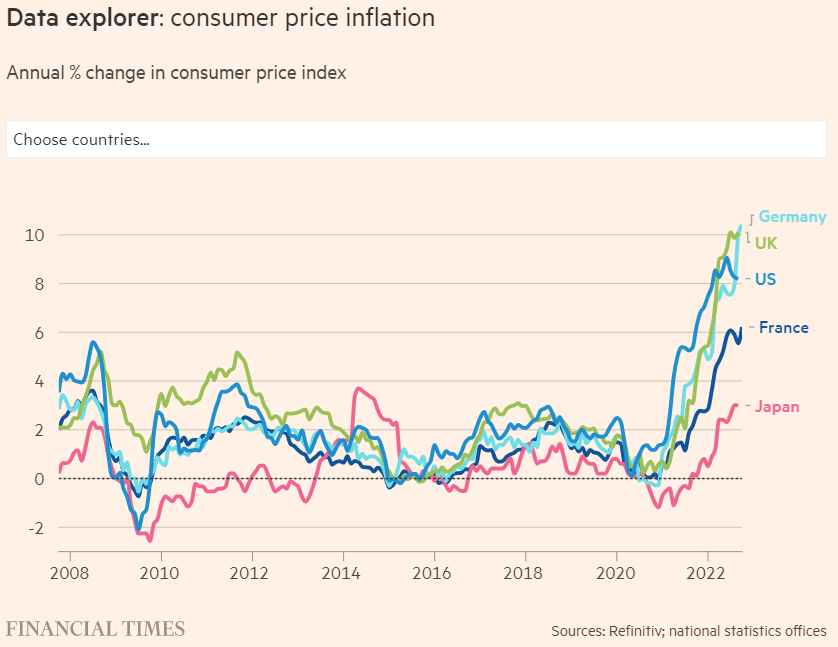

Estamos viviendo las tasas de inflación anual más altas de los últimos 40 años, entre el 8% y el 10%, en EEUU y Europa.

Esta alta inflación está en el centro de la acción del aumento de las tasas de interés y la contracción de la liquidez por parte de los bancos centrales y, en consecuencia, las fuertes pérdidas y la alta volatilidad de los mercados de bonos y valores este año.

Su política restrictiva tiene por objeto reducir la demanda agregada, en particular el consumo y la inversión, con el efecto de una contracción del crecimiento económico.

Los bancos centrales han sido cada vez más claros en que solo terminarán sus operaciones cuando haya evidencia de que la inflación de mediano plazo regresa al nivel meta del 2%.

Es decir, mientras persista la alta inflación, la volatilidad y la presión sobre los mercados financieros se mantendrán, como hemos visto en los artículos más recientes de la publicación trimestral Financial Markets Outlook.

Es por eso que consideramos útil y oportuno tener algunos conocimientos básicos sobre la inflación.

En artículos anteriores hemos visto los efectos esperados de la inflación y el aumento de las tasas de interés en los mercados de bonos y accionistas, y cómo debemos actuar en este contexto.

Inflación, activos e inversiones

Darnos cuenta de la inflación, el aumento de los precios de los bienes y servicios es esencial para que podamos gestionar toda nuestra vida, y en particular nuestras inversiones.

La razón principal es el efecto corrosivo que la inflación tiene sobre nuestra riqueza, riqueza, ingresos, pensiones, ahorros, que describimos en un artículo anterior.

La inflación disminuye nuestro poder adquisitivo, alcanza nuestra calidad de vida y, en esa medida, requiere ajustes en la forma en que vemos el trabajo, la jubilación y el gasto.

Pero la inflación también es fundamental para nuestras inversiones.

En primer lugar, las inversiones que queremos hacer son aquellas que proporcionan una tasa de rentabilidad que es al menos igual a la inflación.

Esto excluye las inversiones libres de riesgo o de bajo riesgo, como depósitos a plazo o cuentas de ahorro, y nos lleva a invertir en acciones y bonos.

La inflación es una de las principales motivaciones para invertir en acciones y bonos.

En segundo lugar, la inflación está directamente relacionada con los ciclos económicos y, por ende, con los ciclos del mercado.

Como hemos visto en otros artículos, la evolución de la inflación, y su interacción con el crecimiento económico y las políticas monetarias, tiene un impacto en el atractivo y la rentabilidad de esos activos financieros.

Así que vale la pena saber un poco más sobre la inflación.

Hagámoslo en el contexto actual de los mercados donde sabemos que el problema principal es el nivel de inflación.

La lucha contra la inflación es la razón de la adopción de políticas monetarias restrictivas que han provocado volatilidad y la devaluación de las inversiones en activos financieros, bonos y acciones.

Es muy difícil predecir la evolución de la inflación.

Esto no significa que no sea importante comprender algunas cuestiones clave de inflación en vista de la situación y la evolución del mercado.

Una vez más, desarrollaremos con más detalle la situación en los Estados Unidos, dada la mayor importancia del impacto de la evolución de la inflación de este país en la economía mundial, los mercados financieros globales y nuestras inversiones.

Cuentas de inflación correctas: inflación acumulada en el período analizado en lugar de inflación anual

La mayoría de la gente se enfoca en la inflación anual porque es la más comentada, pero esa no es la que más importa para hacer nuestros cálculos.

La inflación anual se mide por la tasa de cambio en los precios de los bienes y servicios que compramos en un año determinado.

Sin embargo, lo que más nos interesa en cada momento son los valores de nuestra riqueza e ingresos en términos reales, es decir, lo que podemos comprar con estos valores.

Esta pérdida de poder adquisitivo se debe a la inflación acumulada, o acumulada en un período determinado, y no por la inflación anual, que mide la pérdida del último año.

Es esta inflación acumulada la que debe compararse con el crecimiento de los ingresos o la riqueza en el mismo período.

Y debe evaluarse tanto para la inflación en el pasado como para su evolución futura.

Muchas personas olvidan esto, especialmente en períodos con inflación alta y prolongada.

Se habla mucho de inflación anual, porque está en la agenda, y nos olvidamos de la inflación de años anteriores.

Los gobernantes, en particular, no tienen ningún interés en recordar este hecho.

Cuanto más tarde reconozcan la inflación, mejor. Lo mismo es cierto, el mayor enfoque en la inflación para un año determinado.

Los ingresos fiscales aumentan inmediatamente con la inflación y los salarios de los funcionarios públicos se actualizan a tasas inferiores a la pérdida real de poder adquisitivo.

Por lo tanto, la configuración se retrasa.

La inflación acumulada representa la pérdida del poder adquisitivo del dinero durante un cierto período, generalmente más largo que la inflación anual.

Para los inversores, la pérdida de riqueza o activos financieros es la suma de la pérdida de poder adquisitivo con la apreciación de los activos financieros que se produjo en el período.

Ya tenemos dos años de alta inflación, 2021 y 2022.

Las acciones y los bonos ya se han depreciado más del 20% desde principios de año, pero tuvieron apreciaciones el año pasado.

Por ejemplo, en los Estados Unidos y Europa, las acciones aumentaron un 20% en 2021.

La inflación en estas regiones fue del 5% en 2021 y se estima en un 7% en 2022.

Así, los mercados de accionistas ganaron un 15% en términos reales en 2021, y están perdiendo un 27% en 2022.

Y será difícil lograr una inflación por debajo del 5% en 2023.

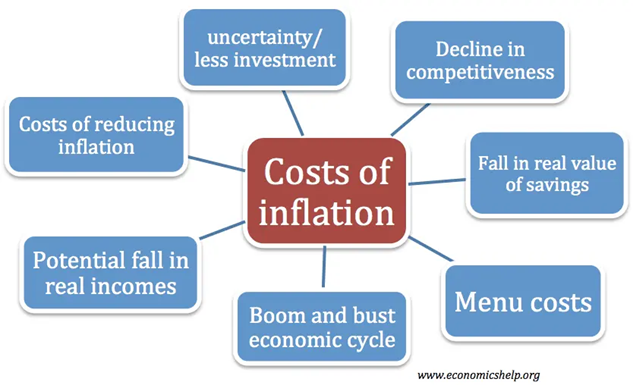

Costos de inflación

Hay muchos costos asociados con la inflación.

Por lo tanto, la misión principal de los bancos centrales de todo el mundo es la estabilidad de precios, o buscar mantener la inflación en un nivel controlado y cercano a un promedio del 2% anual.

La inflación aumenta los precios de los bienes y servicios, disminuyendo el poder adquisitivo.

Esta reducción en el poder adquisitivo del consumidor, y la consiguiente disminución en el ingreso real, es el costo más alto de la inflación.

La inflación también tiene otros costos:

La inflación disminuye los valores de las pensiones, ahorros, bonos y acciones.

La inflación causa volatilidad e incertidumbre, lo que puede conducir a niveles de inversión más bajos y un menor crecimiento económico a largo plazo.

Los países con tasas de inflación más bajas y estables tienden a tener un mejor desempeño económico que los países con una inflación más alta.

Como la alta inflación se considera inaceptable, los gobiernos y los bancos centrales buscan reducirla elevando las tasas de interés más altas para reducir el consumo y la inversión.

Esto reduce la demanda agregada y dará lugar a una disminución del crecimiento económico y del desempleo.

Una inflación muy alta es insostenible y suele ir seguida de una recesión (que es uno de los temores actuales).

La inflación suele resultar en una redistribución del ingreso, empeorando la situación de los aforitadores y mejorando la de los deudores.

La inflación provoca un aumento en nuestros impuestos, porque la cantidad que pagamos aumenta si la actualización de los niveles del impuesto sobre la renta no se mantiene al día con la inflación.

La inflación reduce la competitividad internacional.

Si un país tiene una tasa de inflación más alta que sus socios comerciales, sus exportaciones serán menos competitivas. Esto conducirá a una reducción de las exportaciones y a un deterioro de la balanza comercial.

La única manera de frenar la inflación es reduciendo la demanda, a través de políticas económicas, que reducen principalmente el consumo.

Esta reducción se traducirá en una disminución de la actividad y del crecimiento económico.

La política más eficaz es la política monetaria, a través del aumento de las tasas de interés y la contracción de la moneda, porque la política fiscal generalmente tiene que usarse para apoyar a los más vulnerables a los efectos de la inflación y la desaceleración económica.

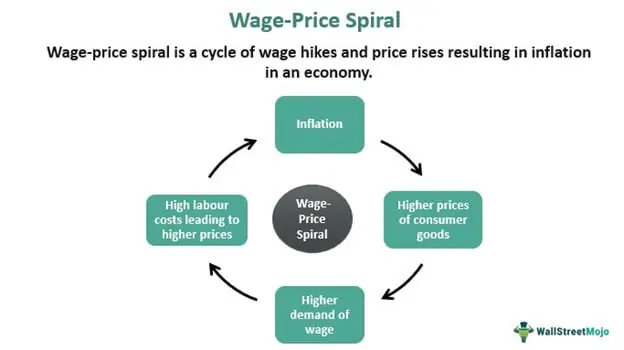

El mayor costo de la inflación es su descontrol, y el desarrollo de una espiral inflacionaria.

Cuando surge la inflación, debe combatirse y detenerse de inmediato.

De lo contrario, es probable que comience a desarrollarse una espiral inflacionaria que será más difícil y más costosa de contener.

La espiral inflacionaria surge cuando los agentes económicos, en una actitud racional, exigen una compensación por el aumento de los precios de los bienes y servicios.

Los trabajadores exigen salarios más altos para compensar la pérdida de poder adquisitivo.

Las empresas aumentan los precios de sus bienes y servicios para mantener los márgenes de ganancia frente al aumento de los costos de materias primas y salarios.

Y así sucesivamente: aumento de los precios de los bienes y servicios, aumento de los salarios, aumento de los precios de los bienes y servicios, …:

Los costos de la inflación se multiplican y se extienden, exacerbando el costo en términos de crecimiento económico.

Para frenar esto, es esencial contener las expectativas de inflación crecientes, o la inflación esperada por los operadores económicos.

Cuanto mayor sea la inflación esperada, mayor será la presión de estos agentes para ser compensados en sus ingresos.

Si estas expectativas se contienen, los hogares y las empresas no buscarán grandes aumentos en los salarios o precios de los productos, evitando la formación de la espiral.

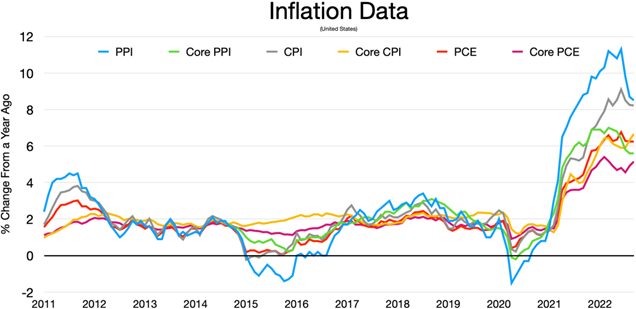

Las diversas medidas de inflación: IPC, IPP y PCE

Hay 3 medidas principales de la tasa de inflación.

La tasa de inflación del índice de precios al consumidor, o IPC, es la más común y divulgada, y mide la variación de precios del tipo de canasta de bienes y servicios como estándar para los hogares del país.

Los bancos centrales suelen excluir de este indicador los componentes de potencia y energía porque son volátiles a los efectos del desarrollo de las políticas monetarias.

La tasa de inflación del precio al productor indica la variación de precios en el productor. Es un indicador utilizado para anticipar la evolución de los precios al consumidor y para evaluar las presiones inflacionarias sobre los márgenes de las empresas.

El FED utiliza como indicador preferente la tasa de inflación implícita en el gasto del consumidor, excluidos los alimentos y la energía, o el PCE básico.

El PCE básico excluye los dos componentes de precios más volátiles de la canasta de compras y considera todos los gastos de todos los consumidores, incluidos los gastos en instituciones sin fines de lucro y hogares urbanos y rurales, en oposición al índice de precios al consumidor.

Cómo estamos en términos de inflación

La inflación en los países desarrollados todavía está cerca de los máximos, mostrando resistencia a la disminución:

La inflación se encuentra en los niveles más altos de los últimos 40 años en los países desarrollados, alcanzando valores entre el 6% y el 10% en Europa y Estados Unidos.

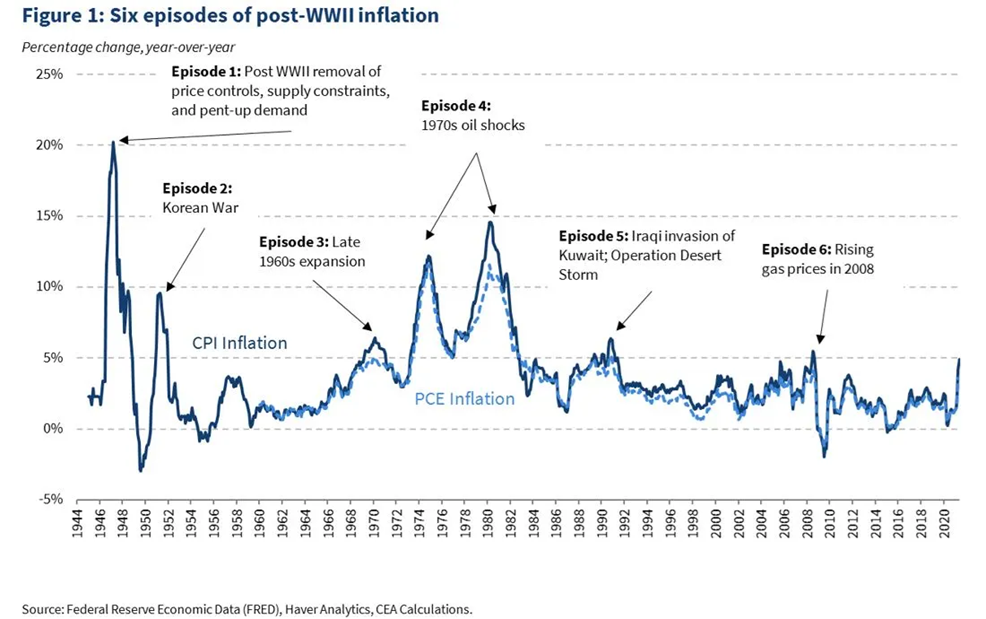

En Estados Unidos, este será el séptimo episodio de alta inflación desde la Segunda Guerra Mundial:

Los seis episodios anteriores comprendieron la recuperación económica de la posguerra (1945-49), la Guerra de Corea (1951-52), la expansión de finales de los años sesenta (1968-1972), las dos crisis del petróleo (1970 y 1983), la invasión de Irak y la guerra de Kuwait (1987-1992) y el aumento de los precios del petróleo en el GCF (2008).

Sabemos que la inflación proviene de factores que ya provenían de antes de la guerra en Ucrania, que podemos asociar con la pandemia y la guerra misma.

Cuando termine la guerra en Ucrania, se espera que la inflación disminuya enormemente.

Por ejemplo, los precios de la energía tenderán a caer, al igual que algunas especulaciones sobre los precios de los productos resultantes únicamente del empeoramiento de este riesgo geopolítico.

Sin embargo, hay otros factores que permanecerán más allá de la guerra de Ucrania, como el deterioro de las cadenas de suministro y la reducción de la globalización del comercio mundial.

Por otro lado, la inflación actúa con retrasos. Hay contratos que prevén que sus precios se actualicen en función de la inflación. Por ejemplo, estos son los casos de algunos salarios, pensiones, alquileres y algunos precios por el suministro de bienes y servicios.