Necesitamos invertir en bonos para tener estabilidad y preservación de activos en una cartera diversificada

Deberíamos invertir en fondos de bonos en lugar de un pequeño número de bonos individuales, además de una cartera diversificada.

Centrarse en las inversiones en bonos del estado y las empresas de calificación de calidad de inversión

Diversificar las geografías pero centrarse en invertir en nuestra moneda

En forma de inversiones diversificadas y de bajo costo

Necesitamos invertir en bonos para tener estabilidad y preservación de activos en una cartera diversificada

Necesitamos invertir en bonos para:

- Diversificar una cartera de inversiones y asociar la estabilidad de los rendimientos de los bonos con la apreciación del capital proporcionada por las acciones;

- Si queremos tener una parte del patrimonio más conservadora, estable y segura y con algún retorno.

A menudo, nuestras inversiones en bonos se reducen a suscribir o comprar algunos bonos del tesoro y / o algunas de las compañías más conocidas o compañías que creemos que conocemos bien. A veces nos decidimos por el riesgo más bajo, otras por la mayor rentabilidad implícita hasta el vencimiento.

Este artículo tiene como objetivo responder a la pregunta de cómo debemos invertir en bonos de acuerdo con un modelo de razonamiento y pensamiento estructurado.

Deberíamos invertir en fondos de bonos en lugar de un pequeño número de bonos individuales, además de una cartera diversificada.

Comprar un bono o solo unos pocos bonos no solo es arriesgado, sino que también tiene grandes costos.

Los bonos tienen riesgo de crédito o incumplimiento del pago del servicio de la deuda, y tienen riesgo de mercado o desarrollo de la tasa de interés.

El riesgo de crédito proviene de la posibilidad de que las empresas no cumplan con el pago de intereses y sobre todo de la devolución de capital. Este es el caso cuando la empresa entra en dificultades financieras, reestructuración financiera, quiebra o liquidación.

El riesgo de mercado se deriva del hecho de que el precio y el valor de los bonos varían inversamente con la tasa de interés del mercado. La gran mayoría de las emisiones de bonos son la tasa de interés fija. En cada momento, el precio de las emisiones de bonos está determinado por la tasa de interés del mercado y por el margen o diferencial del riesgo de crédito.

Para el mismo diferencial del riesgo de crédito, un aumento en las tasas de interés del mercado significa que las nuevas publicaciones tienen que pagar una tasa de interés más alta, lo que devalúa el precio de los bonos equivalente a tasas más bajas.

La mejor manera de evitar estos riesgos es diversificar invirtiendo en un amplio conjunto de bonos.

Además, los estudios muestran que invertir en un conjunto de valores ha dado malos resultados al inversor privado promedio.

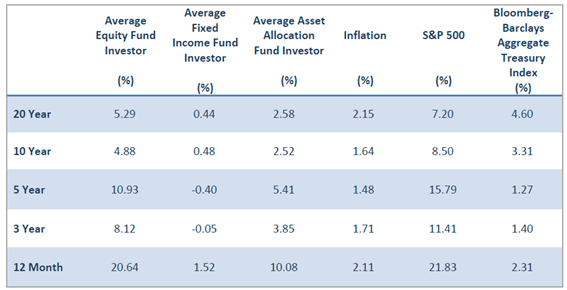

Las inversiones en bonos realizadas por inversores privados han tenido rendimientos de mercado mucho más bajos (medidos por el desempeño del principal índice estadounidense, Barclays Aggregate Treasury Index) a mediano y largo plazo, con una diferencia de alrededor de 1.5% a 4% anual en términos de 3 y hasta 20 años. El efecto de capitalización hace que estas diferencias sean grandes cantidades.

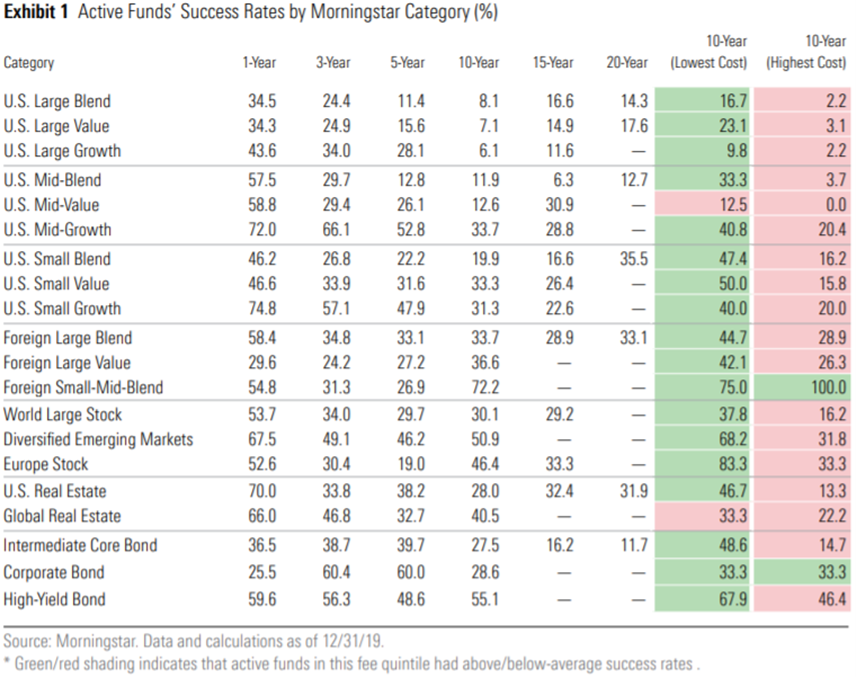

La gestora de fondos activa tampoco ha tenido resultados mucho mejores:

Solo entre el 11,7% y el 27,5% de ellos llegan al mercado en inversiones en los bonos más mantenidos, los de la tesorería a medio plazo, en horizontes de 10 a 20 años. Las cifras mejoran ligeramente para las obligaciones de las empresas con calificación crediticia de calidad de inversión, hasta el 28,6% a 10 años. Y como son profesionales, cobran comisiones. Lo sorprendente es que cuanto más cobran, peores son los resultados.

Ni los inversores privados ni siquiera los gestores profesionales pueden lograr una mejor rentabilidad que el mercado en general.

Además, de ello se deduce que la tenencia directa de bonos también tiene costos muy altos porque la mayoría de los bonos se negocian a través de intermediarios financieros (instituciones financieras y corredores) que no se negocian en la bolsa de valores: comisiones de compra y venta, diferencial o diferencia entre precio de compra y venta, honorarios de guardia de valores, pago de intereses, etc.

Esto hace que sea preferible invertir en fondos de bonos que en algunos bonos individuales directamente. Los fondos también tienen comisiones, pero el valor de la diversificación los compensa con creces. Además, los fondos de bonos son gestionados por profesionales.

La solución es entonces invertir en productos de inversión que reproduzcan los índices del mercado y el bajo costo. Los llamados fondos de inversión indexados no se negocian ni se negocian en la bolsa de cambio (“Exchange Traded Funds” o ETF).

Favorecer las inversiones en bonos del estado y empresas con calificación de calidad de inversión

Para ello debemos empezar por saber en qué tipo o clase de bonos queremos invertir. Analizaremos únicamente las obligaciones simples, contrastando las estructuradas (que incluyen derivados financieros o son emitidas por vehículos especiales en pooling o “repackaging” de deudas). También nos centraremos en las emisiones de tipo fijo porque son las que predominan; además, las cuestiones de tasa variable, debido a que están indexadas al mercado monetario, se parecen más a las inversiones monetarias o a corto plazo.

Vimos en otro artículo que las obligaciones tienen como características principales:

- la naturaleza o tipo del emisor, soberano o sociedad;

- Geografía;

- Calidad crediticia o calificación de riesgo;

- La moneda de denominación.

También hemos visto que los bonos, particularmente los del Tesoro, proporcionan bajos rendimientos pero también tienen un bajo nivel de riesgo. Se recuerda que en EEUU, entre 1926 y 2017, el retorno real de la inversión en bonos del Tesoro a 10 años (después de inflación e impuestos) fue de 0,6% anual, lo que provocó que después de 90 años, el capital en términos reales solo se duplicara. Una vez más, su principal atractivo es añadir estabilidad a la inversión del patrimonio.

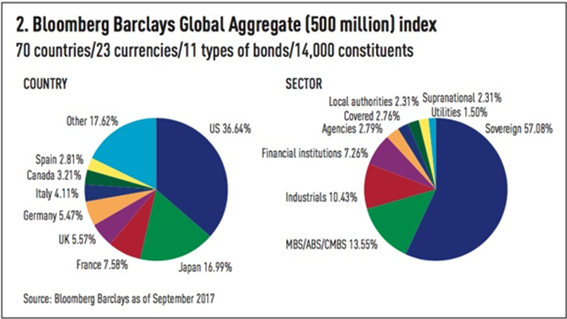

En un artículo anterior vimos que la composición del mercado global de bonos es aproximadamente la siguiente:

Por su naturaleza y características de estabilidad y baja rentabilidad, cuando invertimos en bonos no debemos arriesgar demasiado. Lleva muchos años y es muy difícil recuperarse de una pérdida significativa de capital, incluso si es parcial.

Por lo tanto, en su mayor parte, nuestras inversiones en bonos deben hacerse con un alto nivel de seguridad.

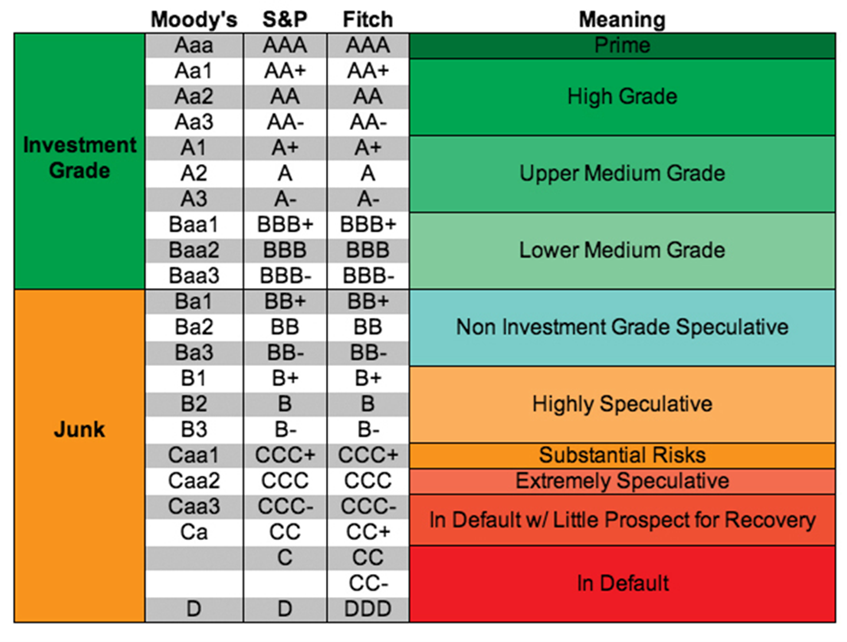

Recuerde el siguiente gráfico en la escala de calificaciones crediticias:

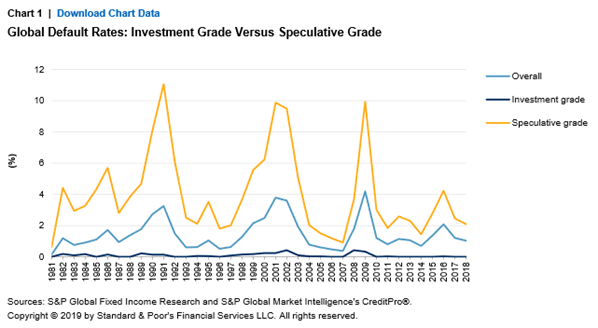

El siguiente gráfico muestra la probabilidad de impago o impago entre 1981 y 2018 para el mercado mundial:

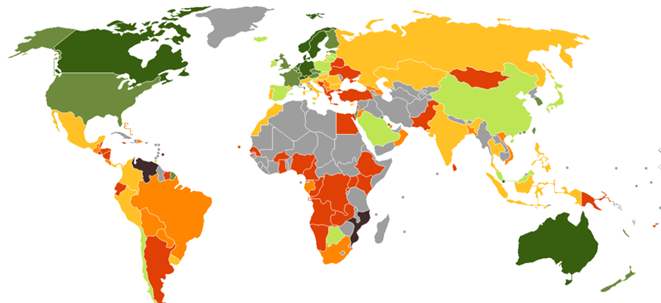

El siguiente gráfico muestra la calificación de Standard & Poor’s sobre la deuda soberana de los distintos países en marzo de 2019:

Vemos que la mayoría de los países desarrollados tienen “rating” del tesoro de calidad de inversión e incluso más alta que A (América del Norte, Europa Occidental y Oceanía).

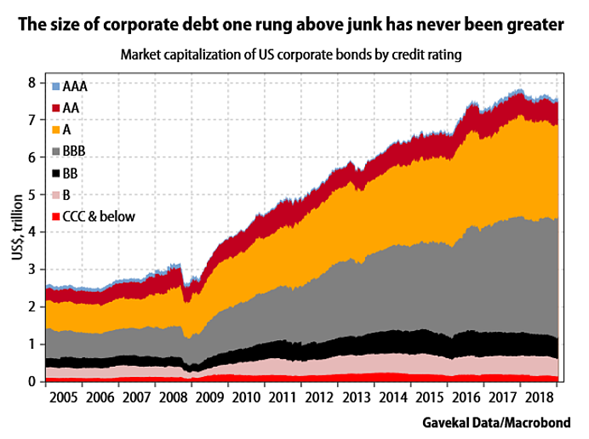

El siguiente gráfico contiene la distribución del mercado de bonos de empresas estadounidenses por nivel de calificación:

La categoría de calificación de calidad de inversión, es decir, igual o mayor que BBB representa casi $ 7 billones.

El siguiente gráfico muestra la evolución de los diferenciales de crédito en EE.UU. entre 1997 y 2017 para emisiones entre 5 y 10 años:

Recientemente, los diferenciales de calificación de calidad de la inversión se han centrado entre el 1,5% y el 2,5% (150 puntos básicos) y los diferenciales de nivel especulativo en torno al 4% al 6% (400 a 600 puntos básicos).

Dicho esto, debemos centrarnos exclusivamente en la deuda soberana y de grado de inversión, y no invertir en riesgos especulativos (“Speculative Grade” o “Junk”) por las siguientes razones:

- Las tasas de interés ofrecidas o los diferenciales de crédito cobrados no pagan el riesgo de incumplimiento del pago de intereses y el reembolso;

- El mercado de calidad de la inversión tiene una dimensión considerablemente mayor que el nivel especulativo y, naturalmente, una mayor liquidez.

Incluso dentro de la calidad crediticia de inversión, la mayoría de nuestras inversiones deben estar en la calificación de A o superior, siendo BBB el resto.

Diversificar las geografías pero centrarse en invertir en nuestra moneda

La diversificación nos lleva una vez más a dispersar nuestra inversión geográfica.

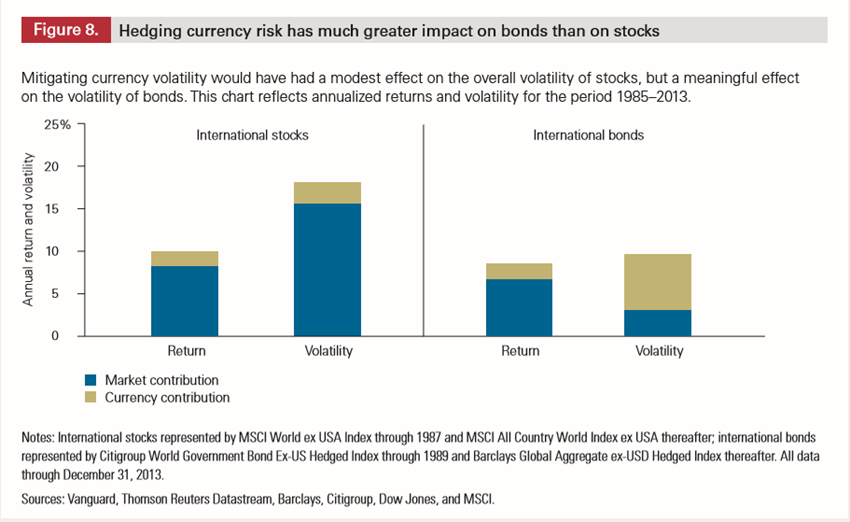

El siguiente gráfico muestra la volatilidad del riesgo cambiario en la inversión en acciones y bonos:

Se concluye que, a diferencia de las acciones, la volatilidad del tipo de cambio tiene un gran impacto en la volatilidad de los bonos, lo que hace que sea claramente preferible invertir en la moneda del país de origen.

Por lo tanto, deberíamos invertir principalmente en cuestiones denominadas en las monedas de referencia del mundo más alineadas con nuestra moneda de tesorería en efectivo, es decir, dólares para los Estados Unidos y todos los países con monedas vinculadas al dólar, euros para los países de la eurozona, yenes para Japón, libras esterlinas para el Reino Unido, etc.

En otras palabras, debemos minimizar el riesgo cambiario en las inversiones en bonos.

Como se mencionó, esta situación contrasta con lo que debemos hacer en nuestras inversiones de accionistas: en bonos debemos invertir en la moneda del país de origen o tesorería del inversionista y no de destino de la inversión.

En forma de inversiones diversificadas y de bajo costo

De nuevo, los productos de inversión más diversificados y de menor coste, lo que nos lleva a los fondos de inversión y equiparados, ya sean fondos indexados o activos con una política de inversión, en todo caso alineados con las clases deseadas.

Entre las diversas hipótesis tenemos los fondos de Blackrock, Vanguard, Fidelity, Dimensional, State Street, etc.

En otro artículo desarrollamos con más detalle estos productos de inversión.

Morningstar es una empresa especializada en la evaluación y comparación de fondos de inversión, asignando anotaciones a cada fondo de acuerdo al desempeño, rentabilidad, riesgo, entre otros factores. Su calificación cubre la mayoría de los fondos de inversión indexados. En este sentido, es una fuente de información útil para la selección de los mismos:

https://www.morningstar.pt/pt/fundquickrankLegacy/default.aspx

https://screen.morningstar.com/fundselectoraol.html

En otro artículo, profundizaremos en la información contenida en el mismo.