¿Cuáles son las 3 clases principales de activos financieros: acciones, bonos y efectivo (o disponibilidades )?

Las rentabilidads promedias anualizadas y la apreciación monetaria de estos activos en los EE.UU. (en nominal)

Los rendimientos anualizados promedios y apreciación real deestos activos en la U (ajustado por inflación e impuestos)

Los rendimientos promedio de las 3 clases principales de activos en todo el mundo

Los rendimientos medios de estos activos por inversión o por rendimientos móviles

¿Cuáles son las 3 principales clases de activos: acciones, bonos y efectivo (o efectivo disponible)

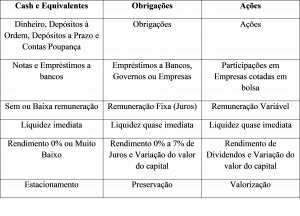

Hay tres clases principales de activos financieros: Efectivo o Cash, Bonos y Acciones.

Estas clases están traducidas y representadas por múltiples instrumentos e inversiones financieras. Veámoslos como instrumentos simples (por ejemplo, acciones de grandes empresas, bonos del tesoro a 10 años o letras del tesoro a 3 meses) o grupos de instrumentos (por ejemplo, índices bursátiles o de bonos)

Estas clases difieren por su rentabilidad y riesgo: es obvio que cuanto mayor es la rentabilidad, mayor es el riesgo.

Las rentabilidads promedias anualizadas y la apreciación monetaria de estos activos en los EE.UU. (en términos de nominal)

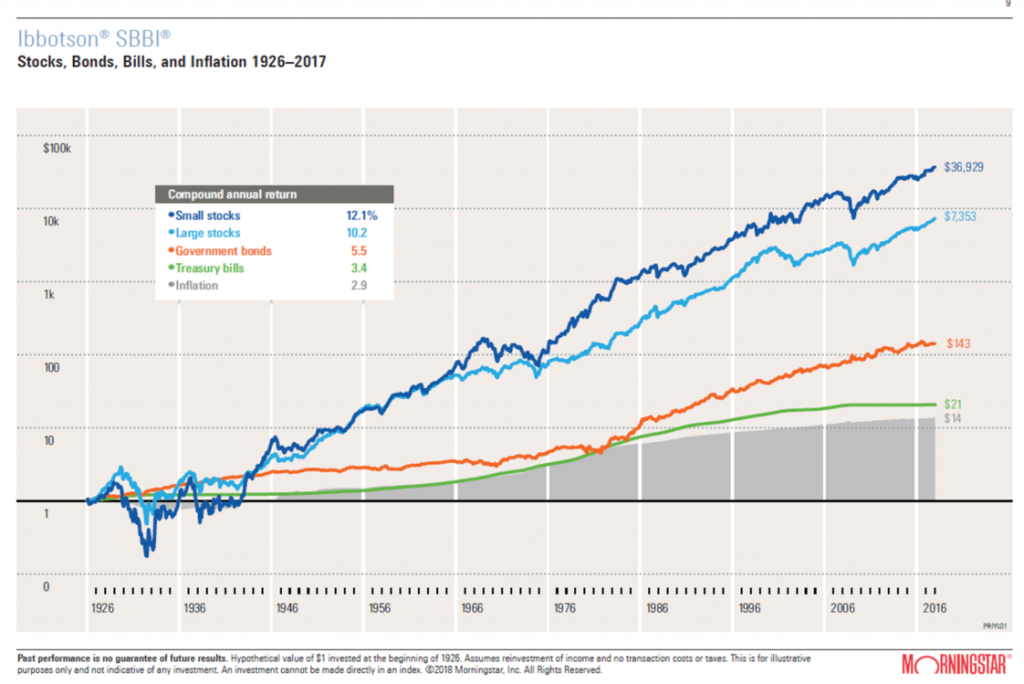

El gráfico muestra el comportamiento de las 3 clases de activos entre 1926 y 2016 en términos monetarios o nominales.

Las acciones de empresas con pequeñas/medianas y grandes capitalizaciones tuvieron rendimientos nominales anuales de 12,1% y 10,0%, resultando en un la inversión de $ 1 en 1926 valió alrededor de $ 33,212 y $ 6,035 en 2016, respectivamente.

Los bonos del Tesoro a 10 años y las letras del Tesoro a 3 meses tuvieron rentabilidad año nominal del 5,5% y del 3,4%, respectivamente, lo que resulta en un la inversión de $ 1 en 1926 valió $ 134 y $ 21 en 2016, respectivamente.

El efectivo tuvo un rendimiento de 0% y la inflación anual promedio en el período fue de 2.9%. Así que $ 1 de 1926 compra el mismo que $ 13 hoy, lo que significa que el dólar ahora solo vale 7.7 centavos.

Los rendimientos promedios anualizados y la apreciación real de estos activos en los EE.UU. (ajustado inflación e impuestos)

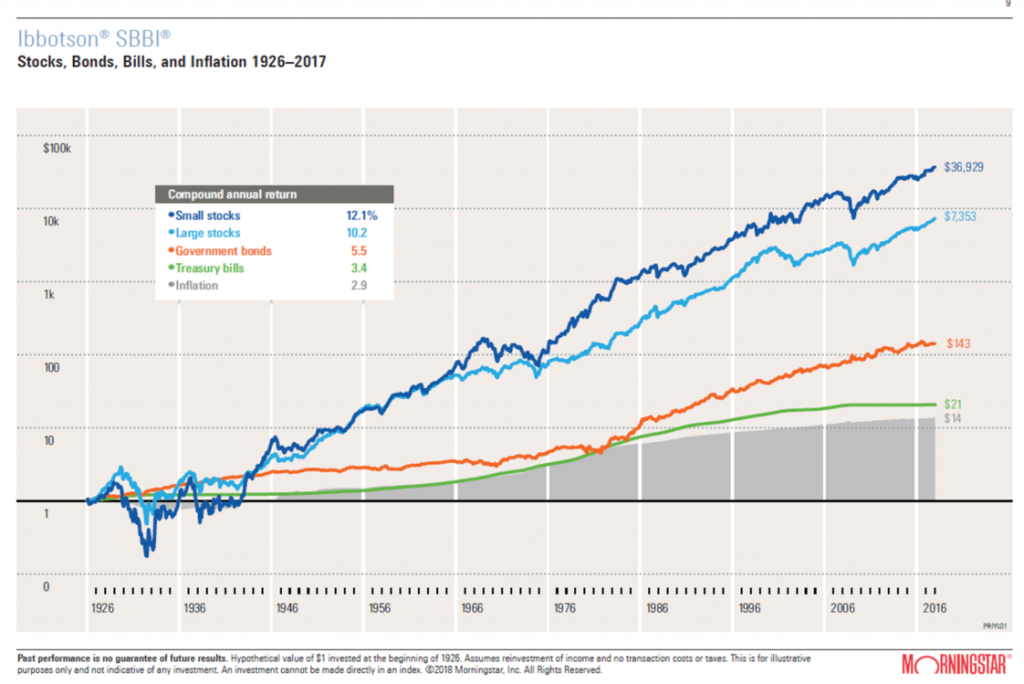

El siguiente gráfico muestra el comportamiento de las 3 clases de activos entre 1926 y 2015, en términos de o el poder adquisitivo efectivo, ajustado a los efectos de la inflación o a impuestos.

Las acciones de las grandes empresas tuvieron rendimientos reales medios anuales del 6,7%, haciendo una inversión de $1 en 1926 por valor de $5,317 en 2015. Si lo sacamos impuestos, la rentabilidad anual real sería del 5,1% anual, y el el capital actual sería de 80 dólares.

Los bonos del Tesoro a 10 años tuvieron rendimientos reales anuales promedio de 3.6%, haciendo una inversión de $ 1 en 1926 por un valor de aproximadamente $ 135 en la actualidad. Si también descontamos impuestos, la rentabilidad efectiva sería del 0,6% anual y el capital actual sería de $ 2, es decir, solo el doble de los 90 años invertidos antes. Parece y es muy poco tener que esperar 3 generaciones de inversión para ¡el doble del valor!

Aunque no hay datos para el efectivo en este gráfico, podemos concluir que es una mala o ni siquiera inversión: asociada con la definición de inversión está el propósito de generar valor, que no es el caso.

Fuente: Morningstar, The Big, Bad Bite of Taxes and Inflation, 2016

En conclusión:

1) Las acciones proporcionan una fuerte apreciación a largo plazo, es decir, 80 veces en términos de poder adquisitivo efectivo en 90 años;

2) Hay una diferencia abisal entre la rentabilidad efectiva de las acciones y los bonos, como lo demuestra la valoración 40 veces mayor de los primeros ($ 80 frente a solo $ 2) y el valor irrisorio de los segundos;

3) Tener que esperar 90 años para duplicar el valor del capital invertido en bonos es el precio que paga el conservadurismo;

4) Repetir que el efectivo es una mala inversión o ni siquiera una inversión (es un activo de refugio y para el ahorro inmediato de toda la vida;

5) Se puede observar que, aunque la evolución del rendimiento de ninguno de estos activos no es lineal ni constante, existe una clara línea de tendencia para ambos, lo que significa que estos hallazgos son aplicables en periodos de inversión más cortos.

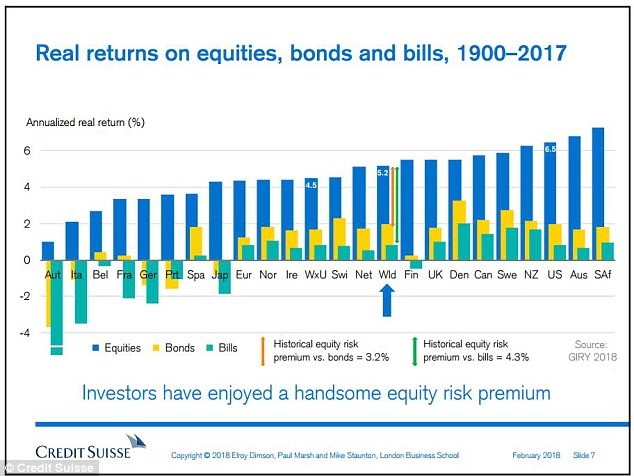

Los rendimientos de las 3 principales clases de activos, además de Estados Unidos

Contrario lo que se podría pensar, estos rendimientos de rentabilidad real de los activos no son específicos de los EE.UU., pero están el la mayoría de otras geografías.

Las acciones son siempre superiores a las obligaciones y estas a los billetes del tesoro.

Países que experimentaron la plaga de las grandes guerras y los consiguientes períodos de hiperinflación obviamente tuvo menor rentabilidad en todas las clases, incluida la rentabilidad obligaciones y letras del Tesoro.

Fuente: Triumph of the Optimists: 101 Years of Global Investment Returns, Elroy Dimson, Paul Marsh, & Mike Staunton, Princeton University Press

https://www.credit-suisse.com/about-us/en/reports-research/studies-publications.html

https://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/histretSP.html

La rentabilidad de estos activos por plazos u horizontes de inversión o rentabilidad móvil por períodos (“rendimientos continuas”)

Para comprender mejor y comparar los rendimientos de las inversiones en clases de activos, como acciones y bonos, incluso más importantes que los rendimientos acumulados o los promedios anuales en un período determinado, son los rendimientos obtenidos por períodos de inversión, ya que aplicamos el ahorro por horizontes temporales. Esta medida nos la dan los rolling-returns, o rentabilidad en media móvil.

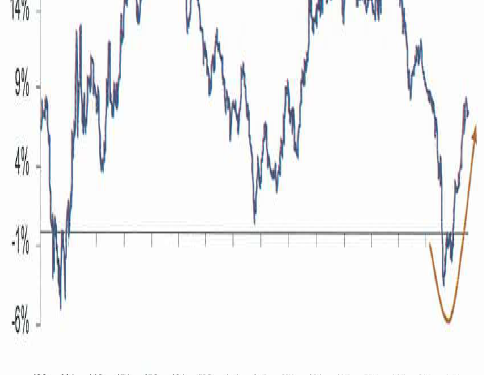

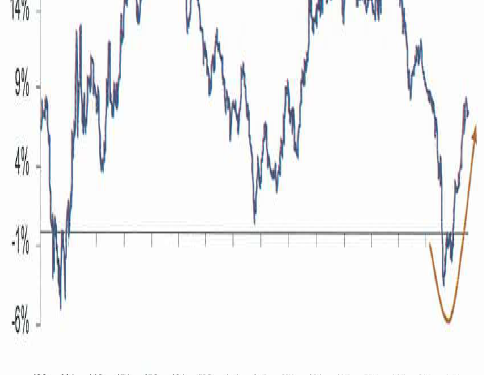

De 1936 a 2014 (casi 80 años), los rendimientos de inversión a 10 años en bonos del Tesoro de los Estados Unidos a 10 años oscilaron entre el 0% y el 15% por año, con un promedio de alrededor del 5% por año. Destacan claramente dos periodos: 1) de 1936 a 1982 con bajos rendimientos, entre 0% y 5%; 2) de 1983 a 2014 con altos rendimientos, entre el 5% y el 15%, un ciclo muy positivo que se asocia a la estabilidad política global, al fin del patrón oro y al creciente papel de las políticas gubernamentales y que ha mostrado en los últimos años una clara tendencia a la baja de la rentabilidad pasada.

En el mismo período, el retorno de la inversión durante períodos de 10 años en acciones de las compañías estadounidenses más grandes osciló entre -5% y 20% por año, con un promedio de alrededor de 10% por año. Vemos claramente un patrón de ciclos muy largos de rentabilidad, estimados en “olas” de unos 30 a 40 años. Sólo hubo dos períodos específicos de rentabilidad negativa, los de 1938 a 1943 y de 2008 a 2010, asociados con las grandes guerras mundiales y las dos grandes crisis financieras mundiales, respectivamente.

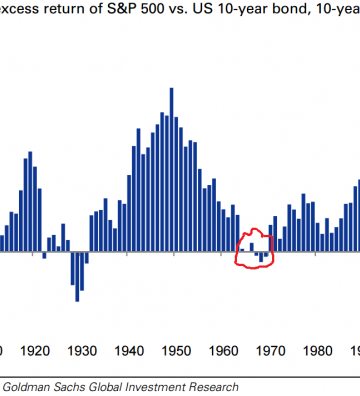

Una forma aún mejor de ver el rendimiento comparativo de los activos en términos de rentabilidad móvil está dada por la diferencia entre los dos. De 1900 a 2014, los rendimientos por periodos de 10 años de las acciones siempre han superado a los bonos del Tesoro y en algunos períodos en muchos puntos porcentuales, excepto en las épocas de la Gran Depresión de la década de 1930 y la burbuja tecnológica y la Gran Crisis Financiera Global del nuevo milenio.

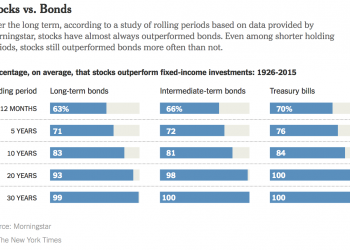

Por último, los rendimientos de las acciones fueron más altos que los bonos en el 63% de los años, y en un 71%, 83%, 93% y 99% de los 5, 10, 20 y 30 años respectivamente (para las letras del Tesoro este % es aún mayor).