Dans la série « Comment ils investissent », nous abordons les caractéristiques des principales catégories d’investisseurs privés et institutionnels, que nous jugeons utiles pour guider les investissements de la plupart des investisseurs individuels.

En ce qui concerne les investisseurs individuels, nous avons présenté dans des articles précédents la répartition de la richesse mondiale, les caractéristiques et les différences des investisseurs de différentes régions ou pays, de différents niveaux de richesse, et en particulier de différentes générations et femmes.

Dans cet article, nous nous concentrons sur la question importante de la répartition et de la croissance de la richesse mondiale et en particulier les différences dans l’allocation des actifs dans les différentes régions.

Dans d’autres articles, nous avons également vu l’importance d’investir sur les marchés financiers, afin d’obtenir des rendements attrayants supérieurs à l’inflation, avec un niveau de risque modéré.

Nous concluons que nous devrions le faire en suivant un Processus d’investissement à moyen et long terme, basé sur la diversification pour atténuer les risques, et sur le choix de la répartition de l’actif la plus ajustée à nos objectifs financiers, à notre situation financière et à notre profil de risque, dans la mesure où cette allocation détermine en grande partie la performance attendue.

Nous avons également vu que les fonds d’investissement sont le véhicule le plus approprié pour réaliser l’allocation d’actifs souhaitée, car ils sont très accessibles, efficaces et offrent un bon niveau de diversification.

La sélection de ces fonds dépend de leurs caractéristiques, et il est important d’analyser leur politique de placement, le rendement et le risque attendus, et leurs coûts, et il est important de considérer le choix entre les fonds de gestion active et passive.

Nous avons observé que le processus d’investissements financiers est un moyen de mettre l’économie au travail pour nous en investissant dans les grandes entreprises mondiales qui produisent les produits que nous consommons, comme le font les grands investisseurs comme Warren Buffett ou Norges Bank, et peut nous aider à améliorer considérablement notre niveau de vie.

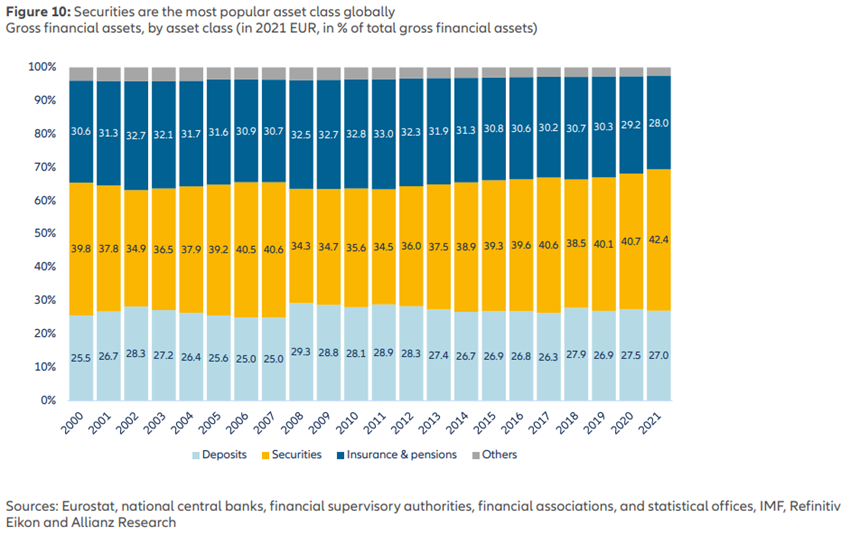

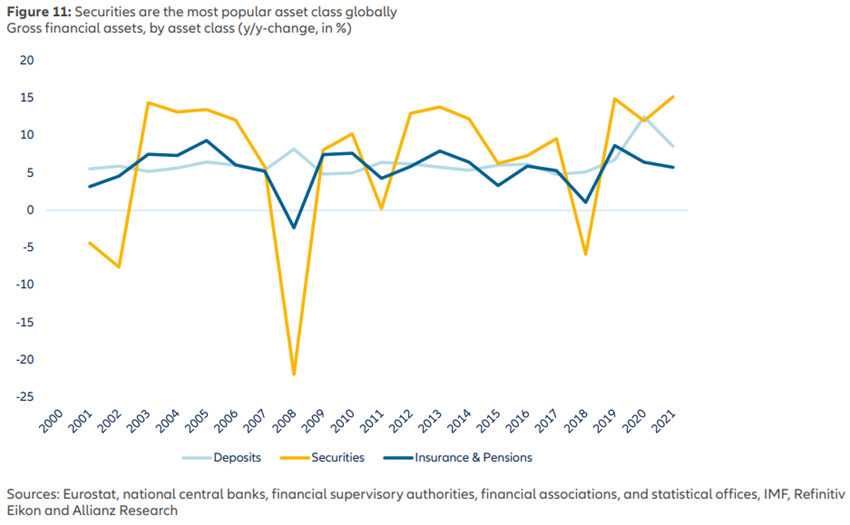

Les allocations brutes d’actifs de patrimoine à l’échelle mondiale sont restées pratiquement stables au cours des 10 dernières années : 28 % de liquidités, 42 % de titres et 30 % d’assurances et de retraites.

Cause et/ou conséquence? Les ménages des pays riches investissent davantage dans les actions

Les États-Unis sont le chef de file mondial de l’investissement patrimonial et boursier

Le cas européen : moins il y a de richesse, de revenus et d’épargne, plus il y a de dépôts et moins il y a d’investissements dans des titres financiers

En Asie, le Japon et la Chine se distinguent pour les raisons opposées, une allocation plus faible et plus élevée aux actifs financiers, bien que dans ce cas, il ne s’agisse pas d’investissements traditionnels en actions ou en obligations, mais de produits créés par des banques à risque indéfini.

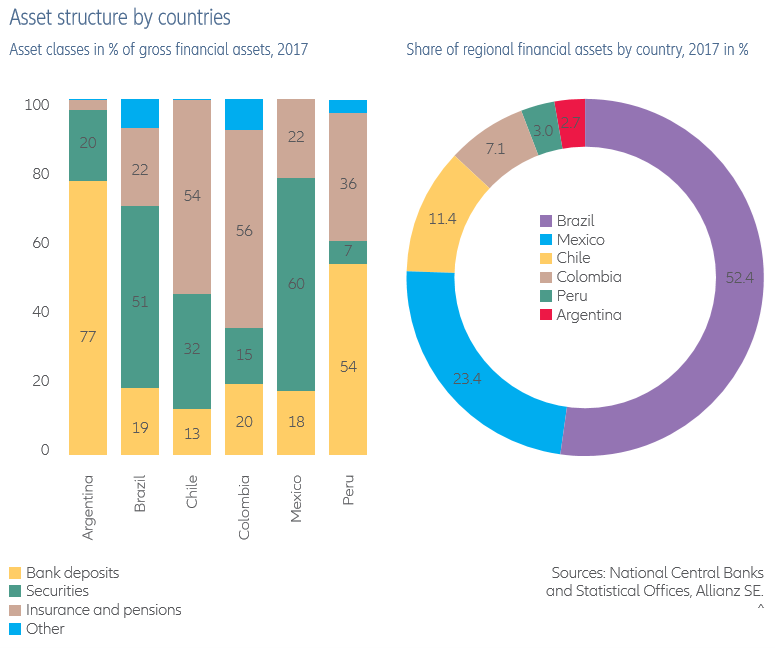

L’Amérique latine présente également de grands contrastes, avec des allocations élevées aux actifs financiers au Brésil et au Mexique, et faibles dans les autres pays.

Les allocations brutes d’actifs de patrimoine à l’échelle mondiale sont restées pratiquement stables au cours des 10 dernières années : 28 % de liquidités, 42 % de titres et 30 % d’assurances et de retraites.

Allianz mène une étude appelée Global Wealth Report dans laquelle elle analyse la situation et l’évolution de la situation financière de la richesse des ménages dans le monde, par régions et pays, y compris la valeur brute et nette, ainsi que sa composition.

Le plus récent a été publié en 2022.

Dans l’ensemble, la composition des actifs par catégorie d’actifs et leur croissance entre 2011 et 2021 ont été les suivantes :

Au cours de ces 10 années, le poids des différentes classes d’actifs financiers est resté relativement stable, réparti à 28% en liquidités, 42% en titres et 28% en assurances et pensions.

Ce n’est que dans les années de la crise financière qu’il y a un changement, avec la réduction des titres à un minimum de 35% et une augmentation uniforme des deux autres classes.

Cause et/ou conséquence? Les ménages des pays riches investissent davantage dans les actions

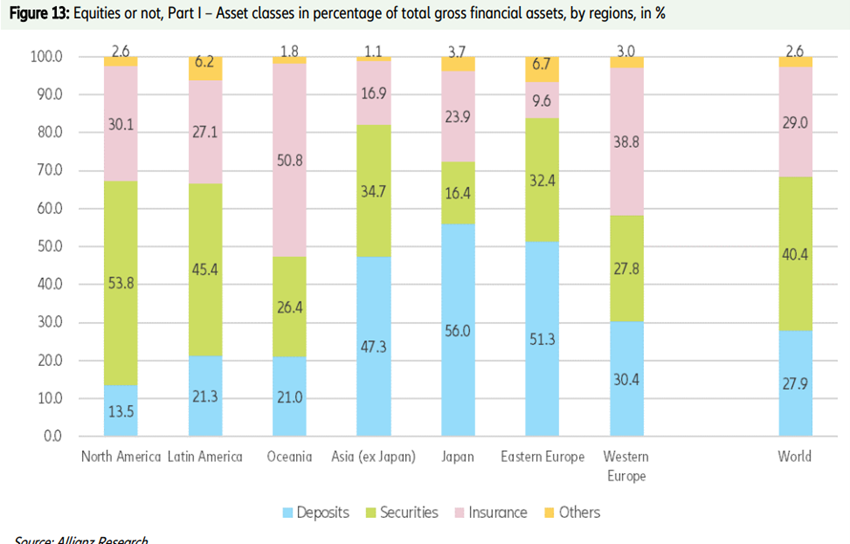

Le graphique suivant montre la composition des actifs financiers bruts par les mêmes classes au niveau des principales régions du monde:

Les pays les plus développés ont le pourcentage le plus faible de dépôts et le plus élevé d’investissements dans des actifs financiers.

Faits saillants pour les 54% de titres en Amérique du Nord, ainsi que les pourcentages élevés d’investissements dans les assurances et les pensions en Océanie, en Europe occidentale et même aux États-Unis.

Les États-Unis sont le chef de file mondial de l’investissement patrimonial et boursier

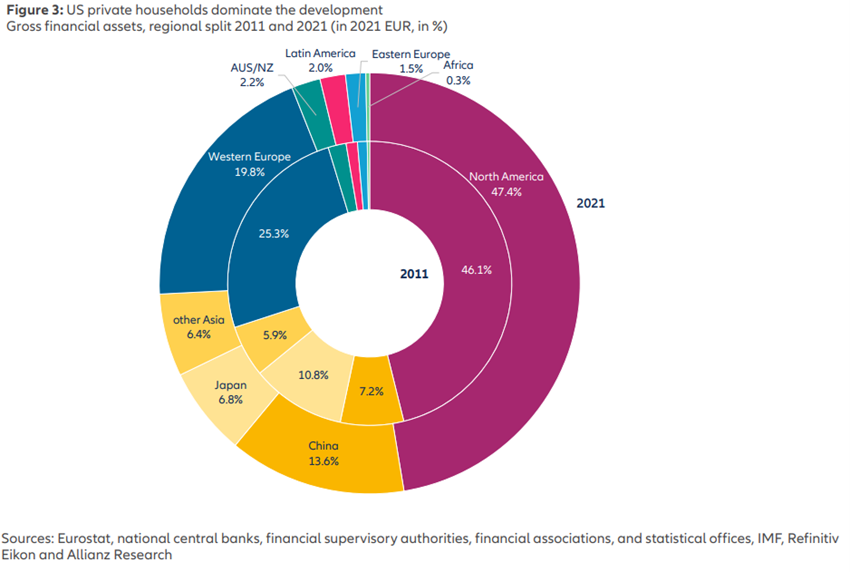

Les États-Unis sont le pays avec la plus forte concentration de la richesse financière mondiale:

L’Amérique du Nord concentre 47 % de la richesse financière mondiale avec 108 000 milliards d’euros (dont 104 000 milliards d’euros aux États-Unis), suivie de l’Europe occidentale avec 33 000 milliards d’euros et de la Chine avec 32 000 milliards d’euros (14 % chacun).

Viennent ensuite le Japon avec 16 000 milliards d’euros (7 %), et enfin l’Océanie, l’Europe de l’Est et l’Amérique latine, avec des pourcentages compris entre 3,8 % et 2,6 %.

Dans un article précédent, nous avions déjà vu que l’Amérique du Nord était en tête de la richesse mondiale, suivie presque à égalité par l’Europe occidentale et l’Asie hors Japon. mais au niveau des ménages, les pays les plus riches sont la Suisse, le Japon et les Pays-Bas.

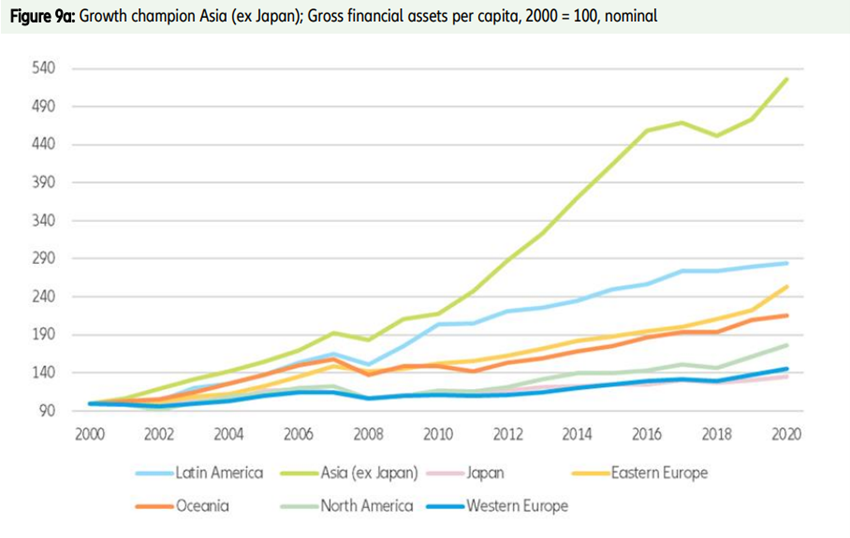

Nous avons vu que la plus grande croissance de la richesse mondiale au cours des 10 dernières années a été dans les économies émergentes, en particulier en Asie hors Japon, en Amérique latine et en Europe de l’Est en raison de leur population et de leur productivité accrue:

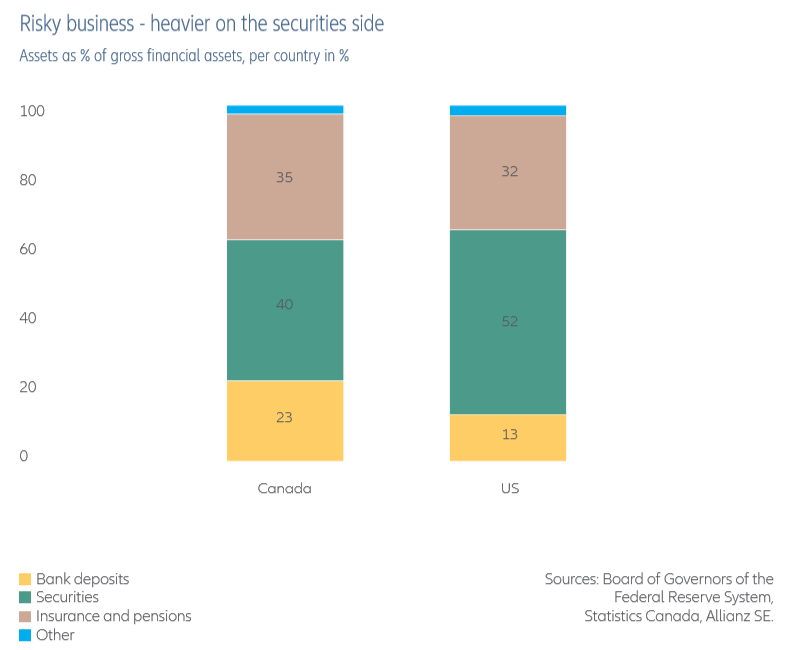

Les ménages américains ont peu de dépôts et de nombreux investissements en obligations :

Les ménages américains investissent 52% de leurs actifs financiers bruts dans des obligations et n’investissent que 13% dans des dépôts.

Environ 32 % sont investis dans les assurances et les pensions.

Le cas européen : moins il y a de richesse, de revenus et d’épargne, plus il y a de dépôts et moins il y a d’investissements dans des titres financiers

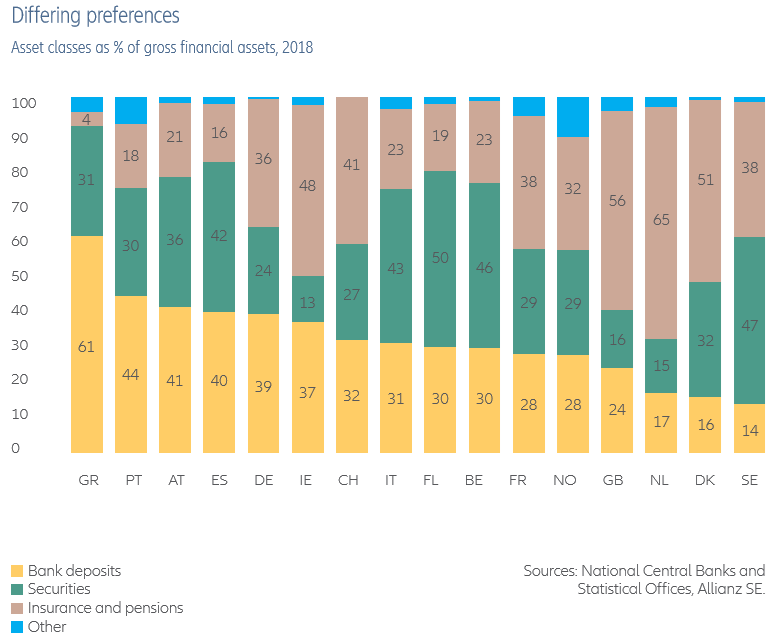

Dans le graphique suivant, nous voyons la répartition des actifs financiers bruts dans les principaux pays européens:

La Grèce et le Portugal ont des pourcentages élevés de dépôts, contrairement aux pays nordiques, aux pays du Benelux et au Royaume-Uni qui se situent à l’autre extrême.

Plus le pays est pauvre, plus le poids des dépôts est important et plus le poids dans les investissements financiers est faible. Est-ce une cause ou une conséquence? Nous croyons que c’est le résultat des deux.

En Asie, le Japon et la Chine se distinguent pour les raisons opposées, une allocation plus faible et plus élevée aux actifs financiers, bien que dans ce cas, il ne s’agisse pas d’investissements traditionnels en actions ou en obligations, mais de produits créés par des banques à risque indéfini.

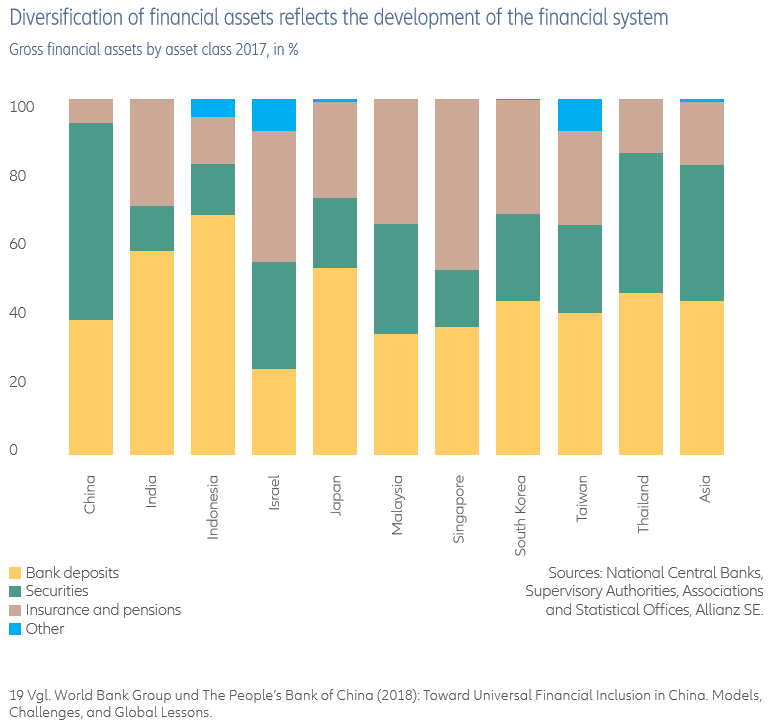

Dans les différents pays asiatiques, la situation est très divergente :

À première vue, il est surprenant le pourcentage élevé de dépôts au Japon et l’allocation élevée aux actifs financiers de la Chine. L’explication est simple.

La dernière guerre mondiale a détruit une grande partie de la richesse financière du pays comme l’ont fait les autres belligérants et surtout les perdants, et la reprise amorcée dans les années soixante-dix a été inversée par la débâcle du miracle japonais en 1990.

Pour la Chine, l’investissement dans des actifs financiers est trompeur car il s’agit en fait de produits de taux garantis par les banques et, dans de nombreux cas, de produits de gestion de patrimoine, qui sont dans la ligne de mire des régulateurs pour le risque encouru.

L’Amérique latine présente également de grands contrastes, avec des allocations élevées aux actifs financiers au Brésil et au Mexique, et faibles dans les autres pays.

En Amérique latine, la situation est également très contrastée :

Au Brésil et au Mexique, l’allocation aux actifs financiers est très élevée, ce qui est dû au degré de développement des marchés de capitaux respectifs. Dans d’autres pays, les ménages investissent principalement dans des dépôts ou des produits d’assurance.

Dans un autre article précédent, nous avons également constaté que ces différences de répartition de l’actif par région s’estompent lorsque l’on examine la même répartition en termes de ménages ayant des revenus similaires.

Nous concluons que la répartition est déterminée par le revenu et la richesse, qui se chevauchent avec des facteurs sociaux ou culturels.