Una de las decisiones más importantes de nuestras inversiones es la elección de los fondos de inversión de la clase de activos en la que pretendemos invertir.

Esta decisión es crítica porque los fondos se consideran el mejor vehículo de inversión para los inversores individuales.

Proporcionan la mejor diversificación, en términos de gestión de riesgos.

Y son fáciles de aplicar para elegir la asignación de activos más adecuada a nuestro perfil de inversión, lo que determina en gran medida su rendimiento.

Sin embargo, la dificultad es que existe una gran variedad de fondos de inversión de varios tipos y categorías.

Esta serie está dedicada precisamente a la elección de fondos de inversión por parte de inversores individuales.

En el primer artículo de esta serie vimos las principales características y ventajas de los fondos de inversión, mostrando por qué deberían ser la inversión privilegiada de los inversores individuales.

En el segundo artículo desarrollamos los diversos tipos o categorías de fondos, ya que la asignación de activos del inversor determina la categoría en la que invertir.

A continuación, presentamos los aspectos de la rentabilidad de los fondos, teniendo en cuenta su relevancia en la elección por parte de los inversores.

Los rendimientos de los fondos son diversos y no consistentes, variando con el tiempo.

Luego analizamos los costos de los fondos y su relación con la rentabilidad, dándonos cuenta de que, en general, los fondos de mayor costo son aquellos con el rendimiento neto más bajo.

También nos fijamos en el Importancia del acceso, la disponibilidad y la moneda de inversión en el país del inversor, en la medida en que cada fondo esté aprobado y sujeto a distribución en una jurisdicción determinada (región, país o conjunto de países), y la moneda de denominación sea un factor de riesgo que debe considerarse en la inversión.

Más recientemente hemos desarrollado el tema de cómo podemos elegir entre fondos de inversión indexados y fondos activos.

Por último, hemos abordado una cuestión más muy útil a la hora de decidir la selección de los fondos de inversión en cada categoría, la de las principales agencias de rating de los fondos, que nos proporcionan información detallada y evaluaciones de muchos fondos.

En este artículo conoceremos las mayores gestoras de fondos de inversión del mundo.

Esta información es útil, suponiendo que los inversores en general elijan los fondos más exitosos.

Todas estas cuestiones deben tenerse en cuenta en el proceso de elección de los fondos de inversión.

En la serie Best of Investment Funds integrada en la carpeta Herramientas, presentamos algunos de los fondos de inversión más grandes del mundo de varios tipos y categorías, que están disponibles en varios países o regiones.

Cubrimos fondos de renta variable pasiva o indexada para inversores estadounidenses y europeos y fondos de renta variable activa de grandes empresas también para inversores estadounidenses y europeos , entre otros.

También hemos desarrollado fondos de renta fija de gestión pasiva para inversores norteamericanos y europeos, así como fondos gestionados activamente para inversores estadounidenses y europeos.

La evolución y concentración del volumen de activos bajo gestión a nivel mundial

La distribución de los fondos de inversión en todo el mundo es la siguiente:

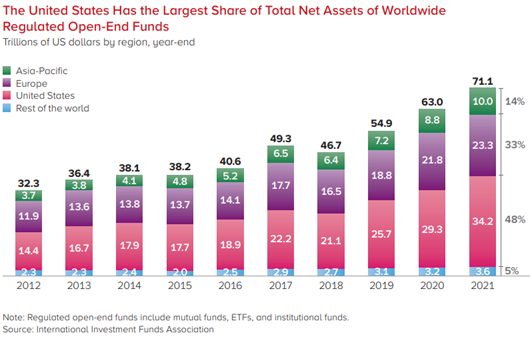

Estados Unidos posee casi la mitad del valor de la inversión de fondos abiertos, seguido de Europa con un 33 por ciento y Asia-Pacífico con un 14 por ciento.

Existe una alta concentración de fondos de inversión en términos de sociedades gestoras en el mundo:

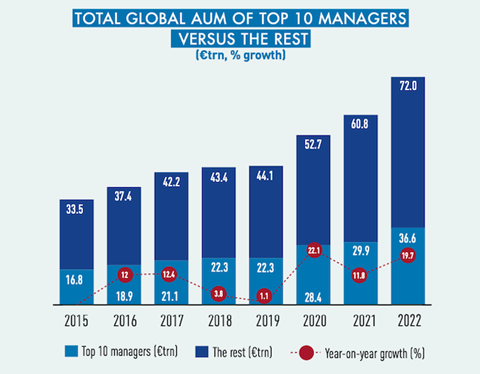

El volumen de gestión de activos a través de fondos de inversión ha ido creciendo a buen ritmo, alcanzando alrededor de 108.800 millones en 2022.

Las 10 mayores empresas de gestión tenían 36,6 billones de activos bajo gestión, alrededor de un tercio del valor total.

Las mayores empresas globales de gestión de activos

La siguiente tabla presenta las 50 mayores empresas mundiales de gestión de activos, que corresponden aproximadamente a las mayores sociedades de gestión de fondos de inversión:

En el grupo de los 10 más grandes hay 9 americanos y uno europeo.

El top 5 consiste en Blackrock, Vanguard, Fidelity, State Street y JP Morgan.

Pero esta información es insuficiente para nuestra decisión.

Como vimos en un artículo anterior de esta serie, en la elección de los fondos de inversión es importante analizar su acceso y disponibilidad en nuestro país.

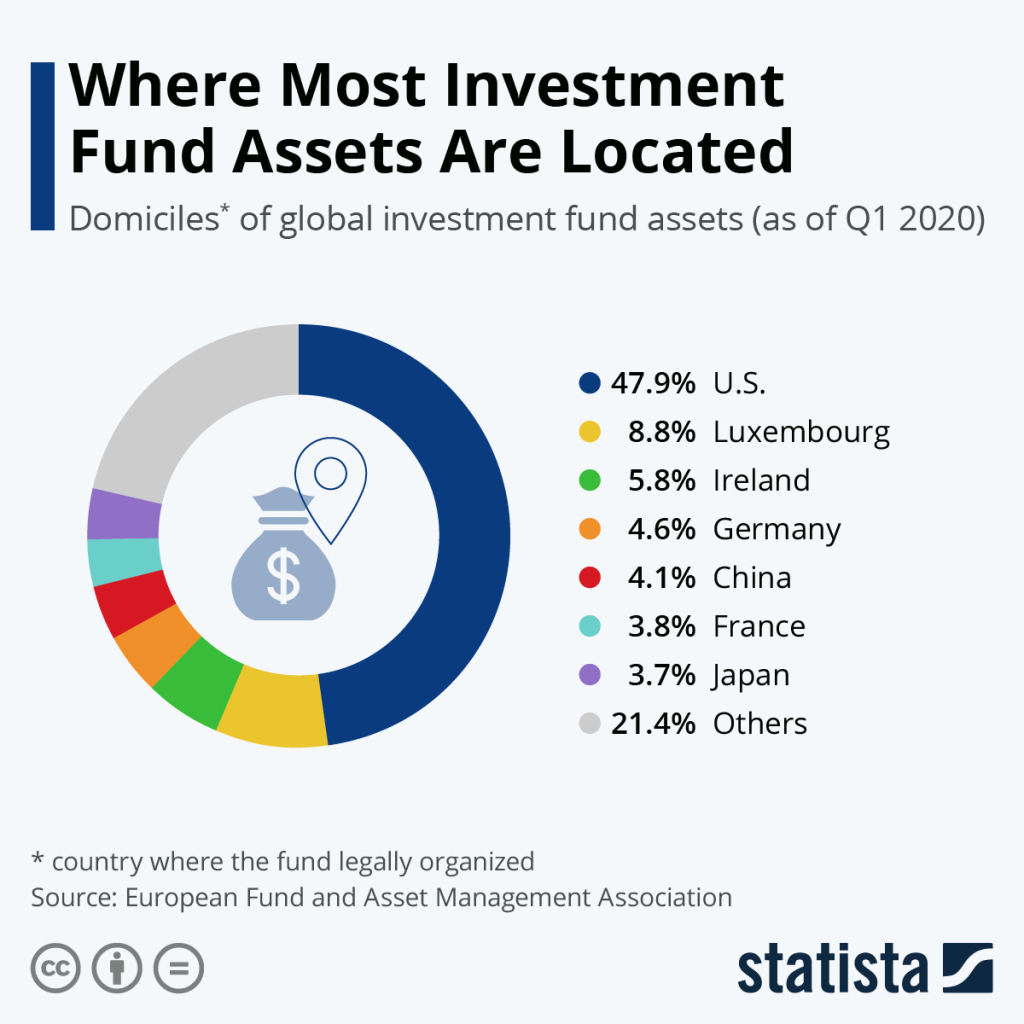

Las sociedades gestoras domicilian sus fondos en los principales mercados financieros mundiales como Nueva York, Londres, Frankfurt, París, Dublín, Luxemburgo, Zurich, Amsterdam, Milán, Tokio, Shanghai, Hong Kong, etc.

Y determinan la disponibilidad de fondos por regiones y países aprobando los documentos de oferta de distribución y comercialización en los intercambios de estos mercados financieros, de acuerdo con las leyes y normas aplicables en las respectivas jurisdicciones.

Las compañías de administración estadounidenses tienen toda su oferta de fondos aprobada para su distribución en los Estados Unidos, pero solo una parte en las otras regiones.

Por ejemplo, su oferta no es tan amplia en Europa, aunque es considerable y ha ido creciendo en los últimos años.

Por el contrario, las sociedades de gestión europeas tienen toda la oferta de fondos aprobados para su distribución en Europa, y sólo una parte en los Estados Unidos.

Por lo tanto, para analizar y tener una visión completa de la disponibilidad de la oferta de fondos en nuestro país también es importante saber quiénes son los mayores administradores de las diversas regiones.

Las mayores empresas regionales de gestión de activos

Las mayores empresas europeas de gestión de activos institucionales son:

Por supuesto, la mayoría de las sociedades tienen raíces europeas, aunque el liderazgo permanece en Blackrock.

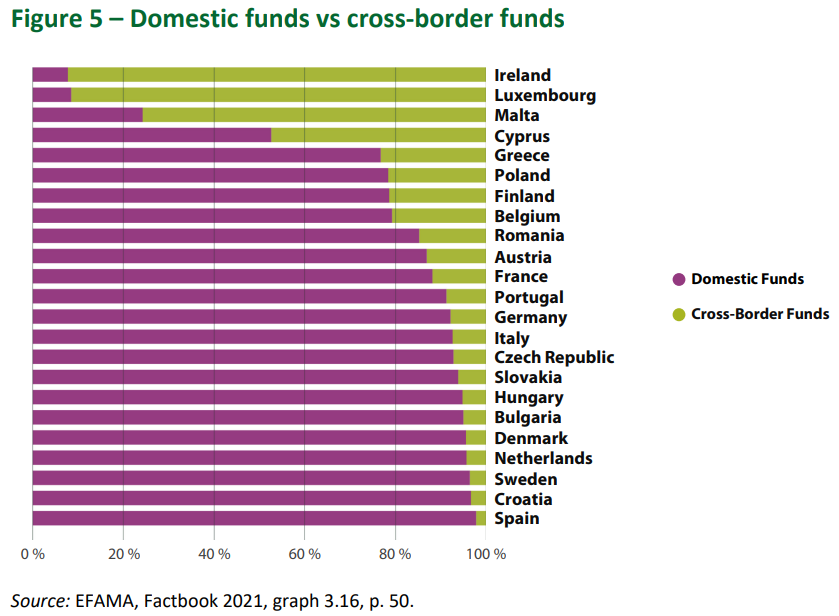

A pesar de las diversas iniciativas regulatorias desarrolladas en el pasado reciente, el mercado europeo de fondos sigue estando fragmentado y la mayoría de los fondos están domiciliados en unos pocos países.

En la mayoría de los Estados miembros, los fondos se distribuyen principalmente en su mercado interior.

Por el contrario, los fondos domiciliados en algunos países como Irlanda, Luxemburgo y Malta se venden predominantemente en el extranjero.

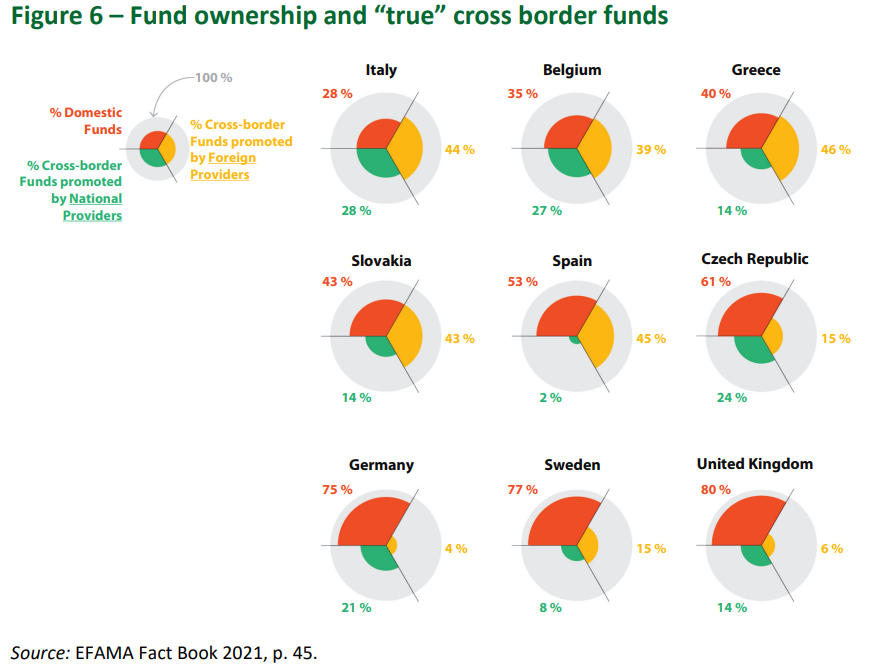

Según la Asociación Europea de Gestión de Fondos y Activos (EFAMA), los fondos locales representan el 67% de los fondos mantenidos en Europa, en comparación con el 73% de hace diez años.

En varios Estados miembros de la Unión Europea, la mayoría de los fondos transfronterizos son vendidos por gestores de activos nacionales en lugar de por gestores de activos extranjeros.

El siguiente gráfico muestra la propiedad y distribución de los fondos de inversión mantenidos en Europa:

La conclusión es que la mayoría de los fondos en poder de los inversores europeos son gestionados por sociedades de gestión europeas.

Los bancos, que generalmente son los mayores distribuidores de fondos de inversión, principalmente fondos de mercado gestionados por empresas de su propiedad o con las que tienen una fuerte relación comercial.

Los fondos extranjeros, en particular los gestionados por empresas estadounidenses, no son ampliamente comercializados por los distribuidores europeos.

Del mismo modo, la comercialización de los fondos de inversión de las sociedades de gestión europeas en los Estados Unidos es muy limitada.

En otras palabras, el mercado global para la distribución de fondos de inversión tiene muchas barreras de entrada y está muy fragmentado.

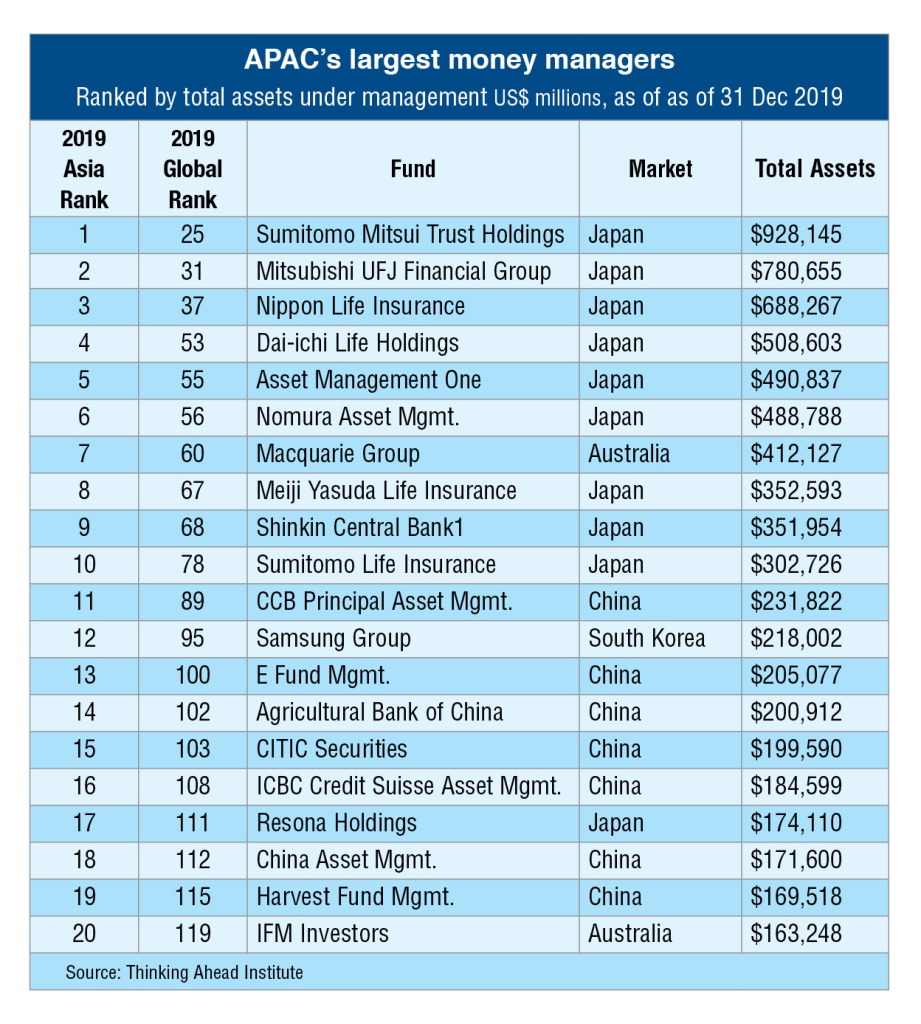

Las mayores empresas de gestión de activos de Asia Pacífico son las siguientes:

El top 10 está dominado por empresas japonesas, con 9 entidades, casi todas asociadas a bancos, con la excepción de Macquarie de Australia.

Sin embargo, China aparece con muchas sociedades entre las posiciones 11 y vigésima, y es concebible que muchas de estas sociedades pasen al primer escalón, considerando su fuerte ritmo de crecimiento.

En el siguiente enlace podemos conocer las 500 mayores empresas globales de gestión de activos y sus valores bajo gestión:

https://www.thinkingaheadinstitute.org/research-papers/the-worlds-largest-asset-managers-2022/

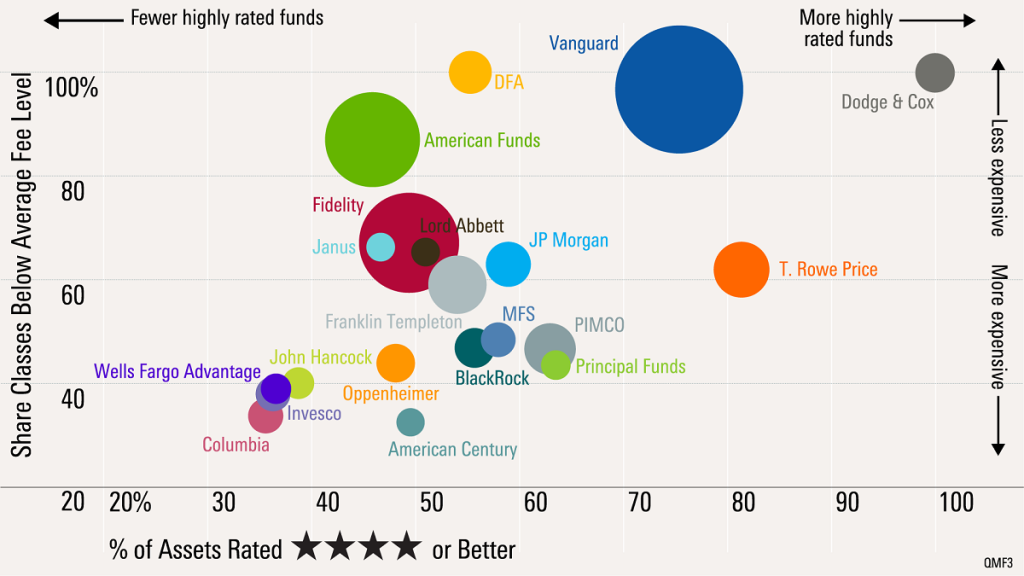

La distribución del rating de fondos entre las principales sociedades gestoras

Así, las sociedades mejor posicionadas son las del cuadrante superior derecho (alta calificación y bajo costo), mientras que las peores se encuentran en el cuadrante inferior izquierdo (baja calificación y alto costo).

Por lo tanto , la compañía mejor clasificada es Dodge & Co., que tiene un tamaño mediano.

Vanguard es la mejor clasificada de las compañías de gestión de fondos más grandes.

En la serie Best of Investment Funds presentamos algunos de los mayores fondos de inversión.

Organizamos los fondos por el origen del inversor, es decir, de los EE.UU. y Europa, y por activo, de acciones y bonos.

También clasificamos los fondos de inversión por tipo de gestión, gestión activa y pasiva, y por estilo o estrategia, incluyendo estrategias de valor y crecimiento, pequeñas, medianas y grandes capitalizaciones, acciones de dividendos, etc.