Cet article fait partie d’une série sur les portefeuilles simples, qui sont des portefeuilles qui peuvent être composés de peu d’actifs et de placements, dans certains cas seulement deux.

Dans le premier article, nous avons donné une présentation générale de la série et expliqué pourquoi ces portefeuilles simples sont très intéressants pour les investisseurs individuels.

Ces portefeuilles, bien que très simples, contiennent les éléments essentiels de rentabilité, de risque, de diversification et d’allocation, pour une bonne performance à moyen et long terme.

Dans la première partie de ce deuxième article, nous avons couvert les caractéristiques du portefeuille traditionnel 60/40, à qui il est destiné et sa performance historique, montrant pourquoi il est le portefeuille le plus utilisé par les investisseurs individuels à vie.

Nous allons maintenant voir quels sont ses avantages et ses limites et comment nous pouvons facilement construire notre portefeuille 60/40 avec les produits d’investissement disponibles.

Quels sont les avantages et les limites du portefeuille traditionnel 60/40?

Comment pouvons-nous réaliser le portefeuille 60/40?

L’estimation de rentabilité à moyen et long terme pour le portefeuille traditionnel 60/40

Quels sont les avantages et les limites du portefeuille traditionnel 60/40?

Le principal avantage est la combinaison de rendements solides avec moins de volatilité, comme nous l’avons vu précédemment, ce qui a été idéal pour de nombreux investisseurs de tous âges, y compris les retraités.

Le portefeuille traditionnel de 60 % d’actions et de 40 % d’obligations vise à répondre au double objectif de plus-value du capital à long terme et de préservation du capital.

Et ces portefeuilles équilibrés ont bien performé au fil des ans.

Comparé à un portefeuille 100% en actions, le portefeuille 60/40 se distingue par son excellente croissance et sa volatilité modérée.

Ce n’est pas pour dis-le n’est pas volatile, mais ses fluctuations sont nettement inférieures à celles du portefeuille d’actions à 100%.

Depuis 1972, un portefeuille de 60/40 a un taux de rendement annuel moyen de 9,61 %.

Ces rendements sont inférieurs à un portefeuille d’actions à 100 %, qui a généré 10,75 % au cours de la même période.

Cependant, ce qui est remarquable, c’est la volatilité.

L’écart-type d’un portefeuille 60/40 n’était que de 9,51%, tandis que le portefeuille d’actions était de 15,25%.

Pour ces différences de perspectives, la pire année pour un portefeuille d’actions à 100 % au cours de cette période a été de -37,5 %, contre seulement -16,9 % pour le portefeuille 60/40.

Dans le même temps, la pire dévaluation pour le portefeuille d’actions uniquement a été de près de -51%, contre -28% pour le portefeuille 60/40.

Cependant, certains critiques ont commencé à remettre en question la popularité de cette approche de base de l’investissement avec la série de crises de marché des années 2000, ainsi que des taux d’intérêt historiquement bas.

Il est rappelé que dans la décennie dite « perdue » de 2000, le portefeuille 60/40 a généré un faible rendement annuel de 2,3 % et que les investisseurs auraient perdu de la valeur si nous avions ajusté l’inflation.

Plus récemment, des arguments ont été présentés qui découlent de la période financière sans précédent que nous vivons actuellement et qui sont les suivants.

Tout d’abord, le cycle de baisse des taux d’intérêt et de taux obligataires très positifs des 40 dernières années est terminé, comme nous l’avons analysé dans un article.

Deuxièmement, les valorisations boursières sont encore très élevées et il y a une forte concentration sur les mégacapitalisations, comme nous l’avons analysé dans les dernières perspectives trimestrielles.

Troisièmement, la corrélation négative des 30 dernières années entre les actions et les obligations montre des signes qu’elle pourrait prendre fin.

Enfin, chacun de ces facteurs est aggravé par la forte inflation actuelle, comme nous l’avons vu dans un autre article.

Certains de ces critiques utilisent les fortes dévaluations du portefeuille de près de 20% de ce portefeuille cette année pour soutenir leur argument.

Ce que ces critiques considèrent, c’est qu’il n’est plus possible de compter uniquement sur les actions et les obligations pour le revenu, la croissance, la protection contre l’inflation et la préservation.

Par conséquent, ils soutiennent qu’un portefeuille bien diversifié devrait inclure plus de classes d’actifs que les actions et les obligations.

Les critiques estiment que pour que le portefeuille d’investissement soit suffisamment diversifié, il devra contenir des investissements alternatifs tels que l’immobilier, les infrastructures, le capital-investissement, le capital-risque, les fonds spéculatifs, les métaux précieux, les matières premières et les objets de collection.

L’un des exemples les plus fréquemment cités est la politique de gestion des fonds de fondation de l’Université de Yale.

Notre opinion est différente.

Bien que nous considérions qu’une plus grande diversification est préférable à moins, nous comprenons que ce portefeuille de seulement deux actifs a si bien servi les investisseurs pendant près de 100 ans et continuera de le faire, comme nous l’avons vu précédemment.

Non seulement la rentabilité élevée du portefeuille est impressionnante, mais surtout sa faible volatilité relative :

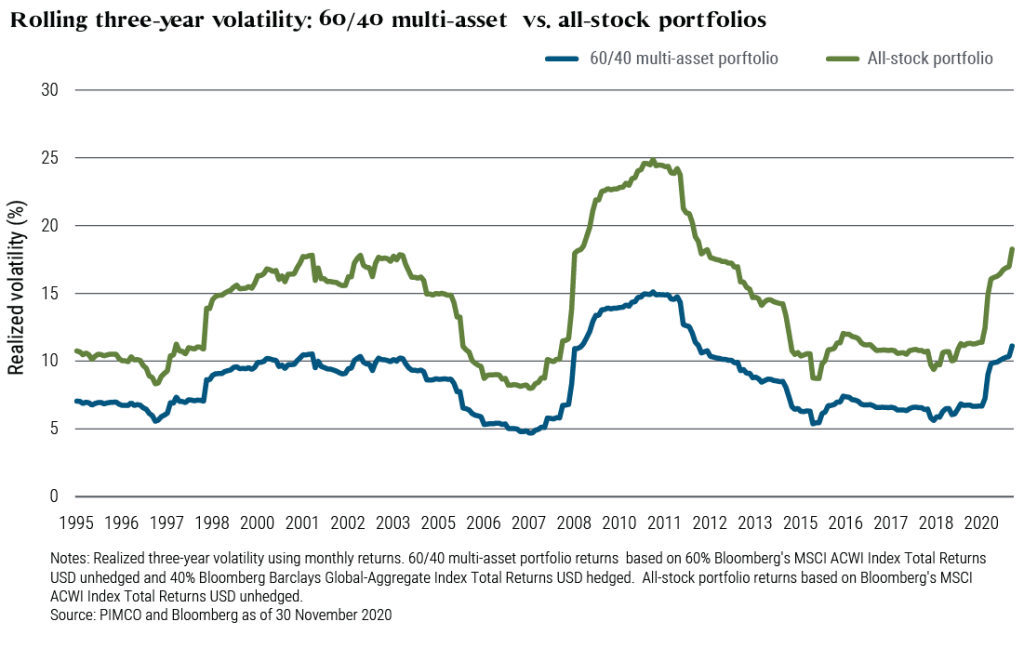

La volatilité moyenne du portefeuille de 60/40 sur trois ans est inférieure à 10 %, tandis que celle du portefeuille d’actions à 100 % est supérieure à 15 %, soit moins un tiers.

Et la rentabilité n’est pas trop loin.

https://blog.pimco.com/en/2020/12/the-60-40-portfolio-is-alive-and-well

Nous considérons que le portefeuille traditionnel 60/40 reste très valable et intéressant, et peut-être que le portefeuille de deux actifs, ou seulement deux investissements, est plus attrayant.

Sa simplicité de compréhension, d’exécution et de gestion et la facilité de mise en œuvre pour tout investisseur sont uniques.

D’autre part, contrairement au thème de la mauvaise performance cette année, le processus d’ajustement en cours a poussé les taux d’intérêt sans risque à des niveaux de 4%, proches de la moyenne historique, et les valorisations boursières se rapprochent déjà de la moyenne historique, le PER de l’ S&P 500 passant de 24x à 18x (moyenne 16x).

Cela suggère qu’il est probable que des rendements intéressants du passé puissent être observés à l’avenir.

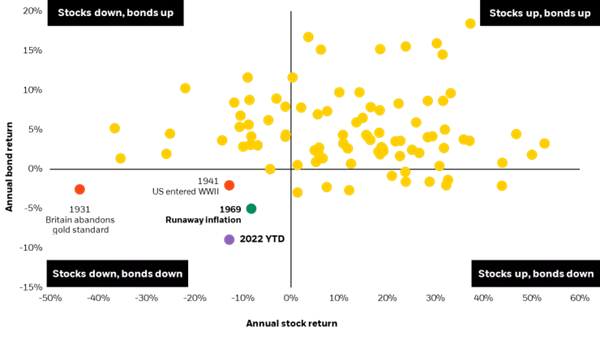

La situation actuelle de rendements négatifs sur les actions et les obligations est anormale et extraordinaire :

En dehors de cette année, cela ne s’est produit qu’avec l’inflation galopante de 1969, l’entrée des États-Unis dans le 2e GM en 1941 et l’abandon de l’étalon-or par la Grande-Bretagne en 1931.

D’une manière générale, les deux actifs ont de bons rendements annuels, et lorsque cela ne se produit pas, la bonne performance de l’un d’eux compense la moins bonne performance de l’autre.

En ces termes, au lieu d’abandonner l’allocation 60/40 (ou d’autres combinaisons de pondérations que nous verrons dans d’autres articles), les investisseurs peuvent l’utiliser comme portefeuille nucléaire ou core dans une construction de portefeuille core/satellite.

Les satellites seraient des investissements dans les autres catégories d’actifs.

Nous pensons que cette question de la diversification par des investissements alternatifs est plus logique pour les actifs de très grande valeur.

Par exemple, pour les familles aisées ou fortunées (les « High Net Worth Individuals » ou HNWI, avec des actifs supérieurs à 1 million de dollars, et en particulier les Ultra High Net Worth Individuals » ou UHNWI, avec des actifs supérieurs à 30 millions de dollars).

La sélection de ces investissements est beaucoup plus exigeante en termes de connaissances et d’expérience, et l’accès aux meilleurs fonds et sociétés de gestion peut être limité à des capitaux plus élevés.

Ces ménages plus fortunés peuvent faire appel aux services de conseillers financiers très spécialisés dans la sélection de ces investissements satellites et ayant la capacité financière d’accéder aux meilleurs investissements de cette catégorie.

Comment pouvons-nous construire le portefeuille 60/40?

La construction de ce portefeuille est très facile, étant l’un de ses principaux avantages.

La composante actions du portefeuille devrait être constituée dans un seul fonds d’investissement en actions très diversifié et représentatif du marché mondial, soit le marché mondial, soit le marché américain en tant que plus grand marché boursier au monde, et en dollars.

La composante obligataire du portefeuille doit être réalisée dans un seul fonds obligataire hautement diversifié représentatif du marché obligataire de notation de qualité d’investissement (égal ou supérieur à BBB-) de la devise de l’investisseur, et dans cette même devise.

Avec seulement deux investissements, nous avons construit notre portefeuille traditionnel 60/40.

Si l’investisseur est américain, le fonds doit être composé d’obligations américaines de première qualité et en dollars.

Si vous êtes de la zone euro, les obligations doivent être en euros, de même notation, et si vous êtes anglais en obligations en livres sterling avec la même notation.

Dans d’autres articles, qui font partie de la série Best of Investment Funds, nous abordons certains des fonds des plus grandes sociétés de gestion du monde, plus grands dans chacune de ces catégories, avec des coûts bas et de bons rendements absolus et relatifs.

Les fonds d’actions destinés aux investisseurs américains comprennent des fonds passifs ou indiciels et des fonds actifs de plus grande taille.

Les fonds obligataires de ces investisseurs américains comprennent également les fonds passifs et les fonds actifs les plus importants.

Les fonds d’actions destinés aux investisseurs à l’extérieur des États-Unis peuvent être des fonds passifs ou indiciels et des fonds actifs plus importants.

Les fonds obligataires destinés à ces investisseurs non américains comprennent également des fonds passifs et des fonds actifs plus importants.

Dans les liens suivants, nous pouvons simuler les rendements du portefeuille avec différentes compositions de fonds d’investissement:

https://www.portfoliovisualizer.com/backtest-asset-class-allocation

L’estimation de rentabilité à moyen et long terme pour le portefeuille traditionnel 60/40

Nous ne sommes pas d’accord avec les voix critiques qui en sont venues à considérer que le portefeuille traditionnel 60/40 a perdu de son utilité, et encore plus avec les revendications extrémistes de certains qui le considèrent comme mort.

Au contraire, nous pensons que le portefeuille continuera d’offrir une bonne combinaison de rentabilité et de risque, tout en restant le portefeuille le plus approprié pour la plupart des ménages.

Récemment, JP Morgan Asset Management (JPM AM) et Vanguard ont publié deux documents qui valident notre opinion.

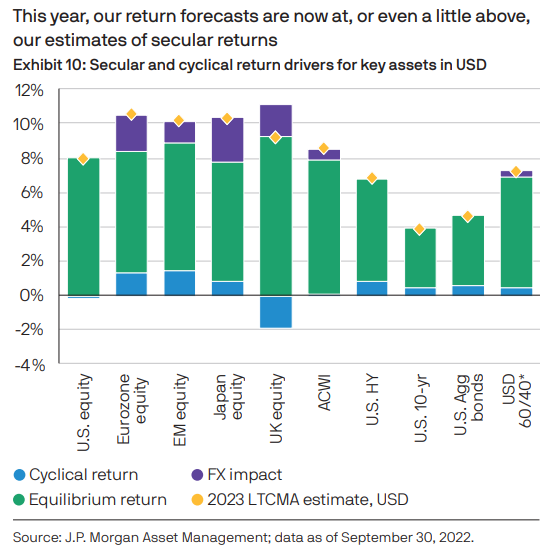

JP Morgan AM a récemment publié ses prévisions de rendements sur les actifs clés à moyen et long terme (10 à 15 ans), concluant comme suit :

JPM AM considère que les turbulences de 2022 ont rapproché les prévisions de rendement des actifs de l’équilibre sur le long terme.

Il conclut donc que le 60/40 peut, une fois de plus, constituer la base des portefeuilles, avec des alternatives qui offrent de l’alpha, une protection contre l’inflation et une diversification.

Autrement dit, une fois les turbulences actuelles du marché surmontées, les investisseurs auront plus de marge de manœuvre pour atteindre les objectifs de rendement à long terme du portefeuille.

Vanguard est un peu plus prudent, estimant que le portefeuille 60/40 fournira des rendements annualisés à moyen et long terme compris entre 5 % et 6 %, compte tenu des rendements attendus de 4,7 % à 6,7 % sur les actions et de 4,1 % à 5,1 % sur les obligations de première qualité.

Vanguard rappelle également que la rentabilité annuelle moyenne vérifiée entre 1926 et 2021 était de 8,8% et que la perte de 12% en 2022 signifie que la moyenne des 4 dernières années était de 7%, la rentabilité entre 2019 et 2021 étant de 14,3%.